Калькулятор вкладов (депозитный калькулятор)

Содержание:

- Основные данные о мобильном приложении приложении

- Расчет эффективной процентной ставки и доходности

- Пример сложного процента на банковском депозите

- Налог с дохода от вкладов

- Расчет вкладов, позволяющих делать пополнения и снятия

- Формулы расчета

- Назначение полей депозитного калькулятора

- Пролонгация вклада

- Формула сложного процента для банковских вкладов

- Как даже с 1 000 рублей в кармане создать пассивный доход к пенсии

- Расчет сложных процентов в Excel по формулам

- Сложные проценты на фондовом рынке

- Что такое сложный процент в инвестициях простыми словами

Основные данные о мобильном приложении приложении

Статус программы: Бесплатная

Размер:4MB

Система: Android 4.1, 4.2, 4.3, 4.4, 5,6.0,7.0,8.0,9.0,10.0

Страница приложения: https://play.google.com/store/apps/details?id=ru.calculator.vkladov

Предназначено для стран: Россия | Украина | Белоруссия | Казахстан

Средний рейтинг: 4.5

Категория приложения: FinanceApplication

Банковский калькулятор вкладов для Андроид

- Подходит для расчета вкладов любого банка: Тинькофф, Сбербанка, ВТБ, МКБ

- Учитывает при расчете налоги и ставку рефинансирования

- Есть возможность задать пополнения и снятия

- Удобный график выплат и возможность посмотреть ваш доход на сегодня

- Возможность учитывать несколько вкладов и знать сколько денег всего

Бесплатный калькулятор вкладов для Windows 10

- Точный расчет вклада любого банка РФ

- Учет пополнений и снятий

- Возможность посчитать несколько вкладов

- Абсолютно бесплатен

- Понятная и подробная статистика

- Возможность учесть фиксированную и плавающую ставку, неснижаемый остаток, макс. дату пополнения

Расчет доходности вклада онлайн.

Расчет эффективной процентной ставки и доходности

Ставка, указанная в договоре банковского вклада, является номинальной. Она является основным, но не единственным фактором, определяющим фактическую сумму полученного дохода. Двумя другими оказывающими влияниями факторами являются частота (периодичность) капитализации начисленных процентов и

налог, удерживаемый при начислении этих процентов. При одинаковой номинальной ставке вклад с ежемесячной капитализацией окажется доходнее, чем вклад с ежегодной капитализацией. Рассчитав все суммы и даты начисленного процентного дохода, калькулятор вычисляет и

эффективную процентную ставку по вкладу, которая определяет, насколько быстро приумножались бы ваши деньги в эталонных условиях, когда капитализация происходит один раз в год, а налог отсутствует. Именно по величине эффективной ставки имеет смысл сравнивать различные вклады между собой. Она является как бы «единым знаменателем», показывающим эффективность работы денег на вкладах с разными условиями.

Для вкладов, по которым не было ни пополнений, ни снятий, калькулятор также рассчитывает величину доходности вкладов, которая равна отношению чистого полученного дохода к сумме вклада, но которая в отличие от эффективной ставки не учитывает срок, за который был получен доход.

Пример сложного процента на банковском депозите

Удобно и выгодно, когда ваши деньги одномоментно задействованы в разных инструментах. Сразу рекомендую не только у менеджера устно, но и в письменном договоре детально изучить — какой именно процент используется и какие есть нюансы по нему. На некоторых банковских сайтах или в мобильных приложениях есть калькулятор сложных процентов с капитализацией и пополнением. Показываю, как работает эта формула.

- Первоначальный вклад составил 100 тыс. рублей на 1 год с правом пополнения без ограничения суммы под 5% годовых.

- Во втором полугодии вы добавили к вкладу еще 100 тыс. рублей.

- За первую половину вы заработали (100000/100*5%) / 2=2500. Во втором полугодии получили (200000/100*5%) / 2 = 5000. Итого прибыль за год 7500.

- Далее вы можете забрать свои 7500 или добавить их к 200 тыс. или увеличить вклад еще на определенную сумму.

Наиболее выгодно так работать с проверенными инструментами, поэтапно повышая сумму вклада и внося все данные в excel, чтобы не заблудиться.

Как правило, разница на доходе с правом неограниченного пополнения и на обычном способе не превышает 0,5-1% в год, а иногда и вовсе отсутствует.

Ради справедливости нужно рассмотреть и правило, как работает формула расчета простых процентов по кредиту, поскольку ее часто применяют в работе. Простой процент начисляется так: сумма кредита умножается на процентную ставку и поделенная на 365 дней. Для примера: у вас кредит на 100 тыс. рублей под 10% годовых. Если предложен дифференцированный способ, то ежемесячно вам будет начисляться 1000 рублей непосредственно за пользование средствами.

Оплачивая их, через определенный срок можно приступить к погашению самого «тела». Многие банки предлагают аннуитетный платеж, работающий по формуле сложного процента. Это означает, что вы будете оплачивать кредит плюс-минус равными долями. 1000 рублей в месяц за сам кредит и, например, 1000 рублей за само тело. Таким образом, уже на второй месяц проценты будут начисляться на 99 тыс. остатка и с каждым месяцем и платеж по процентам, и выплаты по кредиту будут уменьшаться.

Обратите внимание: сложные проценты по кредиту предлагаются на средних и высоких суммах, в частности, когда оформляете ипотеку или покупаете по договору автомобиль из салона. Хотя есть и аналогичные предложения среди кредитных карт, например, карта Халва, где выплаты подразумеваются равными долями за определенный период и иногда вовсе с минимальными процентами

Узнав способ начисления процента в рабочем инструменте, возможность вносить дополнительно средства или погашать кредит досрочно, важно обратить внимание еще на один аспект — ставку дисконтирования. Это величина, применяемая для пересчета грядущих денежных потоков в общую величину актуальной стоимости. С математической точки зрения, это формула, обратная сложному проценту

С ее помощью оценивается, сколько нужно сейчас инвестировать средств, чтобы, например, через 2 года, получить 100 тысяч. Рассчитывается она по формуле: итоговая сумма (100 тыс. руб) равно как произведение неизвестного на (1+0,1 (10% — средняя ставка банка)), возведенное в квадрат. Далее по правилу пропорции выделите тот самый Х (икс). Фактически, это 82644 рубля

С математической точки зрения, это формула, обратная сложному проценту. С ее помощью оценивается, сколько нужно сейчас инвестировать средств, чтобы, например, через 2 года, получить 100 тысяч. Рассчитывается она по формуле: итоговая сумма (100 тыс. руб) равно как произведение неизвестного на (1+0,1 (10% — средняя ставка банка)), возведенное в квадрат. Далее по правилу пропорции выделите тот самый Х (икс). Фактически, это 82644 рубля.

Учитывайте правило: ставка дисконтирования должна быть выше предложенной доходности.

В итоге подчеркну: сложные проценты в финансовых инструментах только на первый взгляд выглядят сложными, но, если разобраться в их сути, никаких камней преткновения не возникнет, а еще более — вы сможете получить существенную выгоду. Всем желаю только выгодных начислений для инвестиций и минимальных для кредита, если же вы все же решились его оформить.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Налог с дохода от вкладов

Доходы граждан облагаются подоходным налогом, ставка которого равна 13% от суммы прибыли. Проценты, начисляемые на вклад, также считаются доходом и подлежат налогообложению. Сбор взимается с совокупной процентной прибыли по депозитам за вычетом необлагаемого процентного дохода, который рассчитывается так: 1 000 000*ставку рефинансирования ЦБ РФ, действующую на момент расчета.

К примеру, вкладчик в конце года должен получить доход по депозиту в размере 75 000 рублей. Ключевая ставка составляет 4,25 % годовых. Рассчитываем необлагаемый процентный доход: 1 000 000*4,25%=42 500 рублей.

Далее считаем, с какой суммы будет взиматься налог: 75 000 рублей- 42 500 рублей=32 500 рубля. И наконец, производим расчет подоходного сбора: 32 500*13%=4 225 рубля. Столько понадобится уплатить в ФНС.

Расчет вкладов, позволяющих делать пополнения и снятия

Вы можете задать параметры пополнений и снятий, а также сумму неснижаемого остатка по вкладу. Расчет будет произведен с учетом пополнения и снятий и вы получите результирующую сумму вклада.

Вклад с пополнениями позволяет накапливать средства, например на первоначальный взнос в ипотеку. Накопление средств на ипотеку посредством депозита достаточно распространенный способ купить квартиру. К нему прибегают многие россияне.

Калькулятор вкладов помогает понять, сколько денег у вас будет в конце накопления и по скольку нужно пополнять, чтобы хватило на первоначальный взнос. Естественно депозит нужно открывать как можно максимальный процент и с капитализацией. Такие вложения являются самыми выгодными и безопасными. Другими способами приумножить ваши деньги — является игра на бирже или вложение средств в себя. Но эти затраты не гарантируют стопроцентную окупаемость. Депозит же отличает стабильность, вы всегда знаете, что ваши деньги вернутся к вам благодаря системе страхования вкладов от государства. Но это касается вкладов менее 1400 тыс.

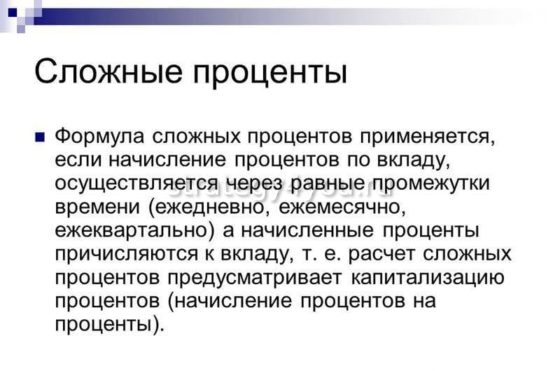

Формулы расчета

Раз есть сложный, значит, есть и простой процент. Несправедливо, если мы не разберем младшего брата нашего героя.

Простой процент

Простой процент каждый расчетный период (месяц, квартал, год) начисляется только на первоначальную сумму. Никакого эффекта “снежного кома” он не дает. Сумма увеличивается медленно.

Формула расчета:

SN = SП * (1 + % ст * N), где

- SN – сумма в конце периода N;

- SП – первоначальная сумма капитала;

- % ст – процентная ставка (доход);

- N – расчетный период.

Формула справедлива, если речь идет о начислении дохода раз в год. Например, положили на счет 100 000 ₽ под 10 % годовых на 10 лет. В конце срока получите: 100 000 * (1 + 0,1 * 10) = 200 000 ₽.

В реальной жизни понятие простого % применяется, например, в экономических расчетах по банковским вкладам без учета капитализации. В договоре обязательно указывается годовая процентная ставка. Проценты начисляются за каждый день нахождения денег на вкладе. А получать доход вкладчик может ежемесячно, ежеквартально или раз в год.

В этом случае формула примет вид:

SN = SП * (1 + % ст * Д / 365), где

Д – количество полных дней нахождения денег на депозите.

Например:

- Положили на счет 100 000 ₽ под 10 % годовых на 91 день. В конце срока получите: 100 000 * (1 + 0,1 * 91 / 365) = 102 493,15 ₽.

- На 180 дней: 100 000 * (1 + 0,1 * 180 / 365) = 104 931,51 ₽.

- На 2 года (730 дней): 100 000 * (1 + 0,1 * 730 / 365) = 120 000 ₽.

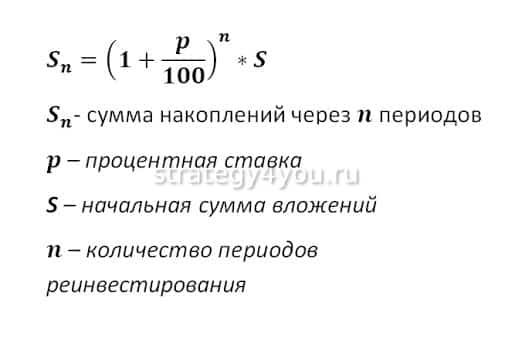

Сложный процент с начислением дохода 1 раз в год

По методу сложных процентов при начислении дохода 1 раз в год будущая сумма определяется по формуле:

SN = SП * (1 + % ст)N

Пример. В банк положили 100 000 ₽ под 10 % годовых на 2 года. Будущая стоимость вклада составит: 100 000 * (1 + 0,1)2 = 121 000 ₽.

Сложный процент с начислением дохода чаще, чем 1 раз в год

Доход может начисляться ежемесячно, ежеквартально или 2 раза в год. Формула меняется:

SN = SN * (1 + % ст / К)N*К, где

К – частота начисления дохода (12, 4 или 2 раза в год).

Пример. В банк положили 100 000 ₽ под 10 % годовых на 2 года с ежемесячным начислением процентов. Будущая стоимость вклада составит: 100 000 * (1 + 0,1/12)24 = 122 039,1 ₽.

Назначение полей депозитного калькулятора

Рассмотрим, что представляют собой поля калькулятора депозитного вклада:

Первое поле, это «Сумма вклада». Сюда необходимо ввести ту сумму, которую вы планируете разместить на депозите в банке.

Минимальный депозит начинается от 30 000 рублей, имейте это в виду при заполнении полей депозитного калькулятора.

Верхний потолок депозита для физических лиц, обычно составляет 10 000 000 рублей.

Поле «Процентная ставка (%)» представляет собой выплаты банком за пользование вашими денежными средствами, размещенными у него на депозите.

В наше время обычно процентная ставка по банкам составляет от 4 % до 7 % годовых в рублях.

Поле «Срок вклада (мес.)» представляет собой период времени на который будет открыт депозитный счет в банке.

Обычно депозитный счет стартует с 90 дней с возможной автоматической пролонгацией или без таковой.

Поле «Ежемесячные проценты» дает возможность выбора будет ли депозит открыт с капитализацией счета или без таковой.

Эта опция подразумевает что при начислении банком процентов, новые проценты будут начисляться на основную сумму депозита и на начисленные ранее банком проценты.

Эта опция подразумевает что при начислении банком процентов, новые проценты будут начисляться на основную сумму депозита и на начисленные ранее банком проценты.

То есть сработает функция сложного процента, когда один процент начисляется на другой, ранее начисленный процент, оставшийся на счете.

Эта функция предполагает, что вы не будете снимать с депозита начисляемые вам проценты и дадите новым деньгам тоже зарабатывать.

Данная опция широко используется во многих банках и очень нравится вкладчикам из-за своей способности усиленно наращивать их основной капитал в течение времени.

Самостоятельно определить доходность счета с капитализацией почти не реально.

Так как сложный процент работает по формуле, то расчет вручную с выкладкой полученных сумм по месяцам. Займет довольно много времени и скорее не будет произведен с той же точностью и простотой. Как это выполнит наш депозитный калькулятор.

Сложности в расчете ежемесячных выплат по вкладу с капитализацией добавляет и тот факт, что банки производят начисление процентов с присоединением их к основному «телу» депозита.

Итак, чтобы наш депозитный калькулятор считал вам вклад с капитализацией.

Просто выберите значение «ежемесячные проценты реинвестируются

А если хотите, чтобы ваш вклад был посчитан как простой депозит, то выберите «ежемесячные проценты снимаются

Тогда функция капитализации на калькуляторе автоматически отключится и работать не будет.

Пролонгация вклада

Если ваш договор банковского вклада предусматривает автоматическое продление на условиях, действовавших на день вклада, то в графе «Пролонгация вклада» укажите, сколько раз вы воспользовались этой возможностью. Если же условия депозита (например, величина ставки) изменяются каждый раз на день пролонгации, то для расчета в калькуляторе итоговой суммы нужно последовательно рассчитать исходный и пролонгированные депозиты, каждый раз вводя новую сумму и дату вклада (их можно взять из результатов предыдущего расчета), а также ставку вклада (ее можно посмотреть в договоре или на сайте банка).

Формула сложного процента для банковских вкладов

На самом деле формула сложного процента применительно к банковским вкладам несколько сложнее, чем описана выше. Процентная ставка для вклада (%) рассчитывается так:

% = p * d / y

где p — процентная ставка (процентов годовых / 100) по вкладу, например, если ставка 10,5%, то p = 10,5 / 100 = 0,105; d — период (количество дней), по итогам которого происходит капитализация (начисляются проценты), например, если капитализация ежемесячная, то d = 30 дней если капитализация раз в 3 месяца, то d = 90 дней; y — количество дней в календарном году (365 или 366).

То есть можно рассчитывать процентную ставку для различных периодов вклада.

Формула сложного процента для банковских вкладов выглядит так:

SUM = X * (1 + p*d/y)n

При расчете сложных процентов нужно принимать во внимание тот факт, что со временем наращивание денег превращается в лавину. В этом привлекательность сложных процентов

Представьте себе маленький снежный комок размером с кулак, который начал катиться со снежной горы. Пока комок катится, снег налипает на него со всех сторон и к подножию прилетит огромный снежный камень. Также и со сложным процентом. Поначалу прибавка, создаваемая сложным процентом, почти незаметна. Но через какое-то время она показывает себя во всей красе. Наглядно это можно увидеть на примере ниже.

Калькулятор сложных процентов для вклада

Начальный депозит

Количество периодов

Доходность за 1 период

Довложения каждый период

Расчет сложных процентов: Пример 3. Рассмотрим 2 варианта: 1. Простой процент. Вы инвестировали 50 000 руб на 15 лет под 20%. Дополнительных взносов нет. Всю прибыль вы снимаете. 2. Сложный процент. Вы инвестировали 50 000 руб на 15 лет под 20%. Дополнительных взносов нет. Каждый год проценты прибыли прибавляются к основной сумме.

| Начальная сумма: 50 000 рублей | ||||

| Процентная ставка: 20% годовых | ||||

| Простой процент | Сложный процент | |||

| Сумма | Прибыль за год | Сумма | Прибыль за год | |

| Через 1 год | 60 000р. | 10 000р. | 60 000р. | 10 000р. |

| Через 2 года | 70 000р. | 10 000р. | 72 000р. | 12 000р. |

| Через 3 года | 80 000р. | 10 000р. | 86 400р. | 14 400р. |

| Через 4 года | 90 000р. | 10 000р. | 103 680р. | 17 280р. |

| Через 5 лет | 100 000р. | 10 000р. | 124 416р. | 20 736р. |

| Через 6 лет | 110 000р. | 10 000р. | 149 299р. | 24 883р. |

| Через 7 лет | 120 000р. | 10 000р. | 179 159р. | 29 860р. |

| Через 8 лет | 130 000р. | 10 000р. | 214 991р. | 35 832р. |

| Через 9 лет | 140 000р. | 10 000р. | 257 989р. | 42 998р. |

| Через 10 лет | 150 000р. | 10 000р. | 309 587р. | 51 598р. |

| Через 11 лет | 160 000р. | 10 000р. | 371 504р. | 61 917р. |

| Через 12 лет | 170 000р. | 10 000р. | 445 805р. | 74 301р. |

| Через 13 лет | 180 000р. | 10 000р. | 534 966р. | 89 161р. |

| Через 14 лет | 190 000р. | 10 000р. | 641 959р. | 106 993р. |

| Через 15 лет | 200 000р. | 10 000р. | 770 351р. | 128 392р. |

| Суммарная прибыль: | 150 000р. | 720 351р. |

|

|

|

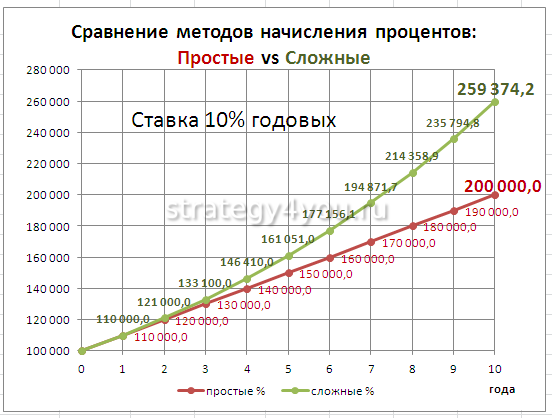

Комментарии, как говорится, излишни. Вложения с использованием сложного процента НА ПОРЯДОК выгоднее, чем с простым процентом. Чем больше проценты прибыли, чем дольше срок инвестирования, тем ярче проявляет себя сложный процент.

В случае простого процента график увеличения капитала получается линейный, поскольку вы снимаете прибыль и не даёте ей работать и приносить новую прибыль. В случае сложного процента график получается экспоненциальным, с течением времени кривая увеличения капитала становится всё круче, всё больше стремится вверх. Это происходит оттого, что из года в год прибыль накапливается и создаёт новую прибыль.

На графике ниже показано как вырастет капитал, если вложить 50 000 руб на 15 лет под 10%, 15% и 20%.

|

|

Как видите, на длительном промежутке времени очень важным становится то, под какой процент вы инвестируете деньги. Через 15 лет при 10% годовых 50 тысяч рублей превратятся в 200 тысяч, при 15% — уже в 400 тысяч, а при 20% годовых — в 780 тысяч.

Таким образом, сложный процент является мощным орудием по увеличению капитала на длительных промежутках времени.

Как даже с 1 000 рублей в кармане создать пассивный доход к пенсии

Пенсионный возраст увеличили, накопительную пенсию заморозили, регулярно проводят пенсионную реформу и меняют условия. Все эти хаотичные телодвижения говорят только о том, что у руководства нет четкого плана действий и видения, как же должна начисляться пенсия в нашей стране.

Какой вывод простому гражданину нужно сделать из всего этого? Только один – накопить на пенсию самостоятельно. И поможет в этом сложный процент. На конкретных расчетах посмотрим, как даже с 1 000 ₽ в месяц создать пассивный доход. Но для начала замечательная сказка из книги Бодо Шефера “Мани, или Азбука денег”.

Жил-был когда-то крестьянин. Каждое утро он ходил в курятник, чтобы взять на завтрак яйцо, которое снесла его курица. Но однажды он нашел в гнезде не обычное яйцо, а золотое. Сначала он не мог в это поверить. Возможно, кто-то решил над ним зло подшутить. Но ювелир, которому он принес показать яйцо, подтвердил, что оно из чистого золота. Крестьянин выгодно продал яйцо и устроил большой праздник.

На следующее утро он пошел в курятник раньше, чем обычно. В гнезде опять лежало золотое яйцо. Так продолжалось несколько дней. Но крестьянин был жадным и хотел побыстрее разбогатеть. Он злился на свою курицу, потому что “глупая птица” не могла объяснить ему, как она умудряется нести золотые яйца. Ему казалось, что тогда он мог бы и сам нести золотые яйца. Тогда у него было бы каждый день по два яйца. И однажды крестьянин так сильно разозлился, что вбежал в курятник и зарезал свою курицу. Некому стало нести золотые яйца.

Мораль этой сказки такова: нельзя резать курицу, несущую золотые яйца. Но чтобы получать золотые яйца, надо сначала завести курочку. Этим вы и должны заняться как можно скорее. Время – друг инвестора и враг того, кто откладывает на потом создание личного капитала.

Пример 1. Необходимо рассчитать, сколько денег нужно накопить, чтобы жить на пассивный доход через какое-то количество лет. Допустим, мы хотим на пенсии ежемесячно получать 50 000 ₽. Учтем инфляцию 4 %.

Ставку доходности примем равной 10 %. Ее размер зависит от состава инвестпортфеля. Если решили копить в облигациях, то закладывать надо меньший %. Если составить сбалансированный портфель из разных инструментов (например, ETF, акции и облигации отдельных эмитентов, золото), то 10 % – очень консервативная оценка. На практике получается значительно больше.

Расчет без учета инфляции: 50 000 * 12 месяцев / 0,1 = 6 000 000 ₽. Для учета инфляции воспользуемся онлайн-калькулятором. Необходимо накопить уже 10 000 000 ₽.

Пример 2. Есть начальный капитал 50 000 ₽ с ежемесячным вложением равной суммы: 1 000 ₽, 5 000 ₽ и 10 000 ₽. Доходность – 10 %, примем ежегодное начисление %. Сколько накопим через 10, 20, 30 и 40 лет?

| Сумма ежемесячных взносов | Срок накопления | |||

| 10 лет | 20 лет | 30 лет | 40 лет | |

| 1 000 ₽ | 320936,22 | 1023674,99 | 2846398,39 | 7574073,45 |

| 5 000 ₽ | 1085932,6 | 3772874,97 | 10742111,47 | 28818516,12 |

| 10 000 ₽ | 2042178,08 | 7209374,94 | 20611752,84 | 55374069,46 |

Какие выводы мы можем сделать из этих расчетов:

- Накопить на пассивный доход в 50 000 ₽ в месяц мы сможем, откладывая 5 000 ₽ в течение 30 лет. Если инвестируем по 10 000 ₽, то уже примерно через 23 года можно выходить на пенсию.

- С ежемесячными 1 000 ₽ нужно довольствоваться меньшей суммой пассивного дохода. Например, чтобы получать ежемесячно 35 000 ₽, надо накопить 7 000 000 ₽. Из таблицы видно, что только через 40 лет достигнем этого. А вот для ежемесячной прибавки к пенсии в 20 000 ₽ понадобится накопить 4 000 000 ₽ за 35 лет.

Поиграйте своими цифрами в любом финансовом калькуляторе сложных процентов. У кого-то начальная или ежемесячная сумма будет больше, кто-то рассмотрит меньший или больший срок и т. д.

Расчет сложных процентов в Excel по формулам

Многие из формул, которые я вам написал, на калькуляторе посчитать не то что неудобно – почти невозможно. Да и зачем это, если есть замечательная программа, о которой пишу чуть ли не в каждой статье 🙂

Например, в статье «Делаем собственный рейтинг ПАММ-счетов» я показал, как с помощью Excel проранжировать ПАММ-счета по нескольким показателям и автоматически найти самые выгодные варианты.

Поэтому я сделал для вас очередной полезный Excel-файлик – Калькулятор сложных процентов с капитализацией. Там вы найдете 5 табличек для расчетов по формулам из этой статьи.

Напоминаю, что мы искали:

- финальный капитал;

- финальный капитал с пополнениями;

- начальный капитал;

- процентную ставку;

- срок достижения инвестиционных целей.

В Калькуляторе сложных процентов эти задачи автоматизированы, используется формула сложных процентов в Excel (все виды), о которых мы говорили в этой статье. Надеюсь, пригодится 🙂

Скачать файл: «Расчет сложных процентов».

На всякий случай записал небольшую видеоинструкцию:

Если у вас нет Экселя или неудобно им пользоваться, можете попробовать поискать в Интернете сайты по запросам «калькулятор сложного процента с реинвестированием», «калькулятор сложного процента с капитализацией» или «калькулятор инвестора сложный процент». Вы найдете множество онлайн-сервисов, выбирайте, какой понравится.

И на этом я прощаюсь. По традиции, несколько вопросов к вам, читатели:)

Первое – как часто вам приходится считать сложный процент? И приходится ли? Лично мне не очень часто, но это потому что я считаю доходность ПАММ-счетов через интервалы – результат почти такой же выходит. Больше нигде применять не приходилось, кроме нескольких пар на втором курсе, когда мы учили «Финансовую математику».

Второе – есть ли у вас какие-то инвестиционные цели? Дойти до энной цифры с энным количеством нулей? Получить определенную доходность? Может, стать рантье? 🙂

Расскажите!

Сложные проценты на фондовом рынке

Что касается того как работает сложный процент в инвестициях в фондовый рынок, то принцип сохраняется тот же за исключением того, что понятия капитализации процентов нет. Вместо этого трейдер вручную реинвестирует полученный доход или выбирает инвестиционные инструменты, в которых реинвестирование предусмотрено по умолчанию.

При работе в этом направлении трейдер вкладывает деньги в акции и облигации. За счет комбинации разных инструментов можно создать портфель с акцентом на рост его стоимости или стабильным регулярным доходом (аналог банковского вклада).

При инвестировании активной торговли нет. Составляется инвестпортфель, затем трейдер лишь корректирует его, исключая бумаги, показывающие ухудшение доходности. Вместо них в состав портфеля включаются акции, находящиеся в стадии роста.

Часть компаний, выплачивает держателям своих акций дивиденды – распределяет между ними определенную часть прибыли (дивидендные аристократы делают это даже в убыточные годы). Инвестор может вывести эти деньги, а может реинвестировать их, докупив на полученные деньги акции, и таким образом задействовав сложный процент в инвестировании.

Разберем пример с инвестпортфелем, копирующим американский индекс S&P 500. В него входит около 500 крупнейших американских компаний, есть среди них и те, кто платит дивиденды.

Для удобства работаем с ETF SPY, это старейший ETF фонд, работает с 1993 г. и уже привлек в управление сотни миллиардов долларов. Без учета дивидендов доход за период с начала 2010 г. по июнь 2021 г. составил 176,71%. Стартовые $10000 превратились в $27671.

За тот же период начислены дивиденды в размере $3783. Совокупный доход на этой дистанции составил 214,54% или $21454.

При реинвестировании начисленных дивидендов доход на той же дистанции увеличивается. Стартовые $10000 выросли до $34161, прибыль составила 241,61%, что превышает предыдущий показатель.

Средняя годовая доходность индекса без реинвестирования дивидендов составляет 11,37%, с реинвестированием – 13,35%. Разница не настолько очевидна как в примере с банковским депозитом, но инвестиции под сложный процент и здесь повышают доходность.

При этом дивидендные выплаты «размазаны» по времени и не ощущаются как солидный доход. Их повторное вложение не бьет по карману инвестора, но даст преимущество в будущем.

Главное неудобство дивидендов – необходимость уплачивать налоги, нет легальных методов избежать их уплаты. Выплаты зачисляются на брокерский счет уже после уплаты налогов и для реализации схемы сложных процентов трейдеру придется самостоятельно докупать акции на них. За счет уплаты налога несколько уменьшается реинвестируемая сумма, возникают дополнительные расходы на комиссиях.

Удобнее работать через ETF фонды, в которых предусмотрено автоматическое реинвестирование дивидендов. Каждая акция ETF соответствует целому портфелю из ценных бумаг компаний, входящих в индекс, который копирует ETF фонд. В том же примере со SPY достаточно купить акцию фонда, чтобы автоматически инвестировать во все акции S&P 500.

ПИФы также не выплачивают налог на дивиденды, реинвестируя их. Но в ПИФах по сравнению с ETF на порядок выше комиссия за управление.

Еще один вариант – инвестирование в облигации и еврооблигации. Этот тип инструмента дает гарантированный купонный доход, как правило, до 7-10%, если брать в расчет только высоконадежных эмитентов. Стоимость бумаги также меняется, но в узком по сравнению с акциями диапазоне.

После завершения срока обращения облигации эмитент погашает ее, выплачивая держателю сумму, равную номиналу. Здесь реализация этой схемы предполагает трату купонного дохода на покупку новых облигаций. Увеличивается число бумаг в портфеле, что повышает его доходность в деньгах. Таким образом здесь и применяется сложный инвестиционный процент.

Еще один вариант – не просто реинвестировать доход, а одновременно с этим диверсифицировать риски, включая новые инструменты в инвестпортфель. Это повышает его устойчивость и доходность.

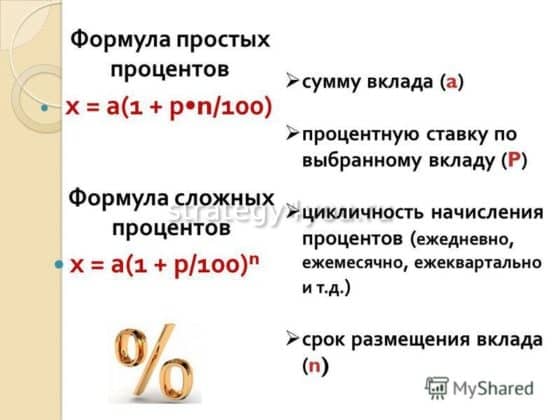

Что такое сложный процент в инвестициях простыми словами

Знание механизма расчета по депозиту позволяет вкладчикам составить прогноз дохода. Этот расчет доступен при заключении соглашений, выполнении транзакций, перед начислением вознаграждения и капитализацией прибыли.

Банки пользуются простыми и сложными формулами.

Банки пользуются простыми и сложными формулами.

При этом применяется фиксированная ставка, которая закрепляется договором при размещении депозита, может регулироваться в случаях:

- автоматической пролонгации договора;

- досрочного закрытия.

Плавающий тип может меняться на протяжении действия соглашения.

Изменение ставок в этом случае привязано к таким факторам:

- курсу валют;

- переводу депозита в другую категорию.

При расчете дохода учитывается ряд показателей:

- инвестиционная сумма;

- процентная ставка, ее тип;

- периодичность начислений;

- срок договора.

При использовании простой схемы расчета итог получается в результате таких математических действий. Начальная сумма умножается на годовую ставку и количество дней начисления вознаграждения и делится на количество дней по календарю и на 100.

Зачем инвестировать под сложный процент

При инвестировании денег рекомендуется выбрать оптимальный вариант, который позволит использовать преимущества сложных ставок. Вложению денег всегда предшествует планирование, анализ поставленной задачи. Капитализация прибыли от инвестирования на счет позволяет получить дополнительный доход.

Простой расчет

Эффективной ставкой считается номинальный процент, который начисляется на сумму с капитализацией. Рассчитать доход можно в программе Excel. Для этого следует ввести исходные данные, формулы на базовый депозит, сумму с капитализацией. Действия выполняются автоматически, поэтому для получения корректного результата рекомендуется внимательно ввести информацию.

Формула

Плата за пользование средствами финансовым учреждением начисляется ежемесячно. Если вкладчик не будет снимать эти средства со счета, то они дополнят сумму основного депозита.

Формула сложного процента записывается: S=X*(1+%)n, где

- S — конечная сумма;

- X — начальный вклад;

- % — годовая ставка;

- n — количество периодов.

В результате прибыль добавляется к сумме и дает доход. Сложный расчет может действовать при открытии .

Выбирая программное предложение банка, нужно ориентироваться на итоговый доход в денежном выражении, который получится при размещении средств.