Калькулятор рефинансирования кредита / ипотеки

Содержание:

- Калькулятор рефинансирования

- Условия рефинансирования кредитов в Сбербанке в 2020 году

- Лучшие банки для рефинансирования кредита в 2021 году

- Плюсы и минусы рефинансирования кредита

- Как работает калькулятор рефинансирования

- Как работает калькулятор рефинансирования

- Преимущества рефинансирования кредита

- Особенности процедуры

- Что такое рефинансирование кредита в Сбербанке

- Что такое рефинансирование?

- Где лучше рефинансировать ипотечный кредит

- Функционал программы

- Банковские проценты в 2021 году

- Что такое рефинансирование?

- Плюсы сервиса

Калькулятор рефинансирования

Использование онлайн калькулятора позволяет определить, будет ли услуга выгодной в конкретном случае, и сколько она позволит сэкономить. Все расчеты делаются автоматически. Достаточно только ввести оставшуюся сумму займа, кредитный срок и процентную ставку.

Ваш текущий кредит Шаг 1

Остаток долга: рублей 2 млн. 4 млн. 6 млн. 8 млн. 10 млн. Осталось платить: лет 6 12 18 24 30 Или: месяцев 72 144 216 288 360 Процентная ставка: % годовых 5 10 15 20 25

Ежемесячный платеж: руб.

Переплата: руб.

Параметры рефинансирования Шаг 2

Оставить прежний платеж.(Максимально уменьшается переплата и срок кредита) Уменьшить платеж.(Срок кредита остается прежним) Процентная ставка: % годовых 5 10 15 20 25 Дополнительные расходы (страховка, оформление, дополнительные услуги и др.): рублей 20000 40000 60000 80000 100000

Ежемесячный платеж: руб.

Переплата: руб.

Выгода Шаг 3

Переплата уменьшится на за весь срок кредита.

Ежемесячный платеж уменьшится на в месяц.

Срок кредита уменьшится на

Сравнение кредитов

Калькулятор ставок рефинансирования покажет, сколько вы сэкономите за счет перекредитования в целом, и насколько уменьшится ежемесячный платеж (если это предполагается).

Условия рефинансирования кредитов в Сбербанке в 2020 году

| Условия кредитования на 2020 год | |

|---|---|

| Процентная ставка, сумма до 300’000 руб.: | 12,9 — 16,9% годовых |

| Процентная ставка, сумма от 300’000 до 1 млн. руб.: | 12,9% годовых |

| Процентная ставка, сумма от 1’000’000 руб.: | 11,9% годовых |

| Сумма кредита: | от 30’000 до 3’000’000 руб. |

| Срок кредитования: | от 3 месяцев до 5 лет* |

* При наличии временной регистрации кредит может быть предоставлен на срок, не превышающий срок действия временной регистрации заемщика (исключение, получатели заработной платы или пенсии на счета в сбербанке, а также работников предприятий, прошедших аккредитацию).

| Требования к заемщику | |

|---|---|

| Возраст на момент предоставления кредита: | не менее 21 года |

| Возраст на момент полного погашения: | не более 65 лет |

| Рабочий стаж на текущем месте работы: | не менее 6 месяцев* |

* Для клиентов, получающих зарплату или пенсию на счет в Сбербанке, общий трудовой стаж за последние 5 лет должен составлять не менее 6 месяцев. Для остальных клиентов, не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа за последние 5 лет.

| Требуемые документы | |

|---|---|

| Паспорт гражданина РФ с отметкой о регистрации* | |

| Документ, подтверждающий финансовое состояние | |

| Документ, подтверждающий трудовую занятость | |

| Копии кредитных договоров рефинансируемых кредитов |

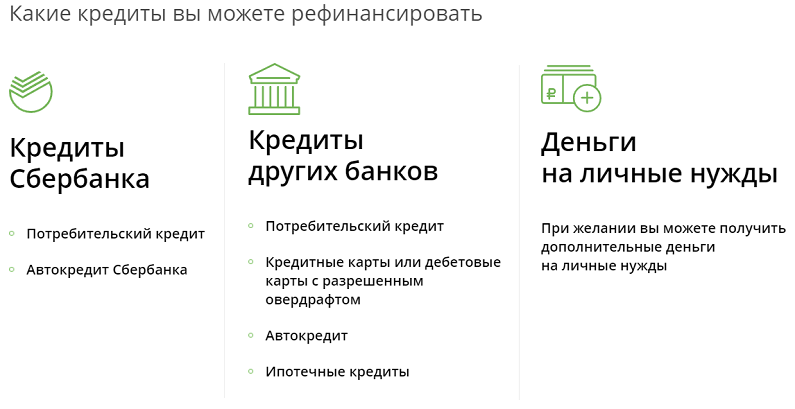

Рефинансируемые кредиты

Полученные в других банках

- Потребительские кредиты

- Автокредиты

- Кредитные карты

- Дебетовые карты с разрешенным овердрафтом

- Ипотечные кредиты

Полученные в Сбербанке

- Потребительские кредиты

- Автокредиты

Требуемые документы

Для оформления услуги банковский сотрудник просит у клиента следующий комплект документов:

- удостоверение личности с регистрационной отметкой;

- документальные подтверждения финансовых возможностей и рабочей занятости (не требуются, если кредитная сумма соответствует остаточному долгу по объединяемым займам);

- договорные документы по объединяемым кредитам.

Получение и обслуживание кредита

Гражданин может оформить услугу:

- в банковском офисе по месту регистрации;

- в любом отделении, предоставляющем услугу кредитования, в пределах страны – для граждан, пользующихся зарплатным счетом Сбербанка.

Заявку на рефинансирование Сбербанк рассматривает минимум 2 минуты, но максимум 2 дня. Рассмотрение начинается с даты предоставления комплекта документов.

Клиенту выдается сразу вся кредитная сумма в безналичном виде, она поступает в день подписания договора на активный счет кредитополучателя, открытый Сбербанком. Положив нужную сумму на счет, банк приступает к отправке безналичных средств на рефинансируемые счета других финансовых учреждений. Плательщик погашает долг равными платежами.

Досрочное погашение:

- осуществляется путем подачи заявления в банковском офисе либо онлайн-режиме;

- предварительно уведомлять банк не нужно;

- минимальная сумма досрочного возврата неограниченная;

- необходимо погасить проценты за срок пользования кредитными деньгами;

- комиссионные не берутся.

Неустойка за просрочку или неполное погашение долга – 20% годовых. Определяется величиной просроченной суммы. Период начисления неустойки начинается со следующего дня после даты выполнения кредитного обязательства, завершается датой погашения просрочки.

Оформление рефинансирования практически не отличается от составления обычного кредитного договора. Нужно лишь прийти в банковское отделение с необходимым комплектом документов, заполнить бланк заявления. Далее остается дождаться положительного ответа банка, чтобы начать погашение единственного долга по выгодной ставке.

Лучшие банки для рефинансирования кредита в 2021 году

На рынке потребительского кредитования РФ есть несколько лидирующих банков, которые предлагают лучшие условия перекредитования. Выберите самый подходящий банк и введите его условия в калькулятор рефинансирования кредита:

- Сбербанк — годовая ставка от 12.5%, выдача ссуды размером 3 000 000 рублей со сроком выплат до 5 лет, возможность объединения 5 займов в один

- ВТБ 24 — годовая ставка от 13.5%, выдача ссуды размером 3 000 000 рублей со сроком выплат до 5 лет, возможность объединения 6 займов в один

- Альфа-Банк — годовая ставка от 11.99%, выдача ссуды размером 3 000 000 рублей со сроком выплат до 7 лет, возможность объединения 5 займов в один

- Газпромбанк — годовая ставка от 12.4%, выдача ссуды размером 3 500 000 рублей со сроком выплат до 7 лет

- Россельхозбанк — годовая ставка от 11.5%, выдача ссуды размером 3 000 000 рублей со сроком выплат до 7 лет, возможность объединения 3 займов в один

Предложения банков будут особо интересны тем заемщикам, который оформили кредит в кризисные годы, когда ставка могла достигать 23−25%. Для таких людей перекредитование — это реальный шанс уменьшить свой долг.

Плюсы и минусы рефинансирования кредита

Имейте в виду, что получить значительную выгоду по рефинансированию, можно только рефинансировав крупные денежные кредиты, взятые на длительный срок.

Имейте в виду, что получить значительную выгоду по рефинансированию, можно только рефинансировав крупные денежные кредиты, взятые на длительный срок.

Например, такие, как ипотека.

В этом случае снизив ставку даже на 3 %, у вас может высвободиться значительная денежная сумма.

Но ведь сама по себе процедура рефинансирования окажется для вас тоже не бесплатной. И при подписании договора рефинансирования необходимо учесть затраты на его оформление.

В случае, когда текущий кредит требующий рефинансирования выдан под залог недвижимости, сам предмет залога тоже перейдет рефинансирующему банку.

И нужно до конца провести весь процесс переоформления закладной на недвижимость, чтобы не платить повышенные проценты за необеспеченный залогом займ.

Калькулятор рефинансирования поможет вам принять единственное правильное решение о необходимости заключать договор перекредитования в новом банке.

Прямой задачей калькулятора рефинансирования и является выяснение целесообразности этого переоформления.

Но подвох может скрываться совсем не в калькуляторе, а в недобросовестно составленном договоре от кредитной организации, которая намерена заполучить вас как своего клиента.

Нередко банки норовят включить в договор дополнительные комиссии и скрытые платежи, которые способны только увеличить уже имеющуюся задолженность.

И нужно еще до подписания такого договора внимательно прочитать и понять весь его текст. Включая и тот, что написан мелким шрифтом.

Как работает калькулятор рефинансирования

Если коротко, то калькулятор рефинансирования показывает вам выгоду от изменения процентной ставки.

Если коротко, то калькулятор рефинансирования показывает вам выгоду от изменения процентной ставки.

Для того чтобы использовать всю силу вычисления калькулятора рефинансирования и сделать точными расчеты, нужно ввести данные об имеющемся у вас кредите.

Уточните какую сумму вам осталось погасить в старом банке, вашу процентную ставку по ранее полученному кредиту и оставшийся срок погашения.

Затем введите в поле годовую ставку по рефинансированию. И срок на который планируется рефинансирование.

И наш калькулятор рефинансирования в автоматическом режиме рассчитает для вас:

- Размер ежемесячного платежа при рефинансировании;

- Ежемесячное сокращение платежей по кредиту;

- Продолжительность времени, чтобы окупить любые расходы на закрытие;

- Проценты, которые вы будете платить по текущему кредиту;

- Проценты, которые вы заплатите, если рефинансируете текущий кредит;

- Проценты, сохраненные при рефинансировании;

- Ваши чистые сбережения в результате рефинансирования.

Как работает калькулятор рефинансирования

В основе работы калькулятора лежит простой алгоритм расчета сумм исходя из введенных данных и их сопоставления между собой. Для получения результата потребуется указать цифрами:

- Остаток долга по имеющемуся кредиту;

- Остаток срока погашения в соответствии с обязательствами в договоре, указанный в годах;

- Уровень текущей процентной ставки;

- Показатель процентной ставки по новому кредиту, который берется для рефинансирования старого.

Далее, необходимо нажать кнопку рассчитать и Вы получите результат сравнения с указанием суммы, которую можно сэкономить на ежемесячных платежах, а также в целом, при погашении имеющейся задолженности на новых условиях.

Преимущества рефинансирования кредита

Рынок кредитных услуг с каждым годом стремится все больше подстроиться под потребности клиентов. Что касается ипотеки, то зачастую, кредиты, полученные 3-4 года назад, уже сейчас могут предоставляться на более выгодных условиях. В среднем, ставка снизилась на 1,5% но многие банки предлагают и более выгодные условия, в результате чего, можно сэкономить существенные деньги.

Преимущества в зависимости от начальных и планируемых условий кредитования могут сводиться к следующему:

- Меньшая процентная ставка;

- Снижение суммы ежемесячных платежей;

- Снижение конечной суммы;

- Сокращение сроков погашения задолженности.

Специалисты и аналитики рынка банковских услуг называют рефинансирование выгодным решением для каждого получателя ипотеки. Однако далеко не всегда выгода может выражаться в существенных цифрах. Так, специалисты рекомендуют услугу в том случае, если разница между имеющейся и новой ставкой составляет не менее 1,5-2%. Сумма для погашения также должна быть достаточно солидной, не менее 1 миллиона, а сроки не меньше 3-5 лет.

Как показывает статистика, за последние 5 лет ставка в среднем снизилась на 1,8%. Некоторые банки пошли еще на более существенные уступки, обеспечив снижение вплоть до 2,5 и более процентов. Поэтому, если Вы брали ипотеку более 5 лет назад, на срок от 10 до 15 лет, то рассмотреть вариант оптимизации и получения нового займа в другом банке стоит в приоритетном порядке.

Так, имея задолженность в размере 1,5 миллионов и при старой ставке на уровне 11% и оставшемся срок погашения в пределах 5 лет, Вам пришлось бы заплатить по процентам более 456 тысяч. Если же рефинансировать кредит под 8%, что предлагает большинство банков, то заплатить придется около 324 тысяч. Экономия превышает цифру в 131 тысячу рублей, а ежемесячный платеж снижается на 2 тысячи.

Особенности процедуры

С помощью рефинансирования заемщик может не только снизить процентную ставку, но и сумму ежемесячных платежей. Помимо желания сэкономить причина обращения может быть следующая:

- Освобождение заложенного банку имущества от обременения для последующей реализации;

- Переоформление валютного кредита в рублевый, снижение рисков, которые зависят от скачков курса валюты.

К минусам перекредитования можно отнести лишь дополнительные затраты на новый сбор документов. Если сумма ипотеки осталась небольшая, переоформлять займ может быть невыгодно — большую часть процентов банку заемщик выплачивает в первой половине действия договора.

Что такое рефинансирование кредита в Сбербанке

Сбербанк разработал программу перекредитования, позволяющую получить займ, необходимый для полной выплаты действующих займов, полученных в иных банках. Новый займ может быть оформлен и для того, чтобы избавить залоговое имущество от обременений. Программа предусматривает возможность рефинансирования со сниженной ставкой по процентам.

Советуем к ознакомлению: Список банков для рефинансирования кредитов

Перекредитование оформляется в виде нового кредитного договора, общий размер займа по которому равен сумме тех кредитов, которые клиент намерен полностью погасить. Рефинансируемые кредиты могу быть представлены, как:

- займы без определенных целей;

- крупные потребительские кредиты, включая кредитные карты;

- ипотечное кредитование.

Рефинансирование кредита в Сбербанке для физических лиц имеет определенное удобство, которое заключается в том, что у клиента возникает единое обязательство. С учетом того, что Сбербанк широко представлен в каждом из субъектов РФ, у клиента не может возникнуть трудностей с возвратом оформленной суммы.

Выполнить очередной платеж без дополнительных комиссий можно, как в самом отделении банка, платежном терминале, так и при использовании сервиса «Сбербанк Онлайн». Данный сервис дает возможность подключения услуги автоматических платежей.

Условия рефинансирования — ставка, суммы

Условия в 2018 году, представленные со стороны Сбербанка, не многим отличаются от тех, которые были представлены в прошлых годах.

Сбербанк осуществляет рефинансирование кредитов других банков путем выдачи нового потребительского кредита. В Сбербанке условия следующие:

- общая сумма займа может достигать 3 000 000 рублей;

- Ставка от 11,9% годовых;

- Срок до 5 лет;

- клиент может заявить о необходимости объединения задолженности по пяти кредитам, которые были оформлены, как в Сбербанке, так и в иных учреждениях банковского сектора;

- обязательное указание на цель кредитования, которая указывается, как «…на рефинансирование кредита…»;

- отсутствие требований об обеспечении получаемого займа;

- средства предоставляются в безналичном виде, путем перечисления на счет;

- заключение договора осуществляется в стенах отделения.

Рефинансирование в Сбербанке доступно всем категориям заемщиков. Заявка, направленная в банк клиентом, будет рассмотрена за 2 рабочих дня. Принятое решение будет действительным в течение 30-ти дней.

Со стороны банка применяется процентная ставка, имеющая два значения. Так:

- при сроке кредитования от 3 месяцев до 2 лет, размер процентов составит 13,9%;

- увеличения срока возврата займа до 25-60 месяцев, является основанием для того, чтобы процентная ставка увеличилась до 14,9%.

Воспользоваться более низкой ставкой, можно при рефинансировании в Интерпромбанке.

Осуществить предварительный и ориентировочный расчет размера общей стоимости кредита можно используя калькулятор. Рассчитайте самостоятельно объем переплаты, используя калькулятор. Изменяйте данные о размере требуемого займа и сроках выплаты и выбирайте наиболее приемлемый график.

Банк не ограничивает клиентов в возможности осуществления досрочного погашения.

Требования к клиентам

Рефинансирование доступно людям, отвечающим ряду требований:

- возрастное ограничение в пределах 21 – 65 лет;

- наличие текущего стажа — не менее полугода, такое требование не распространяется на клиентов, с оформленным зарплатным проектом в Сбербанке;

- наличие общего стажа – не менее года. На клиентов, получающих зарплату на карты Сбербанка, требование не влияет;

- нахождение в российском гражданстве;

- наличие постоянной или временной регистрации.

Будет необходимо предъявить такие документы:

- антеку-заявление;

- паспорт, подтверждающий гражданство;

- трудовую книжку/контракт (по требованию банка);

- справка, подтверждающая размер дохода.

Индивидуальным предпринимателям, адвокатам и нотариусам, будет необходимо документально подтвердить свой статус.

Что такое рефинансирование?

Это особенно актуально, когда новый долг можно получить под меньший процент. Таким образом, для заемщика снижается ежемесячный платеж и общая переплата. Чем больше разница между процентными ставками, тем выгоднее осуществлять перекредитование.

Почему банки предлагают перекредитование по меньшим ставкам?

- Каждый банк предлагает различные программы кредитования с разными условиями и разными критериями надежности заемщиков. Поэтому процентная ставка для одного и того же заемщика в разных банках может отличаться на несколько процентных пунктов.

- Меняющаяся экономическая ситуация ведет за собой изменения ключевой ставки Центральным Банком. Вслед за снижением ключевой ставки кредиты становятся дешевле, и рефинансирование становится актуальным.

Поэтому, если у вас есть долгосрочный кредит или ипотека, следите за новостями по ключевой ставке и периодически изучайте предложения банков.

Где лучше рефинансировать ипотечный кредит

Условия по предоставлению займа определяются не только общим состоянием рынка. Многое зависит от конкретной банковской организации и перепады в величинах могут быть существенными. Предлагаем ознакомиться с самыми выгодными на данный момент предложениями.

|

Название |

Ставка от |

Сумма от и до в руб. |

Сроки погашения |

|

Транскапиталбанк «ТКБ» |

7,04% |

300 000 — 20 000 000 |

До 25 лет |

|

Сбербанк |

7,9% |

300 000 |

До 30 лет |

|

«ВТБ» банк |

8,2 |

300 000 — 25 000 000 |

До 25 лет |

|

Альфа-Банк |

7,99 |

600 000 – 50 000 000 |

До 30 лет |

|

Газпромбанк |

8,8 |

100 000 – 45 000 000 |

До 30 лет. |

Следует обращать внимание не только на максимальную выгоду, но и на статус банка, уровень доверия к нему и прочие факторы. Если Вы являетесь клиентом какого-либо банка, то стоит оценить его предложения

Зачастую, для старых и постоянных клиентов создаются более выгодные предложения, чем для новых.

Функционал программы

Перед оформлением рефинансирования необходимо все тщательно обдумать и провести анализ — выгодно ли это будет в конечном итоге заемщику. При сравнении общих сумм затрат учитывать необходимо и дополнительные расходы на сбор документации, получение справок и проч. Вывод из-под залога имеющейся собственности может привести к увеличению банковского процента

В итоге важно учесть все нюансы

Калькулятор, работающий в режиме реального времени, имеет простой и понятный интерфейс, пользователь вносит в специальные поля следующие сведения:

- Остаток долга в рублях;

- Период до окончания действия договора (в годах);

- Текущая процентная ставка;

- Новая % ставка, предлагаемая по программе рефинансирования.

После расчета появляются новые данные: сравнение ежемесячного платежа, начисленных процентов — «до» и «после» перекредитования, а также сумма экономии (при ее наличии). Пользователь может ознакомиться с проектом графика платежей при переоформлении ипотечного договора на новых условиях.

Банковские проценты в 2021 году

Самый выгодный процент по перекредитованию действующей ипотеки предлагает потребителю Банк «ФК Открытие».

Но не только процентная ставка должна интересовать потенциального заемщика при выборе банка, очень важен рейтинг финансово-кредитного учреждения, его кредитная политика и перспектива дальнейшего существования. Предпочтение стоит отдавать надежным учреждениям, которые выстоят при любых финансовых кризисах и колебаниях национальной валюты.

| Банк | Процентная ставка |

| Сбербанк | от 7,9% |

| ТКБ | от 7,04% |

| Газпромбанк | от 8,8% |

| ВТБ | от 5% |

| Банк «Открытие» | от 8% |

| Альфа-Банк | от 8,69% |

| от 8,19% | |

| Банк «Санкт-Петербург» | от 9,2% |

| УРАЛСИБ | от 7,7% |

| Ак Барс | от 8,29% |

| ВБРР | от 8,2% |

| Абсолют Банк | от 8,09% |

| Россельхозбанк | от 8,05% |

Что такое рефинансирование?

Рефинансирование кредита – выдача нового кредита, направленного на полное или частичное погашение заемщиком взятого ранее займа (одного или нескольких). Эта программа также называется перекредитованием. Она дает физическим лицам возможность улучшить условия по кредиту, а именно – снизить ставку, изменить срок выплаты ссуды, уменьшить, благодаря этому, переплату.

Формально, рефинансирование может быть сделано как в том банке, который выдал кредит, так и в другом финансовом учреждении. Но на практике банки неохотно идут на перекредитование своих же займов, поэтому заемщики ищут более выгодные условия в других местах.

Суть программы очень проста: заемщик закрывает старый займ за счет средств, взятых в новом банковском учреждении, а затем выплачивает новый на других условиях. Банки предлагают перекредитование потребительских займов, рефинансирование ипотеки, автокредитов, кредитных карт и так далее.

Обычно, при оформлении услуги, заемщик не получает средства на руки – сумма перечисляется на счет банка, где изначально заключался кредитный договор. Экономия обеспечивается снижением процентов.

Но есть и другие моменты, которые стоит учесть:

- Оформление данной услуги будет выгодно лишь в том случае, если до конца срока текущего кредитного договора осталось не менее полугода.

- Задолженность должна быть достаточно крупной – рефинансирование нецелесообразно для небольших кредитов. Оно обычно делается для крупных потребительских либо ипотечных займов.

К основным достоинствам перекредитования займов относятся следующие факторы:

К основным достоинствам перекредитования займов относятся следующие факторы:

- Снижение общей переплаты. Ввиду того что новая ссуда берется под меньший процент, общая сумма, уплаченная за срок кредитования, будет меньше. А это обеспечивает заемщику значительную экономию.

- Уменьшение ежемесячной выплаты. Для этого увеличивается срок кредитования. В этом случае вам придется выплачивать кредит дольше, зато сумма, которую придется регулярно вносить, будет наносить меньший урон по бюджету.

- Возможность объединить несколько займов в один. По статистике заемщики погашают один кредит более ответственно, чем несколько. При наличии нескольких кредитных продуктов, в числе которых, допустим, ипотечный, потребительский и кредитная карта, допустить просрочку куда проще. При объединении этих займов в один не только снижается переплата, но и процесс погашения долговых обязательств становится более удобным для заемщика.

- Возможность снять обременение. Это касается ипотечного кредитования. Если по кредиту осталось выплатить сравнительно немного, можно оформить потребительский займ, погасить остаток и снять обременение с купленной недвижимости, став ее полноправным хозяином. Но нужно учесть, что ипотека обычно выдается под меньший процент, чем потребительские займы. С другой же стороны снятие обременения однозначно выгодно, ведь оно расширяет возможности использования имущества – можно сдавать недвижимость в аренду или продавать ее, получая дополнительную выгоду.

Тем не менее, нужно отметить и возможные отрицательные стороны перекредитования:

- Это потребует времени. С одной стороны рефинансирование по своей сути аналогично оформлению обычного кредита. Однако помимо стандартных документов потребуется подготовить документы по непогашенному кредиту.

- Нужно будет получить у банка, где вы изначально брали кредит, разрешение на его досрочное погашение. Это потребует посещения банковского учреждения и подачи заявления.

- Возможны дополнительные расходы. Это в особенности касается ипотеки. Потребуется снова проводить экспертную оценку имущества и т.д. В некоторых случаях подобные расходы нивелируют все выгоды от перекредитования.

Плюсы сервиса

Основные достоинства этого инструмента очевидны:

- Возможность сравнения % ставок по программам рефинансирования в разных банках;

- Выбор наиболее выгодного варианта;

- Доступ к сервису совершенно бесплатный.

В результате обращения к нашему онлайн-помощнику заемщик получает максимум полезной и объективной информации, которая помогает ему принять важное решение — перекредитовывать ли ипотеку. Калькулятор востребован в первую очередь у лиц, которые выплачивают ипотеку и рассматривают варианты снижения кредитной нагрузки на семейный или личный бюджет

Рассчитывать экономию сервисом можно бесконечное число раз, никакого лимита на обращение к помощнику нет. Это удобно тем, что заемщик может обратиться сначала в банки для получения более детальной информации и максимально корректного процента применительно к его ипотеке. И уже, собрав всю необходимую информацию, сравнить полученные значения

Калькулятор востребован в первую очередь у лиц, которые выплачивают ипотеку и рассматривают варианты снижения кредитной нагрузки на семейный или личный бюджет. Рассчитывать экономию сервисом можно бесконечное число раз, никакого лимита на обращение к помощнику нет. Это удобно тем, что заемщик может обратиться сначала в банки для получения более детальной информации и максимально корректного процента применительно к его ипотеке. И уже, собрав всю необходимую информацию, сравнить полученные значения.