Особенности накопительного страхования жизни и здоровья в россии

Содержание:

- Какое бывает страхование жизни?

- Чем НСЖ выгодно с точки зрения накопления денег

- Инвестиционное страхование жизни

- Страховое возмещение при наступлении страхового случая

- Как работает НСЖ

- Плюсы программы

- Накопительное страхование жизни

- Недостатки

- Минусы программы

- Параметры договоров НСЖ

- Что такое ИСЖ и НСЖ

- Сколько это стоит?

Какое бывает страхование жизни?

Используя стандартную программу «страхования жизни», вы подписываете договор на соответствующее время и оплачиваете комиссию. Если в период действия договора наступит страховой случай, то вы получите оплату. Сумма обычно намного больше, чем вложение. Если страхового случая не будет, то деньги, которые вы вложили, станут заработком страховой фирмы.

У ИСЖ и НСЖ иные принципы. Для начала необходимо заключить соглашение на продолжительный срок, около 20–30 лет. Затем нужно внести либо значительную сумму единым платежом, либо постепенно делать небольшие взносы. При наступлении страхового случая во время действия соглашения вы получаете оплату. Если страховой инцидент не наступит, то фирма вернет средства, в некоторых случаях с доплатой, а при обычном страховании вы просто теряете свои деньги.

Чем НСЖ выгодно с точки зрения накопления денег

Накопительное страхование жизни нельзя путать с обычным депозитом физических лиц, цель которого сохранить и преумножить сбережения. В случае с НСЖ накопления денег – это скорее «побочный эффект» или «приятный бонус».

НСЖ предполагает длинный срок накоплений и предоставляет клиентам страховую защиту на случай непредвиденных ситуаций на срок действия договора. Накопительные программы страхования жизни помогают клиентам обеспечить уверенное будущее для себя, своих близких и сохранить привычный уровень жизни в непредвиденных ситуациях, связанных со здоровьем», — говорит Ольга Монахова.

Инвестиционное страхование жизни

ИСЖ от ВТБ Страхование жизни позволит клиентам получить прибыль от своих капиталовложений. Оформление такого полиса абсолютно не несет рисков и человек обязательно останется в выигрыше, приняв решение о покупке страховки.

Видео

Инвестиционное страхование жизни удобно тем что:

- Можно получать выплаты согласно установленному графику с равной периодичностью.

- В случае смерти застрахованного лица его наследники получат выплаты без обложения налогом и в течение 1 месяца.

- Можно получить обратно налоговый вычет – а это 13% от суммы взноса.

- Ежегодная прибыль будет составлять примерно 6% от вложенной суммы.

- Деньги инвестируются в надежные компании.

- Полис ИСЖ является неприкосновенным и на него не могут претендовать другие люди при разделе имущества, либо других судебных разбирательствах.

«Максимум» и «Инвестиция в будущее»

Это два страховых полиса от компании, которые позволят человеку получить прибыль и быть застрахованным на случай утраты жизни в результате несчастного случая или по другой причине. Человек может застраховать себя, либо своего родственника или другое лицо, которое находится в возрастном диапазоне – 18-75 лет.

По программе «Максимум» размер минимального страхового взноса равен 350 000 рублей, а по программе «Инвестиция в будущее» — 30 000 рублей. Поэтому в первом случае клиент сможет получить большую сумму по окончанию срока действия страховки. Действует страховой договор минимально три года, а вот максимальный срок устанавливается в зависимости от различных факторов и самое главное платежеспособности клиента.

Фиксированный доход

По этой программе клиент ВТБ Страхование жизни сможет получать прибыль постоянно равными суммами, либо забрать ее в конце полностью. Если страхователь лишится жизни при несчастном случае, то наследники получат прибыль в экстренном порядке, а если причина ухода из жизни иная, то страховые суммы могут выплачиваться частично. Срок действия полиса – от 3 лет.

Барьерный рост

На пять лет оформляется полис ИСЖ, по которому человек должен внести единовременно всю сумму страхового взноса. Она может быть в рублях (от 600 000) и долларах (от 10 000).

Клиент имеет право получить купонный доход в любой период действия договора, либо получить выплаты в конце срока. В случае смерти застрахованного лица все выплаты по его полису получат наследники.

Как расторгнуть договор страхования жизни ВТБ?

Для этого необходимо обратиться к страховому агенту с заявлением. Если успеете это сделать в течение 14 дней после подписания документов, то расторжение договора пройдет без финансовых потерь. Подробнее см. здесь.

Читай также:

Страховое возмещение при наступлении страхового случая

На практике встречаются случаи, когда полис НСЖ может оказать значительное финансовое подспорье.

Например, гражданка А заключила полис страхования жизни, окончание действия которого совпадало с днем совершеннолетия ее ребенка и составлял 15 лет. За обусловленный период женщина планировала аккумулировать для ребенка 10 млн. рублей (при ежегодном взносе порядка 640 тыс. рублей). По истечении семи лет добросовестного исполнения обязательства с обусловленным владельцем полиса произошел страховой случай – автомобильная авария, после которой женщине присвоена инвалидность 1 группы.

Согласно условиям полиса НСЖ, страховая компания полностью принимает на себя обязательства клиента и следующие 8 лет исправно продолжает формировать накопления гражданки А и индексировать их на установленный договором процент.

В день, когда ребенок застрахованного лица становится совершеннолетним гражданином страны, страховая компания перечисляет на счет женщины сумму в размере более 13 млн. рублей.

В итоге страхователь имеет прибыль порядка 9 млн. рублей при собственных вложениях в 4,5 млн. рублей.

Как работает НСЖ

Часто такие программы открывают на образование детей, дополнительную пенсию после ухода с работы и т. д. Но с этой задачей справится и банковский вклад. А это более знакомый и удобный для россиян инструмент. Чем отличается от него НСЖ? Дело в том, что полис не только помогает копить, но и устраняет риски, которые наступают при смерти, потере трудоспособности страхователя. Рассмотрим подробнее, как это работает.

Механизм работы НСЖ:

Вы определяете сумму, какую хотите накопить, и срок, к которому это надо сделать.

Выбираете страховую компанию и программу, наиболее удовлетворяющую ваши ожидания.

Подписываете договор и начинаете регулярными платежами вносить взносы, определенные вашей страховой организацией. Так, год за годом, происходит накопление средств.

Страховщик инвестирует ваши средства в консервативные инвестиционные инструменты, тем самым позволяя деньгам зарабатывать.

Но помимо накопления, полис еще и защищает жизнь

Эта функция является очень важной, ведь срок действия программы от 5 до 40 лет. Вряд ли вы можете на такое длительное время быть на 100 % уверенным, что ничего плохого не случится.

Если страховой случай не наступил, то через оговоренный срок страхователь получает всю накопленную за эти годы сумму с учетом инвестиционного дохода.

Если человек уходит из жизни раньше, чем сформировал планируемый капитал, то страховщик выплачивает лицу, указанному в договоре как выгодоприобретатель, всю сумму по договору

Даже если прошло совсем немного времени, и человек успел сделать всего один взнос. Либо возможен другой вариант: страховая компания сама вносит платежи в последующие годы, пока не накопит зафиксированный в договоре капитал.

Последний пункт является ключевым отличием страхового полиса от банковского вклада. По депозиту наследник получит только сумму, накопленную к дате печального события и ни рублем больше. Есть и другие отличия, о которых тоже поговорим в статье.

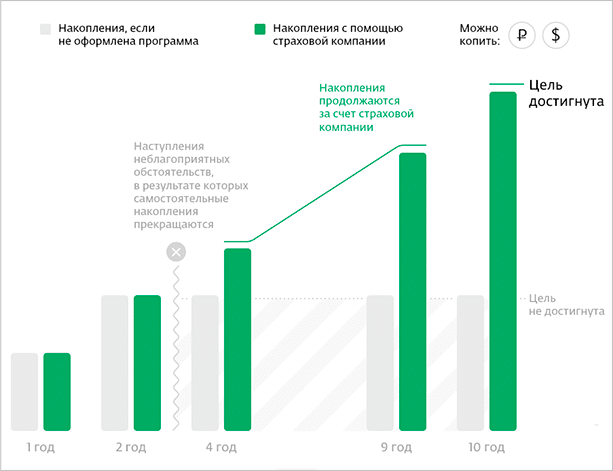

Вот как иллюстрирует Сбербанк свою программу страхования.

При таком поверхностном рассмотрении выходит, что НСЖ – это отличный инструмент для создания капитала. Но это только на первый взгляд.

Раз инструмент состоит из накопления и защиты жизни, рассмотрим его с этих двух сторон:

- Ваши деньги инвестируются в безрисковые активы, которые дают совсем небольшой доход (чуть больше инфляции). Поэтому, если вы решили выбрать НСЖ в качестве инструмента для инвестирования, есть более эффективные.

- Страхование жизни. Чтобы использовать НСЖ в качестве страхового полиса и защитить себя и свою семью от неблагоприятных событий, придется вносить ежегодно приличные суммы денег. Эту функцию отлично выполняют обычные договоры страхования жизни с гораздо меньшими годовыми взносами.

Если вы читали книги по инвестированию, то наверняка видели основные этапы, которые должен пройти любой инвестор на своем пути к финансовой независимости:

- Создание финансовой подушки безопасности.

- Защита жизни и здоровья главного инвестора и кормильца семьи.

- Непосредственно само инвестирование.

Вот именно для выполнения второго требования и разработаны программы страхования. Но накопительные не выполняют этой функции на 100 %.

Совсем другое дело, если мы имеем дело не с накопительным, а с инвестиционным страхованием жизни (ИСЖ). Не стоит путать эти два понятия. ИСЖ – более привлекательный инструмент, для которого я отвела отдельный раздел в статье. К нему точно стоит присмотреться.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Еще один вопрос, который интересует клиентов страховых программ: “Что будет, если досрочно расторгнуть договор?” В этом случае вы будете иметь дело с выкупными суммами. То есть вернут вам не все деньги, а только их часть. Процент возврата зависит от условий конкретной программы и организации.

Я приведу пример страхового полиса моего мужа. У него не НСЖ, а ИСЖ, но сути это не меняет. Принцип действия одинаковый. Выкупная сумма зависит от срока страхования по договору и количества уже выплаченных годовых взносов.

Выкупная сумма в процентах от уплаченных страховых взносов

| Количество полностью оплаченных ежегодных взносов | Срок договора страхования | ||

| 10 лет | 20 лет | 30 лет | |

| 1 | 0 % | 0 % | 0 % |

| 2 – 4 | 55 % | 45 % | 35 % |

| 5 – 9 | 70 % | 65 % | 55 % |

| 10 | 95 % | 70 % | 65 % |

| 11 – 19 | 70 % | 65 % | |

| 20 | 95 % | 75 % | |

| 21 – 29 | 75 % | ||

| 30 | 95 % | ||

| После накопительного периода | 100 % |

У моего мужа заключен договор на 20 лет. Если он захочет расторгнуть его, например, через 2 года, то вернет только 45 % от вложенного капитала, через 10 лет – 70 %. Поэтому расторгать договоры страхования – себе дороже.

Плюсы программы

НСЖ – это надежный способ создать «подушку безопасности». Обычно откладывать «на черный день» удается с трудом – не все умеют копить. В данном случае процесс накопления носит обязательный характер.

Средства не могут полностью «сгореть» (как бывает при работе с другими финансовыми инструментами), и положенную сумму вы получите гарантированно. Некоторые компании даже имеют программы, при которых страхователь освобождается от взносов, если получает определенную группу инвалидности.

При удачном стечении обстоятельств инвестиционный доход будет радовать, и при этом вам не придется самим ломать голову над тем, какие ПИФы или акции выбрать.

Накопительное страхование жизни

НСЖ – позволяет выгодно вложить свои сбережения и застраховать здоровье на случай непредвиденной ситуации. Полис НСЖ не просто счет, на котором хранятся средства клиента, он также выступает страховкой и в случае возникновения проблем со здоровьем (для каждого вида полиса прописаны свои страховые случаи) клиент получит финансовую компенсацию без изменения суммы личных средств.

Накопительное страхование – это выгодно и удобно, и компания ВТБ Страхование жизни предлагает десять различных программ данной категории.

На вырост

Дети растут быстро и уже вскоре после рождения им понадобятся деньги для обустройства собственной семьи, поступления в институт или решения других жизненных проблем. Страхователь (близкий родственник) оформляет полис на несовершеннолетнего ребенка (возрастом до 17 лет). Весь срок человек вносит определенные суммы (можно и разово внести), которые потом ребенок сможет получить по достижению совершеннолетнего возраста.

Функция страхования жизни здесь входит в комплект бесплатно, а потому такой полис станет не только прекрасным накопительным счетом, но позволит быть готовым на случай непредвиденных обстоятельств.

Персональный план

Страховой полис позволит человеку получить выплаты от компании, если он получит травму, заболеет критическим заболеванием или получит инвалидность.

Если человек потеряет трудоспособность, то ВТБ Страхование снимет с него обязательство вносить платежи по страховке, зато размер страховой выплаты останется неизменным. Оформить этот страховой полис может человек сроком до 30 лет.

Близкие люди

Программа создана, чтобы человек смог одновременно застраховать себя и своих близких (одного человека). ВТБ Страхование жизни выплатит компенсацию в случае:

- Установления инвалидности I или II группы застрахованному лицу или страхователю.

- Получения травмы застрахованным.

- Установления диагноза критического заболевания застрахованному лицу.

- Ухода из жизни страхователя.

Резервный фонд

Сроком от 7 до 20 лет человек может приобрести полис НСЖ, который позволит получить выплаты от компании в случае смерти застрахованного лица, либо установления ему или страхователю инвалидности.

Человек может вносить страховые взносы с равной периодичностью и получить выплаты в полном размере при наступлении страхового случая сразу после первого взноса. Ежегодно клиент ВТБ Страхование жизни получает доход от участия в программе прибыли страховой компании.

Накопительный фонд

Условия здесь вполне стандартные и человек может самостоятельно выбрать одну из схем внесения платежей по полису – единовременно, либо равными платежами с отсрочкой. Выплаты компания произведет при утрате жизни, установлении инвалидности или тяжелой болезни застрахованного лица. Это самая простая и давно известная программа, а потому она пользуется большим спросом у клиентов ВТБ Страхование жизни.

Семейный капитал

Откладывать деньги в нынешнее время просто необходимо, так как непредвиденные ситуации могут сильно выбить из финансовой колеи.

Этот страховой полис позволит семье получить выплаты, если их кормилец (страхователь, он же застрахованное лицо) лишится возможности трудиться и зарабатывать на жизнь (платить за полис также не потребуется более), либо уйдет из жизни преждевременно в силу различных обстоятельств. Страховой взнос по этой программе 25 000 рублей.

Достояние

700 000 рублей – взнос за оформление страхового полиса, который позволит получить крупную сумму по окончанию срока (от 5 лет, а далее по выбору клиента). Также ВТБ Страхование жизни выплатит компенсацию при лишении жизни застрахованного лица.

Уверенный старт

Программа очень напоминает полис НСЖ «На вырост», но здесь страховой взнос стартует от 3 000 рублей, и клиент может оформить договор сроком до 20 лет на своего ребенка.

По достижению совершеннолетия ребенок сможет забрать вложенные средства вместе с начисленной прибылью, а если он уйдет из жизни преждевременно, то страхователю вернут все взносы.

Надежная перспектива

Вкладывая от 3 000 рублей человек может получить выгодный продукт, ведь в конце срока компания выплатит сумму большую, чем клиент вложил изначально. Способ вложений также каждый выбирает самостоятельно, а страховые премии компания выплачивает разово, ежегодно или ежемесячно. Дополнительно входит страхование от риска утраты жизни.

На всю жизнь

Здесь большое разнообразие сумм страховых взносов и оформляется полис пожизненно. Клиент сможет получать выплаты в зависимости от размера вложений, также дополнительно идет страховка на случай попадания в ДТП или лишения жизни другим способом.

Это интересно: ОФЗ ВТБ 24: рассказываем все нюансы

Недостатки

Очевидно, у НСЖ есть ряд недостатков. Самый главный из них – это низкий доход, а в некоторых случаях и расход. Гарантируемая доходность в размере 3-4% фактически является нулевой из-за инфляции, а необходимость оплаты рисковой части может приводить к убыткам в размере 10–20%.

Другие недостатки:

- депозит нельзя пополнять и уменьшать без потери процентов;

- оформляется только на длительный срок;

- страховые премии достаточно крупные – либо от 20 тысяч в год, либо единоразовая выплата от 500 тысяч;

- стандартным страховым случаем считается только смерть, за покрытие других рисков придется доплачивать.

Минусы программы

В краткосрочном периоде накопительное страхование предполагает финансовые потери: вы регулярно платите взносы, а доход может оказаться ниже ожидаемого. Но еще раз отметим, что для получения высокого инвестиционного дохода есть другие инструменты.

Если сумма взносов за весь срок действия полиса, увеличенная на ставку рефинансирования (8,25%) за каждый год действия договора, окажется меньше той суммы, которую страхователь получит по окончанию действия полиса, то разница облагается НДФЛ 13%.

В случае детских программ застрахованным лицом является ребенок, но платежи вносят взрослые. По окончанию срока договора ребенок может получить выплату по дожитию, но это будет рассматриваться как доход и, соответственно, тоже взимается налог 13%.

Параметры договоров НСЖ

Сроки

В США программу накопительного страхования жизни можно вступить вплоть до 101 года. Есть продукты, которые при достижении такого почтенного возраста страховые возвращают все накопления, а еще дополнительно – такую же сумму сверху.

В России подобных программ нет и сроки страхования ограничены. Предельный возраст для участия в НСЖ часто ограничен выходом на пенсию или составляет максимум 65 -70.

В среднем сроки заключаемых договоров НСЖ составляют 6-10 лет.

Взносы

Все взносы, которые поступают на НСЖ состоят из двух частей:

- Рисковая.

- Накопительная.

То есть не все взносы идут в счет накоплений. Часть из них (около 1%) идет на рисковое страхование. Это гарантирует выплату страховой суммы при наступлении определенного страхового случая. Чем выше отчисления по рисковому компоненту, тем на большую сумму застраховано лицо.

Если клиент доживает до окончания договора НСЖ без серьезных потерь здоровью, то платежи в часть рисковой страховки сохраняются за страховой компанией. Они не формируют накопления и клиенту не возвращаются.

Накопительная часть – основной компонент взносов. Это все то, что накапливается у клиента и выплачивается ему по завершению договора.

Минимальный размер ежемесячного платежа составляет 50 тыс.р. в год.

Взносы по договорам перечисляются ежегодно, но возможно раздробить их на мелкие части и переводить ежемесячно. Но взносы необходимо производить регулярно по условиям договора. Изменять сумму взносов или сроки можно только после предварительного согласования со страховой компанией (СК, в свою очередь, идет на пересмотр графика неохотно и фактически изменить сумму взносов или иные условия договора — нереально).

Доходность

В договорах НСЖ фигурирует два вида доходности:

- гарантированная;

- дополнительная.

Гарантированная доходность включается в договор НСЖ. Она обычно на порядок ниже, чем по банковским вкладам и составляет в среднем 3,5-4%. На эту сумму можно ориентироваться, чтобы рассчитать потенциальную доходность на случай наступления страхового события.

Дополнительная доходность возможна, если страховая компания получит в период действия договора прибыль от инвестиций в ценные бумаги и иные инвестиционные продукты. Она может быть и 100%, а может быть и нулевой. Если страховая компания не выплатит инвестиционную доходность, никакой ответственности она не понесет.

На практике полученная гарантированная+инвестиционная доходность редко превышает 6%. Но страховые компании не виноваты в столь низкой доходности: они обязаны придерживаться консервативной стратегии вложения денег (депозиты, облигации) и не могут чрезмерно рисковать. У таких инструментов не может быть высокой доходности.

Сложный процент (аналогичный депозитам) в договорах страхования отсутствует, а большую часть доходности забирает СК.

Сам клиент не может выбрать способы инвестирования своих накоплений в рамках НСЖ. В рамках ИЖС клиенту доступен выбор степени риска инвестирования в зависимости от инструментов страховой компании. В договоре также указывается коэффициент участия застрахованного – сколько процентов от полученного дохода он получит.

Но фактически доходность по договорам ИЖС оказалась крайне низкой (а часто и нулевой), что заставило многих инвесторов отказаться от таких договоров. И спрос перераспределяется в пользу НСЖ.

Страховые случаи

Перечень ситуаций, на которые распространяется страховка, должен быть указан в страховом договоре. Обычно страховка действует при наступлении следующих случаев:

- Человек не дожил до окончания договора и погиб в результате ДТП (выплачивается повышенная страховая сумма), несчастного случая и иной причины. Договор НСЖ досрочно прекращает свое действие и страховая сумма выплачивается выгодоприобретателям.

- Установление инвалидности 1,2 группы. Договор НСЖ продолжает действовать, но без обязательных взносов со стороны застрахованного лица. То есть страховая компания вы завершению договора выплатит ему всю сумму, которая предполагалась при его заключении. Даже если человек сделал всего один платеж в счет НСЖ.

- Дожитие до окончания договора.

Опциональные выплаты: страховые компании могут внести дополнительные риски в договор: первичная диагностика смертельных болезней (рака, инсульта и пр.), получение телесных повреждений и пр.

Что такое ИСЖ и НСЖ

Страхование жизни в РФ постепенно превращается в продукт, помогающий осуществлять финансовое планирование и производить инвестирование средств. Хотя у большинства россиян все еще бытует мнение, что страхуют свою жизнь либо обладатели опасных профессий, либо только очень ответственные граждане, думающие о том, как облегчить жизнь близких при «наступлении страхового случая».

На самом деле, кроме роли «подушки безопасности», страхование жизни может стать средством достижения разных целей, например, обеспечить дополнительный доход. Разумеется, речь в данном случае идет об особых видах страхования, потому что привычное большинству рисковое страхование принесет доход, только если с застрахованным что-то случится. Но лучше все-таки оставаться живым и здоровым, а уплаченный страховой взнос пусть станет доходом страховщика.

Два других вида страхования жизни работают иначе. И самое главное отличие в том, что сумма страхового взноса не «теряется», а возвращается страхователю (по истечении срока действия договора) либо указанному выгодоприобретателю (при наступлении страхового случая). Иногда на сумму взноса могут быть начислены проценты по итогам инвестиций. Существенно отличаются и сроки: рисковое обычно оформляется на год, накопительное – от 5 до 35 лет, инвестиционное – от 3 до 7 лет. С рисковым все понятно, а вот каким образом работают два других полиса — разберем более детально.

НСЖ – накопительное страхование жизни Итак, человек ставит перед собой цель: через 10 лет необходимо иметь определенную сумму, которая понадобится для оплаты обучения ребенка в вузе. 10 лет – долгий срок, нельзя предугадать, как сложится жизнь, будет ли возможность взять кредит, будет ли стабильная зарплата и т.д. В данный момент есть возможность делать накопления, но хочется их обезопасить, гарантировать наличие нужной суммы к определенному моменту. И клиент обращается в страховую компанию с целью оформления полиса накопительного страхования жизни.Далее регулярно он делает взносы, размер которых зафиксирован в договоре, и через десять лет получает сумму, которую удалось скопить.Резонный вопрос: зачем? Если не подходит дедовский метод накоплений дома, можно открыть банковский вклад – это привычно и понятно. Разумеется, выбор способа накоплений остается за гражданином, но следует учитывать одно кардинальное отличие: НСЖ гарантирует, что требуемая (указанная в договоре) сумма окажется в семье! Если владелец полиса уходит из жизни, деньги выплачиваются немедленно и являются в таком случае выплатой по страховке

Данная сумма (и это крайне важно) не включается в состав наследства, а передается непосредственно выгодоприобретателю. То есть не нужно ждать полгода, оформлять массу документов и уплачивать пошлину нотариусу.Вклад работает иначе: после смерти владельца его наследники не могут рассчитывать на получение запланированной суммы

Возврату подлежат только накопленные к этому моменту средства и не сразу, значит, планы, на реализацию которых требовались деньги, останавливаются или вовсе отменяются.

ИСЖ – инвестиционное страхование жизни У человека есть определенная сумма денег, с которой он может безболезненно для себя на некоторое время расстаться, чтобы через несколько лет истребовать ее и, возможно, получить дополнительные выплаты, зависящие от успеха/неудачи инвестиций. Прибыль может присутствовать, ее может не быть, но сумма взноса выплачивается всегда.ИСЖ предполагает заключение договора на срок от 3 до 7 лет, чаще всего – 5 лет, и единовременное внесение страхового взноса, который становится инвестиционным капиталом. Компания инвестирует деньги клиента согласно своим стратегиям, которые могут оказаться удачными и принести дополнительный доход, или убыточными, в таком случае выплат сверх взноса не последует.И вновь вопрос: зачем? Если есть деньги, разве нельзя инвестировать их самостоятельно, без посредников? Можно, при условии верно выбранной тактики и сопутствующей удачи размер дополнительного дохода в разы превзойдет стартовый капитал. Но если инвестиции будут неудачными, ни о каком возмещении потраченных средств речи не идет. Выбор вида вложения и ответственность за его итог целиком ложатся на плечи гражданина. Полис инвестиционного страхования жизни является гарантией возврата взноса при любом итоге инвестирования, поскольку компания старается оптимально распределять средства по инвестиционным каналам.Получение страховых выплат обеспечивается в соответствии с законом «Об организации страхового дела», но вносимые средства не страхуются Агентством по страхованию вкладов, поэтому к выбору компании, предлагающей ИСЖ, нужно относиться крайне ответственно.

Сколько это стоит?

Стоимость полиса рассчитывается индивидуально

Принимаются во внимание данные страхователя – пол, возраст, состояние здоровья, род деятельности (связана ли работа с риском или нет). Учитываются условия страхования – страхуетесь ли вы от всех рисков или только от одного

От этих факторов зависит соотношение страховой и накопительной частей взносов и, соответственно, доходности полиса. Например, чем моложе клиент, тем меньше рискует компания, и тем больше средств от взносов направляется в накопительную часть, на которую клиент получает доход. Равно как чем больше страховая сумма при одинаковом размере взносов, тем больше рискует компания, и тем меньше доходность полиса.