Калькуляторы досрочного погашения кредита

Содержание:

- Особенности досрочного погашения кредита

- Кредитный калькулятор рассчитать онлайн

- Особенности досрочного погашения ипотеки

- Процедура погашения

- Платежи и проценты по кредиту

- Аннуитетный и дифференцированный платеж

- Недостатки досрочного погашения

- Какой вид платежа выгоднее для заемщика?

- Основная формула аннуитетного платежа в Excel

- Расчёт графика платежей в банке

- При каких обстоятельствах процент может быть повышен

- Использование калькулятора досрочного погашения

- Как работает калькулятор?

- Как банки просчитывают процентные начисления

- Частые ошибки при досрочном погашении кредита

Особенности досрочного погашения кредита

Как происходит досрочное погашение?

Обратите внимание! Чтобы долг по займу уменьшался, не достаточно просто увеличить размер ежемесячных взносов.

- При частичном возврате средств нужно заявление с суммой взноса.

- При полном возврате кредитных средств потребуется связаться с банком, уточнить размер задолженности и только тогда вносить деньги. Причем взнос можно сделать через терминал, кассу или online переводом на расчетный счет.

Важно! Многие заемщики стараются раньше срока вернуть банку взятые деньги. При досрочном погашении снижается переплата по кредиту

А это – существенная экономия собственных средств.

погашаете ссуду

- «тело» взятого кредита – это основная сумма, выданная клиенту банком. Она равномерно распределяется на весь период кредитования;

- начисленные проценты – это и есть переплата, на которой зарабатывает банк. Начисляются проценты на «тело» основного долга. Если досрочно вносить деньги на «тело», то сумма по процентам становится каждый раз меньше.

- при краткосрочном кредитовании нагрузка на семейный бюджет существенно снизится уже через полгода;

- при длительном кредитовании эффект от досрочного погашения почувствуете уже на 2-3-й год.

Кредитный калькулятор рассчитать онлайн

Кредитный калькулятор, это онлайн программа, предназначенная для онлайн расчета всех видов кредитов и ипотеки любых банков и кредитных организаций. Онлайн калькулятор кредита позволяет клиенту онлайн рассчитать параметры любого банковского продукта, а именно, рассчитать потребительский кредит, кредит наличными, кредитную карту и автокредит, рассчитать ипотеку, а также, возможно произвести расчёт займа онлайн. Все расчёты выполняются на основе информации о сумме займа, сроке, размере процентной ставки и первоначального взноса. Данный финансовый инструмент предоставляет возможность увидеть объем переплаты, определить наличие скрытых комиссий, выбрать максимально выгодный тип платежа. Используя кредитный калькулятор онлайн, потенциальный заемщик может реально оценить свою платежеспособность и спланировать досрочное погашение кредита или ипотеки в банке.

Наш кредитный калькулятор онлайн рассчитает все виды банковских кредитов: потребительский кредит, ипотеку (ипотечный кредит с первоначальным взносом), кредитную карту и автокредит без первоначального взноса. Возможности кредитного калькулятора очень обширны. Онлайн калькулятор рассчитает ежемесячный платеж, проценты и сумму основного долга, переплату, а также полную стоимость кредита с досрочным погашением. Калькулятор помогает не только провести анализ банковского продукта, но и выбрать самый выгодный из нескольких вариантов. Удобство и скорость работы данного финансового инструмента, можно оценить уже после первого онлайн расчёта.

Особенности досрочного погашения ипотеки

Несмотря на кажущуюся простоту досрочного погашения, даже столь простая процедура имеет правила. Лучший способ ознакомиться с ними – прочтение кредитного договора.

Но в общих чертах условия следующие:

- должник обязан предупредить банк о желании увеличить взнос и заплатить дополнительную сумму;

- предупреждение может быть даже устным, но рекомендуется подавать письменную заявку;

- подавая заявку, клиент берёт на себя обязанность заплатить;

- для отказа от обязательств требуется отозвать заявку, подав второе заявление с соответствующей информацией;

- срок подачи заявки строго определён (указан в договоре);

- после оплаты долга производится перерасчёт;

- в результате сокращается или срок полного закрытия кредита или сумма ежемесячных платежей.

Иногда в договоре указываются и другие особенности, которые зависят от кредитной организации, выдающей деньги. Именно поэтому перед заключением договора требуется внимательно читать каждый раздел соглашения, не пренебрегая ни одним пунктом.

Процедура погашения

Алгоритм, по которому должен действовать заемщик и банк, будет следующим:

- Оповещение для банка – нужно предупредить финансовую организацию о своем решении; деньги можно вносить в свободные или точно оговоренные сроки;

- Пополнение расчетного счета, карты – в зависимости от условий договора, деньги можно вносить через кассу, пользоваться терминалами или безналичным переводом на открытый расчетный счет;

- Поход в отделение банка – вам нужно подойти к своему кредитному инспектору, предъявить паспорт и сказать о том, что хотите в следующий раз заплатить большую сумму;

- Заполнение заявления – банковский сотрудник должен предоставить бланк заявления; заполняя такую форму, клиент дает согласие, чтобы с его расчетного счета списали определенную сумму в счет погашения долга;

- Составление нового графика выплат – менеджер обязан пересчитать схему погашения задолженности и составить новый график; такие документы идут дополнениями к основному договору;

- Новую минимальную сумму потребуется внести в счет следующего по порядку платежа. Если вы хотите сэкономить и снова заплатить по кредиту больше предполагаемой суммы, процедура повторяется.

Платежи и проценты по кредиту

Тип платежа соискатель выбирает сам, исходя из периодичности и размера личных финансовых поступлений. Аннуитетные и дифференцированные выплаты имеют существенные отличия, которые определяют их достоинства и недостатки.

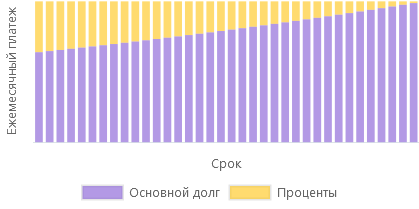

Аннуитетный

Клиент совершает фиксированные ежемесячные взносы, первая часть которых идёт на погашение процентов по договору, вторая – уменьшает тело кредита. Проценты начисляются на фактическую сумму долга, а она с каждым периодом уменьшается, в последующих выплатах соотношение частей будет изменяться. При этом сумма основного платежа останется неизменной.

Кредитный калькулятор при выборе аннуитета по заданным соискателем параметрам рассчитывает:

- Процентную ставку за платёжный период, чаще всего это 1 месяц (ПСМ). Вычисляется следующим образом: ПСГ/100/12 (количество месяцев в году).

- Коэффициент аннуитета (КА) по формуле, где * — степень, равная общему количеству платежей:

ПСМ x (1 + ПСМ) *

(1 + ПСМ) * — 1

- Сумму аннуитетного платежа (АП), которая равна: ОД x КА.

- Проценты (СП) по формуле, где СЗ – размер фактической задолженности, которая в первом взносе всегда равна ОД: СЗ x ПСМ.

- Их долю (ДСП): АП – СП.

- Долю погашения ОД (ДОД): АП – ДСП.

Анализ расчётов, диаграммы и графика онлайн-сервиса Сбербанка покажет, что аннуитетный тип наиболее выгоден для финансового учреждения (переплата выше, чем при дифференцированном). Но он удобен для клиентов, которые получают стабильный фиксированный доход.

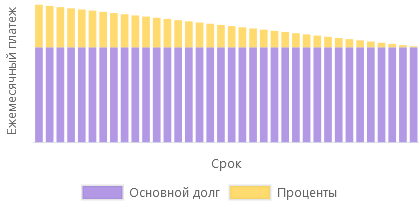

Дифференцированный

На практике данный тип платежей применяется для ипотечных кредитов, но нередко банки используют его для потребительских программ. Главное отличие – стабильное уменьшение суммы ежемесячного платежа на протяжении всего срока действия договора. Основная финансовая нагрузка приходится на первые месяцы. Доля погашения ОД остаётся фиксированной для каждого периода, а размер процентов уменьшается.

Алгоритм расчёта параметров кредита с дифференцированным типом выплат для онлайн-калькулятора выглядит проще и состоит из вычислений:

- Доли платежей, ежемесячно погашающих ОД – соотношение ОД и количества периодов срока кредитования (количество месяцев).

- Доли процентов: произведение фактического ОД на ПСМ.

- Размер дифференцированного платежа (ДП) для каждого периода: сумма доли процентов и ОД.

Проценты так же начисляются на остаток ОД, то есть их сумма становится меньше с каждым периодом.

Анализ результатов кредитного калькулятора покажет, что при строгом соблюдении графика выплат, дифференцированный тип предпочтительнее для некоторых клиентов, так как уменьшает переплату по продукту.

С помощью формул, соискатель может провести все расчёты по кредиту самостоятельно, но проще доверить эту работу кредитному калькулятору.

Аннуитетный и дифференцированный платеж

Что такое аннуитетный и дифференцированный платеж? В чем разница между ними? Какой из них выгоднее для заемщика?

| Аннуитетный | Дифференцированный |

|

Представляет собой равные ежемесячные суммы на протяжении всего срока кредитования.

|

Сумма ежемесячного платежа уменьшается к концу срока кредитования.

|

Кредитный калькулятор предоставлен сайтом calcus.ru

Недостатки досрочного погашения

При полном досрочном погашении нельзя говорить о списке недостатков и можно выделить всего несколько из них. Нам бы не хотелось писать различный бред от копирайтера, где за главный недостаток берётся большая сумма погашения или мнение о том, что банк всячески будет пытаться не давать Вам возможности это сделать. Всё это не так!

Мы часто посещаем форумы о кредитовании, сами являемся участниками кредитной системы России и, безусловно, читаем исключительно негативные отзывы об этом. Самый большой недостаток, что мы обнаружили при полном досрочном погашении – это снижение баллов скорринга при новом кредите. Грубо говоря, у банка появляется упущенная выгода, о которой будет сказано в Вашей кредитной истории. Как этого избежать?

Негативный пример. Вы взяли кредит на 1 350 000 рублей на 5 лет, под 12% годовых. Ежемесячный платёж составит чуть больше 30 000 рублей, а сумма переплаты составит 451 000 рублей. Вы заплатили за первый месяц пользования кредитом, а на второй месяц погасили кредит досрочно. Комиссий нет, комиссию в качестве страхования жизни – вернули. Получается переплата по кредиту примерно 40 000 рублей, добавляем сюда комиссию за страхование жизни на 3 месяца и прочие комиссии, которые в совокупности составят примерно 10 000 рублей. Получается, что за пользование суммой в размере 1 350 00 рублей целый месяц, Вы заплатите всего 50 000 рублей, а упущенная выгода банка составит 410 000 рублей. Этот факт обязательно заметит новый кредитор при повторном обращении в банк.

Нейтральный пример. Представим такую же ситуацию, включая сумму, процент по кредиту и его период. Но, имея возможность погасить кредит досрочно, мы рекомендуем максимально растянуть сроки. Приемлемый вариант досрочного погашения – это 1/3 от срока кредита. У нас кредит на 5 лет или 60 месяцев, значит, правильно погашая кредит, кредитный период составит 20 месяцев или чуть больше полугода. Да, мы переплатим, но получим возможность получения новых кредитов с лучшими ставками, а так же максимальной суммой кредитования. В любом случае, мы рекомендуем не погашать кредит ранее, чем спустя 6 месяцев от начала кредитования.

Мнения экспертов сводят этот фактор к нейтралитету, а некоторые считают его не обоснованным и банку выгодно выдавать новые кредиты. От части это так, но мы можем говорить лишь о личных примерах, собирать мнения с авторитетных форумов или доверять информации написанной в интернете.

Выделим условно основные нюансы, с которыми может столкнуться заемщик:

- Банком предусмотрена фиксированная процентная ставка, которая рассчитывается сразу на весь период действия займа, и она не может быть пересчитана. В этом случае Вы ничего не потеряете, но и разницу в процентах не сэкономите;

- Кредитор на основании договора имеет право штрафовать за любые изменения в порядке оплаты. Это может быть фиксированная сумма штрафа, либо определенный процент от остатка ссуды (калькулятор досрочного погашения это учитывает);

- Финансовое учреждение жестко установила максимальный лимит платежа. В этом случае система просто не пропустит платёж выше заложенной нормы и досрочное погашение невозможно в принципе;

- Иногда кредиторы устанавливают минимальный фиксированный срок от начала действия договора, в который невозможно произвести досрочное погашение. Единственный выход – ждать истечения такого срока.

- Банк может подать на Вас в суд и даже выиграть его. Упущенная выгода для банка играет большую роль в выдаче заёмных средств и на практике, ещё 2-3 года назад, мы имели ряд судебных решений в пользу банка. Все они были обжалованы, дополнительная комиссия, как и упущенная выгода, были признаны незаконными, но от части. Во всех этих судебных тяжбах фигурирует право кредитора требовать упущенную выгоду, но в рамках уплаты процентов по кредиту за один календарный месяц.

Полный тщательный просмотр и ознакомление с любым документом до подписания обязателен! Он должен содержать подобную фразу: «При досрочном погашении процент пользователя кредита будет пересчитан в пользу заемщика», и уж точно не должен содержать фразы «Будет начислена комиссия либо штраф за досрочную выплату ежемесячного платежа». Кредитный калькулятор с досрочным погашением точен в расчетах, главное наверняка знать условия будущего сотрудничества.

Какой вид платежа выгоднее для заемщика?

Отличия между аннуитетной и дифференцированной схемой платежных расчетов:

- Аннуитетный платеж неизменен в течение всего срока выплаты кредита, когда дифференцированный – ежемесячно уменьшается.

- Дифференцированные выплаты на начальных сроках пользования займом получаются достаточно большими, что может вызвать трудности при погашении. При аннуитетной схеме такие риски отсутствуют.

- Расчет аннуитетного платежа более понятен клиенту, т.к. взнос всегда одинаков.

- Дифференцированная расчётная схема обязывает заемщика иметь на 20% более высокий доход, чтобы платежи первого времени были своевременными, а просрочки отсутствовали.

- При аннуитетных выплатах основной долг на начальных сроках уменьшается медленно, это приводит к большему размеру начисленных процентов по итогу. При полном досрочном погашении клиент банка потеряет средства, которые уже ушли в счет оплаты дивидендов кредитора. Расчет по дифференцированной схеме обеспечит заёмщику экономию даже при погашении долга на ранних сроках.

Каждая схема имеет плюсы и минусы, поэтому стоит рассматривать кредит как совокупность нескольких важных параметров

Клиенту стоит обращать внимание на стабильность выбранной финансовой организации, срок погашения займа, величину процентной ставки, тип ежемесячного платежа, возможность полного или частичного досрочного погашения, способы оплаты, наличие штрафных санкций и другие.

Основная формула аннуитетного платежа в Excel

Как и говорилось выше, в Microsoft Office Excel можно работать с различными типами платежей по кредитам и ссудам. Аннуитет не является исключением. В общем виде формула, с помощью которой можно быстро вычислить аннуитетные взносы, выглядит следующим образом:

Основные значения формулы расшифровываются так:

- АП – аннуитетный платеж (название сокращено).

- О – размер основного долга заемщика.

- ПС – процентная ставка, выдвигаемая ежемесячно конкретным банком.

- С – число месяцев, на протяжении которых длится кредитование.

Для усвоения информации достаточно привести несколько примеров использования данной формулы. О них пойдет речь далее.

Примеры использования функции ПЛТ в Excel

Приведем простое условие задачи. Необходимо посчитать ежемесячный кредитный платеж, если банк выдвигает процент в размере 23%, а общая сумма составляет 25000 рублей. Кредитование продлится на протяжении 3-х лет. Задача решается по алгоритму:

- Составить общую таблицу в Excel по исходным данным.

Таблица, составленная по условию задачи. В действительности можно задействовать другие столбцы для ее размещения

- Активировать функцию ПЛТ и ввести для нее аргументы в соответствующее окошко.

- В поле «Ставка» прописать формулу «В3/В5». Это и будет процентная ставка по взятому кредиту.

- В строке «Кпер» написать значение в виде «В4*В5». Это будет общее количество выплат за весь срок кредитования.

- Заполнить поле «Пс». Здесь нужно указать первоначальную сумму, взятую в банке, прописав значение «В2».

Необходимые действия в окне «Аргументы функции». Здесь указан порядок заполнения каждого параметра

- Удостовериться, что после нажать «ОК» в исходной таблице посчиталось значение «Ежемесячный платеж».

Финальный результат. Ежемесячный платёж посчитан и выделен красным цветом

Пример расчета суммы переплаты по кредиту в Excel

В этой задаче надо подсчитать сумму, которую переплатит человек, взявший кредит 50000 рублей по процентной ставке 27% на 5 лет. Всего в год заемщик производит 12 выплат. Решение:

- Составить исходную таблицу данных.

Таблица, составленная по условию задачи

- Из общей суммы выплат отнять первоначальный размер суммы по формуле «=ABS(ПЛТ(B3/B5;B4*B5;B2)*B4*B5)-B2». Ее надо вставить в строку формул сверху главного меню программы.

- В итоге в последней строке созданной таблички появится сумма переплат. Заемщик переплатит 41606 рублей сверху.

Финальный результат. Практически двукратная переплата

Формула вычисления оптимального ежемесячного платежа по кредиту в Excel

Задача с таким условием: клиент зарегистрировал счет в банке на 200000 рублей с возможностью ежемесячного пополнения. Нужно посчитать количество платежа, который человек должен вносить каждый месяц, чтобы через 4 года на его счету оказалось 2000000 рублей. Ставка составляет 11%. Решение:

- Составить табличку по исходным данным.

Таблица, составленная по данным из условия задачи

- В строку ввода Эксель ввести формулу «=ПЛТ(B3/B5;B6*B5;-B2;B4)» и нажать «Enter» с клавиатуры. Буквы будут отличаться в зависимости от ячеек, в которых размещена таблица.

- Проверить, что сумма взноса автоматически посчиталась в последней строке таблицы.

Окончательный результат расчета

Особенности использования функции ПЛТ в Excel

В общем виде данная формула записывается следующим образом: =ПЛТ(ставка; кпер; пс; ; ). У функции есть следующие особенности:

Когда рассчитываются ежемесячные взносы, в рассмотрение берется исключительно годовая ставка.

Указывая размер процентной ставки, важно сделать перерасчет, опираясь на число взносов за год.

Вместо аргумента «Кпер» в формуле указывается конкретное число. Это период выплат по задолженности.

Расчёт графика платежей в банке

Вопрос актуальный и имеет несколько вариантов развития. Самый простой – это расчёт графика платежей на официальном сайте банка. Крупные банки внедрили эту функцию совсем недавно и основана она на трех показателях: сумма кредита, процент по кредиту и период кредитования. Это удобный способ рассчитать кредит, но в чём подвох?

- Низкий процент. Банк злоупотребляет подачей информации и всегда скрывает реальные проценты по кредиту. Простой рекламный ход, когда 11-12% годовых превращаются в 18-25%. Да, ставка такая есть, но только для зарплатных или действующих клиентов банка. И да, зачастую кредитный калькулятор банка автоматически ставит минимальную процентную ставку.

- Тип кредита. Аннуитетный или дифференцированный. Некоторые банки злоупотребляют этими понятиями, автоматически выставляя аннуитетный тип кредитования. Но, что если Ваш кредит ипотека и у Вы хотите погасить кредит досрочно? Подробнее о двух типах кредита мы написали в этой статье.

- Страхование жизни. К примеру, Россельхозбанк обязал нас оформить страхование жизни. Сумма кредита составляла 550 000 рублей на 5 лет. А сумма страхования составила 55 000 рублей, то есть 11 000 рублей в год. Это законно? Да, ведь никто не заставляет нас брать кредит именно здесь, возьмите в другом месте.

Есть ещё много нюансов, которые мы не можем описать в рамках одной статьи. Мы специально выделяем активными ссылками материалы, которые Вам желательно прочитать и сопровождаем каждый из них примерами из реальной жизни. Потратив 20-30 минут на их прочтение, Вы будете лучше понимать, как устроена система кредитования в России не станете жертвой обмана.

Может ли банк не рассчитывать график платежей?

Может! По закону банк обязан предоставить исчерпывающие данные по Вашему кредиту, включая множество значений. Все они указаны в договоре и ещё буквально 2-3 года назад было именно так. Только некоторые банки предоставляли график платежей или давали открытый доступ к кредитному калькулятору

Мы не будем заострять на этом внимание, так как Вы находитесь на сайте кредитного калькулятора, где этот график можно получить за несколько простых действий. Вам лишь надо внимательно ознакомиться с договором и самим составить график платежей на нашем или ином сайте

При каких обстоятельствах процент может быть повышен

9% Средняя ставка по ипотечному кредитованию за 2020 год. Согласно Федеральному Закону «О банках и банковской деятельности», изменение фиксированной ставки по кредиту в одностороннем порядке (то есть её повышение банком) недопустимо. Однако в том же Законе есть отсылочная норма, согласно которой, внесение кредитных изменений становится возможным, если это заранее оговорено в договоре.

Есть ряд обстоятельств, позволяющих финансовым организациям увеличить процент ссуды:

- выдача займа с плавающей ставкой, то есть с такой, которая зависит от выполнения определённых условий – например, отсутствие просрочки по кредиту;

- выдача ссуды на льготных условиях. К примеру, при условии, что заёмщик – зарплатный клиент банка (тогда, если клиент перестаёт быть «зарплатником», процентная надбавка может возрасти);

- невыполнение со стороны заёмщика подписанных страховых обязательств.

Банки также вправе изменить размер ставок в сторону увеличения, если клиент разрывает подписанный ранее договор о страховании. В любых других случаях повышение процента невозможно.

Если Вы столкнулись с вышеуказанными обстоятельствами, следует самостоятельно просчитать размер будущих платежей, применяя для этого кредитный калькулятор с изменением процентной ставки. Таким образом, исключаются скрытые действия финансового учреждения.

Использование калькулятора досрочного погашения

Калькулятор досрочного погашения кредита Сбербанк с графиком платежей позволяет не только определить необходимые средства для полного погашения кредитного договора, но также определить размер переплат за пользование ссудой при ее закрытии на каждом отдельном этапе. При частичном погашении калькулятор позволяет оценить выгоду от погашения конкретного размера платежа. Таким образом, можно определить оптимальный вариант.

Необходимые данные

Чтобы воспользоваться калькулятором подсчета кредита, необходимо внести в систему основные параметры займа:

Выданная банком сумма.

Период кредитования.

Время между ежемесячными платежами. По некоторым договорам списание может происходить не в конкретную дату месяца, а ровно каждые 30 дней

Это важно уточнить, чтобы подсчет был сделан именно на момент списания платежа, вместе с которым и должна погаситься вся задолженность.

Процентная ставка за пользование средствами банка. Обычно она указывается в кредитном договоре

Если нет возможности это посмотреть, то обычно указывается программа кредитования, а также параметры, определяющие процентную ставку (наличие залога или поручителя по договору, дополнительные дебетовые карты в Сбербанке).

Наличие дополнительных комиссий.

Количество уже внесенных платежей.

Как работает калькулятор?

Шаг 1. Указать идентификатор кредита.

Для работы калькулятора вам нужно знать идентификатор вашего кредита. Вы должны заранее указать все данные вашего кредита — сумму, ставку, досрочки, которые были ранее.

В адресной строке появится надпись вида:

https://mobile-testing.ru/ipotechnii_kreditnii_kalkulator_online/?loan=ddc313ac4ff5a9dd

Строка после ?loan= и будет идентификатором вашего кредита. В данном случае это ddc313ac4ff5a9dd

Ее и нужно ввести в поле идентификатор кредита.

Шаг 2. Указать начальные и конечные даты.

Нужно указать дату начала расчета. Обычно это дата, когда у вас будут деньги для досрочного погашения и конечную дату — обычно это дата ближайшего по графику платежа.

На каждую дату интервала начальная-конечная дата калькулятор посчитает проценты по кредиту с досрочным погашением.

Шаг 3. Укажите тип и сумму досрочного погашения.

У вас на руках определенное количество денег для досрочки. Введите значение этой суммы и выберите тип досрочного погашения, который использует ваш банк.

Шаг 4. Нажмите рассчитать.

Калькулятор покажет наилучшую дату досрочного погашения и сумму процентов по кредиту при проведении досрочного платежа в указанную дату.

Иногда эта дата будет выпадать на выходной день, тогда лучше выбрать запасную дату досрочного погашения или же увеличить интервал расчета.

Как банки просчитывают процентные начисления

Чтобы убедиться, что переплата по процентам отсутствует, не всегда достаточно просто использовать калькулятор перерасчёта кредита

Важно знать по какой методике в банке рассчитывается досрочный процент. Есть несколько вариантов:

- за банком сохраняется установленный размер платежей, но снижается их количество;

- количество платежей остаётся неизменным, но проводится пересчёт их размера.

Зачастую банк даёт заёмщику возможность самому посчитать размер и периодичность выплат. Плательщик сам определяет удобный для себя способ досрочного погашения. Без использования калькулятора в режиме онлайн в таких случаях бывает крайне трудно. Учтите, что каждый досрочный взнос обязывает банк произвести процентный пересчёт и составить новый график, по которому будет протекать дальнейшее погашение.

Частые ошибки при досрочном погашении кредита

Частичный преждевременный взнос – это дополнительная ответственность. Первая и главная ошибка многих клиентов банка заключается в том, что для того, чтобы провести перерасчёт кредита при досрочном погашении калькулятор не используется ими. А ведь именно это упрощает процесс и помогает понять какая часть кредита осталась неуплаченной. Использование стандартного программного обеспечения и подсчёты «в уме» не позволят посчитать переплату с максимальной точностью.

К распространённым также относятся следующие ошибки:

- «В банке разберутся». Производя первый досрочный взнос, клиент думает, что попросту ускоряет погашение ссуды, и это никак не влияет на схему, по которой будет проходить выплата в дальнейшем, а если и влияет, то в банковском отделении не забудут всё правильно посчитать. Это не так! Как минимум понадобится составить и подать в банк заявление о преждевременном закрытии ссуды.

- Неправильное установление суммы погашения. Сразу отметим, что рассчитать сумму, необходимую для полного закрытия кредита, сложно. Поэтому куда логичнее обратиться за помощью в банк, а для проверки использовать калькулятор.

- Уверенность в том, что банк правильно просчитывает переплату. Человеческий фактор есть всегда. Поэтому известны случаи, когда при преждевременной выплате в банке уменьшали лишь основную сумму задолженности. При этом проценты продолжали взиматься с той суммы, на которую изначально был взять кредит. Именно поэтому даже банковские сотрудники отмечают, что пересчитать займ лучше не только с их помощью, но и воспользовавшись специальным калькулятором или формулой подсчёта.

- Погашение за один раз и пени (при условии просрочки), и фактической задолженности. Преждевременно закрывать кредит также следует поэтапно, согласовывая действия с лицом, выдавшим ссуду, иначе есть риск увеличить, а не сократить долг.

- «Досрочный взнос всегда выгоден». Мнение ошибочное. Допустим, если вы взяли аннуитетный займ, то выгодно выплатить его раньше времени только в первый период (так значительно уменьшится переплачиваемая надбавка).

Определенно, банковские сотрудники обязаны выстраивать работу с клиентом максимально прозрачно и понятно. Но во избежание непредвиденных финансовых и временных затрат, продвинутый заёмщик посчитает переплату самостоятельно, тем более, при помощи онлайн-калькулятора сделать это абсолютно несложно.