Как взять кредит на обучение студенту в сбербанке

Содержание:

- Условия кредитования

- Вопросы и ответы

- Основные сложности при получении кредита для образования за рубежом

- Кто может оформить кредит на образование в Сбербанке?

- Общие условия кредита на образование

- Условия получения студенческой ссуды

- Требования к заёмщикам

- Как оформить кредит на образование с господдержкой в СберБанке

- Тарифы и обслуживание

- Способы погашения задолженности

- Особенности кредита на образование от СберБанка

- Способы погашения кредита

- Кредит на учебу с господдержкой: возможные альтернативы

- Процентные ставки

- Учиться, чтобы отдавать

- Кредит на образование с субсидированием государства от Сбербанка в 2020 году

- Как оформить кредит?

Условия кредитования

Образовательный кредит в Сбербанке можно получить по программе господдержки на следующих условиях:

- размер кредита — финансируется полностью стоимость учебы. Причем платежеспособность заемщика не влияет на величину кредита;

- процентная ставка составляет 7,75 % при условии, что ставка рефинансирования, установленная ЦБ, – 11% (действует с 03 августа 2015 года). В случае изменения ставки рефинансирования новым клиентам будут начисляться проценты, исходя из формулы: ¼ ставки рефинансирования + 5%

- максимальный срок погашения кредита составляет: срок обучения плюс 10 лет;

- заемщику предоставляется льготный период – на все время обучения плюс три месяца он может не погашать:

- тело кредита;

- часть процентов, начисленных за первые два года пользования займом или же за период, который остался до окончания учебы, если он меньше двух лет. Часть процентов, которую можно не погашать, рассчитывается исходя из формулы: 60% от суммы платежа начисленных процентов за первый год пользования кредитом, 40% от суммы начисленных процентов за второй год действия кредитного договора. Но уже с третьего года проценты уплачиваются в полном объеме.

Документы

Перечень обязательных документов для рассмотрения заявки на кредит выглядит следующим образом:

- договор с учебным заведением на предоставление образовательных услуг с указанием их стоимости;

- паспорт РФ;

- если заемщик фактически проживает не по месту своей регистрации, он должен подать в банк справку о временной регистрации;

- счет на оплату образовательных услуг, выданный учебным заведением;

- в самом банке заемщик заполняет заявление-анкету.

Для потенциальных клиентов, которые не достигли 18 лет, необходимо, кроме вышеуказанных документов, предоставить:

- паспорта родителей или попечителей;

- разрешение на заключение сделки от органов опеки;

- письменное согласие родителей или законных попечителей на получение кредита;

- свидетельство о рождении заемщика.

Особенности получения средств

Деньги можно получить только по месту регистрации заемщика или же по месту нахождения учебного учреждения.

Однако и здесь есть некоторые особенности:

- деньги могут быть перечислены одним платежом – если заемщику необходимо было заплатить только за один семестр;

- или же должнику могут открыть невозобновляемую кредитную линию, с которой бы осуществлялась оплата за каждый семестр учебы. Этот вариант довольно выгоден, так как проценты не начисляются сразу на всю сумму кредита, а только на ту часть, которую уже использовал заемщик.

Как погашается

График погашения состоит из двух временных интервалов:

- льготный – равен сроку обучения плюс 3 месяца. Во время его действия должник погашает только часть начисленных процентов;

- стандартный – за этот временной промежуток заемщику необходимо гасить тело кредита, непогашенные проценты за льготный период и текущие начисленные проценты. График погашения тела кредита аннуитетный.

Форма соглашения стандартизирована и утверждена государственным ведомством.

Для того чтобы пройти аккредитацию в банке, учебное заведение должно предоставить:

- подписанное Министерством образования соглашение;

- лицензию на право предоставления образовательных услуг;

- копии документов, которые подтверждают полномочия руководства подписывать соответствующие договоры.

Вопросы и ответы

На какое образование можно брать заем?

Среднее профессиональное, высшее первой и второй ступеней (бакалавриат и магистратура), второе высшее (бакалавриат по сокращенной программе), послевузовское.

Можно ли взять кредит под 3% для обучения в иностранном учреждении образования?

Нельзя, только для обучения в российских лицензированных вузах.

Можно ли оформить учебный заем на кого-то другого?

Нет

По условиям претендовать на заем может только тот, кто получает образование.

Распространяется ли кредитование на второе и последующие высшие?

Можете претендовать на заем, не важно первое, второе, третье или еще какое-либо по счету образование.

Как выплачивать долг неработающему студенту?

По условиям во время учебы вам нужно выплачивать только проценты, в первый и второй год частично. Оплата основного долга начинается через 9 месяцев после окончания учебного заведения, когда найдете работу.

Что делать при отчислении из учебного заведения?

Кредит аннулируется

Выплата в течение 15 лет по новому графику.

Что делать, если студент переходит на бесплатное?

Студент больше не будет получать выплат, график погашения остается с льготным периодом.

Как быть, если плата за обучение возрастает?

Сумму кредита можно увеличить, подтвердив документально, что оплата возросла.

Можно погасить задолженность досрочно?

Можно с первого дня. Если полностью погасите до конца обучения, кредит автоматически закроется, вы не получите больше выплат. Чтобы этого не произошло, оставляйте задолженность не меньше 100 рублей.

Как увеличить срок льготного периода, если забрали в армию или пришлось взять академический отпуск?

В банке, где оформляли кредит, оформите заявление на увеличение срока льготного периода и срока кредитования на время академического отпуска.

Как быть, если переводишься в другой вуз?

Нужны все документы о переводе и заявление на переоформление кредита. Все делается в отделении банка, где брали кредит.

Как быть, если не идешь работать, а идешь учиться дальше – магистратура, аспирантура?

В течение льготного периода нужно переоформить кредит под новые условия. Банк увеличит лимит и срок кредитования на основании нового договора с вузом.

Основные сложности при получении кредита для образования за рубежом

Наиболее престижным и качественным считается образование, полученное в иностранных учебных заведениях. Специалистам с дипломами зарубежных учебных заведений открывается дорога в лучшие компании на управленческие должности с хорошими доходами и блестящими перспективами.

Стоимость образования за рубежом на порядок выше, чем в российских ВУЗах. Найти банк, готовый финансировать сделку сложно, могут быть предъявлены ужесточенные требования и к заемщику, и к условиям кредитования.

Сложности при оформлении кредита на образование в Европе:

- Для формирования пакета документов, банками запрашивается договор с учебным заведением на оказание платных услуг, т. е. клиенту необходимо будет посетить университет, оформить договор, перевести его, заверить нотариально и т. д. Это принесет за собой дополнительные расходы средств и времени, а результат рассмотрения заявки может быть отрицательным.

- Минимальный возраст заемщика 22–34 года, поэтому практически невозможно оформить заем выпускнику школы.

- Заемщик должен иметь высокий уровень платежеспособности, чтобы иметь возможность оформить крупную сумму кредита.

- По таким сделкам не допускается пролонгация, невозможна услуга «отсрочки платежа».

- Часто требуется первоначальный взнос собственными средствами, в размере 10–15% от стоимости обучения, кроме того необходимы средства для проживания за границей.

- Заемщику следует быть готовым к дополнительным затратам, связанным с конвертацией валюты, если кредит предоставлен в рублях, а платить за обучение требуется в долларах или евро.

- Если ссуда выдана в валюте платежа, то по ней будут другие процентные ставки, заемщик окажется в зависимости от курса иностранной валюты.

Для снижения рисков по сделке банки могут запросить оформление залога или поручительства.

Длительный срок кредитования обучения за рубежом ставит заемщика в зависимость перед кредитной организацией. Долг подлежит выплате даже при наступлении форс-мажорных обстоятельств.

Кто может оформить кредит на образование в Сбербанке?

Кредит на получение образования — это хорошая инвестиция в будущее. Но не каждый потенциальный студент может откладывать деньги на учебу, а поступление в ВУЗ на бюджетной основе ожидает далеко не каждого. Как быть, если желание учиться есть, а денег нет? Конечно идти в банк, а лучше прямиком в Сбербанк.

В Сбербанке есть отдельная программа согласно которой можно получить кредит на образование с государственной поддержкой.

Заемщиками могут быть абитуриенты высших и средних-профессиональных учебных учреждений, если там предполагается обучение на платной основе. Взять ссуду можно на любую форму обучения — дневную или заочную. В этом вопросе ограничений нет.

Условия предоставления кредита студентам

- Процентная ставка образовательного кредита в Сбербанке 7,5%. Государство погашает долг по процентам за студентов в размере 3/4. Оставшиеся проценты и тело кредита выплачивает заемщик.

- Срок предоставления 10 лет. Возврат осуществляется дифференцированными платежами.

- Возможность получить деньги на образование имеют лица в возрасте от 14-18 лет, которые собираются поступать учиться в определенные ВУЗы (перечень учебных заведений, участвующих в программе здесь: ).

- Лица, достигшие совершеннолетия, могут самостоятельно обратиться за получением кредита, абитуриенты не достигшие 18 лет, обязаны предоставить письменное соглашение родителей или опекунов. В данном случае они будут выступать в роли поручителей.

- Кредиты на образование 18-ти летним выдаются без поручителей и не требуют подтверждение платежеспособности.

- Страхование заема также не требуется.

Так как сейчас данная программа недоступна, можно оформить «Кредит на любые цели в Сбербанке». Ознакомиться с условиями и программами кредитования физических лиц в Сбербанке можно тут:

Общие условия кредита на образование

Воспользоваться программой кредитования может любой абитуриент, желающий получить высшее образование. В программе задействованы только ВУЗы, имеющие лицензию.

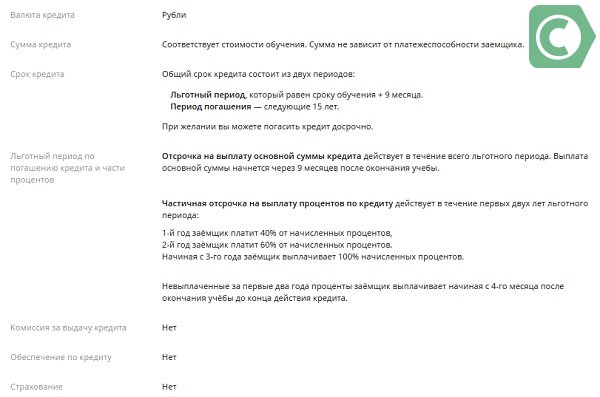

В обновленной программе срок кредитования увеличен до 15 лет

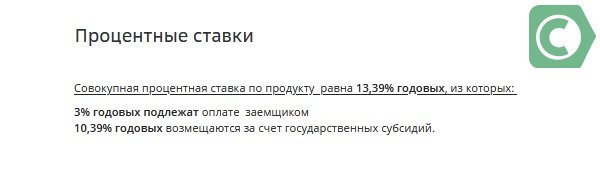

Образовательный кредит в Сбербанке относится к программам с государственным субсидированием. Совокупная процентная ставка по займу составляет 13,39%, из которых 10,39% подлежат возмещению за счет госсубсидий. Поэтому заемщикам остается погашать долг по ставке 3,0 %.

Вам может быть интересно:

Но за возможность воспользоваться такой льготой, Сбербанк установил высокий процент неустойки за просрочку в выплате процентов или основного долга -20% от суммы просроченного платежа.

Ставки по кредиту снижены

Помимо начисления сниженных процентов у кредитного продукта есть ряд отличительных особенностей, представляющих интерес для абитуриентов. Кредитор предлагает следующие условия кредитования:

- кредитные средства выдаются в российских рублях;

- размер суммы соответствует стоимости обучения и не может превышать его;

- кредитор не предъявляет ограничений по уровню доходов получателя займа;

- общий срок кредитования определяется длительностью обучения (дополнительно увеличенным еще на 3 месяца) и отведенными на погашение 10-ю годами;

- на время обучения в ВУЗе установлен льготный период (выплачиваются только проценты), а погашение основного долга переносится после завершения учебы;

- допускается досрочное (полное или частичное) погашение долга без введения штрафных санкций;

- от заемщиков не требуется предоставление обеспечения по займу и оформление личной страховки.

В программе могут участвовать только лица с гражданством РФ

Выплаты по образовательному кредиту

Отличительной особенностью займа выступает наличие льготного срока для уплаты. Он выражается в следующем:

- Заемщик может воспользоваться отсрочкой по уплате основной части ссуды на весь срок обучения.

- За 1-й год можно выплачивать только 40% от суммы, начисляемой по процентам к ссуде.

- За 2-й год – 60% от размера начисленных процентов.

Займ на получение образования — самый популярный среди молодежиОтсрочка от погашения основного долга продолжает действовать и после 2-года обучения, но уже с 3-го обучения и пользования кредитом заемщик начинает выплачивать проценты в полном объеме.

Условия получения студенческой ссуды

Студенческое кредитование производить исключительно в рублевом эквиваленте. Ставка по выданным займам напрямую зависит от действующего процента ЦБ России. При проведении рефинансирования заемщику предстоит погасить только 25% задолженности, остальную выплату берет на себя государство. Студенческое кредитование позволяет полностью покрыть все расходы на получение хорошей профессии.

Учитывая, что Сбербанк в выдаче и оформлению ссуд практикует индивидуальный подход, такие условия становятся еще более привлекательными. Ведь по условиям этого кредитного направления заемщикам предоставляется еще и трехмесячная отсрочка (отучившимся студентам предоставляется время, чтобы подыскать хорошую работу и приступить к выплате ссуды). Стоит учесть, что данное кредитование не требует заключения страхового полиса и предоставления справки об уровне доходов.

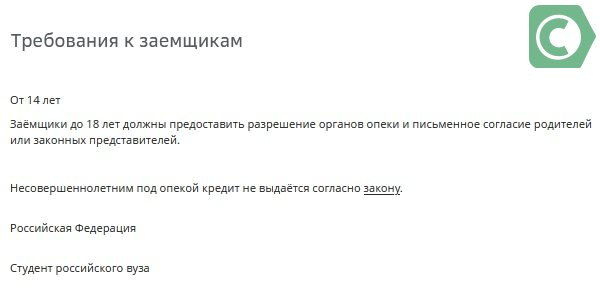

Требования к заемщикам

Студенческая ссуда разрешается к оформлению людям, достигшим возраста 18-ти лет. Но получить займ можно и раньше, правда, в этом случае требуется обязательное присутствие и официальное разрешение представителей ребенка (родители или опекуны). К обязательным условиям относится наличие российского гражданства и действующей постоянной прописки на территории страны.

Необходимые документы

Чтобы стать владельцем студенческого займа, следует заранее подготовить всю требуемую документацию. В портфель документов входят такие бумаги, как:

- паспорт РФ;

- аккуратно оформленное заявление-анкета;

- платежное поручение, выданное ВУЗом для оплаты за обучение;

- договор, заключенный с учебным учреждением о платном образовании.

Если займополучатель не достиг еще возраста 18-ти лет, требуются и дополнительные бумаги:

- свидетельство рождения;

- паспорта РФ официальных представителей;

- разрешения от органов опеки (при необходимости);

- согласие на выдачу займа от законного представителя (оформляется в письменном виде).

Основные преимущества образовательного кредита

Основные преимущества образовательного кредита

Порядок оформления

Всю процедуру оформления студенческой ссуды можно описать в несколько этапов. Они следующие:

- Оформление заявления-анкеты будущего заемщика.

- Подготовка и сбор необходимой документации.

- Визит в Сбербанк для передачи все документов.

- Несколько дней придется потратить на ожидание ответа от банка-кредитора.

- После получения одобрения на выдачу кредита, производится еще один визит в банк для заключения кредитного договора.

- Заемные средства (в зависимости от вида кредитования) выдаются на руки плательщику либо переводятся безналичным расчетом по предоставленному платежному поручению от ВУЗа.

- Остается только строго следовать графику платежей и своевременно вносить необходимую регулярную оплату.

Требования к заёмщикам

Кредит на образование с господдержкой от СберБанка доступен гражданам в возрасте от 14 лет, но до 18-летнего возраста нужно предоставить согласие родителей (представителей) и подтвердить отсутствие запрета со стороны органов опеки.

Право на участие в программе имеют только россияне. Для подачи заявки и получения одобрения стоит подготовить такой список документов:

- Заполненная анкета;

- Паспорт с постоянной регистрацией (или дополнительно справка о временной регистрации);

- Договор с вузом, подтверждающий предоставление платных услуг на образование;

- Квитанция или счет на оплату.

Несовершеннолетние клиенты дополнительно предоставляют российский паспорт родителя или представителя, анкеты, заполненные ими, свидетельство о рождении, согласие представителей.

Кредит на образование с господдержкой в СберБанке

Кредит на образование с господдержкой в СберБанке

Как оформить кредит на образование с господдержкой в СберБанке

Для заключения договора необходимо посетить банковское отделение или обратиться к менеджеру Сбербанка в вузе. Список лицензированных учебных заведений размещен на сайте Банка с указанием номеров телефонов менеджеров. На встречу принесите все запрашиваемые документы и дождитесь одобрения. После положительного решения останется подписать договор; одобренная сумма переводится на счет заемщика, а затем на счет вуза.

Тарифы и обслуживание

Ставка по кредиту составляет 13,65% – из них 3% погашает заемщик, остальные начисления возмещает государство. Размер кредита ограничивается только стоимостью обучения. Срок кредитования зависит от продолжительности обучения:

- Период обучения и дополнительные 9месяцев– в течение этого срока действует отсрочка на выплату основного долга;

- Период оплаты– следующие 15лет.

В течение первых 12 месяцев нужно погасить 40% комиссии, далее один год оплачивается 60% комиссии, с начала третьего года вносится полный объем начисленных процентов. После окончания обучения у бывшего студента есть 3 месяца, в течение которых кредит не выплачивается. Это время дается на поиски работы.

Как оформить кредит на образование с господдержкой в СберБанке

Как оформить кредит на образование с господдержкой в СберБанке

Способы погашения задолженности

Для возврата денег важно обеспечить достаточное наличие средств на счете. За 2 дня до оплаты поступает уведомление на телефон с указанием суммы, а в назначенный день деньги списываются

Проверить баланс можно в мобильном приложении СберБанк Онлайн.

Особенности кредита на образование от СберБанка

Заемщик может самостоятельно выбрать, за какой период требуется оплатить учебу – семестр, 1 год, полностью. Кредитная программа имеет несколько преимуществ:

- Кредит выдается на любой тип обучения – аспирантура, на бакалавра, магистратура;

- Не нужно подтверждать доходы;

- Допускается полное или частичное досрочное погашение;

- Можно увеличить льготный период и срок кредитования при оформлении академического отпуска;

- Есть возможность запросить большую сумму, если плата за обучение выросла.

Способы погашения кредита

| Порядок погашения | Аннуитетные платежи |

| Досрочное погашение | Полное / Частичное |

| Просрочка обязательного платежа | 0,1% от суммы просроченной задолженности за каждый день |

| Способы оплаты | Банкоматы и отделения Сбербанка |

| Сбербанк Онлайн | |

| Карта любого банка | |

| Терминалы самообслуживания | |

| Межбанковский перевод |

Кредит на учебу с господдержкой: возможные альтернативы

Кредит на образование от Сбербанка на сегодня самый выгодный вариант оплаты обучения. Достойные альтернативы вряд ли сегодня можно найти у других кредиторов. Даже если получить обычный целевой займ, процентная ставка по нему будет выше в 1,5-2 раза. Именно по этой причине многие граждане, нуждающиеся в деньгах на образование, обращаются в Сбербанк.

Несмотря на такую ограниченность в выборе, многие банки занимаются внедрением подобных проектов, и сегодня некоторые финансовые компании предоставляют займы на обучение. Недостатком таких вариантов является то, что с государственным субсидированием имеет право выдавать займ только СБ РФ. Кредитор регулярно получает средства из бюджета и за счет этих денег частично компенсирует процентную ставку, тем самым, сохраняя доступность и выгодность кредитования для основных групп населения страны.

Процентные ставки

Основное достоинство займа на образование – небольшая переплата. По специальной программе для студента величина взимаемых процентов ниже. Наибольшая экономия достигается при оформлении ссуды с государственным субсидированием.

Для займов на оплату обучения предусмотрена единая процентная ставка. Ее размер составляет 7,5%, но он зависит напрямую от ставки рефинансирования, которую определяет Центробанк. Сейчас показатель достиг 10%, и при любых колебаниях поменяется и процент по образовательным ссудам. От 10% заемщик оплачивает ¼ часть (2,5%) плюс 5 пунктов (на которые произошел рост). Общее начисление на сумму долга рассчитывается по алгоритму: 2,5% + 5% = 7,5%.

Рассмотрим схему расчета на примере. Возьмем за стоимость обучения 400 тыс. рублей, срок выплаты – 10 лет. Размер ежемесячной оплаты составит 5584 р. Из указанной суммы 2500 р. – это проценты банка, а 3334 р. – погашение основного долга. Так как вариантов оплаты несколько, то итоговый размер выплат тоже различается.

Учиться, чтобы отдавать

Новые образовательные кредиты можно взять на обучение в любом лицензированном вузе (ранее – в вузах из особого списка Минобразования). Как и в старой программе, кредиты выдаются на весь срок обучения плюс 123 месяца. Они также предполагают отсрочку по выплате основного долга на время учебы плюс три месяца поиска работы после нее. Во время учебы студент будет платить только часть процентов по кредиту: в первый год – 40% от расчетной суммы, во второй год – 60%, с третьего года – проценты в полном объеме плюс невыплаченные проценты за первый и второй год кредитования.

В Сбербанке по просьбе «Ведомостей» рассчитали кредит для оплаты обучения в бакалавриате в течение четырех лет при стоимости обучения 200 000 руб. в год. Совокупную сумму основного долга (800 000 руб.) банк «упакует» в аннуитетный платеж по завершении учебы. В первый год заемщик будет платить ежемесячно около 600 руб. в счет процентов по кредиту, во второй – 1800, в третий – 4500, в четвертый и до окончания льготного периода – около 6000, затем – около 10 300 руб.

Получается, «переплата» за весь срок кредитования – 608 800 руб.

За просрочку платежа заемщику Сбербанка грозит неустойка в размере 20% годовых от ее суммы. Вопрос с академическим отпуском будет решаться индивидуально, в отделении и колл-центре Сбербанка не смогли рассказать, какая модель расчетов применяется в сложной ситуации. При отчислении же из вуза заемщик должен будет вернуть всю сумму долга и процентов в 10-летний срок по новому графику. Причем в случае отчисления обучающегося (заемщика) ставка по выданному кредиту увеличивается, так как Минобразования прекращает субсидирование с даты отчисления, уточнила пресс-служба Сбербанка.

Заемщиком, как и в прежней программе, будет сам студент. Кредит могут выдать даже 14-летнему и безработному, но при условии согласия родителей или органов опеки. Залог имущества учащегося или родителей, справка о доходах с места работы не требуются. В отделении от заемщика помимо паспорта и заполненной анкеты потребуют лишь договор с вузом. Кредит можно получить и выплачивать по месту жительства или регистрации вуза, досрочное погашение без штрафа.

Кредит на образование с субсидированием государства от Сбербанка в 2020 году

Следующим важным моментом программы является то что получить средства на учебу можно не для каждого образовательного учреждения. Сегодня в списке Сбербанка лишь 181 образовательных заведений, обеспечивающих средним и высшим образованием. Подать заявку можно только обучаясь в одном из этих учреждений.

Кредит на образование в Сбербанке в 2020 году предоставляется для следующих ВУЗов:

- Государственная академия образования Алтая им. Шукшина В.М.;

- Государственный архитектурно-строительный университет Воронежский;

- Балтийский федеральный университет им. Канта Иммануила;

- МГУ имени Ломоносова М.В.;

- Финансовый университет при Правительстве РФ;

- Российский государственный педуниверситет им. Герцена А.И.;

- Санкт-Петербургский государственный университет;

- Государственный педуниверситет Томска;

- Государственный медицинский университет Иркутска Министерства здравоохранения РФ;

- Государственный университет архитектуры, искусств и дизайна Новосибирска.

Данный список образовательных организаций, включенных в программу государственного субсидирования не полный. Посмотреть все учреждения и определить есть ли в перечне интересующее учебное заведение можно на официальном интернет ресурсе банковской организации.

Подать заявку на включение в данный перечень способен любой ВУЗ, предоставив в финансовую организацию договор заключенный тремя сторонами – министерством образования, учебным заведением и банком. В договоре должны содержаться подписи двух первых участников. Помимо этого, требуется предъявить лицензию и иную документацию, дающую возможность заниматься образовательной деятельностью.

Как оформить кредит?

Чтобы оформить образовательный кредит вам необходимо:

- Заполнить заявление-анкету;

- Собрать необходимые документы;

- Обратится в отделение банка с собранными документами;

- Дождаться положительного решения банка;

- Оформить и подписать кредитный договор;

- Получить кредит.

Какие документы нужно приготовить для получения образовательного кредита?

1) Договор о предоставлении платных образовательных услуг;

2) Ваш паспорт;

3) Анкета-заявление;

4) Платежный документ, квитанция с образовательного учреждения;

5) Справка о временной регистрации, при проживании не по месту регистрации — предъявляется при наличии.

Если вам еще нет 18 лет, то необходимо дополнительно предоставить следующие документы:

6) Паспорта родителей;

7) Разрешение органов опеки и попечительства;

8) Письменное согласие родителей;

9) Ваше свидетельство о рождении.

Какие льготы предоставляются на погашение кредита?

Сбербанк предоставляет льготный период для погашения кредита на время обучения + 3 месяца (дается для трудоустройства) на:

— Погашение основной суммы по кредиту;

— Платежи по процентам за 1-ый и 2-ой годы использования кредита: 60 % от суммы платежа в первый года использования кредита, 40% от суммы платежа во второй год использования кредита.

— Уже с третьего года использования кредита, проценты уплачиваются в полном объеме.

Порядок погашения кредита

Кредит погашается ежемесячно согласно графику платежей полученному в банке и состоит из двух периодов.

В первый период (льготный) вы выплачиваете только проценты за использование кредита.

Во второй период вы выплачиваете основной долг и проценты за использования кредита равными долями.

При желании вы в любое время можете досрочно погасить кредит. Комиссия за досрочное погашение отсутствует.

При несвоевременной оплате кредита банк выставит вам неустойку в размере 20% годовых от суммы просроченного платежа.

Более подробную информацию и интересующие вас вопросы вы можете задать сотрудникам банка обратившись в офис Сбербанка, либо позвонив в Контактный центр по бесплатному короткому номеру 900.