Кредитные карты с кэшбэком

Содержание:

- «Карта Возможностей» (ВТБ)

- 10 место. Максимум+ (ОТП Банк) — MasterCard, МИР

- Card Credit Plus – карта, где можно покупки перевести в рассрочку

- Онлайн заявка на кредитку

- Процесс выбора лучшей карты с кэшбэком

- Выгодное предложение от ВТБ

- Cash Back – кредитка до 300.000 рублей без справок

- Tinkoff Platinum

- Кредитная карта с кэшбэком на все покупки

- Виртуальная кредитка:

- УБРиР — Кредитная карта 240 дней

- Как зачислить бонусы на карту

- Лучшие дебетовые карты с процентами на остаток

- Лучшие кредитные карты с кэшбэком

- Рейтинг самых лучших кредитных карт с кешбэком

- «Перекрёсток» (Альфа-Банк)

«Карта Возможностей» (ВТБ)

Сколько? 3% на все до 31.12.2020, далее 1,5%.

Как всё работает? Просто расплачиваетесь кредиткой от «ВТБ» и получаете кэшбэк. До конца года вернут 3%, дальше — 1,5%.

Что ещё умеет карта?

- Кредитный лимит — до 110 дней без процентов. Единственное — банк потребует подтвердить доход (справка 2-НДФЛ или справка по форме банка доходах за последние 12 мес.);

- Снятие наличных — до 50 000 руб./мес. без комиссии. Правда, проценты на сумму снятия — 34,9% годовых — начинают начисляться с 1-го дня.

- Бесплатное обслуживание;

Комментарий TheCashBack: предложение неплохое, но и явно не лучшее. Да, это ВТБ. Да, есть кэшбэк 1,5%. Да, дадут рассрочку по платежам до 110 дней. Но минусов тоже хватает — требуют справки, откровенно лукавят про снятие наличных, а кэшбэк по кредитке можно найти и побольше.

Для кого? Для фанатов ВТБ — и тех, кто не найдет ничего лучше.

10 место. Максимум+ (ОТП Банк) — MasterCard, МИР

Рекомендовано для вас

Рейтинг бесплатных дебетовых карт

Застрахованы ли деньги на дебетовой карте?

Ограничено ли снятие наличных у дебетовой карты?

В процессе выбора дебетовой карты для хранения денег учитывайте следующие параметры:

| Название, банк, платежная система | Размер процентов на остаток | Условия начисления процентов | Стоимость обслуживания |

| Пора (УБРиР) — Visa | до 6% годовых | наличие трат на сумму от 60 000 рублей и остатка до 500 000 рублей | бесплатно при ежемесячных тратах от 12 000 рублей, иначе — 99 рублей в месяц |

| Aurum (Ак Барс) — MasterCard | до 5% годовых, переводятся в золото по курсу ЦБ | остаток от 30 000 рублей | бесплатно при остатке от 30 000 рублей, покупаках от 20 000 рублей или пополнении от 10 000 рублей, иначе — 79 рублей в месяц |

| Купил-Накопил (Таврический) — Visa, MasterCard | до 6,4% годовых | сумма трат от 8 000 рублей в месяц, остаток от 8 000 рублей | бесплатно |

| Прибыль (Уралсиб) — Visa | до 5,25% годовых | сумма трат от 10 000 рублей в месяц, остаток до 2 000 000 рублей | бесплатно при месячном остатке от 5 000 рублей или сумме покупок от 1 000 рублей, иначе — 49 рублей в месяц |

| Альфа-Карта с преимуществами (Альфа-Банк) — Visa, MasterCard | 5% годовых | сумма трат от 100 000 рублей, при тратах от 10 000 рублей- 4% годовых | бесплатно |

| Польза (Хоум Кредит) — Visa | до 5% годовых | сумма трат от 30 000 рублей, при тратах от 7 000 рублей — 3% годовых | бесплатно |

| Тинькофф Блэк — Visa, MasterCard, МИР | до 3,5% годовых | наличие трат на сумму от 3 000 рублей, при подключении подкиски Тинькофф Про — 5% годовых | бесплатно при остатке от 30 000 рублей, поступлении пенсии или наличии подписки Тинькофф Про, иначе — 99 рублей в месяц |

| Сберегательный счет (Почта Банк) — МИР | до 5% годовых | в зависимости от типа клиента: стандартным — 4% годовых, зарплатным и пенсионерам — 5% годовых; на остаток от 50 000 рублей при тратах от 10 000 рублей в месяц | бесплатно при остатке от 3 000 рублей, иначе — 100 рублей в месяц, подключение бонусной программы — 500 рублей |

| ЛокоЯрко (Локо-Банк) — Visa, MasterCard | до 4,5% годовых | наличие трат от 3 000 рублей в месяц (кроме операций в интернет-банке) | бесплатно при ежедневном остатке от 30 000 рублей или сумме покупок в месяц от 3 000 рублей, иначе — 99 рублей в месяц |

| Максимум+ (ОТП Банк) — MasterCard, МИР | до 4% годовых | остаток от 50 000 до 2 000 000 рублей | бесплатно при тратах от 30 000 рублей в месяй или неснижаемом остатке от 50 000 рублей в месяц, иначе — 299 рублей в месяц |

При выборе дебетовой карты с процентами на остаток важно обратить внимание не только на размер процентной ставки, но и на стоимость обслуживания и условия начисления процентов. Часто для получения дохода на карту необходимо регулярно оплачивать ей покупки. А иногда начисляемых процентов не хватает, чтобы покрыть стоимость обслуживания

А иногда начисляемых процентов не хватает, чтобы покрыть стоимость обслуживания.

Среди карт с максимальными процентами на остаток наиболее привлекательно выглядит Пора от УБРиР. При достаточно частых тратах можно получать до 6% годовых. Это же условие необходимо выполнять для бесплатного обслуживания.

Экспертное мнение

Дебетовая карта может быть более выгодной, если на ее остаток начисляются проценты. Например, если у вас на счету непрерывно хранится 300 000 рублей, а процент на остаток равен 5% годовых, то в конце месяца банк начислит на нее 1250 рублей (или 15 000 рублей в год). При этом, в отличие от вклада, вы можете в любой момент пополнять карту или снимать деньги с нее.

При выборе карты учтите следующие нюансы:

- Не всегда чем больше сумма на карте, тем выше проценты по ней

- Часто для начисления процентов нужно поддерживать остаток или тратить определенную сумму

- Условия бесплатного обслуживания должны совпадать с условиями начисления процентов

- Для внесения или вывода крупных сумм может потребоваться обратиться в отделение банка

- Если долго не пользоваться картой, то банк может автоматически закрыть ее

Анастасия Чанцева

Известия, Вечерняя Москва

Card Credit Plus – карта, где можно покупки перевести в рассрочку

Карта рассрочки с моментальной выдачей от Кредит Европа Банка. Позволяет совершать покупки, и возвращать потраченные средства в срок от 2 до 12 месяцев без переплаты.

Обладает крупным лимитом до 600 тысяч рублей, ставка на обычные покупки вне партнерской сети составит 29,9% в год, по прочим операциям – 39% годовых. Есть грейс-период до 55 дней, чтобы не переплачивать за безналичную оплату товаров и услуг.

Кэшбэк доступен в виде баллов, вы их получаете за безналичные покупки в следующем размере:

- 5% в любимых категориях – Одежда и обувь, Кафе и рестораны, Красота и здоровье, Развлечения.

- 1% на все прочие покупки.

Вы можете максимально получить до 5000 баллов в месяц, начисляются они моментально. Их можно тратить сразу, предварительно поставив соответствующую отметку в мобильном банке. Обслуживание бесплатное, дополнительная карта также выдается бесплатно.

Требования к заемщикам:

- Возраст от 18 лет.

- Гражданство РФ.

- Трудовой стаж от 3 месяцев.

Если вам нужна сумма до 350000 рублей, то подтверждение дохода не требуется. Если больше – надо будет подготовить справку по форме 2-НДФЛ или по форме банка.

Преимущества

Вы можете пользоваться программой «Покупка в рассрочку», чтобы приобрести товары у партнеров банка, и не переплачивать за это. Бесплатное обслуживание, можно получить еще одну карточку, привязанную к счету без оплаты. Можно снимать наличные бесплатно за рубежом. Вы можете заказать карту по паспорту.

Недоставки

Повышенный процент за просроченную задолженность, он составляет 59,9% годовых. Снятие наличных дорогое, нужно будет заплатить 4,9% от суммы, но не менее 399 рублей.

Кому подходит? Тем, кто не хочет переплачивать за свои покупки, можно пользоваться беспроцентной рассрочкой до года. Очень выгодно, что начисление и списание бонусов по программе лояльности происходит моментально.

Онлайн заявка на кредитку

Для получения кредитки с кэшбэком по паспорту достаточно оформить онлайн-заявку в личном кабинете или на сайте. Процедура включает 5 этапов:

- Заполнение анкеты. Все сведения должны быть точными и достоверными. Кредитор оставляет за собой право связаться с работодателем соискателя для подтверждения факта трудоустройства и величины заработной платы.

- Загрузку скана паспорта. Допустимые форматы изображения: jpeg, pdf, jpg.

- Подтверждение действия одноразовым кодом.

- Рассмотрение заявки. Решение выносится на основе скорингового анализа портрета соискателя и рассчитанного коэффициента платежеспособности.

- Эмиссию и выдачу пластика. Возможен выпуск кредитки с индивидуальным дизайном (это дополнительно оплачиваемая опция).

Выдача пластика по одному документу представляет риск для эмитента. Держателям не стоит рассчитывать на низкую ставку за пределами льготного периода. Исключение: персональные предложения для клиентов.

Процесс выбора лучшей карты с кэшбэком

Развитие маркетинга значительно усложнило анализ предложений на рынке. Сегодня весьма тяжело сходу выполнить сравнение карт с кэшбеком 2018-2019 годов. Детальные подробности указаны только в “Условиях использования”, а на самих официальных сайтах доступны лишь частицы информации. Однако даже с их помощью можно составить общую картину

Как выбрать карту под ваши запросы? Обращайте внимание на следующие пункты:

Категория начисления кэшбэка. Лучшие дебетовые карты с кэшбеком работают на следующих категориях: АЗС, красота и медицина, продукты, кафе и рестораны, а также развлечения и спорт. Далее встречаются различные комбинации начислений по каждой из них — либо пользователю ежемесячно предоставляется выбор одной-двух категорий, либо они фиксированы: для автомобилистов — АЗС, для дам — красота и медицина.

Величина кэшбэка

Выполняя обзор карт, обращайте на данный пункт особое внимание. Разделяется на две составляющие: процентная ставка — размер возвращаемых средств с каждой покупки, и допустимый лимит — максимальный размер возвращаемых средств за один календарный месяц

Вид кэшбэка. Возврат уплаченных средств может выполняться в форме баллов, скидочных сертификатов или живых денег на баланс клиента. Если со скидочными сертификатами все понятно — они просто дают право человеку заказать товар в конкретном магазине с небольшой скидкой, то с баллами уже не совсем. На самом деле — это обычная уловка для увеличения покупательной активности. Они недоступны для списания, пока не будет достигнут установленный лимит, а по истечении определенного срока они просто сгорают. Лучшая кредитная карта с повышенным кэшбэком вернет средства в виде денег.

Стоимость обслуживания. Банки предоставляют карты, которые обслуживаются следующим образом: – Бесплатно. С клиента не взимается ежемесячная плата. – Бесплатно при соблюдении условий. Клиент должен выполнить покупки на определенную сумму для получения бесплатного обслуживания. – Платно. Клиент в обязательном порядке выполняет ежемесячную плату за обслуживание.

Фишки банка. В большинстве предложений указываются партнеры, сделки с которыми приносят самый большой кэшбэк. Кроме того, различные предприятия предлагают скидки на путешествия, аренду транспорта и номера в отеле и т.д.

Комиссии и бонусы. Тщательно изучайте тарифную сетку карты. В ней вы найдете информацию о стоимости перевода денег на счета других банков, способах получить лучший кэшбэк по карте, а также величину начислений на остаток по балансу, если это предусмотрено.

Выгодное предложение от ВТБ

Весьма полезной кредитной картой является Мультикарта ВТБ Банка. У нее очень много преимуществ. Так, лимит превышает любой, который предлагают эмитенты других кредиток, — до 1000000 руб. Если заказывать карточку с суммой заемных средств до 100 тыс. руб., подается минимальный пакет документов. Держателю Мультикарты полагаются разнообразные вознаграждения и бонусы.

Ежемесячно вы будете вправе самостоятельно поменять одну из категорий:

- АЗС, парковки — кэшбэк до 10%;

- с любых покупок — кэшбэк до 2%;

- Кэшбэк с оплаты билетов в театр/кино, безналичного расчета в кафе — до 10%;

- Путешествия — мили до 4%, подлежащие обмену на авиа- и ж/д билеты, бронирование номера в отеле и т.п.;

- Коллекция — бонусы до 4%, которые необходимы для приобретения товаров из предложенного партнерами ВТБ списка;

- Сбережения — до 8,50%, идущие на накопительный счет.

Вы можете оформить до 5 дополнительных карт без оплаты за услугу. При своевременном возврате долга, проценты не начисляются. А вообще, ставка достигает 26% годовых. Грейс-период длится 101 дн. Заметьте, он распространяется на: операции по покупке, обналичивании карты в банкомате, денежные переводы. За обслуживание клиент платит 0 руб. (ежегодно).

Однако он не понесет данных расходов, если будет активно пользоваться кредиткой, т.к. деньги за комиссию вернутся обратно. Кредитные карты с кэшбэком выдают 21-летним лицам и старше, российским гражданам, получающим от 15 тыс. руб. Еще спросят прописку. Она должна быть постоянной и в субъекте нахождения ВТБ. Из документов потребуются: справка, подтверждающая доход, паспорт, СНИЛС. Максимальная величина кэшбэка в месяц не может превышать 15 тыс. руб.

Cash Back – кредитка до 300.000 рублей без справок

В Ситибанке есть похожий продукт – карточка с говорящим названием, которое раскрывает цель ее использования. Именно здесь вы сможете не просто воспользоваться недорогой кредиткой, но и получить возврат до 10% от суммы покупок.

Как начисляют:

- Первые 3 месяца с момента подписания договора вам дадут 10% за любые покупки (до 1000 бонусов в месяц);

- Потом 1% за все покупки;

- Если вы тратите от 10000 рублей ежемесячно, на размер вашего вознаграждения начислят еще 20%.

Можно хранить свои деньги на счету карточки. В первый год она будет бесплатная, со второго надо оплачивать по 950 рублей ежегодно. Дают лимит до 300000 изначально, но можно потом увеличить до 1000000 рублей.

Процентную ставку назначают от 7% до 32,9% в год. Можно перевести покупки в рассрочку. Льготный срок до 50 дней действует только на безналичные покупки. Получить кредитку можно с 22 лет, при наличии справки о доходах, она не требуется, если есть любой кредит в другом банке.

Недоставки

Снятие наличных дорого обходится – 4,9% от суммы, но не меньше 490 рублей. очень дорогое смс-информирование – по 89 руб. каждый месяц. Льготный период не распространяется на покупки, переведенные в рассрочку.

Отличный вариант для тех, кто хочет получить кредитку с потенциально высоким кредитным лимитом, с невысокой платой за обслуживание и транспортным приложением.

Tinkoff Platinum

Сколько? 1% со всех покупок баллами. Баллы обмениваются на ж/д билеты или ими оплачиваются счета в кафе / ресторанах за последние 90 дней.

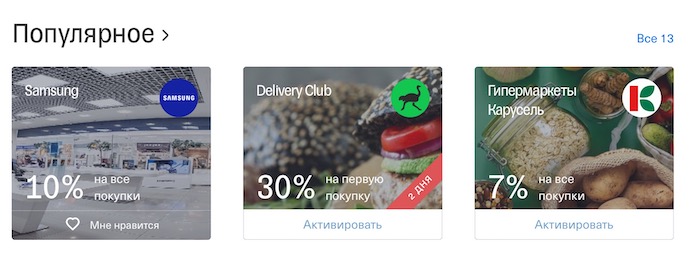

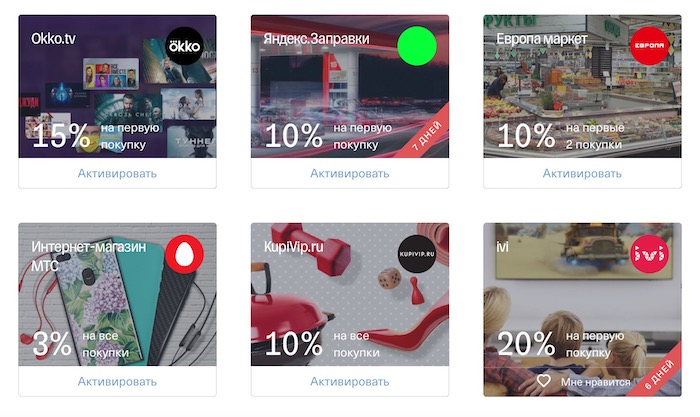

Также «Тинькофф-Банк» начисляет от 3 до 30% за покупки по спецпредложениям в магазинах-партнёрах. Обычно это скидки на 1-ю покупку, но есть и хорошие предложения «на постоянке». Например, 10% на KupiVip и в Sokolov, 7% в «Карусели» или 3% на МТС:

Срок действия баллов — 3 года с момента начисления.

Параметры кредитной карты:

- Стоимость обслуживания — 590 рублей в год;

- Льготный период на покупки — до 55 дней;

- Процентная ставка — 12-29% на покупки.

- Снятие наличных — 2,9% + 290 рублей + проценты 30-49,9%. Процентики за снятие «кэша» карты начисляются с первого дня, так что, как и «Карта Возможностей» от «ВТБ», карта от «Тинькофф» тоже явно не подходит для снятия наличных.

Комментарий TheCashBack: … кто-то наверняка подумал: «А что карта делает в рейтинге? Кэшбэк-то маленький, льготный период короткий — таких карт много».

На самом деле, карта попала в наш рейтинг не столько из-за кэшбэка (согласен, он невелик), а из-за двух «суперспособностей»:

- Есть возможность перевести весь кредитный лимит на кредитку в другом банке и потом целых 120 дней не платить проценты. Если срочно нужно перекредитоваться — вариант из разряда «то, что надо».

- А ещё «Тинькофф Платинум» — вариант №1 для того, чтобы оставить заявку с плохой кредитной историей, т.к. банк довольно лоялен к таким клиентам.

Для кого? Для тех, кто хочет срочно перекредитоваться, у кого испорчена кредитная история — и они не прочь получить и немного кэшбэка впридачу.

***

… А теперь — давайте посмотрим на те карты, по которым дают повышенный кэшбэк на что-то одно. Если вы часто и помногу тратите на топливо для авто, стройку, гаджеты или развлечения — вполне возможно, что вам нужна одна из «специализированных карт»:

Кредитная карта с кэшбэком на все покупки

Как мы уже выяснили из рейтинга лучших карт, представленных выше, максимальный кэшбэк дается только за расходы, понесенные вами в определенных категориях. А есть ли такие кредитки, по которым действует высокий cash back за все покупки?

Увы, но таких предложений нет. Абсолютно по каждой программе банк готов предоставить повышенный возврат только по спец.предложениям, которые предлагают ему его партнеры. Так кредитор стимулирует вас совершать больше покупок, и делать их именно у определенных компаний, повышая их клиентскую базу.

Поэтому мы предлагаем вам просто рассмотреть карточки, по которым можно получить максимальное вознаграждение:

| Карта | Банк | Размер начисления |

| Комфорт | Восточный Банк | До 40% |

| Тинькофф Платинум | Тинькофф | До 30% |

| МТS Cashback | МТС Банк | До 25% |

| Opencard | ФК Открытие | До 11% |

Как правило, карточки, по которым обещают высокий кэшбэк до 10% относятся к категории привилегированных, премиальных. Они дороже остальных по обслуживанию, но одновременно с этим они имеют повышенный лимит кредитования.

Есть и исключения, например, карточка «Универсальная» от АТБ банка. Её можно оформить в разных категориях – от классической до премиальной, при этом она не будет именной.

Вам смогут предложить кредитоваться на сумму от 31.000 до 500.000 рублей, ставка будет составлять от 15% до 28% годовых. Есть льготный период, достаточно длительный – до 120 дней, и распространяется он как на безналичные покупки, так и на операции по снятию наличных.

Что же по кэшбэку:

- 10% в категории Развлечения.

- 10% по Автокарте.

- 5% в категории Дом-ремонт.

- 2% от любых покупок.

Что особенно привлекательно, что по любимым категориям вы можете получать до 10000 рублей ежемесячно, а по все включено – до 100 тысяч. Нужную вам категорию можно менять ежемесячно. Плата за обслуживание не взимается, в первые 30 дней после оформления можно снимать наличные бесплатно.

Что отнесем к плюсам: высокий кэшбэк бесплатное обслуживание, очень выгодный льготный период на все основные операции. Из минусов – если вам нужна сумма более 100 тысяч, то придется принести справку о доходах.

Виртуальная кредитка:

Если вам нужна кредитная виртуальная карта только для онлайн покупок, то рассмотрите молниеносно выпускаемую, не пластиковую, а именно виртуальную кредитную карточку Kviku это виртуальная кредитка выпускается за 30 сек. без какого-либо посещения банка и доставок курьером. Заполняете анкету у которой всего-навсего 6 полей! Кредиткой Kviku с лимитом кредита до 200 тысяч руб. и без%периодом до 50 дней, возможно совершать любые покупки в любых желаемых интернет магазинах, как из РФ, так и рубежа. Кешбэк получаемый с суммы покупок по карте доходит, аж до 30%.

⇒УСЛОВИЯ ВИРТУАЛЬНОЙ КРЕДИТКИ «KVIKU ⇐

Читайте условия по карте очень внимательно ( о пропусках по оплате особенно)

УБРиР — Кредитная карта 240 дней

О преимуществах данной карты говорит её название. Двести сорок дней, это больше полугода. Такого большого беспроцентного периода пока нет ни у кого

Имея эту карту, вы гораздо легче сможете рассчитаться с долгами по другим кредитам, что очень важно, чтобы не увязнуть в финансовой яме

️ — кэшбэк до 10% ️- возможна доставка

️- беспроцентный период 240 дней ️ — 0% в льготный период, если не укладываетесь в льготный период, то годовая ставка 30,5%

️- сумма кредитных средств, которые вам могут одобрить от 30 000 до 299 999 рублей

Подробнее здесь

Смотреть подробности по карте 240 дней

Что такое льготный период по кредитной карте или грейс период

Немного поясним, что такое «льготный период». Применительно к пластиковым картам льготный или грейс период — это временной отрезок, в продолжение которого человек может пользоваться деньгами банка по кредитной карте с льготным периодом без уплаты процентов.

Есть варианты льготного периода со сниженной процентной ставкой, но в большинстве случаев подразумевается полностью бесплатное использование денег. У грейс-периода есть условие. Он будет бесплатным, если займ погасить в течение этого грейс периода полностью. Потом вы снова можете использовать заёмные средства. Главное, что лучшие кредитные карты 2021 с льготным периодом позволяют использовать деньги банка и при этом не платить проценты.

Как зачислить бонусы на карту

Открывайте свой личный кабинет, либо в компьютере, либо приложение на смартфоне. Он находится на официальном сайте Тинькофф, кстати, просите помощи в открытии личного кабинета курьера, который привозит карту, это входит в его обязанности.

Покажем вам пример в приложении, загруженном через плэймаркет. Закачивайте себе приложение Тинькофф банка. После одобрения заявки в банке, сведения по картам в приложении появляются атоматически.

Чтобы найти бонусы и пользоваться различными скидками, кэшбэком и рассрочкой ищите вот такие маленькие три точки в приложении

Откроется вот такое окошко. Жмите бонусы ⇓ и активируйте все спецпредложения, кэшбэки и рассрочки.

Также найдите вот такой значок по стрелке. Жмите и отключайте страхование задолженности. А, в пункте «услуги» отключите смс-оповещения. Видите, как круто. Не нужно ходить по отделениям банка, стоять в очередях или писать какие-то заявления.

Если что-то непонятно или возникли вопросы, жмите «чат с банком», пишите свой вопрос и буквально в течении пары минут вам на него ответят. Благодаря всем перечисленным удобствам Тинькофф Платинум — самая лучшая кредитная карта с кэшбэком 2021.

Тинькофф Платинум это ещё и карта с большим кэшбеком кредитная, поскольку в пункте «специальные предложения» приложения для андроид вы найдёте товары по которым начисляется действительно большой кэшбэк — 15 и более%. Активируйте эти спецпредложения и карта с самым большим кэшбэком ваша.

Ниже читайте о Тинькофф Платинум с периодом без % по карте в 120 дней и других картах с кэшбэком

ГРАНДИОЗНАЯ КАРТА ТИНЬКОФФ ПЛАТИНУМ с периодом без% по карте 120 дней

Как уже говорилось выше, у банка Тинькофф есть кредитная карта с льготным периодом и возможностью рассрочки платежа. Здесь еще раз поставили эту карту в рейтинг, поскольку для новых клиентов здесь дополнительные преимущества — 120 дней без процентов и объединение кредитов из других баков.

Условия уточняйте при заказе, поскольку они индивидуальны для каждого клиента. После заполнения заявки в интернете, с вами связывается работник банка, сообщите ему, что хотите получить ПЛАТИНУМ для рефинансирования кредита с периодом 120 дней без% по карте, работник банка узнаёт удобное для вас время и привозит карту на дом.

закажите карту ⇒ Тинькофф ПЛАТИНУМ,

Трудно сказать, у кого сегодня нет кредитов, люди устали платить по этим кредитам. Многие желают как можно быстрее расстаться с ними, но уплата % задерживает этот приятный момент.

Грандиозная кредитная карта с льготным периодом от Тинькофф замечательно сможет погасить кредит или кредитную карту в другом банке. Льготный период Тинькофф Платинум позволяет справиться с долговой ямой, ведь 120 дней — это 4 месяца. Поэтому для этих целей рекомендуем заказать Тинькофф ПЛАТИНУМ ⇓ ⇓ ⇓

Карты с кэшбеком кредитные встречаются гораздо реже чем дебетовые кэшбэк карты. Лучшие дебетовые карты Поскольку по дебетовым картам предложений с кэшбэком гораздо больше, то имея дебетку и кредитку одновременно можно получать прибыль без особых заморочек, тратя средства с кредитки, получая по ней бонусы, а на средства от доходов, если их держать на дебетовой будет начисляться процент.

1.3. Кредитная карта с кэшбэком — Тинькофф ALL AIRLINES

Это кредитная карта для тех, кто часто путешествует. Особенно выгодна она, если вы летаете по работе и предприятие оплачивает ваши полёты по билетам купленным вами. В таком случае вы будете ещё и зарабатывать, потому что за покупки по этой карте вам начисляют бонусы, называемые «милями». Потом ими можно оплатить (компенсировать) покупку последующих билетов. Можно накопить и на бесплатные полеты. Тем более, что вам это вообще ничего не будет стоить, так как карта кредитная и, получается, что билеты оплачиваются кредитными средствами банка.

Чтобы не платить проценты нужно просто укладываться в льготный период. Итак знакомьтесь — КАРТА ALL AIRLINES — ДЛЯ БЕСПЛАТНЫХ ПОЛЁТОВ

Лучшие дебетовые карты с процентами на остаток

При составлении ТОП-5 мы не брали в расчет другие параметры карточек. В первую очередь нас интересовало начисление процентов на остаток средств на карточном счете.

«Польза» от Хоум Кредит банка

Карточка Польза обслуживается бесплатно. Кэшбэк составляет 1% на все покупки, до 5% при покупках в выбранных категориях и до 22% в партнерских магазинах.

При пополнении карточного счета в салонах связи и терминалах МТС комиссия не взимается. Так же бесплатным будет пополнение по дистанционным каналам.

В течение месяца с карты можно обналичить без комиссии до 100 тыс. ₽.

Если владелец карты совершает в течение месяца покупки, сумма которых составляет от 30 тыс. ₽ в течение месяца на остаток средств на счете начислят 5% годовых.

Если сума покупок будет менее 30 тыс. ₽, но больше 7 тыс. ₽, то на остаток будет начислено 3% годовых. При покупках на сумму менее 7 тыс. ₽, процентов на остаток не начислят.

«ВостОк» банка Восточный

Максимальный размер процентов, которые могут быть начислены на остаток карты, составляет 5,5% годовых.

Начисление производится, если в течение месяца картой оплачены покупки на сумму от 3 тыс. ₽, и остаток средств на счете составляет от 10 тыс. ₽ до 1 млн ₽.

Во всех остальных случаях проценты не начисляются.

При переводах на карту с карточных счетов других банков комиссия не взимается. Бесплатно можно обналичить средства в устройствах самообслуживания Восточного банка.

При снятии денег в банкоматах сторонних банков будет взиматься комиссия.

«Твой кэшбэк» Промсвязьбанка

Максимальный размер процентов, которые могут быть начислены на остаток на карточном счете, составляет 4% годовых.

При этом владелец карточки должен выбрать, какими привилегиями он будет пользоваться: начислением процентов,1,5% кэшбэком на все покупки или кэшбэком до 5% в трех выбранных категориях.

В течение месяца разрешено пользоваться только одной привилегией.

В некоторых городах страны карточка может быть доставлена бесплатно. При оплате коммунальных услуг со счета карты комиссия не взимается.

Карточка может обслуживаться бесплатно, если владелец в течение месяца оплатит картой покупки на сумму не менее 5 тыс. ₽. Если условия бесплатности не соблюдаются, стоимость ежемесячного обслуживания пластика составит 49 рублей.

При заказе карточки платежной системы MasterCard, клиент получает бонус в размере 500 ₽.

«Прибыль» УралСиб банка

Максимальный размер кэшбэка по карте достигает 3%. Карточка обслуживается бесплатно.

Особенностью карточки считается то, что если обналичивать сумму от 3 тыс. ₽ в банкоматах любых банков страны, комиссия взиматься не будет.

Максимальный процент, который может быть начислен на остаток, составляет 5,25%.

Для увеличения процентов на остаток банк рекомендует:

- сразу пополнить счет карты при получении;

- ежемесячно совершать покупки картой на сумму от 10 тыс. ₽;

- держать на счете определенную сумму в качестве неснижаемого ежедневного остатка.

«Tinkoff Black» банка Тинькофф

Кэшбэк по карте Тинькофф составляет:

- 1% на все покупки;

- до 15% в трех указанных категориях;

- до 30% по специальным предложениям партнеров.

Пассивный доход от начисления процентов на остаток – 3,5%. Начисляется, если остаток не превышает сумму 300 тыс. ₽.

Обслуживание карточки может быть бесплатным, если на всех сберегательных счетах владельца находится не меньше 50 тыс. ₽.

В иных случаях обслуживание будет стоить 99 ₽ ежемесячно. При переводах через Систему быстрых платежей комиссия не взимается.

Бесплатные переводы по номеру карты ограничены суммой 20 тыс. ₽ в месяц.

На сегодня это все.

Поделитесь информацией с друзьями в соцсетях. Напишите комментарии, поставьте статье оценку. Подпишитесь на обновления блога.

До новой встречи!

Лучшие кредитные карты с кэшбэком

Большинство рейтингов лучших банковских продуктов с кэшбэком возглавляет кредитная карта Тинькофф Платинум. Стандартный cashback по карте составляет 1% от суммы. Он не распространяется на оплату услуг ЖКХ и сотовых операторов. По отдельным категориям бонусы достигают от 15 до 30%. Их нельзя обменять на реальные деньги.

Особые условия и повышенные бонусы можно получить по Cash-Back по кредитной карте Альфа-Банка, они предоставляются при совершении покупок на АЗС — возвращается фиксированные 10% (в перечень товаров входит топливо и иные товары). По категориям общественного питания 5% начисляется бонусами.

Замыкает тройку лидеров кредитка Восточного «Cashback». По ней начисляется фиксированные бонусы за совершение покупок в размере 1%. По отдельным категориям они достигают 5%. Пластик оформляется по паспорту.

Большинство участников рынка кредитования предоставляют кэшбэк по картам не реальными деньгами, а их эквивалентами. Начисленные бонусы компенсируют часть расходов, позволяя совершать крупные покупки с солидными скидками.

Рейтинг самых лучших кредитных карт с кешбэком

В перечень лучших кредитных карт входит «Тинькофф Платинум» с большим кешбэком. В соответствии с установленным для нее тарифным планом пользователь может получать бонусные баллы «Браво» — 1% от суммы за любые покупки и от 3% до 30% — за приобретение товаров по спецпредложениям кредитно-финансовой организации.

Условия кредитной карты Тинькофф с кэшбэком.

Преимущества банковского предложения:

- Заявку можно подавать через интернет в любое время дня. Решение принимается практически мгновенно.

- При одобрении заявки банк сразу же выпускает карту. Ее бесплатно привозит на следующий день курьер в удобные для клиента время и место.

Преимущества банковского предложения:

- Способ оформления — онлайн. Нужен только документ, удостоверяющий личность.

- Банк быстро рассматривает заявки и принимает решения.

- Доставка готовой карты бесплатная.

- Райффайзенбанк разработал личный кабинет, в котором можно управлять кешбэком, обменивать начисленные баллы на подарочные сертификаты и рубли.

Внимания также заслуживает карта «Двойной кешбэк» от Промсвязьбанка.

Условия кредитной карты Промсвязьбанка с кэшбэком.

Ее особенности:

- Бонусные баллы начисляются за все покупки и погашение задолженности по карточному счету. Размер кешбэка — до 11%.

- Карту с лимитом до 100 тыс. руб. можно оформить через интернет по паспорту. Доставка курьером бесплатная.

- В рамках акции «Добро пожаловать» можно получить 300 руб. за приобретение любых товаров на сумму от 1 тыс. руб. (за счет кредитных средств) в течение первых 2 недель после получения карты.

Не менее выгодные условия предусмотрены для универсальной кредитной карты MTS Cashback.

На нее банк МТС деньги возвращает следующим образом:

- 5% за оплату товаров и услуг в супермаркетах, на АЗС и в кинотеатрах;

- 1% на другие покупки;

- до 25% при приобретении товаров у партнеров.

Кредитная карта с кэшбэком от MTS Cashback.

«Перекрёсток» (Альфа-Банк)

Специализированная карта для тех, кто покупает продукты в популярной сети супермаркетов «Перекрёсток».

В 3 раза больше кэшбэк за покупки в сети магазинов «Перекрёсток»

Детали:

- 3 балла за каждые 10 рублей, потраченные по карте в «Перекрёстке». Для сравнения — по стандартной бонусной программе начисляют только 1 бонус за 10 руб. Согласитесь — разница очевидна.

- 7 баллов за каждые 10 рублей, потраченные на товары из категории «Любимые продукты»

- 2 балла за каждые 10 рублей, потраченные на покупки в любых других магазинах.

При оформлении карты сразу дают 5 000 баллов (500 рублей) «Перекрёстка» в подарок

ВАЖНО: чтобы получить их, необходимо совершить покупку по карте в течение первых 45 дней после её оформления

Также для держателей карты предусмотрены специальные предложения и скидки в мобильном приложении магазина.

Приходят баллы в течение 14 дней после того, как «Альфа-Банк» обработает операцию по вашему счету. Потратить баллы можно как обычно — достаточно сказать кассиру во время оплаты.

Параметры кредитной карты

- Льготный период на покупки до 60 дней.

- Процентная ставка — от 23,99% годовых;

- 5,9%, минимум 500 рублей — комиссия за снятие наличных. В месяц можно снять до 200 тысяч рублей. В отличие от карты «ВТБ», есть льготный период 60 дней на то, чтобы вернуть деньги и не платить ещё и проценты;

- Максимальный кредитный лимит — до 700 000 рублей.

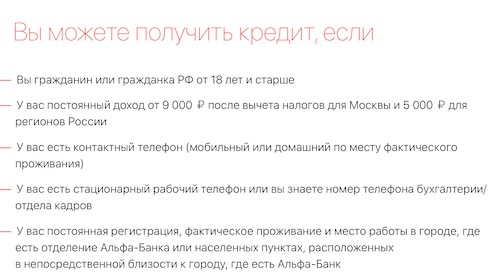

Требования к клиенту — более чем скромные:

Минусы:

- Картой «Перекрёсток» от «Альфа-Банка» нужно именно оплачивать покупки. Если вы просто дадите кассиру «отсканить» штрих-код на оборотной стороне, то получите не 3-7%, а стандартный кэшбэк 1%.

- Есть плата за обслуживание — 490 рублей в год.

Комментарий TheCashBack: Неплохо! Если вы покупаете в «Перекрёстке», то получаете 3% на бонусную карту на покупки в любимом магазине, 7% на любимые товары в нём же, да ещё 2% за покупки в других магазинах. Параметры по кредитке тоже выше среднего — есть рассрочка до 60 дней на снятие наличных.

Для кого: для покупателей «Перекрёстка».