Кредитные карты втб

Содержание:

- FAQ по Мультикарте от ВТБ-24

- Кредитная карта ВТБ или кредитка другого банка

- Опции кредитной карты ВТБ 24: кэшбэки и бонусы

- Актуальные вопросы и ответы

- Как оплатить задолженность

- Порядок закрытия карты

- Что еще важно знать о кредитной карте ВТБ

- Общие условия на кредитной карте ВТБ с льготным период

- Кредитная карта ВТБ: условия использования

- Плюсы и минусы

- Кредитная карта ВТБ заказать

- Как заказать и получить?

FAQ по Мультикарте от ВТБ-24

На различных форумах у владельцев пластика множество вопросов относительно ее использования. Основные из них мы собрали здесь и постарались максимально подробно на них ответить.

В рамках пакета Мультикарта можно оформить до 5 кредитных и 5 дебетовых карт. Если я, например, оформлю дополнительную карту для жены и старшего сына, они тоже будут бесплатными автоматически, если я выполняю условия для бесплатного обслуживания по своей карте? Или им нужно отдельно тоже выполнять условия для бесплатного обслуживания?

Ответ: Согласно условиям ВТБ-24 все дополнительные карты в рамках пакета услуг Мультикарта имеют аналогичную стоимость обслуживания, как и основная карточка. Если вы выполняете все условия для бесплатного обслуживания, значит, дополнительные карты будут использоваться бесплатно.

Я заказал карту в начале августа, а получил ее лишь 25 августа. Почему повышенный процент на остаток 10% годовых был начислен только с 25 по 31 августа, ведь в правилах написано, что он действует 1 месяц?

Ответ: Дело в том, что дополнительные опции действуют конкретно в месяц подключения. Например, если вы подключили опцию 5 августа, то действовать она будет не с 5 августа по 5 сентября, а с 5 августа по 31 августа. Именно поэтому лучше всего заказывать карту ориентировочно в середине месяца, чтобы она успела прийти к началу следующего месяца, а активировать ее нужно в первых числах. Тогда весь месяц вы сможете пользоваться повышенным начислением процентов на остаток.

Могу я получить Мультикарту с негативной кредитной историей?

Ответ: Скорее всего нет. ВТБ-24 очень щепетилен в выборе потенциальных заемщиков и не готов выдавать кредитные карты клиентам с низким кредитным рейтингом. Попробуйте обратиться в дочернюю структуру ВТБ-24 — Почта Банк. Здесь более лояльные условия обслуживания клиентов, поэтому вполне возможно, что кредитную карту этот банк одобрит.

Моя зарплата 20-25 тыс. руб., какой лимит по карте я получу?

Ответ: К сожалению, никакой. ВТБ-24 готов выдать Мультикарту лишь тем заемщикам, чей доход после налогообложения превышает 30 тыс. рублей.

Я являюсь зарплатным клиентом ВТБ-24, мне нужно нести справку о зарплате для получения мультикарты?

Ответ: Нет. Зарплатные клиенты банка должны предоставить лишь паспорт и выписку по зарплатному счету, которую можно получить на месте в офисе. Зарплатному клиенту карту выдадут с бесплатным годовым обслуживанием в любом из случаев.

Учитываются ли платежи ЖКХ в те 15 тыс. для бесплатного использования карты?

Ответ: Если вы будете оплачивать эти услуги в ВТБ-Онлайн, то нет. Они не будут учитываться. Если же вы будете оплачивать коммунальные услуги на официальных сайтах с помощью онлайн оплаты картой, то такие транзакции засчитаются в указанные 15 тыс. для бесплатного облуживания карты.

Кредитная карта ВТБ или кредитка другого банка

кредитная карта Тинькофф Банка 120 дней

Лучшие предложения по кредитным картам банков с льготным периодом (0%) на сегодня

| Кредитные карты — наименование банка | Процентная ставка | Сумма | Кешбэк | Беспроцентный период (льготный период) | Обслуживание карты |

| ВТБ | от 14.9% | до 1 млн. ₽ | 3-15% | 110 дней | 0 ₽ |

| Банк Открытие | от 13,9% | до 500 т. ₽ | включён в условия обслуживания | 120 дней | 0% при выполнении условий (100 ₽ в месяц при покупках менее 5000 р. мес.) |

| МТС Деньги Weekend | от 19,9% | до 400 т. ₽ | 1 — 9% | 51 день | первый год бесплатно, со второго 1200 р. в год |

| Восточный Банк | от 18% | до 500 т. ₽ | до 15% | 90 дней | 0 ₽ |

| Райффайзен Банк | от 19% | до 600 т. ₽ | включён в условия обслуживания | 110 дней | 0 ₽ |

| Ренессанс Кредит | от 23,9% | до 600 т. ₽ | 3% | 55 дней | 0 ₽ первый год, со второго 0% при выполнении условий покупок в мес. на сумму от 10 000 ₽, в иных случаях 99 ₽ в мес. |

| Тинькофф Банк | от 12 % | до 700 т. ₽ | 3 — 30% | 55 дней | 590 ₽ в год |

| МТС CashBack | 11,99% | до 500 т. ₽ | 1-25% | 111 дней | 0 ₽ |

| Сбербанк | от 23,9% | до 600 т. ₽ | до 30% | 50 дней | 0 ₽ |

Опции кредитной карты ВТБ 24: кэшбэки и бонусы

ВТБ 24 предлагает своим клиентам следующие опции по кредитным картам:

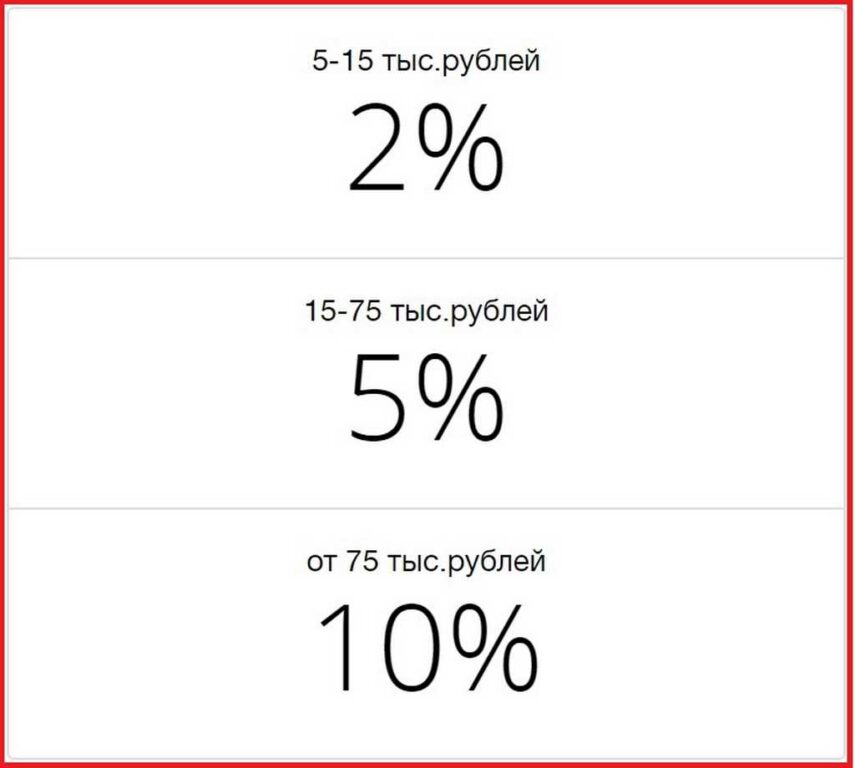

Опция Авто. Ориентирована на клиентов, тратящих большую часть заемных средств на оплату услуг АЗС и парковочных мест. В рамках этой опции размер Кэшбэка зависит от суммы, покупок по кредитной карте.

Максимальная сумма в месяц, доступная для возврата — 3 тысячи рублей.

Опция Рестораны. Подходит для тех, кто не жалеет денег на вкусные обеды и развлечения. Кэшбэк начисляется с оплаты счетов в кафе и ресторанах, а также при покупке билетов в театры и кино. Размер возврата также зависит от суммы покупок по карте.

Опция Cash back. Предусматривает возврат бонусных рублей на любые покупки, совершенные через платежные сервисы Apple Pay, Google Pay, Samsung Pay. Процент возврата зависит от сумм покупок и рассчитывается по следующим ставкам:

При оплате покупок без платежных систем кэшбэк начисляется в размере 1% от суммы покупок. Предельный размер возврата за месяц — 5 тысяч рублей. Дополнительным бонусом опции Cash back является начисление максимально возможного вознаграждения (2,5%) на все приобретения по карте в первый месяц после подключения услуги.

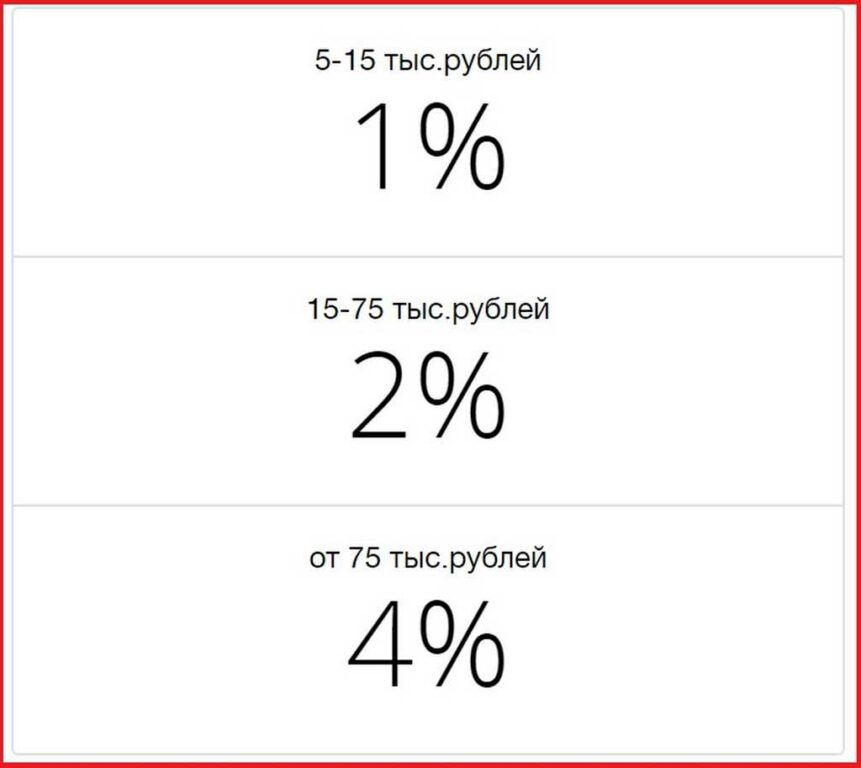

Опция Коллекция. Выгодна тем, кто часто совершает покупки через партнеров программы лояльности банка ВТБ (Л’этуаль, Перекресток, Booking.com, Aliexpress и другие). В рамках этой опции в первый месяц после подключения на карту возвращается 4% бонусов за любые покупки независимо от сумм. Далее тарифы Кэшбэка следующие:

За покупки у партнеров ВТБ начисляются повышенные бонусы до 11% от суммы сделки. Потратить накопленные средства можно, приобретая товары в каталоге на сайте bonus.vtb.ru. Курс обмена: 1 бонус = 1 руб. При нехватке бонусных средств можно доплатить за покупку рублями.

Опция Путешествия. Подойдет тем, кто не представляет свою жизнь без поездок по России и заграницу. За совершенные покупки в любых магазинах на карту начисляются мили. Обменять их можно на покупку авиа и ж/д билетов и при бронирование отелей. Курс составляет 1/1. Начисления миль зависят от сумм покупок по карте. В первый месяц после подключения опции вознаграждение предоставляется в максимальном размере (4%). Далее согласно приведенной ниже таблицы.

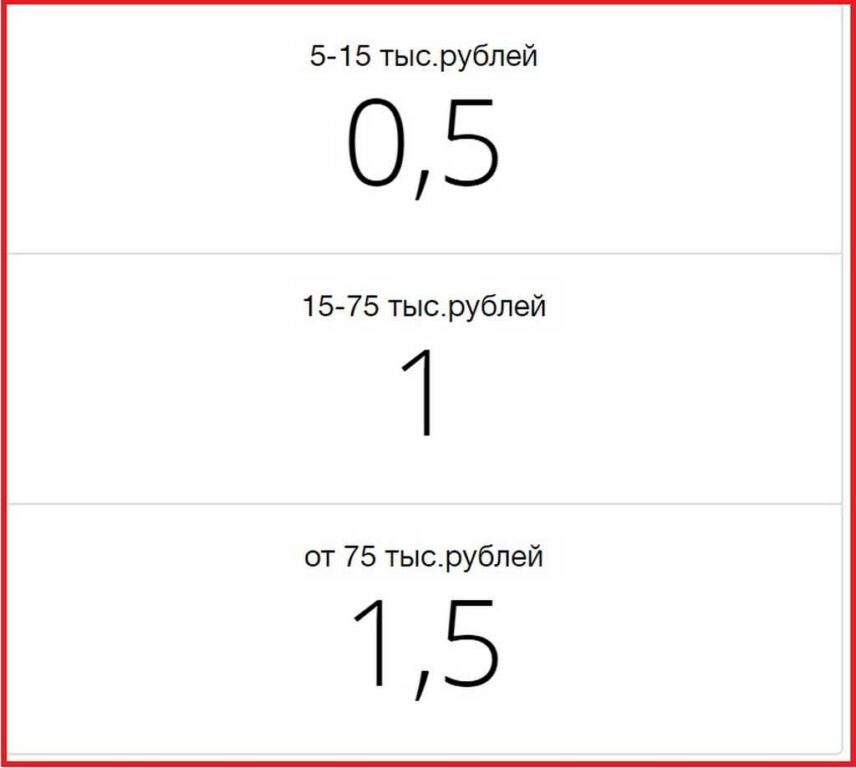

Опция Сбережения. Выгодна для владельцев накопительных и сберегательных счетов ВТБ 24. Предусматривает увеличение процента по вкладам до 1,5 единиц. Вознаграждение исчисляется пропорционально покупкам по Мультикарте в следующих пределах:

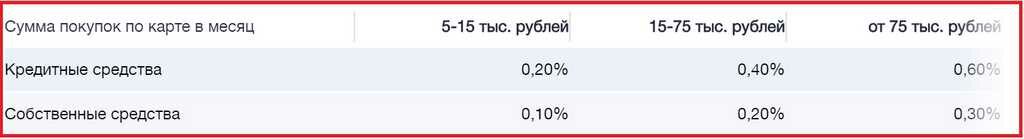

Опция Заемщик. Это совершенно новая функция Мультикарты ВТБ. Клиентам, у которых есть кредит наличными или ипотека в ВТБ, эта опция позволит снизить процентную ставку и сэкономить на ежемесячных платежах. Ставка снижается в зависимости от суммы покупок по кредитной карте, а также от того, собственные или заемные средства используются при оплате. Для владельцев ипотеки опция Заемщик действует по следующим тарифам:

Клиентам, выплачивающим кредиты наличными, кэшбэк начисляется по ставкам:

Ставка по кредиту или ипотеке автоматически пересчитывается банком каждый месяц. График платежей при этом не меняется. Разница между установленной величиной ежемесячных платежей и начисленной с учетом покупок по Мультикарте ежемесячно возвращается на счет клиента.

Как уже говорилось ранее, изменять опции можно один раз в месяц через отделение банка или, позвонив по телефону горячей линии 8 800 100-24-24. Комиссия за переход не взимается.

Актуальные вопросы и ответы

Рассмотрим часто возникающие у клиентов вопросы и ответы на них:

- Как получить максимальную кредитную сумму? Размер овердрафта определяется персонально с учётом уровня дохода клиента. Для увеличения обращайтесь в отделение «ВТБ» с паспортом и подтверждающим заработок документом.

- Что делать, если карта утеряна или украдена? Сразу позвонить на горячую линию и оповестить об утрате. Карта блокируется, воспользоваться ею с этого момента невозможно. Далее обращение подтверждается личным заявлением об утере, подаваемым в банковском офисе. Взамен потерянной кредитки предоставляется новая.

- Как быть, если забыт ПИН-код? Первый вариант – звонок по номеру «ВТБ» (8-800-100-2424) с мобильного и следование инструкциям голосового меню. Второй вариант – использование опции замены комбинации в личном кабинете интернет-банкинга. В «ВТБ-Онлайн» выбирается пункт с названием «Смените ПИН-код».

Как оплатить задолженность

Для того чтобы погасить минимальный платеж или восполнить лимит, можно воспользоваться одним из перечисленных ниже способов. Банк предлагает производить оплату задолженности следующим образом:

- через кассу банка – самый быстрый и надежный способ погасить задолженность;

- через банкомат ВТБ, имеющий функцию внесения наличных;

- при помощи системы денежных переводов «Золотая корона»;

- переводом на счет из другого банка;

- с помощью системы карточных переводов Visa Transfer или MasterCard MoneySend;

- с электронного кошелька Qiwi или ЮMoney;

- с расчетного счета в банке ВТБ с помощью интернет-банка;

- переводом из бухгалтерии компании-работодателя (понадобится написать заявление о переводе части заработной платы).

Для совершения платежей вам потребуются только паспорт и реквизиты карточки, которые будут выданы вместе с договором обслуживания. За пополнение взимается комиссия сторонними банками. Исключение составляют только способы пополнения через банкомат ВТБ или интернет-банк.

Рекомендуется вносить платеж по кредиту заранее, во избежание позднего зачисления средств на счет и образования просрочки.

Подводя итоги, хочется сказать, что ВТБ предлагает вполне конкурентоспособные условия займов и привлекательные бонусные программы.

Сроки оформления и рассмотрения заявок довольно быстрые, что позволит через 7-10 дней с момента подачи заявок начать пользоваться карточкой. И самому оценить ее преимущества и недостатки.

Порядок закрытия карты

Заблокировать или закрыть кредитку по причине ее утери, кражи, передачи посторонним лицам или при обнаружении мошенничества можно несколькими способами:

- путем установления временной блокировки;

- постоянной блокировкой.

В первом случае доступ к карте после устранения подозрительных действий в отношении счета по карте или прекращения доступа к ней третьих лиц будет восстановлен. Во второй ситуации доступ к ресурсам карточки прекращается без права восстановления. Держателю кредитки при желании возобновить ее использование придется оформлять перевыпуск в отделении ВТБ 24 кредитной карты с заявленной процентной ставкой.

Закрытие карточки можно провести:

- по телефону;

- на сайте банка;

- в мобильном приложении.

Алгоритм действий при выборе варианта с телефонным звонком:

- дозвон в клиентский отдел банковского учреждения;

- озвучивание причины блокировки;

- сообщение требуемых специалисту банка персональных данных;

- закрытие карты.

Для предотвращения спорных ситуаций в будущем или несогласованности действий рекомендуется уточнить у принявшего звонок оператора его фамилию и зафиксировать дату звонка.

Интернет-банкинг позволяет реализовать процедуру закрытия карты самостоятельно в режиме онлайн. Для этого надо зайти в систему банкинга, переключиться на вкладку «Мои финансы». В избранном разделе выбирается пункт меню «Блок». Далее указывается причина, по которой принято решение закрыть кредитку. На следующем этапе система будет выдавать подробные инструкции по действиям, результатом которых станет электронное извещение о блокировке. Этот документ рекомендуется сохранить. Аналогичным образом блокируется карта в мобильном приложении.

Открытие Мультикарты в ВТБ происходит быстро, банк предъявляет минимальные требования к своим клиентам при рассмотрении их заявок. Входной барьер для одобрения заявления на выпуск кредитки небольшой. Преимущество карты в ее универсальности и большом выборе бонусных программ, возможности менять системы начисления кэшбэка и регулировать настройки по карте самостоятельно. Максимальные выгоды от использования карты можно получить при активном применении кредитки на постоянной основе и ежемесячном задействовании в обороте от 75 тысяч рублей. Наличие льготного периода позволяет оптимизировать свои расходы и дает шанс воспользоваться заемными деньгами бесплатно.

Что еще важно знать о кредитной карте ВТБ

На протяжении одной недели после того, как вы получите кредитную карту ВТБ, снятие наличных, перевод денежных средств производятся без оплаты комиссии. Однако сюда не относятся операции в посторонних сервисах и P2P. Этим бонусом держатель карточки может воспользоваться, если захочет снять или перевести не более 100 000 руб. Иначе придется выплатить комиссионные сборы в размере 5,5 %, минимум 300 руб.

Расчет кредитного лимита. Увеличить лимит кредитной карты ВТБ невозможно, наибольшая предоставляемая сумма составляет 1 миллион руб. Получить такой кредитный заем смогут только хорошо зарекомендовавшие себя клиенты банка с отличной кредитной историей, имеющие постоянный доход.

Особые условия получения кредита большого размера будут у клиентов, у которых открыт зарплатный счет в ВТБ. Рассчитывается кредитный лимит индивидуально, кроме того, в учет берутся кредитная история, рейтинг, а также добросовестность клиента.

Чтобы посмотреть, какую сумму ВТБ готов предоставить лично вам, оформите заявку на веб-сайте.

Беспроцентный льготный период. Во время грейс-периода держатель карты не выплачивает проценты за то, что пользуется кредиткой. Пользоваться кредитной картой без процентов (в ВТБ эти условия выгоднее, чем во многих других банках) можно в течение 101 дня. При этом льготный период начинается с того времени, как только клиент воспользуется «пластиком», например рассчитается в магазине, переведет деньги или снимет денежные средства в банкомате. Платежный период начинается с 1 числа и заканчивается 20 числом ежемесячно. В течение этого времени следует вносить платеж, то есть 3 % от размера кредита.

Преимущество использования кредитных карт ВТБ заключается в том, что первые 31 день использования пластика не нужно совершать минимальный платеж.

Зайдя в личный кабинет, можно посмотреть все совершенные операции по карточке, и узнать, в какой день следует совершить платеж, какова вносимая сумма и когда закончится грейс-период. Банковская организация не устанавливает верхнюю границу минимального платежа, это значит, что можно вернуть долг раньше чем через 101 день.

Если держатель карты не вносил ежемесячно минимальный платеж, по истечении грейс-периода будут начислены проценты в размере 26 %. Также придется выплатить штраф за просрочку погашения кредита. Его размер составляет 0,1 % в сутки от размера займа. Кроме того, кредитная история будет испорчена.

Когда ежемесячные платежи совершались, однако держатель карты не вернул денежные средства полностью после того, как беспроцентный период закончился, начисляются проценты за все время пользования кредитным продуктом.

Чтобы избежать неприятных последствий, следует вовремя совершать ежемесячные выплаты, а также вернуть остаток по кредиту. Только тогда держатель карты выполнит условия грейс-периода и ему не придется выплачивать проценты банковской организации. Как только долг будет погашен спустя 101 день, начнет действовать новый беспроцентный период, в течение которого можно будет пользоваться банковскими деньгами бесплатно.

Плата за годовое обслуживание. Условия обслуживания кредиток в банке ВТБ приятно удивят держателей карт. «Пластик» может обойтись вам до 3 тыс. руб. в год, все зависит от того, как часто вы пользуетесь кредиткой и сколько денег хранится на ней. Если вы не хотите платить такую сумму, следует не нарушать условия бесплатного обслуживания карточки.

Чтобы пользоваться кредитными картами ВТБ бесплатно, следует ежемесячно совершать банковские операции по карте на сумму от 5 тыс. руб. и более. Иначе каждый месяц держатель карточки вынужден будет платить 249 рублей. Кроме того, соблюдение условий бесплатного владения «пластиком» позволит воспользоваться кэшбэком.

Кредитные карты ВТБ с бесплатным годовым обслуживанием комфортно использовать. Ведь «Мультикарта» позволяет подключить множество услуг. Эта кредитка объединила в себе множество функций, пользоваться ей можно по всей России, есть функция кэшбэк, каждый месяц можно менять опции, а грейс-период максимальный – 101 день. Именно поэтому многие держатели кредиток выбирают «Мультикарту» от ВТБ.

Информация по условиям обслуживания и процентным ставкам актуальная на сентябрь 2019 года.

Общие условия на кредитной карте ВТБ с льготным период

| Условия по кредитной «карте возможностей» ВТБ | |

| Лимит суммы | до 1 млн. ₽ |

| Длительность льготного периода (без процентов) | 110 дней |

| Процентная ставка за пользование кредитом в льготный период, годовых | 0% |

| Ставка по кредиту на оплату товаров и услуг вне льготного периода (при нарушении условий) | от 14,9% |

| Ставка по кредиту на снятие наличных | от 34,9% |

| Нижний предел суммы ежемесячных выплат по основному долгу (снятой с карты) | не менее 3% |

| Минимальный ежемесячный платёж по основному долгу | не менее 3% |

| Комиссионный сбор за снятие наличных с карты ВТБ | 0 ₽ — при сумме до 50 тыс. ₽ (в мес.); 5,5% (мин. 300 ₽) — при сумме более 50 тыс. ₽ (в мес.) |

| Сбор за переводы на карты других банков | 5,5% (мин. 300 ₽) |

| Пеня за нарушение графика выплаты задолженности | 0,1% от суммы задолженности в день |

| Кэшбэк за покупки | 1,5% за любые покупки; до 15% за любые у партнёров |

Для заказа карты нужно отправить онлайн заявку, в течении короткого времени Вам перезвонит сотрудник банка с разъяснениями.

Условия пользования льготным периодом на кредитной карте

- на оплату товаров и услуг;

- на снятие наличных наличных.

При оплате товаров и услуг банк предлагает 110 дней льготного периода, в течении которого нужно производить возврат части использованной суммы (не менее 3%). При этом, банк установил требование к обязательному возврату указанной в выписке суммы платежа, иначе беспроцентные условия будут отменены.

На сумму снятую с карты, беспроцентные условия действуют только первые 2 месяца, после чего будет начисляться ставка от 14,9% годовых.

Как работает льготный период

длится 90 дней (3 месяца)до 18-00 20 числа каждого месяца нужно обязательно внести ежемесячный платёжостаётся 20 дней на возврат полной суммы

Пример расчёта начала и конца льготного периода

К примеру: карта была оформлена 5 мая, 10 мая владелец карты выполняет покупку по карте, по условиям карты с 1 мая начинается беспроцентный период и длится 90 дней. При этом, во время льготного периода необходимо уплачивать минимальный процент (мин. 3%) от использованной суммы ссуды (точную сумму можно узнать в информировании банка). С 1 по 20 августа нужно вернуть оставшуюся сумму долга (потраченную с карты).

Кредитная карта ВТБ: условия использования

Карта возможностей – это единственная кредитная карточка, которую сегодня можно оформить в банке ВТБ. Она заменила собой множество других карт, которые предлагались ранее, и она является поистине универсальным продуктом с большим ассортиментом доступных услуг и предлагаемых возможностей.

Она является классической картой, может быть выпущена по вашему желанию в одной из двух платежных систем: Visa Classic или Mastercard Standard. Поддерживает бесконтактные платежи, обладает выгодной бонусной системой, работает как в России, так и за рубежом.

Вот её основные тарифы:

- Заемщику предоставляется лимит в пределах от 10.000 до 1.000.000 рублей. Если вы относитесь к категории неработающих пенсионеров, то одобрят не более 100 тысяч рублей;

- Действует карточка до 3-ех лет;

- Есть льготный период, он длится до 110 дней максимально;

- Процентная ставка варьируется от 14,6% до 34,9% годовых на покупки. Если вы хотите снять наличные или перевести деньги с карточки, то на такие операции ставка составит 34,9% в год;

- Можно получить скидку в процентной ставке в размере 3 п.п., если оборот по вашей карточке превысил 5000р. в предыдущем месяце;

- Минимальный ежемесячный платеж составит всего 3% от размера задолженности + начисленные вам проценты;

- Выпуск и обслуживание будут бесплатными;

- Если вам нужно снять наличные, то 50000р. можно получить бесплатно. Если нужна более крупная сумма, то за нее нужно будет заплатить комиссию в размере 5,5% от суммы снятия, но не менее 300 рублей;

- Можно хранить на счету собственные средства;

- Дополнительно можно оформить до 5-ти карт бесплатно;

- За смс-информирование берут по 59 рублей ежемесячно, начиная со 2-го месяца.

Как вы уже, наверное, поняли, получение наличных с этой карточки – крайне невыгодная идея. Вам начислят самую максимальную процентную ставку за эту операцию, льготный период действовать не будет, так еще и комиссию возьмут не менее 300р. с любой суммы. Даже если снять всего 100р., переплатить придется минимум 400р.

У карты есть бонусная программа «Мультибонус», где за покупки вам начисляют бонусные рубли (по 1,5 бонуса за каждые 100 рублей и до 15% за покупки у партнеров программы). Эти бонусы потом можно конвертировать в рубли, либо обменять на разные вознаграждения на сайте multibonus.ru. Единственный минус заключается в том, что участие в программе платное, и обойдется вам в 590 рублей ежегодно, но предполагаемая выгода явно стоит того.

Плюсы и минусы

«Карта возможностей» заявлена улучшенной версией Мультикарты, хотя и у нее есть немало ограничений. В числе безусловных достоинств этого предложения от ВТБ:

- обслуживание без комиссии;

- возможность снимать наличные;

- внушительный кредитный лимит;

- льготный период – до 110 дней без процентов;

- наличие бонусной программы (платно).

Несмотря на весомые преимущества, и минусы у кредитки есть – получать кэшбэк можно только после подключения платной опции, чья стоимость равна затратам на обслуживание по другим картам. Также возможность «бесплатного» снятия наличных нивелируется повышенной процентной ставкой и автоматическим выбиванием из льготного периода, а на остаток собственных средств банк не начисляет процентов.

Кредитная «Карта возможностей» ВТБ – неплохой пластик с массой плюсов, длительным грейсом и невысокой ставкой. При умелом использовании он способен принести держателю только пользу. Главное – постараться не нарушать условия льготного периода (вовремя погашать весь долг), не снимать наличные и тратить ежемесячно от 5000 руб., чтобы обслуживание было максимально выгодным. Подключение же платного кэшбэка целесообразно только в том случае, если ежемесячные расходы превышают 3 300 руб. – тогда удастся покрыть траты за пользование бонусной опцией.

Кредитная карта ВТБ заказать

Чтобы заказать кредитку от ВТБ, не обязательно идти в отделение банка.

Оформление происходит онлайн:

- желаемый кредитный лимит;

- личные данные (пункт можно пропустить при синхронизации с Госуслуги):

- Ф.И.О. и дату рождения;

- сотовый телефон;

- электронную почту.

- Проходит идентификацию по номеру телефона: в всплывающем окне вводится код, полученный по СМС.

После рассмотрения заявки банк отправляет клиенту сообщение с принятым решением.

Рассмотрение заявки занимает от 5 минут до нескольких суток – в зависимости от загруженности.

ВТБ банк кредитная карта выдается в любом удобном для заемщика отделении.

Цифровая кредитная карта возможностей

Банк приступил к выпуску цифровых кредиток в конце 2020 года.

Цифровая карта возможностей ВТБ не имеет физического носителя и активируется через мобильное приложение.

Подать заявку на оформление виртуального карточного продукта, клиент может так же в приложении, где указывает:

- платежную систему (Виза, Мастеркард, МИР);

- тип карты: классическая или Travel (доступна владельцам пакета «Привилегия»);

- кредитный лимит.

Кредитный договор заключается в онлайн-формате.

После получения одобрения карта загружается в электронный кошелек на телефоне и используется при оплате.

Оформление Дополнительной кредитной карты возможностей

Дополнительная карта – это пластиковый носитель, который выпускается к уже открытому счету клиента .

От основной карты дополнительная отличается только реквизитами.

Оформить такой продукт можно на себя или на другого человека – к примеру, на родственника.

ВТБ предусматривает возможность оформления как дебетовых, так и кредитных дополнительных карт.

Для этого заемщик:

- Готовит документы: российский паспорт и паспорт того человека, на которого оформляется продукт (если кредитка будет передаваться).

- Заполняет заявление в банковском отделении и передает сотруднику.

- Получает карту – самостоятельно или передает это право третьему лицу на кого была выпущена дополнительная карта. От получателя требуется только удостоверение личности.

Банк оставляет за клиентом право выпустить до 5 бесплатных карт, привязанных к одному счету.

Как заказать и получить?

4 шага, чтобы заказать и получить кредитку Мультикарта:

Шаг 1. Оформить заявку онлайн на сайте.

Она представляет собой стандартную форму с заполнением полей:

- личные данные (ФИО, пол, дата рождения, номер телефона и адрес электронной почты);

- информация по вашей карте (кодовое слово, кредитный лимит, город и офис получения, имя на карте);

- данные о работе (форма трудоустройства, ИНН работодателя, название организации-работодателя, месячный доход на основной работе).

Шаг 2. Банк в течение 1 дня принимает решение о выдаче кредитки и сообщает об этом по СМС и электронной почте.

Шаг 3. О готовности карточки так же сообщат по СМС и электронной почте.

Шаг 4. Последний шаг – собрать весь комплект документов и прийти в выбранный офис для получения кредитки.

К заемщику банк предъявляет следующие требования:

- возраст 21 – 70 лет (поэтому картой могут пользоваться и пенсионеры);

- гражданство РФ, постоянная регистрация в регионе нахождения офиса банка;

- ежемесячный доход свыше 15 тыс. рублей.

Для получения карточки необходимо предоставить паспорт гражданина РФ и документы на выбор. Более подробно я расскажу о них, когда буду рассматривать кредитный лимит. Его величина зависит именно от предоставленных документов.