В чем подвох кредитной карты 100 дней без % альфа-банка?

Содержание:

- Выбор кредитной карты Альфа Банк

- Разновидности карт «100 дней без %» от Альфа-Банка

- Условия кредита по карте «100 дней без процентов» Альфа-Банка

- Для чего нужна карта “100 дней без процентов”

- В чем подвох у карты 100 дней

- Коротко об условиях

- Экспертное мнение

- В чем подвох?

- Условия по карте

- Подводные камни кредиток «100 дней без %»

Выбор кредитной карты Альфа Банк

Клиенты по всей стране отмечают то, что доступные продукты в банке — одни из самых разнообразных. Представленные кредитные карты от «Альфа банка» различаются процентной ставкой, лимитами, льготным периодом, программой лояльности. Для тех моих читателей, которые еще находятся перед выбором, какому продукту отдать предпочтение, будет полезным сравнительная характеристика по ключевым показателям — кредитный лимит, льготный период, комиссии.

100 дней без процентов

Пользуется спросом кредитная карта Альфа-Банка на 100 дней — на период грейса без процентов, при этом и снятие наличных в фирменных банкоматах без комиссий. Этот продукт имеет 3 предложения в зависимости от показателя кредитного лимита:

- Classic/Standart;

- Gold;

- Platinum.

Если же вы снимите на определенный период больше 50 тыс. рублей, то в зависимости от тарифа необходимо будет оплатить 5,9% (минимум 500 руб), 4,9% (минимум 400 руб) или 3,9% (минимум 300 рублей) за выдачу. Кредитный лимит 500 тыс., 700 тыс. и 1 млн. Часто предложение актуально для тех клиентов, которым необходимо погасить долг в других банках, поскольку перевод средств между картами бесплатный, равным счетом, как и выпуск самой карты.

Чем выше кредитный лимит, тем увеличивается список документов для получения карты: помимо паспорта, может понадобиться справка о доходах и второй документ (карта другого банка, водительское удостоверение).

AlfaTravel

Читая отзывы клиентов о том, какие условия пользования и проценты по этой карте, можно сделать вывод, что продукт — один из самых лучших для путешественников. Предусмотрен кэшбек милями за покупки:

- до 8% за бронь отелей;

- до 7% за покупку ж/д билетов;

- до 4,5% за покупку авиабилетов;

- 2% за все вне сервиса travel.alfabank.ru.

Обмен по курсу 1 миля — 1 рубль. Также внедрены дополнительные «плюшки», как 2 раза в год бесплатная упаковка багажа, бесплатный мобильный интернет в роуминге. Снять наличку за границей можно за 5,9% от суммы, но не меньше, чем за 500 рублей. Льготный период — 60 дней, кредитный лимит — пол миллиона рублей, а ставка — 23,99%.

Яндекс Плюс

Это одно из последних предложений на рынке от банка с солидной положительной репутацией и историей. Его обслуживание составляет 490 руб. в год, а вот аналогичная дебетовая карта обслуживается бесплатно. Кэшбек до 10%, процент на остаток до 5%. Само название говорит о том, что продукт — идеальное решение для тех клиентов, кто часто пользуется сервисами Яндекс и хочет на этом получать выгоду в виде кэшбека:

- до 10% на все сервисы;

- до 6% на путешествия, которые оплачены с помощью travel.alfabank.ru;

- 5% спорт, рестораны, развлечение, образование;

- 1% на все остальные приобретения.

Снятие в банкоматах обойдется в 2,9%, но не меньше 290 рублей. Льготный период кредитования — 60 дней. Процентная ставка от 11,99%.

Перекресток

Максимальный кредитный лимит 700 тыс. рублей. Годовое обслуживание 490 рублей. Отличное решение для тех, кто часто покупает в фирменной сети, ведь сможет получать за каждые 10 потраченных рублей 3 балла, а за те, что были оплачены в другом магазине, — 2 балла. Минимальная годовая ставка — 23,99%, а пользоваться деньгами в период грейса можно на протяжении 60 дней. Хорошее решение, когда надо переводить деньги на карты постороннего банка — эта процедура бесплатна. За регистрацию получаете бонусных 5000 балов «Перекресток».

Аэрофлот

Такой банковский продукт представлен в 4 разновидностях:

- Standard;

- Gold;

- Platinum;

- World Black Edition.

Кредитный лимит изменяется в зависимости от вида от 500 тыс. до 1 млн. рублей. Стоимость обслуживания также разная: 990, 2990, 7990 и 11990 рублей. Кредитная комиссия составляет минимально 23,99% в год, но пересматривается индивидуально. Хорошее решение в том случае, когда летаете Аэрофлотом и можете накапливать мили для частичной оплаты билетов. Минимально — 1,1 миля начисляется за каждые 60 рублей, 1 евро или 1 доллар. Максимально — 2 мили за такие же суммы трат. В зависимости от вида карты, получаете разное количество миль в подарок за активацию.

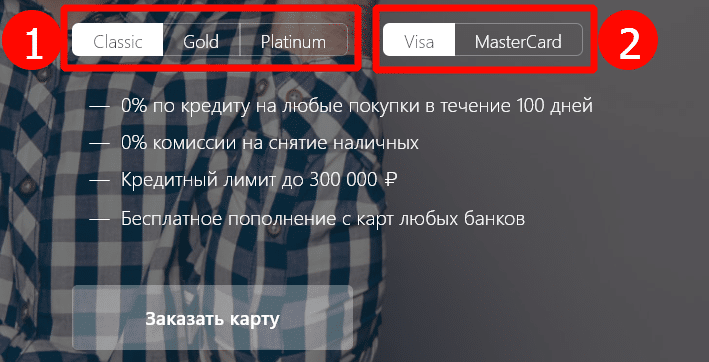

Разновидности карт «100 дней без %» от Альфа-Банка

.jpg) В банке можно выбрать карту с максимально подходящими условиями с необходимым лимитом.

В банке можно выбрать карту с максимально подходящими условиями с необходимым лимитом.

Финучреждение предлагает простые, золотые и платиновые кредитные продукты. Они отличаются условиями обслуживания, наборами привилегий.

«Стандарт»

Он подойдет клиентам, желающим пользоваться картой со средним лимитом и минимальной стоимостью обслуживания. Сумма займа по этой программе составляет 500 тыс. руб. Процентные ставки начинаются от 19% годовых. При снятии денег в банкомате списывается комиссия в размере 5,9%, но не менее 500 руб. Поэтому такую карту лучше использовать для оплаты покупок. Каких-либо привилегий для клиента не предусмотрено. Стоимость обслуживания составляет 1190 руб.

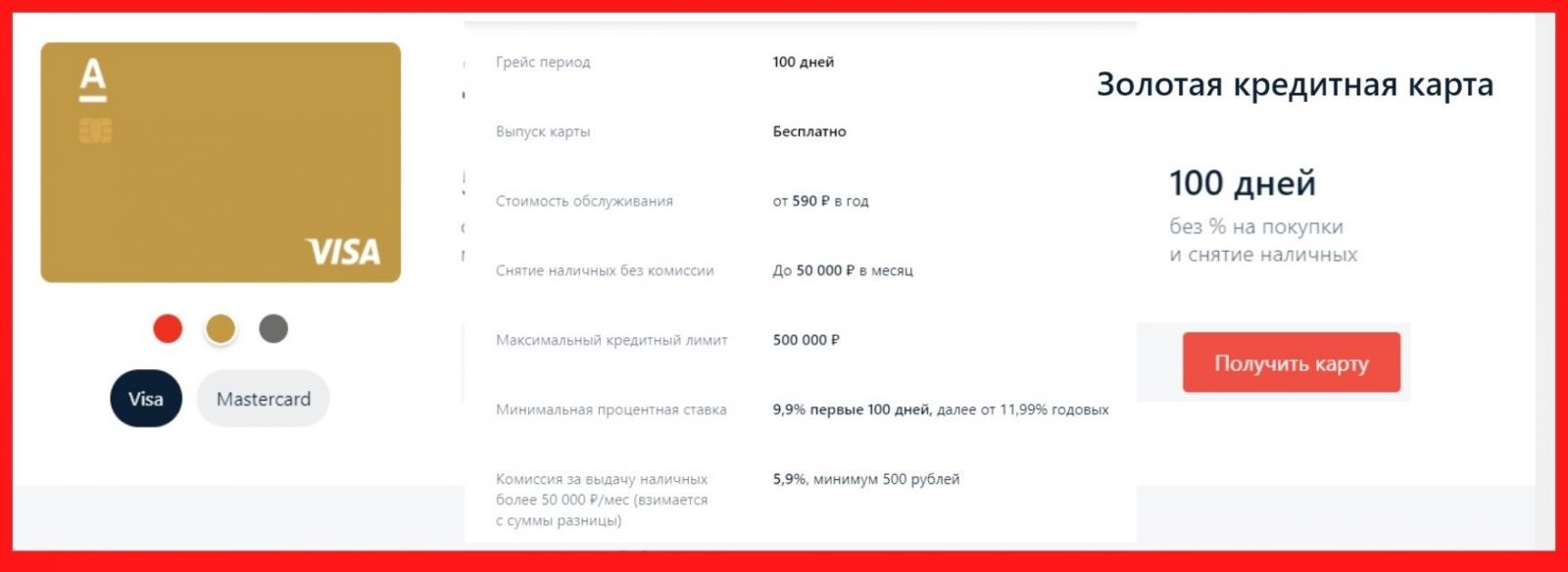

«Голд»

Карта будет полезна тем пользователям, которые являются клиентами банка давно.

Карта будет полезна тем пользователям, которые являются клиентами банка давно.

Кредитный продукт предназначен для тех, кто постоянно пользуется услугами Альфа-Банка.

По ней действуют такие условия:

- длительность беспроцентного периода составляет 100 дней (он не прерывается при снятии наличных);

- плата за выпуск банковского продукта отсутствует;

- стоимость годового обслуживания начинается от 590 руб.;

- в месяц можно снимать до 50 тыс. руб. без комиссии;

- максимальная сумма займа составляет 700 тыс. руб.;

- процентные ставки начинаются от 9,9% годовых (в первые 100 дней), от 11% в дальнейшем;

- комиссия за обналичивание сверх лимита составляет 4,9% (не менее 400 руб.);

- имеется возможность подключения программ лояльности.

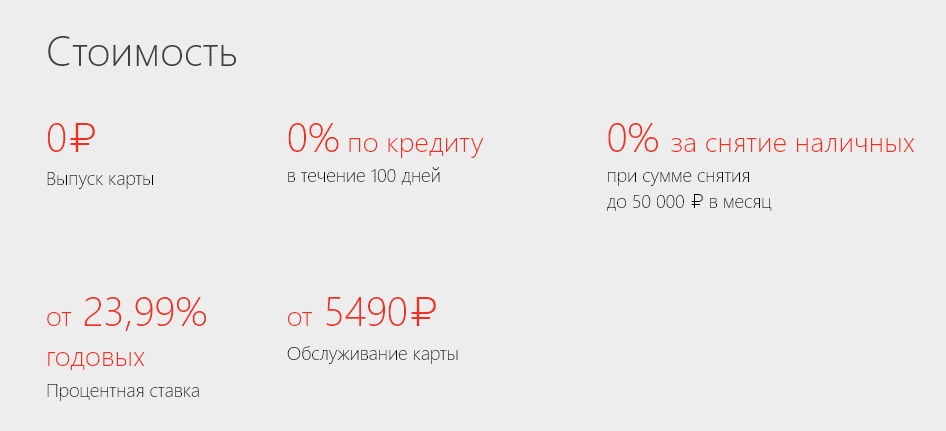

«Премиум»

Такое предложение разработано для привилегированных клиентов банка.

При снятии наличных необходимо учитывать комиссию за превышение лимита.

При снятии наличных необходимо учитывать комиссию за превышение лимита.

Карта характеризуется хорошими условиями обслуживания:

- возможностью выбора платежной системы;

- повышенной безопасностью операций;

- кредитным лимитом до 1 млн руб.;

- ставками от 9,9%;

- подключением бесконтактных платежей;

- обслуживанием за 5490 руб. и более в год;

- обналичиванием 50 тыс. руб. в месяц без комиссии;

- платой за снятие денег сверх лимита 3,9% (не менее 300 руб.);

- лимитом на обналичивание в 300 тыс. руб.;

- штрафами за просрочки от 20% годовых;

- платой за просмотр баланса в сторонних терминалах 59 руб.;

- бесплатным перевыпуском карты за рубежом;

- возможностью курьерской доставки карты.

Условия кредита по карте «100 дней без процентов» Альфа-Банка

Кредитка Альфа-Банка удобна для совершения различных покупок и оплаты услуг, потому что позволяет на протяжении трёх месяцев возвращать использованные деньги без уплаты дополнительных процентов. Ниже мы подробнее расскажем об условиях использования этой кредитной программы.

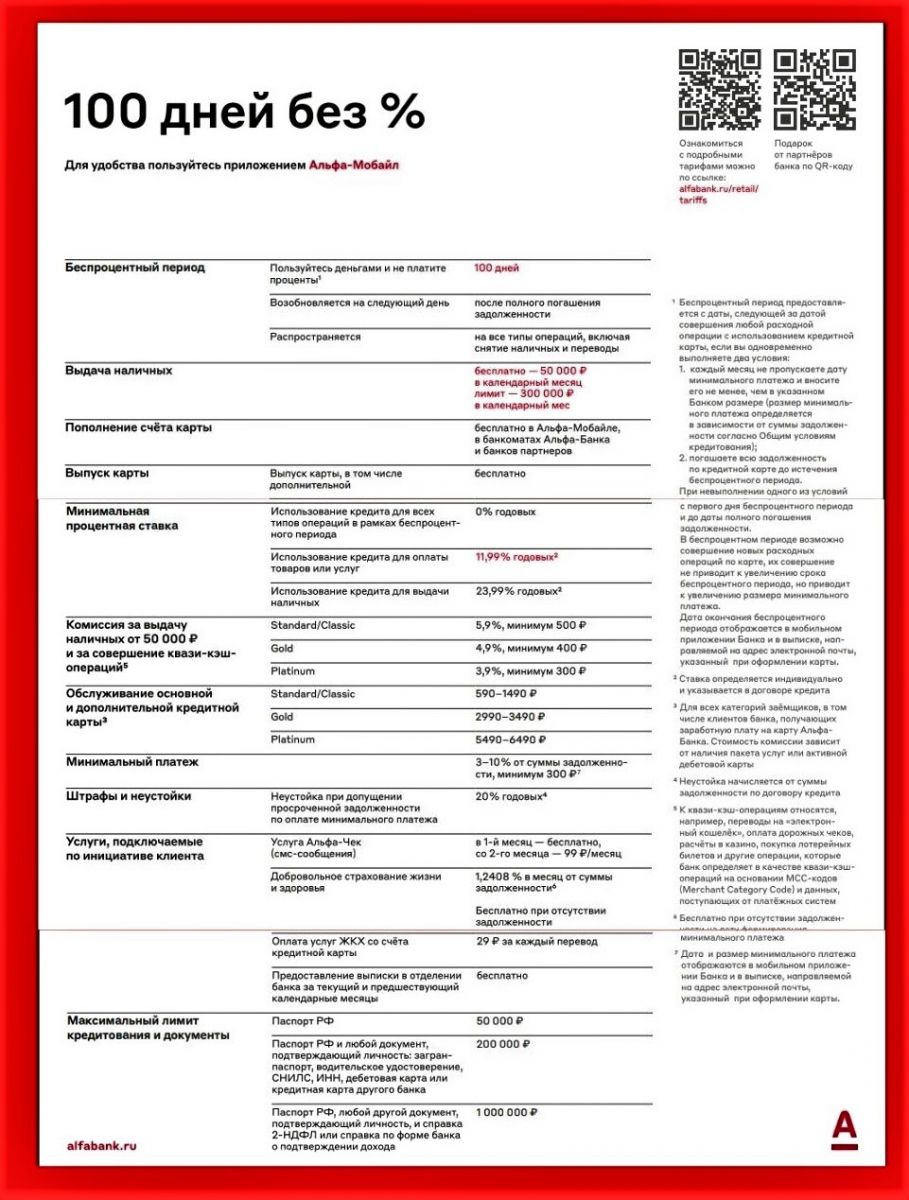

Основные тарифы

Альфа-Банк даёт возможность выбрать любой из предложенных типов карт. О различиях классических, золотых и платиновых карточек мы расскажем далее.

К основным тарифам можно отнести следующее:

- беспроцентное стодневное кредитование;

- возможность бесплатно снять наличные;

- пополнение баланса с карточек любых банков без комиссии;

- возможность подключения дополнительных информационных услуг (Чек, Клик, Мобайл);

- бескомиссионные переводы, оплаты товаров и услуг.

Виды карт

Классические карты

| Доступные средства банка | до 300 тысяч рублей |

| Годовая стоимость кредитки | 1490 рублей (при оформлении по анкете) |

| 1190 (оформление по предложению банка) | |

| Перевыпуск при утере не на территории РФ | 6750 рублей |

| Перевод клиенту другого банка | 5,9%, не менее 500 рублей |

Золотые карты

| Доступные средства банка | до 500 тысяч рублей |

| Годовая стоимость кредитки | 3490 рублей (при оформлении по анкете) |

| 2990 (по кредитному предложению) | |

| Перевыпуск при утере не на территории РФ | Бесплатно |

| Перевод клиенту другого банка | 4,9%, не менее 400 рублей |

Платиновые карты

| Доступные средства банка | до 1 млн рублей |

| Годовая стоимость кредитки | 6990 рублей (при оформлении по анкете) |

| 5490 рублей (по кредитному предложению) | |

| Перевыпуск при утере не на территории РФ | Бесплатно |

| Перевод клиенту другого банка | 3,9%, не менее 300 рублей |

Комиссия за снятие наличных с кредитной карты Альфа банка 100 дней

Многих владельцев кредитки интересуют условия получения наличных с кредитки. С этой карточки владельцы могут снимать наличные средства без комиссии в любой стране мира.

Если же денежных средств надо снять больше, то придётся уплатить процент за снятие. Комиссия рассчитывается от суммы, превышающей лимит. Например, клиент уже обналичил 50 тысяч рублей в этом месяце и хочет снять ещё 5 тысяч рублей. Комиссия составит определённое тарифом количество процентов от этой суммы.

| Тип карты | Процент за снятие наличных сверх лимита |

|---|---|

| Classic | 5,9%, не менее 500 рублей |

| Gold | 4,9%, не менее 400 рублей |

| Platinum | 3,9%, не менее 300 рублей |

Кредитная процентная ставка

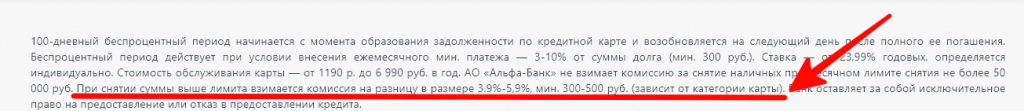

Полная стоимость кредита рассчитывается индивидуально для каждого клиента и может составлять от 22,990% годовых до 32,485%. При расчёте полной стоимости кредита учитываются все платежи — погашение основного долга, выплата процентов и другое, зафиксированное в договоре.

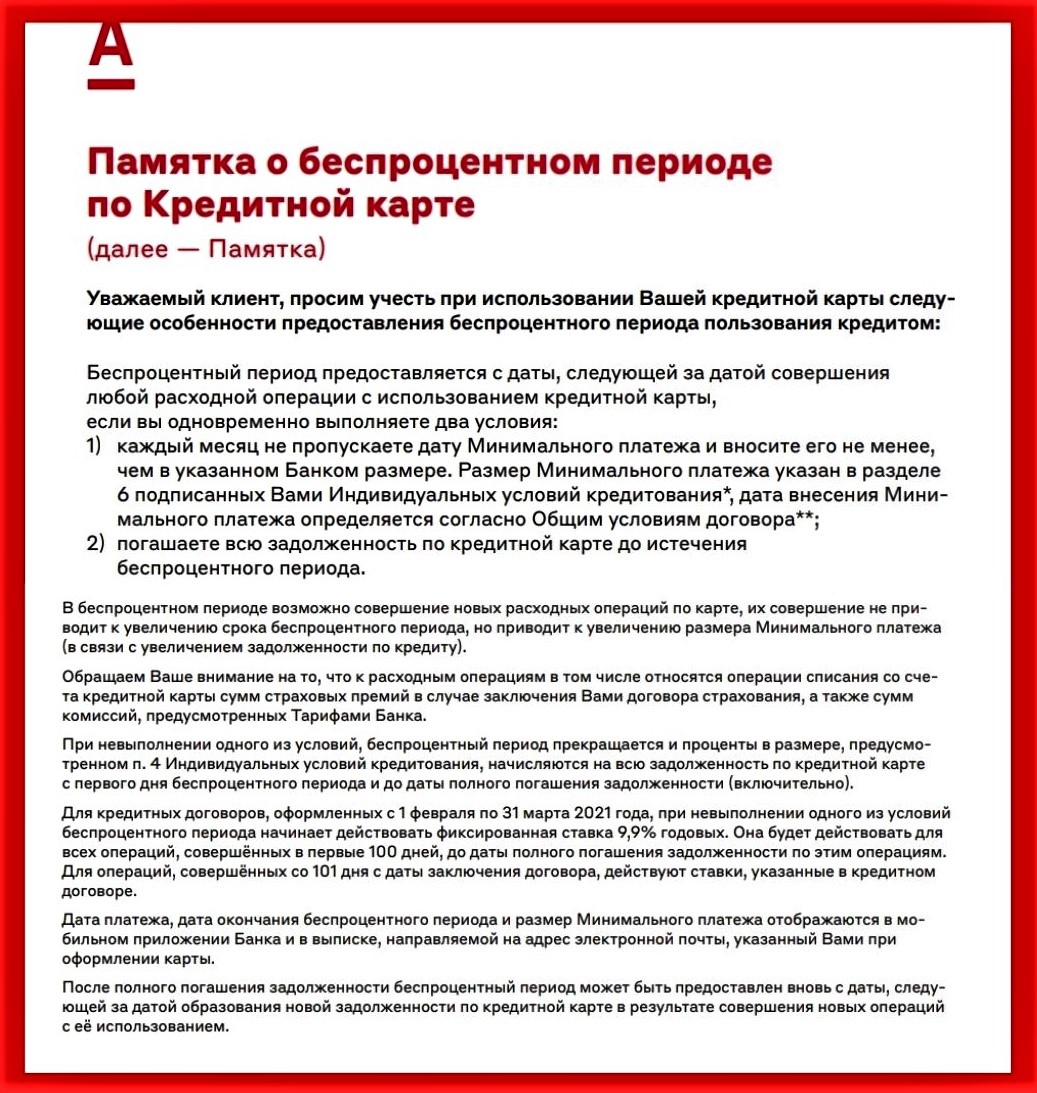

Обновление беспроцентного льготного периода

Возможность использовать кредитные денежные средства все сто дней без % есть в том случае, если клиент вносит все обязательные платежи, предусмотренные договором. Льготное использование средств формируется с момента проведения первой платёжной транзакции. Обновление бесплатного периода кредитования происходит на следующий день после того, как задолженность целиком закрыта.

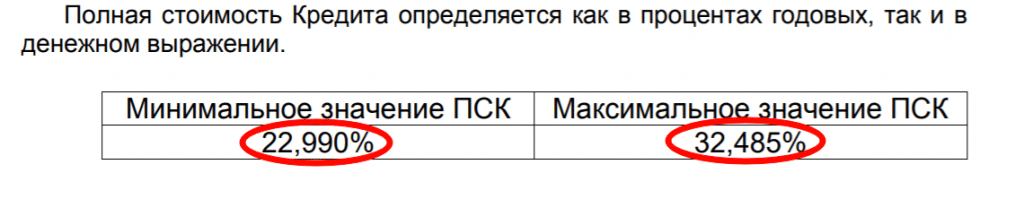

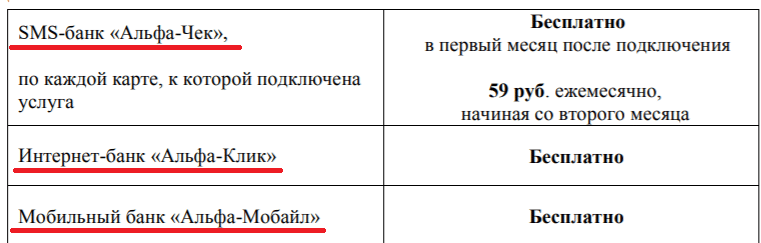

СМС информирование и мобильный банк

Все владельцы кредиток Альфа-Банка могут подключить услугу, которая позволит всегда быть в курсе операций по карте — оплата услуг, внесение денег и пр. SMS-банк «Альфа-Чек» подключается в банкоматах или отделениях банка, а также в мобильном приложении. Стоимость услуги — 59 рублей в месяц, начиная со второго месяца подключения.

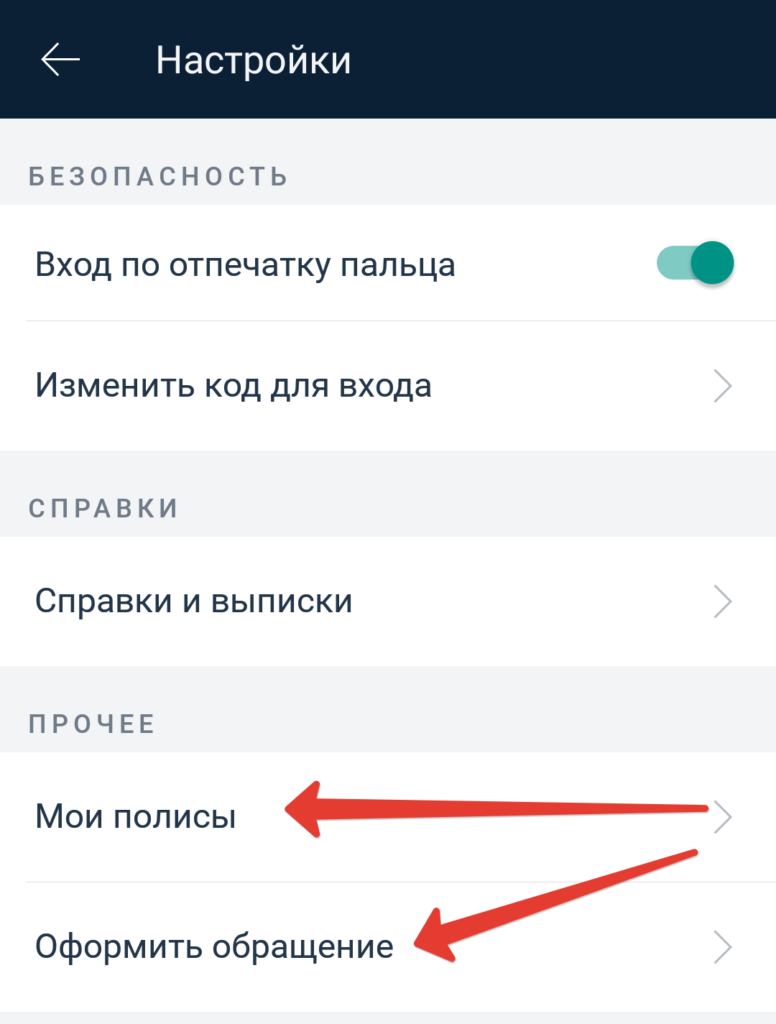

Альфа-Мобайл

Для удобства клиентов было разработано мобильное приложение, которое можно использовать на устройствах с операционными системами Андроид и iOs.

Установите программу, введите авторизационные данные и пользуйтесь всеми функциями, доступными в приложении. Владельцы кредитной карты могут в любое удобное время смотреть в приложении совершённые операции, сумму необходимого платежа и оплачивать услуги и товары.

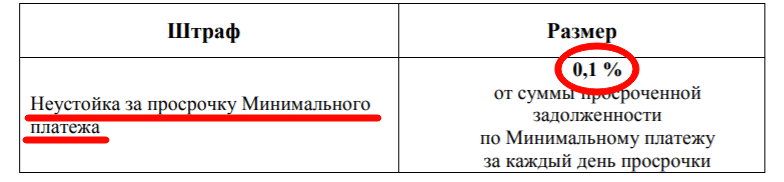

Просрочки платежа

Для каждого типа карты «100 дней…» предусмотрена дата ежемесячного платежа, если клиент использовал кредитные средства. Когда клиент не внёс необходимое количество денег в указанную дату, банк начисляет неустойку в размере 0,1% от суммы долга. Эта штрафная санкция действует до момента внесения требуемых в рамках договора средств.

Для максимально выгодного использования карточки следует помнить о лимитах по операциям, которые зафиксированы в тарифных планах кредиток. Для всех пластиковых карточек с кредитным ограничением максимально доступный порог наличных — 300 тысяч руб. в месяц.

Для чего нужна карта “100 дней без процентов”

По условиям тарифа в месяц можно снимать до 50 000 рублей без процентов и комиссий, а на возврат денег дается 100 дней (главное вносить минимальный платеж).

Если у вас бывают ситуации когда срочно нужны деньги, но взять их негде, то данная карта будет интересным вариантом. Один раз заказали и потом можно спокойно пользоваться.

Это куда проще чем каждый раз бегать в банк и оформлять кредит на небольшую сумму, обращаться в МФО или занимать у знакомых.

Как видите, ситуация вполне банальная, неприятная, оказаться может каждый.

Ниже разберу основные моменты на которые нужно обратить внимание при использовании карты

В чем подвох у карты 100 дней

У карты Альфа-Банка 100 дней без процентов есть еще несколько нюансов помимо тех о которых рассказал выше.

Страховка

При подписании договора кредитования, в банке предлагают отдельно подписать коллективный договор страхования жизни и здоровья. За это заемщику придется платит с той же кредитной карты.

По законодательству РФ – в данном случае страхование дело добровольное и по желанию, заемщик может отказаться от услуги.

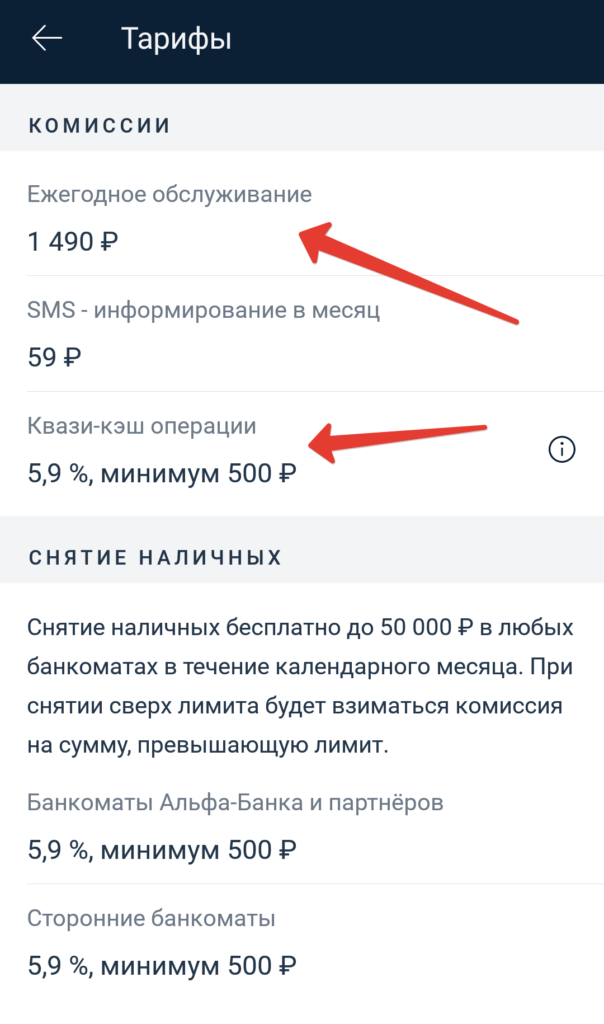

Квази-кэш операции

Второй нюанс – это квази-кэш операциями, которые не относятся к льготному периоду.

Комиссия составляет 5,9% и минимум 500 рублей.

Под них попадают:

- покупка лотерейных билетов

- перевод на трейдерские платформы

- игра в казино или в букмекерских конторах

- перевод на электронный кошелек

- покупка криптовалюты

- и другие на основании mcc-кодов

Из описания условий не понятно какие еще могут туда операции попасть – в этом основная опасность и подвох.

Важно! Комиссия, положенная по данному типу карты все равно снимается и долг необходимо оплачивать уже сразу с процентами

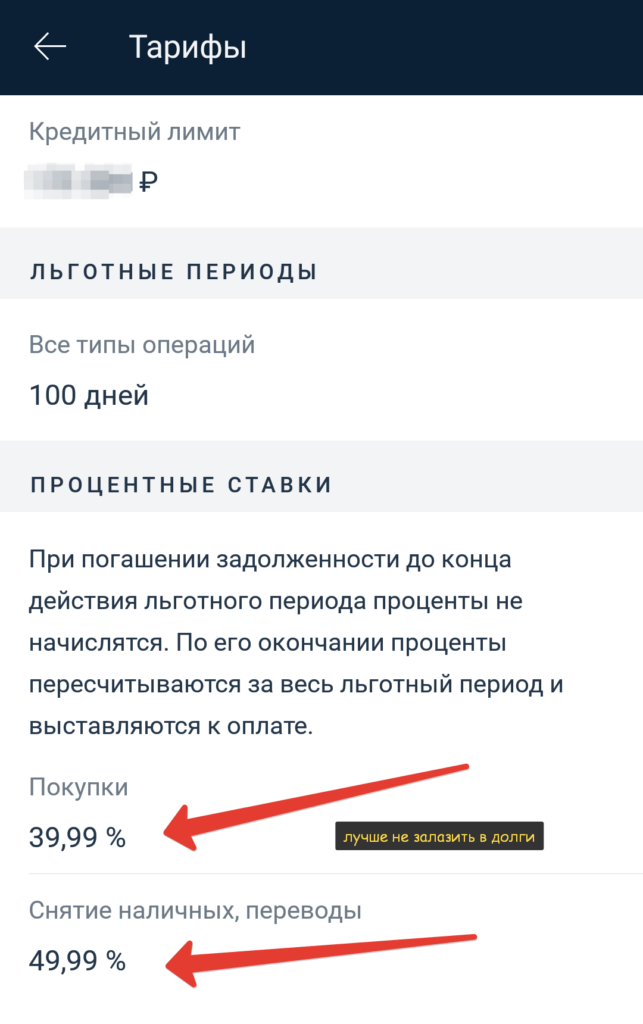

Начисление процентов

Если не успели погасить в льготный период задолженность, то проценты посчитаются с первого дня как взята сумма, а не за те дни что вы просрочили.

Так как процентная ставка достаточно большая, то выплатить придется не мало. Это и логично, как-то банк должен себе компенсировать такой длительный льготный период.

Поэтом будьте осторожны, карта мне не раз помогла, но также можно и залезть с ней в долги. Не уверены что сможете вернуть деньги – не снимайте. Сняли – ставьте напоминания на телефоне.

Коротко об условиях

Перед подписанием договора нужно изучить особенности, плюсы и минусы выбранного кредитного продукта.

При оформлении карты необходимо ознакомиться с тарифами на сайте организации.

При оформлении карты необходимо ознакомиться с тарифами на сайте организации.

Льготный период

В отличие от карт других банков, беспроцентный срок по кредиту в Альфа-Банке начинается не с момента оформления, а с даты совершения первой операции. До окончания этого периода нужно полностью погасить долг, в течение 100 дней вносить обязательные платежи. Взнос рассчитывается с момента оформления карты и погашается в течение 20 дней. Беспроцентный период начинается повторно при следующем использовании кредитного лимита.

Сроки действия грейс-периода рекомендуется просматривать через онлайн-банкинг или мобильное приложение.

Условие распространяется на:

- оплату покупок в любых магазинах, в т. ч. в зарубежных;

- оформление интернет-заказов;

- обналичивание карты в банкоматах;

- платежи через онлайн-банкинг, в т. ч. оплату мобильной связи, коммунальных услуг, штрафов и налогов.

Процентная ставка

Если вернуть долг до завершения льготного периода не получается, начинает начисляться переплата на оставшуюся сумму (за весь срок пользования кредитным лимитом). Ставка рассчитывается в период рассмотрения заявки. Параметр зависит от типа расходных транзакций. При безналичном расчете переплата составляет 11,9% годовых. При снятии денег ставка увеличивается до 39,9%.

Кредитный лимит

Этот показатель во многом зависит от типа карты и статуса клиента. При первом получении кредита не стоит рассчитывать на полный лимит. Новым клиентам банк одобряет не более 100 тыс. руб. Получить большую сумму могут зарплатники и лица, способные подтвердить свой доход справкой 2-НДФЛ.

Ограничения при использовании

Лимиты относятся не только к обналичиванию.

При переводе денег также действуют ограничения:

- за 1 операцию на карту Альфа-Банка или другого кредитного учреждения можно перечислять до 100 тыс. руб.;

- в сутки допускается переводить не более 200 тыс. руб., в месяц — до 1,5 млн руб.

Кэшбэк на покупки

По классическим кредитным картам возврат части потраченных средств не предусмотрен. Кэшбэк начисляется только при оформлении премиальных продуктов со 100-дневным льготным периодом.

Экспертное мнение

Большой льготный период делает карточку «100 дней без %» воистину выгодным предложением на российском рынке банковских услуг. Единственный банк, который может похвастаться таким длительным грейс-периодом является Тинькофф со своей картой 120 дней без процентов.

Очень многие пользователи в своих отзывах хвалят карточку за такие ее особенности как:

- наличие интернет-банкинга;

- удобство использования (везде принимают, много банкоматов);

- отзывчивость сотрудников банка (всегда можно дозвониться);

- хорошая кредитная история замечается и награждается банком;

- курьерская доставка карты;

- широкий выбор способов погашения задолженности.

В чем подвох?

Платежи никто не отменял!

Самое главное условие 100-дневного периода — внесение минимального ежемесячного платежа равного 3% от суммы задолженности, но не меньше ₽300. Выходит, что льготный период есть, если только платить проценты? Да, если не внести минимальный платеж, то держатель Альфа-Банк 100 дней вылетает из грейса.

Нечестный льготный период

На сайте alfabank.ru написано, что 100 дней грейса начнутся только после первой транзакции по карте, снятия наличных и т.д. Проще говоря, любое действие, которое влечёт за собой снижение остатка кредитного лимита.

Но никто не пишет, что после активации спишется комиссия от ₽590 (зависит от типа пластика) в счёт годового обслуживания, которую Альфа-Банк характеризует, как первая покупка. Отсюда вывод — беспроцентный период начнется в день активации.

Наличие кэшбэка

Ранее кэшбэк по кредитной карте Альфа-Банка 100 дней без процентов был не предусмотрен, но сегодня можно получить 1% за все покупки, совершенные безналичным способом (2% начисляется первые пол года). Кроме того, вернётся до 30% за оплату покупок у партнёров — маркетплейсов, онлайн-кинотеатров и такси. Кэшбэк начисляется на любую сумму от ₽100.

Годовое обслуживание

Насколько вы знаете, стоимость обслуживания кредитки Альфа-Банка списывается раз в год. Однако здесь 100 дней без % получил ещё один подводный камень. В рекламе сказано, что минимальный размер оплаты обслуживания составляет ₽590, но такая цена доступна только для уже действующих клиентов, имеющих хорошую репутацию в финансовой организации. Новые заёмщики платят за ежегодное обслуживание ₽1 490.

Скрытые комиссии

Оператор финансовой организации во время заключения договора неохотно и редко упоминают о ежемесячной плате за СМС-оповещение и подключенную страховку. Оповещение обойдётся держателю в ₽59 в месяц или ₽708 в год, а стоимость платежа по страховому полису формируется исходя из суммы кредита. Обычно стоимость варьирует от ₽400 до ₽1 000 .

Маленький кредитный лимит

Альфа-Банк, в первую очередь, смотрит на категорию кредитки. Держателям карт типа Classic и Gold могут на первый раз одобрить кредитный лимит от ₽10 000 до ₽50 000. Привилегированные владельцы карт Platinum могут получить лимит на ₽150 000. В будущем, вместе с повышением частоты использования, эти показатели будут расти. А для максимального лимита в ₽500 000 клиент обязан иметь безупречную кредитную историю.

Условия по карте

Конкретные условия выдачи и использования кредитной карты зависят от ее категории.

Банк предоставляет 3 варианта карты:

- классик – обслуживание от 590 рублей, лимит до 500 000, комиссия за выдачу сверх 50 000 рублей составит 5,9%, минимум 500 рублей

- голд – обслуживание от 2990 рублей, лимит до 500 000, комиссия за выдачу сверх 50 000 рублей составит 4,9%, минимум 400 рублей

- платинум – обслуживание от 5490 рублей, лимит до 500 000, комиссия за выдачу сверх 50 000 рублей составит 3,9%, минимум 300 рублей

Хотя процентная ставка на сайте банка и заявлена у всех карт от 11,99% годовых, но по факту это нижняя граница больше для привлечения внимания.

Реальную ставку вы узнаете только в момент подписания договора и она будет существенно больше. Этот момент мне не понравился.

Снятие наличных по карте 100 дней

Еще раз о снятии денег с карты без процентов в льготный период – это основная ее фишка и самый большой плюс.

Заказать карту можно заполнив заявку на сайте банка.

При снятии суммы больше 50 тысяч рублей со счета будет списана комиссия, которую включат в общую сумму задолженности. Комиссия составляет:

- стандартная карта – 5.9% от суммы превышения, но не меньше, чем 500 рублей

- золотая – 4.9% от суммы превышения, но не меньше, чем 400 рублей

- платиновая – 3.9% от суммы превышения, но не меньше, чем 500 рублей

Важно. На комиссию льготный период не распространяется

Процентная ставка

Процентная ставка составляет для всех карт от 11,99% годовых. Заманчивая цифра, но на самом деле условия индивидуальны и вряд ли рядовому клиенту дадут такую низкую ставку.

Еще один важный нюанс!

Если держатель карты не успел погасить свои долги в льготный период, то проценты начисляются с первого дня беспроцентного периода, а не за время просрочки.

Другими словами, можно снять 100 000 рублей за два месяца, а потом задержать с погашением всего на пару дней и думать что проценты за эти несколько дней натекут маленькие, но нет, начислят проценты за все дни, начиная с первого.

Льготный период карты 100 дней без процентов

Льготный период составляет 100 дней с момента первых трат, покупки или снятия наличных. Главное вовремя вносить минимальный платеж, 10% от суммы и не менее 300 рублей.

К последнему дню льготного периода нужно погасить весь долг.

Даже не так, лучше погасить весь долг за пару дней, чтобы исключить разного рода форс-мажорные обстоятельства.

Документы

Список документов зависит от лимита, на который рассчитывает заемщик:

- Карту с лимитом до 50 тысяч включительно выдают по одному паспорту.

- Для получения лимита в 200 тысяч необходим дополнительный документ, подтверждающий личность (к примеру, водительские права).

- Чтобы одобрили карту с лимитом до 1 млн, понадобится справка с работы по форме 2НДФЛ.

Как видите тут все просто, никаких подводных камней.

Годовое обслуживание

Стоимость годового обслуживания кредитной карты со льготным периодом в 100 дней:

- стандартная – от 590 рублей в год, но скорее всего больше, узнаете в момент оформления (у меня 1490 рублей)

- золотая – от 2990;

- платиновая – от 5490.

Данная сумма списывается со счета после заключения договора в течении суток и включается в сумму общего долга.

Требования к заемщику для получения карты 100 дней без процентов

Заемщик должен отвечать определенным требованиям:

- Гражданство РФ

- Постоянная регистрация на территории РФ

- Наличие постоянной регистрации или работы в регионе оформления карты

- Минимальный стаж на последнем месте работы: 6 месяцев

- Ежемесячный доход (учитывается совокупный доход клиента после налогообложения): 10 000 руб.

- Наличие контактного телефона (мобильного или домашнего по месту фактического проживания)

По контактным телефонам отдельный нюанс. От вас потребуется указать не только свой номер и телефон супруги (тем кто в браке), но еще любого знакомого который не прописан по тому же адресу что и вы. Как мне сказали в банке – это для экстренной связи.

Причины по которым банк может отказать в выдачи карты. Если вы попадаете в данные категории, то не тратьте время:

- Клиенты, которым банк уже отказал, в течение полугода. Речь идет только о рисковых отказах, а не те случаи когда клиент сам отказался.

- Клиенты, которые находятся в текущей просрочке или имеют 4 и более кредитов.

- Клиенты, у которых больше 20 000 рублей долгов ФССП.

- Клиенты, у которых истекший срок действия паспорта или паспорт, который находится в розыске.

- Клиенты, у которых нет гражданства, нет работы, имеются безнадёжные долги, долги в МФО, банкроты.

Так что хорошая кредитная история и социальный рейтинг начинает играть все большую роль в нашей жизни.

Подводные камни кредиток «100 дней без %»

Перед подписанием кредитного договора нужно изучить особенности, касающиеся расчета льготного периода, процентной ставки, дополнительных комиссий и понять, в чем подвох.

Хитрые проценты

В описании кредитного лимита указывается минимальная ставка. Для ее получения требуется соблюдение множества условий. На практике показатель редко бывает ниже 23,9% годовых.

Помимо стандартной переплаты, могут начисляться:

- Неустойки в размере 1% от суммы долга (при несоблюдении условий пользования продуктом). Речь идет о 2 последовательных просрочках обязательного платежа.

- Процент за обналичивание от 3,9% до 5,9%. Начисляется при превышении лимита в 50 тыс. руб.

- Процент за услуги страхования (0,67%). Клиент вправе отказаться от этой услуги.

Плавающее начало льготного периода

Для получения привилегий по картам необходимо соблюдать условия банка.

Для получения привилегий по картам необходимо соблюдать условия банка.

Беспроцентный срок по рассматриваемой карте начинается после активации. Эта процедура сопряжена со списанием платы за обслуживание. Карту активируют в банковском отделении или через онлайн-банкинг. Момент активации важен для клиентов, использующих кредитные деньги для разовой оплаты крупных покупок. Привязка процедуры к использованию кредитных денег помогает продлить льготный период.

В дальнейшем 100-дневные циклы будут повторяться. Однако льготные периоды начинаются на следующие сутки после возврата долга. Можно снять небольшую сумму, вернуть ее к моменту очередной покупки. Так клиент сможет воспользоваться полным грейс-периодом. Платежный срок в Альфа-Банке совпадает со льготным. Можно пользоваться кредитным лимитом в течение 100 дней, вернуть задолженность в последние сутки.

Изменение условий без информирования

Банк вправе менять процентную ставку или иные параметры карточного займа без предварительного уведомления клиента. Недостатком является и необоснованное увеличение кредитного лимита. Возможность использования большего количества денег располагает к тратам. Клиент становится неспособным вернуть долг в течение льготного периода. Меньший лимит ограничивает расходы. Такая процедура выполняется как по заявлению клиента, так и в одностороннем порядке.

Комиссии для невнимательных

Дополнительная плата списывается не только за просрочки и обналичивание сверх лимита. Другие комиссии предусмотрены при переводе денег на карты других банков, оплате некоторых услуг, пополнении электронных кошельков, операциях квази-кэш

Все эти условия прописываются в договоре мелким шрифтом, на который клиенты редко обращают внимание