Что такое акция

Содержание:

- Кто может начать торговать акциями

- Советы по формированию портфеля акций

- Какие варианты заработка бывают

- Акции для увеличения среднего чека

- Сколько можно заработать на акциях и кому это подходит

- Основные стратегии заработка

- Ответственность акционеров за результаты деятельности компании

- Что такое акции и чем они отличаются от облигаций

- Риски, сопровождающие акционеров

- Покупка акций через брокера

- Классификация

- Как покупать и продавать акции

- Учет прав на акции

- Обзор рисков при инвестировании в циклические акции

- Совет директоров и рядовые акционеры

- Стоимость и доходность ценных бумаг

- Торговля акциями на бирже без вложений: бонусы брокеров

- Где и как купить?

Кто может начать торговать акциями

На бирже работают как частные лица, так и юридические компании, а именно:

Инвестиционные фонды:

В их штабе числятся профессионалы своего дела: аналитики, трейдеры и т.д. Эффективность их работы гораздо выше по сравнению с деятельностью единичного инвестора, но начинающий трейдер должен стремиться организовывать свою работу так, как это делают крупные компании;

Физические лица – частные инвесторы:

Зачастую они являются бывшими работниками инвестиционных фондов или брокерских контор, в которых не чувствуют должной свободы действий. Такие люди имеют достаточно опыта для того, чтобы извлекать приличный доход самостоятельно;

Трейдеры-самоучки:

К данной категории относятся люди, которые сумели накопить определённый капитал, и заинтересованы в его приумножении. К сожалению, большинство из них теряют все свои средства на бирже, так как не способны объективно признавать свои ошибки и учиться на них.

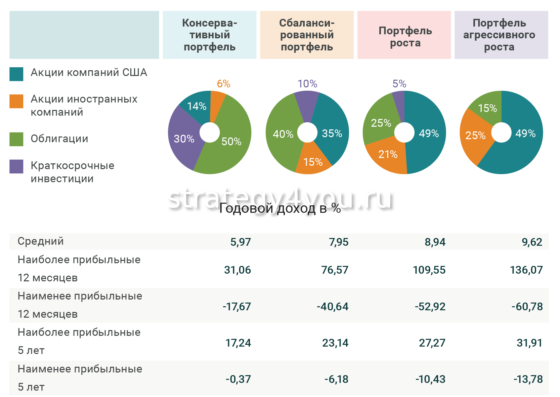

Советы по формированию портфеля акций

Формируется портфель не наугад, а обязательно с учетом конкретных факторов

Важно, чтобы к моменту, когда инвестор начнет скупать составляющие своего портфеля, он уже четко понимал и отдавал отчет своим действиям

Как создать портфель с акциями:

- Определиться со сроками инвестиций – лучше выбирать долгосрочную перспективу, хотя бы от одного года.

- Определить цели инвестирования и обозначить желаемую прибыль.

- Установить максимально допустимый для себя риск потерь – некоторым и 10 % кажется слишком много, а другим 30 % является допустимым значением. Выбирайте ЦБ с разными уровнями риска.

- Диверсифицируйте структуру портфеля по разным отраслям, степени развития рынков, уровню риска, валютам, странам и пр.

- Выбирайте актуальный момент для покупки – лучше это делать на временном спаде.

- Учитывайте историческую статистику, что конечно же не будет гарантировать 100%-ой прибыли, но поможет избежать непредвиденных проблем.

Портфель нужно контролировать, периодически добавлять новые акции, избавляться от убыточных, фиксировать уровень прибыльности, анализировать все.

Когда действительно необходимо собирать портфель

Любой инвестиционный портфель – это набор финансовых инструментов. Он может состоять из различных ценных бумаг (например, акций, облигаций и фьючерсов в соотношении 50% : 30% : 20%). Либо же инвестор собирает портфель из бумаг одного типа, например, акций, но покупает их у нескольких компаний.

В любом случае, инвестиционный портфель – это наиболее безопасный вариант вложений. Его преимущество состоит в диверсификации: маловероятно, чтобы рухнули котировки сразу всех ценных бумаг, выпущенных разными эмитентами. Однако формировать собственный инвестиционный портфель можно только тем новичкам, которые имеют внушительный капитал на старте (от 400 000 рублей). С меньшей суммой это станет пустой тратой времени.

Недостатки стратегии инвестирования в бумаги одного эмитента очевидны, инвестор становится зависимым от одного источника дохода. Если данная бумага упадет в цене, инвестор уйдет в убытки. Но для начинающих трейдеров, у которых в кармане не больше 100 000 рублей, покупка единственной акции является хорошим способом познакомиться с биржей. Следить за котировками одной компании легче, чем за несколькими, а объем вложенных средств не настолько велик, чтобы бояться его потерять. Доход может принести просто колебание курса данной акции.

Какие варианты заработка бывают

Всего вариантов получения прибыли на акциях существует несколько: можно просто купить и держать активы для получения дивидендов каждый квартал/полгода, можно купить в момент понижения цены и продать при повышении. Можно просто купить активы развивающейся компании надолго и воспринимать ценные бумаги в качестве долгосрочного вклада с целью сохранения средств.

Чтобы заработать на акциях, лучше всего спекулировать. Но одновременно с уровнем дохода обычно вырастают и риски. Для спекуляций не подходят акции крупных компаний, в работе которых не происходит никаких изменений. Но зато и риски тут минимальны. А вот покупка и продажа акций развивающихся эмитентов прибыль способны принести высокую, но и стать причиной убытков могут.

Трейдинг

Понять, как заработать на покупке акций или их падении, довольно легко: принцип идентичен для любого вида спекуляций. Товар (акции в данном случае) покупается дешевле и продается дороже. В минимальных границах цена акции меняется постоянно, можно заработать даже на совсем небольших колебаниях (такой метод называется скальпингом).

Понять, как заработать на покупке акций или их падении, довольно легко: принцип идентичен для любого вида спекуляций. Товар (акции в данном случае) покупается дешевле и продается дороже. В минимальных границах цена акции меняется постоянно, можно заработать даже на совсем небольших колебаниях (такой метод называется скальпингом).

Краткосрочная торговля (скальпинг) дает минимальный доход, но за счет большого числа сделок прибыль может быть ощутимой. Так, например, трейдер в среднем заключает в день по 100 сделок по покупке/продаже акций и зарабатывает на каждой сделке по 100 рублей, что в общей сумме получается 10 000 в день.

Но это не идеальный вариант, на самом же деле скальпинг требует стальных нервов, умения вовремя покупать и продавать (а не купить дешево и продать еще дешевле, так как акции больше не поднимаются в цене), прогнозировать рыночную ситуацию и т.д.

Не менее волнительный и обычный трейдинг, когда сделок заключается меньше, но требования также высоки и чтобы научиться всему, нужно потратить немало сил и времени.

Что влияет на курс акций:

- Прибыль компании-эмитента, стратегия ее развития.

- Общая ситуация на глобальном рынке.

- Число желающих купить и продать акции на бирже, их поведение.

- Официальная информация и новости, слухи и сообщения на биржевых форумах.

- Политическая обстановка.

- Десятки различных обстоятельств и условий, которые нужно учитывать до того, как покупать акции или продавать их.

Если новичок хочет заниматься трейдингом, желательно хотя бы поначалу сотрудничать с управляющими, консультантами. Можно просто отдать свои деньги управляющему, который получит доступ к счету через брокера и будет осуществлять сделки, а инвестор – просто получать доход и пользоваться знаниями, опытом управляющего в обмен на небольшую комиссию, которую тот берет себе.

Для тех, кто хочет работать самостоятельно, созданы различные обучающие курсы, где рассказывают, что такое акции, как заработать на них, что нужно знать и учитывать в работе, какие нюансы и особенности есть, составляющие работы и т.д.

Долгосрочный инвестор

Чтобы разбогатеть на инвестициях в акции, необходимо обладать внушительным капиталом. Желательно вкладывать средства в серьезные компании, которые развиваются и стабильно растут. До того, как заработать на акциях «Газпрома», к примеру, придется вложить в них сотни тысяч рублей. Зато такое вложение позволит защитить деньги и сохранить их, риски минимальные.

Чтобы разбогатеть на инвестициях в акции, необходимо обладать внушительным капиталом. Желательно вкладывать средства в серьезные компании, которые развиваются и стабильно растут. До того, как заработать на акциях «Газпрома», к примеру, придется вложить в них сотни тысяч рублей. Зато такое вложение позволит защитить деньги и сохранить их, риски минимальные.

А вот вкладывая в маленькие стартапы, вообще появляется вопрос, можно ли заработать на них. Правда, некоторые инвесторы поступают так: покупают активы множества перспективных молодых компаний и даже когда одна из них «выстреливает», то доход в десятки, а то и сотни раз превышает вложения, перекрывая и убытки по бесперспективным активам.

Живем на дивиденды

Дивиденды – это часть прибыли компании, выраженная в процентах в соответствии с долей владения инвестора. Дивиденды платят не все компании, что обусловлено финансовой политикой эмитента. Обычно для получения дохода в виде дивидендов покупают акции известных и серьезных компаний.

Так, например, «Мегафон» в один из годов выплатила дивиденды в размере 20 миллиардов рублей и все владельцы акций получили солидные суммы.

Поэтому обычно данный вид вложений актуален для серьезных инвесторов, интересующихся тем, как заработать на акциях «Сбербанка» или нефтяной компании. Тут нужны большие вложения, профессиональный подход и верный выбор инструмента. Дивиденды с котировками акций не связаны. Объемы и время выплат дивидендов зависят от решения акционеров.

Для возможности получить дивиденды акции нужно купить до даты фиксации реестра, перед выплатами дивидендов обычно цена акций идет вверх (поэтому знание даты выплаты процента важно и для трейдеров, спекулирующих активом). Периодичность может быть разной – дивиденды платят раз полгода/год, в особые даты и т.д

Акции для увеличения среднего чека

Маркетинговые мероприятия преследуют разные цели — повысить продажи, привлечь покупателей в новый магазин или внимание к новому продукту, увеличить охват или лояльность. Все предыдущие примеры прямо или косвенно помогают решить все задачи

В этом разделе поговорим об акциях, которые преимущественно направлены на увеличение среднего чека.

Так мотивируют тратить больше в сети «Заодно».

Бесплатная доставка в магазине 4LifeMarket.

26. Дегустация

Попробовав новый продукт или напиток, посетитель может купить то, что изначально не планировал. Механику используют рыночные торговцы и продавцы арбузов — отведав освежающего лакомства в жаркий день, невозможно пройти мимо и не купить.

Дегустация меда в магазине BeeHappy

27. Социальная значимость

Людям приятно чувствовать себя частью большого и полезного дела, поэтому надписи «Покупая этот товар, вы помогаете детям» или «Я люблю природу» работают. Конечно, благотворительный проект должен существовать не только в рекламных материалах.

«Панда-карта» в магазина «М-видео».

28. Ограниченное предложение

В продуктовом ритейле часто можно встретить товары, которые продают не более 2-4 штук в одни руки. Чудесным образом очередь вырастает у прилавка, где раньше было пусто

Страх не успеть, упустить что-то важное работает на руку маркетологам. Забрать свою порцию «эксклюзива» спешат даже те, кому товар не нужен вовсе.

Акция в новосибирском магазине «Холидей».

29. Комплекты и наборы

Такая модель используется для увеличения среднего чека. Покупателям предлагается набор взаимосвязанных товаров, например чай и сахар или джин и тоник. Смысл в том, что покупать комплект выгоднее, чем каждый продукт по отдельности. Однако комплекты выбирают даже те, кому нужно что-то одно, тем самым оставляя больше денег в кассе.

В наборе каждый товар обходится дешевле.

Существуют и другие стратегии увеличения среднего чека, самая простая из которых — повысить цены. Однако в этом случае часть покупателей может уйти к конкурентам, чтобы сэкономить.

Сколько можно заработать на акциях и кому это подходит

Вопрос о том, реально ли заработать на акциях, не актуален ввиду того, что покупка/продажа ценных бумаг уже давно перестала быть чем-то необычным и неизведанным. Это такая же работа, как торговля любыми другими товарами/активами и такой же вид инвестирования, как банковский вклад, к примеру. Другой вопрос, что если в случае банковского депозита суммы прибыли известны заранее, то в случае с акциями речь может идти как о заработке, так и об убытках.

Акции – это вид долевых ценных бумаг, которые дают инвестору право на получение части прибыли компании (в соответствии с распределением акций между акционерами) или на имущество (в случае банкротства эмитента). Раньше акции распространялись в бумажном виде, сегодня покупка/продажа, учет ведутся в электронных реестрах.

Ценные бумаги, как и любой другой актив или товар, обращающийся на рынке, могут расти или падать в цене. В долгосрочной перспективе акции надежных компаний, как правило, растут по мере развития предприятия. Для долгосрочных вкладов желательно выбирать акции известных и серьезных компаний, которые не так быстро растут и приносят не очень большую прибыль (из расчета в год, к примеру), но зато риски потерь предполагают минимальные.

Сходу сказать, о каких суммах идет речь, очень сложно. На бирже представлены акции сотен тысяч компаний с разными капиталами, особенностями развития, прибылью и т.д.

Чтобы понять хотя бы примерно, сколько зарабатывают на акциях, можно просмотреть уровень прибыльности компании за предыдущие месяцы и годы, увидеть суммы дивидендов. Но верхнего предела прибыли, как правило, нет.

Опытные мастера указывают прибыльность от 10% до 100% в год

Чтобы заработать на акциях, сначала важно определиться со стратегией работы с ними. Можно выступать инвестором и просто вложить средства в акции на 10-15 лет и получать все время дивиденды (а потом продать или оставить детям – акции «Газпрома» или «Сбербанка», к примеру) либо тщательно следить за ценами и покупать акции на бирже по снизившейся цене, чтобы в скором времени продать по повысившейся

Первый вариант требует лишь наличия средств, второй – знаний, обучения, способностей, навыков и опыта для поиска оптимальных вариантов и прогнозирования изменения цен, умения вовремя покупать и продавать.

Какой реальный доход можно получить на акциях:

- Дивиденды – приносят 10-18% в год в среднем.

- Рост стоимости – от 36% и до бесконечности (если компания резко начнет развиваться и ее акции вырастут в десятки раз).

- Трейдинг ценными бумагами – от 50-100% в зависимости от частоты заключения сделок, типа торговли, сегмента ценных бумаг, вложенных сумм и т.д.

При условии тщательного изучения рынка, хороших знаний специфики выбранной сферы, умения прогнозировать развитие предприятий и находить выгодные активы, ответ на вопрос о том, сколько можно заработать на акциях в месяц, будет зависеть исключительно от способностей и профессионализма инвестора/трейдера.

Основные стратегии заработка

Чтобы получить доход от акций, участники применяют много различных стратегий. У них присутствуют преимущества и недостатки. Рассмотрим некоторые из них:

Передача инвестиций в управление

Этот способ заработка похож на банковский депозит. Но разница состоит в том, что процент дохода может колебаться в большую или в меньшую сторону.

Смысл стратегии – купленные на рынке бумаги посредник передает для управления выбранной инвестиционной компании. Она может делать с ними, что угодно, преследуя цель получить максимум дохода и уберечь от убытков. Подобная модель применяется для среднесрочных инвестиций. Потому что так она приносит больше денег.

Приобретение акций перед закрытием реестров

В нашей стране реестры акционеров закрывают в мае. Некоторые инвесторы подгадывают приобретение ценных бумаг к этому времени. Это позволят быстро получить дивиденды. Затем, дождавшись подъема стоимости, бумаги перепродают.

Продажа акций перед закрытием реестров

Такая стратегия состоит в следующем: участник приобретает акции в течение года, затем перед закрытием ( в мае) продает ценные бумаги. Делает это он из-за роста цен в этот период. Подъем стоимости связан с выплатой дивидендов.

Долгосрочное инвестирование при помощи голубых фишек

Голубые фишки – это акции популярных компаний. Они дают постоянный доход. Прибыльность небольшая, но способ пользуется спросом, как малорисковый.

Трейдинг

Суть этого метода заработка заключается в приобретении по низкой стоимости и последующая их перепродажа по высокой цене. Фондовая биржа всячески способствует этому.

Потому что за минуты уровень котировок значительно меняется, как в стороны снижения стоимости, так и в сторону повышения. Но как правильно заработать на фондовом рынке подскажут опытные брокеры.

Факторы, которые влияют на стоимость ценных бумаг:

- размер прибыли, которую получает компания;

- ситуация на фондовом рынке;

- настроения участников игры;

- политическая ситуация в стране;

- прочее.

Чтобы трейдить, необходимо осознавать, на чем базируется рынок, как заработать на акциях и непрестанно следить за малейшими изменениями. Это не пассивный вариант заработка. В данном случае понадобится много времени, внимания и развитая интуиция трейдера.

Приобретение и длительное хранение акций

Купив акцию того или иного предприятия (компании), инвестор получает с нее прибыль. Заработок складывается из разницы стоимости на момент покупки и продажи. Таким образом, обеспечиваются вложения на длительный срок. Процесс растягивается до десятка лет. Это один из самых безопасных вариантов вложений денег, но вместе с тем и самый малодоходный. Этот способ приемлем, если инвестор обладает крупным капиталом.

Получение дивидендов

Этот вариант заработка также долгосрочный. Потому что он обладает высокой надежностью и низким уровнем риска.

Преимущество дивидендов заключается в независимости от котировок. Потому что участник получает прибыль, размер которой заранее утверждается на собрании. Чаще дивиденды начисляются один раз в год. Но иногда – каждый квартал.

К недостаткам дивидендов относят то, что каждая компании имеет собственное мнение по поводу правил начисления. Потому что единой выработанной политики нет, и вряд ли она появится..

Ответственность акционеров за результаты деятельности компании

Объясняя, что такое акции, мы уже упоминали о взаимосвязи между их количеством и прибылью инвестора. Возникает вопрос: что произойдет, если компания обанкротится. Смогут ли акционеры получить свою долю собственности?

Согласно экономическому законодательству, при ликвидации акционерного общества по причине банкротства активы компании выставляются на продажу с целью удовлетворения претензий внешних кредиторов. Теоретически, если после возврата всех долгов остается какая-либо собственность, она может достаться акционерам. Как правило, такое случается редко, и ценные бумаги компании-банкрота резко падают в стоимости.

Акционеры не отвечают своим личным имуществом по долгам компании, и в этом состоит их существенное отличие от индивидуальных предпринимателей. Максимум, что может с ними произойти фатального, это потеря стоимости инвестиций. Личные активы останутся целыми и невредимыми.

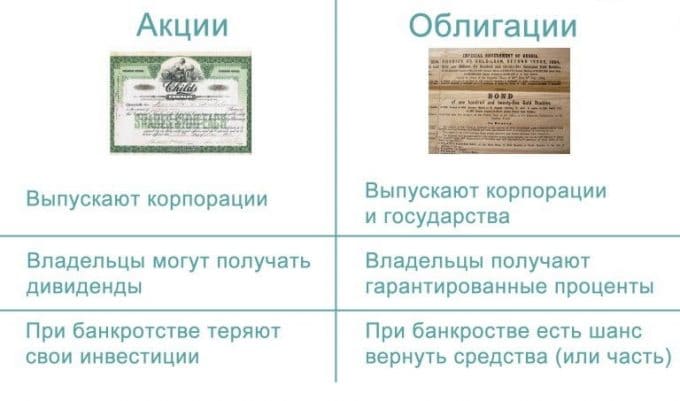

Что такое акции и чем они отличаются от облигаций

Расскажем, что такое акции и облигации простым языком. Облигация представляет собой долговое обязательство, в соответствии с которым эмитент обязуется выплатить держателю бумаги определенную сумму в указанный срок, то есть выкупить ее. Подобные документы могут выпускать и частные организации, и государственные структуры, что отличает облигации от акции. У владельца облигации есть возможность получить еще и дополнительный доход в виде процентов. Между акцией и облигацией существуют следующие различия:

- Облигация гарантирует владельцу возврат вложенных в нее средств плюс получение дополнительного дохода.

- Покупая облигацию, инвестор осуществляет пассивное кредитование организации. В то время как акции предоставляют возможность своим держателям участвовать в управлении предприятием (что такое пакет акций, как его величина влияет на полномочия владельца, расскажем далее).

- Стоимость акций подвержена наибольшим колебаниям в противоположность облигациям.

- Покупка акций является более рискованным вложением, чем облигаций. Владельцы акций могут не получить ожидаемой прибыли, а также полностью потерять инвестированные средства.

Риски, сопровождающие акционеров

Любое инвестирование всегда сопровождается риском. Его характер напрямую зависит от доходности активов. Чем больше владелец может на них заработать, тем выше процент риска. Базовых рисков, с которыми может столкнуться инвестор, несколько.

Рыночный риск

Стоимость ценных бумаг может расти, но также может и снижаться. Риск определяется только исходя из спроса и предложений. К примеру, если организация открыла новое месторождение нефти, золота, газа, то ее активы значительно вырастут в цене. А если, у компании отозвали или приостановили лицензию, то цена на акции стремительно упадет вниз.

Риск ликвидности

Ценные бумаги, которые приобрел акционер, в дальнейшем проблематично продать. Может произойти так, что эти ценные бумаги никто не захочет купить, или согласится стать их владельцем только по сверх-заниженой стоимости.

Кредитный риск

Риск заключается в том, что компания-эмитент может в любой момент разориться. В таком случае, все акции потеряют свою ценность. Но владелец может рассчитывать на свою долю в имущества организации, когда закончится процесс банкротства.

Если обстоятельства сложатся так, что вышеуказанные риски воплотятся, то владелец потеряет собственные деньги. Поэтому инвестирование в ценные бумаги подходит только тем, кто имеет финансовую подушку безопасности и способен в полном объеме осознать и предугадать возможные риски.

Покупка акций через брокера

Представим ситуацию: вы хотите купить акции Газпрома, думаете, где это сделать физическому лицу и какая на них актуальная цена. Посмотреть текущую стоимость можно на разных ресурсах, например, ru.investing.com, где курс обновляется довольно быстро. На момент подготовки материала обычная акция оценивалась в 213,9 рублей. Но желания и знаний о курсе мало, необходимо найти посредника — брокера. Брокер имеет право, согласно лицензии, открыть для вас счет, деньги из которого будут перечисляться на биржи. Сотрудничество с ним может быть выстроено по 2-м сценариям:

- Пополняете счет и сами берете на себе задачи по трейдингу.

- Отдаете средства в доверительное управление, и менеджер от вашего имени проводит сделки.

Брокер готовит отчетность, берет на себя даже налогообложение инвестиций, а в некоторых случаях можно получить от государства налоговый вычет.

Выбирая брокера, проверьте лицензию, изучите фиксированная или плавающая ставка за обслуживание, на какие биржи выходит, актуальные тарифы, какая минимальная сумма для пополнения, предоставляется ли торговый терминал.

Предлагаю ближе познакомится с актуальными ценами на ценные бумаги лидеров роста и падения курса.

5-ка лидеров роста акций российских компаний

| Компания | Цена за акцию | Доходность за год (%) |

|---|---|---|

| Южуралникель Комбинат | 10 700 рублей | 256,67 |

| Селиград | 47,29 рублей | 228,40 |

| Волгоградэнергосбыт | 3,78 рублей | 127,03 |

| Русолово | 9,01 рублей | 125,25 |

| Магаданэнерго | 8,85 рублей | 94,91 |

5-ка антилидеров акций российских компаний

| Компания | Цена за акцию | Доходность за год (%) |

|---|---|---|

| МОСОБЛБАНК | 0,7 рублей | — 80,02 |

| РуссНефть НК | 234 рубля | — 55,93 |

| ОАК | 0,43 рубля | — 37,23 |

| Татнефть | 458,5 рублей | — 36,04 |

| Иркут НПК | 25,28 рублей | — 35,18 |

Тинькофф Банк

Удобно, что все это можно сделать на удаленной основе. Для тех, кто еще думает, где купить акции российских компаний, например, Сбербанка, этот посредник будет одним из лучших вариантов. На сайте можно посмотреть информацию по ценным бумагам, как все сразу, так и в определенных отраслях, чтобы принять решение. На выбор 3 тарифа «Инвестор», «Трейдер» и «Профессиональный», так что все участники рынка смогут найти подходящие варианты.

Со 2 февраля 2020 года отменена ежемесячная плата за обслуживание счета.

Финам

Популярный брокер, который предлагает покупку акций, депозитарное обслуживание. На сайте можно увидеть аналитику рынка в режиме реального времени, чтобы определять, чьи акции выгодно покупать сегодня, а чьи не стоит из-за высокого курса или слишком активной пиар-компании, что направлена лишь на «раздувание» репутации. Комиссии одни из самых доступных, работает оперативная служба поддержки. Купить можно через терминал, с голоса, с помощью Т+2.

Комиссия за вывод средств на банковский счет Финам составляет 0 рублей.

Сбербанк

Хорошее решение, если на ряду с акциями российских компаний, присматриваетесь в какие американские или европейские акции выгодно вкладывать средства, и чтобы купить их сейчас. На сайте весьма понятный интерфейс, комиссии лояльны и зависят от оборота продаж. Также можно подключить на выбор 2 тарифа аналитического мониторинга.

С 1 сентября 2019 отменена депозитная комиссия.

ВТБ Брокер

Один из самых опытных брокеров страны открыт к сотрудничеству. У него есть выход на Московскую и Санкт-Петербургскую биржи, где торгуются акции иностранных компаний. Для удобства работы разработано персональное мобильное предложение, да и комиссии не самые высокие на рынке – от 0,01% от объема сделки.

С 1 июля 2019 работает новая тарифная сетка.

Альфа Банк

Крупнейший банк предлагает операции с ценными бумагами. Открыть счет можно как в отделениях, так и онлайн. Если вы инвестор, который только прощупывает почву, изучая, где можно купить акции физическому лицу абсолютно без посредников, то рекомендую прямо сейчас оставить эту идею, поскольку вам нужно либо получить статус квалифицированного инвестора, что весьма дорого и долго, или обратиться к посреднику. Отмечается, что тарифы не сильно низкие, но зато представлен широкий инструмент возможностей.

В тарифных планах нет обязательной тарифной платы, начиная с 1 января 2019 года.

Классификация

Акции бывают обыкновенными и привилегированными. И те и другие имеют свои достоинства в зависимости от целей, которые преследует инвестор. Следует учитывать форму владения ценными бумагами, так как это сильно влияет на политику компании и возможность ее развития.

Чтобы глубже понять механику торговли акциями, нужно разобраться с более тонкими классификациями и их отличиями.

По характеру дивидендов

Дивиденды – доля от прибыли компании, которая распределяется между держателями акций. Ценные бумаги предоставляют разные права для своих владельцев.

Обыкновенные акции наиболее распространены среди частных акционеров. Эта бумага свидетельствует, что ее держатель – совладелец предприятия и может получать ежегодные выплаты. Дивиденды выплачиваются, когда собрание акционеров определит сумму, которую можно раздать акционерам. Владелец не имеет гарантии получения хоть какой-то прибыли, но участвует в голосовании акционеров.

Привилегированные акции позволяют своим владельцам получать дивиденды на регулярной основе.

Обыкновенные могут годами не приносить ощутимой прибыли, но если весь доход компании идет на развитие, цена такого актива может вырасти в десятки раз.

По типу акционерного общества

Закрытое акционерное общество не предусматривает свободную реализацию акций. Любой акционер может продать свои активы только с согласия комиссии, члены которой могут одобрить сделку, отменить, сами поучаствовать в ней. Открытая система предоставляет всем акционерам свободу действий.

По способу распространения

Самый простой способ распространения – открытый, он предусматривает свободную продажу бумаг на биржевом рынке. Для совершения сделки не требуется разрешения правления.

Некоторые компании выбирают закрытый тип, при котором право покупать и продавать акции имеют только учредители. Благодаря этому активы не распыляются.

По праву голоса

Простые или обыкновенные акции имеют преимущество перед привилегированными в вопросе голосования на собрании. Их доля определяет степень влияния на совете директоров.

Привилегированные же позволяют своим владельцам получать стабильную прибыль. В случае ликвидации предприятия вследствие неплатежеспособности их владельцы в первую очередь получают компенсацию.

Как покупать и продавать акции

Рассмотрим алгоритм действий:

- Начинающий инвестор выбирает надежного и опытного брокера. После того проходит регистрацию, поучает виртуальный счет и вносит на него оговоренную сумму фиатных денег.

- Теперь нужно скачать и установить программу для работы на бирже.

- Инвестор находит и отправляет посреднику заявку на приобретение или продажу акций.

- Брокер оформляет и пересылает полученную заявку на биржевой ресурс.

- Происходит покупка или продажа. Теперь пользователь стал владельцем акций или продал и получил деньги.

Акции в конверте не присылают. Они находятся исключительно в электронном формате в депозитарии. Так называют организацию, которая занимается учетом и хранением данных собственников ценных бумаг.

Учет прав на акции

Многие спрашивают, а почему акция – бездокументарная? Действительно, это парадокс: акция – ценная бумага, а потрогать ее нельзя. Дело в том, что все акции учитываются в форме записей в реестре акционеров. В таком реестре содержатся персональные данные о каждом лице, причем это могут быть как граждане, так и юридические лица.

Реестр акционеров ведет в электронном виде специализированная организация – регистратор, имеющая лицензию Банка России. Поэтому безопасность в данном вопросе обеспечена и исчезновения и без того бездокументарных бумаг можно не опасаться. А как тогда акционеру доказать, что он владеет акциями? Для этого нужно запросить у регистратора бумажную выписку из реестра.

Кроме того, акционер может распорядиться о том, чтобы его права на акции учитывались не регистратором, а депозитарием (это также лицензируемая деятельность). В этом случае в реестре акционеров делается соответствующая запись, отсылающая за информацией в депозитарий. А подтверждением владения ценными бумагами служит выписка со счета ДЕПО. Депозитариями, как правило, выступают кредитные организации.

Обзор рисков при инвестировании в циклические акции

Поговорим о рисках, которые берут на себя инвесторы, покупая циклические акции. Как мы отметили выше, этот класс компаний в целом очень волатильны по своей природе. Поэтому они несут ещё большие риски при инвестировании. Покупать их на падении цикла с использованием кредитного плеча крайне опасно.

Не покупайте циклические акции на падении с использованием заёмных средств. Это может привести к полной потере капитала.

Вообще кредитные плечи имеют риски, даже на росте акции. Ведь всё может резко обвалится. Поэтому используйте маржинальную торговлю аккуратно, обязательно ставьте стоп-лоссы.

Существенным риском является и то, что компания может не пережить спад цен на товары. В этом случае есть много негативных вариантов развития событий для акционеров:

- Допэмиссия;

- Национализация. Покупка государством контрольного пакета по плохой цене;

- Банкротство и ликвидация;

Именно поэтому стоит не забывать про принципы стоимостного инвестирования: покупать компании, имеющих запас прочности. Обычно всегда можно найти что-то по привлекательной цене, особенно в периоды депрессий и полной нелюбви к акциям.

Выводы

Циклические акции представляют очень интересный инструмент для инвестирования. Если хорошо разбираться в циклах и отобрать верные компании, то за 1-2 года можно заработать более 100% и даже в некоторых случаях 500%. История не раз показывала, как биржевые котировки обваливались очень низко, а потом стремительно восстанавливались до максимальных значений.

Совет директоров и рядовые акционеры

Важнейшая задача совета директоров состоит в том, чтобы принимать и реализовывать решения, направленные на получение прибыли и увеличение рыночной стоимости компании.

Если деятельность совета окажется недостаточно эффективной, акционеры на очередном собрании могут проголосовать против них и избрать новый совет директоров.

Тут нужно понимать разницу между тем, что такое акции в малом количестве — несколько штук, и большом — крупный пакет. Мелкие акционеры в реальности не могут существенно влиять на политику компании в силу того, что ценные бумаги у них имеются в недостаточном количестве. Зато мажоритарные акционеры, владельцы крупных пакетов, принимают решения, т. к. их голос имеет максимальный вес.

Между тем, рядовые акционеры отнюдь не рвутся встать у руля компании. Их цель – прибыль, которую они желают получать, не участвуя в жизни предприятия. Обычно они занимаются каждый своей деятельностью, а им выплачивают дивиденды по итогам финансового года. Или не выплачивают – это уж как будет решено на ежегодном собрании. Нередко 100 % прибыли направляется на развитие бизнеса.

Стоимость и доходность ценных бумаг

Номинальная стоимость определяется, исходя из размера уставного капитала и числа выпущенных ценных бумаг.

Обыкновенные активы стоят одинаково, цена указана в реестре. Стоимость привилегированных акций определяется соответствующим соглашением.

Эмиссионная стоимость ценных бумаг фиксируется в момент выпуска. Цена может быть, как выше номинальной стоимости, так и ниже.

По результатам спроса и предложений на рынке определяется рыночная стоимость активов.

Балансовая стоимость является итогом деления суммы чистых активов на общее число ценных бумаг. Такая стоимость вычисляется на определенную дату. Если окажется, что балансовая стоимость станет меньше рыночной, то цена стремительно упадет.

Доходность активов определяется размером полученных дивидендов и ростом рыночной стоимости ценных бумаг.

Торговля акциями на бирже без вложений: бонусы брокеров

Существует другая категория начинающих трейдеров: они не имеют возможности вкладывать средства из-за нехватки денег, но обладают предпринимательскими способностями и стремлением получать прибыль.

Извлекать выгоду из акций, но при этом не вкладывать средства тоже возможно. Брокеры прекрасно осведомлены в том, что далеко не все имеют достаточное количество средств для инвестирования.

Куда вкладывать эти деньги – дело самого клиента. Вывести бонусы можно, только совершив фиксированное количество сделок. Если умело воспользоваться таким предложением, то можно не только остаться при своих деньгах, но и получить значительную прибыль, которая выводится вместе с бонусными начислениями.

Где и как купить?

Купить акции (стать инвестором) можно только на бирже через брокера. На биржах торгуются акции компаний всех секторов экономики – технологического, биотехнологического, энергетического и т. д.

Российским инвесторам доступны акции практически всех компаний мира, торгующихся на биржах. На Московской бирже в основном торгуются акции российских компаний, Санкт—Петербургская биржа специализируется на иностранных эмитентах, среди которых Аpple‚ Facebook, Аlphаbet, Johnson&Johnson и др.

Люди покупают акции, чтобы при более высоком уровне риска получить доход выше, чем по банковским депозитам. При этом чтобы получить доход по депозиту нужно ждать дату выплаты процентов. Напротив, доход по акциям бывает не только за счет выплаты дивидендов. Доход можно получить также спекулятивным путем – при увеличении курсовой разницы. В обоих случаях – с дохода по депозиту и дохода по акциям гражданин обязан уплатить налог.

Налоговым агентом выступает брокер, т.е. именно брокер заполняет все документы для предоставления в налоговую, а клиент получает на свой брокерский счет сумму за минусом уплаченных налогов.