Что такое ипотека и как она работает в 2019 году

Содержание:

- Как выгодно взять ипотеку на квартиру: примеры с расчетами

- Как подать заявку на ипотеку?

- Резюме

- Необходимые документы для получения кредита

- Требования к заемщику

- Структура платежа

- Что потребуется при оформлении ипотеки

- Выгодная ипотека: где оформить кредит на квартиру по низкой ставке

- Какие есть риски и как их снизить

- Ипотека на квартиру по двум документам

- Как выбрать вид ежемесячного платежа

- Процедура регистрации ипотеки

- В чем отличия требований банка?

- Дополнительные гарантии от заемщиков

- Качество кредитной истории

- Ипотечный заем: особенности предоставления, плюсы, минусы

- Как рассчитать ежемесячный платеж по ипотеке

- Кому дают ипотеку без первоначального взноса: возможные варианты

- Условия выдачи ипотеки

- Документы для оформления ипотеки

Как выгодно взять ипотеку на квартиру: примеры с расчетами

Даже с учетом того, что заключение договора по ипотеке на минимальный

срок экономит деньги, заемщики предпочитают долгосрочные займы. Основные причины

такого решения заключаются в возможности растянуть общую сумму на более

длительный период и тем самым уменьшить размер ежемесячного платежа.

Чтобы понять, как выгоднее взять ипотеку на квартиру, рассмотрим примеры

двух вариантов кредитования и сравним их между собой:

- Оформление ипотеки на 30 лет. Стоимость жилья

составляет 2 млн. рублей. Заемщик вносит первоначальный взнос в размере 20%,

банк устанавливает ставку 12,5%. - Ипотека оформляется сроком на 10 лет,

процентная ставка составляет 12%. Остальные параметры аналогичны предыдущему

варианту (предварительная выплата 20%, цена квартиры — 2 млн. рублей).

В первом варианте ежемесячный платеж составит 21 345 рублей, а

переплата достигнет 5 684 238 рублей.

Во втором варианте каждый месяц придется платить 28 694 рублей, а размер переплаты составит 1 443 302 рублей.

Какой можно сделать вывод? Общая экономия составляет 4 240 936

рублей. А размер ежемесячного платежа во втором варианте выше всего на 7 тысяч

рублей. Понятно, что ответ, на какой срок выгоднее оформлять ипотеку на

квартиру, очевиден.

Как подать заявку на ипотеку?

Предварительную заявку на ипотеку можно подать тремя способами: через сайт банка, в колл-центре банка или непосредственно в офисе кредитной организации.

Предварительная заявка предполагает заполнение заёмщиком короткой анкеты и призвана оценить условия, по которым банк готов прокредитовать клиента (сумма кредита, его срок, необходимый первоначальный взнос). Окончательные условия кредитования будут озвучены заёмщику после предоставления в банк полного пакета документов и оценки покупаемого жилья.

Если предложенные банком условия вам подходят, то необходимо будет предоставить в банк полный пакет документов.

Резюме

Безусловно, потребительская ссуда и ипотечный заем имеют между собой довольно очевидные сходства. И то, и другое – это кредитные продукты, которые выдаются банками физическому лицу в денежной форме на условиях уплаты оговоренных процентов и полного погашения соответствующих обязательств по завершении установленного периода времени. Однако более детальное ознакомление с условиями предоставления этих разновидностей банковского кредитования показывает присутствие между ними значительных различий. Выгодность того или иного кредитного продукта зависит от ситуации заемщика и его индивидуальных предпочтений.

Тем не менее исходя из того что ипотека:

- Более надежна с точки зрения залога, а значит имеет меньшие риски для банка

- Государство заинтересовано как обеспечить жильем граждан, так и загрузить строительные мощности и поднять деловую активность в этом секторе экономики

можно сделать вывод что —

для вариантов с ипотекой, можно найти более выгодные условия кредитования, чем для обычного кредита.

Что касается большей переплаты, то это широко распространенное заблуждение.

Конечно переплата будет больше, но ее надо сравнивать не с переплатой по обычному кредиту, а с удорожанием купленной квартиры и с ростом заработной платы.

На коротких исторических промежутках, ситуации могут быть разные. Но на длительных отрезках времени, скажем равным сроку ипотеки, ипотека всегда становится выгодна, несмотря на переплату, так как квартира дорожает на большую величину чем возникшая переплата.

2017 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Необходимые документы для получения кредита

Кто может получить ипотеку на квартиру? Долго ли придётся собирать весь перечень бумаг, справок, ксерокопий, документов? Эти и другие вопросы возникают в голове при мысли обратиться за кредитом в банк.

Кредитополучатель должен быть готов к тому, что необходимо предоставить множество бумаг.

Список бумаг для индивидуального предпринимателя

Владельцы собственного бизнеса воспринимаются банками, как ненадёжные кредитополучатели. Нельзя быть уверенным в стабильности и прибыльности частного дела, а значит, нет гарантий для учреждения получить свой заём обратно.

Список документов:

- паспорт российского гражданина;

- бумага о наличии статуса бизнесмена;

- оригинал и ксерокопия лицензии;

- справки, подтверждающие оплату налогов;

- бумаги с информацией о счетах и платежах фирмы;

- отчёты, составляемые для налоговых органов.

Остальные справки идентичны тем, что необходимы для прочих категорий граждан. Это касается бумаг на жилплощадь.

Документы на приобретаемую собственность:

- — технический паспорт жилплощади;

- — документы, о проведении процедуры оценивания недвижимости;

- — документ, подтверждающий отсутствие долгов по коммунальным платежам;

- — документ, подтверждающий право владения недвижимостью;

- — бумага с данными из домовой книги о количестве прописанных людей;

- — бумага из ЕГРП.

Документы для участников специализированных программ

Бумаги для военной ипотеки

Среди тех, кто может получить ипотеку на квартиру на льготных условиях, есть военные и работники спецслужб. Существует специальная программа, предназначенная оказывать поддержку данной категории лиц в приобретении собственной жилплощади

Причём, неважно, будет она новой или нет

На получение такой возможность от банка надо использовать накопительную систему. Военные по достижении 22 лет получают отчисления, которые надо копить не менее полутора лет. После чего можно погасить этими средствами первый платеж при покупке жилплощади. Если этой суммы не хватает, можно добавить из личных сбережений. После полутора лет получения накопительных средств можно оформлять заявку в банк на получение займа. Кроме привычных документов, ксерокопий и бумаг на недвижимость военным необходимо предоставить в банк:

- удостоверение сотрудника спецслужб;

- заверенную ксерокопию контракта;

- бумагу из личного дела с данными о звании, общем стаже, а также стаже на последнем месте;

- удостоверение участника НИС.

Требования к заемщику

Для оформления кредита заявитель должен отвечать ряду требований. Основное из них – платежеспособность. Заемщик должен иметь хотя бы небольшой трудовой стаж и быть трудоустроен на последнем месте работы не менее нескольких месяцев. Уровень заработка также имеет значение. Чем выше доход – тем проще получить кредит на большую сумму. Некоторые банки берут в расчет прочие доходы, в том числе заработок родственников. К категории платежеспособных относят лица в возрасте от 21 года до 70-75 лет (на момент полного погашения обязательств). За получением более подробной информации следует обратиться непосредственно к кредитору.

Структура платежа

Ежемесячный платеж по кредиту включает в себя не только возврат основного долга, но и уплату процентов.

Возможно будет интересно!

Что такое ипотека на жилье: термин и основания возникновения ипотеки

На сегодня существуют следующие виды кредитных платежей:

- Аннуитетный. Сумма всегда одинаковая, но структура платежей меняется. Так, в начале кредитных отношений больший размер платежа составляют проценты (прибыль банка), а уже к концу большая часть средств уходит на гашение основного долга.

- Дифференцированный. Основная платежная нагрузка заемщика приходится на первое время, когда погашаются проценты по кредиту. Когда кредит близится к завершению, платежи уменьшаются, поскольку практически все проценты погашены изначально.

Что потребуется при оформлении ипотеки

Чтобы оформить кредит на жильё, заемщик должен соответствовать требованиям банка и собрать внушительный пакет документов. Условия выдачи отличаются в зависимости от выбранного банка. Например, одни выдают денежные средства только при наличии российского гражданства, а в других взять ипотеку могут и иностранные граждане.

В целом перечень требований к заемщику сводится к следующим характеристикам:

-

Возраст клиента – от 21 года до 75 лет на момент погашения. Некоторые банки могут снизить нижнюю границу до 18 лет.

-

Наличие постоянной регистрации на территории РФ. При этом приобретаемый объект может находиться в другом регионе.

-

Платежеспособность. Обязательно наличие официального дохода в достаточном размере для погашения ипотеки и других обязательств клиента. Платежеспособность подтверждается справкой по форме 2-НДФЛ или выпиской по счету, если вы получаете заработную плату на карту того банка, где оформляется ипотека. Общая сумма ежемесячных платежей не должна превышать 40% от дохода. При необходимости повышения уровня платежеспособности можно привлечь созаемщиков.

-

Трудовой стаж. Как правило, чтобы получить кредит на жильё, заемщик должен отработать на текущем месте не менее 6 месяцев и иметь общий стаж не менее 1 года за последние 5 лет. Срок занятости подтверждается копией трудовой книжки, заверенной работодателем. Если клиент получает заработную плату на карту банка-кредитора, то в этом случае достаточно 3-х зачислений, то есть нужно отработать всего 3 полных месяца (подтверждающие документы не потребуются).

-

Кредитная история. Клиенты с положительной репутацией могут рассчитывать на одобрение заявки под сниженные процентные ставки. Если кредитная история испорчена, то вам придется столкнуться с отказом банка. В этом случае помощь в получении ипотеки могут оказать ипотечные брокеры, которые подберут кредитора с максимально лояльными условиями.

-

Наличие первоначального взноса. С учетом выбранной ипотечной программы он может составлять от 10 до 50% от стоимости жилья.

Если в сделке участвуют созаемщики, то к каждому из них предъявляются аналогичные требования. Супруги выступают созаемщиками в обязательном порядке даже при отсутствии дохода и постоянного места работы.

Для получения ипотеки определенные требования касаются и приобретаемого имущества. Жилье оценивается с точки зрения материалов, при помощи которых выполнялось его строительство, наличия инфраструктуры, коммуникаций, подъездных путей, территориального расположения. На основании всех этих факторов определяется степень ликвидности объекта недвижимости и возможность передачи его в залог. Также оформление ипотечного кредита потребует предоставления документов на приобретаемую недвижимость, а именно:

-

проект договора купли-продажи;

-

кадастровый паспорт;

-

документы, подтверждающие право собственности на готовое жилье;

-

отчет об оценке.

Если приобретается недвижимость на этапе строительства, то необходимо собрать пакет разрешительных документов от застройщика.

Выгодная ипотека: где оформить кредит на квартиру по низкой ставке

Это неудивительно, ведь жилищный вопрос волнует многих россиян. При этом лишь часть из них приобретают квартиру или дом с помощью ипотеки

Для многих жилищный займ – это слишком тяжёлое, и что не менее важно, длительное финансовое бремя

Проще говоря, ипотека – продукт достаточно дорогой. Поэтому каждый, кто решает обзавестись собственным жильём, таким образом, хочет найти наиболее выгодное предложение.

Обратите внимание! Оформление ипотечного кредита не является окончанием сделки с недвижимостью. Кроме выплаты продавцу стоимости жилья, необходимо пройти обязательную процедуру регистрации прав собственности

Ипотечных программ на кредитном рынке довольно много, но вот условия большинства из них оставляют желать лучшего. В частности, размеры кредитных ставок у многих банков очень высокие. Где же сегодня можно получить выгодную ипотеку, по минимальной стоимости?

Сбербанк России

Эта банковская организация по праву считается одной из лучших, поскольку всегда имеет в списке продуктов наиболее выгодные предложения. Это касается, в том числе и ипотечных кредитов.

На момент публикации статьи, получить заёмные средства на покупку готового жилья в Сбербанке можно по ставке от 14%. При этом действующая ставка увеличивается на 0,5%, если недвижимость, которую заёмщик хочет приобрести, построена без финансового участия банка. А в случае отсутствия полиса личного страхования, кредитор повышает ставку ещё на 1%.

Максимальный размер ипотеки определяется банком в зависимости от стоимости залога. При этом в качестве обеспечения заёмщик может предложить уже имеющееся у него ликвидное жилье.

Наиболее длительный срок, на который оформляется ипотечный кредит в Сбербанке – 30 лет. Кредит выдаётся исключительно на целевое использование и только в рублях.

Требования к ипотечным заявителям:

- гражданство – российское;

- возраст на дату рассмотрения заявки – не менее 21 года;

- возраст на момент завершения действия ипотечного соглашения – не более 75 лет;

- постоянная регистрация в том российском регионе, где находится отделение Сбербанка;

- наличие постоянного и официального источника дохода;

- полный срок трудового стажа на последнем месте – минимум 12 месяцев.

А также необходимо представить банку справку о зарегистрированных членах семьи по данному адресу.

Документы, необходимые для оформления кредитного договора:

- паспорт главного получателя ипотеки;

- паспорта всех заёмщиков и лиц, которые подписывают договор поручительства;

- трудовая книжка;

- трудовой договор либо его заверенная копия;

- справка о размере ежемесячной заработной платы;

- СНИЛС;

- ИНН.

Более подробную информацию о составе документов и требований к заёмщикам вы можете узнать, оставив заявку на получение кредита.

МДМ банк

Ещё одна кредитная организация, в которой можно оформить выгодную ипотеку – это МДМ банк. Он предлагает всем желающим особый продукт под названием «Прогрессивный». Главным преимуществом этой программы является переменная процентная ставка.

Так, первые пять лет кредитования её минимальный размер составит 15% годовых, а в течение оставшегося времени – 8%+ Mosprime3m.

То есть после пяти лет выплаты займа должник начинает погашать кредит по ставке, размер которой меняется ежеквартально. Кредит на жилье МДМ банк выдаёт лишь в одной валюте – рублях.

При этом максимальная сумма ипотеки не имеет чётких ограничений. Покупаемая недвижимость может быть оформлена в качестве главного залога. Отдать ипотечный долг заёмщик должен в течение максимум 25 лет.

Госкомпания АИЖК

Чтобы сделать ипотеку доступной для людей, в 1997 году Правительством была создана государственная компания АИЖК. Это агентство выдаёт кредиты с существенно более выгодными условиями, чем в присутствующие по рынку конкуренты.

К примеру, по программе «Стимул» ставки АИЖК составляют 6,6%-9,5% годовых, зависимо от первоначального взноса. Ну а большинство банков предлагает жилищные кредиты не менее чем под 12% годовых.

Но нужно помнит, основная проблема заключена в том, что госкомпания не работает напрямую с желающими гражданами. Все ипотечные продукты АИЖК предлагаются исключительно банками-партнёрами. К сожалению, наедятся на качественное предложение своих услуг через посредников, по меньшей мере, глупо.

Каждое агентство имеет свою уникальную ипотечную программу, которая способна обеспечить ему большую прибыль, нежели обычное кредитование по льготным стандартам.

Банки попросту не накапливают в своём портфеле невыгодные дешёвые контракты, ведь они рискуют обернуться неплатежами физических лиц, при малейшем ухудшении экономических условий.

Какие есть риски и как их снизить

Экономическая ситуация может резко измениться. Это повлияет на возможность выплачивать ссуду. Существует несколько существенных рисков:

1. Риск ухудшения финансового положения. Финансов может не хватить для выплаты ежемесячных платежей. Возникнут просрочки.2. Риск потери жилья. Если клиент не исполняет обязательства по оплате кредита, банк может изъять квартиру в судебном порядке в счет погашения долга.3. Риск снижения цены на жилье. После изъятия квартиры банк реализует ее по рыночной стоимости для гашения долга. Если стоимость квартиры значительно снизилась, то вырученной суммы может не хватить на полное гашение. Остаток долга ляжет на плечи заемщика.4. Валютные риски. Если кредит был взят не в национальной валюте, а в период кризиса курс сильно изменился по отношению к рублю, то сумма долга значительно возрастет.

Уменьшить риски помогут формирование личного финансового резерва и страхование. При получении ипотечного кредита обязательно страхуется предмет залога (квартира).

Дополнительно можно застраховать:

• жизнь и здоровье заемщика, созаемщиков, поручителей;• титул (от потери права собственности);• риск недобровольной потери работы.

Важно! Платежи по обязательному страхованию нельзя пропускать. За несоблюдение условий кредитная организация вправе повысить процентную ставку

Ипотека на квартиру по двум документам

Не у всех должников есть возможность предоставить в банк необходимый перечень документов. Как взять ипотеку на квартиру в данной ситуации? Существует возможность одобрения ипотеки по двум документам. Основной – паспорт. В роли второго документа может выступать водительское удостоверение, страховой полис, пенсионное удостоверение, собственный заграничный паспорт.

Один из способов стать хозяином собственной жилплощади – это решить, как получить ипотеку на квартиру? Стоит проанализировать все за и против получения займа в банке по двум документам. Необходимо рационально выбирать жилплощадь, исходя из собственных возможностей, а также просчитать сумму ипотечного кредита и размер ежемесячных платежей. Если для вас погашение долга не будет препятствием, тогда вперёд за ипотекой в банк на собственное жильё!

Как выбрать вид ежемесячного платежа

Платежи по ипотеке могут быть либо аннуитетными, либо дифференцированными.

Дифференцированный платёж— способ погашения кредита, при котором основная сумма займа выплачивается равными долями, и процент начисляется на остаток задолженности. При дифференцированном платеже основная нагрузка приходится на начальный период кредитования. Размер платежа уменьшается от месяца к месяцу.

Аннуитетный платеж— способ погашения кредита равными долями. Заёмщик каждый месяц платит одну и ту же сумму — и так весь срок кредита. При аннуитетном платеже в первые месяцы кредита значительная его часть приходится на процент, а сумма долга меняется незначительно.

Сегодня большинство банков выдают ипотечные кредиты с аннуитетной формой платежа, и только единицы предлагают потенциальному заёмщику выбрать между аннуитетным и дифференцированным платежом.

Пример. При сумме кредита 3 миллиона ₽, сроке 15 лет и ставке 8,5% дифференцированный платёж в первый месяц составит 37 916 ₽. Каждый месяц он будет понемногу уменьшаться, и в последний месяц придётся заплатить 16 784 ₽. Ежемесячный аннуитетный платеж будет 29 543 ₽.

При дифференцированном платеже банку придётся заплатить 1 923 124 ₽ процентов, а при аннуитетном — 2 317 445 ₽.

Но несмотря на явную экономическую выгоду для заёмщика, дифференцированный платёж таит в себе опасность. В течение первых лет он будет превышать аннуитетный платёж, и это может быть фатальным при падении доходов: платёж станет неподъёмным и приведёт к сложностям с обслуживанием кредита. В нашем случае, если семья выберет дифференцированный платёж, то в первые годы ей придётся отдавать 38% от своих доходов — это значительные финансовые риски.

Процедура регистрации ипотеки

Последним и завершающим звеном ипотечной сделки, является документальная процедура регистрации ипотеки. Так как все сделки связанные с недвижимостью согласно законодательству должны регистрироваться и вноситься в единый государственный реестр.

Как правило, при оформлении ипотечного кредита, регистрируется в первую очередь ипотечный договор, закладная и договор купли-продажи. При этом в базу реестра вносят данные свидетельствующие о праве собственности нового владельца и накладываются ипотечные обременения на данную недвижимость.

Следует учитывать, что процедура регистрации ипотеки важный и сложный этап, который не терпит каких-либо ошибок, ведь малейшая оплошность, приведёт к нежелательным результатам и существенным материальным потерям.

Так в день проведения данной сделки клиент подписывает все необходимые документы, которые впоследствии необходимо зарегистрировать в Регистрационной палате, в МФЦ или в одной из этих структур, лично. Допускается регистрация документов и в электронном виде, через нотариуса или с помощью специального выездного обслуживания.

На примере стандартной подачи документов через МФЦ и Регистрационную палату, потенциальному заемщику – покупателю и продавцу понадобятся документы:

- документация банка;

- документы по ипотечной сделке и недвижимости;

- заявления о государственно регистрации недвижимости;

- копии паспортов;

- квитанции об уплате государственных пошлин.

Стоит помнить, что все необходимые документы должны иметь копии, а после процедуры их принятия, менеджер должен дать клиенту выписку с перечнем всех представленных документов.

Чтобы избежать осложнений, необходимо тщательно проверить договор купли-продажи квартиры, заранее сделать копии, проверить срок доверенностей, а при получении документов проверить наличие всех штампов и подписей.

И, безусловно, выплата по кредиту должна осуществляться своевременно, в сроки, указанные в договоре.

В чем отличия требований банка?

Когда вы выбираете разновидность займа, обратите внимание на условия, которые выдвигает финансовое учреждение. При оформлении обычного кредита банковское учреждение тщательно ознакомится с личностью заемщика и тем, насколько он в состоянии оплачивать кредит, изучит его прошлые кредиты и текущую прибыль

В принципе, на этом все. Условия, которым должен соответствовать заемщик, нежесткие, часто финансовые учреждения дают согласие на получение кредита даже людям пенсионного возраста.

С ипотечным кредитованием дела обстоят не так просто. Учреждение устраивает проверку самому заемщику, а если в кредит берется крупная сумма денег, то в качестве партнера привлекается муж или жена и речь уже идет о совместной семейной прибыли. Кроме данных о заемщике, банковское учреждение тщательно рассматривает жилплощадь, которую собирается приобретать. Таким образом, клиент банка должен подготовить большое количество документации для финансового учреждения, потратив на это очень много своего времени и средств.

Справка! Банк также обращает внимание на возраст клиента и с осторожностью выдает ипотечный кредит заемщикам пожилого возраста, и если планируется получение субсидии от государства, то финансовое учреждение выдвинет большое количество условий, а также будет все проверять очень досконально

Дополнительные гарантии от заемщиков

Процентная ставка по ипотеке будет зависеть от множества факторов. Чтобы получить наиболее выгодные условия кредитования, можно подготовить для банка дополнительные гарантии своей порядочности и платежеспособности.

Для банка дополнительными гарантиями будут выступать следующие обстоятельства:

- Наличие ликвидного имущества у заемщика. Чем большим количество квартир или автомобилей располагает заемщик, тем выше его шансы на успешное получение ипотеки.

- Наличие поручителей. Поручители будут нести реальную ответственность по кредиту, которая должна быть прописана в договоре кредитования.

- Наличие счетов с постоянным остатком в кредитующем банке. Если Вы постоянный клиент данного банка, имеете в нем открытые счета, получаете через него заработную плату, Ваши шансы на кредитование значительно выше шансов других потенциальных клиентов.

- Заключение договора страхования жизни. В этом случае гарантом возврата денежных средств выступает страховая фирма при наступлении смерти заемщика или потери трудоспособности.

Все данные обстоятельства будут учитываться банком в совокупности. На основании их будет решаться не только вопрос об одобрении или отказе кредитной заявки, но и ключевые условия ипотечного договора.

Качество кредитной истории

Для обладателей идеальной кредитной истории есть больше шансов на оформление ипотеки. Однако стоит помнить, что кредитная история — это не единственный параметр при оценке личности заемщика.

Например, обладатели других займов могут претендовать на заключение ипотечного договора с банком. Однако это допускается только в том случае, если у заемщика хватит средств для оплаты сразу нескольких долгов.

Совсем другим будет отношение к обладателю плохой кредитной истории. Существенные просрочки или наличие незакрытых долгов могут стать основанием для отказа со стороны кредитора.

Ипотечный заем: особенности предоставления, плюсы, минусы

Ипотека – это долгосрочный целевой кредит на покупку жилья, по условиям которого приобретаемая недвижимость передается банку-кредитору в залог до полного погашения заемщиком соответствующих обязательств.

Купленное по ипотеке жилье сразу же оформляется в собственность должника, но с некоторыми обременениями, обусловленными пребыванием этой недвижимости в статусе залогового имущества на протяжении всего срока действия кредитного договора. Заемщик имеет правовые основания, чтобы владеть и пользоваться залоговым жильем по его прямому назначению, но ограничен в возможностях распоряжения этим имуществом. Иначе говоря, он не может его подарить, продать или как-то иначе поспособствовать возникновению прав на это жилье со стороны каких-либо третьих лиц. Если должник откажется или не сможет полностью погасить ипотеку в назначенный договором срок, залоговая недвижимость становится собственностью кредитора.

Преимущества ипотеки

Положительными особенностями ипотеки считаются следующие характеристики такого кредита:

- Весьма продолжительный период, который отводится заемщику на полное погашение обязательств по возврату основной суммы («тела») долга и уплате начисленных процентов. Обычно выдается на срок от 5 до 30 лет.

- Относительно небольшой размер годовой ставки кредитного процента. Как правило, ипотечный заем предоставляется в формате целевого кредитования граждан и ориентируется банками на заемщиков, имеющих средний уровень заработка.

- Суммы взносов на погашение ссуды, подлежащих ежемесячной уплате должником, обычно характеризуются небольшой величиной. Уменьшение размера кредитных платежей достигается благодаря длительному сроку выплаты ипотечного займа.

- Ассортимент ипотечного кредитования представлен широким спектром программ, дифференцируемых банками в зависимости от разновидности приобретаемой недвижимости (жилые постройки с участками земли, коммерческая недвижимость, первичный и вторичный рынки жилья) и отдельных категорий заемщиков (военнослужащие, пенсионеры, молодые семьи).

- По ипотеке можно привлечь достаточно большую сумму, что обусловлено высокой рыночной стоимостью жилой недвижимости.

- Допускается привлечение дополнительных заемщиков (созаемщиков), которыми могут являться родственники, члены семьи. Такая практика позволяет должнику добиться более выгодных параметров ипотечного кредитования (например, получить ссуду на максимально возможную сумму, продлить период заимствования, уменьшить размер первого взноса).

Недостатки ипотеки

Характеристики ипотечного кредитования, которые многими заемщиками оцениваются как недостатки:

- Общая сумма платежей по ипотеке, подлежащих внесению должником за весь период пользования займом, представляет собой весьма значительную величину. Это связано с довольно высоким размером переплаты.

- Необходимость уплаты первоначального взноса, размер которого составляет минимум 10% от рыночной цены покупаемого жилья или суммы выдаваемого кредита.

- Обязательное требование кредитора о страховании заемщиком залоговой недвижимости. Оно, конечно, повышает окончательную стоимость ипотечного кредитования, но позволяет гарантировать погашение обязательств перед банком, если страховой случай все же произойдет.

- К заемщику предъявляются повышенные и порой достаточно жесткие требования. Это касается подготовки значительного пакета документов, проверки кредитной репутации, оценки платежеспособности, ограничений по возрасту и других моментов, способных повлиять на одобрение кредитной заявки.

- Дополнительные затраты должника при оформлении ипотеки на покупку вторичного жилья. Речь идет об оплате услуг квалифицированных оценщиков, риелторов, юристов и других возможных посредников.

Как рассчитать ежемесячный платеж по ипотеке

Для начала надо выбрать, каким способом будет осуществляться погашение кредита – аннуитетными или дифференцированными платежами. Первые предполагают выплату займа равными суммами на протяжении всего времени. Если вы выберете дифференцированные платежи, то сумма каждый месяц будет уменьшаться, потому что долг будет гаситься равными частями, а проценты – начисляться каждый месяц на остаток.

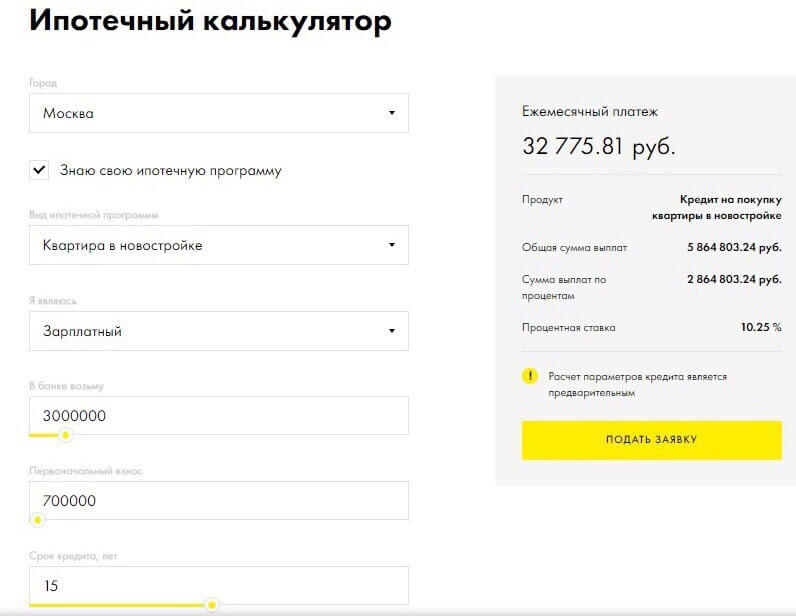

Прежде чем взять ипотеку, вы можете сами “прикинуть”, сколько придется платить. Например, вы получаете зарплату на карту Райффайзенбанка и решили взять ипотеку. Откройте на его сайте калькулятор и введите сумму первоначального взноса, тип жилья, общую сумму кредита и срок, на который вы его берете.

Кому дают ипотеку без первоначального взноса: возможные варианты

Практически все банки требуют первоначальный взнос при получении ипотеки. Отсутствие взноса повышает финансовую нагрузку на заемщика, а значит повышается риск для банка.

Какое-то время существовали ипотечные программы, предоставляющие займ без первого взноса, но с началом кризиса они перестали действовать. Первый взнос должен составлять не менее 15-20% от стоимости жилья. Чем больше взнос, тем более выгодные условия предлагает банк. Обычно кредитные организации снижают процент при большой сумме первого взноса. В качестве первоначального взноса допускается использование материнского капитала (через 3 года после рождения второго ребенка).

Первоначальный взнос представляет собой проблему, так как не все могут найти достаточную сумму. Клиенты ищут ипотечные программы без вноса, но они всегда имеют более высокий процент.

- Другой кредит. Некоторые заемщики берут потребительский кредит, который используют как первый взнос, а затем берут ипотеку. При получении ипотеки банк проверит кредитную историю и, увидев другой кредит, может отказать в заявке. Есть банки, которые сами выдают 2 кредита. Это большой риск как для банка, так и для заемщика, так как финансовая нагрузка слишком велика.

- Залог имеющегося жилья. Кредитные организации могут выдать кредит без первого взноса при условии залога другого жилья, движимого или недвижимого имущества, ценных бумаг. Не все банки идут на это, поскольку ипотека уже предполагает залог покупаемого жилья.

- Две ипотеки. Это способ в России не практикуется на данный момент. Банк выдает сразу 2 ипотечных кредита на разных условиях: один для первого взноса, второй на покупку жилья.

Для получения ипотеки клиент может обратиться к ипотечному брокеру. Этот специалист подыскивает оптимальную ипотечную программу на необходимых условиях.

Условия выдачи ипотеки

Приобрести квартиру мечтают многие россияне. Для этого потребуются значительные финансовые средства. Собрать нужную сумму в короткие сроки не всегда представится возможным. Часто единственный вариант — ипотечное кредитование. Какие условия потребуется соблюсти, чтобы получить ипотечную ссуду?

- Ссуда предоставляется на периоды от полгода до 27 лет

- Первичный платеж ≥10%

- Бонд – приобретаемая недвижимость

- Сумма заема до 90% стоимости имущества, практически предоставляется 70-80%

- Процентаж ипотеки от 15%, устанавливается индивидуально

- Кредит погашается по договору, равными ежемесячными ставками

- Ипотечный платеж не должен превысить 50% ежемесячного дохода кредитуемого

- Заемщикам необходимо предоставить кредитору полный пакет документов

- Размер ссуды рассчитывается исходя из доходов в последние 24 месяца

При соблюдении всех этих правил кредитуемый может претендовать на ипотеку. Подготовить заявки нужно в несколько финорганизаций предоставляющих ссуды на покупку недвижимости. В случае отказа заемщик сможет обратится в другую кредитную систему.

Документы для оформления ипотеки

Чтобы банк одобрил заявку на получение кредита под ипотеку, подготовьте следующие документы:

- Заявление;

- Удостоверение личности;

- Копию трудовой книжки, заверенную нотариально;

- Соглашение между вами и работодателем касательно вашей трудовой деятельности;

- Подтверждающие законность доходов акты;

- Акт, подтверждающий регистрацию гражданина в системе обязательного пенсионного страхования.

При наличии выбранной недвижимости, желаемой для получения во владения, понадобятся:

- Правоустанавливающие акты (акт приема-передачи, акт купли-продажи и пр.);

- Схема помещения и его характеристика;

- Отчет об оценке приобретаемой недвижимости;

- Удостоверение личности того, кто продает недвижимость;

- Выписка из ЕГРН (нужна для того, чтобы опровергнуть наличие ареста или запрещения на продаваемое имущество);

- Опционально – письменное согласие супруга владельца продаваемой недвижимости на проведение операций с имуществом, заверенное нотариусом.

Если вы подпадаете под одну из категорий, для которых доступны ипотечные программы, нужно предоставить (по запросу кредитодателя):

- Военный билет;

- Акт, подтверждающий право на управление соответствующими категориями транспортных средств;

- Документы об образовании и/или квалификации;

- Детские свидетельства рождения;

- Брачное свидетельство/акт о расторжении брака.

В индивидуальных случаях представители кредитного учреждения могут потребовать дополнительную информацию касательно вашего финансового статуса (выписки со счетов, акты на владение тем или иным движимым/недвижимым имуществом и пр.). Такая практика не является незаконной, поэтому оспаривать ее нельзя.