Аннуитетный платеж: что это такое и чем отличается от дифференцированного

Содержание:

- Дифференцированный платеж выгоднее аннуитетного или нет?

- Что такое дифференцированный платеж

- Расчёт аннуитетного платежа по кредиту

- Плюсы и минусы аннуитетных платежей

- Аннуитетный платеж по кредиту – что это значит

- Формула

- Пример, наглядно отражающий способ расчета аннуитета

- Советы заемщикам

- Виды платежей по кредиту

- Аннуитетный плaтeж – что это значит

- Будущая стоимость аннуитетных платежей

- Особенности досрочного погашения

- Виды

- Дифференцированный кредит03.

- Способ унификации расчётов аннуитетных платежей

Дифференцированный платеж выгоднее аннуитетного или нет?

Чтобы ответить на данный вопрос, попробуем разобраться с формированием платежей заемщика банку.

Базой для расчета процентов в каждом из платежей выступает остаток основной суммы долга. Выше мы уже отмечали, что при аннуитетном платеже такой остаток больше, поскольку сумма погашаемого кредита (основного долга) составляет незначительную часть, что позволяет банку рассчитывать проценты на больший непогашенный остаток кредитной задолженности. А так как погашение задолженности производится равными частями, в каждой из которых представлена минимальная сумма основного долга, а большую часть составляют проценты, банк получает наибольшую выгоду.

При дифференцированном платеже, наоборот, сумма погашаемого кредита в его составе (сумма основного долга) больше, поэтому проценты после каждого погашения начисляются на меньшую сумму остатка кредита, соответственно, и переплата по процентам оказывается меньше.

Аннуитетный платеж выгоден банку, поскольку за предоставление кредитных средств при такой системе он получает больше выгоды. Этим и объясняется более частое использование аннуитеных платежей по сравнению с дифференцированными.

Заемщику, наоборот, аннуитетный платеж невыгоден, он не является для него лучше. Несмотря на то что заемщик вносит ежемесячно фиксированные платежи равными долями и может оставлять себе больше средств, фактически он переплачивает за кредит больше, чем заплатил бы, используя систему дифференцированных платежей.

Все сказанное выше означает, что кредит с аннуитетными платежами является для заемщика более дорогим.

Самое интересное во всей это истории состоит в том, что заемщик не вправе требовать от банка заключения с ним кредитного договора с дифференцированными платежами, поскольку закон такого права ему не предоставляет.

Имеющаяся судебная практика свидетельствует о том, что суды не считают, что действия банка по установлению в кредитном договоре только одного способа погашения кредита, а именно, аннуитетного платежа, является злоупотреблением с их стороны своим доминирующим положением.

Оценивая выгодность погашения кредита аннуитетным или дифференцированным способом, отметим следующее.

При аннуитетном способе погашения заемщик обязан ежемесячно выплачивать меньшие суммы, чем он обязан был бы платить при дифференцированном способе, но при этом он может платить больше, то есть столько, сколько платил бы при дифференцированном способе. Сказанное означает, что аннуитетный способ не лишает заемщика возможности гасить кредит дифференцированными платежами. Более того, закон предоставляет заемщику свободу выбора в определении размера ежемесячного платежа, который он будет направлять на погашение кредита.

При аннуитетном способе погашения в начале периода погашения заемщик тратит на погашение кредита в единицу времени гораздо меньшие суммы, чем при дифференцированном способе погашения, и, соответственно, сохраняет больше денежных средств.

Если говорить о покупательной способности суммы, сэкономленной при аннуитетном способе погашения в начале периода погашения, то она может оказаться выше покупательной способности суммы, сэкономленной при дифференцированном способе погашения в конце периода погашения. Это связано с тем, что со временем покупательная способность денег снижается.

В то же время при аннуитетных платежах стоимость кредита для заемщика выше за счет переплаты по процентам. А выгода от сэкономленных при внесении меньших по размеру аннуитетных платежей такую переплату может не покрыть.

В качестве итога можно отметить, что трудно однозначно ответить на вопрос о том, какой платеж по кредиту, аннуитетный или дифференцированный, лучше для заемщика. Это зависит от большого числа неравнозначных факторов. Но, судя по тому, что банки слишком любят аннуитетные платежи, можно предположить, что в целом они для них являются более выгодными. Поэтому для заемщика более выгодным является кредит с дифференцированным платежом.

Что такое дифференцированный платеж

График платежа, сформированный по дифференцированной схеме платежей, подразумевает уменьшение суммы регулярного платежа каждый месяц. Это связано с тем, что при такой схеме погашения кредита проценты начисляются на остаток долга, который сокращается с каждым взносом. Вносимые платежи также состоят из двух частей:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Основного долга.

- Начисленных процентов.

Но в данном случае клиент в первую очередь погашает тело кредита и только небольшую часть начисленных процентов. Обычно банк при заключении кредитного договора выдает график платежей со всеми расчетами. Но если по каким-то причинам вам нужно самостоятельно рассчитать сумму следующего платежа, сделать это можно следующим способом по формуле: Сумма платежа = остаток основного долга/количество процентных периодов + остаток основного долга*% ставку/100*12.

Разъяснение формулы:

- Под остатком основного долга подразумевается сумма основного долга (тела кредита) к дате платежа.

- Процентные периоды – это количество оставшихся месяцев.

- 100*12 нужно для получения в результате суммы процентов, начисленных за 1 месяц.

Формула состоит из двух частей: первая рассчитывает сумму для погашения части основного долга, вторая – сумму начисленных процентов за 1 месяц.

В данном случае при погашении основная часть ежемесячных внесенных средств идет на покрытие тела кредита, а проценты рассчитываются каждый месяц и прибавляются.

Пример. При оформлении займа суммой в 50 000 рублей на 7 месяцев под 29%, график платежей будет выглядеть следующим образом.

| Дата платежа | Размер платежа, руб. | Основной долг, руб. | Начисленные проценты, руб. |

| 25 апреля | 8351,19 | 7142,86 | 1208,33 |

| 25 мая | 8178,57 | 7142,86 | 1035,71 |

| 25 июня | 8005,95 | 7142,86 | 863,10 |

| 25 июля | 7833,33 | 7142,86 | 690,48 |

| 25 августа | 7660,71 | 7142,86 | 517,86 |

| 25 сентября | 7488,10 | 7142,86 | 345,24 |

| 25 октября | 7315,48 | 7142,86 | 172,62 |

| Итого: | 54833,33 | 50 000 | 4833,33 |

Итоговая переплата по кредиту составит 4833,33 рубля. Как видно из таблицы, из суммы ежемесячного платежа большая часть покрывает сумму основного долга, который не меняется на протяжении всего периода. Сумма начисленных процентов заметно уменьшается к концу срока, но размер ежемесячного платежа не претерпевает больших изменений, хоть немного и уменьшается. Таким образом, такая схема позволяет очень хорошо сэкономить на переплате, так как при начислении процентов в расчет берется не весь долг, как при аннуитете, а оставшаяся сумма к погашению.

Положительные и отрицательные стороны дифференцированной схемы погашения кредита

Экономия на переплате не означает, что дифференцированные платежи – идеальный вариант для погашения кредита. Здесь также есть свои преимущества и недостатки.

Плюсы:

- Общая сумма переплаты по займу меньше, так как проценты начисляются только на фактический остаток задолженности.

- Сумма ежемесячных взносов постепенно уменьшается, поэтому ближе к окончанию срока снижается нагрузка на клиента.

- Сниженный риск невыплаты кредита. Если даже со временем возникнут финансовые проблемы и снизится доход, долг отдать будет несложно, так как размер платежей уменьшился.

- В случае нарушения договора со стороны заемщика, размер начисленной неустойки будет небольшим, так как в течение периода исправного погашения основной долг равномерно уменьшался.

- Есть определенная выгода при досрочной выплате долга.

Минусы:

- Большая сумма платежей в первые месяцы погашения кредита. Не каждый заемщик может позволить себе.

- Ежемесячное изменение суммы к внесению, что неудобно для забывчивых клиентов. Постоянно нужно обращаться к графику, чтобы уточнить сумму к оплате в конкретном периоде.

- Нужно показывать высокие доходы, чтобы банк одобрил такой кредит, так как в расчет принимаются суммы увеличенных первых ежемесячных платежей.

Расчёт аннуитетного платежа по кредиту

Допустим, вы решили взять в кредит 50 000 рублей на 12 месяцев под 22% годовых. Естественно, тип погашения будет аннуитетный. Вам надо рассчитать сумму ежемесячных взносов по кредиту.

Давайте для начала красиво оформим наши исходные данные (они нам понадобятся не только в этом, но и в дальнейших расчетах):

Сумма кредита: 50 000 руб.

Годовая процентная ставка: 22%.

Срок кредитования: 12 месяцев.

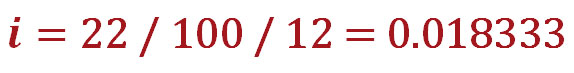

Итак, прежде чем приступить к расчёту аннуитетного платежа, надо посчитать ежемесячную процентную ставку (в формуле она скрывается под символом i и рассчитывается так: годовая процентная ставка/100/12). В нашем случае получится следующее:

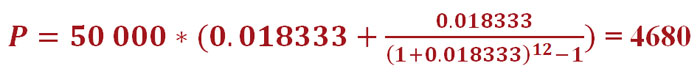

Теперь, когда мы нашли значение i, можно приступать к расчёту размера аннуитетного платежа по нашему кредиту:

Путём несложных математических вычислений выяснилось, что сумма ежемесячных отчислений по нашему кредиту будет равна 4680 рублей.

В принципе, на этом можно было бы закончить нашу статью, но вы же наверняка хотите знать больше. Правда? Вот скажите, вы хотите знать, какую долю в данных выплатах составляют проценты по кредиту, а какую – тело кредита? Да и вообще, сколько вы переплатите по кредиту? Если да, тогда мы продолжаем!

Плюсы и минусы аннуитетных платежей

Чтобы понять, насколько вам подходит аннуитетный тип кредитования, следует проанализировать его достоинства и недостатки. Давайте начнём с положительных сторон. Итак, вот плюсы аннуитетных платежей:

- Можно получить кредит на более крупную сумму. При расчёте максимальной суммы кредита, финансовые учреждения сравнивают размер ежемесячных платежей со средним доходом заёмщика. Так как в первой половине срока кредитования ежемесячные аннуитетные платежи значительно меньше дифференцированных, то и максимальная сумма аннуитетного кредита будет больше.

- Щадящая финансовая нагрузка на начальном этапе. В первой половине срока кредитования, аннуитетный кредит выплачивать гораздо легче, чем дифференцированный. Это связано с меньшими размерами платежей, о которых говорилось в предыдущем пункте.

- Удобно выплачивать кредит. Ежемесячно клиент погашает свой долг по займу одинаковыми платежами. Он всегда знает точную сумму, которую надо внести, поэтому ошибочная недоплата по кредиту исключена. Это избавит заёмщика от случайного возникновения задолженности, а значит и от штрафов.

- Удобно планировать бюджет. Клиент платит фиксированные аннуитетные платежи, а значит, из его бюджета будет ежемесячно вычитаться одна и та же сумма. В результате у заёмщика формируется новый постоянный бюджет на «урезанную» сумму, расходы по которому удобнее распределять и планировать.

- Можно дольше пользоваться кредитными деньгами. Аннуитетная схема предусматривает более медленное (по сравнению с дифференцированной схемой) уменьшение тела кредита в графике платежей, что и даёт возможность клиенту дольше пользоваться заёмными средствами.

Согласитесь, перечисленные плюсы аннуитетных платежей реально впечатляют! Однако не спешите хлопать в ладоши! Дело в том, что у данного типа кредитования есть два существенных недостатка. Вот они:

- Больше переплата по кредиту. Аннуитетный кредит обойдётся заёмщику дороже, чем дифференцированный. Это происходит за счёт того, что тело аннуитетного кредита уменьшается медленнее. А так как проценты начисляются именно на тело кредита, то у заёмщика и возникает переплата по процентам.

- Размер платежей не уменьшается. С одной стороны, фиксированные платежи, это удобно. Но гораздо удобнее, когда они уменьшаются. К сожалению, величина аннуитетных платежей не изменяется, а вот дифференцированные платежи постоянно уменьшаются и к концу срока кредитования становятся гораздо меньше первоначальных выплат по кредиту.

Что же, друзья! Теперь вы знаете, что такое аннуитетные платежи, а также их плюсы и минусы. Наверняка вам хочется увидеть конкретные примеры с формулами и расчётами. Нет проблем – переходим к следующей публикации.

Наши группы:

Аннуитетный платеж по кредиту – что это значит

Оформляя кредит, человек сразу получает на руки нужную сумму, которой можно распоряжаться. Но ни одна финансовая организация просто так не даст клиенту заем. Это услуга, и она должна быть оплачена. Поэтому банк включает ее стоимость в сумму предоставляемых денежных средств.

Помимо этого, в ежемесячный взнос могут входить комиссионный сбор, страховка и штрафы. Обычно эта единовременная выплата, и она составляет совсем немного от основной суммы займа. При оформлении кредита банковская схема начисления процентов будет влиять на переплату. Дифференцированная система погашения оказывается более выгодной. Сначала идут равные выплаты основного долга, а проценты начисляются на остаток. Ежемесячно задолженность уменьшается, а вместе с ней снижается и переплата.

Но кредитные организации заинтересованы в получении выгоды, поэтому, скорее всего, при кредитовании вам будет предложена аннуитетная схема погашения долга.

Аннуитетные платежи – это взносы по кредиту, размер которых ежемесячно остается одинаковым на всем сроке.

Минус этого способа в том, что аннуитетные суммы сначала погашают процент банку, а уже потом основную часть займа. Под конец кредита все взносы будут идти на оплату долга, потому что кредитный баланс изменится. Для заемщика это будет значительная переплата, а для кредитной организации – выгодная финансовая схема.

Любой аннуитетный платеж состоит из двух частей: проценты и тело кредита. Тело кредита – это выданная банком заемщику сумма без учета комиссии.

Аннуитетный транш в первой половине займа погашает преимущественно проценты, то есть банковское вознаграждение. И чем ближе к завершению, тем меньше становится его доля.

Мы видим, что долг по процентам уменьшился с 11 667 руб. до 972 руб. Это означает, что сначала банк предпочитает получить свое вознаграждение по кредиту, а уже потом основную его сумму.

Банки в 90 % случаев выдают кредиты с аннуитетной схемой погашения. Это самый распространенный вид системы начислений, в которой на протяжении всего срока ежемесячные взносы остаются одинаковыми. Для заемщика она проста и понятна. Он знает определенную сумму, которую должен каждый месяц на протяжении нескольких лет отдавать банку. Удобно планировать бюджет, так как нет необходимости каждый раз обращаться в банк и перепроверять график погашения задолженности.

Формула

Для того, чтобы правильно рассчитать сумму выплаты, нужно применять соответствующую формулу.

Вот как она выглядит. Символ «^» обозначает возведение в степень:

K = i*(1+i)^ n / (((1+i)^ n)-1)

Расскажем о том, как правильно использовать эту формулу. Обозначим всю сумму кредита, как «S».

Тогда сумма регулярного платежа будет вычисляться следующим образом:

П=К*S

«К» называется аннуитетным коэффициентом. При его расчёте используется несколько параметров. Сначала предположим, что речь идёт о ежемесячных (а не ежеквартальных, например) платежах.

Для расчёта нам понадобятся 2 величины:

- годовая ставка кредита;

- количество периодов времени, когда будет выплачиваться этот кредит;

Обозначения:

- i – это величина, которая представляет собой годовую ставку кредита, поделенную на количество периодов (в нашем случае её нужно поделить на 12).

- n – это количество рассматриваемых периодов при выплате кредита;

В качестве рассматриваемых периодов могут рассматриваться не только месяцы, но и, скажем кварталы. В этом случае годовую процентную ставку нужно будет разделить на четыре.

Пример, наглядно отражающий способ расчета аннуитета

Формула, которую мы привели выше, будет намного понятнее, если применить ее на практике, разобрав соответствующий пример.

Предположим, клиент банка оформляет получение кредита. Сумма кредита составляет сто тысяч рублей, срок предоставления – 12 месяцев, процентная ставка по кредиту в данном случае составляет 24 годовых процента. В соответствии с формулой можно рассчитать, какова будет текущая стоимость аннуитета:

(100000 * 0,24/12)/(1 — 1)/(1 + 0,24/12) 12 = 2000/0,2115 = 9457.

Таким образом, именно такую сумму, в размере 9457 рублей, ежемесячно клиент должен будет перечислять в банк для того, чтобы произвести погашение взятого кредита.

Далее попробуем рассчитать процентную ставку для самого первого платежа по данному кредиту:

100000 * 0,24/12 = 2000.

Получается, что в составе первого платежа размером 9457 рублей только 2000 рублей пойдут в счет оплаты процентов по кредиту. Соответственно, сумма в размере 7457 пойдет в счет погашения основного долга.

После того как совершен первый платеж, сумма общей задолженности уменьшится и составит 92543 рубля:

100000 — 7457 = 92543.

Из этой суммы можно произвести расчет процентной части для следующего, второго, платежа по кредиту:

92543 * 0,24/12 = 1851.

Значит, во второй платеж включены проценты в сумме 1851 рубль и основной долг 5606 рублей.

Именно таким способом производится расчет для каждого платежа на весь срок кредитования.

Советы заемщикам

Как показывает практика, примерно 99 учреждений из 100 работают исключительно с аннуитетными видами платежей. Но если все-таки заемщику повезло, и он нашел кредитора, который предлагает клиентам выбрать метод погашения займа самостоятельно, не стоит спешить отдавать свое предпочтение дифференциальным платежам.

Чтобы оформить ссуду на максимально выгодных условиях, мало знать, что такое дифференцированный и аннуитетный вид платежей по кредиту и в чем их различия. Если решение об оформлении займа уже принято, то не лишним будет прислушаться к следующим советам:

- Никогда нельзя спешить. Необходимо все взвесить, обдумать и только потом принимать решение. Для начала стоит изучить аналогичные предложения конкурирующих банков. Сравнить % ставки, наличие дополнительных комиссий и сборов, узнать стоимость обслуживания займа, страховки и т.д.

- Определившись с банком-кредитором, который дает возможность выбрать аннуитетный платеж или дифференцированный, необходимо произвести предварительный расчет и составить примерный график платежей по обеим системам расчетов. Можно упростить себе задачу, прибегнув к помощи онлайн-калькулятора. Это поможет сравнить два варианта и выбрать наиболее оптимальный. Можно экспериментировать, изменяя срок кредитования и сумму займа.

- Составив примерный график платежей, который максимально удобен и выгоден, необходимо объективно оценить свои финансовые возможности и перспективы на ближайшие несколько лет. Ведь может случиться так, что заемщик только оформит кредит, как его тут же уволят с работы. В результате у него не будет чем погасить займ.

- Если уровень доходов не слишком высок, банк может уменьшить размер ссуды или вовсе отказать по причине превышения допустимого лимита кредитной нагрузки (согласно российскому законодательству кредитная нагрузка на семейный бюджет заемщика не должна превышать 50% от его среднемесячных доходов). В данном случае целесообразнее будет выбрать метод погашения кредита аннуитетными платежами. Данная схема расчетов подразумевает гораздо меньшие суммы выплат, чем на первых порах при дифференцированном способе. Соответственно и кредитная нагрузка будет ниже, и банк будет не столь категоричен.

- Аннуитет позволяет получить ссуду на большую сумму. Этот момент тоже не стоит упускать из виду, поскольку он может стать решающим при рассмотрении заявки на получение ссуды. Это обусловлено тем, что уровень платежеспособности при оформлении кредита на одну и ту же сумму при аннуитетной схеме может быть существенно ниже минимально допустимой границы при дифференцированной системе.

Внимание! Не стоит забывать, что аннуитетный платеж и дифференцированный имеют свои плюсы и минусы. И что из них преобладает конкретно в вашем случае, станет понятно только после проведения примерных расчетов и составления предварительного графика погашения долга.. Невозможно дать однозначный ответ на вопрос, что выгоднее для заемщиков – дифференцированный или аннуитетный платеж по кредиту

Все сугубо индивидуально. Чтобы найти оптимальный вариант, нужен холодный математический расчет. И вовсе не обязательно учить наизусть все вычислительные формулы, ведь в интернете в свободном доступе есть масса кредитных калькуляторов, которые помогут рассчитать и составить наиболее выгодный для заемщика график и выбрать способ погашения долга

Невозможно дать однозначный ответ на вопрос, что выгоднее для заемщиков – дифференцированный или аннуитетный платеж по кредиту. Все сугубо индивидуально. Чтобы найти оптимальный вариант, нужен холодный математический расчет. И вовсе не обязательно учить наизусть все вычислительные формулы, ведь в интернете в свободном доступе есть масса кредитных калькуляторов, которые помогут рассчитать и составить наиболее выгодный для заемщика график и выбрать способ погашения долга.

Но и здесь все гораздо проще – банковские учреждения в своем большинстве избавили потенциальных заемщиков от такой дилеммы, как выбор способа погашения ссуды. Они сами определяют расчетный метод и указывают это в кредитном договоре. А это значит, что у заемщика просто не остается выбора, как согласиться с предложением кредитора и платить по удобной ему схеме, а не по той, которая могла бы быть выгодна именно клиенту.

Виды платежей по кредиту

О том, какой именно вид кредитования предлагает потенциальному клиенту финансовая компания, необходимо понимать еще на стадии оформления договора, а не после его подписания. Этот момент в обязательном порядке должен быть отражён в документе. От того, что выберет заёмщик, будет зависеть, каким способом он будет выполнять свои договорные обязательства. Что касается потребительского кредитования населения, то ежемесячные платежи могут быть двух видов. Рассмотрим, что собой представляет каждый из них.

Что такое аннуитетный платёж?

Аннуитетный платёж по кредиту — это абсолютно равнозначные денежные суммы, которые клиент погашает через одинаковые промежутки времени (как правило, один раз в календарный месяц). Величина взноса не зависит от того, какая часть общей суммы долга уже возвращена банку. Такая схема расчётов на практике обходится потребителю дороже, а процентные ставки по ней будут на порядок больше, чем в варианте, рассмотренном ниже. За первые периоды будут выплачиваться только проценты, а сумма тела будет стоять на одном уровне. Особенно наглядно это проявляется, если оформляется процесс рефинансирования или досрочное прекращение действия договора путём полного погашения кредита.

Что такое дифференцированный платёж?

Дифференцированный платёж — это один из вариантов выплаты долга, когда человек сначала вернёт ту сумму, которую он взял в качестве займа (в банковской терминологии она называется телом кредита) разнозначными долями, а процентные переплаты будут начисляться только на остаточную часть долга. Человек вносит текущие платежи регулярно и в фиксированном объёме на всём протяжении выполнения своих обязательств. При этом общая сумма взноса будет работать в сторону снижения, а тело будет сохранено на весь период действия графика платежей. Таким образом, первый взнос будет больше, а последний, соответственно, самым маленьким.

Это классический вариант кредитования. Как правило, банки чаще предлагают его при оформлении ипотечных программ и реже – при потребительском займе. Это объясняется экономическими преференциями для самой компании, которые будут тем выгоднее, чем длительнее срок действия договора.

Аннуитетный плaтeж – что это значит

Аннуитетная схема расчета платежей по кредиту — это когда ваши ежемесячные взносы составляют одинаковую сумму в течение всего периода погашения займа.

При этом соотношение суммы основного долга и размера процентов будет разное. Так как проценты за пользование начисляются на остаток долга, то в начале кредитного периода процентов больше, чем основного долга. В конце срока — наоборот.

Пример: кредит 50 000 рублей на 12 месяцев под 18,5% годовых. Страховку и какие-либо комиссии в расчет не принимаем. Аннуитетный ежемесячный платеж составит 4 595 рублей для всего срока.

В первый месяц платеж складывается из 3 825 рублей основного долга и 770 рублей начисленных процентов. В последний месяц – это 4 129 рублей основного долга и 466 рублей процентов. Вы переплатите по кредиту 5 151 рубль.

Кому подходит

Аннуитетная схема удобна заемщикам с регулярным фиксированным доходом. Если вы получаете зарплату каждый месяц без задержек и удержаний, то вам не нужно будет создавать плавающий резерв средств, чтобы вовремя вносить платежи.

Преимущества

1. Одинаковый размер ежемесячных платежей удобен для планирования семейного бюджета. Вы можете настроить автоматическое списание взносов с вашего счета в банке.

2. При покупке квартиры или дома в ипотеку, то есть при долгосрочном кредите, размер ежемесячного взноса останется неизменным, даже в период роста инфляции.

3. Вам могут одобрить кредит на большую сумму, чем при расчете платежей по дифференцированной схеме. Банк ориентируется на ваш доход и ежемесячную нагрузку по кредиту.

Недостатки

1. По сравнению с дифференцированным платежом переплата по аннуитету больше, особенно при кредитовании на долгий срок.

2. При досрочном погашении сумма долга может не измениться. Это связано с тем, что по аннуитетной схеме в первую очередь вы оплачиваете проценты, а не основной долг.

Будущая стоимость аннуитетных платежей

Будущая стоимость аннуитетных платежей предусматривает, что платежи проводятся на вклад, который приносит проценты. Потому будущая стоимость аннуитетных платежей – это функция, как величины аннуитетных платежей, так и ставки процента по вкладу.

Будущая стоимость аннуитетных платежей предусматривает, что платежи проводятся на вклад, который приносит проценты. Потому будущая стоимость аннуитетных платежей – это функция, как величины аннуитетных платежей, так и ставки процента по вкладу.

Аннуитет пренумерандо в рассматриваемом случае начисления процентов по аннуитетным платежам, имеет больше на один период начисления процентов.

В состав финансовых функций в табличных процессорах входит функция для расчета будущей стоимости аннуитетных платежей. В OpenOffice.org Calc для расчета будущей стоимости аннуитетных платежей (как пренумерандо, так и постнумерандо) используется функция FV.

Пренумерандо и постнумерандо

Еще немного терминов. Это загадочные и красивые термины означают всего только момент платежа: пренумерандо обозначает платежи в начале каждого периода времени, постнумерандо — в его конце. Эти термины, которые пришли к нам из латыни, применяются в официальных бумагах или в учебниках. Если же сказать по-простому: денежные потоки с выплатой в начале года или в конце года.

Еще немного терминов. Это загадочные и красивые термины означают всего только момент платежа: пренумерандо обозначает платежи в начале каждого периода времени, постнумерандо — в его конце. Эти термины, которые пришли к нам из латыни, применяются в официальных бумагах или в учебниках. Если же сказать по-простому: денежные потоки с выплатой в начале года или в конце года.

В этой статье рассмотрим примеры расчета простых аннуитетов, в которых период начисления процентов и период платежа равняются друг другу. То есть когда начисляются проценты, к примеру, за год, то и выплаты будут каждый год. Или проценты ежемесячно начисляются, и платежи также ежемесячно осуществляются. Есть аннуитеты, в которых данные периоды не совпадают (периоды начисления процентов и периоды выплат), но это более сложные вычисления, требующие обращения к учебникам по финансовой математике.

Особенности досрочного погашения

Если есть возможность у заемщика, кредит можно выплатить досрочно. Различают два вида погашения задолженности: полное и частичное.

Полное

Полное погашение кредита возможно только в том случае, если у заемщика есть вся сумма для погашения задолженности. При этом он обязан сообщить банку о своем намерении не позже, чем за месяц до желаемой даты закрытия кредита. Банк производит расчет всей оставшейся суммы долга, которую заемщик должен погасить досрочно. После внесения платежа договор о предоставлении кредита закрывается.

Частичное

Частичное досрочное погашение долга по кредиту подразумевает, что клиент ежемесячно будет вносить платеж, превышающий обязательную сумму.

Виды

Расскажем о различных способах платежей по возврату кредита:

- Существует, например, такая схема, когда сначала ежемесячно выплачиваются проценты на основную сумму, затем, в самом конце срока возвращается основная сумма долга. Такая схема имеет свои положительные стороны. К ним относится прозрачность расчёта выплачиваемых сумм. Кроме того, поскольку возврат основной части — это выплата достаточно большой суммы денег, то, что он отложен на самый последний момент периода, в течение которого происходит возврат кредита, является определённым преимуществом. Это предоставляет максимум времени для того, чтобы заработать необходимые для расчёта деньги.

- Более распространён похожий вариант, но с одним важным отличием. Ежемесячно возвращается равная часть суммы долга, а проценты рассчитываются на оставшуюся часть.

- Примером другого варианта выплат могут быть аннуитетные платежи. В этом случае выплаты рассчитываются таким образом, чтобы ежемесячно выплачивались равные суммы. Разумеется, при таком подходе в состав платежей будут входить и проценты, и часть суммы кредита. Тут можно отметить и то, что выплаты в течение всего периода равны, и то, что сумма основного долга со временем уменьшается, а значит и соответствующие проценты также становятся меньше.

Принято различать 2 основных разновидности аннуитетных выплат:

- Аннуитет постнумерандо (в этом случае речь идёт о выплатах в конце соответствующего периода времени).

- Аннуитет пренумерандо (здесь говорится о выплатах в начале такого периода).

Дифференцированный кредит03.

Главная особенность такого варианта выплат в том, что к концу кредитного периода сумма взносов значительно уменьшается, то есть, финансовая нагрузка снижается. Рассчитывать размер выплат приходится заново ежемесячно. Рассчитать кредит и аннуитетный, и дифференцированный поможет калькулятор на нашем сайте.

Вернёмся к вопросу дифференцированных платежей. Почему их размер со временем уменьшается? Всё просто: сумму дифференцируют так, чтобы изначально заёмщик выплатил «тело» кредита – основной займ, при этом погашение «тела» осуществляется равными частями. Что касается начисления процентов, то их максимальное количество сосредотачивается как раз на первых взносах, так как насчитываются они на полную сумму кредитования. Далее “тело” займа уменьшается, а вместе с ним уменьшается и процентная надбавка. Для сравнения, в случае, когда взят аннуитетный кредит, размер взносов остаётся фиксированным на всём выплатном периоде.

Подвох в том, что при дифференцированном кредите Вы большую часть ежемесячного платежа отправляете на погашение основной суммы займа, а при аннуитетном на погашение процентов. Возникает вопрос, почему тогда всем не брать дифференцированный кредит?

Примеры дифференцированного кредита04.

Делаем небольшое сравнение на основе реальных примеров и кратких выводов в конце статьи. За основу взяты два вида кредита: потребительский и ипотечное кредитование.

Потребительский кредит:

Сумма кредита 550 000 рублей

- Процентная ставка по кредиту 15,5%

- Период кредитования 36 месяцев или 3 года

Без комиссий и дополнительных платежей

Ипотечное кредитование:

Сумма кредита 2 500 000 рублей

- Процентная ставка по кредиту 15,5%

- Период кредитования 120 месяцев или 10 лет

Без комиссий и дополнительных платежей

Потребительский кредит. Сумма переплаты составит 131 427 рублей. Первый ежемесячный платёж составит 22 381 рублей, второй 22 184 рублей, десятый 20 605 рублей, двадцатый 18 632 рубля. Если бы это был аннуитетный платёж, мы бы равномерно платили каждый месяц 19 200 рублей, но при этом переплата была бы 141 231 рубль. То есть, разница всего ~10 000 рублей? Да, но перейдем ко второму примеру.

Ипотека. Безусловно, ставка по ипотеке 15,5 очень высокая, но не максимальная. Нам знакомы случаи ипотечного кредитования до 18,5% в 2020 году. Это значение не должно Вас пугать, оно взято лишь для примера. Сумма переплаты составит 1 953 645 рублей, первый платёж 53 125 рублей, тридцатый платёж 45 325 рублей, а шестидесятый (спустя 5 лет) 37 248 рублей. Если бы это был аннуитетный платёж, то переплата составила 2 432 316 рублей, что примерно на 500 000 рублей больше, чем при дифференцированном кредите. При этом Вы бы спокойно платили 41 102 рубля каждый месяц.

Выводы. Дифференцированный кредит выгоден лишь при ипотеке и хорошем финансовом благополучии семьи. Данный вид кредита поможет сэкономить при длительном кредитовании, но значительно ослабит Ваш бюджет в первые 40% погашения кредита.

Способ унификации расчётов аннуитетных платежей

Ручной подсчёт сумм ежемесячных платежей и сумм процентов – достаточно долгая и утомительная процедура. Для ускорения определения основных сумм аннуитетных платежей по кредитному договору существуют специальные функции в различных табличных процессорах. Поскольку самой популярной операционной системой является Windows, то и рассматривать такие функции наиболее удобно в табличном процессоре Microsoft Office Excel.

Для расчёта сумм аннуитетных платежей в наиболее популярной версии Excel-2007 необходимо:

- создать новый документ,

- определить ячейку, в которой будет производиться расчёт,

- открыть на панели инструментов вкладку «Формулы»,

- в библиотеке функций в дополнительной вкладке «Финансовые» применить к выбранной ячейке функцию ПЛТ. Если заёмщику в соответствии с договором оформляется кредит на сумму 100 000 руб. на срок 6 месяцев с годовой ставкой 10%, то запись в ячейке с функцией ПЛТ будет выглядеть следующим образом:

= ПЛТ(10%/12, 6, -100000)

Как только все данные введены и проверены, в ячейке будет показана сумма ежемесячного аннуитетного платежа. Если полученные данные не будут в дальнейшем использоваться как части математических функций для расчётов других параметров, знак «-» перед суммой кредита применять не обязательно. Также в этом случае не будет ошибкой, если пропущен знак «%».