Дешёвые российские акции, которые стоят меньше 1000 рублей

Содержание:

- Советы при покупке акций

- Что это такое

- Виды, их характеристика и отличия

- Почему цена акций растет

- Выгодно ли вкладываться в акции

- Сравнение акций с металлами и валютой

- Пакеты акций на бирже в США

- Шаг первый: Коротко о том, что такое акции

- Виды лотов

- Что такое биржа акций (фондовая биржа) и как она работает

- Ростелеком

- Почему акции падают в цене

- Как зарабатывать на акциях новичкам

- Число акций в одном лоте

- Где мне купить акции

Советы при покупке акций

- Не нужно тратить все ваши сбережения на покупку акций. Помните, что у вас всегда должна оставаться «подушка безопасности» на случай непредвиденных расходов.

- «Сарафанное радио» работает не в вашу пользу. Вокруг акций компании может создаться искусственный ажиотаж. Соответственно, стоимость такой акции может сильно подрасти в цене. Но в большинстве случаев после спада ажиотажа стоимость ценной бумаги падает.

- Диверсифицируйте вложения. Следите за тем, чтобы ваш капитал был распределен между акциями из разных сегментов экономики, стран. Если один сектор экономической деятельности «просядет», ваши акции этого сектора сократятся в цене. Однако при правильно диверсифицированном портфеле ваш убыток может быть компенсирован акциями другого сегмента бизнеса.

- Следите за новостями и аналитикой. В приложениях для инвестиций или на сайте брокера вы сможете найти много полезных подборок и рекомендаций. Также следите за новостной лентой. На основе полученной информации вы сможете принять решение о вложении в ту или иную компанию. Однако, помните, что только вы несете ответственность за свое решение, и никто не может дать 100% гарантии по поводу какого-либо прогноза.

Что это такое

Акция – это ценная бумага, выпускаемая компаниями, которая подтверждает факт владения частью бизнеса. Она дает своим держателям право на получение пропорциональной доли прибыли эмитента. Помимо этого, акция предоставляет возможность участвовать в управлении предприятия и рассчитывать на часть стоимости при банкротстве компании.

Существуют два типа акций:

- Обыкновенные. По сути, это полноценная доля в компании с правом голоса.

- Привилегированные. Без права голоса, но с приоритетной позицией относительно получения дивидендов. В некоторых ситуациях префы могут стать голосующими, если эмитент не имеет возможности выплачивать по ним дивиденд.

Зачем компании продают акции

Эмитенты выпускают акции для привлечения средств на развитие бизнеса или рефинансирования обязательств. Для компании главный плюс привлечения средств через выпуск долевых ценных бумаг в том, что полученные деньги не нужно возвращать в будущем, в отличие от кредита или выпуска облигаций.

Права и обязанности акционера

Акции предоставляют следующие права своим держателям.

| Обыкновенные | Привилегированные |

| Участие в управлении организации | Первостепенное право на получение фиксированного ежегодного дивиденда |

| Получение дивидендов | Конвертация в другие ценные бумаги, если это установлено корпоративными условиями. |

| Передача и продажа своей доли | Передача и продажа своей доли |

| Преимущественное право покупки пропорционального количества акций эмитента при дополнительных размещениях | Преимущество на очередность распределения ликвидационной стоимости при банкротстве эмитента |

В обязанности акционеров входит:

- Не разглашать закрытую и конфиденциальную информацию.

- Информировать компанию об изменении своих идентификационных данных и доли принадлежащих ценных бумаг эмитента.

Как выпустить акции

Выпустить акции организация может в момент своего учреждения, реорганизации или перехода от одной формы собственности к другой. При этом ей необязательно размещать бумаги сразу на бирже, они могут быть распределены между собственниками и иметь закрытые структуры владения.

Главный смысл заключается в том, что уставный капитал эмитента поделен на некое количество частей, которыми и являются акции.

Вообще в российской практике присутствуют три формы собственности акционерных обществ: закрытое (ЗАО), открытое (ОАО) и публичное (ПАО).

Немного подробнее остановлюсь на публичных структурах. Компания может провести либо первичное размещение ЦБ, которое называется IPO (Initial Public Offering), либо совершить дополнительный выпуск к уже имеющимся биржевым акциям, в этом случае процесс носит название SPO (Secondary Public Offering).

В обеих ситуациях привлекаются специальные финансовые учреждения (андеррайтеры) – посредники на пути от компании до розничного инвестора.

Как узнать количество акций компании

Точное число выпущенных бумаг можно посмотреть в уставе акционерного общества. Его эмитенты размещают в электронном виде на сайте компании и на сервере обязательного раскрытия информации https://www.e-disclosure.ru.

Помимо этого, информацию о количестве акций компании можно найти на множестве сайтов по инвестиционным тематикам, типа https://smart-lab.ru; stocks.investfunds.ru; https://www.finanz.ru и многих других.

Но чтобы быть уверенными в достоверности фактов, я советую пользоваться именно первоисточниками.

Виды, их характеристика и отличия

В зависимости от формы владения акции также различаются по видам.

Именные

В зависимости от особенностей правления их владелец может сохранять анонимность или быть оглашенным для других инвесторов.

Обычные, привилегированные

Обыкновенные акции – документальное подтверждение того, что их держатель может получать прибыль в виде дивидендов и участвовать в голосовании.

Привилегированная ценная бумага обладает лучшими условиями для получения прибыли.

Размещенные, объявленные

Размещенными акциями называются выпущенные для продажи акционерам бумаги. Их стоимость определяет текущий уставной капитал компании.

Объявленными называют бумаги, выпускаемые акционерным обществом для увеличения общего капитала. Решение об их выпуске и распределении лежит на совладельцах компании и совете директоров.

Казначейские, квазиказначейские

Если акционерное общество желает централизовать власть в кругу совета директоров, оно приобретает ценные бумаги у держателей. Эти акции принадлежат компании и не участвуют в управлении.

Квазиказначейские – акции, которые были переданы дочерней компании.

Кумулятивные

Когда у компании нет денег на выплату дивидендов, могут применяться кумулятивные акции. Это бумаги, которые получает инвестор взамен денежных выплат. Их выдача свидетельствует о том, что компания столкнулась с финансовыми трудностями.

Держатели привилегированных акций, в случае невыплаты дивидендов, имеют право на погашение задолженности в следующем году. Сумма складывается из всех удержанных обещанных выплат.

Портфельные

Чтобы минимизировать риски при покупке акций, опытный инвестор распределяет свои активы между несколькими компаниями. Это позволяет ему не потерять весь капитал, даже если одно из предприятий понесет убытки. Ценные бумаги разных акционерных обществ, сосредоточенные в одних руках, образуют портфель, откуда и берут свое название.

Портфельные акции позволяют инвестору формировать свой заработок из суммы прибылей и убытков каждой отдельной компании.

Портфельными могут быть любые ценные бумаги, кроме казначейских и квазиказначейских. Это связано с тем, что эти активы не могут принадлежать отдельному инвестору.

Другие виды

Специальные акции дают владельцу некоторые дополнительные привилегии. Так, к важным особым бумагам относятся:

- конвертируемые;

- голосующие;

- золотые.

Обменять привилегированные акции на обычные – вот для чего нужны конвертируемые ЦБ. Это может быть необходимо, когда прибыль компании возросла. Курс обмена устанавливается управлением акционерного общества.

Голосующими называют те пакеты ценных бумаг, доля которых дает их обладателю вес при принятии решения на собраниях. В зависимости от доли общего капитала они могут иметь разный статус.

Золотые – особая разновидность привилегированных акций, который предоставляет их владельцу особые полномочия при управлении компанией.

Почему цена акций растет

С точностью прогнозировать изменение стоимости акций невозможно. Мы постарались выделить ключевые факторы, влияющие на котировки:

- Расширение бизнеса.Компании расширяют свое присутствие на рынке, выходят в новые регионы и страны, запускают новые заводы и т.д. – все это свидетельствует о развитии компании в оптимистичном ключе. Поэтому на фоне подобных новостей стоимость акций предприятия может неплохо вырасти.

- Перспективы отрасли.В случае процветания той или иной отрасли растет и спрос на акции компаний внутри данного сегмента рынка. Поэтому цена на акции растет. Например, сейчас считаются перспективными отрасли высоких технологий, солнечной энергии – акции таких компаний, как правило, торгуются по достаточно высоким ценам. Например, одна акция Tesla стоит около 400 долларов США.

- Новости о выплате дивидендов.Когда компании объявляют о своем намерении выплатить часть прибыли акционерам, их акции могут буквально взлететь в цене. Например, в мае 2020 года акции «Россетей» повысились на 15% после объявления выплат.

- Выкуп акций.Компании могут выкупать свои ценные бумаги для решения разных задач: вложения свободных денег, снижения риска враждебных поглощений, изменения структуры капитала, улучшения соотношения прибыли на цену акции. Как правило, обратный выкуп поддерживает котировки акций.

- Правовое регулирование.Например, сейчас многие страны активно борются с выхлопными газами, глобальным потеплением и другими сопутствующими проблемами. В связи с этим, например, рынок альтернативной энергетики растет, а вслед за этим растут и акции соответствующих компаний.

Выгодно ли вкладываться в акции

Статистика говорит, что акции компаний – самые доходные инвестиционные инструменты на протяжении долгого времени.

Однако прошлый успех не может гарантировать будущих результатов, и важны конкретные условия, так как не каждая бумага способна принести доход.

Преимущества и недостатки инвестиций

Плюсами инвестирования в акции компаний можно назвать:

- Возможность повышенного заработка.

- Вход в капитал крупных организаций с небольшой суммы.

- Возможность широкой диверсификации вложений.

- Разные способы хеджирования и защиты от рисков.

- Регулярный дивидендный поток.

- Пассивный способ заработка.

- Несколько способов анализа финансового состояния акционерных обществ.

- Ликвидность.

Минусы инвестиций в долевые инструменты эмитентов:

- риск потери капитала при банкротстве компании;

- рыночный риск снижения стоимости бумаг.

Преимущества акций перед банковскими вкладами

Сразу стоит отметить, что дивидендная доходность многих российских эмитентов находится выше ставок по депозитным вкладам в банке. Для примера: дивдоходность по префам Сбербанка (она может меняться в зависимости от цены актива) сейчас составляет порядка 8 %, а предложение по банковским продуктам компании находится на уровне 6 % годовых.

Но главное отличие в том, что помимо регулярных выплат инвестор может зарабатывать за счет роста стоимости ценных бумаг компании.

Риски и способы их избежать

Как я уже указал, у долевых ценных бумаг есть два основных риска: это банкротство эмитента и снижение рыночной стоимости акций.

Но есть способы снизить эти риски:

- выбор наиболее ликвидных и надежных эмитентов;

- диверсификация;

- хеджирование;

- анализ финансовой и операционной отчетности;

- мониторинг и отслеживание важных новостей и событий эмитентов;

- реагирование на изменение общеэкономических тенденций (процентные ставки, тарифное регулирование, санкции и т.д.).

Сравнение акций с металлами и валютой

Как вы знаете, помимо фондового рынка есть еще два: товарно-сырьевой и валютный. На товарно-сырьевом продаются «контракты» на такие «товары» как нефть, сахар, хлопок, кофе, золото – короче, всякую всячину.

Есть инвесторы, которые считают, что надо обязательно вкладывать деньги в драгоценные металлы. Что инвестиции в золото, медь, платину и палладий – четыре самых популярных драгмета – обеспечивают стабильность инвестиционного портфеля. Они как бы гарантируют, что ваши деньги не обесценятся, не исчезнут из-за банкротства какой-нибудь фирмы.

Уоррен Баффет так не считает. По его мнению, когда инвестор покупает акцию, он покупает долю в компании. То есть покупает как бы «станки», которые приносят прибыль, покупает бизнес. Этот бизнес может «увеличивать» сам себя, постоянно расти.

Если инвестор покупает слиток золота – то все, что у него будет, – это слиток золота. Он не может «удвоиться», потому что это не бизнес. Это просто «кусок металла».

Делать инвестиции в драгметаллы, конечно, можно. Например, с целью диверсификации портфеля. Но не стоит думать, что это прямо вот шикарная гарантия стабильности.

То же самое касается валюты. Если вы торгуете на валютном рынке Форекс, вы можете рассчитывать только на спекулятивный доход. Если угадаете правильно и цены пойдут в вашу сторону – получите прибыль, если нет – потеряете деньги.

Сами себя ваши деньги на Форексе увеличивать никогда не будут. Вот у вас были рубли, вы их обменяли на доллары – ну и что? У вас есть тысяча долларов, превратится ли она в две тысячи? Нет.

Пакеты акций на бирже в США

Как уже отмечалось, в России и в США существует заметное различие в размерах мажоритарных пакетов: мажоритарии российских акционерных обществ часто владеют 30-50% акций, в то время как американские мажоритарии считаются таковыми при наличии 5-10% акций. Это связано с тем, что акции американских компаний принадлежат большому числу институциональных и портфельных инвесторов.

В частности поэтому американские корпорации стремятся поощрить своих миноритариев, которые имеют высокую суммарную долю в компании относительно крупных игроков. В той же Кока-Кола на них приходится основной пакет акций (почти половина), что больше первых четырех позиций главных мажоритариев. Помимо выплаты дивидендов, некоторые компании предоставили своим миноритариям право выдвигать свои кандидатуры в совет директоров.

Это политика получила название proxy access и была введена в 2010 г. (Rule 14a-11). В этом правиле говорится о том, что держатели 3% акций могут выдвигаться или предлагать кандидатов в совет директоров компании. Многие корпорации приняли эту политику в штыки, однако с 2015 г. число компаний, принявших ее, неуклонно растет. Среди них есть такие гиганты, как:

- General Electric;

- JP Morgan;

- Fidelity;

- А&T;

- Apple;

- Citigroup;

- Occidental Petroleum;

- McDonald’s

Одним из самых активных деятелей, продвигающих новую корпоративную культуру, стал Скотт Стрингер, государственный ревизор Нью-Йорка. По его словам, в идеале новую политику должны принять не менее половины компаний, входящих в S&P 500.

Борьба с мажоритарными акционерами началась после того, как было доказано, что миноритарии получают меньшее вознаграждение за свои акции при слиянии, поглощении или реорганизации компании. Например, при поглощении News Corp. компании Fox Entertainment Group была применена процедура тендерного предложения. В результате миноритарии поглощаемой Fox недосчитались не менее 500 миллионов долларов США.

Не все корпорации в США находятся в распоряжении владельцев мажоритарных пакетов: акционеры нередко передают управление компании в руки назначенных руководителей. Отдельно стоят семейные корпорации, которых в Америке большое множество.

В погоне за привлечением капитала посредством эмиссии акций собственники компании могут потерять контроль над ней. Чтобы избежать этого, владельцы корпораций, например, Ford Motors или Google оставляют за собой большинство голосующих акций, становясь мажоритариями.

Шаг первый: Коротко о том, что такое акции

Начиная свою деятельность в качестве частного инвестора, вы должны иметь хотя бы самые базовые представления об объекте своих будущих инвестиций. Поэтому ниже приведён краткий опус посвящённый тому, что собой представляют такие ценные бумаги как акции. Если для вас эта часть теории не составляет секрета, то можете пропустить её, и смело переходить сразу к изучению последующих разделов статьи.

Итак приступим. И начнём мы, как водится, с определения самого понятия – акция:

Описывая акции самыми простыми словами, можно сказать, что это такой вид ценных бумаг, который даёт своему владельцу право на часть бизнеса компании их выпустившей (компании эмитента акций), то есть фактически делает акционера совладельцем компании

И чем большей долей акций владеет акционер, тем большая часть бизнеса ему принадлежит. Естественно, что купив пару-тройку акций «Аэрофлота», вы не сможете летать его самолётами бесплатно, на правах совладельца (поскольку ваша доля в этой компании будет самой мизерной). Но вот приобретя пакет в десять-пятнадцать или более процентов акций, вы уже будете полноправным членом правления компании (поскольку вес вашего голоса, на общих собраниях акционеров, будет составлять те же 10-15%). Такая доля акций будет позволять занять место в совете директоров компании и не только даст возможность бесплатных перелётов, но, при желании, позволит зафрахтовать целый самолёт полностью за счёт средств компании.

Итак, доля акций компании даёт своему владельцу право на такую же долю в её бизнесе. А что подразумевает под собой доля в бизнесе, какой либо определённой компании? Во-первых, это означает право на соответствующую часть имущества компании (которое может быть реализовано, например, в случае её банкротства). Во-вторых – это право голоса на общих собраниях акционеров, а, следовательно, и возможность принимать активное участие в управлении бизнесом. Ну и наконец, самое приятное, это право на часть прибыли получаемой компанией в процессе её деятельности.

Вот именно эти, перечисленные выше, права и получает каждый владелец акций (акционер компании). И доля этих прав равна той доли акций, которая находится в его руках.

Основные виды акций

Теперь давайте поговорим о том, какие бывают виды акций. В общем случае их можно подразделить на две основные категории:

- Акции обыкновенные;

- Акции привилегированные.

Обыкновенные акции, это как раз те бумаги, обладание которыми даёт вам право и на управление компанией, и на долю в её прибыли, и на часть имущества в случае её банкротства. Однако следует иметь ввиду, что прибыль по таким акциям будет выплачиваться только по решению общего собрания акционеров. А собрание, львиную долю голосов в котором будут иметь мажоритарные акционеры, вполне может решить не выплачивать прибыль, а направить её, скажем, на дальнейшее развитие компании.

Обладая мизерной долей обыкновенных акций, вы никак не сможете повлиять на решения собрания. Хотя ваш голос и будет учтён, но он будет слишком слаб в сравнении с голосами обладателей более крупных пакетов акций

Немного иначе обстоят дела в случае обладания привилегированными акциями компании. В этом случае акционер получает свою долю прибыли (в виде дивидендов) регулярно, но не может принимать участия в управлении компанией. Привилегированные акции не дают права голоса на общем собрании акционеров и, следовательно, обладание даже очень большим пакетом таких акций не позволит принимать участие в управлении бизнесом компании.

Однако, как и в случае с обыкновенными акциями, обладатель привилегированных бумаг имеет право на долю в собственности компании. И он может предъявить это право в случае банкротства компании и распродажи её имущества с молотка. Более того, привилегированные акционеры имеют в этом случае преимущественные права в сравнении с владельцами обыкновенных акций, то есть их доля выплачивается в первую очередь.

Делаем выводы:

- Если для вас в первую очередь важна стабильность в выплатах дивидендов, то выбирайте привилегированные акции;

- Если же вы рассчитываете со временем получить определённое влияние на бизнес компании, и для вас важны не столько дивиденды, сколько рост курсовой стоимости, то покупайте обыкновенные акции.

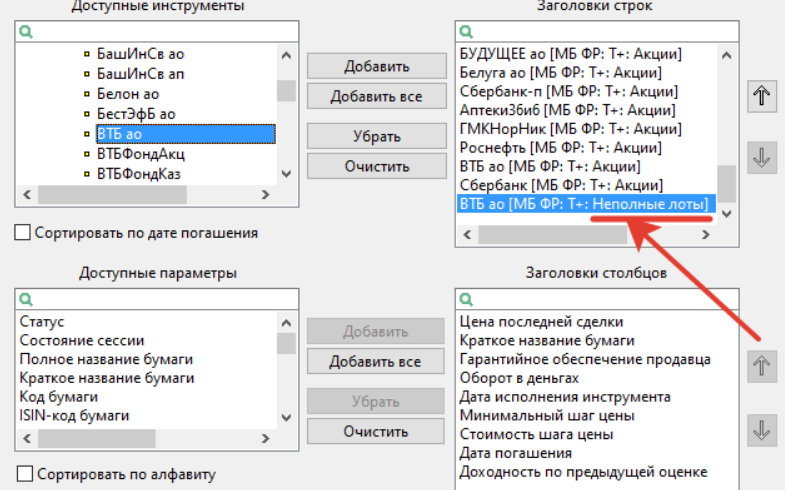

Виды лотов

Итак, лот это как правило целое число, которое больше или равно 1. Например, акции могут продаваться пакетами по 1, 10, 100, 1000 шт. (число ценных бумаг всегда равно единице с нужным количеством нулей). Такие лоты на фондовых рынках считаются полными или круглыми.

Однако ценные бумаги можно реализовывать и неполными лотами, для которых на Мосбирже даже есть отдельная секция. Как они возникают? Поскольку со временем число бумаг в лоте способно меняться, у инвестора в принципе может оказаться на руках меньшее число бумаг, чем установленное на сегодня биржей. Скажем, если лот был равен десяти акциям, а затем стал составлять сто бумаг, то инвестору придется или продать 10, или докупить 90 акций неполным лотом.

Что такое биржа акций (фондовая биржа) и как она работает

Чтобы вести торги ценными бумагами, инвесторам и эмитентам требуется площадка, где они могут сотрудничать. Для этого созданы фондовые биржи. Их основное достоинство – доступность и наглядность процессов купли-продажи. Каждая биржа работает по строгим правилам, определенным законодательством той страны, в которой она расположена. За исполнением ордеров следит специальный контролирующий орган.

Только прошедшие процедуру оформления компании могут выставлять свои ценные бумаги на торги. Благодаря этому исключается возможность мошенничества. Покупать и продавать могут только лица, получившие лицензию от биржи – брокеры и эмитенты. К ним обращаются инвесторы для сотрудничества.

Где в России продают акции

Крупнейшая биржа России – Московская биржа, которая раньше называлась ММВБ (Московская международная валютная биржа). Здесь сосредоточена львиная доля всех активов российских компаний и часть иностранных. Вторая по значимости – ФБСПБ (Фондовая биржа Санкт-Петербурга), где идут торги фьючерсами и иностранными акциями. Играет большую роль в экономике России.

Самые популярные площадки в мире

NYSE – Нью-Йоркская торговая площадка, крупнейшая мировая биржа. NASDAQ – американская биржа, на которой выставляются ценные бумаги высокотехнологичных компаний.

Отмечу быстро развивающиеся Токийскую и Шанхайскую биржи.

Ростелеком

- Цена лота ~ 1033 рубля

- Инвестировать в Ростелеком

Закрывает рейтинг недорогих российских акций компания Ростелеком – крупнейший российский провайдер цифровых услуг, обслуживающий частные домохозяйства, предприятия и государственные учреждения. У компании больше 13,5 млн клиентов широкополосного доступа и 10,8 млн – платного ТВ.

Дочерними компаниями Ростелекома являются Tele2, входящая в «большую четвёрку» мобильных операторов России, и «Центральный телеграф».

Компания также разрабатывает технологии для кибербезопасности, дата-центров, электронного правительства и облачных вычислений. Один из проектов Ростелекома – портал «Госуслуги», а ещё Единая биометрическая система. Сейчас специалисты компании разрабатывают решения для «Умного города».

Почему акции падают в цене

Иногда, купив акцию на падении, можно в перспективе на ней неплохо заработать, если она вновь поднимется в цене

Однако, важно понимать, что на практике так происходит не всегда: акции могут падать в цене долго и не восстанавливаться

- Экономическая составляющая.Из-за кризиса, связанного с распространением новой коронавирусной инфекции, многие акции упали в цене. Например, закрытие границ привело к снижению стоимости акций компаний из авиационного сектора.

- Форс-мажорные ситуации. Чем масштабнее авария, тем сильнее она может отразиться на стоимости акций. Например, после разлива топлива в июле 2020 года компанией «Норникельтрансганз» (дочка «Норникеля») акции компании упали.

- Снижение продаж. Если компания перестает развиваться или становится неконкурентоспособной на рынке, то велика вероятность того, что акции такой компании уже будут не столь привлекательными для инвесторов.

Как зарабатывать на акциях новичкам

На акциях зарабатывают двумя способами: первый – рост цены акции, второй – дивидендные выплаты. Дивиденды – доля от прибыли, которую компания переводит держателям своих акций. Инвестор получает дивиденды, если купил акции и не продаёт их.

Но не все компании платят дивиденды. Например, на акциях «Яндекс», Mail Group, Facebook, Google, Netflix, Amazon можно заработать, только если вы купите их, подождёте, когда они вырастут в цене, а потом продадите, зафиксировав прибыль.

Другие компании регулярно делают дивидендные выплаты. «Газпром» и «Сбербанк» переводят дивиденды один раз в год, «Магнит» два раза в год, «Северсталь» – три раза, Apple и Coca-Cola – четыре раза.

Дивидендную политику конкретной компании определяет её совет директоров. Поэтому регулярность и размер выплат меняются. Дивиденды могут даже перестать платить.

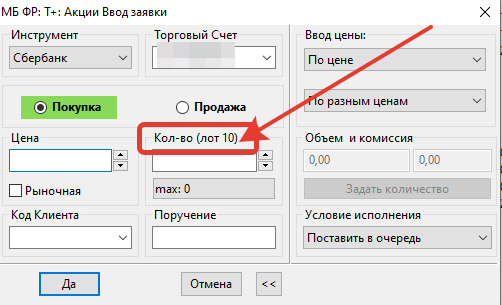

Число акций в одном лоте

Еще один важный момент: не нужно путать изменение числа акций в лоте с операциями сплита или консолидации акций. Хотя оба способа преследуют цель адаптировать цену ценной бумаги под инвестора или требования биржи, они различаются: сплит или консолидация изменяет число акций компании, тогда как лот просто указывает на то, сколько ценных бумаг «запаковано» в минимальный объем сделки.

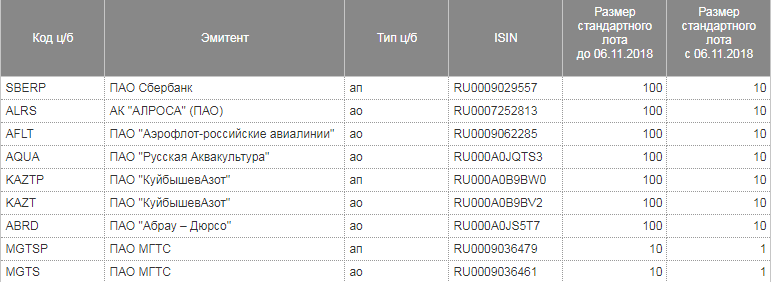

Например, Сбербанк 20 июля 2007 года провел сплит с уменьшением цены своих акций в тысячу (!) раз: до деления акции Сбербанка стоили 107 тыс. рублей, а после 107 р. за штуку. Понятно, что самих акций стало при этом в 1000 раз больше. Сегодня в одном лоте акций Сбербанка содержится 10 акций:

Выше приведен скрин из торгового терминала Quik, который используют многие российские брокеры. Однако число акций нужной компании в лоте можно посмотреть и на сайте Мосбиржи, просто введя в Яндекс запрос вроде «Сбербанк Мосбиржа» и перейдя в параметры инструмента:

Поскольку фондовый рынок в среднем растет, то неудивительно, что акции главных компаний страны также со временем увеличиваются в цене. А значит, можно ожидать либо сплита акций, либо уменьшения их числа в одном лоте, чтобы сделать их более доступными для розничного инвестора:

Цена и количество акций у приведенных выше компаний не изменились, однако инвестор получил возможность потратить на покупку в 10 раз меньшую сумму, чем раньше.

Если же мы рассмотрим депозитарные расписки на акции иностранных эмитентов Мосбиржи, то из почти полусотни вариантов только три содержат в лоте по 10 акций, остальные 1:1. Очень похожая ситуация с американскими акциями, которые с недавнего времени также торгуются на Мосбирже в рублях:

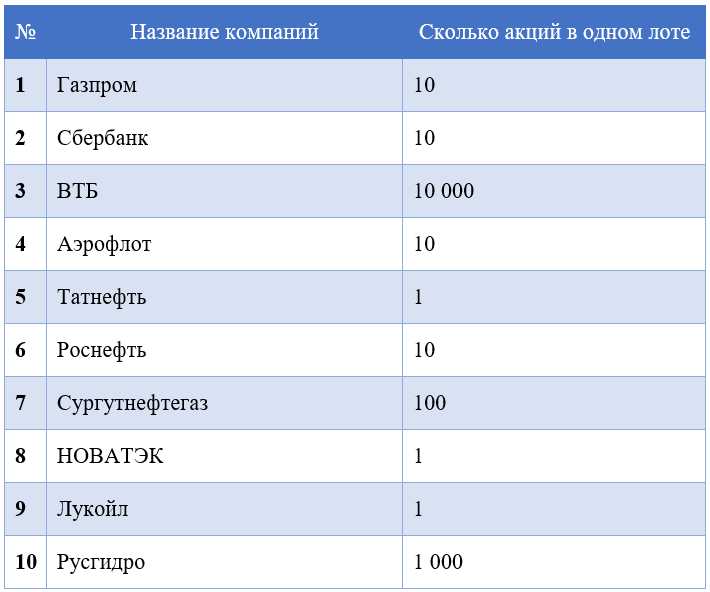

Вот какое количество бумаг содержится сегодня в лоте главных российских компаний:

Как видим, даже у лидеров число ценных бумаг в одном лоте может колебаться от 1 до 10 000. В первом случае (Татнефть, Новатэк, Лукойл) речь идет об относительно дорогих акциях: так, акция Лукойла на начало 2021 года стоит почти 6 000 р. Но при этом ей далеко до привилегированной акции Транснефти, которая оценивается рынком в 140 тысяч рублей… зато одна акция ВТБ стоит буквально копейки, причем эта цена выводит на след неудачного IPO.

Где мне купить акции

Акции вы можете приобрести на фондовой бирже. На ней происходит торговля различными ценными бумагами: паями паевых инвестиционных фондов, ОФЗ (облигации федерального займа), а также акциями и др. Чтобы совершать операции на бирже вам необходим брокер или доверительный управляющий. Они выступают посредниками между инвестором и биржей

Важно также помнить, что торговля на бирже несет определенные риски. Вы можете потерять как часть, так и весь ваш капитал

Не забывайте, что даже если от вашего лица действует доверительный управляющий, риски несете все равно вы. Потеря капитала, в основном, происходит из-за падения цен акций. Например, негативные события на рынке могут неблагоприятно сказаться на стоимости бумаг, и они могут упасть в цене. И наоборот, например, новости об увеличении дивидендов могут поднять стоимость ценных бумаг. Давайте более подробно разберемся в том, почему акции растут и падают.