Расчетный счет: для чего он нужен ип и организациям, как его выгодно открыть и использовать

Содержание:

- Сфера

- ДелоБанк

- Где открыть выгодный расчетный счет для ООО?

- Чему уделить внимание?

- Открыть расчетный счет по доверенности для ИП и ООО: где и в каком банке можно

- СберБанк Деловая Среда

- Каждому по потребностям

- УРАЛСИБ

- Общие сведения

- Как оценить финансовое состояние банка

- К каким банкам обратиться

- Где лучше открыть расчетный счет для ИП

- ВТБ

- Совкомбанк

Сфера

В банке Сфера можно бесплатно открыть расчетный счет для ИП и ООО, также в подарок получить электронную бухгалтерию, проверку контрагентов, ЭЦП и документооборот. Выберите один из тарифных планов, подходящих под параметры бизнеса. Пакет М включает 10 бесплатных внешних платежей и 300 000 рублей переводов физическим лицам без комиссии.

Начинающим предпринимателям, Сфера поможет открыть ИП, а также зарегистрировать счет без оплаты за банковское обслуживание. С открытием счета выпускается пластиковая карта, которая может быть использована для корпоративных покупок и командировок. Снятие наличных возможно в любом банкомате без комиссии. Сменить тариф можно в любое время в личном кабинете.

В тарифах с абонентской платой предусмотрены первые два месяца бесплатного обслуживания. В банке Сфера доступен автоматический расчет налогов УСН по ставке 6 и 15%, а также открытие депозитного счета на любую сумму с годовым доходом 7%. Для удобства установите приложение онлайн банкинга на смартфон или планшет.

ДелоБанк

В ДелоБанке можно открыть расчетный счет (РКО) для ИП и ООО за 10 минут. Среди множества тарифов обязательно найдете подходящий для своего бизнеса. Пакет «Активный рост» доступен за 790 рублей в месяц. С открытием счета получаете 5% на остаток и 15 бесплатных платежей контрагенту в другой банк. Тариф «Выгодный старт» предоставляет бесплатное обслуживание, но в программе не предусмотрены проценты на остаток, а платеж контрагенту стоит 87 рублей.

Открывая счет в ДелоБанке, получаете бесплатно 3 месяца онлайн бухгалтерии, платежи внутри банка, снятие наличных до 100 000 рублей в сутки в банкоматах партнеров по России. Для того, чтобы получить документы на открытие, не нужно ехать в отделение банка и стоять в очереди. Заполните заявку на сайте, загрузите фото ИП или ООО и дождитесь приезда курьера с договором и картой для бизнеса.

Для того, чтобы вести личные дела в одном и том же онлайн кабинете, ДелоБанк позволяет переключаться между профилями. Если в личном кабинете работают несколько бухгалтеров, каждому можно настроить доступ только к одной организации. В случае возникновения вопросов, эксперты поддержки готовы ответить в чате или по телефону круглосуточно.

Где открыть выгодный расчетный счет для ООО?

Перейдем к главному — обзору лучших банков, которые подходят для открытия выгодного аккаунта компаниями:

- Тинькофф — выгодный банк, где легко и удобно открыть расчетный счет для ООО. Заявка подается на официальном сайте учреждения, а решение принимается в срок до пяти минут с момента обращения. К плюсам сотрудничества с финансовым учреждением стоит отнести низкую цену на переводы (49 рублей), наличие процента, начисляемого на оставшиеся средства (7%), удобство работы с программами онлайн-бухгалтерии, помощь специалистов 24 часа в сутки. Минус в том, что у учреждения нет банкоматов, поэтому приходится пользоваться аппаратами банков-партнеров. Первые два месяца услуга бесплатна, а потом 490 рублей.

- Промсвязьбанк. Если выбирать выгодный банк для расчетного счета ООО, нельзя обойти стороной Промсвязьбанк. По названию тарифа легко сделать вывод, что платить лишние комиссии не придется. Стоимость открытия и ведения р/с обходится в ноль рублей. Кроме того, не требуется платить за онлайн-банкинг и оповещения по СМС. На оформление бизнес-пластика придется потратить 200 рублей в месяц. Если исходить из отзывов, условий и возможностей услуги, вариант достоин быть в ТОП-5.

- Альфа-Банк — финансовое учреждение, стоимость услуг которого для компаний всего 490 рублей. Открытие р/с для ООО бесплатно (где выгоднее сложно найти). Платежное поручение обойдется в сумму от 5 до 45 рублей. Отправка сообщений по СМС о проведении транзакций не бесплатна и составляет 59 рублей. Из дополнительных опций — выдача наличности (с комиссией), наличие приложений под различные версии программ для смартфонов, эмиссия корпоративной карточки (299 рублей).

- Модульбанк — кредитная организация, которая по праву входит в ТОП-5 выгодных банков для ООО и ИП по мнению экспертов и рядовых пользователей. Клиенту не требуется стоять в очереди для получения услуги или выжидать ответа в течение 3-5 дней. Рассматривая варианты, где выгоднее открытие расчетного счета для ООО, нельзя обходить стороной эту организацию. Оформление услуги бесплатно, доступен выбор тарифа, низкие комиссии, обязательная страховка, удобный онлайн-банкинг, а также интеграция с онлайн-бухгалтерией «Контур.Эльба» и «Мое дело». Из минусов — комиссии за платежи и отсутствие процентов на остаток денег. За получение наличных придется платить до 15%.

- Сбербанк. Это крупнейший банк, который заслуживает первоочередного внимания. За ведение и открытие расчетного счета платить не требуется. Первые три поручения передаются безвозмездно, а каждое последующее — сто рублей. При получении наличности придется заплатить комиссию от трех до пяти процентов. Информирование по SMS, приложение для телефонов, онлайн-банкинг и ряд других опций.

Чему уделить внимание?

Главная сложность — определиться с критериями, которые предъявляются финансовому учреждению при оформлении услуги. На начальном этапе требуется совершение до пяти платежей, поступление от пяти до десяти переводов в неделю (от других компаний) и возможность снятия наличности по первой необходимости.

С учетом сказанного стоит выдвигать следующие требования:

- Выдача наличности.

- Эмиссия и обслуживание корпоративного «пластика» (рекомендуется).

- Онлайн-банкинг с поддержкой новых браузеров.

- Минимальные расходы на открытие и ведение.

- Информирование по СМС.

Чтобы определить, где выгодней открыть расчетный счет для ООО, обратите внимание на финансовую составляющую, наличие акций и предложений. Кроме того, при выборе учреждения стоит учесть следующие качества — начисление процентов на остаток, возможность интеграции с онлайн-бухгалтерией, удобство пользования услугой, условия

Кроме того, при выборе учреждения стоит учесть следующие качества — начисление процентов на остаток, возможность интеграции с онлайн-бухгалтерией, удобство пользования услугой, условия.

Открыть расчетный счет по доверенности для ИП и ООО: где и в каком банке можно

Коротко о главном:

Коротко о главном:

В статье рассмотрим, можно ли открыть расчетный счет в банке по доверенности. Разберемся, что должно быть прописано в доверенности и по каким причинам банк может отказать в открытии счета предпринимателю и юридическому лицу. А также мы собрали список банков, где вам откроют счет по доверенности.

По российскому законодательству для ИП и юрид. лиц нет ограничений в открытии счета по доверенности. Сделать это возможно, но не в каждом банке.

Если вы смогли открыть расчетный счетГде открыть расчетный счет для ИП и ООО в 2019 году: сравнение тарифов и отзывы по доверенности в СбербанкеОткрыть расчетный счет в Сбербанке для ИП и ООО: тарифы на РКО и отзывы, то это не гарантирует такого же результата в другом банке.

Центробанк позволяет банку самостоятельно решать, каким образом идентифицировать клиента, поэтому он имеет право не принимать доверенность.

Доверенность на открытие расчетного счетаЧто такое расчетный счет ИП и ООО и зачем он нужен в банке обязательно должна быть заверена нотариусом, т. е. вам придется оплатить дополнительные расходы.

Поэтому сначала узнайте, в каких банках возможно при открытии использовать доверенность.

Рекомендуем прочитать: банков для малого бизнеса с выгодным РКО для ИП и ООО банков для малого бизнеса 2019 года с выгодным РКО для ИП и ООО.

В каких банках можно открыть счет по доверенности

Как мы уже говорили, не все банки открывают счета для бизнеса по доверенности. Поэтому составили список банков, где практикуют это:

Виды доверенностей

В зависимости от срока выдачи доверенность на открытие расчетного счета юридического лица может быть разовой и срочной:

- Разовая оформляется с целью совершения отдельной операции. Например, после того, как вы получили логин и пароль к интернет-банку, она перестает действовать.

- В срочной доверенности также прописываются определенные полномочия, но они доступны для представителя в течение установленного срока. Максимальный срок — 3 года.

В зависимости от полномочий доверенность подразделяется на специальную и генеральную.

- Специальная дает возможность действовать от лица доверителя только по определенным вопросам. Чаще всего представителя наделяют такими полномочиями, как внесение денег на счет через кассу банка, получение информации о состоянии счета (баланс, наличие арестов и блокировок), получение выписок и корпоративных карт, передача документов в банк, подача заявления на перевыпуск бизнес-карты и пр. По сути, в качестве полномочий можно вписать хоть что.

- Генеральная доверенность наделяет представителя теми же полномочиями, что есть у руководителя организации. То есть доверенное лицо может осуществлять все операции по счету, включая закрытие счета и перевод остатка средств со счета в другой банк.

Рекомендуем прочитать: Банки с самым дешевым открытием и обслуживанием расчетного счета для ИП и ООО банков с самым дешевым открытием расчетного счета для ИП и ООО.

Доверитель — тот, кто наделяет третье лицо полномочиями. Им может быть руководитель организации или ИП. Например, в доверенности от генерального директора доверителем будет выступать сам генеральный директор.

Доверенное лицо — тот, на кого возлагаются полномочия по представлению интересов доверителя. Это может быть любое третье лицо, например, бухгалтер.

Срок действия доверенности

Доверенность может быть оформлена на срок от 1 дня до 3 лет. На какой период оформить — решает доверитель. Срок обычно прописывается в тексте, но если в тексте его нет, доверенность действительна 1 год.

Доверенность может закончиться и раньше в случаях:

- Если доверитель отменил доверенность через заявление.

- Если одна из сторон была признана недееспособной на момент подписания доверенности.

- Вследствие смерти доверителя или представителя.

- Если у одной из сторон изменилась подпись или фамилия.

Текст доверенности обязательно должен включать несколько блоков:

- Общая информация: название «Доверенность», место и дата оформления (например, г. Москва).

- Персональные данные: название организации, от лица которой составляется доверенность, ИНН фирмы, паспортные данные и ФИО представителя, иногда прописывается адрес проживания представителя.

- Полномочия, т. е. какие функции представитель может выполнять от лица доверителя (например, передача документов в банк, внесение наличных на счет и пр.) и в каких банках.

- Срок действия доверенности; должность, подпись и ФИО доверителя, при наличии печать организации.

СберБанк Деловая Среда

Для сезонной компании рекомендуется пакет «Удачный сезон» с нулевой абонентской платой в отсутствие активности по счету. Для магазинов и салонов с большим объемом наличной выручки подойдет пакет с ежемесячным платежом в 1090 руб. Тариф предусматривает внесение 100 000 руб. через банкомат без процента, а затем самую низкую комиссию на внесение в линейке услуг.

Открывать счет в Сбербанке удобно и просто, заполните заявку на сайте, а специалист самостоятельно приедет в офис для подписания бумаг. В банке возможен дистанционный выпуск электронной подписи, а также бесплатный интернет-банкинг. Для новых клиентов действуют бонусные программы от партнеров (бесплатный год пользования 1С, 10 000 бонусных рублей в рекламном кабинете Вконтакте, 30 дней на размещение вакансий на HeadHunter).

Каждому по потребностям

Расчётно-кассовое обслуживание представляет собой комплекс услуг, включающий набор необходимых для бизнеса сервисов. Как правило, в банках, специализирующихся на «юриках», разработано несколько продуктов под ту или иную категорию клиентов: для ИП на упрощёнке, для ООО, для среднего бизнеса, корпоративные предложения.

Минимальный набор для ИП обычно включает открытие и ведение рублёвого счёта, пакет из нескольких бесплатных платёжек, подключение ДБО. Необходимость в расширенном комплекте оценивается индивидуально: как часто будут осуществляться переводы, обналичивание и пополнение счёта, нужны ли валютные счета, валютный контроль и т.д.

УРАЛСИБ

Бизнес-клиентам доступно 5 пакетов услуг. Начинающим предпринимателям подойдут первые два тарифа «Стартап» и «Бизнес-старт». Вы получите бесплатное открытие счета и бесплатное обслуживание в течение первых трех месяцев, до 5 бесплатных внешних платежей и до 2% комиссии за снятие наличных. Вы также сможете переводить бесплатно физическим лицам до 300 000 рублей.

Остальные три тарифа: «Кассовый», «Платежный» и «Максимум» предоставляют до 100 бесплатных внешних платежей и до 700 000 рублей пополнение счета без комиссии.

Все клиенты банка получат бесплатную бизнес-карту, возможность оформить счет с начислением процента на остаток и подключить интернет-эквайринг до 2.7%

Общие сведения

Прежде чем мы приступим к изучению конкретики по вопросу, имеет смысл ознакомиться с обобщёнными данными.

Таблица 1. Цены на открытие и обслуживание расчётных счетов в некоторых российских кредитно-финансовых организациях.

| Наименование учреждения | Стоимость открытия | Стоимость обслуживания, руб./мес. |

| Банк Точка | Бесплатно | 0 – 2 500 |

| ВТБ | 1 200 – 3 200 | |

| МодульБанк | 0 – 4 900 | |

| Открытие | 0 – 7 990 | |

| Росбанк | 490 – 3 890 | |

| Сбербанк | 0 – 9 600 | |

| Тинькофф | 490 – 4 990 |

Сведения приведены для стандартного варианта – оплаты за месяц использования. Но многие предложения позволяют оплачивать период до года, что обеспечивает скидку. Есть даже исключительная опция – “Навсегда” (по эксклюзивной цене).

Подробнее тарифы указанных банков (и ряда других) описаны в статье ниже.

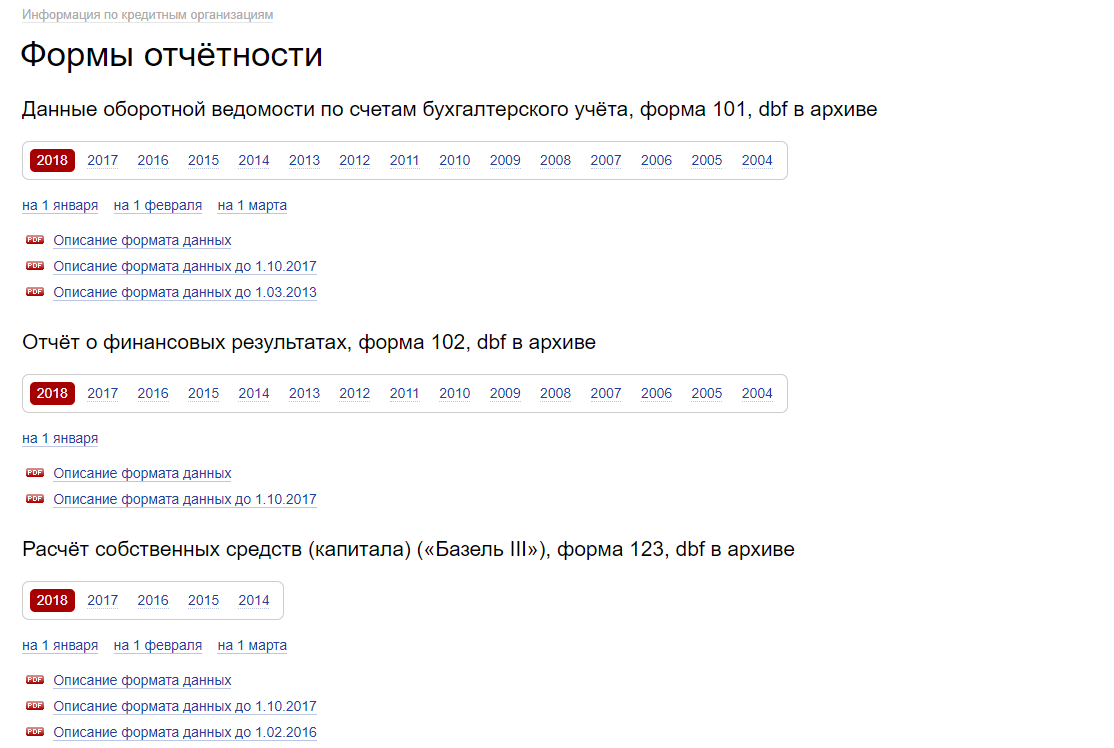

Как оценить финансовое состояние банка

Все кредитные учреждения обязаны открыто публиковать информацию о своей деятельности. На сайте Центробанка в свободном доступе размещается отчётность банков: о финансовых и налоговых результатах, размере капитала, соблюдении обязательных нормативов.

Но хотя информация открыта, разобраться в ней без специального образования достаточно сложно. Выбирая, где открыть расчётный счёт для компании, можно обратиться к рейтингам, которые составляют независимые профессиональные агентства:

- международные (S&P Global Ratings, Moody’s, Fitch Ratings);

- российские (Рус-Рейтинг, Эксперт РА, НРА, AK&M).

При выборе организаций для открытия расчётного счёта ООО мы ориентировались на три важных критерия:

- Размер активов нетто (в рублях). Это сумма собственного капитала банка и обязательств (деньги клиентов-физических и юридических лиц, межбанковские кредиты и другие привлечённые средства).

- Кредитоспособность. Это способность банка выдавать кредиты на короткие и длинные сроки с учетом процентной ставки, целевого направления и условий выдачи кредитов. Показатель кредитоспособности разные рейтинговые агентства оценивают по своей шкале. Чаще всего рейтинг обозначается латинскими буквами А, В, C, D с добавлением знаков «+» и «-» и прогноза (негативный или стабильный).

- Средства предприятий (в рублях). Чем выше со стороны бизнеса степень доверия определённому банковскому учреждению, тем больше собственных денег размещают в нем юрлица и ИП. Это своего рода голосование рублём в вопросе, где открыть расчётный счёт в банке.

Собираетесь открыть свой бизнес? Не забудьте зарезервировать расчётный счёт. Для выбора расчетного счета попробуйте наш калькулятор банковских тарифов:

Калькулятор подберет наиболее выгодное банковское предложение по расчетно-кассовому обслуживанию для вашего бизнеса. Введите объемы операций, которые планируете совершать в месяц, и калькулятор покажет тарифы банков с подходящими условиями.

К каким банкам обратиться

Банки для открытия расчетного счета:

- Сбербанк.

- Модульбанк.

- Точка.

- Тинькофф.

- Альфа-банк.

- Локо-банк.

Тинькофф банк предлагает воспользоваться сервисом и 2 месяца не оплачивать обслуживание.

Условия:

- Первые месяца бесплатное обслуживание;

- Нет комиссий за межбанковские транзакции;

- Круглосуточная поддержка;

- Мгновенные транзакции;

- Удобные дистанционные сервисы4

- Имеется возможность воспользоваться онлайн-бухгалтерией;

- Наличие процентов за остаток.

Точка банк предлагает следующие условия:

- Это безопасный кредитор;

- Скидка в течение трех месяцев в виде 7% на обслуживание;

- Наличие дистанционных сервисом с бухгалтерскими программами;

- Удобное заключение договоренностей;

- Выезд сотрудников на дом.

Модульбанк предлагает следующие условия получения расчётного счета:

- Имеется двойная защита в личном кабинете как мобильного, так и интернет-банкинга с помощью смс информирования;

- Для оформления требуется минимум документации, а для ИП только паспорт;

- Переводы и транзакции по снятию средств проводятся без комиссии;

- Круглосуточная техническая поддержка;

- 8% годовых на остаток.

Открывается счет за несколько минут, предполагается бесплатный вывод средств до 1 миллиона рублей. Присутствует также страхование счетов ООО до 1,4 миллионов рублей. Можно получить и кредит до 2 миллионов рублей. Фактически представленное учреждение является первым цифровым кредитором для юридических лиц. То есть здесь присутствует полное удаленное сопровождение и управление, все автоматизировано. В учреждении имеется бесплатная бухгалтерия что очень удобно для юридических лиц.

Сбербанк – самый крупный российский банк. Предполагает следующие условия:

- Открытие счета за день, внесение денежных средств уже после открытия;

- Пополнять возможно в любом банкомате, представленном на территории России;

- Понятный интернет и мобильный банк;

- Транзакции осуществляются в круглосуточном режиме;

- Обналичивание за 1,4%.

Альфа-банк предполагает следующие условия для предпринимателей:

- Имеется длинный банковский день для всех владельцев банковского продукта.

- Межбанковские транзакции проводятся до 21 часа.

- Наличие бесплатного смс информирования.

- Бесплатно осуществляются транзакции в государственный бюджет.

- Это системно значимый кредитор в государстве.

- Открытие продукта занимает не более 5 минут.

- Наличие бесплатного интернет-банка и мобильного.

- Присутствует бесплатное подключение терминала.

- Наличие подарков от кредитора при сумме 300 000 рублей.

Дополнительно стоит отметить, что финансовая компания перечисляет 1% годовых на остаток по счетам. А доступное дистанционное управление позволяет присматривать счета и проводить транзакцию с любых устройств. Мало того, для среднего и крупного бизнеса имеется персональный менеджер.

Локо-банк предполагает следующие особенности при выполнении:

- Резервирование счетов за несколько минут, возможность использования незамедлительно.

- Передача счетов курьерской службой.

- Транзакции внутри банка проводятся бесплатно.

- Открытие счетов проводится за 1 минуту;

- Денежные средства можно получить на развитие бизнеса путем кредитования;

- Выдается бизнес-карта с 1% возвратом на все приобретения;

- Наличие банковской гарантии до 30 миллиону рублей за час.

- Эквайринг для любой правовой системы 1,35%.

Где лучше открыть расчетный счет для ИП

Помимо затрат на ежемесячное обслуживание счета, есть еще много показателей, на которые нужно обращать внимание, при необходимости. К примеру, кому-то нужен процент за снятие или внесение средств как можно ниже, а у кого-то нет времени тратить на открытие счета и сделать это нужно как можно быстрее

Итак, в каком банке лучше открыть счет, учитывая все важные критерии, помимо стоимости. Ниже сравнительная таблица.

| Открытие | ПромСвязьБанк | Уралсиб | ФорБанк | Сбербанк | ДелоБанк | локобанк | МодульБанк | Сфера | ВТБ | Альфа-Банк | Тинькофф | Точка | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Срок открытия | до трех рабочих дней | 1-2 дня (возможно срочное) | 1-2 дня | 1-3 дня | за одну встречу | за 1 встречу | 1 день | 5 минут на регистрацию на сайте, открытие — за 1 встречу | моментально | 2-3 дня | 1-2 дня после подачи документов | один день | резервирование — 15 минут, открытие — в течение встречи |

| Бонусы при открытии счета | 2-4 месяца бесплатного обслуживания | до полугода бесплатного обслуживания | скидка 15% при оплате за год | скидка 15% при оплате за год | 2 месяца обслуживания по 1 р. | до 20% скидка на обслуживание счёта | 6 месяцев обслуживания в подарок, если у вашего предыдущего банка отозвана лицензия | Скидка на обслуживание 15-20%. Акции от партнёров на бухгалтерские программы и интернет-сервисы. Для получения скидки при открытии счёта нужно использовать кодовые слова (указаны на сайте). |

первые 90 дней обслуживания бесплатно | 3 месяца обслуживания — 0 руб. | 3 месяца бесплатного обслуживания; скидки при оплате за 3, 6 или 12 месяцев. |

на оплату рекламы в Яндекс.Директ, SeoPult — до 10 000 руб.; на оплату рекламы myTarget — до 50 000 руб.; на запуск первой рекламы Google AdWords — 3000 руб. |

в тарифе «Всё лучшее сразу» первые 3 месяца — 500 р. вместо 2500 р. |

| Начисление % на остаток по счету | нет | нет | до 4% | да | плавающая ставка | до 5% | нет | до 7% | нет | нет | до 3% | от 4 до 6% | нет |

| % за внесение наличных | от 0 до 1,3% | от 0 до 1% | от 0,12 до 1% | от 0,1 до 0,5% | от 0 до 1% | 0-0,3% | от 0 до 0,3% | от 0 до 0,5% | 0 руб. | от 0 до 0,5% | от 0 до 1% | от 0,15 до 0,3% | от 0,2%, максимально 8% в зависимости от суммы пополнения и тарифа |

| % за снятие наличных | от 0,99 до 4,99% | от 1,5 до 11% | от 1,1 до 11% | от 1,5 до 10% | от 0 до 10% | 2-3% | от 0 до 15% | от 0 до 6% | от 0 до 5% | от 0 до 11% | от 0 до 11% | от 1 до 15% | от 0% до 6% |

| Перевод на карту физ. лица | от 150 000 до 500 000 р. | до 150 тыс. р. | до 300 тыс. р. | комиссия | до 300 тыс. р. | до 150 тыс. р. | до 500 тыс. рублей | до 300 тыс. рублей — для юридических лиц, до 1 млн — для ИП | 100 000 — 500 000 р. в зависимости от тарифа | до 150 тыс. р. | до 6 млн рублей | до 1 000 000 р. | до 500 тыс. р — для ИП, до 300 тыс. рублей — для юр. лиц. |

| Комиссия за перевод юр. лицам и ИП | 0-100 р./шт. | от 30 до 100 р. | до от 28 до 120 р. | от 0 до 75 р. | от 16 до 199 р. | до 87 р. | от 19 до 89 рублей | от 0 до 90 р. | от 0 до 90 р. | от 32 до 100 р. | от 0 до 50 рублей за перевод | внутрибанковские — бесплатно, остальные — от 19 до 49 руб. | от 0 до 60 рублей |

| Интернет-банкинг и мобильное приложение | да | да | да | да | да | да | да | да | да | да | да | да | да |

| Корпоративные карты | выпуск бесплатно, обслуживание — 149 р./мес. за карту | выпуск бесплатно | обслуживание — первый год бесплатно, далее — 250 р./мес. | выпуск и обслуживание — бесплатно | от 2 до 7 тыс. р./год | бесплатные | есть | от 0 до 1000 р. в мес. | 1 карта бесплатно | стоимость обслуживания — 0 р. | выпуск и обслуживание бесплатно | выпускаются в день регистрации — бесплатно, после — 490 руб. | выпуск и обслуживание бесплатно |

| Зарплатный проект | есть, бесплатные переводы | от 0,1% за перевод зарплаты | переводы — бесплатно | комиссия устанавливается индивидуально | переводы от 0 р. | 0,2% за перевод | переводы без комиссии | комиссия — до 19 р. | 1% за перечисление зарплаты и пособий | 0-1% за перевод | бесплатные переводы | бесплатные переводы | комиссия за перевод денег сотрудникам устанавливается по соглашению сторон |

| Валютный счет | открытие — 800-2000 р. | бесплатно | бесплатно | бесплатно | 3000 р. открытие | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно |

Но даже это еще не все. Банки предлагают услуги бухгалтерии, юриста, инкассации, экваринга, расчетно-кассового обслуживания и т.д.

И тут уже каждый для себя должен выбрать банк, наиболее подходящий требованиям его требованиям который предлагает лучшие условия именно для него.

ВТБ

ВТБ позволяет оформить расчетный счет по одному из трех тарифов: Бизнес-старт, Бизнес-развитие и Бизнес-онлайн. Вы получаете до 100 бесплатных платежей в месяц, до 250 000 рублей внесения наличных без комиссии, бесплатный интернет и мобильный банк и бесплатное ведение рублевого счета. Минимальная комиссия за снятие наличных составит 0.5%.

Всем клиентам банк предоставляет денежные бонусы на интернет-рекламу бизнеса, возможность проведения платежей в послеоперационное время и бесплатное СМС-информирование по расчетному счету.

ВТБ регулярно устраивает акции. Если успеете открыть счет в течение одной из них, то вы сможете получить, к примеру, 3 месяца бесплатного обслуживания, а также переводы и операции с наличными без комиссии.

Совкомбанк

Совкомбанк предлагает гибкую линейку тарифов расчетно-кассового обслуживания для ООО. Для начала определитесь нужен ли в тарифном плане овердрафт, а затем можно приступать к выбору основных параметров: лимит на снятие наличных денег и количество платежей контрагентам в другие банки. Если хотите не только выгодно совершать операции, но и получать прибыль, подключите тариф «Доходный» с 12% годовых начислений с депозита.

Тариф «Мастер» позиционируется банком, как один из самых выгодных предложений. За 490 рублей в месяц, получаете бесплатные переводы внутри банка, овердрафт до 500 000 руб., 29 рублей за безналичный платеж, выгодные условия для эквайринга. Можно получить корпоративную карту с самоинкассацией и моментальным зачислением за 500 рублей годового обслуживания.

В случае возникновения вопросом, клиенты обращаются в круглосуточную службу поддержки Совкомбанка. Получить консультацию можно в чате, мессенджере или по телефону. Банк ведет свой блог «Я – предприниматель», где начинающие бизнесмены могут почерпнуть информацию по налогам ИП, закупкам и поставкам.