Тинькофф инвестиции

Содержание:

- Сумма налоговых выплат

- Рейтинг Тинькофф на банки.ру

- Какие инструменты можно использовать для инвестиций?

- Плюсы и минусы Инвестиций

- Как вывести денежные средства через сервис Тинькофф?

- Программное обеспечение и мобильная торговля

- Чем примечателен сервис Инвестиции от Тинькофф?

- Как закрыть брокерский счет?

- Какие возможности открываются для инвестора?

- Приобретение и продажа активов

- Тарифы для пользователей

- — Позиции

- Тинькофф капитал — управление инвестициями

- Комиссионные сборы

- Как работать с Тинькофф Инвестициями

- Как начать инвестировать с помощью Тинькофф

- Брокерский счет в Тинькофф банке – что это такое?

- Знакомство с API

- Возможные сложности при работе с биржей

- Знакомство с Python

- Заключение

- Заключение

Сумма налоговых выплат

Поскольку этот вид заработка осуществляется официально, приходится платить налоговые процентные ставки. Они меняются в зависимости от операции, выполняемой физическим лицом.

Так, за транзакции с покупкой и продажей акций и облигаций вычитывается 13%. Это столько же, сколько взимается с обычных граждан, трудоустроенных и оформленных в стандартных компаниях.

Налоги налагаются на следующие формы финансового рынка:

- На доход от продажи облигаций;

- На доход от реализации акций;

- На доход от обмена валютных единиц.

Платформа Тинькофф автоматически вычитывает налоговые выплаты и комиссионные сборы, пользователь никак не может повлиять на данный процесс.

Расчет налоговых взносов происходит в следующих ситуациях:

- При окончании срока налогового взноса;

- При выводе денежных средств;

- При реализации ценных бумаг;

- При извлечении прибыли.

Важно заметить – если клиент закрывает свой брокерский счет, он в обязательном порядке должен выплатить все налоги. Вне зависимости от формы выполненной операции расчет процентов происходит в национальной валюте

Вне зависимости от формы выполненной операции расчет процентов происходит в национальной валюте.

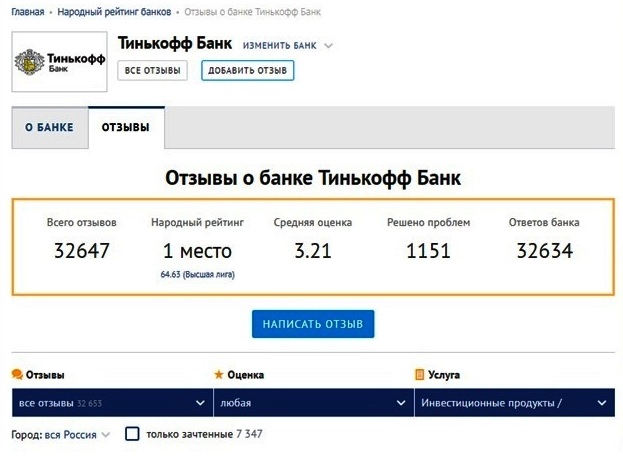

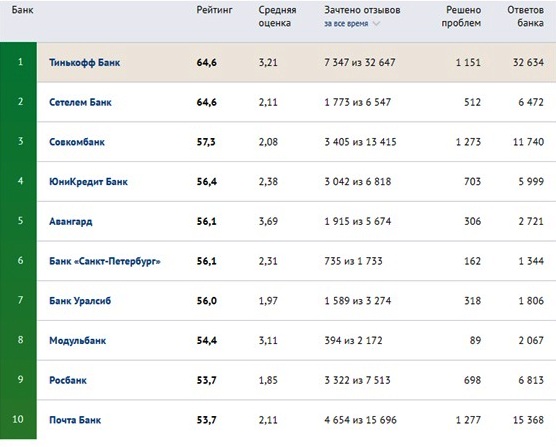

Рейтинг Тинькофф на банки.ру

Всего на Тинькофф банк на данный момент имеется 32 647 отзывов и на 32 634 из них получен ответ банка. При этом банк занимает первое место в народном рейтинге.

Средняя оценка банка 3,21. Надо сказать, что это хороший балл. Судя по нему, количество положительных оценок больше, чем отрицательных. Дело в том, что обычно людям не свойственно оставлять положительные отзывы. Зато в случае проблем, о них напишут все. Об этом свидетельствуют данные таблицы народного рейтинга. Если оценить «конкурентов» Тинькофф в данном документе, то можно увидеть, что это банки с оценкой в районе 2 баллов, то есть там все плохо.

Какие инструменты можно использовать для инвестиций?

Установив специальное приложение от Тинькофф на свой смартфон или зайдя на сервис через компьютер, клиент получает доступ к:

Акциям, которых на начало 2021 года насчитывалось около 562, в том числе и зарубежных, и российских компаний.

Девяти фондам ETF.

Облигациям 68 эмитентов

ИСЖ (но здесь следует обратить внимание на то, что на данный момент существует только три поставщика, а именно: ВТБ, Ренессанс, Альфа-Групп). Валюте (евро, доллары)

Этот банк не предлагает свои услуги на Форекс рынке, но при необходимости денежные средства можно поменять по курсу, который максимально приближен к межбанковскому.

Важно!

Плюсы и минусы Инвестиций

После использования сервиса и изучения отзывов я могу отметить такие преимущества:

- Открыть счет в Инвестициях и пользоваться им очень просто. Действующему клиенту банка достаточно оставить заявку, новому — подписать договор и получить карту. Все операции проводятся в интернет-банке или мобильном приложении. Операции можно проводить в рублях или в валюте

- Комиссия взимается только за операции с брокерским счетом. Платить за обслуживание не нужно — при отсутствии операций сервис будет бесплатным. Исключение — тариф Премиум: комиссия по нему взимается каждый месяц

- Как и все зарегистрированные брокеры, Тинькофф выступает налоговым агентом. Он сам уплатит НДФЛ с дохода от инвестиций. Также при необходимости банк поможет получить налоговый вычет – для этого будет необходим индивидуальный инвестиционный счет

- Бумаги, которые вы приобретаете, будут принадлежать вам. Если Тинькофф Инвестиции по какой-то причине прекратят работу, то вы сможете перевести их на счет к другому брокеру

- Тинькофф предоставляет вполне качественную поддержку пользователям — особенно это будет полезно тем, кто сталкивается с инвестициями впервые. В сервисе можно найти подробную и актуальную информацию о каждой бумаге и советы по инвестициям. Есть «Советник», который помогает составить портфель акций исходя из целей и бюджета. В приложении удобно следить за новостями биржи и аналитикой

Впрочем, у сервиса есть несколько существенных недостатков. Кому-то они могут показаться незначительными, а кому-то — очень серьезными:

- Сервис доступен только клиентам Тинькофф. Переводить деньги на брокерский счет и выводить их с него можно только с помощью карты Тинькофф Блэк. Тем, кто не интересуется другими продуктами банка, Тинькофф Инвестиции не подойдут. При этом обслуживание карты платное — оно стоит 99 рублей в месяц

- Комиссия за операции на базовом тарифе очень высокая — 0,3% с каждой операции. При этом она взимается как за покупку или продажу бумаг, так и за обмен валюты. Есть тариф с более низкой комиссией, но обслуживание по нему стоит дороже

- Специалисты отмечают, что котировки некоторых бумаг в Инвестициях и на бирже могут не совпадать. Также я заметил несколько неактуальных прогнозов и инвест-идей давностью в несколько недель или месяцев. Поэтому советую вам дополнительно проверять стоимость бумаг и прогнозы в нескольких источниках — например, у других брокеров

- В сервисе не хватает инструментов для более профессиональных инвесторов и трейдеров — закупки по собственному курсу, кредитного плеча, информации о других сделках по той же бумаге; а также некоторых других типов бумаг (например, фьючерсов или опционов). Но этот недостаток, скорее всего, временный — Тинькофф обещает реализовать эти функции в будущем, если они будут востребованы

- Также при работе с сервисом возможны различные технические проблемы — от «исчезновения» денег и акций до ошибок при выводе денег. Но Тинькофф следит за сообщениями об ошибках и оперативно устраняет их

Весной 2019 года Тинькофф подготовил крупное обновление для Инвестиций. Теперь можно просмотреть подробную аналитику по собранному портфелю и создавать уведомления о достижении цены. «Советник» может предложить варианты портфеля активов на основе нескольких стратегий — консервативной, умеренной или агрессивной. Появилось больше инструментов для профессионалов, доступных на «Трейдере» и «Премиуме» — биржевой терминал, в котором можно следить за котировками, торговля по стоп-лоссу и тейк-профиту (закрытие сделки при достижении минимальной или максимальной цены). Тинькофф развивает сервис и старается сделать его удобным для разных категорий инвесторов — это не может не радовать.

Как вывести денежные средства через сервис Тинькофф?

Вывод денежных средств осуществляется на бесплатной основе при условии включения в процесс финансового инструмента Тинькофф банка, то есть при переводе денег на пластик данного кредитного учреждения.

Важно заметить – если пользователь работает с различными валютами, то ему необходимо будет в самом начале перевести их в рублевый эквивалент, и лишь после этого заказывать отправку финансов. За 24 часа клиент может вывести не больше 2 миллионов рублей

Это строгое лимитное ограничение, равное для всех. Оно не зависит от прогресса брокера, а также от его опыта и срока нахождения на сайте

За 24 часа клиент может вывести не больше 2 миллионов рублей. Это строгое лимитное ограничение, равное для всех. Оно не зависит от прогресса брокера, а также от его опыта и срока нахождения на сайте.

Существует два варианта вывода денежных средств. Первый – самый простой. Пользователь заказывает отправление накопленных финансов, после чего те в течение двух суток поступают ему на счет.

Второй – более сложный и затратный, поскольку он дает возможность брокеру перевести деньги за считанные минуты. При выборе этого способа клиент должен учитывать, что ему будут доступны лишь 75% от общего дохода.

Программное обеспечение и мобильная торговля

После открытия брокерского счета вы сразу получаете доступ к торговой платформе Тинькофф Инвестиции. Отмечу, что интерфейс простой, понятный, никаких проблем с пониманием вызвать не должен.

Чтобы купить или продать какой-либо актив, нужно просто нажать в личном кабинете соответствующую кнопку, подтвердить операцию по смс. Цена купли/продажи при этом фиксируется, даже если за время подтверждения рыночный курс изменится.

Не зря Тинькофф называют «брокером для домохозяек». Вообще это не совсем верно. Но пока остановимся на торговой платформе Тинькофф Инвестиции, которая доступна в виде онлайн-сервиса и мобильного приложения. Функционал обеих версий у брокера абсолютно одинаковый.

При работе с платформой не нужно использовать терминал Quik, это огромный плюс. Все сделки можно проводить, не выходя из браузера или приложения. Клиентам брокера доступен биржевой стакан и возможность выставления рыночных ордеров, отложенных ордеров, стоп-лоссов и тейк-профитов (что это такое, можно прочитать в моей статье). Когда торговая сессия закрыта, заявки все равно можно оставлять.

При работе с брокерским счетом пользователи в реальном времени могут отслеживать динамику движения цены каждого имеющегося актива и всего портфеля. Купоны, дивиденды начисляются автоматически, как и списываются налоги с брокерского счета.

Чем примечателен сервис Инвестиции от Тинькофф?

Инвестиции в ценные бумаги почти не пользуются популярностью у россиян. Одним они кажутся слишком сложными, другие боятся рисков, третьи считают их мошенничеством. С другой стороны, многие люди интересуются инвестициями как более выгодной альтернативой вкладам, но не знают, с чего начать и как выбрать подходящие бумаги для вложений. Различные компании и брокеры пытаются сделать инвестиции доступными для массового клиента, но ближе всех к такому формату подобрался именно Тинькофф.

Сервис Тинькофф Инвестиции позиционируется как простой и понятный как профессионалу, так и новичку инструмент для покупки ценных бумаг — акций или облигаций, иностранной валюты и инвестиционного страхования жизни. Он предлагает не только удобный доступ к бирже, но и полезную информацию для тех, кто собирается или уже начал инвестировать. Как и другие продукты от банка, Инвестиции обслуживаются полностью онлайн, а некоторые вопросы решаются через выездных специалистов.

Как закрыть брокерский счет?

Клиент не обязан специально закрывать счет, поскольку он обслуживается на бесплатной основе, однако при желании можно легко это сделать с помощью расторжения договора с кредитным учреждением. Для этого необходимо осуществить следующий порядок действий:

- Зайти на сайт инвестиций;

- Написать через личный кабинет в Тинькофф с уведомлением о желании закрытия брокерского счета;

- Дождаться подтверждения.

Важно заметить – закрытие счета доступно лишь при выполнении обеими сторонами договора всех наложенных на них обязательств. Назовем самые главные:

- Для компании – перевод заработной платы за осуществленные финансовые операции;

- Для брокера – оплата всех налогов.

- А вы знали, что брокерский счет можно закрыть с помощью звонка в службу поддержки?

Какие возможности открываются для инвестора?

Главный принцип работы данной площадки заключается в простоте и удобстве пользования. Именно поэтому даже у начинающего брокера не возникнет никаких проблем и вопросов при ее использовании.

Преимущества брокерского счета в Тинькофф.

Преимущества брокерского счета в Тинькофф.

По сути покупка каких-либо активов была сведена к нескольким кликам мышкой.

Данный сервис обладает множество преимуществ, среди которых можно выделать следующие:

Простота и удобство – для того, чтобы оформить все официальные бумаги для получения доступа в сервис «Инвестиции» требуется минимум времени и усилий. Приобретение акций, облигаций происходит в один клик, что на порядок проще, чем при использовании форекс-дилеров. К тому же не требуется оплата никаких налогов, за клиента это делает брокер, а все дивиденды начисляются напрямую на счет брокерский.

Невысокий комиссионный сбор, который составляет всего 0,3% от каждой сделки, но не менее 99 рублей

Наряду с этим необходимо обратить внимание на то, что за вывод денег, пополнение счета, а также его ведение абсолютно бесплатно. Комиссия снимается только за торговые операции, это касается и обмена валют

Никаких других платежей в сервисе нет.

Минимальные риски, так как в этом сервисе нет кредитного плеча, а это означает, что существует возможность маржин-колла. Риск сделки можно довольно просто оценить. А личные денежные средства можно потерять только в том случае, если пропадает непосредственно сам эмитент акции или же облигаций. К тому же приобретение ценных бумаг происходит на имя клиента и все это фиксируется в реестре через партнера. Если возникнут какие-то проблемы в Тинькофф банке ли у брокера, то найти вой объект вложений всегда можно.

Можно получить более высокий доход по сравнению с депозитами. Ведь обладатель брокерского счета в Тинькофф имеет возможность одновременно получать доход с двух позиций: дивиденды по акциям, а также на разнице курса валют. На сервисе «Инвестиции» есть подробная аналитика, которая помогает клиентам.

Быстрое выполнение задач. В Тинькофф клиент сразу же получает свои деньги за продажу ценных бумаг.

Полезное видео:

Приобретение и продажа активов

Далеко не каждый пользователь может с первого раза разобраться с подобным инструментом, но здесь нет ничего сложного. В приложении есть удобный поиск по эмитентам, а также типам инструментов, а поэтому клиенту даже не нужно знать на какой бирже продаются те или иные акции/облигации.

Важно! Все акции продаются только лотами. В лоте может быть неограниченное количество акций

Именно поэтому итоговая стоимость может измениться, так как в Тинькофф показывается стоимость одной акции.

Помимо того, необходимо учитывать тот факт, что при приобретении российских акций торги ведутся в режиме Т+2, то есть акции поступят на брокерский счет только на вторые сутки после их покупки.

Тарифы для пользователей

В Тинькофф Инвестиции для клиентов предусмотрено три тарифных плана. При выборе того или иного варианта следует опираться на следующие факторы: общий объем денег, которые пользователь намерен инвестировать, наличие/отсутствие премиальной карты Тинькофф, масштаб будущих инвестиций.

Важно знать!

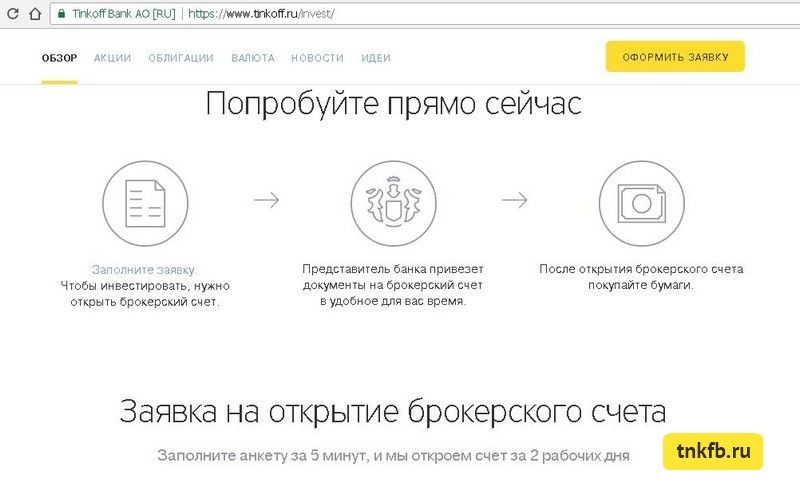

Для инвестиций с платформы Тинькофф необходима банковская карта. Необходимые документы и карту привезет сотрудник банка в назначенное время

После ее получения можно приступать к стандартной процедуре регистрации брокерского счета. Если у вас еще нет карты Тинькофф Банка закажите ее в два клика здесь

Тарифы брокерского обслуживания:

«Инвестор»

Создается по умолчанию для каждого клиента, открывшего брокерский счет. Такой тариф предназначен для лиц, планирующих инвестировать до 116 000 рублей в месяц.

Здесь не берется комиссия за обслуживание счета. При покупке/продаже ценных бумаг (акций, облигаций и т.д.) взимается 0,3% от суммы сделки, а по срочным операциям действует комиссия в размере 10 рублей за один контракт.

«Трейдер»

Подходит клиентам, планирующим ежемесячно инвестировать на более крупные суммы (от 116 000 рублей), на брокерском счете более 2 000 000 рублей или же есть премиальная карта Тинькофф.

При соблюдении ряда условий обслуживание бесплатное (отсутствие сделок в расчетном периоде, наличие премиальной карты и т.д.). В иных случаях за обслуживание взимается 290 рублей в месяц.

Комиссий по сделкам (с начала торгового дня):

- до 200 000 рублей – 0,05% от суммы сделки,

- более 200 000 рублей – 0,025% от суммы сделки.

«Премиум»

Этот тариф предназначен для крупных инвестиций. Здесь стоимость обслуживания зависит от суммы активов, находящихся на брокерском счете клиента:

- от 300 000 рублей – бесплатно,

- от 1 000 000 рублей – 990 рублей,

- прочие случаи – 3000 рублей.

Комиссии по сделкам варьируются в пределах от 0,025% до 4% от суммы сделки.

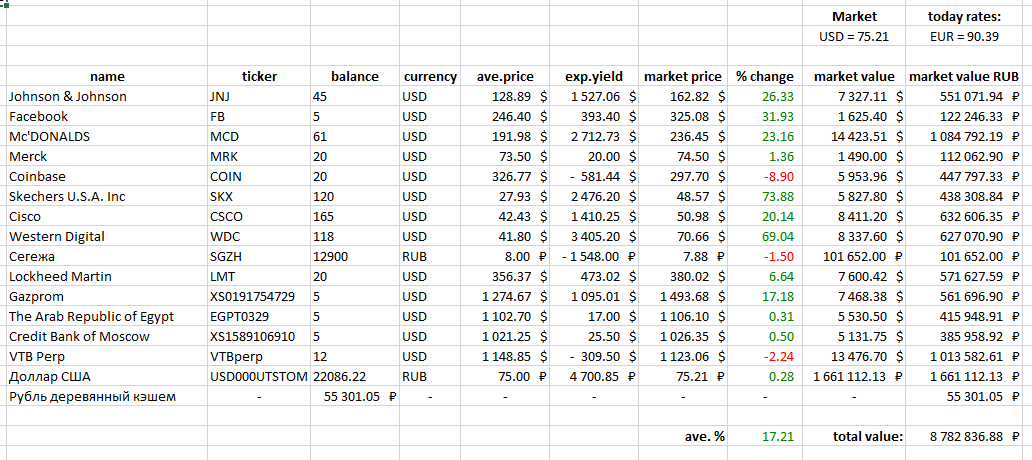

— Позиции

В левой части таблицы выводится информация по текущему портфелю:

Параметры (базовые, из API):

name — название бумаги

ticker — тикер

balance — количество бумаг в портфеле

currency — валюта

ave.price — средняя цена покупки в валюте

exp.yield — ожидаемая прибыль с продажи (без учёта налогов и комиссий)

Тут, кстати, стало понятно, откуда взялась сумма 955 644 руб (+12,21%) на главном экране приложения — это как раз и есть суммарный exp.yield в рублях по рыночному курсу.

Параметры, посчитанные на основе базовых:

market price — текущая рыночная цена одной бумаги (ave.price + exp.yield)

% change — процент изменения стоимости актива (market_price / ave.price) * 100) — 100)

market value — текущая рыночная стоимость всей позиции (market_price * balance)

market value RUB — рыночная стоимость всей позиции в пересчёте на рубли по текущему рыночному (не ЦБ) курсу

ave. % — среднее арифметическое всех % change. Сейчас я понимаю, что это бесполезный параметр. Надо было считать по-другому, возможно исправлю в следующих версиях программы.

total value: — рыночная стоимость портфеля в рублях (сумма всех market value RUB)

Дальше — интереснее!

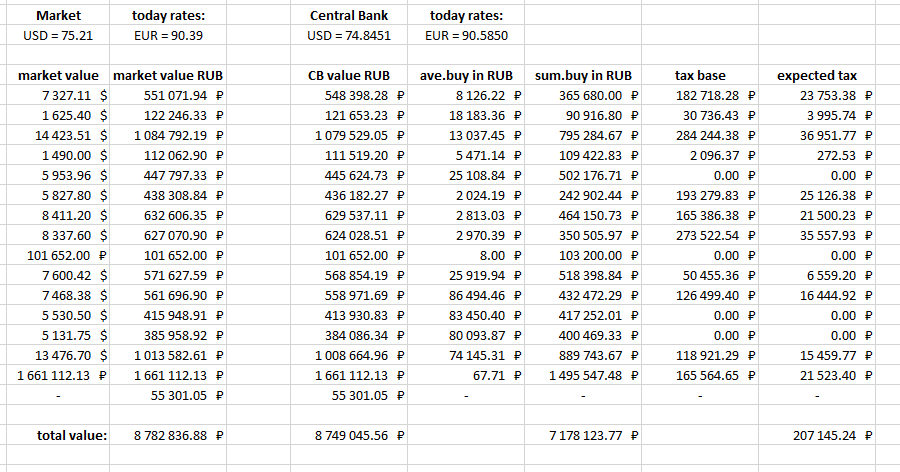

Сразу после блока с рыночными ценами, располагается самый сложный, с точки зрения расчётов, блок: стоимость активов по ЦБ и расчёт ожидаемого налога при продаже.

CB value RUB — стоимость позиции в рублях по курсу ЦБ на сегодня.

Внизу считается сумма, которая у меня составила 8 749 045 — это оценка стоимости моего портфеля, с точки зрения ЦБ, и она отличается от рыночной стоимости на 33 791 руб, что вполне нормально.

ave.buy in RUB — средняя стоимость покупки в рублях по курсу ЦБ на дату покупки. Это важный параметр для последующего расчёта налога.

Сложность в том, что бумага могла приобретаться частями, в разные дни, а могла частично продаваться. Здесь действует такое правило, что первой продаётся та бумага, которая первой покупалась.

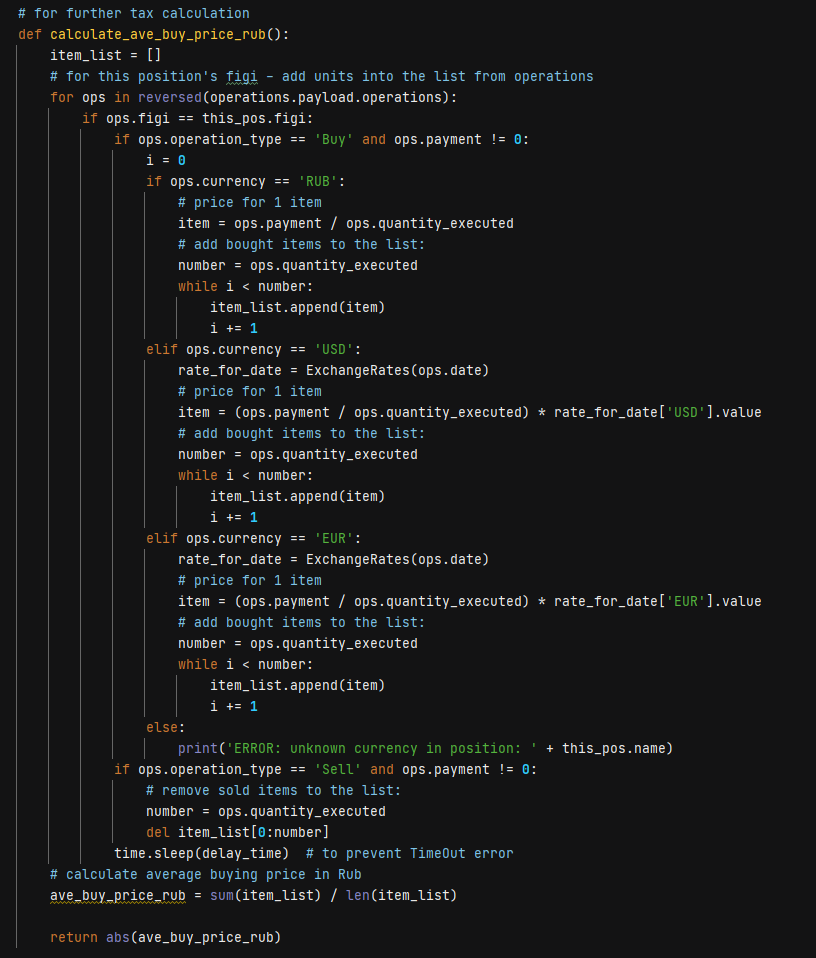

Чтобы решить эту задачу, я придумал сделать для каждой позиции упорядоченный список (массив). Программа пробегает по всем операциям покупки, находя операции с figi данной бумаги, и каждая покупка добавляет в список количество ячеек, соответствующее количеству приобретённых бумаг. Каждая ячейка содержит значение, соответствующее цене покупки в рублях по курсу ЦБ на дату операции. А каждая продажа удаляет нужное количество ячеек из начала списка. Затем считается среднее значение по оставшимся ячейкам, так получается средняя цена покупки в рублях по курсу ЦБ.

Был небольшой подвох, связанный с тем, что в списке операций от Tinkoff API есть не только выполненные, но и нулевые операции, которые пришлось отсеивать.

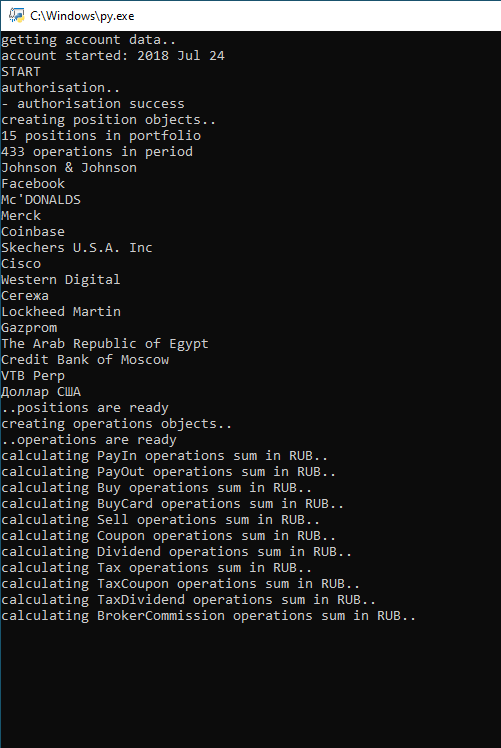

Чтобы API ЦБ РФ не решил, что мы его ддосим, я поставил небольшую задержку. В итоге, всё считается как надо, но этот этап обрабатывается ощутимо медленно. Чтобы обработались мои 15 позиций и 430 операций, приходится ждать около 1 минуты.

Наверняка это можно как-то оптимизировать, но, в принципе, мы не торопимся.

Разобравшись с самым сложным этапом, можно составить следующие колоночки:

sum.buy in RUB — сумма покупки позиции в рублях по курсу ЦБ (ave.buy in RUB * balance)

Внизу считается сумма, которая составила 7 178 123 — на такую сумму, по мнению ЦБ, я приобрёл текущие активы.

tax base — налоговая база (sum.buy in RUB — CB value RUB)

expected tax — ожидаемый налог по ставке 13%, который нам насчитают, если продать бумагу сейчас.

Внизу получилась сумма: 207 145 руб. — такой налог будет удержан, если я продам весь портфель сейчас.

Тинькофф капитал — управление инвестициями

После открытия брокерского счета вам будут доступны все возможности инвестирования. Приобретать необходимые активы возможно через программу ЛК, либо мобильное приложение.

Пополнять брокерский счет не обязательно. Деньги за покупку будут взиматься с карты.

Вывод денежных средств

Выводить деньги из системы будет также легко. Оформите заявку на вывод и получайте свои дивиденды.

Сроки переводов будут зависеть от валюты и времени предоставления заявки на вывод денежных средств.

Покупка и продажа активов

Подписав договор на брокерское обслуживание, у вас будет открыт свободный доступ ко всем активам. Вам нет необходимости вдаваться в тонкости процесса. Достаточно выбрать нужный вид объекта инвестиции и купить его.

Рассмотрим на примере акций. Они продаются лотами. Можно выбрать любое количество акций, которое есть в лоте и осуществить покупку.

Продавать акции можно во вкладке «Портфель». Откройте ее, укажите количество продаваемых акций.

Все расчета по проводимым операциям проводятся в режиме Т+2, что означает + 2 дня. Оплатив акции сегодня, вы их получите не сразу, а по истечении 2-х дней.

- Акции. Это ценные бумаги различных российских и зарубежных компаний. Вы можете купить желаемое количество акций и получать с них регулярно дивиденды.

Чтобы выбрать нужные акции для покупки откройте соответствующий раздел в программе. Для простоты и удобства можно воспользоваться сортировкой по отраслям, выбрать иностранные компании, либо оставить российские.

Программа откроет всю необходимую информацию по активам:

- текущая стоимость;

- временной интервал;

- доходность.

Дополнительно предоставляются данные по самой компании, аналитические прогнозы, новости.

Покупка акций

- Облигации. Это ценные бумаги, которые подтверждают долговые обязательства предприятия. Приобретая облигации, вы даете свои деньги компании в долг под %. Это неплохое вложение денег. Тем более, что здесь идет стабильная и регулярная прибыль.

Чтобы правильно выбрать актив, необходимо обращать внимание на следующие моменты:

- погашение облигации;

- номинальную стоимость;

- рыночная цена;

- купонная величина;

- дата выплаты купона;

- периодичность выплат;

- текущая доходность;

- планируемая доходность.

- Валюта. Здесь необходимо сверяться с текущим курсом ЦБ. Несмотря на то, что придется за покупку платить еще проценты, покупать валюту через Тинькофф-Инвестиции будет выгоднее, чем в банке.

- Еврооблигации. Данные ценные бумаги могут стать хорошей альтернативой вкладам в валюте. Понятно, что и их доходность будет гораздо выше банковских вкладов. Единственный минус — высокая стоимость лота. Минимальная цена будет не ниже 1000 $/

Тинькофф инвестиции тарифы

Тинькофф-Банк предлагает на выбор два тарифа: Трейдер и Инвестор.

Стоимость первого в месяц — 599 рублей, второго — 99 рублей. Комиссионные выплаты по Трейдеру составят 0,03%, по Инвестору — 0,3% за каждую сделку.

Несколько моментов, на которые стоит обратить внимание:

- Ежемесячная комиссия будет взиматься сразу при проведении сделки.

- Двойная комиссия будет списываться с покупки ценных бумаг в иностранной валюте.

- Комиссии по 0,03 и 0,3% будут начисляться за каждую проведенную операцию.

Инвестиционный проект

Выплата дивидендов

Выплата проводятся по решению дирекции. Если принято решение по выплатам, то банк выплачивает своим клиентам дивиденды.

Они поступают на брокерский счет в течение 3-х недель. После зачисления полученные средства можно потратить на покупку новых активов, либо перевести на банковскую карту.

Комиссионные сборы

За осуществление каждой операции взимается 0,3%, при этом минимальный комиссионный сбор должен быть не меньшее 99 рублей. Если прикинуть, что пользователь ежедневно покупает и приобретает несколько акций и облигаций, то становится очевидно, насколько не долгосрочные операции не выгодны.

Пополнение и внесение денежных средств на брокерский счет осуществляется на бесплатной основе, как и его непосредственное открытие и обслуживание.

А вы знали, что больший уровень выгоды извлекается из таких операций, как продажа активов и обмен валютных единиц?

Представим ситуацию. Пользователь приобрел акции в долларах и через какой-то промежуток времени решил вывести денежные средства в национальной валюте. В этом случае комиссионный сбор будет огромным, поскольку 0,3% вычитываются с каждой операции, то есть с:

- Приобретения акций;

- Продажи акций;

- Обмена валют.

Если клиенту покажется, что проценты слишком высокие, то ему стоит ознакомиться с тарифами обслуживания в других банковских учреждениях. Там комиссионный сбор взимается и за оформление счета, и за его обслуживание, в то время как Тинькофф реализует данные задачи на бесплатной основе.

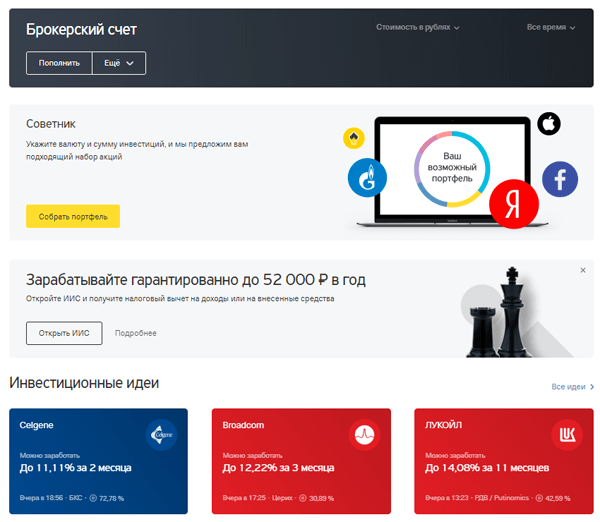

Как работать с Тинькофф Инвестициями

После регистрации в сервисе я перешел в личный кабинет Тинькофф и вошел во вкладку «Инвестиции». На главной странице показаны баланс брокерского счета, рекомендации и инвест-идеи. В будущем здесь также появятся сведения о купленных бумагах.

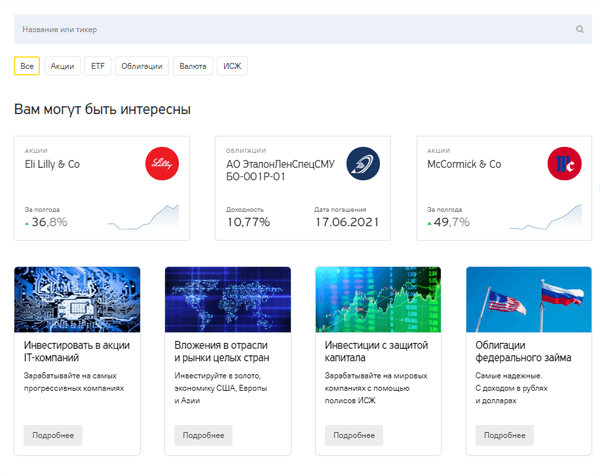

В разделе «Каталог» вы можете ознакомиться с доступными инвестиционными инструментами и приобрести интересующие.

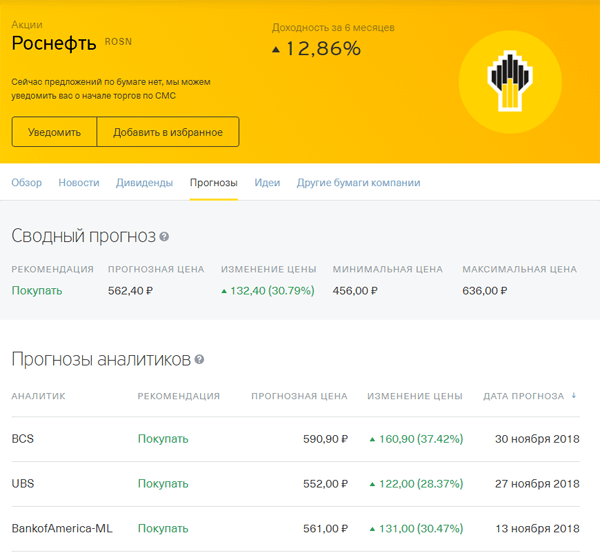

Здесь же вы можете изучить информацию о каждой бумаге, ознакомиться с новостями и прогнозами крупных аналитиков.

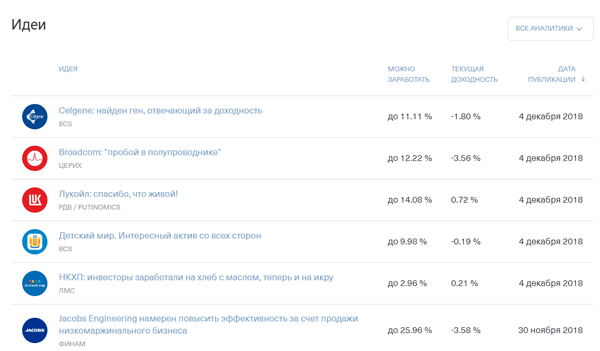

В разделе «Идеи» представлены сведения о перспективных бумагах, на которые стоит обратить внимание

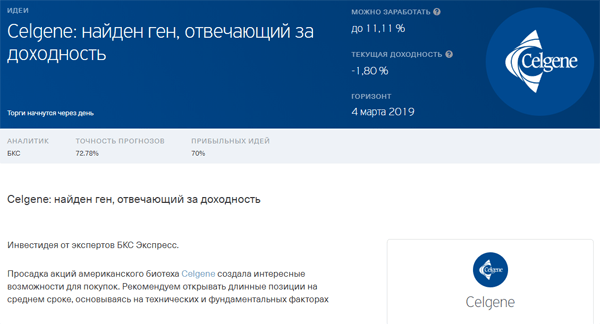

Выбрав одну из идей, вы получите связанную с ней новость и примерный прогноз.

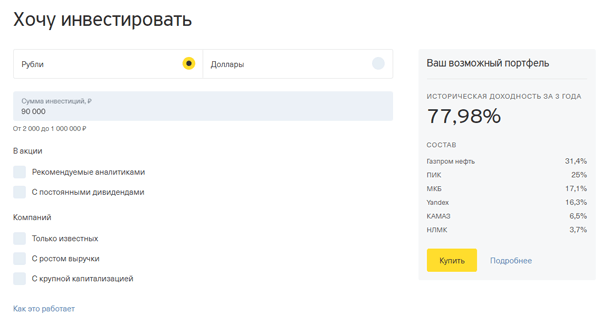

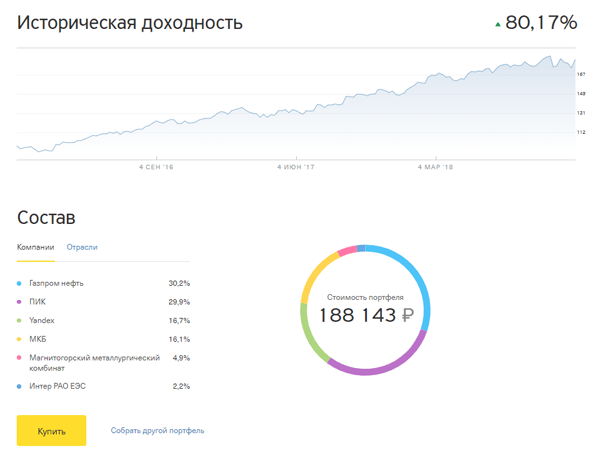

Тем, кто не знает, с чего начать инвестировать, подойдет сервис «Советник». Он поможет составить примерный пакет бумаг с учетом бюджета, ожидаемой доходности, личных предпочтений и других параметров.

После этого можно изучить более подробную статистику по портфелю и купить предложенные бумаги, либо собрать другой портфель.

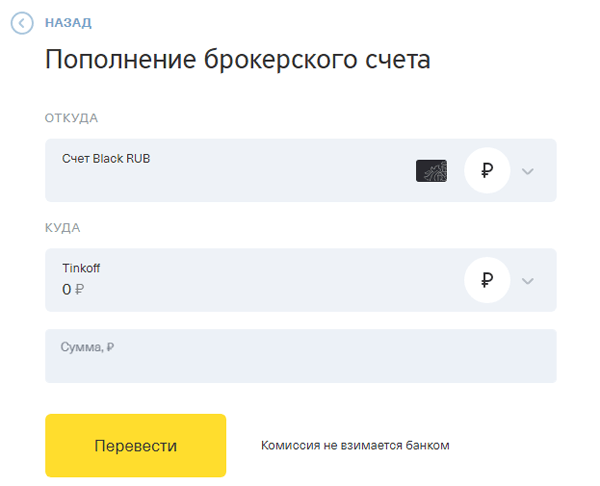

Чтобы пополнить счет, достаточно нажать соответствующую кнопку на главной странице и указать нужную сумму. Деньги спишутся с Тинькофф Блэк и моментально зачислятся на счет.

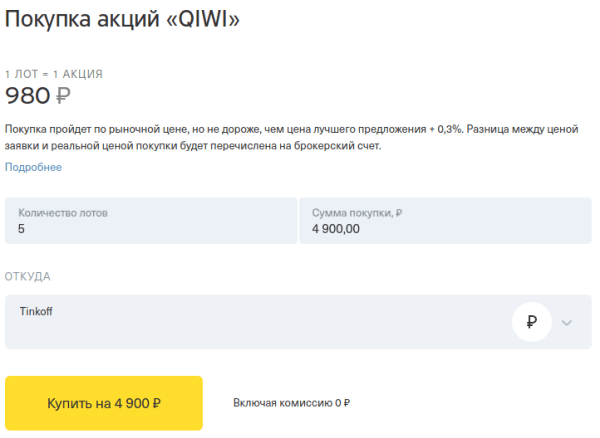

Для эксперимента я решил купить несколько акций QIWI. Для этого перешел на страницу бумаги и нажал кнопку «Купить». Указал несколько лотов и выбрал счет, с которого спишутся деньги. После, как при обычном платеже в интернет-банке, подтвердил операцию SMS-кодом. Акции сразу же перешли на брокерский счет.

Покупать и продавать бумаги можно только в часы работы биржи. Каждая площадка имеет свое расписание торгов – уточните его заранее. Если вы по какой-то причине не можете следить за расписанием – нажмите кнопку «Уведомить» на странице интересующей вас бумаги. Тинькофф отправит вам SMS, когда торги начнутся.

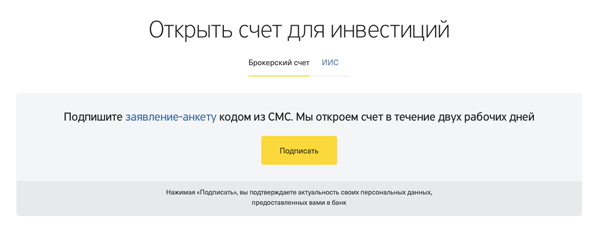

Как начать инвестировать с помощью Тинькофф

Подключиться к Инвестициям можно на сайте Тинькофф или в приложении. Быть клиентом банка для этого не обязательно. У меня уже есть карта Тинькофф, поэтому отправить заявку я смог через личный кабинет. Достаточно было ознакомиться с документами и подписать заявку SMS-кодом.

Через день мне пришло сообщение о том, что брокерский счет открыт и готов к использованию. Какие-либо дополнительные документы подписывать не пришлось — это очень удобно.

Если вы не являетесь клиентом банка, то для вас также выпустят дебетовую карту Тинькофф Блэк — она будет необходима для доступа к сервису. Саму карту и договор вам доставит курьер через 1-5 дней. Узнать о Тинькофф Блэк подробнее вы можете здесь.

Брокерский счет в Тинькофф банке – что это такое?

У Тинькофф банка существует отдельный сайт, позволяющий регулировать операции при покупке ценных бумаг и облигаций. Благодаря ему клиенты осуществляют различные сделки по фондам без какой-либо предварительной подготовки. Так как же это работает?

Брокерский счет – способ извлечения дохода из операций торговли с акциями, валютами, правами на контракты и торговыми документами. Иными словами, это счет, позволяющий оформлять письменную бумагу с доверенностью на личность второго лица, то есть на брокера. Он получает доступ к совершению торговых операций, связанных с конкретным счетом.

Программа реализует выполнение следующих функций:

- Приобретение как национальных, так и иностранных акций;

- Продажа как национальных, так и иностранных акций;

- Купля-продажа облигаций;

- Обмен валютных единиц.

Важно заметить – даже государственные облигации могут реализоваться через платформу Тинькофф. А вы знали, что в самом начале регистрации пользователь получает 500 бонусных баллов, которыми он может оплачивать другие приобретения?

А вы знали, что в самом начале регистрации пользователь получает 500 бонусных баллов, которыми он может оплачивать другие приобретения?

Знакомство с API

Находим официальную страницу Open API от Тинькофф:

https://tinkoffcreditsystems.github.io/invest-openapi/

На странице предлагаются SDK: Java, C#, Go, NodeJS.

Приведены и неофициальные: Python @daxartio,Python @Awethon, Python @Fatal1ty, PHP, Ruby.

Ничего из того, что я умею. В основном, я делал DIY проекты на Arduino-подобных контроллерах с WiFi, проектировал и заказывал для своих электронных устройств печатные платы, делал небольшие одностраничные WEB-интерфейсы и телеграм-боты для взаимодействия с этими устройствами. Т.е., в основном я работал с железом и писал прошивки на Arduino Wiring (на основе C++).

Из представленного списка мне больше всего импонировал Python, я писал на нём что-то на уровне и давно хотел познакомиться поглубже. Поэтому, я решил, что буду делать проект с Тинькофф API на Python.

И видео от профессионального разработчика.

Это сильно помогло мне продвинуться на начальном этапе: понять, как получать данные с API.

Если коротко, работает это так:

-

Устанавливаем и настраиваем его на своей машине

-

Устанавливаем через PIP библиотеку tinvest

Открываем редактор кода, например Idle, импортируем установленную библиотеку:

Создаём объект для дальнейшей работы с API:

В my_token выше подставлем свой API key, который получаем в личном кабинете брокера.

Я не стал пробовать в демо-счёте, сразу указал API своего реального портфеля.

Создаём объект с позициями портфеля:

Это сложный массив, который содержит информацию по каждой бумаге.

Создаём объект с операциями. Здесь указывается дата начала инвестирования и текущая дата в определённом формате.

Получаем рыночные курсы валют (понадобятся для дальнейших расчётов):

И чтобы в нашей будущей таблице появились не только бумаги, но и валюты кэшем, запросим и их тоже:

Данные можно выводить сразу же через , например:

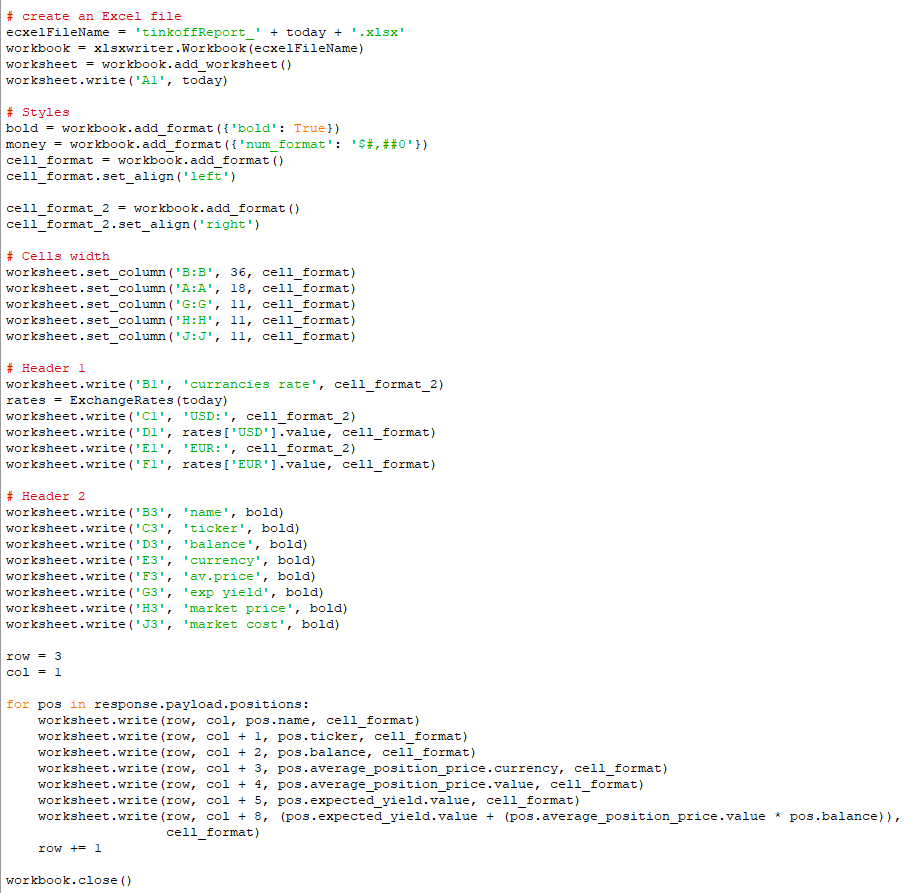

Но наша цель — это Excel таблица. Для её формирования я выбрал библиотеку XlsxWriter:

Файлик с excel появляется в папке с программной. Если файл с таким названием уже есть в папке — он перезапишется. Поэтому, я сделал, чтобы в названии файла была текущая дата, так удобно потом сравнивать отчёты за разные дни / месяцы:

Так, на этом этапе, у меня получилась небольшая программка, создающая таблицу с базовой информацией по бумагам, получаемой по API, а именно:

Наименование, тикер, валюта бумаги, количество бумаг, средняя цена покупки, ожидаемая выручка.

Из имеющихся данных простой арифметикой высчитывались: текущая рыночная цена одного лота и суммарная стоимость всей позиции.

Писалось всё в Idle, выглядело как-то так: (НЕ ПОВТОРЯТЬ!)

НЕ ПОВТОРЯТЬ

НЕ ПОВТОРЯТЬ

Подглядывая в проекты других разработчиков на Python, я тогда ещё мало что понимал, но было очевидным, что их проекты пишутся совсем по-другому, и мне придётся менять структуру в корне.

Я решил переписать всё заново, как положено, и в более удобной среде разработки.

Возможные сложности при работе с биржей

На просторах интернета можно найти множество отзывов о работе с этой биржей и далеко не всегда они положительные.

Это связано с:

- Высоким комиссионным сбором;

- Непониманием работы системы.

Но эти отзывы не стоит воспринимать серьезно, так как о размере боров банк сообщает изначально, ничего не скрывая.

Полезно будет просмотреть:

https://youtube.com/watch?v=sIk5fGNyIFY

Но есть сообщений, которые сообщают о нестабильности работы сервера и с ними уже стоит ознакомиться.

Основными проблемами являются:

- Из портфеля исчезает ряд активов.

- Не получается войти в сервис.

- Неправильно работают операции по выводу и вводу денежных средств.

- Некорректно рассчитывается размер налога.

- Не всегда отображается счет брокера в личном кабинете.

Если у вас возникли подобные проблемы, то необходимо азу звонить в техническую службу поддержки банка.

Знакомство с Python

В качестве более продвинутой среды, ребята с работы посоветовали PyCharm.

С ним дело пошло гораздо продуктивнее, среда автоматически дрессирует писать в соответствии с PEP8 (стандарт оформления кода).

Общие знания по Python я брал из своего любимого справочника: https://www.w3schools.com/

Просто прошерстил все его статьи по питону сверху вниз, и потом периодически обращался за подробностями.

Вообще, чисто субъективно, мне этот язык сразу понравился. Порадовала краткость путей решения задач. Сложилось впечатление, что если просто нужно, чтобы что-то заработало, оно здесь заработает в два счёта, без лишних заморочек. Гуглится всё элементарно, по крайней мере, на моём уровне сложности. Чаще всего, решения находил на https://stackoverflow.com/

Заключение

Таким образом, из последних отзывов, отчетливо видно, как брокер постоянно работает над совершенствованием приложения и оперативно реагирует на возникающие неполадки. Практически все претензии, высказываемые пользователями в 2018 году, работники Тинькофф учли в обновленных версиях приложения. Поэтому проблемами они более не являются.

Тинькофф Инвестиции можно смело рекомендовать тем, кто только начинает инвестировать. Сервис содержит большое количество информации по каждому инструменту. А так же робота-советчика, который может существенно помочь в первое время. Однако не забывайте, что инвестиции – это риск. Рискуете вы своими деньгами, поэтому мы все-таки рекомендуем более детально изучить тему отбора конкретных ценных бумаг для покупки. И возможности брокерского счета (или ИИС) в целом.

Так же предлагаем вашему вниманию видео отзыв инвестора о брокере Тинькофф

Заключение

Что можно сказать в итоге? Тем, кто еще не знаком с инвестициями, но планирует заняться ими, сервис от Тинькофф вполне подойдет. Он удобен в использовании, предлагает много полезной информации и относительно недорого стоит. Инвестиции помогут вам собрать базовый портфель акций и успешно распоряжаться им. Более опытному инвестору такой сервис, скорее всего, не подойдет — ему лучше обратиться к другому брокеру.

Конечно же, не забывайте о рисках, которые сопровождают любые инвестиции. Внимательно просчитывайте свой портфель акций, не вкладывайте все деньги в один инструмент и оставьте определенную сумму свободных денег на крайний случай. Не поддавайтесь эмоциям: не спешите покупать резко растущие акции и продавать падающие. Уделите время на изучение правил инвестиций и не бойтесь обращаться за помощью к специалистам.