Что дает страховка по кредиту

Содержание:

- Коробочное страхование – достоинства нового типа

- Какие документы нужны для выплаты страховой суммы?

- Назначение страховки

- Особенности страхования имущества

- Предпочитаемые различными классами российского общества виды потребительского кредитования

- Банки, в которых можно взять кредит без дополнительной услуги – страховки

- Страхование кредитов: добровольное или принудительное?

- Как она работает?

- Основные способы отказаться от страхования кредита в банке

- Страховка юридических лиц

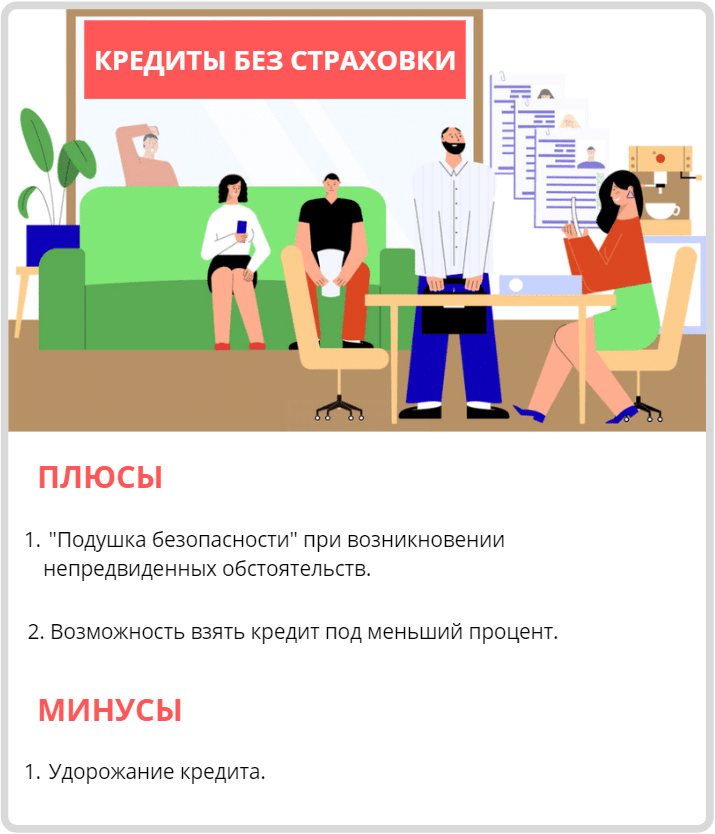

- Плюсы и минусы

- Для чего нужно кредитное страхование?

- Можно ли взять кредит в банке без страховки

- Кому выгодна страховка и что она дает?

- Как вернуть страховку по кредиту

- Советы для грамотной организации страхования займа

- Отказ от страховки по кредиту

Коробочное страхование – достоинства нового типа

Новая услуга предполагает фиксированный набор рисков и ставок. Это шаблон, согласно которому заемщик предоставляет исключительно паспортные данные, остальные сведения не имеют значения.

Такой тип полиса появился не более 5 лет назад и обладает определенными достоинствами:

- оптимальное соотношение стоимости и рисков;

- невысокая цена, обычно обходится дешевле, чем классическое предложение;

- не затрачивается время на обсуждение особенностей, проверку;

- небольшой пакет документов.

Мы рассказали об особенностях, плюсах и минусах страхования, выбор всегда остается за клиентом.

Какие документы нужны для выплаты страховой суммы?

Пакет документов для страховой выплаты можно найти в условиях полиса или обратиться в страховую организацию. Стандартно он состоит из:

- Паспорта заемщика или паспортов наследников.

- Трудовая книжка с записью о сокращении, увольнение в связи с ликвидацией работодателя.

- Справка о доходах, где отражено снижение дохода.

- Свидетельство о рождении ребенка или свидетельство о смерти заемщика\родственника.

- Выписки с амбулаторных карт, травмпунктов, больничные листы.

- Свидетельство о праве на наследство, если выплату уже получают наследники застрахованного.

Документы представляются в виде заверенных нотариусом копий, если их нужно отправлять заказным письмом в офис СК, либо приносятся оригиналы в офис страховой компании, где сотрудники уже будут самостоятельно снимать копии и заверять их.

Назначение страховки

С одной стороны, это очень выгодное предложение для клиента – можно обезопасить себя от непредвиденных ситуаций. Но с другой стороны, за кредит придется заплатить больше, чем планировалось. И именно этот факт заставляет заемщиков отказываться от подписания страхового договора.

Для банка же выгода очевидна – он стремится максимально обезопасить себя. При этом все возможные риски прописываются в тексте кредитного договора. Перед подписанием следует внимательно изучить все документы. В договоре обычно обговаривается страхование:

- незакрытого кредита (страховщиком выступает банк);

- ответственности заемщика за незакрытый кредит (заключается договор между клиентом и страховой компанией).

Оба вида страхуют ответственность заемщика за своевременное и полное погашение кредита. В случае, если клиент не сможет выплачивать кредит, страховщик возмещает банку от 50% до 90% от непогашенной задолженности вместе с процентами.

Особенности страхования имущества

Договор страхования обычно включает комплекс защиты от разных рисков. Заемщики должны перед подписанием этого документа изучить основные условия:

- частота оформления договора, который может заключаться на весь срок кредитования или ежегодно;

- сумма страховки;

- виды страховых случаев;

- особенности получения компенсации.

Важно! Оформление полиса приводит к значительному увеличению финансовой нагрузки на плательщика. Для приобретения полиса потребуется паспорт заемщика, договор с банком, содержащий основные условия предоставления кредита, а также правильно составленное заявление

Заявление формируется на основе бланка самой страховой компании, причем обычно этот процесс осуществляется непосредственно в отделении выбранной фирмы

Для приобретения полиса потребуется паспорт заемщика, договор с банком, содержащий основные условия предоставления кредита, а также правильно составленное заявление. Заявление формируется на основе бланка самой страховой компании, причем обычно этот процесс осуществляется непосредственно в отделении выбранной фирмы.

Расторгнуть его можно сразу после заключения, если страхование не является обязательным. Для этого надо подать заявление в страховую компанию. Оно рассматривается в течение 30 дней. При отказе расторгать контракт со стороны фирмы, можно получить помощь в Роспотребнадзоре или подать иск в суд.

Страховка, по всем законам, не может быть обязательным условиям для получения займа. Однако на деле многие банки отказываются сотрудничать с клиентами без этого условия. Финансовые учреждения в официальном отказе указывают другую причину. Никто не может запретить банкам устанавливать более жесткие условия по кредиту в случае отказа подписания договора со страховой компанией.

В любом случае любому гражданину, желающему оформить кредит, следует знать, что дает страховка по кредиту, и какие существуют тонкости ее оформления:

- можно оформить займ без страховки;

- необязательно выбирать компанию, которую навязывает банк;

- при досрочном погашении долга, следует разузнать у сотрудников банка о возможности возврата страховых средств;

- договор действует на период кредитования и защищает получателя кредита от несчастных случаев и других неприятностей, указанных в договоре.

Страховка – финансовое средство дополнительного характера, которое не может влиять на общую сумму кредита.

Страхование жизни и здоровья — это добровольное решение заявителя. Банки не принуждают оформлять полис, однако всеми силами способствуют этому. Как? Ограничивают условия кредитов.

Страхование жизни и здоровья позволяет избежать проблем с выплатой кредита при наступлении страхового случая. Если заемщик потеряет трудоспособность из-за несчастного случая или заболевания, компания возьмет кредитные обязательства на себя.

Оформление страховки на жизнь и здоровье – трудоемкий процесс. Компания-страховщик потребует от клиента справку с места работы, о состоянии здоровья и увлечениях.

Если профессия или хобби гражданина связаны с рисками, а в справке о состоянии здоровья есть отметки о серьезных заболеваниях, то в страховании будет отказано. Страховщики не оказывают социальную помощь лицам, входящим в группу риска.

Банк требует оформления страховки на имущество при выдаче ипотеки или кредита под залог. Страхование защищает недвижимость и транспортные средства от потери ликвидности. Если имуществу нанесен ущерб, то компания обязуется возместить его.

Предпочитаемые различными классами российского общества виды потребительского кредитования

Класс |

Вид кредитования |

||||

Массовая клиентура |

Экспресс-кредитование |

||||

Средний класс |

Все виды потребительскогокредитования |

||||

Верхний сегмент среднего класса |

Кредитные карты, автокредитование |

||||

VIP-клиенты |

Кредитные карты |

||||

Многие специалисты, отмечая резкий рост потребительского кредитования в последние годы, дают различные прогнозы его роста, но все единодушны во мнении, что спрос населения на данный вид банковских продуктов будет увеличиваться.

Наряду с банковским кредитованием следует отметить развитие потребительского кредитования крупными торговыми организациями, кредитующими покупателей за счет собственных средств.

Итак, из вышесказанного видно, что потребительское кредитование является услугой, востребованной всеми слоями населения России, и эта услуга возрождается и развивается всякий раз, когда складываются благоприятные экономические предпосылки. Это развитие происходит сейчас в условиях жесткой конкуренции и, чтобы завоевать рынок, конкуренты должны рисковать. То есть принимать более мягкие условия кредитования, сокращать сроки рассмотрения заявок и выдачи кредита и т.д.

При этом будет повышаться риск невозврата кредитов, и чем больше будет расширяться рынок потребительского кредитования за счет привлечения более широких слоев населения, тем больше будет этот риск. Когда есть риск имущественных потерь, обычно на помощь приходит страхование. Но здесь есть два вопроса: нужны ли страховые организации банкам при осуществлении потребительского кредитования и нужен ли этот вид страхования страховым организациям?

Банки, в которых можно взять кредит без дополнительной услуги – страховки

Кредитование без запроса справок

Тинькофф Банк

лиц. №2673 tinkoff.ru 8 800 755-46-64

- Ставка по кредиту от 8,9%

- Сумма до 2 млн ₽

- Срок 12–36 месяцев

- Без справки о доходах

- Нужен только паспорт

- Возраст от 18 до 70 лет

- Кредит привезут на карте

- Решение за 1 час

Документы для оформления

Паспорт гражданина РФ.

Требования к заемщикам

- Возраст клиента – от 18 до 70 лет.

- Гражданство РФ.

Пример расчета кредита

- Сумма кредита: 200 000 руб.

- Ставка: 8,9%.

- Срок кредита: 24 месяца.

- Ежемесячный платеж: 9 127 руб.

- Переплата за 24 месяца: 19 066 руб.

- Сумма кредита: 100 000 руб.

- Ставка: 25,9%.

- Срок кредита: 36 месяцев.

- Ежемесячный платеж: 4 023 руб.

- Переплата за 36 месяцев: 44 854 руб.

Кредит без справки о доходах, без страхования жизни и прочих страховых случаев, можно быстро взять в Тинькофф банке. При этом деньги выдаются по онлайн заявке, на бесплатной дебетовой карте.

Её заёмщику привозят домой, а посещать банк вообще не нужно. Согласитесь, это особо актуально в настоящее время, когда действуют ограничения на посещения общественных мест.

Банк, который выдаст деньги по двум документам

Кредит по 2 документам, без покупки услуги страхования можно оформить в Альфа-Банке. На срок до 5 лет с минимальным пакетом документов можно запросить до 300 тысяч рублей.

Примечательно, что первый кредитный платёж нужно будет внести не через 30, а через 45 дней. Онлайн запрос могут оставить лица старше 21 года, с постоянным доходом от 10 000 ₽ в месяц. Выдача кредита, минуя оформления страховки, происходит на следующий день после подачи заявки.

Альфа-Банк

лиц. №1326 alfabank.ru 8 800 200-00-00

- Ставка по кредиту от 6,5%

- Сумма до 5 млн ₽

- Срок 12–60 месяцев

- До 300 000 ₽ по 2 док.

- Без справок о доходах

- Возраст от 21 года

- Без поручителей

- Решение за 1 час

Документы для оформления

- Паспорт гражданина РФ.

- При сумме кредита более 500 000 рублей требуется справка 2-НДФЛ либо справка по форме банка.

- СНИЛС.

Требования к заемщикам

- Возраст клиента – от 21 года.

- Гражданство РФ.

- Постоянный доход от 10 000 рублей после вычета налогов.

- Непрерывный трудовой стаж от 3 месяцев.

Пример расчета кредита

- Сумма кредита: 150 000 руб.

- Ставка: 6,5%.

- Срок кредита: 24 месяца.

- Ежемесячный платеж: 6 681 руб.

- Переплата за 24 месяца: 10 366 руб.

- Сумма кредита: 500 000 руб.

- Ставка: 19,99%.

- Срок кредита: 36 месяцев.

- Ежемесячный платеж: 18 579 руб.

- Переплата за 36 месяцев: 168 852 руб.

Где взять банковскую ссуду под низкие проценты

Потребительский кредит без страховки по выгодной ставке оформляет Сбербанк, Газпромбанк и ВТБ. Причём самые выгодные условия они готовы предложить своим зарплатным клиентам.

По стандартным условиям Сбербанка кредитополучателю придётся запрашивать у работодателя справку о доходах. Заём можно взять на любые цели. Банк кредит без страхования выдаёт по ставке от 12,9%.

Газпромбанк

лиц. №354 gazprombank.ru 8 800 1000701

- Ставка по кредиту от 5,9%

- Сумма до 5 млн ₽

- Срок 13–84 месяцев

- + карта с кэшбэком

- Нужна справка 2-НДФЛ

- Возраст от 20 до 70 лет

- Без поручителей

- Решение за 1 день

Документы для оформления

- Паспорт гражданина РФ.

- Документ, подтверждающий доход (при сумме кредита до 300 000 рублей и подаче заявки через сайт банка предоставляется по запросу банка, при сумме кредита более 300 000 рублей обязателен для предоставления).

Требования к заемщикам

- Возраст заемщика от 20 до 70 лет.

- Гражданство РФ.

- Постоянная регистрация.

- Стаж работы на последнем месте — от 3 месяцев. Общий стаж — от 1 года.

Пример расчета кредита

- Сумма кредита: 50 000 руб.

- Ставка: 10,9%.

- Срок кредита: 24 месяца.

- Ежемесячный платеж: 2 328 руб.

- Переплата за 24 месяца: 5 873 руб.

- Сумма кредита: 1 000 000 руб.

- Ставка: 8,9%.

- Срок кредита: 36 месяцев.

- Ежемесячный платеж: 31 753 руб.

- Переплата за 36 месяцев: 143 115 руб.

ВТБ

лиц. №1000 vtb.ru 8 800 100-24-24

- Ставка по кредиту от 6,4%

- Сумма до 5 млн ₽

- Срок 6–84 месяцев

- Справка 2-НДФЛ

- Кредитные каникулы

- Возраст от 21 года

- Без поручителей

- Решение за 1 день

Документы для оформления

- Паспорт гражданина РФ.

- Номер СНИЛС.

- Подтверждение дохода за последний год (или за фактический срок работы на последнем рабочем месте, если он составляет менее 1 года).

- При сумме кредита наличными от 500 000 рублей требуется заверенная копия трудовой книжки или трудового договора, либо выписка из электронной трудовой книжки.

Требования к заемщикам

- Возраст от 21 года.

- Гражданство РФ.

- Постоянная регистрация в регионе присутствия банка ВТБ.

- Официальный доход от 15 000 рублей в месяц.

- Общий трудовой стаж от 1 года.

Пример расчета кредита

- Сумма кредита: 100 000 руб.

- Ставка: 12,2%.

- Срок кредита: 24 месяца.

- Ежемесячный платеж: 4 716 руб.

- Переплата за 24 месяца: 13 200 руб.

- Сумма кредита: 200 000 руб.

- Ставка: 18,2%.

- Срок кредита: 36 месяцев.

- Ежемесячный платеж: 7 250 руб.

- Переплата за 36 месяцев: 61 020 руб.

Страхование кредитов: добровольное или принудительное?

Заставить клиента подписать договор со страховой компанией никто не имеет права. Более того, навязывание услуги и обманные действия преследуются по закону. Но в ряде ситуаций покупка полиса является обязательной. Вам откажут в оформлении ипотеки или автокредита без подписания соглашения с СК.

Заставить клиента подписать договор со страховой компанией никто не имеет права. Более того, навязывание услуги и обманные действия преследуются по закону. Но в ряде ситуаций покупка полиса является обязательной. Вам откажут в оформлении ипотеки или автокредита без подписания соглашения с СК.

При потребительском кредите кредитор не имеет права навязывать услуги страховой компании или отказывать в кредитовании, но в контракте будет прописано увеличение процентной ставки.

Помимо этого, кредитор оставляет за собой возможность отказать в оказании услуги без объяснения причин. Данная формулировка полностью законна.

Ряд организаций (МФО) не предлагают оформить полис, что часто является причиной обращения в микрофинансовые организации. При оформлении кредитной карты также редко предлагается страховка. Это объясняется низким лимитом (до 30 тыс.руб.) и высокими процентными ставками в МФО.

Как она работает?

Страховка вступает в силу с момента подписания договора по кредиту. На залоговое имущество страховка покупается безоговорочно. В других случаях (потребительские кредиты, ипотека, автокредитование) полис иногда дополняется страхованием жизни и здоровья, образуя комплексный тариф.

При наступлении страхового случая клиент обращается и в банк, и в страховую компанию. Предоставив все необходимые документы, подтверждающие ущерб (невозможность выплаты), страховщик перечисляет оговоренную сумму на счёт банка-кредитора (кредитный счет заемщика). До момента подтверждения страхового случая (фактического возмещения) обязательство о погашении кредита остаётся у заемщика.

Помимо данных обстоятельств добиваться получения страховой суммы придется в следующих случаях:

- Если инспектор сочтет, что стечение обстоятельств нельзя отнести к страховому случаю.

- При отсутствии документов, напрямую свидетельствующих о страховом событии.

- При увольнении на добровольных началах.

- В случае смерти от тяжелой болезни или онкологических заболеваний.

- При неустановленной причине смерти.

- При предположении об умышленном причинении ущерба имуществу.

В подобных случаях всегда составляют до судебную претензию к страховой компании с целью получения обоснованной причины отказа в выплате. Страхование при кредите действует как защита заемщика и банка от рисков не выплаты.

Основные способы отказаться от страхования кредита в банке

Существует несколько вариантов, как сэкономить на страховке. Рассмотрим каждый из них подробнее:

Отказ от страхования на стадии оформления кредита. Все условия, в том числе и предоставление страховых услуг, подробно прописаны в договоре

Важно внимательно прочитать документы. Так вы сможете отказаться от навязанных опций до того, как заключите соглашение

В некоторых банках вам не придется дополнительно платить за страховку, так как финансовая организация самостоятельно рассчитывается со своим страховым партнером. Как правило, стоимость страхования в такой ситуации автоматически включается в общую сумму кредита. В любом случае, если вам что-то не понятно, уточните интересующую информацию у банковского специалиста. А лучше всего прочтите договор повторно.

Возврат страховки после подписания кредитного договора. Не волнуйтесь, если вы приобрели услуги страхования и подписали соответствующие документы в банке. Согласно закону, регулирующему работу финансовых организаций, вы можете отказаться от страховки в течение 14 дней с момента заключения кредитного соглашения. Для этого необходимо отправить заявление с соответствующими требованиями в страховую компанию. Затраченные денежные средства должны вернуться в ближайшие 10 дней после получения вашего письма страховщиком. Как правило, страховое соглашение вступает в силу сразу после подписания кредитного соглашения. Если заемщик решил отказаться от страховки после окончания периода охлаждения, он может вернуться свои средства, но не в полном объеме. В соответствии с договором, страховые услуги предоставляются клиенту на определенный период, равный времени действия кредита. Разделив всю цену страховки на срок кредитования, можно получить стоимость одного дня страхования. Страховая компания обязана возместить человеку всю сумму затрат за вычетом каждого дня, если период охлаждения уже прошел. Рассмотрим конкретный пример. Допустим, человек взял потребительский кредит и не отказался от страхования в банке. С этого же дня он автоматически становится застрахованным от конкретных ситуаций, предусмотренных договором. Спустя четыре недели заемщик принял решение отказаться от страховки и отправил соответствующее заявление в страховую компанию. В итоге он получит сумму, которую потратил на страховку, за исключением стоимости четырех недель. Это объясняется тем, что на протяжении данного срока компания выполняла свои обязанности. И если бы в этот период с заемщиком что-нибудь случилось, возврат долга банку осуществлялся бы за счет страховщика. Будьте внимательны, речь идет о 14 календарных (не рабочих) днях. И вернуть полную стоимость страхования вы можете только в этот период, если не наступила чрезвычайная ситуация, предусмотренная договором. Для того чтобы отказаться от страхования по кредиту, важно правильно составить заявление: Прежде всего, посмотрите в кредитном соглашении, кто предоставляет вам страховые услуги. Бланк заявления можно скачать в интернете или найти на сайте страховой компании. Внимательно заполните все строки. После этого отправьте документ заказным письмом или отнесите лично в офис страховой. Помните, что даже малейшая ошибка в документах может стать причиной отказа в выплате. Причем ответ на ваше заявление вы получите не сразу. Как правило, в таких ситуациях страховая ждет окончания периода охлаждения и только после этого присылает аргументированный отказ.

Возврат части страховки при досрочном погашении кредита. Данный способ актуален для ипотеки, автомобильного или крупного потребительского кредита, так как есть возможность вернуть приличную часть собственных средств. Допустим, человек взял автомобильный кредит и приобрел страховку в банке. Он исправно вносил все платежи и погасил задолженность раньше срока. В этом случае заемщик может рассчитывать на возврат денежных средств за услуги страхования, которыми уже не воспользуется. К примеру, если срок кредита составлял 5 лет, а долг был возвращен за 3 года, можно возместить стоимость страховки за оставшиеся 2 года. Это честно, ведь если за этот период наступит страховой случай, то страховщику ничего не придется возвращать ни человеку, ни финансовой организации. Именно поэтому можно отказаться от страхования, если кредит погашен в банке досрочно. Для этого необходимо скачать бланк заявления, правильно его заполнить и отправить страховой компании. Срок рассмотрения обращения и произведения выплат не должен превышать 10 дней.

Страховка юридических лиц

Кредитование юридических лиц является наиболее доходной частью бюджета банка. “Юрики” страхуют залоговое имущество, возможный переход права собственности, а также ответственность за невыполнение условий договора.

Одобрение кредита (со страховкой) осуществляется при предоставлении достоверной финансовой информации. Отчёты должны отражать итоги деятельности фирмы (доходы, расходы, прибыль), промежуточные результаты работы за несколько лет, а также сведения об уплате налогов и об отсутствие задолженности перед государством (судебные споры и обязательства).

Выявление у компании первого кредитного опыта не является ограничивающим условием при ссужении средств и страховке.

Механизм страховых выплат осуществляется аналогично. При наличии страховки юридическое лицо освобождается от ответственности по уплате части долга. При ее отсутствии – возмещение происходит за счёт средств созаемщиков и поручителей. В противном случае банк обращается в суд и возвращает сумму долга с процентами через продажу залогового имущества и другого капитала компании.

Федеральный закон ” О несостоятельности (банкротстве)” возлагает на заемщика меньшую ответственность перед кредитором (всем имуществом компании). Суд полностью регулирует процедуру банкротства. Юридически заемщик освобождается от долговых обязательств с применением к нему мер ограничительного правового характера.

Процедура кредитования тесно связана с созданием условий с минимальными рисками. Любой клиент банка, покупая страховой полис, оберегает себя от нежелательных трат. При этом общая сумма кредита существенно уменьшается, а банк и страховая компания получают дополнительные гарантии и реальные “быстрые” деньги соответственно.

Плюсы и минусы

- Действует при различных видах кредитования, в том числе, при покупке машины или жилплощади в кредит.

- Даёт возможность возврата средств, вложенных в страховку, при досрочном погашении кредита.

- Даёт заемщику чувство уверенности за вложенные средства.

- Гарантирует погашение убытков при наступлении неблагоприятных событий.

- Чаще всего риски страхуются комплексно (навязывается дополнительный вид страховки).

- Страхование на случай потери работы во многих случаях является экономически неоправданным, т.к. работодатели увольняют сотрудников по “собственному” (это не является страховым случаем).

На практике случаются судебные процессы, предметом споров которых является навязанная страховка. Она противоречит конституционным правам гражданина РФ. Роспотребнадзор и ФАС также открыто заявляют о злоупотреблениях в банковской сфере.

Для чего нужно кредитное страхование?

В процессе деятельности кредитной организации у нее в любом случае появляются заемщики, которые оказываются не в состоянии выплачивать взятый ранее заем. Причин, препятствующих выплатам по кредиту, много: потеря трудоспособности и, как следствие, потеря заработка; банкротство заемщика; безответственное отношение к кредиту и т.д. Чтобы избежать большого количества потерь, кредитные организации разрабатывают систему оценки и управления кредитным риском. Один из способов управления — страхование кредитов, что позволяет банку существенно снизить свои убытки по кредитным рискам. Многие банки и вовсе отказываются предоставлять клиенту заем без страховки (в особенности, при ипотечном кредитовании).

Можно ли взять кредит в банке без страховки

К сожалению правила, законы в финансовой сфере так часто меняются, что клиенты не успевают следить за новостями. В результате этого не все знают, когда доступен кредит без страховки, а когда он обязателен.

Изучив закон о защите прав потребителя, статьи Гражданского кодекса, следует отметить, что страхование жизни по кредиту – это добровольный продукт, который приобретается только по личному согласию клиента, при оформлении в банке потребительского займа или карты.

Что касается ипотеки, автокредита, то кредит без страховки оформить нельзя. Поскольку по таким договорам залогом выступает приобретаемое имущество, его следует обеспечить качественной защитой на весь срок действия соглашения.

Как показывает практика, при отказе от полиса жизни по ипотеке в 2019 году получить заемные средства в банке не получится. Сумма защиты определяется сразу на весь срок действия договора, оплачивается согласно графику ежегодно.

Получается, взять кредит без страховки можно только при потребительском займе, в то время как по залоговому – нет.

Кому выгодна страховка и что она дает?

Как и любая услуга, оказываемая потребителю, она взаимовыгодная. Заемщики часто считают, что заинтересован только банк и страховщики. Мы предлагаем рассмотреть преимущества для обеих сторон.

Выгода банка

Выдавая деньги в долг, финансовая организация рискует не получить их обратно. Уменьшается риск различными способами:

Выдавая деньги в долг, финансовая организация рискует не получить их обратно. Уменьшается риск различными способами:

- увеличением процентной ставки;

- материальным обеспечением кредита: залоговое имущество, поручительство;

- страховым полисом.

В случае потери должником трудоспособности, его смерти, кредитор теряет вложения. Но при заключении сделки с СК, компания обязуется выплатить неустойку в размере задолженности.

Вторая, не афишируемая выгода – часто банки предлагают оформить страховку в дочерней организации. Так при кредитовании в Сбербанке потребители заключают договор с компанией того же Сбера. Такой симбиоз позволяет направлять все средства в один карман. По указанной схеме работают многие известные фирмы, в том числе ВТБ.

Выгода клиента

В договоре со страховщиками указаны случаи выплаты компенсации. В зависимости от полноты списка увеличивается и сумма взносов. В случае несчастного случая (авария, заболевание, смерть), а также при потере работы компания обязуется выплатить ваш долг. Заемщик уверен, что:

- в перечисленных ситуациях задолженность перестанет возрастать, не будет облагаться штрафами;

- долг не перейдет по наследству близким людям;

- не будет подан судебный иск с конфискацией имущества;

- дело не перейдет к коллекторам.

Несмотря на добровольность услуги, ее использование рекомендовано финансовыми аналитиками, особенно в случае долговременного кредитования, поскольку с увеличением срока возрастает вероятность потери платежеспособности.

Как вернуть страховку по кредиту

Часто заемщик осознает, что ему навязали ненужную услугу, слишком поздно – после подписания договора или погашения кредита. Тогда он пытается отказаться от страховки и вернуть деньги, но из-за неправильных действий и нарушения сроков терпит отказ. О том, как и через сколько времени можно отменить страховку по закону, вы узнаете далее.

Подробнее о том, как правильно расторгнуть договор страхования по кредиту и вернуть уплаченные взносы, вы также можете узнать в нашей статье.

После оформления

Рекомендовано для вас

Министерство финансов выступает против обязательной формы страхования

Как оформить страховку в Тинькофф Страховании

Можно ли вернуть страховку за кредит и как правильно это сделать

Чтобы расторгнуть страховой договор, напишите заявление и направьте его в страховую компанию. Форму заявления вы можете уточнить в организации или найти на ее сайте. После получения заявления страховщик обязан расторгнуть договор и вернуть уже уплаченные взносы. Деньги вы получите на счет, реквизиты которого вы указали в заявлении.

Если страховщик все еще отказывается расторгнуть договор страхования жизни или трудоспособности, то вопрос придется решать через суд. Также вы можете обратиться в Федеральную антимонопольную службу, Роспотребнадзор или Центробанк. Доказать навязывание страховки будет тяжело, но если знать законы и отстаивать свои права, то вы сможете избавиться от не нужной вам услуги.

Период отказа не действует на страховку, оформленную в рамках коллективного договора. Поэтому, если страховая компания заключила с вами договор присоединения к коллективной программе страхования, то вернуть свои взносы вы не сможете

После выплаты

Если вы уже погасили кредит, то вернуть страховые взносы вы не сможете. Банк и страховая компания будут считать, что вы воспользовались услугой в полном объеме, даже если в течение срока не произошло страхового случая. Поэтому оснований для возврата ее стоимости не будет.

Только несколько банков и страховщиков позволяют забрать страховку после погашения кредита (обычно – после досрочного, реже – после полного). Условие о таком возврате должно быть прописано в договоре.

Если договор позволяет отказаться от программы страхования после погашения долга – обратитесь в страховую компанию с заявлением и документами, подтверждающими уплату долга. Компания рассмотрит заявку в течение нескольких дней и, если результат будет положительным, вернет вам уплаченные взносы или их часть.

Советы для грамотной организации страхования займа

Страхование — это шаг заемщика, которому требуется уделить максимум внимания. Конечно же заемщикам, которые берут в долг большую сумму лучше обезопасить себя от непредвиденных, кризисных ситуаций, а тем самым защитить от долгов своих родственников.

Однако согласившись на подключение к кредитному делу полиса, пользователь должен помнить о трех главных правилах:

- отдавать предпочтение только проверенным компаниям;

- проверить кредитный договор и дополнение к нему с помощью услуг компетентного юриста;

- прописать в соглашении пункт, который бы предусматривал возврат страховой суммы после досрочного погашения займа.

Небольшие ссуды и страхование назвать рентабельным нельзя, поэтому так важно заемщикам обращаться к специализированной помощи, дабы не встретится с крупной переплатой и кредитной организацией, которая пользуется финансовой неграмотностью клиентов. Подойти комплексно к оформлению кредитного договора можно отталкиваясь от закона, обезопасив долговое обслуживание

Подойти комплексно к оформлению кредитного договора можно отталкиваясь от закона, обезопасив долговое обслуживание.

Отказ от страховки по кредиту

Страховые взнося в процессе кредитования обязуется делать заемщик. Для клиента банка обязательные платежи в размере 1-4% от суммы займа являются дополнительной финансовой нагрузкой, поэтому многие заемщики отказываются от оформления полиса. Иногда подобное решение полностью оправдано за счет снижения уровня переплаты. Однако многие кредитные продукты предусматривают санкции за отказ от страхования.

Нельзя отказаться от страховки в случае:

- Оформления ипотеки на покупку недвижимости.

- Товарного кредитования в магазинах (POS-кредит).

- Получения кредита на приобретение транспортных средств.

- Обеспеченного займа с предоставлением залога.

Кредитор не вправе настаивать на заключении клиентом договора со страховой компанией, когда планируется выдача краткосрочного займа или кредитной карты. Однако финансовое учреждение может ужесточить условия использования кредитного продукта, если клиент откажется предоставить дополнительные гарантии погашения.

Отказ от страхования грозит заёмщику:

- Повышением процентной ставки.

- Снижением доступной суммы займа.

- Сокращением срока кредитования.

- Пересмотром условий соглашения.

Последствия отказа от заключения сделки со страховой компанией могут повлиять на результаты кредитования. В большинстве случаев банки повышают ставку на несколько процентов. Некоторые организации закрывают доступ к выгодным для заемщика опциям.

Например, клиенты теряют возможность оформить отсрочку, консолидировать займы или выполнить реструктуризацию долга. Однако кредиторы по закону не имеют права отказывать в выдаче займов, если клиенты отказываются от оплаты услуг, не имеющих влияние на процесс финансирования.