Указание цб рф от 05.08.2014 n 3355-у

Содержание:

- Обзор документа

- Обзор документа

- ПСК В ФОРМУЛАХ И ЦИФРАХ

- Лайфхак

- Лайфхак

- Информация Банка России от 14 февраля 2020 г. “Среднерыночные значения полной стоимости потребительских кредитов (займов) за период с 01 октября по 31 декабря 2019 года”

- Информация Банка России от 16 августа 2019 г. “Среднерыночные значения полной стоимости потребительских кредитов (займов) за период с 1 апреля по 30 июня 2019 года”

- Где публикуются среднерыночные значения полной стоимости кредитов

- Информация Банка России “Среднерыночные значения полной стоимости потребительских кредитов (займов) за период с 01 января по 31 марта 2019 года”

- Обзор документа

- Виды потребительских кредитов

Обзор документа

Полная стоимость потребкредитов (займов) не должна превышать ее среднерыночные значения за прошедший квартал более чем на 1/3.

ЦБ РФ указал предельные значения полной стоимости потребкредитов (займов) по договорам, заключаемым в III квартале 2019 г. с/х кредитными потребкооперативами с гражданами. Они рассчитаны исходя из среднерыночных значений за I квартал 2019 г.

Так, максимальная ставка по потребительским займам с обеспечением в виде залога составляет 29,921%.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Обзор документа

Указаны среднерыночные значения полной стоимости потребительских кредитов (ПСК) за октябрь-декабрь 2019 г. для договоров, заключаемых микрофинансовыми организациями с гражданами во II квартале 2020 г. Рассчитаны предельные значения ПСК для таких договоров.

Напомним, что на момент заключения договора потребительского кредита ПСК не может превышать среднерыночное значение более чем на 1/3.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

ПСК В ФОРМУЛАХ И ЦИФРАХ

В статье 6 закона «О потребительском кредите (займе)» установлена формула расчета ПСК. Для расчета потребуется информация от банка — её можно получить у сотрудника кредитного отдела. Формула достаточно простая:

ПСК = i x ЧБП x 100

ПСК, как мы уже знаем, — полная стоимость кредита в процентах годовых.

ЧБП — число базовых периодов за срок кредита, то есть сколько клиент должен совершить выплат. Стандартное ЧБП в год при ежемесячных выплатах по кредиту = 12. То есть для трехлетнего кредита ЧБП будет 36. Для ежеквартальных выплат ЧБП в год = 4. При выплатах раз в год или реже ЧБП = 1. Базовым периодом в кредитном договоре называется стандартный временной интервал. Он встречается наиболее часто в графике платежей, который обязательно выдается вместе с договором.

i — процентная ставка базового периода, выраженная в десятичной форме. То есть если в год ставка — 12%, то при ежемесячных выплатах по кредиту в месяц это будет 1%, а в десятичной форме — 0,01.

Как видно, ничего сложного, но только на этом этапе. Основную трудность представляет формула расчета процентной ставки базового периода:

Теоретически для расчета этого показателя нужно иметь образец кредитного договора, в котором отражены все необходимые данные. Практически можно запросить число базовых периодов и процентную ставку базового периода у кредитного специалиста банка как устно, так и письменно

Обратите внимание, что кредитор не может отказать в предоставлении этой информации. Если вам отказали предоставить информацию, следует обращаться с жалобой в Центральный банк

Но это крайний случай. За клиента ПСК обязан считать банк, и на практике так и происходит. Перепроверить для себя, если есть такая потребность, можно более простым способом.

Лайфхак

Если не хотите забивать голову самостоятельными расчетами, можно ввести данные в онлайн- или мобильный калькулятор. А ещё лучше сделать это в нескольких калькуляторах сразу, чтобы потом сравнить результаты между собой и с тем, что указывает банк в ПСК. Конечно, это займет время, но в будущем оно окупится сполна благодаря сэкономленным на кредите деньгам.

ПСК в рублях — второе значение, которое требует указывать закон, — считается по следующей формуле:

ПСК = стоимость кредита + добавочные выплаты + переплата.

Для расчета добавочных выплат сложите все предполагаемые траты: комиссии, платежи (ежемесячные и т. д.) за весь период договора. Данные о переплате можно найти в графике платежей.

Вот так бывает

Узнав конкретные данные, можно сделать подсчет полной стоимости, используя простую формулу. Например, имеется заем стоимостью 220 тыс. руб. Срок — 24 месяца под 17% годовых. Есть дополнительные взносы: 1,5% за предоставление, 1,2% за обслуживание.

При аннуитетном платеже, то есть при ежемесячном внесении одинакового взноса, переплата составит 41 тыс. руб. Ее можно посчитать в кредитном калькуляторе — например, в этом: http://calculator-credit.ru/calculator.php.

За выдачу денег придется отдать:

220 000*1,5/100 = 3,3 тыс. руб.

Плата за обслуживание составит:

(220 000 + 41 000)* 1,2/100 = 3,132 тыс. руб.

ПСК = 220 + 41 + 3,3 + 3,132 = 267,432 тыс. руб.

Следует иметь в виду, что ПСК учитывает все платежи, которые клиент совершит за весь срок кредита. Другими словами, если вы собираетесь выплачивать кредит досрочно, то данная величина изменится.

Вот так бывает

Рассмотрим пример: возьмем ипотечный кредит. В случае длительного срока погашения может быть выгодно взять кредит с комиссией за снижение процентной ставки, однако в случае досрочного погашения комиссия не возвращается. В другом случае кредит берется под более высокий процент тоже на длительный срок, но гасится досрочно. Конечная сумма платежа будет ниже, чем в случае с невозвращаемой комиссией.

Лайфхак

Чтобы сравнить и выбрать наиболее выгодный вариант, следует воспользоваться кредитным калькулятором, в котором можно сравнивать различные варианты.

В нем надо вбить сперва вариант с комиссией за понижение. Затем посчитайте вариант, когда вы отдадите кредит с более высокой процентной ставкой, но за более короткий период. Вы сразу наглядно увидите, где сумма переплаты будет выше, а где ниже.

Информация Банка России от 14 февраля 2020 г. “Среднерыночные значения полной стоимости потребительских кредитов (займов) за период с 01 октября по 31 декабря 2019 года”

27 февраля 2020

(применяются для договоров потребительского кредита (займа), заключаемых вo II квартале 2020 года сельскохозяйственными кредитными потребительскими кооперативами с физическими лицами)

| Номер строки | Категории потребительских кредитов (займов) | Среднерыночные значения полной стоимости потребительских кредитов (займов) (процент) | Предельные значения полной стоимости потребительских кредитов (займов) (процент) |

|---|---|---|---|

| 1 | 2 | 3 | 4 |

| 1 | Потребительские займы с обеспечением в виде залога | 20,963 | 27,951 |

| 2 | Потребительские займы с иным обеспечением, в том числе: |

|

|

| 2.1 | до 365 дней включительно | 26,530 | 35,373 |

| 2.2 | свыше 365 дней | 23,111 | 30,815 |

| 3 | Потребительские займы без обеспечения, в том числе: |

|

|

| 3.1 | до 30 дней включительно, в том числе: |

|

|

| 3.1.1 | до 30 тыс. руб. включительно | 26,894 | 35,859 |

| 3.1.2 | свыше 30 тыс. руб. | 17,618 | 23,491 |

| 3.2 | от 31 дня до 60 дней включительно, в том числе: |

|

|

| 3.2.1 | до 30 тыс. руб. включительно | 27,090 | 36,120 |

| 3.2.2 | свыше 30 тыс. руб. | 15,731 | 20,975 |

| 3.3 | от 61 дня до 180 дней включительно, в том числе: |

|

|

| 3.3.1 | до 30 тыс. руб. включительно | 30,889 | 41,185 |

| 3.3.2 | свыше 30 тыс. руб. до 100 тыс. руб. включительно | 23,711 | 31,615 |

| 3.3.3 | свыше 100 тыс. руб. | 25,566 | 34,088 |

| 3.4 | от 181 дня до 365 дней включительно, в том числе: |

|

|

| 3.4.1 | до 30 тыс. руб. включительно | 26,829 | 35,772 |

| 3.4.2 | свыше 30 тыс. руб. до 60 тыс. руб. включительно | 26,768 | 35,691 |

| 3.4.3 | свыше 60 тыс. руб. до 100 тыс. руб. включительно | 24,942 | 33,256 |

| 3.4.4 | свыше 100 тыс. руб. | 21,151 | 28,201 |

| 3.5 | свыше 365 дней, в том числе: |

|

|

| 3.5.1 | до 30 тыс. руб. включительно | 33,057 | 44,076 |

| 3.5.2 | свыше 30 тыс. руб. до 60 тыс. руб. включительно | 30,815 | 41,087 |

| 3.5.3 | свыше 60 тыс. руб. до 100 тыс. руб. включительно | 30,640 | 40,853 |

| 3.5.4 | свыше 100 тыс. руб. | 28,461 | 37,948 |

——————————

* Среднерыночные значения полной стоимости потребительских кредитов (займов) (ПСК) рассчитаны Банком России в соответствии с Указанием Банка России от 1 апреля 2019 года N 5112-У «О порядке определения Банком России категорий потребительских кредитов (займов) и о порядке ежеквартального расчета и опубликования среднерыночного значения полной стоимости потребительского кредита (займа) в процентах годовых».

** Расчет осуществлен в соответствии с частью 11 статьи 6 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)» (в редакции с изменениями, вступающими в силу с 1 июля 2019 года), согласно которой на момент заключения договора потребительского кредита (займа) полная стоимость потребительского кредита (займа) в процентах годовых не может превышать наименьшую из следующих величин: 365 процентов годовых или рассчитанное Банком России среднерыночное значение полной стоимости потребительского кредита (займа) в процентах годовых соответствующей категории потребительского кредита (займа), применяемое в соответствующем календарном квартале, более чем на одну треть. С 1 июля 2019 года процентная ставка по договору потребительского займа не может превышать одного процента в день (часть 23 статьи 5 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)»). Сумма начисленных процентов, неустойки (штрафа, пени), иных мер ответственности по договору потребительского кредита (займа), а также платежей за услуги, оказываемые кредитором заемщику за отдельную плату, по договору потребительского займа, заключенному с 1 июля до 31 декабря 2019 года и срок возврата по которому на момент его заключения не превышает одного года, не может составлять более двукратного размера суммы представленного потребительского займа согласно пункту 1 части 5 статьи 3 Федерального закона от 27 декабря 2018 N 554-ФЗ «О внесении изменений в Федеральный закон «О потребительском кредите (займе)» и Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях».

*** Часть 11 статьи 6 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)» не распространяется на договоры потребительского кредита (займа) без обеспечения, заключенные на срок, не превышающий пятнадцати дней, на сумму, не превышающую 10 000 рублей, соответствующие условиям, установленным статьей 6.2 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)».

Информация Банка России от 16 августа 2019 г. “Среднерыночные значения полной стоимости потребительских кредитов (займов) за период с 1 апреля по 30 июня 2019 года”

23 августа 2019

(применяются для договоров потребительского кредита (займа), заключаемых в IV квартале 2019 года микрофинансовыми организациями с физическими лицами)

| Номер строки | Категории потребительских кредитов (займов) | Среднерыночные значения полной стоимости потребительских кредитов (займов) (процент) | Предельные значения полной стоимости потребительских кредитов (займов) (процент) |

|---|---|---|---|

| 1 | 2 | 3 | 4 |

| 2.1 | Потребительские микрозаймы с обеспечением в виде залога | 77,937 | 103,916 |

| 2.2 | Потребительские микрозаймы с иным обеспечением | ||

| 2.2.1 | до 365 дней включительно | 95,249 | 126,999 |

| 2.2.2 | свыше 365 дней | 46,450 | 61,933 |

| 2.3 | Потребительские микрозаймы без обеспечения (кроме POS-микрозаймов) | ||

| 2.3.1 | до 30 дней включительно, в том числе: |

|

|

| 2.3.1.1 | до 30 тыс. руб. включительно | 505,631 | 365,000 |

| 2.3.1.2 | свыше 30 тыс. руб. | 108,901 | 145,201 |

| 2.3.2 | от 31 до 60 дней включительно, в том числе: |

|

|

| 2.3.2.1 | до 30 тыс. руб. включительно | 295,578 | 365,000 |

| 2.3.2.2 | свыше 30 тыс. руб. | 96,336 | 128,448 |

| 2.3.3 | от 61 до 180 дней включительно, в том числе: |

|

|

| 2.3.3.1 | до 30 тыс. руб. включительно | 250,079 | 333,439 |

| 2.3.3.2 | свыше 30 тыс. руб. до 100 тыс. руб. включительно | 295,081 | 365,000 |

| 2.3.3.3 | свыше 100 тыс. руб. | 60,730 | 80,973 |

| 2.3.4 | от 181 дня до 365 дней включительно, в том числе: |

|

|

| 2.3.4.1 | до 30 тыс. руб. включительно | 141,339 | 188,452 |

| 2.3.4.2 | свыше 30 тыс. руб. до 100 тыс. руб. включительно | 155,156 | 206,875 |

| 2.3.4.3 | свыше 100 тыс. руб. | 36,235 | 48,313 |

| 2.3.5 | свыше 365 дней, в том числе: |

|

|

| 2.3.5.1 | до 30 тыс. руб. включительно | 55,115 | 73,487 |

| 2.3.5.2 | свыше 30 тыс. руб. до 60 тыс. руб. включительно | 54,056 | 72,075 |

| 2.3.5.3 | свыше 60 тыс. руб. до 100 тыс. руб. включительно | 50,859 | 67,812 |

| 2.3.5.4 | свыше 100 тыс. руб. | 35,174 | 46,899 |

| 2.4 | POS-микрозаймы | ||

| 2.4.1 | до 365 дней включительно, в том числе: |

|

|

| 2.4.1.1 | до 30 тыс. руб. включительно | 35,370 | 47,160 |

| 2.4.1.2 | свыше 30 тыс. руб. до 100 тыс. руб. включительно | 31,385 | 41,847 |

| 2.4.1.3 | свыше 100 тыс. руб. | 27,789 | 37,052 |

| 2.4.2 | свыше 365 дней | 26,846 | 35,795 |

——————————

* Среднерыночные значения полной стоимости потребительских кредитов (займов) (ПСК) рассчитаны Банком России в соответствии с Указанием Банка России от 1 апреля 2019 года N 5112-У «О порядке определения Банком России категорий потребительских кредитов (займов) и о порядке ежеквартального расчета и опубликования среднерыночного значения полной стоимости потребительского кредита (займа) в процентах годовых».

** Расчет осуществлен в соответствии с частью 11 статьи 6 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)» (в редакции с изменениями, вступающими в силу с 1 июля 2019 года), согласно которой на момент заключения договора потребительского кредита (займа) полная стоимость потребительского кредита (займа) в процентах годовых не может превышать наименьшую из следующих величин: 365 процентов годовых или рассчитанное Банком России среднерыночное значение полной стоимости потребительского кредита (займа) в процентах годовых соответствующей категории потребительского кредита (займа), применяемое в соответствующем календарном квартале, более чем на одну треть. С 1 июля 2019 года процентная ставка по договору потребительского займа не может превышать одного процента в день (часть 23 статьи 5 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)»). Сумма начисленных процентов, неустойки (штрафа, пени), иных мер ответственности по договору потребительского кредита (займа), а также платежей за услуги, оказываемые кредитором заемщику за отдельную плату, по договору потребительского займа, заключенному с 1 июля до 31 декабря 2019 года и срок возврата по которому на момент его заключения не превышает одного года, не может составлять более двукратного размера суммы представленного потребительского займа согласно пункту 1 части 5 статьи 3 Федерального закона от 27 декабря 2018 N 554-ФЗ «О внесении изменений в Федеральный закон «О потребительском кредите (займе)» и Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях».

*** Часть 11 статьи 6 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)» не распространяется на договоры потребительского кредита (займа) без обеспечения, заключенные на срок, не превышающий пятнадцати дней, на сумму, не превышающую 10 000 рублей, соответствующие условиям, установленным статьей 6.2 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)».

Где публикуются среднерыночные значения полной стоимости кредитов

Информация о среднерыночных значениях полной стоимости потребительских кредитов (займов) размещена на сайте Центрального банка Российской Федерации. Перейдя по указанной ссылке, вы окажетесь на странице с этими данными.

На своём сайте ЦБ РФ публикует среднерыночные значения ПСК для следующих финансовых учреждений:

- Кредитные организации.

- Микрофинансовые организации.

- Кредитные потребительские кооперативы.

- Сельскохозяйственные кредитные потребительские кооперативы.

- Ломбарды.

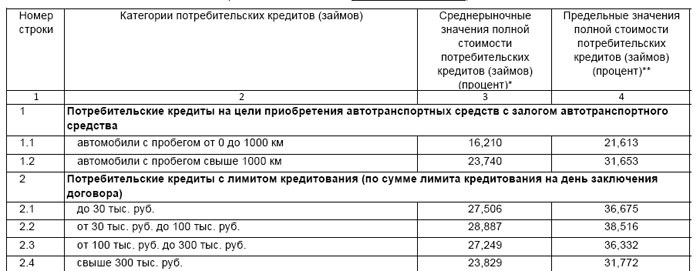

Не позднее, чем за 45 дней до начала нового квартала, на сайте размещаются pdf-файлы с расчётами от Банка России. Любой посетитель может бесплатно скачать интересующий его файл и ознакомиться с актуальной информацией о среднерыночных значениях полной стоимости кредита. Эти данные оформлены в виде таблицы, состоящей из четырёх колонок. Выглядит она вот так:

Итак, кредиты сгруппированы по категориям с учётом показателей, указанных в части 9 статьи 6 Закона №353-ФЗ. Таблица состоит из четырёх колонок:

- Первая колонка – порядковый номер строки категории (строки внутри основных категорий обозначаются в формате подпунктов, например, 1.1, 1.2 или 2.1, 2.2, 2.3 и т. д.).

- Вторая колонка – наименование категории потребительских кредитов (займов).

- Третья колонка – среднерыночные значения полной стоимости потребительских кредитов (займов) в годовых процентах. Здесь указывается та самая средневзвешенная расчётная величина, полученная на основании данных, не менее чем от 100 крупнейших кредиторов или не менее чем от 1/3 общего количества кредиторов, согласно части 10 статьи 6 Закона №353-ФЗ.

- Четвёртая колонка – предельные значения полной стоимости потребительских кредитов (займов) в годовых процентах. Это та самая «планка», выше которой не имеет права «прыгнуть» ни один кредитор, предоставляющий займы указанной категории. Расчитываются предельные значения очень просто – к среднерыночной ПСК из третьей колонки прибавляется 1/3 от её величины, согласно части 11 статьи 6 Закона №353-ФЗ.

Как видите, таблица составлена в простом и понятном для пользователя формате, а главное – в ней нет ничего лишнего.

Друзья, на этом мы заканчиваем цикл публикаций о полной стоимости кредита. Надеемся, нам удалось максимально раскрыть данную тему, и вы нашли ответы на все свои вопросы. Почаще заходите на temabiz.com – здесь интересно!

Наши группы:

Информация Банка России “Среднерыночные значения полной стоимости потребительских кредитов (займов) за период с 01 января по 31 марта 2019 года”

7 июня 2019

(применяются для договоров потребительского кредита (займа), заключаемых в III квартале 2019 года ломбардами с физическими лицами)

| Номер строки | Категории потребительских кредитов (займов) | Среднерыночные значения полной стоимости потребительских кредитов (займов) (процент)* | Предельные значения полной стоимости потребительских кредитов (займов) (процент)** |

|---|---|---|---|

| 1 | 2 | 3 | 4 |

| 1 | Потребительские займы с обеспечением в виде залога транспортного средства | 66,649 | 88,865 |

| 2 | Потребительские займы с обеспечением в виде залога иного имущества | 109,092 | 145,456 |

——————————

* Среднерыночные значения полной стоимости потребительских кредитов (займов) (ПСК) рассчитаны Банком России в соответствии с Указанием Банка России от 29 апреля 2014 года N 3249-У «О порядке определения Банком России категорий потребительских кредитов (займов) и о порядке ежеквартального расчета и опубликования среднерыночного значения полной стоимости потребительского кредита (займа)».

** Расчет осуществлен в соответствии с частью 11 статьи 6 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)» (в редакции с изменениями, вступающими в силу с 1 июля 2019 года), согласно которой на момент заключения договора потребительского кредита (займа) полная стоимость потребительского кредита (займа) в процентах годовых не может превышать наименьшую из следующих величин: 365 процентов годовых или рассчитанное Банком России среднерыночное значение полной стоимости потребительского кредита (займа) в процентах годовых соответствующей категории потребительского кредита (займа), применяемое в соответствующем календарном квартале, более чем на одну треть. С 1 июля 2019 года процентная ставка по договору потребительского займа не может превышать одного процента в день (часть 23 статьи 5 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)»). Сумма начисленных процентов, неустойки (штрафа, пени), иных мер ответственности по договору потребительского кредита (займа), а также платежей за услуги, оказываемые кредитором заемщику за отдельную плату, по договору потребительского займа, заключенному с 1 июля до 31 декабря 2019 года и срок возврата по которому на момент его заключения не превышает одного года, не может составлять более двукратного размера суммы представленного потребительского займа согласно пункту 1 части 5 статьи 3 Федерального закона от 27 декабря 2018 N 554-ФЗ «О внесении изменений в Федеральный закон «О потребительском кредите (займе)» и Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях».

Обзор документа

Банк России привел среднерыночные значения полной стоимости потребительских кредитов (ПСК) за октябрь-декабрь 2019 г. для договоров, заключаемых с/х кредитными потребкооперативами с физлицами во II квартале 2020 г. Рассчитаны предельные значения ПСК для таких договоров.

Напомним, что на момент заключения договора потребительского кредита ПСК не может превышать среднерыночное значение более чем на 1/3.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Виды потребительских кредитов

Кроме классических потребительских кредитов, которые можно оформить как в отделении банка, так и в точках продаж у кредитного эксперта, существуют и другие разновидности такого банковского продукта. К ним относятся разнообразные рассрочки, ссуды, кредитные карты и даже предоставление овердрафта по дебетовой или кредитной карте. У каждого вида есть свои особенности, которые в той или иной степени способны повлиять на наш выбор. Давайте рассмотрим их подробнее.

Рассрочка

Один из вариантов кредитования, когда платеж производится не всей суммой единовременно, а по частям. Вы берете розничный товар без первого взноса или с небольшим первоначальным взносом, а потом ежемесячно выплачиваете сумму стоимости. При таком варианте кредитования возможны несколько вариантов: первый — когда в договоре значится минимальная процентная ставка за пользование кредитными средствами, обычно — не превышает 10-15%; второй — когда по договору значится ежемесячный платеж в виде фиксированной суммы за пользование средствами банка; третий — когда торговые точки Вам предлагают беспроцентную рассрочку, но цена за наличные отлична от цены рассрочки, например — микроволновка стоит 3000, а в рассрочку — 4500. В эту разницу и входят заложенные проценты, обслуживание, оформление и страховка. По сути, банковская рассрочка — это масштабная рекламная акция, призванная увеличить объемы продаж и заемных средств. Классическая рассрочка не предусматривает третьей стороны: договор заключается непосредственно между торговой точкой и физическим лицом. Договор, заключенный при участии банка — уже является кредитом.

В последние годы на рынок входят новые продукты банков — карты рассрочки, по которым у магазинов-партнеров можно приобрести товар без процентов. Условие беспроцентной рассрочки соблюдается при своевременной выплате ежемесячных платежей. При несоблюдении условий — штрафные санкции и кредитный процент на потраченные средства. Выгода банка в этом случае заключается в том, что проценты по кредиту платит торговая точка, где совершена покупка.

Ссуды

Банковские ссуды представляют собой денежные средства или имущество, передаваемые заемщику на определенный срок. Банк может выдать ссуду под обеспечение, которым служат документы на право собственности, недвижимость, ценные бумаги, или без обеспечения – если банк уверен в надежности заемщика. Иногда ссуда не предполагает процентной ставки за пользование средствами, но, как правило, такой процент есть. Зачастую такие варианты используются в предпринимательской сфере — ссуды для малого и среднего бизнеса, кредитование коммерческой деятельности и т.д.

Овердрафт

Овердрафт — это средства, которые банк может предоставить клиенту на условиях кредита при недостатке денег на собственном счете. То есть, Вы можете уйти «в минус» при недостатке на счете дебетовой карты. Овердрафт предоставляют на счета дебетовых карт только при написании клиентом заявления. Самовольно банк принять такое решение не может. Особенности овердрафта в том, что средства, поступающие на основной счет заемщика, сразу же списываются в счет долга. На овердрафт может распространяться льготный период, в течение которого проценты не будут начисляться.

Кредитные карты

Кредитная карта отличается от потребительского кредита тем, что имеет возобновляемую кредитную линию. То есть, если Вы взяли стандартный потребительский кредит и выплатили его — Ваши отношения с банком закончены. Кредитной картой можно пользоваться постоянно, используя для покупок сумму остатка на счете. Главным условием кредитной карты является своевременное внесение ежемесячных минимальных платежей, которые состоят из части основного долга, ежемесячного процента, начисленного за пользование средствами, и комиссионного платежа, если таковой имеется. На средства по кредитной карте может распространяться льготный период, в течение которого на потраченные средства проценты не начисляются. Размер и условия такого периода определяются договором, который Вы заключаете с банком.