Стоит ли брать ипотеку в 2021 году или лучше подождать: что говорят эксперты

Содержание:

- Ипотека в Альфа Банке

- 10 место. Уралсиб

- Ключевые моменты при выборе банка

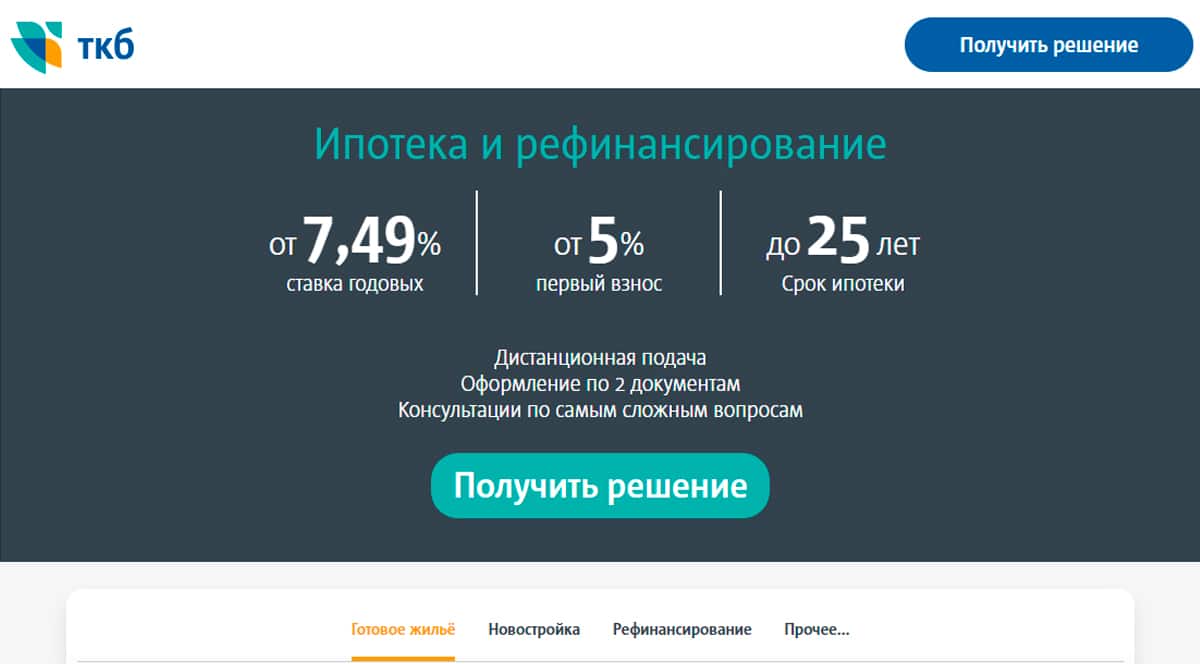

- Ипотека в Транскапиталбанке

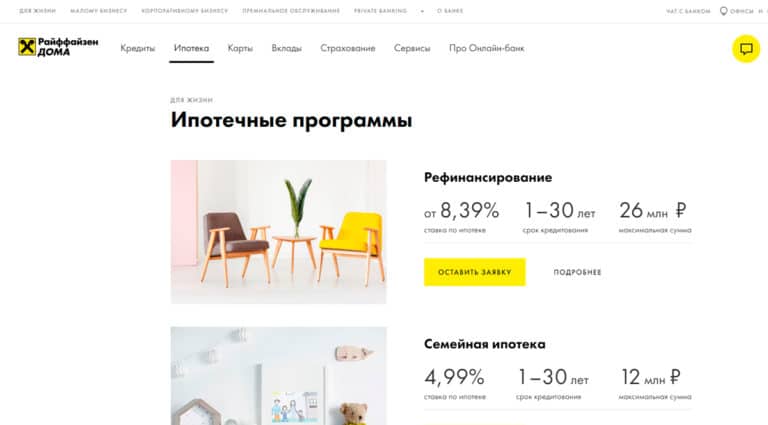

- Райффайзен Банк

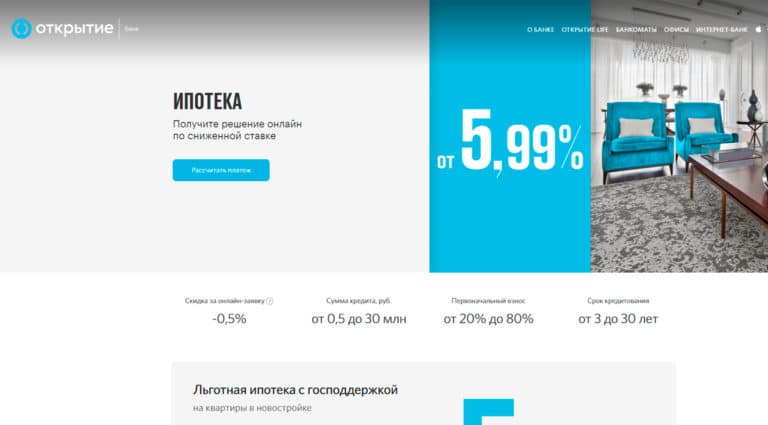

- Ипотека в банке Открытие

- Что еще почитать, чтобы правильно выбрать ипотеку

- Самые интересные предложения

- О чём нужно знать потенциальным заёмщикам?

- Транскапиталбанк

- Ипотека на новостройки и госпрограмма поддержки

- Открытие

- РосБанк

- РосБанк

- Ак Барс

- Выгодная ипотека в банках России

- Где самый низкий процент по ипотеке?

- Как получить выгодную ипотеку?

Ипотека в Альфа Банке

Ипотека Альфа-Банка – лучшая ипотека в России по версии международного журнала Global Finance.

Основные условия

- Сумма кредита от 600 тысяч до 20 млн рублей,

- срок – 3-30 лет,

- первоначальный взнос – минимум 10% для строящегося и 20% для готового жилья,

- ставка по ипотеке от 5,99%.

Требования к заемщикам

Чтобы получить кредит на жилье в Альфа-Банке, нужно соответствовать следующим параметрам:

- гражданство Российская Федерация, Украина, Республика Беларусь,

- возраст от 21 до 70 лет на момент погашения ипотеки,

- трудовой стаж не менее одного года, в том числе на последнем месте работы не менее четырех месяцев.

Количество созаемщиков – до трех человек.

Преимущества

Есть возможность снижения базовой ставки: на 0,3-0,4% при покупке недвижимости у партнера Альфа-банка, на 0,5% для зарплатных клиентов. Скидки не суммируются.

Кроме того, банк упростил процедуру проверки документов для одобрения ипотеки. Теперь можно предоставить электронную выписку из ПФР и выписку по зарплатному счету.

Как получить

- Заполните онлайн-заявку, указав: персональную информацию, паспортные данные, контактную информацию, параметры кредитного продукта. Подготовьте необходимые документы.

- Дождитесь одобрение от банка. Как правило, около 70% заявок обрабатывают в день получения.

- Посетите офис банка один раз, чтобы подписать ипотечный договор и оформить страховку.

Как погасить

Есть несколько способов погашения ипотеки:

- в мобильном приложении «Альфа-Мобайл»,

- в интернет-банке «Альфа-Клик»,

- в банкоматах Альфа-Банка,

- через партнеров банка – терминалы Киви, салоны «Связной», офисы Билайн и Мегафон, Почту России и другие.

Для досрочного погашения не требуется идти в банк. Это можно сделать в мобильном приложении или через интернет-банк.

10 место. Уралсиб

Рекомендовано для вас

Какая процентная ставка у ипотечного кредита?

ЦБ предложил разрешить приостанавливать выплаты по ипотеке

Главные моменты, на которые я обращал внимание:

- Процентная ставка в год

- Максимальная сумма и срок ипотечного кредита

- Размер первоначального взноса

- Скорость рассмотрения заявки

- Участие в государственных программах

Также меня интересовали требования к заемщику:

- Необходимые документы

- Трудоустройство и стаж на последнем месте работы

- Возраст

В этой таблице отдельно собраны основные условия по ипотечным кредитам в рейтинге:

| Банк | Сумма кредита | Срок погашения | Процентная ставка | Первоначальный взнос |

| Открытие | До 50 000 000 рублей | От 3 до 30 лет | От 7,5% годовых | От 10% |

| Альфа-Банк | До 50 000 000 рублей | От 3 до 30 лет | От 5,99% годовых | От 10% |

| Росбанк | До 120 000 000 рублей | От 1 до 25 лет | От 6,09% годовых | От 20% |

| Газпромбанк | До 60 000 000 рублей | От 1 до 30 лет | От 7,5% годовых | От 10% |

| До 37 500 000 рублей | От 1 до 30 лет, | От 4,7% годовых | От 30% | |

| Банк Дом.РФ | До 50 000 000 рублей | От 3 до 30 лет | От 4,7% годовых | От 15% |

| ВТБ | До 60 000 000 рублей | От 1 до 30 лет | От 7,4% годовых | От 10% |

| Райффайзенбанк | До 26 000 000 рублей | От 1 до 30 лет | От 7,77% годовых | От 15% |

| Сбербанк | До 100 000 000 рублей | От 1 до 30 лет | От 7,3% годовых | От 10% |

| Уралсиб | До 50 000 000 рублей | От 3 до 30 лет | От 5,5% годовых | От 15% |

Выбрать ипотеку с наиболее выгодными условиями из большого числа предложений проблематично

Нужно обратить внимание на большое количество условий — сумму, сроки, проценты, первоначальные взносы, требования к заемщикам и другие. Также важны доступные виды жилья, на которые можно оформить ипотеку, и наличие программ господдержки

Одни из самых выгодных условий ипотечного кредитования — у банка Открытие. Он предлагает кредит на крупную сумму с низкой процентной ставкой, небольшим первоначальным взносом и быстрым оформлением по минимальному пакету документов. Ее можно оформить для квартиры в новостройке или на вторичном рынке. Доступны программы кредитования для военнослужащих и с привлечением материнского капитала.

Экспертное мнение

Популярность ипотеки в России продолжает расти. Ипотечные программы становятся все выгоднее и доступнее разным категориям граждан — от молодых семей до пенсионеров. Однако, заемщику, желающему оформить ипотечный кредит, следует внимательно изучать ипотечные программы — выгодное на первый взгляд предложение может легко обернуться большими проблемами.

Для заемщиков часто действуют различные акции, а для некоторых категорий — например, для молодых семей — предусмотрены льготы. У многих предложений отсутствуют комиссии и навязанные страховки, они позволяют выбрать любое интересующее жилье и не вносить первоначальный взнос. Банки могут позволять не подтверждать доход, использовать уже имеющееся жилье как залог или привлечь материнский капитал.

Но часто, чем интереснее предложение для заемщика, тем больше переплата по кредиту. В нее входят не только проценты, но и различные комиссии – за рассмотрение заявки, за услуги оценщиков и за другие операции. Часто для оформления ипотеки необходимы крупный первый взнос и страхование — без них заявку отклонят. Кроме того, банк может выдвинуть дополнительные требования к заемщику, при несоблюдении которых клиент рискует обзавестись дополнительными долгами

Поэтому перед тем, как подписать договор, обратите внимание на все его условия

Мария Терская

ВГТРК, Радиостанция МАЯК

Ключевые моменты при выборе банка

В Российской Федерации проблема обеспечения граждан доступным жильем остается острой до сих пор. Всего каких-то 20 лет назад мы только начали разрабатывать механизмы ее решения. Тогда не банки были основными игроками на рынке, а администрации областей и городов. Именно по их инициативе начали разрабатываться ипотечные региональные программы. И только спустя несколько лет к процессу подключились банки и практически полностью захватили рынок ипотечного кредитования.

Сегодня от выгодных банковских предложений рябит в глазах, но и страшилок бывалых заемщиков тоже хватает. Как выбрать наиболее выгодные условия, чтобы ощутить радость от собственного жилья и не познать на ближайшие 10 – 20 лет все тяготы нищенского существования? Только путем серьезного анализа предложений по ипотеке. Этим мы и займемся.

На какие параметры при выборе банка и ипотечной программы стоит обратить особое внимание:

1. Надежность банка

Для оценки надежности можно посмотреть финансовый рейтинг на портале Банки.ру. Он строится по данным отчетности организации, которая публикуется на сайте Банка России. За выбранный временной интервал наглядно видны темпы развития или падения. Например, за год серьезно просел в рейтинге банк “ФК Открытие” из первой десятки. Его активы снизились на 35 %.

Еще один способ убрать из списка на получение ипотеки не внушающие доверие банки – это система страхования вкладов. На сайте “Агентства по страхованию вкладов” есть списки банков, которые находятся на оздоровлении или в процессе ликвидации. Ипотеку берут не на 1 год, поэтому стоит все-таки выбирать надежный банк.

2. Вид приобретаемого жилья

Банки предлагают разные условия по строящемуся жилью, новостройкам (первичный рынок), вторичному рынку, загородным домам.

3. Процентная ставка по займу

Она может быть:

- фиксированной – не меняться до окончания срока действия договора;

- переменной – зависеть от экономической ситуации и регулярно пересматриваться.

Кроме того, платежи по ипотеке могут быть:

- аннуитетными – одинаковая сумма весь срок действия договора;

- дифференцированными – в начале срока платеж больше и с каждым месяцем уменьшается.

4. Первоначальный взнос

Чем больше вы заплатите банку вначале, тем меньше будет переплата и ежемесячный платеж по ипотеке. Это понятно. Но не у всех есть даже 10 % от стоимости будущей квартиры. Допустим, если она стоит 2 млн. руб., то взнос составит минимум 200 тыс. руб. Сумма немаленькая. Для таких заемщиков некоторые банки готовы предложить ипотеку без первоначального взноса. Но имейте в виду, что и процент по займу будет выше.

5. Срок кредитования

Он составляет сегодня до 30 лет. Кажется, что чем больше срок кредитования, тем меньше платеж по ипотеке. Это верно, но только отчасти. В этом случае вы проигрываете по общей сумме переплаты. Давайте посмотрим на конкретном примере.

В первом случае я взяла кредит в 2 млн. руб. под 10 % годовых на 20 лет. Воспользовалась онлайн-калькулятором и получила такие результаты.

Во втором случае возьму кредит 2 млн. руб.под 10 % годовых, но на 30 лет.

Во втором случае платеж стал меньше всего на 1 749 руб. А переплата возросла на 1 686 411 руб.

6. Страхование

Ипотека – это кредитование, по которому государство обязывает заемщика застраховать объект залога, т. е. приобретаемое жилье. Все остальные виды страхования (здоровья, потери работы и др.) являются необязательными. Вы можете отказаться от них до подписания договора или после в течение 14 дней.

В случае отказа от добровольной страховки в большинстве случаев ставка по ипотеке будет повышена. Об этом банки предупреждают заранее.

7. Льготы и особые условия

В первую очередь при выборе ипотечной программы вы должны изучить тарифы и условия в вашем зарплатном банке. Они могут быть выгоднее других предложений. Кроме того, изучите имеющиеся на сегодняшний день государственные программы по поддержке отдельных категорий граждан:

- молодые семьи,

- семьи с 2 и более детьми,

- бюджетники,

- военнослужащие,

- многодетные,

- матери-одиночки.

Если вы попадаете в одну из указанных категорий, есть смысл внимательнее познакомиться с ипотечными программами. Не все банки их предлагают, но выбор из нескольких точно будет.

8. Дополнительные комиссии и расходы

При оформлении ипотеки без них, к сожалению, не обойтись. Вот примерный перечень расходов.

9. Отзывы

Я поставила этот пункт на последнее место, потому что ориентироваться на него надо с большой осторожностью и серьезно настроенным внутренним фильтром. Часто люди из-за своей невнимательности или безграмотности подписывают договоры с жесткими условиями кредитования, а потом ищут виноватых и забрасывают сайты негативными отзывами

Но и полезной информации почерпнуть можно немало.

Ипотека в Транскапиталбанке

Рассчитать условия ипотеки и получить предварительное одобрение без визита в офис теперь возможно с ТрансКапиталБанком.

Основные условия

- Минимальный размер кредита: для Москвы, Московской области, Санкт-Петербурга – 500 тысяч рублей, для других регионов – 300 тысяч рублей. Максимальная сумма – 25 млн рублей,

- срок кредитования от одного года до 25 лет,

- первый взнос от 5%,

- ставка от 7,99% годовых.

Требования к заемщикам

Всего два требования к потенциальным заемщикам:

- возраст от 20 до 75 лет на момент окончания договора,

- трудовой стаж не менее одного года, на последнем месте работы – от трех месяцев. Срок существования бизнеса или ИП – от одного года.

Клиентам, чей возраст на момент погашения кредита превышает 65 лет, ипотека предоставляется при условии согласия страховой компании оформить договор страхования жизни и здоровья. В остальных случаях страхование не является обязательным, но отказ от него влечет повышение процентной ставки по кредиту.

Преимущества

Большой выбор опций для снижения ставки по кредиту: для государственных служащих, для работников крупных компаний, для клиентов банка, принадлежащих к различным уровням. Действует тариф «Выбери свою ставку», который позволяет снизить переплату по ипотеке на 0,5-1,5%.

Как получить

Банк запустил сервис, который позволяет оформить ипотеку удаленно, – Цифровая ипотека. Теперь можно решить квартирный вопрос без визита в банк. Для этого выполните несколько простых шагов:

- Зарегистрируйтесь в личном кабинете на сайте Транскапиталбанка.

- Рассчитайте параметры кредита.

- Заполните все поля анкеты и загрузите сканы документов (паспорт, 2-НДФЛ, трудовая книжка).

- Получите онлайн-решение по ипотеке по SMS.

Как погасить

Погашение ипотеки происходит путем ежемесячного внесения фиксированных платежей. Это можно сделать:

- через онлайн-банк Транскапиталбанк Express (без комиссии),

- через платежные терминалы банка (без комиссии),

- по карте другого банка – через специальную форму на сайте Транскапиталбанка (комиссия – 1% суммы перевода, минимум 50 рублей),

- через посредников – платежные терминалы Киви, Яндекс.Деньги, Золотую корону и другие.

Райффайзен Банк

Преимуществом оформления ипотеки в Райффайзен Банке является покупка недвижимости без первоначального взноса, наличие специальных госпрограмм с минимальным процентом и выгодные условия для молодых семей. Если решили приобрести квартиру в новостройке, стоит рассчитать сумму кредита и переплаты в онлайн калькуляторе и подать заявку на получение средств.

В списке аккредитованных банком организаций более 1000 застройщиков, однако если квартира принадлежит непроверенной организации, сотрудники проверят ее перед совершением сделки. Райффайзен Банк предлагает программы для любого вида недвижимости: квартира, коттедж, таунхаус, апартаменты. В качестве первоначального взноса может быть использован материнский капитал.

Для управления ипотечными платежами и оплате без комиссии можно установить приложение банка. Оно поможет спланировать домашний бюджет, переводить деньги между счетами и выполнять досрочное погашение ипотеки. Райффайзен Банк входит в список самых надежных банков России и считается одним из лучших для оформления ипотеки по отзывам пользователей

Ипотека в банке Открытие

Квартира в новостройке или на вторичном рынке с ипотекой банка «Открытие».

Основные условия

- Сумма займа от 500 тысяч до 30 млн рублей,

- срок кредитования от 3 до 30 лет,

- первоначальный взнос – 20-80% суммы кредита,

- процентная ставка от 5,99% годовых.

Требования к заемщикам

Банк одобрит ипотеку, если вы соответствуете следующим требованиям:

- гражданство РФ,

- не младше 18 и не старше 65 лет на дату последней выплаты,

- наличие постоянной или временной регистрации в РФ,

- трудовой стаж от одного года, на последнем месте работы – от трех месяцев.

Ежемесячный платеж не должен составлять более 65% дохода должника.

Эти требования распространяются и на основных заемщиков, и на созаемщиков (в лице супругов, близких родственников). Разрешено участие не более трех созаемщиков.

Обязательным является страхование риска утраты и повреждения квартиры, по желанию – страхование жизни и трудоспособности.

Преимущества

Одно действие поможет снизить базовую процентную ставку по ипотеке. Подайте заявку онлайн и получите дополнительную скидку – 0,5% годовых.

Как получить

- Оставьте заявку на сайте банка «Открытие». Здесь же можете сразу воспользоваться встроенным калькулятором, чтобы рассчитать примерные условия кредитования: размер ежемесячного платежа, ставку, необходимый доход. Дождитесь решения банка.

- Подготовьте необходимые документы: заявление-анкету, общегражданский паспорт, документ, подтверждающий доход. Разным категориям заемщиков – наемным работника, индивидуальным предпринимателям, собственникам юридического лица – требуется разное подтверждение. С полным список подходящих бумаг можно ознакомиться на сайте банка.

- Посетите офис для передачи документов и подписания кредитного договора.

Как погасить

К дате платежа, которая установлена кредитным договором, внесите нужную сумму на счет или карту. Это можно сделать:

- через мобильный банк,

- через интернет-банк,

- переводом с любой карты,

- в банкоматах и кассах отделений банка «Открытие»,

- через другие банки,

- в терминалах «Элекснет» и Киви,

- в кассах в торговых точках (например, «Связной», «Эльдорадо»),

- в отделениях Почты России.

Можно погасить досрочно частично или полностью.

Что еще почитать, чтобы правильно выбрать ипотеку

- Полезные статьи

- Ответы экспертов на вопросы

- Сводка новостей по ипотеке

-

Подводные камни

Кредит без согласия супруга:

стоит ли он тогоСреди распространённых причин для семейных ссор и даже разводов психологи называют кредиты и ипотеку. Если один член семейства взял деньги в долг без ведома и согласия второго, решить вопрос полюбовно будет сложно. Но не невозможно. Объясняем, стоит ли идти на такой риск.

-

Подводные камни

Условно одобрено:

что такое предодобренный кредитЕсли банки хотя бы раз присылали СМС, звонили или отправляли уведомление с информацией о таинственном специальном предложении, это предодобренный кредит. Что это такое? Почему банки не всегда готовы выдать заём на тех самых специальных условиях? На эти и другие вопросы ответим в статье.

-

Подводные камни

При досрочном погашении части кредита или ипотеки банк обычно предлагает выбрать: уменьшить срок оставшегося займа или ежемесячный платеж. Рассказываем, как заранее рассчитать выгоду от каждого из вариантов и выбрать наиболее оптимальный путь.

-

Для юридических лиц

Предприниматели на упрощёнке, как и другие категории ИП, обязаны использовать при приёме оплаты от физлиц контрольно-кассовую технику (ККТ) с фискализацией. Процесс перехода на онлайн-кассы завершился 1 июля 2019 года, и в этой статье расскажем о том, как реформа касается ИП на УСН.

-

Дельные советы

Ломбард – это коммерческая организация, основная деятельность которой заключается в выдаче краткосрочных займов под залог движимого имущества. В отличие от банка деньги можно получить быстро и без сложного оформления, но выгодно это не всегда. Разберёмся, как работают ломбарды и в каких случаях стоит воспользоваться их услугами.

-

Ликбез

В 2020 году внесены изменения в Закон о кредитных историях. Подробнее об изменениях – в материале.

- Читать все статьи

-

Условия предоставления и оформление

-

Условия предоставления и оформление

-

Условия предоставления и оформление

-

Обслуживание

-

Условия предоставления и оформление

-

Обслуживание

- Читать все вопросыи ответы

-

Финансовые результаты

По информации МКБ, в январе–июне текущего года объемы выдачи ипотеки выросли по банку более чем на 150% относительно данных первых шести месяцев 2020 года. Количество оформленных кредитных соглашений в сегменте увеличилось за отчетный период вдвое. Число заявок на получение жилищного займа подросло более чем в два раза.Средний

03 сент 2021

-

Новый продукт

Клиенты Россельхозбанка теперь могут оформить ссуду на рефинансирование жилищного займа с возможностью получить дополнительные средства на личные цели.Минимальная кредитная ставка — 8,05% годовых.Предельная сумма займа в рамках программы — 20 млн руб.Объем дополнительно запрашиваемых средств не может превышать 30% от суммы ипотечной

02 сент 2021

-

В авангарде

04 мая 2021

-

Изменение ставок

Татсоцбанк повысил привлекательность ряда фирменных кредитных сервисов.Ставка по ипотечной программе «КЛЮЧевой %» в настоящий момент стартует с отметки в 7,4% годовых.Минимальная ставка в рамках кредитного сервиса «Дом мечты» – 8,5%,«Загородный дом» – 8%,«Коммерческая недвижимость» – 10%.Ипотечные займы выдаются на срок от 1 года

21 июля 2020

-

Законодательство

Совфед одобрил федеральный закон о праве многодетных семей на государственную поддержку в части погашения долговых обязательств по ипотеке.Авторы подготовили документ, следуя поручению главы государства. Согласно его положениям, выплату в счёт погашения ссуды, взятой на покупку жилья, смогут получить семьи с тремя и более детьми,

28 июня 2019

-

Изменение ставок

РосЕвроБанк снизил размер первоначального взноса по ипотечной программе на покупку апартаментов до 20% от стоимости объекта недвижимости. Изменение касается как готовых апартаментов, так и объектов в строящихся комплексах.Ставка по ипотечному займу на покупку апартаментов в РосЕвроБанке составляет в настоящий момент 10% годовых.

09 окт 2017

-

Изменение ставок

Банк «Россия» снизил ставки по продукту «Рефинансирование ипотеки» на 1,5 процентного пункта. Теперь минимальная ставка составляет 11% годовых.Рефинансирование – программа кредитования, предполагающая оформление нового займа на более выгодных условиях с целью погашения имеющегося. Это даёт возможность снизить финансовую нагрузку

27 марта 2017

-

Большая выплата

«СОГАЗ» выплатил около 12 млн по ипотечному договору

Ростовский филиал компании произвел выплату в сумме 11,8 миллиона рублей по договору ипотечного страхования заемщика.

Кредит был взят под залог жилого дома и участка, расплачиваться по нему предполагалось до середины 2028 года. Однако в прошлом году получатель кредита, застрахованный от болезней и несчастных случаев, перенес инсульт17 марта 2015

- Читать все новости

Самые интересные предложения

Самая выгодная ипотека на вторичное жилье

Лучшие ипотечные предложения 2019 года на покупку готового жилья – это продукты от:

- «Энерготрансбанка» со ставкой от 9,5%;

- «Тинькофф» — 9,7%;

- «Райффайзенбанка» – 9,99%.

Самая выгодная ипотека на новостройку

Наиболее выгодные программы ипотеки на новостройку предлагают под:

- 8,5% — Сбербанк;

- 9,5% — «Энерготрансбанк»;

- 9,7% — «Тинькофф».

Самая дешевая ипотека в Москве

Лучшая ипотека в Москве предлагается Сбербанком. Этот кредитор готов дать в долг под 8,5% годовых при покупке квартиры в строящемся доме.

Новостройки с дешевой ипотекой в Москве

Хороший дисконт ипотечным заемщикам дают застройщики-партнеры:

- «Промсвязьбанка»;

- «Тинькофф»;

- «Банка «Санкт-Петербург».

Самая выгодная ипотека в Санкт-Петербурге

Наиболее выгодную ипотеку в Санкт-Петербурге предлагают Сбербанк при покупке жилья в аккредитованной новостройке и «Энерготрансбанк», если приобретается готовое жилье.

О чём нужно знать потенциальным заёмщикам?

В любое время привлекательность жилищного кредита зависит от ряда факторов:

- Уровень ставки — чем ниже ставка, тем выгоднее оформлять ипотеку. Весной 2021 года Банк России повысил ключевую ставку на 50 базисных пунктов до 5% годовых. При этом банки снизили проценты по кредитам, в том числе ипотечным. В середине года средневзвешенная ставка кредитования на первичном рынке составляла 5,82% (−2,42 п. п. год к году), на вторичном — 8,01% (−1,3 п. п. год к году), возможно и дальнейшее снижение ставок.

- Перспектива роста цен на недвижимость — цены на недвижимость постоянно растут. Но сейчас на рынке всё неоднозначно: с одной стороны, покупательская способность людей снизилась, с другой — банки искушают граждан, предлагая льготные ставки по ипотеке. В результате большинство экспертов сходятся во мнении, что в ближайшее время цены на недвижимость вырастут незначительно.

- Готовность банков выдавать кредиты — в зависимости от экономической ситуации объём кредитования возрастает или, напротив, снижается. На сегодняшний день в ипотечной сфере самый высокий процент одобрения — более 82%, что говорит о готовности банков кредитовать это направление.

Сегодня действует закон об ипотечных каникулах, который позволяет при непредвиденных обстоятельствах на шесть месяцев приостановить или снизить выплаты по ипотеке. Воспользоваться этой льготой можно, если ипотека взята на единственное жильё стоимостью до 15 миллионов рублей. Причинами предоставления кредитных каникул могут стать утрата более 1/3 дохода из-за длительной болезни или потери работы, инвалидности.

Кроме того, в силу вступил закон, по которому сделки долевого участия стали более безопасными. Деньги дольщиков теперь поступают на специальные эскроу-счета, где остаются до момента полного исполнения обязательств застройщиком.

Транскапиталбанк

Ипотека от Транскапиталбанка поможет улучшить жилищные условия с посильным ежемесячным вкладом. По программе банка можно приобрести вторичное жилье, квартиру в новостройке, комнату, дачу, загородный дом, таунхаус. Организация принимает заявки от гражданских супругов, в этом случае учитываются общие доходы и оформляется долевая собственность на приобретаемое жилье.

Компания лояльно относится к клиентам и выдает средства на покупку недвижимости специалистам с сезонным доходом, индивидуальным предпринимателям, акционерам, лицам с небольшим стажем работы. В качестве первоначального взноса могут быть использованы жилищные сертификаты, в том числе материнский или семейный капитал.

Оформление ипотеки в Транскапиталбанке возможно от 7.79% годовых, при этом срок погашения варьируется от 1 до 25 лет. Судя по отзывам, клиентам банка нравится профессиональное обслуживание и гибкость условий кредитования. При необходимости, представители организации выезжают на место для консультации и оформления бумаг. Транскапиталбанк является одним из лучших вариантов для взятия ипотеки.

Ипотека на новостройки и госпрограмма поддержки

Большинство ипотечных программ на новостройки в 2021 году — это кредиты с господдержкой. Ипотеку на строящееся жилье по субсидированной ставке 6,5% годовых ввели в 2020 году. И поначалу считалось, что программа завершится 1 ноября того же года. В результате она стала настолько популярной, что действие программы продлили — сначала до 1 июля 2021 года, а затем, после корректировки условий, еще на один год, до середины 2022 года.

Новые условия льготной ипотеки, которые действуют с 1 июля 2021 года, подразумевают чуть более высокий, нежели до этого, субсидированный процент — 7% годовых (было 6,5%). Максимальная сумма кредита при этом снижена до 3 млн рублей — это ограничение актуально для всех регионов России. Минимальный первоначальный взнос по условиям программы — 15% от стоимости объекта недвижимости.

Продлят ли программу субсидирования ипотеки после 1 июля 2021 года, было непонятно до последнего момента. Многие эксперты считали, что продления программы не будет — в том числе потому, что Центральный Банк страны был против ее пролонгации еще минувшей осенью. И совсем не беспричинно.

К сожалению, ипотека на новостройки с государственной поддержкой не решила свою главную задачу — сделать жилье более доступным. Программа оказалась настолько популярной, что спрос на новостройки существенно вырос, потянув за собой и цены на новые квартиры.

В результате подорожание квадратного метра свело на нет выгоду от более низких ипотечных ставок.

Будут ли дешеветь квартиры в новостройках после того, как программа завершит свое действие в 2022 году — большой вопрос. А вот ипотечные кредиты могут вновь подорожать. Поэтому вариантов у тех, кто планирует покупать жилье в кредит, не так много. Ипотеку все равно приходится брать.

Стоит иметь в виду — минимальная процентная ставка в условиях любого банка обычно является рекламным трюком. По факту получить жилищный кредит по такой ставке можно при выполнении целого списка условий. Во-первых, сам заемщик должен выглядеть для банка надежным клиентом — иметь документально подтвержденный достаточный доход, хороший кредитный рейтинг. Во-вторых, ставка обычно ниже, если клиент вносит первоначальный взнос по ипотеке больше минимально допустимого. Наконец, для получения ипотеки под минимальный процент нужно соответствовать другим дополнительным требованиям конкретного банка.

Эти требования чаще всего сводятся к тому, что заемщик должен пользоваться другими услугами этой же кредитной организации. От использования банковской карты до оплаты отдельной услуги по снижению процентной ставки. Встречается и такое, причем часто.

Открытие

Если ищете, где взять ипотеку на самых выгодных условиях с низкой процентной ставкой, обратитесь в банк Открытие. На сайте можно взять ипотечный кредит на покупку вторичного жилья и квартиры в новостройке. Прежде чем заполнить заявку, можно воспользоваться онлайн калькулятором и получить скидку -0.5%. Укажите стоимость недвижимости и срок ипотеки, чтобы получить самое выгодное предложение.

Воспользуйтесь лучшей услугой рефинансирования от банка Открытие, чтобы сэкономить деньги на погашении ипотеки в Москве, СПБ, Екатеринбурге, Воронеже и Краснодаре. В банке есть привлекательные условия и ипотечные программы: льготная госпрограмма, семейная ипотека для семей с детьми, военная ипотека для военнослужащих и материнский капитал на новое жилье.

Срок кредитования варьируется от 3 до 30 лет при первоначальном взносе от 20%. Можно воспользоваться услугами проверенной страховой компании, чтобы избежать финансовых проблем. Открытие банк выдает до 30 млн рублей с возможностью досрочного погашения без комиссии.

РосБанк

В РосБанке можно взять ипотеку для покупки недвижимости на привлекательных условиях. Чтобы получить одобрение не нужно ехать в офис, достаточно заполнить онлайн анкету на сайте в соответствии с паспортом. В личном кабинете банка можно авторизоваться через портал Госуслуги или зарегистрироваться за пару кликов. Программа «Льготная новостройка» предполагает получение кредита по ставке 4.35% на приобретение жилья в новом доме.

Наиболее выгодным тарифом в банке является «Семейная ипотека» со ставкой кредитования от 3.2%. Программа ориентирована на семьи с двумя и более детьми, проживающими на территории России. Первоначальный взнос составляет от 20%, а при отсутствии средств банк предоставляет дополнительный кредит. Максимальный срок ипотеки достигает 25 лет.

Специалисты рассматривают заявку по кредитованию в течение 10 минут. При одобрении кредита могут быть учтены доходы созаемщика, даже если он не является родственником. РосБанк выдает ипотеку на приобретение любого вида недвижимости: квартиры, загородного дома, гаража, машиноместа. Большинство клиентов высоко оценивают работу сотрудников банка и рекомендуют оформлять ипотеку в РосБанке.

РосБанк

Выбор пользователей

В РосБанке можно взять ипотеку для покупки недвижимости на привлекательных условиях. Чтобы получить одобрение не нужно ехать в офис, достаточно заполнить онлайн анкету на сайте в соответствии с паспортом. В личном кабинете банка можно авторизоваться через портал Госуслуги или зарегистрироваться за пару кликов. Программа «Льготная новостройка» предполагает получение кредита по ставке 4.35% на приобретение жилья в новом доме.

Наиболее выгодным тарифом в банке является «Семейная ипотека» со ставкой кредитования от 3.2%. Программа ориентирована на семьи с двумя и более детьми, проживающими на территории России. Первоначальный взнос составляет от 20%, а при отсутствии средств банк предоставляет дополнительный кредит. Максимальный срок ипотеки достигает 25 лет.

Специалисты рассматривают заявку по кредитованию в течение 10 минут. При одобрении кредита могут быть учтены доходы созаемщика, даже если он не является родственником. РосБанк выдает ипотеку на приобретение любого вида недвижимости: квартиры, загородного дома, гаража, машиноместа. Большинство клиентов высоко оценивают работу сотрудников банка и рекомендуют оформлять ипотеку в РосБанке.

Ак Барс

Ипотечные программы банка Ак Барс отличаются гибкостью и большим перечнем льгот для кредитования. Одним из популярных предложений является ипотека на приобретение земельного участка, жилого дома, таунхауса под залог объекта недвижимости. В программе предусмотрена процентная ставка от 8.5 процентов и использование материнского капитала для полной или частичной оплаты первоначального взноса.

Для оформления ипотечной сделки без очереди, стоит заполнить анкету и дождаться предварительного одобрения суммы. После этого сотрудник банка направит приглашение в офис для подписания документов и выдачи денежных средств. Кредитная организация позволяет погашать ипотеку в любое время без ограничений по сумме и обложения процентами.

На сайте компании можно подробно изучить условия получения ипотеки, ознакомиться с пакетом документов и скачать необходимые бланки для заполнения. Вносить платежи без комиссии можно в интернет-банке, мобильном приложении, банкомате, через операциониста в отделении. Клиенты хвалят банк Ак Барс за широкий перечень программ и лояльное отношение к заемщикам.

Выгодная ипотека в банках России

Ипотечную программу следует подбирать исходя из начальных условий и возможностей заемщика: возраст, гражданство, доход

Важно, планируете вы приобрести новостройку или квартиру на вторичном рынке, загородную недвижимость или нежилое помещение. Помимо ставки у банков отличаются требования к размеру первоначального взноса, пакету документов, а также сроки кредитования

Где самый низкий процент по ипотеке?

Сегодня самый низкий процент по ипотеке можно получить в Совкомбанке – 5,9% годовых. Такие условия действуют при подключении опции «Гарантия отличной ставки».

Как получить выгодную ипотеку?

Основные этапы процесса идентичны: рассчитайте условия, подайте заявку и дождитесь решения

Отдельное внимание уделите подготовке документов, которые должны быть в полной комплектации и отражать достоверную информацию о заемщике. Банк учитывает это при принятии решения по кредиту