Рефинансирование автокредита: условия топ-10 банков, подача заявки и отзывы заемщиков

Содержание:

- Требования к заемщикам, рефинансирующим автокредит

- Как рефинансировать автокредит

- Требования к заемщикам, рефинансирующим автокредит

- Предложения банков касательно рефинансирования автокредита

- Документы, необходимые для рефинансирования

- Необходимость рефинансирования автокредита

- Рефинансирование кредита с использованием Trade-in

- Что такое рефинансирование кредита

- Подать заявку на рефинансирование

- В каком случае рефинансирование не подойдет?

- Понятие и виды рефинансирования

- Преимущества и все тонкости рефинансирования автокредита

- Схемы рефинансирования ипотеки

- Выгодно ли перекредитование автокредита

- Банки, в которых можно осуществить рефинансирование автокредита

- Рефинансирование автокредита по программе Trade-in

- Как получить 100% одобрение рефинансирования?

- Классическая схема рефинансирования автокредита

- Отделения и филиалы банков, предоставляющих услугу в Королёве

- Действующая схема рефинансирования автокредита

- Подать заявку на рефинансирование

- Преимущества и недостатки процедуры рефинансирования

- Заключение

Требования к заемщикам, рефинансирующим автокредит

Данные требования полностью совпадают с аналогичными для потребительского кредита. Среди них:

- Возраст от 21 до 65 лет (в некоторых банках до 67 лет).

- Гражданство РФ.

- Постоянная регистрация в регионе присутствия банка (Сбербанк допускает временную регистрацию, кредит выдается на срок до ее окончания).

- Наличие общего и/или непрерывного текущего стажа. Серьезнее всего к этому относятся в группе ВТБ, где минимум 6-месячный опыт работы – обязательное требование. Постоянный «белый» доход, позволяющий обслуживать кредит. Чаще всего препятствием для одобрения становится уровень дохода, менее чем в 2 раза превышающий размер кредита. Требования у всех банков разные, поэтому клиенты иногда удивляются, почему им отклонили заявку на кредит с ежемесячным платежом в 8000 рублей, если по действующему автокредиту они платят 10000 рублей.

- Наличие стационарного рабочего телефона. Экзотическое требование, предъявляемое Раффайзенбанком и Альфа-банком, чтобы отсечь фиктивное трудоустройство для получения кредита.

Как рефинансировать автокредит

Начиная поиск того, какой банк дает наиболее выгодные условия перекредитования, необходимо сначала точно изучить данный вопрос, чтобы следующее кредитование автокредита не принесло дополнительных убытков или переплат. Получение рефинансирования проходит по такой стандартной схеме:

- человек, не довольный условиями автокредита, по которому совершает регулярные выплаты, находит более выгодную программу в другом банковском учреждении;

- обратившись в банк, получает сведения о том, насколько выгодно будет перекредитования и какие документы необходимо собрать для его скорейшего проведения;

- подготовив требуемый пакет документов, частное лицо подает в рефинансирующее учреждение заявку на получение кредита;

- после рассмотрения и одобрения этой заявки банк переводит на предыдущий кредитный счет клиента необходимую для полного погашения сумму;

- если объем получаемого займа превышает такую сумму, существует возможность использовать эти деньги с другой целью.

Финансово-кредитные учреждения, предлагающие рефинансировать автокредит, чаще всего выдвигают к заемщику требования, соответствующие тем, которые формулируются при получении стандартных займов на покупку авто. Однако существуют возможности снизить сложность таких требований, оформив не просто перекредитование автозайма, а получив кредит другой целевой направленности. Например, это может быть потребительский кредит без залога с удовлетворяющей клиента суммой, позволяющей погасит старую задолженность.

Требования к заемщикам, рефинансирующим автокредит

Решили сделать рефинансирование автокредита, но не знаете, какой банк выбрать? Рассмотрим популярные предложения российских коммерческих организаций и исключительные требования по программам кредитования*:

| Наименование учреждения | Возрастные планки | Особые требования (в дополнение к стандарту) |

| Альфа-Банк | 21-65 лет | Наличие стационарного телефона, от 3 месяцев стажа |

| РайффайзенБанк | 23-67 лет | Для займов выше 500 тыс. руб. – заверенная копия трудовой книжки |

| РосБанк | 22-65 лет | Для кредитов от 400 тыс. руб. – 2-НДФЛ |

| Банк Москвы | 21-65 лет | Постоянная регистрация в РФ (зарплатным клиентам предлагается льготная программа) |

*перечисленные особенности не включают стандартный пакет документов, куда входят паспорта, права, действующие кредитные договоры и оценочная стоимость по заключению эксперта, если залог передается новому кредитору.

Предложения банков касательно рефинансирования автокредита

Для вашего удобства ниже представлена информация о банках, в которых действуют программы рефинансирования действующих автокредитов.

Так, универсальный кредит на рефинансирование долга, полученного ранее на покупку автомобиля, доступен в Сбербанке, Россельхозбанке, ВТБ 24. Специальные программы для рефинансирования автокредита действуют в Росбанке, ЮниКредит Банке.

Предложение Сбербанка России доступно для официально трудоустроенных клиентов, не имеющих фактов просроченных платежей по обязательствам сроком от полугода, при соблюдении следующих требований:

- Оставшийся срок действия займа не меньше 3 месяцев.

- Размер ссуды в рамках рефинансирования – не больше остатка долга по действующему обязательству. Минимальная сумма средств – 15 т.р. (Московский регион – 45 т.р.). Возможно допустимый лимит займа – 1 млн руб. В соответствии с требованиями Сбербанка России, размер задолженности учитывает прочие обязательства заемщика в банке. Если владелец ТС ранее оформлял потребительские необеспеченные займы, то с учетом рефинансируемого кредита ссудная задолженность не должна быть больше 1.5 млн руб.

- Кредит можно оформить до 5 лет. Для физических лиц, имеющих временную регистрацию, период кредитования ограничивается сроком ее действия. Процент переплаты: 17% – 21.5% годовых.

- Клиенты, получающие зарплату через Сбербанк, а также пенсионеры, оформляют заем на привилегированных условиях (в части размера переплаты, требований к стажу).

- Займ оформляется как по минимальному перечню документов (без подтверждения платежеспособности), так и расширенному.

В Россельхозбанке и ВТБ 24 также можно пройти процедуру рефинансирования автокредита. Получить займ в размере до1 млн руб. можно на период до 5 лет.

Обеспечением выступает поручительство физического или юридического лица либо залог движимого, недвижимого имущества. Для «зарплатных» клиентов банков предусмотрены пониженные процентные ставки по краткосрочным (до 1 года) кредитам – 15,5% годовых. Прочие клиенты получают кредитные средства под 18,5% – 24,5% годовых.

Для автовладельцев, стремящихся обменять залоговое ТС на новое, может быть полезным предложение ЮниКредит Банка:

- Кредит до 6.5 млн руб.;

- Действует до 84 мес;

- Переплата – 11.5% и выше;

- При наличии собственных средств от 30% стоимости приобретаемого ТС, заявка рассматривается по двум документам.

Документы, необходимые для рефинансирования

Кроме паспорта и водительского удостоверения заемщики подают документы на залог (при условии, что рефинансирование автокредита не предполагает потребительский займ), справку, подтверждающую стабильный доход семьи или конкретного клиента, заверенную работодателем копию трудовой книжки со стажем от 3 до 6 месяцев на последнем месте (в разных учреждениях необходимый стаж разный).

Интересно: небольшое число финансовых учреждений выдают ссуды для рефинансирования автокредитов без формы 2-НДФЛ. Заемщики заполняют банковскую форму, где указывают все виды финансирования за месяц. Например, Тинькофф выдаст до 500 тыс. руб. по форме 3-НДФЛ.

Необходимость рефинансирования автокредита

Автокредитование – популярная банковская услуга, позволяющая эксплуатировать приобретенную машину сразу после покупки с постепенным погашением задолженности. С 2007 года кредиторы запустили процесс рефинансирования, позволяющий перейти на сниженный процент без высоких переплат за весь период погашения долга.

Кому выгодно рефинансирование автокредитов, и в каких случаях процесс имеет смысл?

Перекредитование займа на авто необходимо, если:

- оформлен валютный займ (при удорожании валюты осуществляется переход на рубли);

- заемщик потерял или сменил место работы, изменилась доходная часть семьи;

- предприниматели получили существенное снижение выручки (для коммерческого транспорта).

Важно! Не путайте схожие по произношению понятия рефинансирования и реструктуризации – вторая процедура проводится исключительно вашим банком и не дает снижения процентной ставки. Здесь имеет место только увеличение срока выплаты.

Рефинансирование кредита с использованием Trade-in

Единственным банком в РФ, рефинансирующим автокредиты по системе Трейд-ин, является ЮниКредит Банк. В чем суть этой программы?

Если у вас есть машина, купленная в кредит, и срок этого займа еще не истек, вы можете внести свое транспортное средство в качестве первого взноса за новую машину. Старый кредит за вас погасит банк. Обмен производится дилером той или иной марки, с которым у банка имеется договор.

Алгоритм рефинансирования по системе trade-in таков:

- Выбираем новый автомобиль, уточняем у дилера возможность обмена его на кредитное авто по системе «трейд-ин».

- Выясняем в «прежнем» банке точный размер задолженности по действующему кредиту и возможность его досрочного погашения.

- Устанавливаем стоимость имеющегося у нас автомобиля в автосалоне, где будет проводиться процедура «трейд-ин» (обычно оценка бесплатна).

- У дилера либо прямо в банке составляем заявку, прикладываем полный пакет документов (личных и на кредитный автомобиль).

- Если решение положительное, запрашиваем полный пакет документов на рефинансируемый кредит, уточняем, каким образом происходит переход ПТС из залога в одном банке в залог в другом.

- Передаем кредитный автомобиль дилеру. Заключаем договор хранения.

- Оформляем КАСКО (без него у ЮниКредит Банк ставка повышается на 3%), вносим первоначальный взнос (если стоимость кредитного автомобиля не покрывает необходимый минимум).

- Подписываем кредитный договор. Часть средств переносится на погашение прежнего автокредита, часть идет автосалону за комиссионные услуги по продаже кредитного авто, часто страховой компании (КАСКО и другие виды страхования, не всегда добровольного).

- Получаем новый автомобиль, начинаем оплачивать новый кредит.

Рефинансирование кредита по «Трейд-ин» предназначено, прежде всего, для приверженцев бренда, которые меняют автомобиль на новую модель той же марки. Обмен дает возможность при минимальной потере в цене и несложной процедуре стать обладателем свежей машины.

Что такое рефинансирование кредита

Перекредитование (рефинансирование) заключается в том, что автокредит, взятый клиентом в одном банке, можно досрочно погасить за счет займа в другом банке. Затем автовладелец продолжает выплачивать долг за машину на новых, более выгодных условиях. При этом кредит переводится из одного банка в другой.

Причинами, побуждающими к рефинансированию, могут быть:

- Завышенные процентные ставки по автокредиту.

- Короткие сроки погашения, из-за которых сумма ежемесячных платежей непомерно высока.

Иногда бывает выгоднее рефинансировать кредит с увеличением срока, даже если у нового банка процентная ставка чуть выше. Размер ежемесячных выплат уменьшается, что позволяет заемщику улучшить свое финансовое положение.

- Выплата дополнительных комиссий и страховок, повышающих общую сумму кредитных обязательств.

- Возможность приобретения нового автомобиля по программе trade in.

- Желание объединить автокредит с другими займами.

Подать заявку на рефинансирование

- Памятка заемщика

- Интересное

Ирина ВолковаАвтор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Многие автовладельцы приобретают собственное ТС в кредит. Но иногда заемщику приходится соглашаться на невыгодные условия банков. Такая ситуация возникает, если автомобиль потребовался срочно, и выбор предложений сильно ограничен. В 2021 году вы можете переоформить потребительский автокредит в Зеленограде под более выгодный процент. Процедура рефинансирования поможет заемщику снизить процентную ставку и уменьшить размер ежемесячного платежа.

Клиенты обращаются в банк, чтобы рефинансировать автокредит в таких случаях:

Разница между старой и новой ставками составляет более 2%

Тогда рефинансирование для физических лиц поможет заемщику существенно сэкономить.

У клиента возникли финансовые трудности, и ему важно уменьшить размер платежа. Заемщик может серьезно заболеть или потерять работу, что скажется на уровне дохода.

Владелец не выплатил полную сумму кредита, но хочет продать автомобиль

Оформив перекредитование в другой финансовой организации, собственник освобождает ТС из-под залога. Продав авто, владелец погасит долг.

Чтобы взять новый кредит, заемщик собирает пакет документации: паспорт, подтверждение дохода и занятости (для сумм от 400 000 рублей), кредитный договор и справку об остатке задолженности.

Благодаря порталу Выберу.ру можно найти максимально выгодное для себя предложение банка и подать заявку онлайн. Для этого воспользуйтесь удобной системой фильтров, а затем перейдите во вкладку подходящего кредитного продукта.

Рефинансирование кредита с плохой кредитной историей

Отличия ставки рефинансирования от ключевой ставки Центробанка

Рефинансирование автокредита

В каком случае рефинансирование не подойдет?

Оформление нового договора кредитования связанно с поточными расходами. По этой причине выгода рефинансирования может оказаться мизерной, сравнительно со старым долгом. Заключение нового соглашения не актуально если:

- Клиент обладает плохой кредитной историей с просрочками, штрафами, судами. Банки предпочитают сотрудничать с добросовестными и платежеспособными заемщиками;

- До окончания выплат задолженности осталось менее полгода;

- Старый кредит выдавался не под залог имущества.

Кроме того рефинансирование должно гарантировать более выгодные условия займа с меньшей процентной ставкой. Иначе услуга не подойдет пользователю.

Понятие и виды рефинансирования

Рефинансирование является специальным процессом, предполагающим оформление нового займа в банке, денежные средства от которого используются для закрытия предыдущего кредита. При этом новый кредит выдается на выгодных условиях. Существуют следующие разновидности этого процесса.

Классическое рефинансирование

Оно предполагает, что заемщик переводит автокредит из одного банковского учреждения в другое. Также более выгодные условия может предложить и банк, изначально выдавший заем. При этом изменяются условия, имеющиеся в кредитном договоре.

Под новый договор передается купленный автомобиль в качестве залога. В процессе осуществления данной процедуры разрешается изменить валюту займа. Это считается актуальным сейчас, поскольку курсы валют постоянно изменяются.

Дополнительно имеется возможность увеличить срок выплаты кредита, поэтому уменьшатся ежемесячные платежи, снижая нагрузку на заемщика.

К минусам такого действия относится необходимость для нового банка подготавливать заново большое количество специальной документации. Нередко новый банк не сотрудничает со страховой компанией, в которой куплен полис на авто, поэтому придется позаботиться о приобретении страховки в новой фирме, а это требует внесения достаточно большого количества денег.

Рефинансирование автокредита допускается выполнять только в случае, если автомобиль был куплен не более 5 лет назад. Оптимальным считается выполнение данного процесса спустя полгода после покупки транспортного средства

При оформлении нового займа следует тщательно изучить договор, поскольку важно, чтобы в нем допускалось досрочное погашение кредита

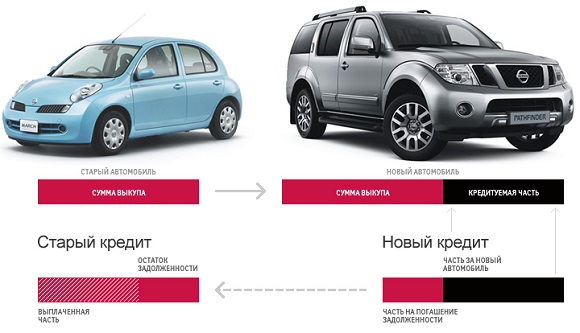

Применение программы Trade-In

В соответствии с этим видом рефинансирования засчитывается стоимость транспортного средства в счет цены нового или б/у автомобиля. Такое действие приводит к тому, что в новом банке оформляется кредит, а предыдущий заем полностью погашается.

Часть полученных заемных средств будет применяться для покупки нового авто, а в качестве первоначального взноса будут выступать деньги, которые автовладелец получает после продажи старого транспортного средства. Это действие является удобным и выгодным для заемщика, который закрывает старый сложный кредит, продает надоевшее авто, а также покупает новый автомобиль, оформляя для этого новый заем на выгодных условиях.

Не требуется от заемщика искать покупателей на свое авто и тратить время на общение с ними. Однако обычно стоимость старого авто при таком способе получается намного ниже, чем если продавать его обычным способом.

Любое рефинансирование автокредитов является довольно сложным

Важно выбирать такие условия по новому кредиту, которые на самом деле будут выгодными и оптимальными для заемщика

Преимущества и все тонкости рефинансирования автокредита

Рефинансирование автокредита: нюансы

Что дает потребителю новый договор перекредитования? Он может погасить весь остаток задолженности перед банком, где был взят автокредит. В таком случае клиент уже ничего не должен по первому договору автокредитования и является клиентом уже другого банка. В нем он заключил второй договор рефинансирования, который может иметь более лояльные условия:

- Более низкая процентная ставка. Она отличается от той, что предлагал первый банк, поэтому и сумма процентов будет меньше.

- Более выгодный график погашения взносов.

- Меньший размер ежемесячных взносов. Достигается это двумя путями: меньшая процентная ставка и увеличение всего срока, на который выдаётся второй заем. Поэтому сумма кредита распределяется на больший срок, а ежемесячные платежи становятся меньшими. Это выгодно тем, кто не может погашать ежемесячно большую сумму, поэтому им нужен больший срок кредитования.

- Если вовремя погасить долг по автокредиту за счет заключенного договора рефинансирования, то можно сохранить свою идеальную историю кредитования. Если она будет испорчена, то взять заем уже будет крайне сложно. Но некоторые банки заключает договор рефинансирования и с клиентами, у которых есть плохая история с многочисленными просрочками. Как правило, они предлагают высокие процентные ставки.

Важно знать! Во многих источниках есть информация о том, что договор рефинансирования выгоден тем, что можно уменьшить размер процентной ставки. Это не так

Со вторым банком действительно может быть заключен новый договор кредитования на более выгодных условиях. Одним из таких условий является более низкая процентная ставка. Но это не говорит о том, что ставка по процентам в первом банке, где был взят автокредит, тоже уменьшится. Размер старой задолженности и платежей останется точно таким же.

Схемы рефинансирования ипотеки

За рефинансированием ипотеки россияне обращаются чаще всего. Платить по такому кредиту приходится много и долго, поэтому даже минимальное снижение процента приносит выгоду. К рефинансированию кредита подталкивает и государство: периодически оно старается повлиять на кредиторов и добиться падения ставок.

Рефинансировать ипотеку довольно трудно, потому что для этого нужно переоформить много документов, потратить деньги и время.

Какие схемы рефинансирования ипотечного кредита существуют:

- Упрощенная. Банк, который выдал первый займ, должен дать свое согласие. После вы подписываете договор с новой компанией, а она накладывает на квартиру, находящуюся в залоге, второе обременение. Затем новый банк гасит старую задолженность, и первое обременение снимается.

- Стандартная. Применяется, если вы не получили согласие на рефинансирование в первом банке. Нужно подписать кредитный договор с выбранной компанией, взять деньги и закрыть задолженность. После этого недвижимость освобождается от обременения и снова передается в залог, но уже другому кредитору.

В чем суть: новый банк на время, когда деньги уже выданы, а залоговое имущество пока не переоформлено, устанавливает повышенную процентную ставку. Так он не терпит убытки из-за рефинансируемого займа.

Выгодно ли перекредитование автокредита

Сегодня банки, специализирующиеся на такой услуге, как автокредитование, выгодно рефинансирование проводят для привлечения как можно большего количества клиентов. Поэтому есть возможность переоформить свой кредит на существенно улучшенных условиях. Необходимо знать, за счет чего заемщику удается снизить финансовое давление со стороны кредитующей организации.

Прежде всего, рефинансирование автокредита становится выгодным благодаря тому, что в перекредитовывающем банке предлагается существенно более низкая процентная ставка. При этом она должна покрыть все расходы, связанные с переоформлением кредита. Здесь рефинансирование будет выгодным, если процентная ставка снизится на 4-5%. Тогда заемщик может рассчитывать на действительное снижение кредитного бремени.

Другим преимуществом, из-за которого многие люди прибегают к такой банковской услуге, как рефинансирование, является возможность продлить срок выплаты долга. В таком случае общее количество переплаты по процентам кредита может и увеличиться, однако для клиента банка снизятся ежемесячные регулярные платежи. В случае с автокредитами такое рефинансирование проводится редко, т. к. займы под залог авто выдаются на ограниченное время. Это обусловлено тем, что с годами автомобиль только теряет в стоимости.

Для клиентов, получающих зарплату в банке, предлагающем такую услугу, как рефинансирование, воспользоваться ей бывает выгодно из-за того, что финансово-кредитная организация предоставляет им льготные условия кредитования. О наличии таких программ для собственных клиентов можно узнать непосредственно у специалистов банка. Имея в банковском учреждении длительную историю обслуживания, можно получить выгодные условия получения рефинансирующего займа.

Еще одна выгода может состоять в том, что заемщик получит более крупную сумму, чем та, которая необходима для полного погашения первого займа. Если банк одобрит такую переплату, уплачиваются все средства заемщику, а тратит он их на свое усмотрение. Часто такая схема используется, когда рефинансирующий кредит оформляется как потребительский. Тогда дополнительным преимуществом станет то, что автомобиль не нужно будет регистрировать в качестве залога. К тому же банк не станет выдвигать никаких требований по КАСКО.

Еще одной выгодной схемой, по которой проводится рефинансирование, является система trade-in. Клиент берет кредит, превышающий сумму перекредитования. Часть средств идет на погашение старого долга. Оставшиеся деньги прибавляются к сумме, полученной за продажу старого автомобиля. Общее количество денег оказывается достаточным, чтобы купить более дорогое авто. Таким образом, заемщику удается не только перекредитоваться, но и приобрести другой автомобиль, которые сегодня лучше удовлетворяет его потребностям.

Банки, в которых можно осуществить рефинансирование автокредита

Список банков, которые могут предоставлять процедуру рефинансирования автокредита, достаточно велик. В частности, можно выделить следующие:

- Альфабанк

- Сбербанк

- ВТБ 24

- Промсвязьбанк

- Газпромбанк

- Российский капитал

- Почта банк

- Ситибанк

- Финсервис

- Солидбанк

- Московский индустриальный банк

- Москва-сити

Это далеко не весь перечень возможных организаций, в которые можно обратиться за проведением процедуры рефинансирования. Рассмотрим основные условия наиболее популярных банков, услугами которых чаще всего пользуются при перекредитовании займов для покупки авто.

Сбербанк

Процедура рефинансирования в Сбербанке предлагается на таких условиях:

- максимальная сумма, какую можно получить, составляет 3 млн. рублей;

- минимальная величина займа, которую можно подвергнуть перекредитованию, составляет 15 тыс. рублей для регионов и 45 тысяч для Москвы.

Величина процентной ставки будет существенно зависеть от срока кредитного обязательства – в том случае, если его продолжительность не более года, она составит 13,9%; если период будет более длительным, тогда ставка уже начинается от 14,9%. В общем продолжительность кредита может составлять от 3 месяцев до 5 лет.

Обращения по рефинансированию могут рассматриваться от лиц, которые находятся в возрасте от 21 года до 65 лет.

Газпромбанк

Условия перекредитования в Газпромбанке несколько строже, чем в остальных организациях – для его оформления требуется наличие поручителя и подтверждение определённого уровня дохода, которое позволит заёмщику выплатить свое обязательство.

Максимальный срок кредитования достигает 5 лет, а сумма, которую можно таким образом переоформить, может быть в размере до 3 млн. рублей. Минимальная процентная ставка – 13,5%.

Банк ВТБ-24

Банк ВТБ-24 предлагает перекредитование займов под приобретение авто продолжительностью до 5 лет. Максимальная сумма, которую можно будет переоформить в этой организации – 3 млн. рублей.

В том случае, если заёмщик имеет оформленную в ВТБ-24 зарплатную карту, он может осуществить рефинансирование при предоставлении минимального пакета документов. Процентная ставка находится на уровне 15%.

Банк Юникредит

Одной из особенностей рефинансирования автокредита в этом банке является возможность проведения процедуры по типу trade-in. Его основными условиями являются процент по погашению займа на уровне 18%, при отсутствии КАСКО величина ставки может достигать 21%, максимальная продолжительность кредита – 7 лет.

При желании и наличии источника дохода для погашения клиент может оформить заём в сумме до 6,5 млн. рублей.

Рефинансирование автокредита по программе Trade-in

Данный вид перекредитования встречается реже, но даёт возможность зачесть стоимость вашего авто в счет оплаты приобретения машины взамен вашей текущей (не важно, перекредитовываетесь ли вы на покупку нового авто или подержанного). Если вы решили использовать такую схему рефинансирования, то вы можете взять кредит в новом банке и погасить за счет него уже существующий заем

В этой ситуации некоторая доля кредитных средств будет потрачена на покупку новой машины, а на первоначальный взнос, например, пойдут те средства, которые были получены после реализации принадлежащего вам авто. Итак, заемщик в этом случае получает возможность не только избавиться от надоевшей машины и невыгодного старого автокредита, но и получит после рефинансирования новую машину и заем на более оптимальных условиях.

Основным преимуществом рефинансирование автокредита через Trade-in можно назвать экономию времени, так как вам не нужно заниматься поиском покупателя на старое авто, а пересесть за руль новой машины можно прямо в день подписания нового кредитного договора.

Как получить 100% одобрение рефинансирования?

Правильно составленная заявка – залог стопроцентного одобрения банком анкеты. При заполнении заявления учитывают важные нюансы:

- Анкетные данные заполняют в строгом соответствии с оригиналами документов.

- Внесение ложной информации и подлог документов недопустимы.

- Заемщикам с низким кредитным рейтингом, скорее всего, откажут в кредите.

- Наличие просроченных платежей, а тем более, открытые исполнительные производства о принудительном взыскании долга, влекут отказ в рефинансировании.

- Информация о доходе и стаже нуждается в документальном подтверждении, если банк не скажет иное.

Чтобы повысить шанс на одобрение необходимо подавать заявку до того, как образуется просрочка и запись об этом попадет в кредитную историю. При оформлении запроса рекомендуется соглашаться со страховыми услугами, гарантирующими погашение долга при наступлении определенных рисков – болезнь, наступление нетрудоспособности, смерть, потеря работы и т.д.

Классическая схема рефинансирования автокредита

Еще раз напомним, что эта схема сейчас не используется, однако еще несколько лет назад она применялась и вполне возможно, снова станет актуальной в случае роста процентных ставок по кредитам. Порядок классического «автоперекредитования» таков:

1 Заявка клиента на рефинансирование автокредита (продукт целевой, и в заявке данный факт обязательно должен быть отражен).

2 Проверка сведений о заемщике. Предоставление в банк необходимых документов, в том числе по автомобилю, находящемуся в залоге. Банк за счет клиента проводит оценку залога.

3 Происходит переоформление залога. Оформляется кредитный договор, в котором прописывается либо конкретный срок, за который заемщик обязан передать ПТС из одного банка в другой, либо повышенная ставка по кредиту до тех пор, пока ПТС не будет передан.

4 После подписания договора деньги переводятся из «нового» банка в «старый» (наличными заемщику такие кредиты выданы быть не могут).

5 Клиенту в первоначальном банке выписывается справка о погашенном автокредите.

6 Начинается погашение нового автокредита.

Отделения и филиалы банков, предоставляющих услугу в Королёве

-

- Дополнительный офис «Проспект Космонавтов»

- Королёв, проспект Космонавтов, 33к1

- Время работы:

- Пн.-Пт.: 10:00—21:00Сб.: 10:00—19:00

-

- Офис № 5 «Королевский»

- Королёв, улица Карла Маркса, 2А

- Время работы:

- Пн.—Пт.: 09:00—21:00Сб.: 09:00—17:00

-

- Отделение «Проспект Королева»

- Королёв, проспект Королёва, 5Дк1

- +7 495 777-17-17

- Время работы:

- Пн—Пт: 10:00-20:00Сб: 10:00-17:00

-

- Доп.офис №9040/00812

- Королёв, улица Гагарина, 12/14

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:30 до 18:30Вт.:с 09:30 до 18:30Ср.:с 09:30 до 18:30Чт.:с 09:30 до 18:30Пт.:с 09:30 до 18:30

-

- Отделение «Королевское»

- Королёв, мкр. Болшево, улица Горького, 33А

- +7 495 777-48-88, 8 800 100-48-88

- Время работы:

- Пн.—Вс.: 10:00—21:00

Действующая схема рефинансирования автокредита

Выбираем банк, который рефинансирует автокредиты (большинство из них включены в таблицу – см.ниже). Уточняем в банке, где взят автокредит, возможно ли его полное досрочное погашение.

Заполняем анкету, получаем предварительное одобрение.

Собираем необходимый пакет документов

Обратите внимание: если в условиях указано, что подтверждение доходов необязательно (например, в Сбербанке при заявке на ту же сумму, что и рефинансируемый кредит), это вовсе не значит, что справка 2-НДФЛ окажется лишней. Чем больше документов, подтверждающих вашу финансовую состоятельность, тем выше шансы на одобрение перекредитования, а в некоторых банках – на менее высокую ставку

Разве что для банка Тинькофф ваша справка значения не имеет, но если вы знаете точную среднюю сумму своего месячного дохода за последний год – это вызовет больше доверия. Документы на автомобиль не обязательны – достаточно кредитного договора с указанной в нем суммой

Подаем заявку, прикладываем к ней документы. На одобрение отводится обычно 2-3 дня.

Если заявка одобрена, заключаем договор потребительского кредитования. Средства «новый» банк переводит по реквизитам, указанным в договоре автокредита.

Берем в первоначальном банке подтверждение того, что автокредит закрыт, получаем ПТС. Отношения со страховой компанией по КАСКО при желании можно завершить по истечении годичного периода кредитования – теперь никто не может вас обязать страховать автомобиль от рисков угона и утраты.

История из жизни

«Рефинансировала автокредит одного регионального банка по акции Сбера этим летом. У меня был ежемесячный платеж в 19500, процентная ставка 21%, общая сумма – 720 000 рублей, выплачено за 18 месяцев уже 350 тысяч с учетом процентов (основного долга – всего 135 000).

Я зарплатный клиент, подхожу под все-все условия, но и то долго думали, прежде чем одобрить. Получила 600 000 (страховка включена) под 12,9% на 4 года. Ежемесячный платеж вышел на 3500 меньше. А главное – машина теперь моя, ПТС лежит дома».

Подать заявку на рефинансирование

- Памятка заемщика

- Интересное

Ирина ВолковаАвтор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Многие автовладельцы приобретают собственное ТС в кредит. Но иногда заемщику приходится соглашаться на невыгодные условия банков. Такая ситуация возникает, если автомобиль потребовался срочно, и выбор предложений сильно ограничен. В 2021 году вы можете переоформить потребительский автокредит в Королёве под более выгодный процент. Процедура рефинансирования поможет заемщику снизить процентную ставку и уменьшить размер ежемесячного платежа.

Клиенты обращаются в банк, чтобы рефинансировать автокредит в таких случаях:

Разница между старой и новой ставками составляет более 2%

Тогда рефинансирование для физических лиц поможет заемщику существенно сэкономить.

У клиента возникли финансовые трудности, и ему важно уменьшить размер платежа. Заемщик может серьезно заболеть или потерять работу, что скажется на уровне дохода.

Владелец не выплатил полную сумму кредита, но хочет продать автомобиль

Оформив перекредитование в другой финансовой организации, собственник освобождает ТС из-под залога. Продав авто, владелец погасит долг.

Чтобы взять новый кредит, заемщик собирает пакет документации: паспорт, подтверждение дохода и занятости (для сумм от 400 000 рублей), кредитный договор и справку об остатке задолженности.

Благодаря порталу Выберу.ру можно найти максимально выгодное для себя предложение банка и подать заявку онлайн. Для этого воспользуйтесь удобной системой фильтров, а затем перейдите во вкладку подходящего кредитного продукта.

Рефинансирование кредита с плохой кредитной историей

Отличия ставки рефинансирования от ключевой ставки Центробанка

Рефинансирование автокредита

Преимущества и недостатки процедуры рефинансирования

Перед тем, как рефинансировать автокредит, непременно стоит узнать о том, какие преимущества и недостатки есть у данной процедуры. Плюсы процедуры рефинансирования:

- Уменьшение процентной ставки;

- Возможность увеличить срок кредитования и снизить ежемесячную финансовую нагрузку;

- Наиболее удобный график погашения платежей;

- Дает возможность сохранить хорошую кредитную историю при финансовых проблемах;

- Можно взять новую машину в кредит, а старую продать, так как она больше не будет находиться в залоге у банка.

Минусы рефинансирования автокредита:

- Банк может начать навязывать свою страховку, в том числе страхование жизни;

- Придется заново готовить документы;

- Услуга доступна клиентам, не имеющим просрочек по выплатам у прошлого кредитора.

Перед рефинансированием кредита, правильно рассчитайте выгоду.

Проанализируйте предложения от разных банков, ознакомьтесь с условиями и только потом оформляйте договор на рефинансирование.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Русфинанс банк Автокредит

- ТОП 7: Самые выгодные автокредиты 2020 (обзор условий)

- Автокредит от Сбербанка 2020: процентная ставка

- Как взять кредит на покупку авто?

- Как иностранцу оформить автокредит в Москве?

- Стоит ли брать кредит под залог недвижимости на покупку машины?

- Автокредит ВТБ для физических лиц: на новые и поддержанные авто

- Автокредит с господдержкой в 2019 году: условия программы

- Какую машину можно взять по программе «Автокредит с господдержкой» в 2020 году?

Заключение

В 2017 году перспективы услуги рефинансирования автокредитов связаны с замещением автозаймов потребительскими. Пока ключевая ставка Центробанка РФ снижается, нет никаких предпосылок возвращения к трудоемкой классической схеме с заменой залогодержателя.

Для клиентов это означает существенное упрощение процедуры одобрения перекредитования, а также возможность без лишних затрат обрести право распоряжения купленной в кредит машиной.

Рефинансирование автокредитов предлагает достаточно большое количество банков, предъявляющих к заемщикам неодинаковые требования, что дает свободу для маневра: не одобрили заявку в одном месте – могут одобрить в другом.

В целом рынок перекредитования движется в сторону повышения лояльности банковских организаций к заемщикам.

- Рефинансирование ипотеки

- Рефинансирование потребительских кредитов

- Рефинансирование микрозаймов

- Как сделать рефинансирование ипотеки в Сбербанке под более низкий процент: условия, документы – отзыв реального человека