Платежное поручение бланк скачать word

Содержание:

- Правовая основа

- Дополнительные нюансы оформления

- Значение поля 108 при налоговых платежах

- Срок уплаты медицинских взносов в 2020 году

- Расчеты платежными поручениями

- Как заполнить

- О каких нюансах следует помнить

- Сервис для составления документа в онлайн-форме

- Коды для пенсионных взносов «за себя»

- Основные сведения

- Чем отличается платежное требование от требования-поручения

- Правила заполнения платежного поручения по налогам в 2021 году

- Варианты заполнения поля 101

- Как составить документ

- КБК для взносов по дополнительному тарифу ОПС

Правовая основа

Рассмотрим несколько основополагающих документов.

- Единая форма платежки утверждена Положением ЦБ РФ №383-П от 19.06.2012 «О правилах осуществления перевода денежных средств».

- В то же время существует Приказ Минфина №107н от 12.10.2013, которым установлены правила заполнения распоряжений на уплату денежных средств в бюджетную систему.

- Последним издан Приказ Минфина России №58н от 05.04.2017, вносящий изменения в Приказ №107н.

Нормами этих трех документов мы и будем пользоваться. В конце статьи есть платежное поручение, бланк скачать (Word) можно, нажав на кнопку «Скачать».

Дополнительные нюансы оформления

При заполнении полей платежного поручения запрещены любые ошибки (как фактические, так и грамматические). При обнаружении малейших неточностей за банком остается право отказа в рассмотрении и в осуществлении операции.

Особенно это касается:

- реквизитов банка получателя;

- номера счета Федерального казначейства.

При несоблюдении всех нюансов операция не пройдет, и, соответственно, ежегодные налоговые отчисления не будут считаться выплаченными. Это чревато многими неприятностями со стороны надзорных органов.

Если же по причине безграмотного заполнения не зачтется какая-либо систематическая выплата, то тут же начнут начисляться пени.

Значение поля 108 при налоговых платежах

Значение поля 108 зависит от основания платежа. Если погашается текущая задолженность по налогам (страховым сборам) или речь идет о добровольной уплате недоимки, в поле 108 платежного поручения следует поставить значение 0. В этом случае основание платежа (ТП или ЗД) указывается в поле 106.

О том, какие изменения в реквизитах платежного поручения на уплату налогов произошли в 2021 году, в том числе в поле 106, мы рассказали здесь. Кроме того изменились реквизиты Казначеств: № счета, наименование банка, а в поле 15 теперь нужно указывать номер банковского счета, который входит в состав ЕКС. Эти изменения действуют с 01.05.2021 года. Период с 01.01.2021 по 30.04.2021 — переходный, т.е. банки будут принимать платежки как со старыми, так и с новыми реквизитами.

Но в некоторых случаях при перечислении денег в бюджет поле 108 следует заполнить, указав в нем номер документа – основания платежа. Для этого необходимо наличие документа, который обязывает налогоплательщика погасить задолженность на основании вынесенных решений налоговых или судебных органов. Номеру документа должен соответствовать один из следующих кодов, проставленных в поле 106:

- ТР. Означает выставленное требование налоговых органов. При обнаружении недоимки инспекция вправе прислать налогоплательщику документ с указанием вида налога или страхового взноса и суммы на перечисление. Срок погашения задолженности указывается в требовании.

- РС. Погашение задолженности в рассрочку. В соответствии с п. 3 ст. 61 НК РФ налогоплательщики, не имеющие возможность погасить задолженность перед бюджетом вовремя, могут получить рассрочку. Налоговый орган может выдать разрешение, позволяющее вносить требуемый платеж равномерно в течение года. Но для этого необходимо привести веские основания (ущерб, полученный в результате стихийного бедствия, сезонный характер работ) с подтверждающими документами. Кроме того, придется оплатить проценты на сумму задолженности, не погашенной в установленный срок (п. 2 ст. 61 НК РФ).

О нюансах получения рассрочки читайте здесь.

- ОТ. Номер решения об отсрочке текущего платежа, принятого налоговым органом. В некоторых обстоятельствах субъекты не имеют возможности уплатить сумму начисленного налога полностью в срок. В таком случае можно обратиться в инспекцию с заявлением об отсрочке платежа. Налоговые органы обязаны принять соответствующее решение не позднее 30 дней.

- РТ. Указывается номер принятого налоговиками решения о реструктуризации. В случае невозможности погашения организацией задолженности по налогам и пеням она может воспользоваться льготными условиями в соответствии с принятым графиком погашения долговых обязательств.

- ПБ. Номер дела по вынесенному арбитражным судом решению. Иногда между налогоплательщиками и контролирующими органами возникают споры по поводу правильности начисления и полноты уплаты бюджетных обязательств. Если арбитражный суд согласится с требованиями налоговиков, плательщику придется перечислить недостающие суммы по налогам на основании решения, вынесенного арбитражным судом.

- ПР. Используется номер решения о приостановлении взыскания при погашении плательщиком этой задолженности.

- АП. Подразумевается номер акта выездной или камеральной проверки, в результате которой произошло доначисление налогов, пеней и штрафов.

- АР. Оплата по номеру исполнительного документа, выданного в результате возбужденного дела.

С 2015 года в поле 108 указываются также номера следующих документов, на основании которых совершается платеж:

- ИН. Номер решения о предоставлении инвестиционного налогового кредита — еще одного способа изменения установленного срока уплаты по налогам. Помимо отсрочки исполнения платежа, он несет в себе некоторые признаки бюджетного кредитования с последующей уплатой начисленных процентов и основной суммы долга. Период пользования средствами может достигать 10 лет. Часто применяется при начислении налога на прибыль.

- ТЛ. Проставляется номер определения арбитражного суда, удовлетворяющего заявление о погашении требований к должнику.

Проверьте, правильно ли вы заполнили платежное поручение на уплату налогов. Для этого воспользуйтесь советами от экспертов КонсультантПлюс. Получите пробный доступ к правовой системе и бесплатно переходите к Готовому решению.

Срок уплаты медицинских взносов в 2020 году

Вот таблица со сроками уплаты медицинских страховых взносов в 2020 году. Они должны быть перечислены по реквизитами ИФНС.

| Вид страховых взносов | За какой период уплачивается | Срок уплаты |

| Взносы с выплат работникам/иным физлицам на ОМС | За декабрь 2019 года | Не позднее 15.01.2020 |

| За январь 2020 года | Не позднее 17.02.2020 | |

| За февраль 2020 года | Не позднее 16.03.2020 | |

| За март 2020 года | Не позднее 15.04.2020

Перенос на 06.05.2020 Для микропредприятий – перенос на 15.10.2020 |

|

| За апрель 2020 года | Не позднее 15.05.2020

Для микропредприятий – перенос на 16.11.2020 |

|

| За май 2020 года | Не позднее 15.06.2020

Для микропредприятий – перенос на 15.12.2020 |

|

| За июнь 2020 года | Не позднее 15.07.2020

Для микропредприятий – перенос на 16.11.2020 |

|

| За июль 2020 года | Не позднее 17.08.2020

Для микропредприятий – перенос на 15.12.2020 |

|

| За август 2020 года | Не позднее 15.09.2020 | |

| За сентябрь 2020 года | Не позднее 15.10.2020 | |

| За октябрь 2020 года | Не позднее 16.11.2020 | |

| За ноябрь 2020 года | Не позднее 15.12.2020 | |

| За декабрь 2020 года | Не позднее 15.01.2021 |

Расчеты платежными поручениями

ГК РФ установлены следующие способы безналичных расчетов:

- Перечисление финансов через счета, созданные в банковских учреждениях.

- Осуществление взаимного зачета требований.

Порядок использования способов расчетов регламентирован Положением ЦБ РФ № 2-П от 3.10.02 года «О безналичных платежах в РФ», предлагающему следующие способы:

- Перечисление ПП.

- Перечисление платежными требованиями (ПТ).

- Перечисление чеками.

- Перечисление по аккредитивам.

Кроме этого, безналичные расчеты можно выполнять векселями и пластиковыми карточками. Наиболее распространенный способ безналичных перечислений – это перевод финансов ПП.

Осуществление платежей ПП в бумажной форме выполняется следующим образом:

- Вначале плательщик, приобретающий продукцию, направляет в свой банк ПП в 2-х экземплярах и банк возвращает ему 2-й экземпляр со штампом «Проведено», подтверждая тем самым принятие банком распоряжения к выполнению.

- Далее банк плательщика на основании 1-го экземпляра ПП снимает отмеченную в бланке сумму с владельца счета.

- Затем банк, работающий с плательщиком, отправляет в банк продавца отмеченную сумму.

- Банк продавца выполняет операцию, зачисляя полученную сумму на его счет.

- По осуществлению платежей банки обоим клиентам предоставляют выписки проведенных операций, удостоверяющих факт оплаты/поступления за продукцию.

Как заполнить

Формирование платежки требует правильности ввода всех данных, и соблюдение требований к каждому полю. Ниже будет представлена подробная инструкция по заполнению ПП в режиме реального времени:

- В первом поле указывается распоряжение клиента, то есть полное наименование документа. В электронном варианте оно уже прописано системой.

- Вторая строчка требует ввести код. Номер для перевода стандартный — «0401060». Он присваивается по ОКУД.

- Третий пункт должен содержать номер платежки. Если заполнение производится физическим лицом, то там указывается любой порядковый номер или строка вообще пропускается. Для организации правила более строгие. Нужно нумеровать все операции подобного рода, даже если платежи неформируются ежедневно.

- Пункт 4 — это дата на момент внесения данных. Цифры прописываются без точек и пробелов.

- В виде платежа, нужно указать «электронно».

- Сумма цифрами и прописью. В электронном варианте — печатными буквами или курсивом.

- Полные данные отправителя. Юр.лицо прописывает полное название организации, юридический адрес фирмы. Физ.лицо указывает полное имя, фамилию и отчество, а также адрес фактического проживания. Если отправитель — ИП, вносится ФИО и адрес нахождения компании.

- Номер счета, куда будут переводиться денежные средства. Счет прописывается без пробелов и дополнительных обозначений.

Заполнение печатного варианта

Заполнение печатного варианта

- Реквизиты банковского учреждения отправителя, который будет переводить средства.

- Полные данные получателя.

- Реквизиты банковского учреждения получателя, куда должны поступить деньги.

- Уточняется вид производимой операции. В этом поле значение должно быть цифровое. При заполнении электронного бланка, система подскажет имеющиеся варианта и можно выбрать нужный. Например, при оплате кредита, обозначение — 01.

- Обозначается кодовое назначение перевода. Значение реквизита не указывается, если иное не установлено Банком России.

- Указывается очерёдность платежа цифрой в соответствии с Федеральным Законом или не указывается в случаях, установленных Банком России. Если осуществляется оплата налога, то нужно указать значение от 1 до 5.

- В поле №22 в соответствии с Приказом Министерства Финансов РФ от 12 ноября 2013 г. № 07н в реквизите 22 «Код» — должен указываться УИН (уникальный идентификатор начислений). Правила по этому разделу установлены в 2014 году.

Назначение платежа

Назначение платежа

Существует также резервное поле. Здесь можно прописать полное наименование товаров, работ, услуг, номера и даты договоров, товарных документов, оплата транспортных услуг или неустоек. Также может указываться другая необходимая информация, в том числе в соответствии с законодательством, включая налог на добавленную стоимость.

На заметку! В конце нужно проставить подпись и расшифровку ФИО человека, который заполнял документ. Также присутствует строчка «отметки банка». Она заполняется сотрудниками финансового учреждения, которое обрабатывает заявку в особых случаях.

О каких нюансах следует помнить

Нередко рассматриваемый документ должен быть сформирован в 4 экземплярах, причем:

- первый должен применяться при списании в финансовом учреждении непосредственного плательщика и после попадает в банковскую ежедневную документацию;

- второй экземпляр необходим для непосредственного перевода финансовых средств на счет получателя в его финансовом учреждении, подлежит хранению в ежедневной документации банковского учреждения получателя;

- третий экземпляр в полной мере должен подтвердить банковскую проводку совместно с выпиской из непосредственного счета получателя (в его же финансовом учреждении);

- последний, четвертый экземпляр, с обязательной печатью должен быть возвращен непосредственному плательщику в качестве подтверждения принятия перевода к дальнейшему исполнению.

Стоит обращать внимание на тот факт, что финансовое учреждение может принять платежное поручение даже в том случае, если на расчетном счете плательщика окажется недостаточно денежных средств. Однако сам факт исполнения будет после пополнения счета.. Если же плательщик обратился в банковское учреждение за получением сведений относительно того, на какой стадии исполнения находится поручение, то ему в обязательном порядке должны дать развернутый ответ в течение 1 календарного дня

Если же плательщик обратился в банковское учреждение за получением сведений относительно того, на какой стадии исполнения находится поручение, то ему в обязательном порядке должны дать развернутый ответ в течение 1 календарного дня.

Исходя из всего вышеизложенного, можно с уверенностью говорить о том, что, несмотря на всю сложность формирования рассматриваемого документа, достаточно придерживаться всех нюансов, и тогда никаких проблем возникнуть не должно.

Судя по отзывам тех, кто уже сталкивался с данным документом, то трудно только при первом его заполнении, при повторном формировании все просто.

Заполнение платежного поручения в программе 1С Упрощенка представлено ниже.

Об авторе

- Григорий Знайко

- Журналист, предприниматель. Веду свое дело и не понаслышке знаю проблемы и сложности, с которыми стакиваются ИП и ООО.

Свежие публикации

- 2020.07.08Иностранные организацииРезидент и нерезидент РФ: кто это и чем отличаются

- 2020.06.29Специальная оценка условий трудаТаблица классов условий труда и правила по оценке

- 2020.06.25Аттестация, повышение квалификацииОбразец положительной характеристики с места работы

- 2020.06.18Трудовая дисциплинаКак правильно написать объяснительную записку

Сервис для составления документа в онлайн-форме

Если для самостоятельного заполнения платежек у вас нет времени, тогда можно воспользоваться онлайн-формой на сайте PrintPay.

Этот вариант еще удобен тем, что составить документ можно в любом месте и в любое время.

Итак, переходим на сайт:

Как видим, сразу открывается окно для заполнения, однако советуем в самом начале ознакомиться еще раз с правилами заполнения, которые вы сможете найти внизу страницы:

В появившемся окне указана вся информация, которая необходима для правильного заполнения платежного поручения.

Не забывайте, что в случае хотя бы одной ошибки, банк не сможет произвести операцию, а значит, произойдет задержка платежа.

Поэтому, даже если вы уже ознакомлены со всеми правилами, не поленитесь прочитать их еще раз.

К тому же, законодательство сейчас вносит изменения и корректировки в эту систему, поэтому весьма вероятно, что вам придется столкнуться с новыми правилами.

Вся информация, находящаяся в этом разделе, соответствует государственным нормам.

Чтобы упростить поиск нужной информации, выбираем необходимое поле на фотографии и ищем соответствующую информацию.

К примеру, мы не знаем, как заполнить 60 строку:

Ищем информацию для этой строки:

Теперь переходим к заполнению документа:

Для удобства система предлагает автоматический поиск БИК банка. Просто вводите название нужно банка:

После заполнения всех полей, выбираем назначение платежа:

После этого, нажимаем «Сформировать» и в новом окне вам доступен для сохранения ваш документ.

Проверьте правильность заполнения данных, и в случае обнаружения ошибок, вернитесь и исправьте их.

Система также предлагает вариант быстрого заполнения:

В данном случае вам предлагается немного иной способ заполнения полей, однако на исходе вы получаете такой же документ. Считается, что второй способ немного проще.

Если вы не доверяете онлайн-системам подобного плана, то вы можете заполнять документ непосредственно в налоговой службе или отделении банка.

В таком случае, процедура может затянуться, поскольку, к примеру, чтобы узнать информацию по БИК, нужно будет обратиться за помощью к одному из сотрудников, который на данный момент может быть занят.

В этом и есть преимущество онлайн-заполнения – вся информация доступна без очередей и ожидания.

С оформлением рассматриваемого документа сталкивается каждый индивидуальный предприниматель или бухгалтерия компании, поэтому необходимо постоянно отслеживать все нововведения, чтобы правильно оформлять платежку.

Коды для пенсионных взносов «за себя»

ИП, которые перечисляют пенсионные взносы «за себя» с доходов, стоит учесть, что с 2017 года КБК для этой операции изменился.

Ранее существовало 2 кода:

- для дохода до 300 тыс. рублей – определённая сумма,

- для разницы с доходом более 300 тыс. рублей — 1% от превышения.

С 2017 года их объединили в один КБК.

Когда же взносы доплачиваются индивидуальным предпринимателем за доход, полученный в прошлые периоды до 31 декабря 2016 (2013–2016 гг.), то, как сообщалось выше, есть 2 переходных КБК. Подробнее в таблице.

| Фиксированная взнос (до 300 тыс.руб.) | Взнос в 1% от превышения | |

|---|---|---|

| Переходные коды | 182 1 02 02140 06 1100 160 | 182 1 02 02140 06 1200 160 |

Практически все компании направляют платёжные поручения через клиент-банк и, соответственно, формируют документ через специальные программы. Если же вы сдаёте бумажное п/п, то тщательно всё перепроверьте, чтобы не ездить полдня из офиса в банк и обратно и не пропустить срок оплаты взносов.

Основные сведения

Платежный ордер формирует банковское учреждение с целью частичного осуществления распоряжения получателя денег, по которому есть частичный акцепт плательщика. При этом достаточной суммы денег на счете плательщика нет.

Также бланк используют, если имеет место оплата распоряжения о переводе денег при изменении каких-либо реквизитов банка.

Форма документа закреплена Положением Банка России от 19 июня 2012 года №383-П. Заполняют и подписывают бланк сотрудники банка. О тонкостях внесения информации можно прочитать в Приложении 8 к Положению, названному выше.

Кстати! Платежный ордер отличается от платежного поручения тем, что ордер оформляется при списании денег со счета плательщика без его распоряжения и ведома. Например, в случае распоряжения ФССП. Платежное поручение заполняют при распоряжении плательщика банку перечислить деньги на счет получателя.

На заполненном бланке банк должен поставить свои печати, если использует таковые в работе.

Чем отличается платежное требование от требования-поручения

Некоторые работники предприятий и организаций путают эти два документа. Они действительно в некоторой степени похожи, но есть между ними и различия, причем как по форме, так и по функционалу.

Если говорить о форме, то

- платежные требования-поручения, выписанные на оплату продукции, обязательно включают в себя дату получения товарно-материальных ценностей,

- а платежные требования помимо всего прочего содержат ссылку на договор или др. документ, в исполнение которого проходит оплата, перечень прилагаемых бумаг и дату отсылки необходимых документов контрагенту.

Что касается функциональной части, то

- при платежном требовании тот, кто платит средства и тот, кто их получает тесно между собой связаны (поставщик напрямую требует оплатить у потребителя полученные товары или услуги),

- а при платежном требовании-поручении в их дуэт вписывается еще и кредитная организация, которая полностью участвует в процессе перевода денежных средств (т.е. сама отсчитывает, перечисляет контролирует и отвечает за все операции в случае сбоев).

Правила заполнения платежного поручения по налогам в 2021 году

Правила оформления ПП по налоговым платежам отображены в распоряжении Минфина РФ N 107н от 12.11.2013 г. и по настоящее время остались в прежнем виде. Правила оформления ПП сведены в таблицу:

|

Наименование графы ПП

(номер графы) |

Зачисление налогов | Зачисление страховых сборов в ФСС |

| Статус налогоплательщика (101) | «01» — при переводе долга учреждением.

«09» — при переводе долга ИП. «02» — при оплате долга в роли налогового представителя. |

«08» |

| ИНН налогоплательщика (60) | ИНН предприятия/ИП. | |

| КПП налогоплательщика (102) | КПП, который определен ИФНС, где осуществляется перечисление. | При переводе сборов учреждением, отображается его КПП.

При переводе взносов отдельным подотделом (ОП), пункте 102 отображается КПП этого ОП. |

| ИП в пункте 102 отображается «0». | ||

| Налогоплательщик (8) | Краткое наименование учреждения/ОП, Ф.И.О. ИП. | |

| ИНН получателя (61) | ИНН той ИФНС, где осуществляется перевод. | ИНН территориального отдела ФСС, где будет осуществлен перевод. |

| КПП получателя (103) | КПП той ИФНС, где осуществляется перевод. | КПП местного отдела ФСС, где будет осуществлен перевод. |

| Получатель

(16) |

УФК по____ (название региона, где перечисляется налог), с отображением в скобках нужной ИФНС. К примеру, «УФК по г. Томску (ИФНС РФ № 3 по г. Томску)». | УФК по_____ (название региона, где перечисляется взнос), а в скобках отмечается отдел ФСС. К примеру, «УФК по г. Томску (ГУ — Томское РО ФСС РФ)». |

| Очередность оплаты (21) | 5 | |

| КБК

(104) |

Классификационный код бюджета, который соответствует перечисляемому переводу. | |

| ОКТМО

(105) |

Код ОКТМО по адресу размещения учреждения/ОП/отдела.

Код ОКТМО по адресу прописки ИП. При переводе коммерческого сбора отображается код ОКТМО по адресу расположения торговой точки, по которой перечисляется сбор. |

Код ОКТМО по адресу расположения учреждения или ОП/по адресу прописки ИП |

| Основание оплаты

(106) |

Обычно, в данном пункте отображается одно из показаний:

«ТП» — при переводе налогов за настоящий отрезок времени. «ЗД» — при самостоятельном переводе долга. «ТР» — при переводе долга по запросу ИФНС/ФСС. «АП» — при переводе долга по акту ревизии (до предъявления претензии) |

|

| Период перевода налога/взноса

(107) |

Если в пункте 106 отображено «ТП»/ «ЗД», то отмечаются периоды оплаты налога, согласно законодательству, в одном из шаблонов:

При ежемесячных перечислениях: «МС.ХХ.ГГГГ», где ХХ – номер месяца, а ГГГГ – год перевода суммы (к примеру, при переводе НДФЛ с з/платы за апрель 2021 г. требуется отобразить «МС.04.2021»). При переводе налогов поквартально: «КВ.ХХ.ГГГГ», где ХХ – номер квартала, ГГГГ – год перевода суммы. При полугодовых перечислениях: «ПЛ.ХХ.ГГГГ», где ХХ – номер полугодия, ГГГГ – год исполнения оплаты. Для переводов по году: «ГД.00. ГГГГ», где ГГГГ – год погашения налога (к примеру, при завершающем переводе налога на прибыль за 2021 год, понадобиться отобразить «ГД.00.2021»). Если в пункте 106 отображено «ТР», то в пункте 107 отображается дата запроса. Если в пункте 106 отображено «АП», то в пункте 107 отображается «0». |

«0» |

| Номер документа (108) | Если в пункте 106 отображено «ТП»/ «ЗД», то в пункте 108 отображается «0».

Если в пункте 106 отображено показатель «ТР», то в пункте 108 отображается номер запроса ФНС о переводе суммы. Если в пункте 106 отображен показатель «АП», то в пункте 108 отмечается номер заключения, по итогам ревизии. |

«0» |

| Дата документа (109) | Если в пункте 106 отображен показатель «ТП», то в пункте 109 отмечается дата составления декларации. Обычно, к дате перевода декларация еще не отправлена, поэтому налогоплательщики пишут «0».

Если в пункте 106 отображен показатель «ЗД», то в пункте 109 отмечается «0». Если в пункте 106 отображен показатель «ТР», то в пункте 109 отображается дата запроса о перечислении. Если в пункте 106 отображен показатель «АП», то в пункте 108 отмечается дата после постановления, по итогам ревизии. |

«0» |

| Тип платежа (110) | «0» или УИН (при его получении) | |

| Назначение платежа (24) | Краткое обозначение перевода, к примеру, «НДС на продукцию, реализуемую в РФ (2-е перечисление за 3 кв. 2021 года)».

При переводе взносов на «травматизм» в данной пункте требуется отобразить номер регистрации страхователя |

Варианты заполнения поля 101

Правила заполнения статуса плательщика в поле 101 содержатся в приложении 5 к приказу Минфина России от 12.11.2013 № 107н.

О том, какие проблемы с выбором статуса имели место при оформлении платежей по страховым взносам, читайте в материале «Основные статусы плательщика в платежном поручении».

Основными действующими реквизитами можно считать следующие коды:

- 01 ― налогоплательщик-организация, какое-либо юридическое лицо.

- 02 ― налоговый агент. Этот статус наиболее часто встречается при оплате НДФЛ за наемных работников, НДС при заключенных договорах аренды с муниципальными организациями.

- 08 ― этот код используют предприятия и физлица, уплачивающие за наемных работников страховые взносы на травматизм, администрируемые ФСС (при уплате взносов на ОПС, ОМС и ВНиМ, которыми заведует налоговая, в платежке ставится статус 01). Также статус 08 используют при уплате в ПФР штрафов за нарушения с персонифицированным учетом.

- 13 ― с 01.10.2021 этот статус указывают ИП, нотариусы, адвокаты, фермеры, уплачивающие налоги за себя, а также прочие физические лица.

Обратите внимание! До 01.10.2021 ИП, адвокаты, нотариусы и главы КФХ при перечислении налогов за себя указывают в платежках коды 09, 10, 11 и 12 соответственно. С 1 октября для всех этих лиц действует единый код статуса — 13

Подробнее см. здесь.

Поле 101 платежного поручения в 2021-2022 годах подлежит заполнению не в каждом случае перечисления денежных средств. Наличие статуса плательщика указывает на получателя платежа как субъекта, на счетах которого аккумулируются налоги, взносы и прочие поступления. Банки в таких случаях обязаны проследить, чтобы последующие ячейки 102–110 также были заполнены. При отсутствии необходимых данных проставляется 0. Наличие пустого поля не допускается. Исключением здесь является поле 110, которое можно не заполнять вообще.

Коды 15 и 20 используют кредитные организации или их филиалы, платежные агенты, которые переводят денежные средства за физических лиц на основании общего реестра или по каждому в отдельности.

Код 24 указывают физлица, осуществляющие выплаты страховых взносов или иных платежей в бюджет.

Таким образом, если субъект предпринимательской деятельности перечисляет в ФСС страховые взносы на травматизм за своих наемных работников, статус плательщика указывается с кодом 08 независимо от того, является он организацией или ИП.

Пример 1

Какой код следует прописать в поле 101 при перечислении НДФЛ? Использовать статус 01, указывающий на плательщика — юридическое лицо, неверно. В этом случае при перечислении денежных средств налоговыми агентами за своих работников необходимо проставить 02. Уплачивающие с 01.10.2021 налог на доходы предприниматели, нотариусы, адвокаты ставят код 13. Также код 13 проставляют прочие физические лица, которые уплачивают налог, образовавшийся в результате оказания разовых услуг.

Пример 2

Какой статус плательщика проставляется при оплате земельного налога?

Поле 101 заполняется в зависимости от владельца земельного участка. Для организаций статус плательщика равен 01. Предприниматели, использующие участки в своей деятельности, связанной с получением прибыли, с 01.10.2021 проставляют код 13. Налог на землю в случаях, когда владельцами являются прочие физические лица, уплачивается также с кодом 13.

С ноября 2016 года в силу вступило правило о том, что уплата налога возможна третьим лицом. Заполнение платежного документа в этом случае имеет свои особенности.

Подробнее об оформлении документа на оплату налога третьим лицом читайте в материалах:

- «Утверждены правила заполнения платежных поручений при уплате налогов третьими лицами»;

- «Нюансы платежки при уплате налога за третье лицо.

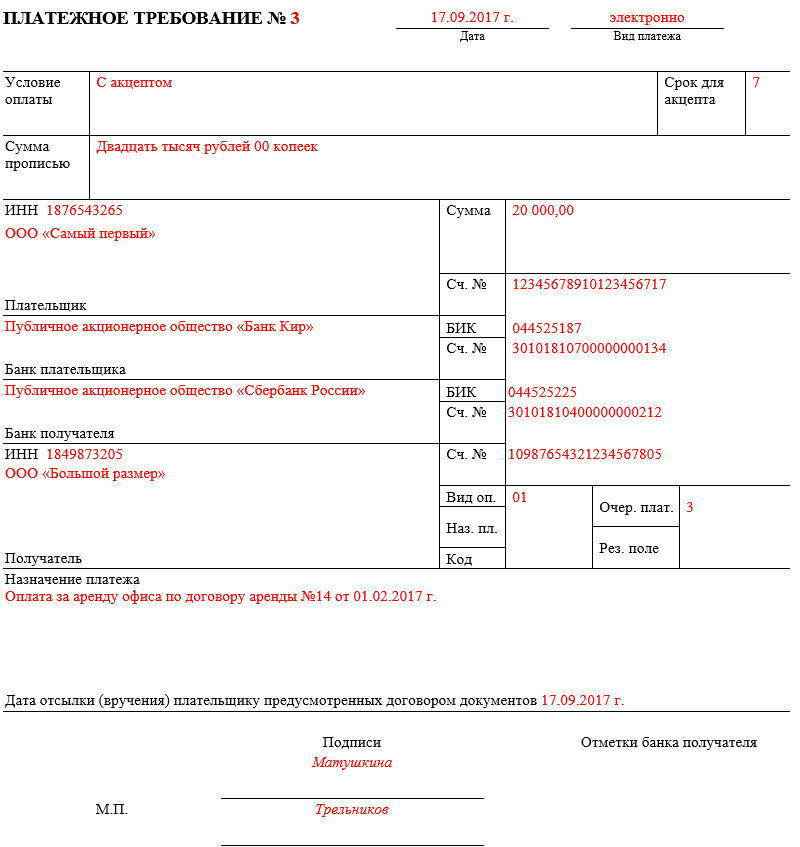

Как составить документ

Как уже говорилось выше, платежное требование имеет стандартную форму.

Сначала посередине строки пишется:

- порядковый номер документа;

- дата его заполнения;

- вид платежа.

Затем идет таблица, в которую вписываются:

- условие оплаты (с акцептом или без) и если с акцептом, то вносится его срок;

- сумма прописью, предъявляемая к платежу.

После этого в бланке указываются реквизиты плательщика:

- ИНН;

- наименование предприятия (с организационно-правовым статусом);

- сумма взыскания (цифрами);

- номер счета для перевода.

Ниже в документ включаются

- название банка плательщика,

- его БИК и номер счета,

- затем аналогичным образом вносятся сведения и о банке получателя,

- после чего вписывается наименование получателя платежа.

В строке о назначении платежа пишется точное основание для формирования платежного требования.

В заключение в бланке указывается дата вручения плательщику всех бумаг, предусмотренных договором, а также прочие отметки.

Далее требование подписывается представителем организации и штампуется, после чего передается в банк.

КБК для взносов по дополнительному тарифу ОПС

Изменения коснулись и КБК для пенсионного доптарифа по «вредным» работам. В 2016 году КБК доптарифа различались по выполняемой работе, а точнее, по отнесению работы к 1 или 2 списку, указанным в ст. 30 ФЗ «О страховых пенсиях». Размеры взносов в зависимости от списка устанавливались в 6% и 9%. При этом результаты оценки труда, проводимой для некоторых работ, сильно влияли на размер итогового взноса, а вот на цифры в КБК не влияли.

Это делало учёт и разноску средств плательщика неудобными и медленными. Часто совершались ошибки в доначислениях, вызываемые понижением взноса после оценки.

Проблема решена в 2017 году введением в качестве обязательных 2 дополнительных КБК по доптарифу – также по спискам, но с учётом результатов спецоценки персонала.

Теперь, если уплачиваете по доптарифу, выбирать следует из приведённых ниже КБК:

| Список 1 | Без оценки сотрудника – 6% | 182 1 02 02131 06 1010 160 |

| После спецоценки | 182 1 02 02131 06 1020 160 | |

| Список 2 | Без спецоценки сотрудника – 9% | 182 1 02 02132 06 1010 160 |

| После спецоценки | 182 1 02 02132 06 1020 160 |