Где лучше осаго?

Содержание:

- Преимущества и недостатки страхования ОСАГО онлайн

- Расчет стоимости ОСАГО на сайте Сравни.ру

- Способы экономии на каско

- Стоит ли обращаться к страховому агенту или лучше покупать каско напрямую у страховой, например, через сайт?

- Как провести расчет цены за полис ОСАГО через сайт Sravni.ru?

- Пошаговая инструкция оформления ОСАГО на Сравни.ру

- Необходимые документы для страхования ОСАГО

- Цена «автогражданки» в крупных городах

- Как выбрать страховую компанию по ОСАГО?

- Онлайн-калькулятор ОСАГО в Сравни.ру

- Стоимость полиса в регионах

- Что страхует КАСКО

- Как оформить ОСАГО дешево

- Калькулятор расчета ОСАГО онлайн от Sravni.ru

- КАСКО и ОСАГО при ДТП

- КАСКО и ОСАГО — в чем разница?

Преимущества и недостатки страхования ОСАГО онлайн

С каждым днем все больше полисов реализуется посредством интернет. Приобретение страховки онлайн имеет как положительные, так и отрицательные стороны.

Главная проблема, с которой чаще всего сталкиваются автовладельцы при оформлении документа таким способом, — ошибки и неточности в базе Российского союза автостраховщиков.

Если данные верны, все получается четко и быстро. Когда информация о владельце авто не соответствует действительной, купить онлайн-полис получиться с трудом.

Но так как информация в базе РСА актуализируется по мере заключения новых договоров, то если не получилось оформить ОСАГО-онлайн в этот раз, можно попробовать в следующий. Но в этом году при покупке стоит удостовериться, что сотрудник страховой правильно ввел ваши данные в систему.

Преимущества приобретения полиса онлайн:

- покупка в любое время суток, не выходя из дома;

- оформление за пару минут;

- рассчитать цену можно здесь же, на сайте, через онлайн- калькулятор;

- отсутствие бюрократии;

- оплатить можно с помощью электронных кошельков;

- можно увидеть точную информацию о действующих тарифах и дополнительных услугах.

Так же одним из важных преимуществ онлайн — страхования можно назвать снижение стоимости полиса. Так как нет необходимости привлекать для оформления документов сотрудников, открывать офисы, выплачивать комиссии агентам, цена на ОСАГО становится меньше.

Среди недостатков можно назвать то, что большинство граждан, не доверяют покупкам в интернете, поэтому спрос на онлайн-оформление пока еще ниже, чем на непосредственное приобретение бумаги в офисе.

Расчет стоимости ОСАГО на сайте Сравни.ру

Онлайн-калькулятор ОСАГО в Сравни.ру

Онлайн-калькулятор ОСАГО в Сравни.ру

Вместе с онлайн-калькулятором, узнать о стоимости страхования автогражданской ответственности можно и на официальном сайте. Даже при условии его построения на принципах интуитивности действий, порядок выполнения несколько отличается от работы с калькулятором, поэтому необходимо более детально описать данный процесс.

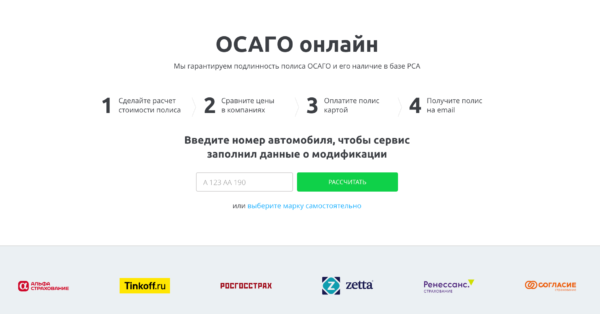

- В первую очередь пользователю необходимо перейти в раздел ОСАГО https://www.sravni.ru/osago

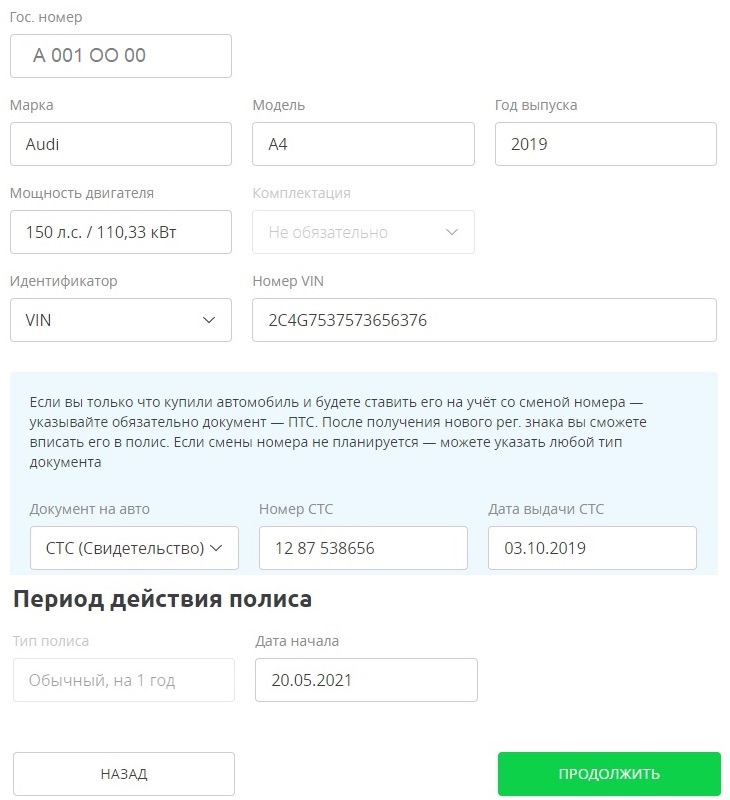

- Ввести в соответствующее поле регистрационный номер авто. Далее система Sravni.ru возьмет из баз данных всю имеющуюся информацию и автоматически проведет заполнение необходимых граф.

- Далее вносятся данные по дате начала действия полиса (со следующего дня или через три дня), а также сведения по региону прописки собственника и будущей эксплуатации транспортного средства.

- Последний шаг указание данных водителей, на которых будет распространяться оформляемая страховка.

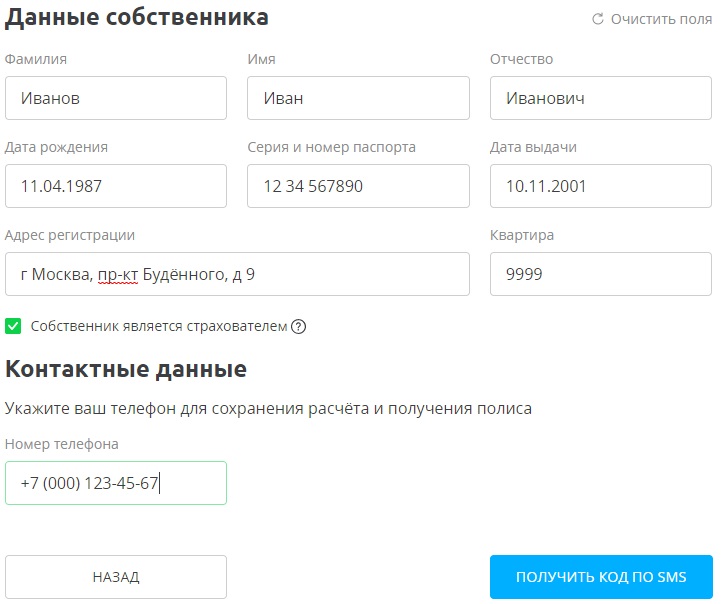

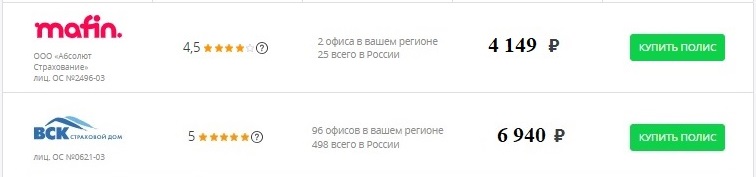

- Кнопкой «Показать результат» активируются процессы онлайн расчета стоимости страхования ОСАГО для всех страховщиков, представленных на сайте Сравни.ру. Все результаты выводятся пользователю на экран, после чего ему остается только выбрать один из вариантов и приступить к оформлению полиса уже на сайте компании.

Способы экономии на каско

Существует несколько проверенных уловок, которые помогут максимально сэкономить тяжело заработанные денежные средства при оформлении страхового полиса:

-

Приобретение авто неразлучно связано с последующим оформлением полиса ОСАГО. Если же владелец намерен застраховать не только автогражданскую ответственность, но и собственный автомобиль с помощью каско, лучше это сделать в одной компании. Обычно такие клиенты наиболее ценны для страховых компаний, поэтому им предоставляют дополнительные скидки.

-

Полное страхование каско не всегда уместно. Если транспортное средство имеет хорошую систему защиты, на ночь всегда загоняется в гараж или на стоянку, то есть риск угона минимален, можно оформить частичную страховку, по которой выплата будет производиться лишь в случае понесенных убытков в результате повреждения авто. Если же ТС часто остается без присмотра, к примеру, на ночь хозяева рискуют оставлять его во дворе, надеясь на собственное везение, то каско от угона все же лишним не будет.

-

Выбрав особые условия страхования, можно уменьшить цену полиса. Речь идет о страховании транспортного средства с франшизой. Но здесь нужно с умом подойти к определению ее размера. Многие задаются вопросом, что такое франшиза. Простыми словами, это та сумма, которую компания не выплачивает в случае наступления страхового случая. К примеру, если ее размер составляет 200 долларов США, то при попадании в ДТП, сумма убытков по которому составила 10000, водителю возмещается ущерб в размере 9800 долларов.

-

Нужно бережно относиться к своему авто, не допускать к управлению водителей, имеющих малый стаж или находящихся под влиянием алкоголя. Ведь большинство аварий случается по неопытности человека, находящегося за рулем, или из-за нахождения его под действием любого рода наркотиков.

-

Некоторые страховые компании предлагают более выгодные условия в случае единовременной оплаты наличными за предоставляемые услуги. Если есть возможность выполнить это условие, не нужно упускать шанс хоть немного сэкономить.

Стоит ли обращаться к страховому агенту или лучше покупать каско напрямую у страховой, например, через сайт?

Часто автовладельцев, страхующих автомобили, просто атакуют различные страховые агенты. Они предлагают рассчитать стоимость страховки у разных страховых, а также предлагают различные скидки и акции.

С одной стороны, страховые агенты действительно могут помочь. Они сделают за вас сложную работу по сравнению цен и предложений различных страховых компаний. Они обладают информацией о ситуации на рынке, различных предложениях и услугах. Они могут помочь в подборе подходящего вам вида страхования.

Часто у некоторых агентов или компаний есть возможность оформить для клиента скидку. Например, это касается агентов, работающих в автосалонах, которые сотрудничают с конкретными страховыми компаниями. В некоторых случаях покупка страховки у агента может оказаться выгодной хотя бы с точки зрения экономии времени.

Однако здесь возникает серьёзный риск мошеннических действий. В интернете можно найти описание типичной истории: автомобилисту начали звонить агенты и предлагать каско по привлекательным ценам, при оформлении вопросов не возникло, однако полис оказался ненастоящим. При этом то, что каско поддельное, может выясниться уже после аварии и понесённых убытков, которые оказываются незастрахованными.

Самый простой способ проверки в случае оформления полиса каско – это звонок в страховую с просьбой уточнить, сотрудничает ли организация с конкретным страховым агентом. В компании также можно проверить уже оформленный полис каско.

Если у вас возникают сомнения в честности агента, то лучше отказаться от его услуг и самостоятельно выбрать страховую.

Как провести расчет цены за полис ОСАГО через сайт Sravni.ru?

Онлайн калькулятор на сервисе Сравни.ру настолько прост и удобен, что с ним справится пользователь ПК любого уровня. Однако, чтобы избежать каких-либо недопониманий, мы разберем весь процесс вывода нужных предложений от страхователей от первого до последнего пункта.

Для начала нужно отправиться на страницу расчета ОСАГО на сайт Sravni.ru https://www.sravni.ru/osago. Там вводятся следующие параметры покупаемого сертификата страхования:

- Номер государственной регистрации авто (Система «Автокод» автоматически проанализирует полученную информацию и введет нужные характеристики в определенные поля калькулятора);

- Дата, начиная с которой полис обязательного страхования начнет свое действие (возможны варианты «на следующий день» или «через 3 дня»);

- Регионы регистрации транспортного средства и автовладельца;

- Данные тех водителей, которые получают право на управление указанным автомобилем.

После ввода всех необходимых параметров онлайн сервис подберет максимально выгодные предложения по ОСАГО от ведущих страховых компаний.

Пошаговая инструкция оформления ОСАГО на Сравни.ру

Всё, что вам нужно делать, чтобы оформить ОСАГО на Сравни.ру действительно быстро и без проблем — следовать нашей пошаговой инструкции.

Весь процесс онлайн-оформления полиса состоит из 7 шагов.

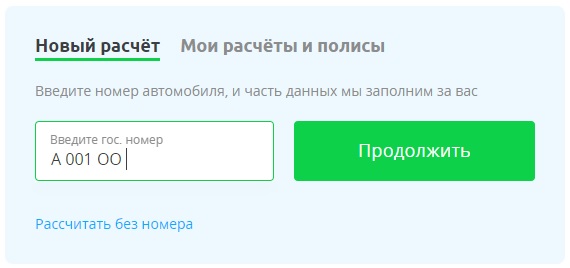

Шаг 1.

Заходим на сайт и указываем номер автомобиля.

При указании номера многие данные, вводимые на следующих шагах, будут заполнены автоматически. Если номера ещё нет, жмите «Рассчитать без номера» и вводите все данные самостоятельно.

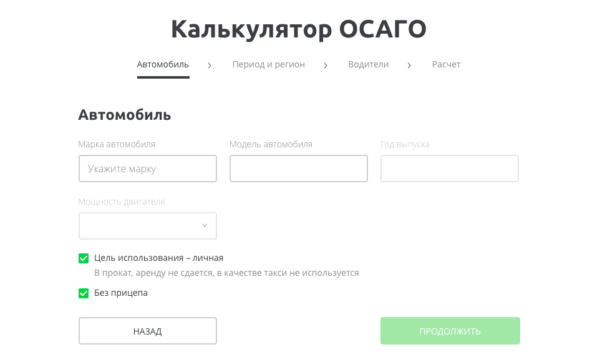

Шаг 2.

Заполняем поля с информацией об автомобиле, которая не появилась автоматически. Указываем дату начала действия полиса ОСАГО.

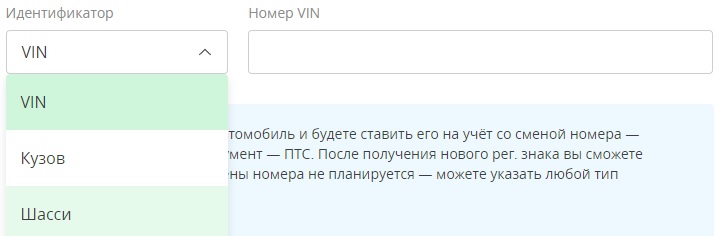

Если у вас нет VIN, во вкладке можно выбрать и указать номер кузова или шасси.

Шаг 3.

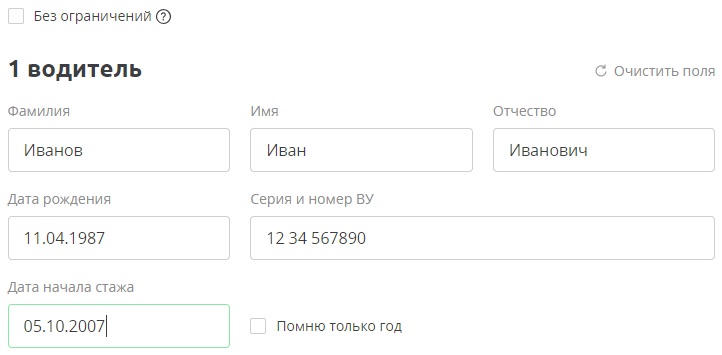

Указываем данные водителя.

Можно оформить полис сразу на несколько водителей, либо без ограничения количества, но стоимость ОСАГО получится выше.

Шаг 4.

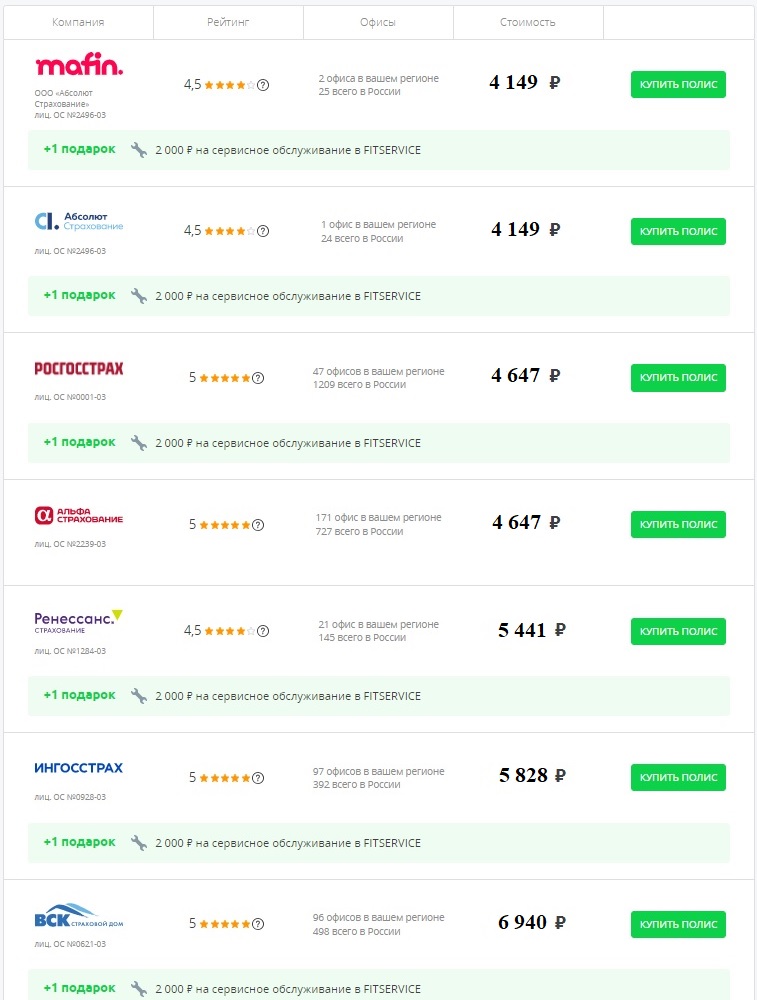

Указываем данные собственника автомобиля.

На этом шаге необходимо указать номер мобильного телефона, на который придет СМС-сообщение. Указав код из СМС, вы сможете перейти к следующему шагу и увидеть предложения страховых компаний.

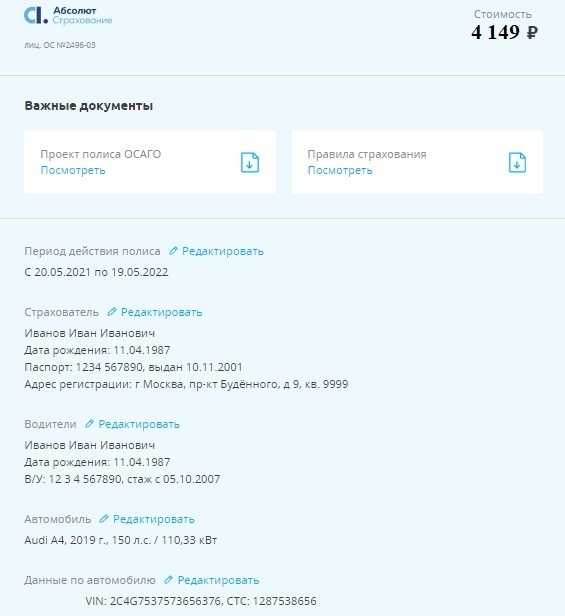

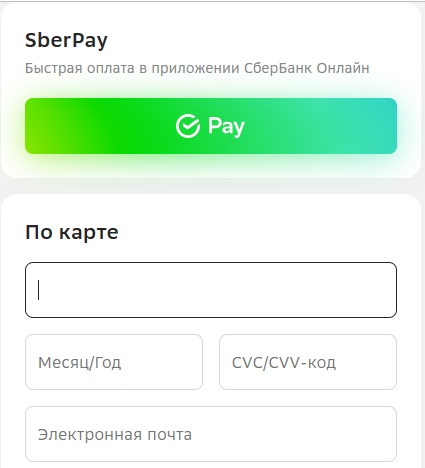

Шаг 7.

Заключительное действие — оплата полиса ОСАГО банковской карточкой.

Полис ОСАГО, оформленный онлайн, вы получите на электронку в течение 10 минут. За это время он будет уже зарегистрирован в базах ГИБДД и РСА.

Если у вас возникнут какие-либо проблемы или вопросы при оформлении полиса, вы не нашли на этой страничке, вы можете связаться со службой поддержки с помощью онлайн-чата или месседжеров: WhatsApp, Telegram, Viber и др.

Почему мы рекомендуем оформлять ОСАГО на Сравни.ру?

простота, скорость и отсутствие проблем

Большой опыт работы с Е-ОСАГО.

Надежность компании Сравни.ру.

Цены, как у страховщиков, и отсутствие навязанных услуг.

Учитываются скидки за безопасное вождение.

Как оформить ОСАГО максимально дёшево?

Чтобы оформить ОСАГО, как можно дешевле, достаточно следовать простым правилам.

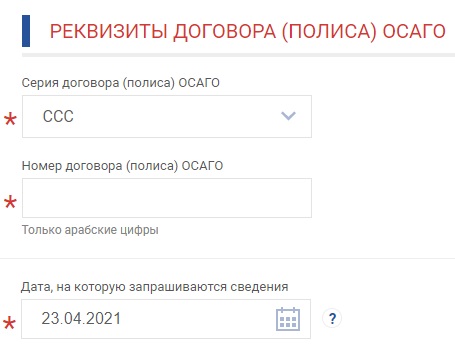

Как проверить подлинность полиса Е-ОСАГО?

Подлинность любого полиса ОСАГО — как электронного, так и бумажного — легко проверить за пару минут.

Зайдите на сайт РСА, укажите серию, номер полиса и дату, на которую осуществляется проверка.

Ответы на частые вопросы об оформлении ОСАГО онлайн

Здесь вы можете найти ответы на наиболее частые вопросы, связанные с онлайн-оформлением полиса ОСАГО. Если ответа на ваш вопрос нет, свяжитесь со службой поддержки .

Где дешевле оформить ОСАГО — на агрегаторе, на сайте страховой или в офисе?

Продавая полисы по ценам страховых компаний, Сравни.ру и другие агрегаторы работают бесплатно?

Нужно ли распечатывать электронный страховой полис?

Нужен ли техосмотр для оформления электронного ОСАГО?

Как узнать свой КБМ?

Что делать, если КБМ не учтен?

Нужно ли всегда страховаться в одной компании, чтобы сохранять скидку за безопасное вождение?

Когда происходит пересчет КБМ?

Сохранится ли скидка КБМ, если в страховании был перерыв?

Почему подорожал полис при безаварийной езде?

Полис Е-ОСАГО действителен во всех регионах?

За сколько дней до начала действия нужно оформлять полис?

Когда оформлять ОСАГО при покупке машины?

Насколько отличаются коэффициенты территорий?

Если информация была вам полезна, поделитесь в соцсетях:

Необходимые документы для страхования ОСАГО

Как правило, учреждения в договоре указывают перечень требующихся документов. Этот список регламентируется законом и не может быть изменен.

|

Для физических лиц |

Для юридических лиц |

|

свидетельство о регистрации авто |

свидетельство о регистрации транспортного средства |

|

паспорт |

доверенность |

|

водительское удостоверение |

свидетельство о госрегистрации |

|

доверенность (если требуется) |

печать |

|

справка с данными о страховании от прежней компании |

удостоверение водителя и паспорт |

Надежные страховые учреждения отличаются профессионализмом. Они всегда работают четко и слаженно. Специалисты обязательно консультируют клиентов по всем вопросам, а при ДТП проверка проводится, средства перечисляются без волокиты.

Цена «автогражданки» в крупных городах

Нужно сразу оговориться, что при составлении таблицы принимались в расчет лишь компании, входящие в десятку лидеров рынка по объему собранной страховой премии. Ведущие страховщики, имеющие разветвленную сеть филиалов и отделений, лучше видят полную картину происходящего. Следовательно, можно предположить, что именно их тарифная политика точнее отражает реалии отечественного рынка обязательного автострахования. К сожалению, не удалось получить сведения относительно размера базовых ставок, используемых компаниями «УралСиб» и «Согласие», поэтому данные организации не были включены в таблицу.

Таблица 1. Базовые ставки в крупных российских городах*.

таблица скроллится вправо

| № | Названиекомпании | Москва | Петербург | Самара | Ростов | Челябинск | Владивосток |

|---|---|---|---|---|---|---|---|

| Росгосстрах | 4 118 | 4 118 | 3 432 | 3 432 | 3 535 | 3 551 | |

| РЕСО | 3 604 | 3 604 | 4 118 | 4 118 | 4 118 | 3 775 | |

| ВСК | 4 118 | 4 118 | 4 118 | 4 118 | 4 118 | 4 118 | |

| Ингосстрах | 3 432 | 4 118 | 4 118 | 4 118 | 3 912 | 4 118 | |

| Альфа-Страхование | 3 432 | 4 118 | 3 432 | 4 118 | 4 118 | 3 432 | |

| СОГАЗ | 4 118 | 4 118 | 4 118 | 4 118 | 4 118 | 4 118 | |

| МАКС | 3 432 | 3 432 | 4 118 | 4 118 | 4 118 | 3 432 | |

| Ренессанс | 4 118 | 4 118 | 4 118 | 4 118 | 4 118 | 4 118 |

* – для легкового автотранспорта частных лиц.

Как следует из Таблицы 1, сразу три крупных автостраховщика установили максимальное значение базовой ставки. Вероятно, такая тарифная политика продиктована негативной статистикой убыточности этих компаний по договорам ОСАГО. Хотя в случае с фирмой «СОГАЗ» высокий тариф, скорее всего, объясняется желанием страховщика с весомым портфелем корпоративных клиентов снизить число клиентов-частников.

Как выбрать страховую компанию по ОСАГО?

Следует знать, что ни одна страховая организация не возмещает убытки полностью. На практике, выплачивается около 40-50 % от реальной величины ущерба. По статистике Российского Союза Автостраховщиков на 2012 год, страховые фирмы собрали 120,9 млрд. руб., а выплатили только 61,9 млрд. поэтому, как бы не надеялись водители, полной выплаты они не получат.

По КАСКО выбирать страховщика нужно более тщательно, нежели по ОСАГО. Это обусловлено тем, что полис автогражданской ответственности, в основном, регулируется федеральными законами, а КАСКО — правилами страхования, которые каждая компания устанавливает самостоятельно.

Выбирая страховую организацию, следует учитывать такие факторы:

Цену. Очень низкая стоимость может указывать на то, что полис окажется поддельным. Цена, которой можно доверять, должна быть в рамках базовой ставки, установленной законом.

Лицензию. Наличие документа, подтверждающего право на деятельность, — обязательное условие надежных учреждений.

Рейтинг. Составлением таких списков занимаются квалифицированные специалисты, которые формируют перечень, исходя из уставного капитал организации, соотношения меж полученными и выплаченными средствами.

Наличие филиалов. Подобный критерий указывает на удобство, предоставляемое клиентам, и значительный спрос на продукт.

Дополнительный сервис. Для привлечения клиентов крупные, стабильные фирмы предлагают разные акции, скидки, дополнительные бесплатные услуги (например, консультацию юриста, эвакуатор).

Срок деятельности. Чем дольше учреждение предоставляет услуги, тем она надежней.

Отзывы

Конечно, только положительных комментариев о деятельности страховщика не будет, но важно, чтобы их было значительно больше, нежели отрицательных.

Хорошая страховая организация – это надежное, оперативно выполняющее взятые на себя обязательства учреждение. Любой страховщик обязан быть в состоянии осуществить выплаты и не обанкротиться.

Если вы остановились на малоизвестном страховщике, перво-наперво надо проверить наличие лицензии на осуществление деятельности. В РФ таких более 400 и у каждой десятки агентов. Перечень страховых организаций представлен на сайте Банка России. Большее доверие вызывают учреждения, работающие на этом рынке более 10 лет.

Онлайн-калькулятор ОСАГО в Сравни.ру

Клиенты сервиса имеют возможность посредством встроенного калькулятора в течение нескольких минут определить стоимость страхования в различных конторах. Выполнить онлайн расчет не представляет никакой сложности.

Порядок работы с калькулятором следующий:

- Выбрать марку страхуемого автомобиля.

- Выбрать из предложенного набора вариантов год производства авто.

- После этого появится новое окно для выбора конкретной модели.

- Из предлагаемых вариантов выбрать объем двигателя и показатели его мощности. Данные сведения содержатся в ПТС.

- Указать регион оформления ОСАГО и регион прописки по паспорту автовладельца страхуемого авто (именно собственника, а не страхователя).

- Выбрать дату начала действия полиса. Если она будет отстоять на три дня от текущей даты, система Sravni.ru предложит значительно больше доступных вариантов.

- Указать, планируется ли использовать автомобиль для работы в такси или буксировки прицепов.

- Указать возраст и стаж всех водителей, которых планируется включить в договор страхования ОСАГО онлайн. Можно выбрать и вариант «Без ограничений».

- Далее система выдаст результаты по каждой из страховых компаний. Клиенту остается только выбрать наиболее подходящий для него вариант. Оформить полис онлайн непосредственно на сайте Sravni.ru не представляется возможным, поэтому необходимо перейти по выбранной ссылке на сайт страховщика.

Стоимость полиса в регионах

В подавляющем большинстве случаев ведущие страховщики не готовы предложить жителям крупных региональных центров дешевые полисы «автогражданки». Так, в Ростове-на-Дону можно приобрести полис ОСАГО за минимальную сумму лишь в «РГС». А вот жители Самары имеют возможность оформить договор обязательного автострахования по выгодной цене либо в том же «Росгосстрахе», либо в «АльфаСтраховании».

Примечательно, что никто из лидеров рынка ОСАГО не снизил до минимальной отметки тариф для автомобилистов из Челябинска. В общем-то, это закономерно, ведь один из крупнейших промышленных центров Урала славится повышенной аварийностью. Недаром при последней корректировке методики расчета специалисты Центробанка установили для этого города самый высокий территориальный коэффициент.

Наиболее интересная ситуация сложилась на Дальнем Востоке. Четыре страховщика установили максимальный базовый тариф для жителей Владивостока, но оставшиеся четыре компании решили продавать полисы по более конкурентной цене. Самый низкий базовый тариф предлагают «АльфаСтрахование» и «МАКС». Далее следует «Росгосстрах», а замыкает квартет компания «РЕСО-Гарантия». Скорее всего, ценовая политика этих страховых компаний строится на основании статистики выплат Однако не исключено, что страховщики установили низкие базовые ставки с целью увеличения потока клиентов.

Что страхует КАСКО

Все риски, которые подпадают под покрытие полисом добровольного страхования, можно условно разделить на:

- основные;

- дополнительные.

К основным относят стандартные условия, которые страховщики предлагают всем автовладельцам. В рамках этого вида рисков владелец автомобиля способен получить возмещение ущерба, если его имущество пострадает от следующих неприятностей:

- пожар;

- самовозгорание;

- ДТП с участием двух и более машин;

- наезд на неподвижные предметы (включая столбы, бордюры, ограждения, а также другие машины);

- падение на авто посторонних предметов, льда и пластов снега;

- умышленные действия третьих лиц, включая вандализм;

- угон;

- кража деталей автомобиля, зеркал, колес;

- последствия стихийных бедствий, включая урон от попадания молнии, падения дерева, наводнения, града, землетрясения или оползня.

Список дополнительных рисков, которые дают владельцу право на получение страховых выплат, каждый страховщик вправе устанавливать самостоятельно. Это означает, что программы автострахования в разных компаниях будут отличаться друг от друга.

Добавление или исключение из списка определенных страховых случаев отразится не только на полноте и качестве получаемой услуги, но и на конечной стоимости полиса.

Особенности страховых случаев по КАСКО

Приняв решение о добровольном страховании автомобиля, не стоит ориентироваться на условия договора, заключенного соседом, родственником или знакомым. У одних компании, с которыми они сотрудничают, могут, например, оплачивать восстановление лакокрасочного покрытия, испорченного царапинами или притертостями, а у других — откажутся возмещать ущерб от угона, если машину похитили с неохраняемой стоянки.

Прежде чем купить полис, автовладельцу необходимо внимательно изучить предлагаемые условия и обсудить с представителем страховщика, что дает ему КАСКО, и на возмещение каких убытков он сможет твердо рассчитывать. Если по каким-то причинам автолюбитель не обговорил с менеджером СК условия договора, по которому застрахован его автомобиль, он может найти полный перечень рисков на обратной стороне полиса.

Чтобы снизить стоимость полиса, некоторые автовладельцы просят страховщика исключить из основных рисков хищение автомобиля. Сегодня многие машины оснащены современными противоугонными системами, а бдительные собственники стараются хранить свой транспорт в гараже или на охраняемой парковке. При таких условиях похитить машину действительно непросто. И страховщики пошли навстречу пожеланиям клиентов. Графа «Угон» в бланке полиса может быть либо перечеркнута, либо в нее вписывается тариф, понижающий стоимость страховки.

Однако прежде чем вычеркивать из полиса риск угона, владельцу все же следует лишний раз оценить степень защищенности автомобиля. Ведь надеяться на возмещение данного ущерба, если похитители автомобиля окажутся хитрее предпринятых охранных мер, в подобном случае он уже не может.

Как оформить ОСАГО дешево

Для получения полного перечня компаний, готовых застраховать машину, нужно указать информацию об автомобиле, страхователе и сроках действия полиса.

При использовании калькулятора достаточно ввести государственный регистрационный знак транспортного средства. Система сама выполнит поиск и заполнит поля, касающиеся автомобиля. Останется указать только номер диагностической карты и срок ее действия.

Если номера нет, либо он неизвестен по иным причинам, придется самостоятельно вводить сведения об автомобиле: марка, модель, VIN, год выпуска, мощность двигателя реквизиты ПТС и СТС.

На следующих страницах указывается информация о собственнике автомобиля, допущенных к управлению лицах (ФИО, дата рождения, личные данные, реквизиты водительского удостоверения), выбирается срок страхования.

Для оплаты и получения готового полиса нужно ввести адрес электронной почты и номер телефона.

После заполнения запрашиваемых данных откроется таблица со всеми страховыми компаниями, готовыми оформить полис на указанных условиях. Здесь можно изучить варианты, и при наличии подходящего перейти на страницу оплаты:

Недорого оформить страховой полис ОСАГО можно с помощью онлайн-калькулятора, размещенного на нашем сайте. Его плюсом является автоматический поиск предложений по всем страховым компаниям с последующим формированием сводной таблицы. Благодаря этому водителю не придется вручную заполнять анкеты у каждого страховщика и затем сравнивать предложения между собой.

Калькулятор расчета ОСАГО онлайн от Sravni.ru

Задумавшись о покупке или продлении полиса обязательного автострахования, посетители сайта Сравни.ру могут воспользоваться простым интерфейсом, способным за несколько минут предоставить и сравнить предложения от возможных страхователей. В приоритет выводятся те компании, которые предлагают наиболее выгодный вариант для определенного клиента.

Для использования предложенной услуги по подбору ОСАГО онлайн необходимо следовать следующему списку действий:

- Введите название бренда автомобиля;

- Укажите год, в который была произведена машина;

- Уточните модель вашего транспортного средства;

- Сообщите данные о мощности двигателя в лошадиных силах, а также укажите объем двигателя (данные должны соответствовать информации из техпаспорта);

- Из предложенного списка выберите регион РФ, в котором был оформлен автомобиль, а также требуются сведения о месте прописки владельца авто.

- Уточните начало действия полиса ОСАГО (обычно страховые компании предлагают срок через три дня после оформления документа, однако, при желании, можно подобрать вариант действия уже на следующий день);

- Для завершения этапа введения данных нужно указать всех водителей, которым вы желаете разрешить управление вашим автомобилем (если допущенных много, или нет конкретных данных о возможных водителях, то можно выбрать строку «Без ограничений»);

- После ввода необходимой информации сервис Sravni.ru перенаправляет вас на страницу со всеми найденными предложениями страхования.

КАСКО и ОСАГО при ДТП

Существенная разница между КАСКО и ОСАГО касается механизма выплаты при ДТП. Частично она была освещена выше. Ключевым отличием становится тот факт, что в рамках ОСАГО компенсируется ущерб пострадавшей стороне, в том числе по полису виновника аварии. Базовым принципом обязательного автострахования справедливо считается так называемое прямое урегулирование. Его суть заключается в обращении пострадавшего в собственную страховую компанию, которая непосредственно контактирует с автостраховщиком виновной стороны.

Ситуация с КАСКО несколько сложнее. В этом случае вполне вероятным сценарием развития событий становится компенсация ущерба виновнику ДТП. Такая возможность устанавливается договором и прежде всего, перечнем включенных в полис добровольного автострахования рисков.

Что выбрать при ДТП?

Однозначного ответа на вопрос, вынесенный в подзаголовок, дать попросту невозможно. Дело в том, что он зависит от обстоятельств конкретного дорожно-транспортного происшествия. В подавляющем большинстве случаев наличие полиса КАСКО становится важным преимуществом автовладельца, так как повышает вероятность получения максимально возможной компенсации ущерба. Причем даже в том случае, если водитель выступает виновником аварии. В то же время необходимо понимать, что ОСАГО оформляется всегда и в обязательном порядке. Полис КАСКО – дело сугубо добровольное и требующее серьезных дополнительных расходов.

КАСКО и ОСАГО — в чем разница?

ОСАГО расшифровывается как Обязательное Страхование Автогражданской ответственности, а КАСКО — по одной из версий – как Комплексное Автомобильное Страхование Кроме Ответственности. Между двумя вариантами автостраховки существует сразу несколько существенных различий. Первый озвучен выше – добровольный и обязательный характер оформления.

Лимиты ответственности

Максимальная ответственность в рамках ОСАГО установлена на уровне полмиллиона рублей в части компенсации ущерба здоровью и жизни пострадавшего в ДТП человека и в размере 400 тыс. руб., если выплата касается возмещения материального ущерба. При наличии нескольких пострадавших людей и транспортных средств, указанная сумма распределяется между ними.

Допускается оформление расширенного полиса ОСАГО. В этом случае допускается больший размер выплаты, который происходит за счет страхователя. Если расширение не оформлено, дополнительное взыскание с виновной стороны возможно, но для этого требуется обращение в суд.

Величина страховой компенсации по КАСКО регламентируется индивидуальными условиями страховки. В этом случае говорить о лимите ответственности не приходится, а итоговая выплата может составить весьма внушительную сумму.

Технический осмотр

Характерной особенностью и отличием ОСАГО от КАСКО становится отсутствие необходимости проходить техосмотр для машин, чей возраст не превышает три года. Страховой компании предоставлено право произвести осмотр собственными силами, но на практике оно реализуется крайне редко.

Применительно к КАСКО правила страхования определяются каждой компанией самостоятельно. В них регламентируется необходимость предоставления диагностической карты, что далеко не всегда включается в перечень требований к страхователю.

Форма и сумма компенсации

Порядок и правила расчета компенсации в рамках ОСАГО регламентированы намного жестче и детальнее, чем по КАСКО. В этом нет ничего удивительного, так как автострахование в этом случае осуществляется в обязательном порядке и в намного больших масштабах. Например, установлен предельный срок перечисления денежных средств, составляющий 20 дней с момента предоставления страхователем полного комплекта документов. Любое нарушение ведет к серьезным штрафным санкциям со стороны регулятора рынка — Центробанка России или РСА.

Место ремонта

Возможным вариантом компенсации по ОСАГО выступает ремонт транспортного средства пострадавшей стороны. Он выполняется в автосервисе, с которым у автостраховщика заключен договор. Дополнительным требованием выступает расположение технического центра в пределах 50 км от местонахождения поврежденного транспортного средства.

Электронные полисы

Сравнение ОСАГО и КАСКО было бы неполным, если не отметить схожие моменты между ними. Первый и главный – прямое отношение к автострахованию и автовладельцам. Необходимо выделить еще одно сходство, особенно актуально в последние годы.

Речь идет о возможности оформления полиса в электронном виде. Такой формат сотрудничества выгоден обеим заинтересованным сторонам. Автовладелец экономит собственное время, так как ему не нужно лично отправляться в офис страховой компании. Кроме того, онлайн-заявку на получение страховки можно подавать в любое удобное время в круглосуточном режиме. Страховая компания минимизирует собственные расходы на содержание многочисленных офисов и таким образом увеличивает прибыль.