Какую кредитную карту лучше оформить в 2021 году

Содержание:

- Деньги от «Альфы»

- Бонусы и привилегии

- С каким банком сотрудничать?

- Лучшие кредитные карты 2020 года по величине кредитного лимита

- Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

- Восточный банк / Восторг

- Что нужно знать про льготный период

- Самые выгодные карты для снятия наличных

- Назначение и порядок использования

- На какие факторы следует обращать внимание

- Критерии оценивания кредиток

- Как получить кредитку?

- Самые выгодные кредитные карты с кэшбэком

- Как правильно выбрать кредитную карту

Деньги от «Альфы»

Если искать отзывы о выгодных кредитных картах для снятия наличных, то выделяют «Альфа Банк». Именно здесь предлагают высокую продолжительность льготного периода — до 100 дней. Причем, когда клиент хочет снять сумму до 50 000 рублей через банкомат, то операция пройдет без комиссии. Если понадобилась сумма сверх указанной, то в рублях комиссия будет от 300 рублей — 3,9 %.

Минимальные платежи составляют 5 % от задолженности (320 рублей). Многие считают, что это достаточно дорогая кредитка в плане начисляемых процентов за пользование средствами — от 23,9 % до 39,9 %. В зависимости от статуса и тарифа карты, годовое обслуживание может составлять от 1190 до 6990 рублей.

Банк предлагает оформить кредитку клиентам, достигшим 21-летнего возраста, имеющим подтвержденный доход более 9000 рублей. Максимальная сумма кредита составляет не более 300 тысяч рублей.

Бонусы и привилегии

С целью привлечения большего круга потребителей подобного банковского продукта многие предлагают бонусные программы, скидки. Судя по отзывам, самая выгодная кредитная карта может предложить еще и кэшбэк (возврат определенного процента от потраченных средств). Подобная услуга может предоставляться в виде скидки для оплаты товаров и услуг в торгово-розничной сети.

Специальные привилегированные карты с кредитным лимитом могут быть выпущены с возможностью накопления милей, которые охотно принимаются к оплате за авиа- и ж/д билеты. Активные пользователи положительно отзываются о подобной возможности, например, когда необходимо часто перемещаться по стране или за ее пределы, оплата при помощи кредитки становится выигрышным вариантом.

С каким банком сотрудничать?

Кредитные карточки оформляются на упрощенных условиях, ставки обычно прозрачные. При этом банки предпочитают сотрудничать с проверенными, надежными клиентами. Очень важен постоянный источник дохода – без него одобрят минимальный лимит. КИ всегда проверяется, хорошо, если она нулевая либо позитивная.

Для быстрого сравнения условий, предлагаемых разными кредитными учреждениями, удобно пользоваться специальными сервисами агрегаторами. Через них можно будет подобрать карточку с учетом интересующих лично вас критериев. Если говорить о популярных банках, то в России это:

- Альфа.

- Тинькофф.

- Восточный банк.

- Росбанк.

- МТС Банк.

- АТБ.

- Райффайзенбанк.

- Ренессанс Кредит.

- Открытие.

- Экспобанк.

Лучшие кредитные карты 2020 года по величине кредитного лимита

Если вы нуждаетесь во внушительном финансовом резерве, лучше открыть кредитку с большим кредитным лимитом. Как правило, банки предлагают 300 000–500 000 рублей. Но бывают исключения, например, до 1 000 000 рублей. Но вы должны понимать, что столь крупный размер заемных средств может получить не каждый человек. Лимит фининституты определяют также в индивидуальном порядке, и на него влияет уровень платежеспособности заемщика, состояние его кредитной истории.

Если вы уже являетесь действующим клиентом, имеете накопительный счет, куда регулярно поступают деньги, зарплатный, депозит/вклад, или хотя бы получаете высокую зарплату и незакредитованы, кредитный лимит одобрят больше. Если изначально вам не захотят доверить крупную сумму в долг, лимит могут увеличить со временем.

Однако это происходит не реже 3-6 месяцев и по инициативе банков, так как они не любят, когда об увеличении кредитного лимита просит сам клиент. При этом держатель карты должен соответствовать определенным требованиям:

- активно эксплуатировать кредитку;

- не допускать просрочек;

- продолжать получать доход на том же уровне или больше.

Кредитная карта Мультикарта ВТБ

Заслуженно в рейтинг лучших кредитных карт попала и Мультикарта ВТБ. Во-первых, ее максимальный лимит равен 1 000 000 рублей. Во-вторых, ставка хоть и высокая (26% годовых), но при активном использовании пластика и подключении опции «Заемщик», ее можно уменьшить до 10%. В-третьих, есть масса других «фишек».

| Преимущества | Недостатки |

| Длительный ЛП – 101 день. Он распространяется не только на оплату товаров/услуг, но и на снятие денег в устройствах самообслуживания, переводы | Отсутствие доставки |

| Бесплатное обслуживание при тратах на покупки от 5 000 рублей в месяц | Длительное ожидание решения – от 1 до 5 дней |

| Пополнение с карт других банков через онлайн-банк – 0 ₽ | Обязательное подтверждение дохода за последний год при кредитном лимите свыше 300 000 ₽ |

| В первые 7 дней после получения пластика без комиссии: снятие до 100 000 рублей | Изначально ставка составляет 26%, ее снижают постепенно при условии активного пользования Мультикартой ВТБ и подключении опции «Заемщик» |

| Бесплатное обслуживание карты в первый месяц даже при невыполнении критерия бесплатности, но при подаче заявки на сайте | Взимание комиссии за обслуживание, если сумма трат в расчетном периоде менее 5 000 рублей – 249 ₽ за месяц |

| Оформление по паспорту при запросе лимита не более 300 000 ₽ | Высокая плата за снятие денег по истечении семидневного «льготного периода» — 5,5% (минимум 300 ₽) |

| Небольшой размер обязательного платежа – 3% от суммы долга | — |

| Разнообразие бонусных опций, по которым можно получить: скидку на ставку по кредиту/ипотеке/кредитной карте до 10%, до 4% кэшбэка с ресторанов, кафе, театров и кино, АЗС, парковок, до 4% за любые покупки, до 3% милями в категории «Путешествия», до 1,50% дохода по вкладам/сберегательным счетам | — |

Кредитная карта #МожноВсё Росбанка

Кредитный лимит лучшей карты #МожноВсё Росбанка в 2020 году варьируется в пределах 15 000 – 1 000 000 рублей. Ставка начинается с 25,90%. Это немало, но банк дает привилегии в плане комиссии за обслуживание:

- 1-ый месяц – 0 ₽;

- со второго месяца – бесплатно, если тратить на покупки от 15 000 рублей. Иначе – 79 рублей.

На протяжении максимум 62 дней можно не платить проценты. Разрешается использование собственных средств, переводы с карты на карту. При этом комиссии нет, но если переводить кредитные средства, Росбанк возьмет за операцию 4,90% + 290 ₽. Столько же заемщику приходится отдавать за снятие кредитных денег, свои же в банкомате эмитента можно снимать без лишних трат.

Но в случае с обналичиванием в банкоматах сторонних банков комиссия будет – 1% + 100 ₽. Есть у кредитки и программа лояльности, точнее две. Но выбрать можно одну: либо кэшбэк, либо Travel-бонусы за каждые потраченные 100 ₽. И размер кэшбэка, и размер Travel-бонусов зависит от того, сколько держатель тратит на покупки. Повышенный cashback начисляют только по одной из выбранных категорий.

С остальных покупок Росбанк возвращает 1%. При заказе карточки с кредитном лимитом не более 100 000 рублей потребуют только паспорт. Иначе незарплатные клиенты банка должны будут подтвердить доход любой доступной справкой. Еще одним преимуществом одной из лучших в 2020 году кредитных карт является возможность ее получения в день обращения и озвучивание ответа по заявке онлайн.

Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

Оформление кредитной карты необязательно приведет ее держателя в долговую яму. Если ей правильно пользоваться, можно не терять деньги, и даже их приумножить. Выгодные кредитные карты будут полезными, если применять в 2021 году на практике такие советы:

- Оформите самую лучшую кредитную карту на ваш взгляд и начните пользоваться банковской каруселью. Нужно на выгодных условиях с длительным льготным периодом оформить кредитку в том банке, где у вас уже есть зарплатная карта. Первой оплачивайте покупки. А зарплату (хотя бы ее часть) кладите на депозит или сохраняйте на остатке, чтобы получать %. Когда беспроцентный период начнет истекать, снимайте деньги с депозита либо дохода, полученного от %, для погашения долга.

- Выбирайте лимит, в зависимости от заработка. Оформляйте кредитную карту с лимитом, который будет соответствовать в 2021 году размеру вашей з/п и длительности грейс-периода. Вам хватит средств при аккуратных тратах, если лимит не будет превышать льготный период в 3 раза. Например, доход составляет 30 тысяч рублей в месяц. ЛП достигает 90 дней, тогда лимит не должен превышать 90 000 рублей.

- Не берите кредитную карту, если ее привезли на дом без договора. Внимательно читайте документ. Выясните, не навязаны ли страховки. А если обнаружите соглашение на страхование после активации карты, незамедлительно пишите заявление на отказ от нее.

- Не снимайте деньги в банкоматах, если есть комиссии за операцию. Казалось бы, кредитная карта самая лучшая, потому что у нее снятие наличных бесплатное. Но здесь вас может ожидать подвох – прерывание льготного периода.

- Применяйте кредитку в качестве залога. При бронировании отелей, аренде авто обычно блокируют деньги. Берите для этого не дебетовую, а кредитную карту.

- Вносите платежи заранее, чтобы из-за технических сбоев, праздников, выходных не попасть на просрочку и штрафы.

- При возникновении проблем не избегайте контактов с эмитентом. Помните, рефинансирование также распространяется на эти продукты.

- Пользуйтесь дополнительными привилегиями от платежных систем.

Исходя из текущей долговой нагрузки, максимальная безопасная сумма кредита для вас

Как сделать так, чтобы кредитные карты в банках работали на вас

Кредитная карта, как вы уже могли убедиться, — это не только финансовый резерв. С ее помощью можно не только тратить деньги, но и зарабатывать. Вот еще несколько советов, которые позволят вам обрести пассивный доход:

- Заведите лучшую кредитную карту, позволяющую хранить деньги под проценты, например, Кэшбэк Восточного, Халва Совкомбанка, MTS CASHBACK. Если на остатке оставлять определенную сумму, на нее будут капать %. Но сначала посчитайте возможную прибыль по накопительному счету, и учтите комиссию за годовое обслуживание. Если прибыль покроет стоимость пластика, вы сможете получить выгоду.

- Следите за скидками на нужные товары. Так вы сможете сэкономить, не дожидаясь зарплаты, а оплатив покупки кредитной картой в период акции.

- Если вам подключены платные услуги, следите, чтобы на счету всегда была сумма для их оплаты. Иначе банк спишет комиссию, из-за чего может образоваться задолженность, прекратиться льготный период и т.п.

- Старайтесь не запрашивать большой лимит. Он должен быть соизмеримым с вашим заработком.

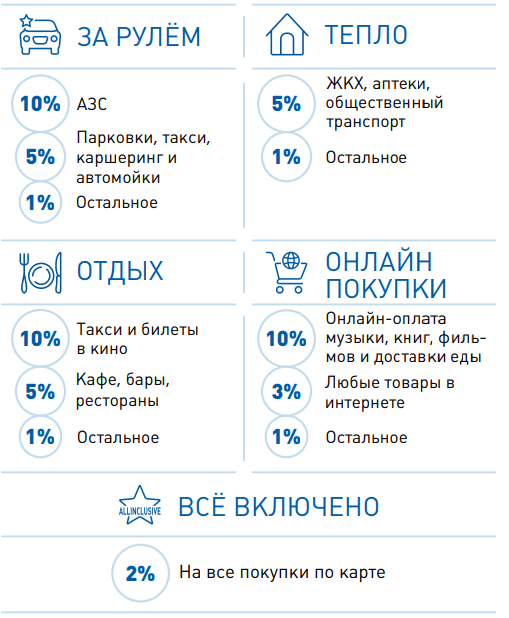

- Подумайте, какие товары вы приобретаете чаще всего, а потом посмотрите, за какие покупки, а также, сколько банк будет возвращать денег. И уже отталкивайтесь от этого. Автовладельцам стоит присмотреться к картам с большим кэшбэком за покупки на АЗС. Для путешественников самые выгодные кредитные карты банков с максимальным количеством бонусов в виде миль.

- Внимательно изучите особенности бонусной программы. Оцените, принесет ли пользу выбранная кредитная карта. Смотрите на: количество партнеров; разнообразие категорий, величину бонусов, срок действия программы, период, когда баллы конвертируются в рубли.

- Платите в кафе, кинотеатре за друзей. Предварительно попросите, чтобы товарищи деньги, которые собирались на себя потратить, перевели вам на кредитную карту или возвратили наличными. Так вам начислят больше бонусов за общую сумму счета и, оплачивая расходы всей компании, вы ничего не потеряете.

В конце

Чтобы кредитная карта стала для вас лучшей, то есть приносила максимальную выгоду, вы должны соблюдать финансовую дисциплину, дедлайн, брать не больше, чем можете вернуть. Заводите кредитку только при наличии стабильного дохода и после внимательного изучения договора, условий обслуживания и программ лояльности. Интересно, какую кредитную карту оформите вы?

Восточный банк / Восторг

Кредитная карта «Восторг»

Карта “Восторг” предлагает не платить проценты 90 дней, в том числе и за снятие наличных денег. Условия по кредитке:

- Плата за обслуживание – 0 ₽.

- Лимит – от 10 000 до 300 000 ₽.

- Процентная ставка после окончания льготного периода – 28 %.

- Снимать наличные в банкомате можно, но банк возьмет комиссию в размере 4,9 % плюс 399 ₽. Дневной лимит равен 150 000 ₽, ежемесячно – не более 1 млн ₽.

У банка широкая бонусная программа. Можно подключить одну из 5 категорий, по которой будет возвращаться повышенный кэшбэк, при необходимости менять ее раз в месяц. Накопленными бонусами компенсируются любые покупки, оплаченные кредиткой.

Что нужно знать про льготный период

О предложениях банков, многие узнают из рекламы, в которой не говорится самое главное — как определить выгодную кредитную карту с льготным периодом. В последнее время стало популярным называть большой срок, но не упоминать при этом, что он имеет свои условия. Для начала стоит выяснить, что такое льготный период. Это период времени, когда на сумму, которую была потрачена, не начисляется процент. Клиент возвращает только то, что потратил и ничего не переплачивает банку.

В зависимости от финансового учреждения, условия и продолжительность разные. Судя по отзывам пользователей и статистике, в среднем он составляет 50 дней. Самый максимальный срок, который встречается среди предложений банков — 200 дней. Но он не учитывается при несвоевременном исполнении обязательств клиентом.

Самые выгодные карты для снятия наличных

«Просто кредитная карта» Ситибанк

Рейтинг: 5.0

Лидером становится финансовый продукт, который позволяет снимать наличные бесплатно без любых ограничений. Он не предполагает оплаты за годовое обслуживание, выпуск и штрафов за просрочку. Надежный банк, являющийся подразделением крупнейшего финансового концерна, гарантирует сохранность собственных средств, так как карта может быть оформлена и как основная, и как кредитная.

После дистанционного одобрения заявки, готовый пластиковый носитель можно получить одним из 3 способов: в офисе компании, на почте или через курьера. Лимит суммы составляет 300000 рублей. Процентная ставка утверждается согласно категории, в которую попадает заемщик, и начинается от 13,9%.

Покупка в торговых организациях-партнерах Ситибанка даст возможность сэкономить до 20% от суммы товара. Москвичам, пользующимся общественным транспортом, предоставляются возможность оплаты проезда «Просто кредитной картой». Мобильное приложение будет стоить 65 рублей в месяц. Смс-сообщения обойдутся держателю в 89 рублей за 30 дней. Несомненным плюсом кроме всех перечисленных является предоставление льготного периода, длительность которого составляет 120 дней. Чтобы пользоваться картой, необходимо подтвердить доход.

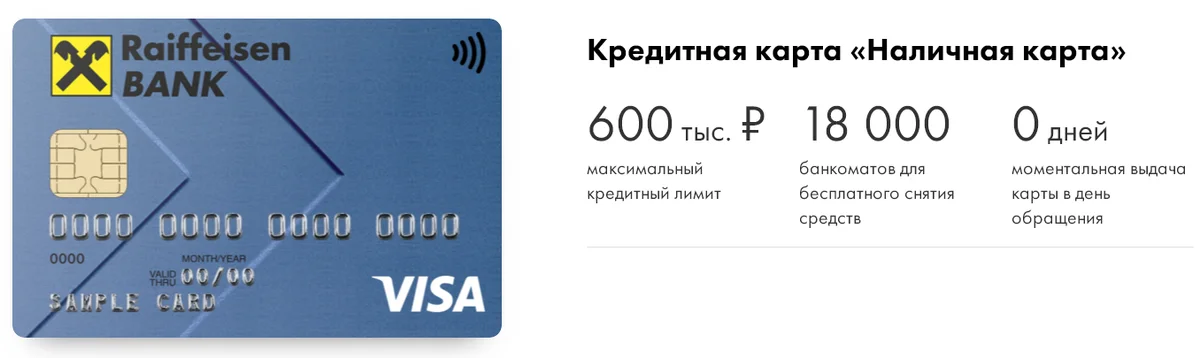

«Наличная карта» Райффайзенбанк

Рейтинг: 4.9

На втором месте – карта с выгодным предложением для тех, кто предпочитает везде рассчитываться наличными средствами. За снятие в собственных банкоматах и организаций-партнеров платить не придется. Если банк не входит в этот список, то со счета спишется 0,5% от суммы. Это еще не все преимущества этой карты. Ей можно расплачиваться в любой точке мира, а о решении на ее получение можно узнать моментально после подачи заявки.

Лимит предоставляется в размере до 600000 рублей. Льготный беспроцентный период длится 50 дней. За годовое обслуживание основной карты снимается 890 рублей, дополнительной – 500. Пополнение счета суммой свыше 10000 руб. не тарифицируется, меньшей – 100 р. Получение готовой карты возможно в офисе или через менеджера, который подъедет по указанному адресу в оговоренный срок.

Условия банка были оценены всеми держателями, которые пользуются и наличными, и безналичными средствами. Удобное мобильное приложение и интернет-управление финансами помогает всегда контролировать расходы. Бонусная программа позволяет возвращать кэшбэк и получать скидочные предложения до 30% от магазинов-партнеров Райффайзенбанка. Смс-оповещение подключается по желанию заемщика, и его стоимость составляет 60 рублей в месяц.

«МТС Деньги Zero» МТС Банк

Рейтинг: 4.8

Максимально доступная кредитная сумма – 150000 руб. Кроме пользования наличными можно оплачивать покупки без процентов. Бесплатное обслуживание длится 60 месяцев. При нарушении договорных сроков со счета ежедневно списывается 30 рублей. Процентная ставка одна из самых низких на рынке – 10%. Существенный плюс: если заемные деньги не тратятся, то никаких комиссионных не взимается.

Кредитная программа предусматривает пользование мобильным приложением и онлайн-банком бесплатно. Карта рассчитана и на бесконтактную оплату товаров и услуг. Среди всех преимуществ был выделен недостаток: отсутствие бонусов за покупки. Но по отношению ко всем плюсам этот минус не существенен.

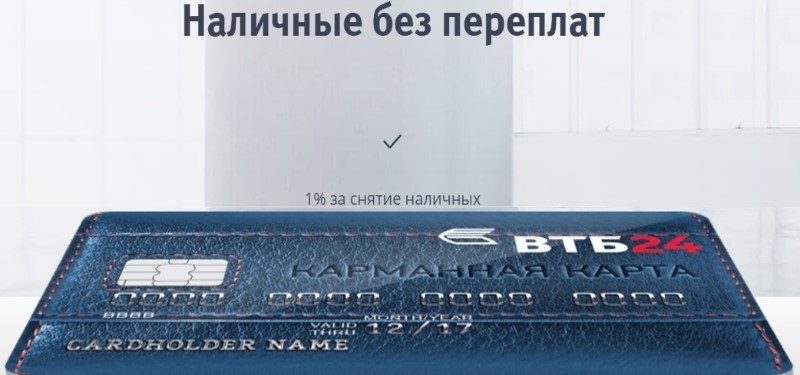

«Карманная карта» ВТБ 24

Рейтинг: 4.7

На четвертой строчке – классическая кредитная карта, с которой можно снимать до 100000 руб. наличными в день в любых банкоматах. Тариф за операцию составляет 1%. Доступный лимит при положительной кредитной истории – от 10000 до 299999 рублей. Получить карту можно, отправив заявку онлайн, в близлежащем отделении. Заемщик должен соответствовать следующим критериям: возраст 21-68 лет, гражданство РФ, постоянная занятость на одном месте не менее полугода.

При подписании договора необходимо предоставить справку 2-НДФЛ. Интернет-банкинг – бесплатный. Смс-информирование стоит 59 р. за месяц, годовое обслуживание – 900 р. При покупках в торговых точках компаний-партнеров скидки достигают 30%. Минимальная сумма обналичивания – 50 руб. Процентная ставка варьируется от 22 до 28%. При переводах кредитных средств комиссия составляет 0,055%. За собственные финансы она не взимается.

«Карманная карта» от ВТБ 24 выгодна зарплатным клиентам, которые могут не подтверждать доход. Преимуществ у продукта много. Минусом посчитали отсутствие льготного периода, но в остальном все условия выгодны, особенно тем, кто уже кредитовался в этом банке и является добросовестным заемщиком.

Назначение и порядок использования

Прежде чем выбрать самую выгодную кредитную карту, необходимо четко понимать для чего она оформляется, как ею будет пользоваться владелец. Поскольку средства, которые на нее зачисляются, даются не безвозмездно, а в кредит, то при несоблюдении условий использования можно оказаться в значительном минусе, ощутив разочарование и нежелание в дальнейшем ею пользоваться.

Пластиковая карта предполагает два вида использования: наличный и безналичный. Каждый банк и сами пользователи отмечают в своих отзывах, что выгоднее кредитную карту использовать при безналичной форме оплаты услуг, товаров, работ. Именно при таком способе расчетов срабатывает льготный период, который позволяет, при соблюдении определенных условий, вернуть потраченную сумму. Как правило, тарифы многих банков указывают на то, что при снятии денежных средств клиент теряет возможность пользоваться средствами с кредитной карты без процентов и комиссий.

На какие факторы следует обращать внимание

Можно выделить некоторые банки, которые предлагают действительно выгодные и интересные условия при выдаче кредиток

Однако еще очень важно обращать внимание на следующие факторы:

- предоставление бонусов при использовании карты во время оплаты услуг или товаров;

- возврат определенного процента потраченных денег;

- накопление миль или иных бонусов, которые могут использоваться для разных целей;

- предоставление скидок в организациях, являющихся партнерами банка;

- низкая ставка процента;

- возможность пользоваться данным инструментом в иностранных государствах;

- длительность грейс-периода;

- возможность оплачивать проезд безналичным способом;

- использование дисконтной программы при расчетах на заправках;

- наличие большого количества банкоматов в городе, где проживает потенциальный держатель;

- оперативность выпуска кредитки;

- размер лимита;

- отсутствие скрытых и открытых существенных комиссий;

- количество документов, необходимых для оформления кредитки;

- стоимость обслуживания и выпуска карты.

В каком банке выгодно оформить кредитку

Существуют некоторые банковские организации, которые предлагают действительно выгодные и интересные условия для клиентов. Какую кредитную карту лучше взять — решает каждый человек самостоятельно, однако можно выделить некоторые банки, предлагающие самые интересные условия. К ним относится:

- Тинькофф Платинум. По ней лимит составляет до 300 тыс. руб., а грейс-период равен 55 дням. Ежемесячно уплачивается от 6 до 8% от суммы, взятой взаймы. Пополнять карту можно в разных организациях, являющихся партнерами банка, причем за этот процесс не взимается комиссия. Допускается гасить долг даже в других банковских организациях без уплаты комиссионных отчислений. При оплате картой покупок, обратно возвращается от 1% денег. Начисляются бонусы — один бонус равен рублю. Пользоваться средствами по кредитке допускается для оплаты коммунальных услуг или мобильного телефона. Если выбирать данную карту, то выпускается она в течение двух дней.

- Альфа-Мили в Альфа банке. Данная карта программы стандарт предоставляет лимит до 150 тыс. руб., а беспроцентный период длится до 60 дней. Дарится 5 тыс. миль на карту любого стандарта, а также предоставляется страховой полис для людей, любящих путешествовать. Ставка является достаточно приемлемой, поскольку она равна 24,99%. Обычно эта кредитка выгодна тем людям, которым приходится часто бывать в разных городах России.

- Суперкарта, выдаваемая в Промсвязьбанке. Лимит равен до 600 тыс. руб., а процент составляет 34,9%. Льготный период устанавливается индивидуально, причем он может достигать даже 145 дней. Не взимаются средства за обслуживание, а также можно пользоваться бонусами и системой привилегий и безопасности.

- Добрая карта в МДМ банке. Лимит равен до 300 тыс. руб. а выпуск и обслуживание кредитки предоставляются на бесплатной основе. Партнерам банка предлагают существенные и интересные скидки, а годовая ставка устанавливается на уровне 36,9%.

Таким образом, сказать точно, какую кредитную карту выбрать, достаточно сложно, поскольку каждый банк предлагает свои уникальные условия. Желательно изучить некоторые наиболее выгодные предложения, чтобы остановиться на оптимальном варианте.

Важные моменты правильного выбора

Для получения действительно выгодной кредитки рекомендуется учитывать некоторые важные факторы:

Получается, что первоначально важно изучить, какие есть предложения кредиток в разных банках, чтобы выбрать наиболее оптимальное и выгодное предложение. Для каждого человека важны те или иные условия, причем нелишним будет изучить не только плюсы, но и минусы

Критерии оценивания кредиток

Чтобы выбрать лучшее предложение, надо сравнить все доступные варианты. Ориентируйтесь на перечень параметров:

- Грейс-период – время, в течение которого проценты на задолженность начисляться не будут. Но не забывайте – минимальный платеж все равно нужен, он указывается в договоре, обычно можно посмотреть соответствующую информацию в личном кабинете.

- Процентная ставка – стандартный показатель.

- Цена обслуживания – некоторые банки обслуживают кредитки бесплатно, другие устанавливают определенный прайс.

- Кредитный лимит – максимально доступная сумма денег (может изменяться).

- Стоимость обналичивания – в банкомате с вас возьмут от 4%, есть редкие исключения.

- Кэшбэк – отдельные банки возвращают часть расходов по кредитке, при условии, что платежи были проведены по безналу и в партнерских точках финансового учреждения.

Обычно банк указывает условия сотрудничества в формате «от» и «до», точные параметры будут зависеть от конкретного заемщика. Финансовое учреждение обязательно проанализирует его доход, кредитную историю, текущий рейтинг, прочие критерии.

Обязательно определите надежность банка до обращения, оцените его положение в различных рейтингах. Плюсом будет доступность информации по кредитным программам на сайте учреждения. Понятно, что финальные показатели всегда рассчитываются индивидуально, но общая информация тоже будет полезной.

Как получить кредитку?

Для получения желаемого продукта можно воспользоваться двумя основными способами:

- Посещение банковского отделения. Оформить кредитную карту в банке можно при посещении выбранного филиала и подаче заявки специалисту. Вопрос о выдаче соответствующей карты рассматривается довольно быстро, и получение кредитки на руки возможно уже в день обращения.

- Подача онлайн-заявки на интернет-ресурсе финансовой организации. Клиент может оставить заявку на кредитную карту непосредственно на сайте интересующего банка. Для этого необходимо найти там нужный кредитный продукт, заполнить запрошенные контактные данные и оставить заявку. Процесс рассмотрения будет очень быстрым (как правило, не более часа). После по указанным контактным данным с клиентом связывается банковский служащий и сообщает о результате. Получить кредитку на руки можно в удобном банковском отделении или при заказе доставки на дом (практически все организации предоставляют такую услугу).

Самые выгодные кредитные карты с кэшбэком

Tinkoff Black Тинькофф Банк

Рейтинг: 5.0

Самой выгодной картой с повышенным кэшбэком признан продукт популярного среди заемщиков банка, который предложил самые выгодные условия по возврату средств после совершения покупок. За приобретение товаров и услуг у компаний-партнеров кэшбэк составит 30%. Выбрав 3 любимые категории из 24 предложенных можно возвращать на счет до 5%. Остальные покупки тарифицируются 1%.

Карта очень быстро оформляется. Все происходит онлайн. Готовый носитель доставляется курьером на указанный адрес клиента. Переводы на счета других банков комиссией не облагаются, но есть лимит – 20000 руб. На остаток суммы также предусмотрен бонус в виде 5% годовых. Преимуществом карты служит возможность снимать бесплатно наличные в любых банкоматах по всему миру. Допустимая сумма в месяц – 300000 руб.

Мобильный банк признан самым удобным среди разработок финансовых учреждений. Совершать любые переводы можно, не выходя из дома и не имея особых навыков в работе в сети интернет. Оплата ЖКХ и других услуг происходит мгновенно. Приложение, интернет-банкинг подключаются бесплатно. За смс-информирование списывается 59 рублей. Пользователи отметили круглосуточную поддержку, которая помогает решить многие возникающие вопросы.

MTS Cashback МТС Банк

Рейтинг: 4.9

Второй призер – кредитная карта с выгодой до 25% при приобретении товаров у партнеров банка. Все покупки на АЗС, в супермаркетах, кинотеатрах вернутся бонусами до 5%. Все остальные операции тарифицируются кэшбэком в 1%. Накопленные баллы можно тратить на покупку мобильных устройств в сети МТС, оплачивать услуги сотовой связи, а также использовать при приобретении любой продукции в торговых организациях, сотрудничающих с банком. Предоставляемый лимит: от 10000 до 299999 рублей.

Еще один плюс – это 111 дней без процентов. То есть пользуешься заемными средствами без комиссий, а на карту все равно возвращается кэшбэк. По окончании срока начинают начисляться проценты по ставке от 11,9%. Карта предусматривает бесконтактные операции и защиту всех действий через интернет-банкинг.

На момент ее получения заемщику должно исполниться 18 лет. Заявка рассматривается в ускоренном режиме и, если никаких вопросов к кредитной истории нет, то получить готовую карту можно в день обращения. Это возможно в отделениях финансового учреждения или в любом салоне связи МТС. Требований всего несколько: действующий паспорт, гражданство РФ и постоянная регистрация. Единовременная плата за выпуск пластикового носителя – 299 руб. Годовое обслуживание не тарифицируется.

«Двойной кэшбэк» Промсвязьбанк

Рейтинг: 4.8

Третьим призером стала карта, пользуясь которой можно получить повышенный кэшбэк в размере 10-11%. Это все расчеты в ресторанах, АЗС, кафе. При покупке товаров других категорий возврат составит 1% от суммы. Финансовый продукт «Промсвязьбанка» стал первым в России, который предусматривает кэшбэк не только на покупки, но и на пополнение счета. Бонусы начисляются ежемесячно и приравниваются к рублю 1 к 1. Лимит устанавливается, исходя из индивидуальной истории заемщика, и варьируется от 15000 до 600000 рублей.

Примечательно, что сумма до 100000 р. оформляется только по паспорту. Если она выше, то потребуется справка, подтверждающая доход. Изготовление карты бесплатное. За годовое обслуживание снимается 990 руб. Готовый пластиковый носитель может быть доставлен курьером по любому указанному адресу без оплаты этой услуги.

Для выгоды клиентов установлен льготный период 55 дней. По его истечению годовая ставка составляет 26%. Приложение скачивается бесплатно. Операции можно проводить через него или через онлайн-банк. Согласно отзывам пользование через интернет очень удобно, простой интерфейс позволяет людям без навыков быстро в нем разобраться. При необходимости служба поддержки всегда поможет при обращении. Она работает 24 часа 7 дней в неделю.

Gold Хоум Кредит Банк

Рейтинг: 4.7

Максимально допустимый лимит – 300000 руб. Есть беспроцентный льготный период – 51 день. По его окончанию включается тарификация, начиная с 19,9%. Карта может быть использована как кредитная и как зарплатная. При переводе собственных денег на счет включается привилегированный тариф. Это бесплатные переводы между счетами, снятие наличных и возврат до 10% от оставшейся суммы в год.

Пополнение счета через мобильное приложение или онлайн-банкинг осуществляется без комиссий. Снятие наличных платное, но в льготный период операция выгоднее, чем в обычный. Получение карты происходит в короткий срок. Обслуживание – бесплатное. Карту посчитали удобной и выгодной многие держатели. Существенных недостатков обнаружено не было.

Как правильно выбрать кредитную карту

При оформлении кредитной карты нужно внимательно изучать условия использования конкретного вида карты в конкретном банковском учреждении. Разумеется, для самого банка главное — заработать на вас

При этом он должен конкурировать с другими банками за ваше внимание, поэтому совершенно кабальные условия пользования кредиткой невыгодны и самому банку, иначе вы просто не возьмете его карту, а обратитесь к конкурентам

Разберем ключевые параметры любой кредитной карты, чтобы понять, какую карту лучше выбрать.

Есть несколько главных таких параметров:

- Процентная ставка по кредитной карте — сколько процентов годовых банк берет за использование кредита. В настоящее время ставка может составлять в среднем от 12 до 25 процентов годовых. Иногда она приближается к 50 процентам, но существуют и беспроцентные карты с фиксированной ежедневной комиссией за пользование средствами банка. Разумеется, чем ниже ставка, тем дешевле обойдется вам кредитование по карте.

- Кредитный лимит — максимальная сумма кредита по карте. Может доходить до миллиона рублей и более, но новым клиентам обычно выдают карту с небольшим начальным лимитом. С одной стороны, слишком маленький лимит не позволит особенно разгуляться. С другой стороны, сравнительно небольшая сумма лимита не позволит потратить лишнее, если вы планируете использовать кредитку только на текущие расходы.

- Стоимость выпуска и обслуживания кредитной карты — чаще всего выпуск карты бесплатный, но некоторые банки могут брать деньги и на этом этапе. Годовое обслуживание может быть бесплатным в первый год и платным в следующие годы. Иногда плата взимается с первого же года. Но все чаще банки предлагают полностью бесплатные карты, без комиссии за выдачу и дальнейшее использование. Стоимость обслуживания, если комиссия все-таки есть, составляет от нескольких сотен до нескольких тысяч рублей в год, в зависимости от других условий использования карты.

- Льготный период — то количество дней, в течение которых за кредит не взимаются проценты, при условии, что вы возвращаете потраченную сумму. Обычно это 50-60 дней, но у некоторых банков грейс-период доходит до 100-120 дней.

- Условия и способы погашения долга по кредитке — возвращать средства на карту вам придется достаточно часто, как минимум один раз в месяц. А значит, делать это должно быть удобно. В этом смысле удобно оформлять кредитную карту в том же банке, где у вас открыт счет или дебетовая карта (возможно зарплатная). Получая зарплату на счет или карту такого банка, вы легко сможете переводить средства на кредитку в нужный момент через интернет-банкинг. Впрочем, система быстрых платежей Центробанка позволяет переводить деньги между картами разных банков без всяких комиссий, если общая сумма переводов в течение месяца не превышает 100 тысяч рублей.

- Дополнительные бонусы и привилегии — многие банки завлекают клиентов такими приятными бонусами, как кэшбэк за определенные покупки или даже начисление процентов на средства клиента. Если, например, вы открыли кредитку, но кладете на нее свои средства, а кредитный лимит для вас — подушка безопасности на черный день, то на остаток ваших средств могут начисляться проценты как по банковскому вкладу.