Как посчитать свой кредит и проценты в excel самому?

Содержание:

- Переплата и дополнительные платежи

- Расчёт процентов по аннуитетным платежам

- ПСК

- Выбор приемлемой схемы платежей по кредиту

- Видео по теме

- Как правильно рассчитать проценты по кредиту – пример

- Данные для расчетов

- График погашения кредита аннуитетными платежами

- Комиссия

- Ежемесячный платеж: считаем дальше

- Формулы

- Штрафные санкции

- Учет дополнительных расходов

- Как самостоятельно рассчитать проценты по кредиту

- Расчёт доли тела кредита в аннуитетных платежах

- Как рассчитать кредит в Excel?

- Как рассчитать проценты по полученному займу (кредиту)

- Аннуитетные взносы

- Какие данные нужны для расчета кредита?

- Как считать проценты при кредитовании

Переплата и дополнительные платежи

При получении кредита в банке есть ряд дополнительных платежей.

Для ипотеки:

- страховка титула и имущества

- расходы на оформление бумаг, договора долевого участия

- оценку недвижимости,

- Расходы на нотариуса

- госпошлина в регистрационной палат

Для автокредита:

- страхование транспортного средства — КАСКО и ОСАГО

- пошлина за регистрацию транспортного средства

Нужно иметь ввиду, что данные расходы увеличивают переплату по кредиту. Обычно они добавляются к процентам по займу от банка.

Настоящей проблемой является подключение заемщиков к страхованию потребительских кредитов. Обычно при выдаче займа банк навязывает страховку.

Расчёт процентов по аннуитетным платежам

Посчитать долю процентов в аннуитетных платежах вам поможет вот эта формула:

Давайте для наглядности рассчитаем долю процентов в первом платеже по нашему кредиту:

Так как это первый платёж, то суммой оставшейся задолженности по кредиту является весь кредит – 50 000 руб. Умножив эту сумму на ежемесячную процентную ставку – 0.018333, мы и получим 917 руб. – сумму, указанную в нашем графике.

При расчёте суммы процентов в следующем аннуитетном платеже, на месячную процентную ставку умножается долг, который сформировался на конец предыдущего месяца (в нашем случае это 46 237 руб.). В результате получится 848 руб. – размер доли процентов во втором аннуитетном платеже. По такому же принципу рассчитываются проценты в остальных платежах. Далее давайте вычислим составляющую в аннуитетных платежах, которая пойдёт на погашение тела кредита.

ПСК

Полная стоимость кредита — это и есть та самая величина, отражающая все затраты заемщика, которые он понесет в процессе уплаты основного долга по кредиту. Раньше эту информацию банк старался умалчивать, дабы клиент не передумал оформлять кредит. Однако, согласно закону от 2014 года, банк обязуется указывать эту сумму на первой странице кредитного договора и на обязательном графике платежей. Причем размер этой записи должен быть максимально большим, дабы избежать дальнейших недоразумений.

Рассчитать этот показатель можно по простой формуле:

ПСК=СК+СВК+%, где:

- СК — сумма кредита;

- СВК — сумма всех комиссий (разовых и ежемесячных);

- % — проценты по кредиту.

Выбор приемлемой схемы платежей по кредиту

Не все банки предлагают различные методы погашения ссуды. Выбор есть при ипотечном займе и автокредитах, потребительские кредиты выплачиваются аннуитетными методами. Финансовым учреждениям этот способ выгоден (выше переплата).

При выборе способа платежей учитываются нюансы:

- Ежемесячный доход ссудополучателя. Выбирая дифференцированный метод доход плательщика должен быть выше на четверть, чем при аннуитетных платежах.

- Возможность досрочной выплаты. При аннуитетном способе закрытие долга выгодно в начале срока договора и к окончанию срока не имеет смысла. Большая часть процентов выплачена. При дифференцированном методе досрочная уплата выгодна на любом сроке.

Дифференцированные платежи лучше выбирать тем заемщикам, кто:

- оформляет ссуду на крупную сумму и длительный срок;

- есть возможные риски временной потери работы, здоровья;

- желает уменьшить переплату по кредиту;

- планирует досрочно закрыть договор.

Аннуитетные платежи оптимальны для ссудополучателя в случае:

- отсутствие возможности уплаты большой суммы ежемесячно;

- кредитование маленькой суммы и небольшого срока;

- при планировании бюджета, учитывая постоянную сумму платежа;

- нет возможности досрочного погашения.

Если банк предлагает альтернативу по платежам необходимо внимательно просмотреть все варианты.

Сотрудник банка не вправе отказывать потенциальному заемщику от распечатки двух графиков платежей и консультации по ним до оформления кредитного договора.

Видео по теме

Немного о кредитном калькуляторе

Разбираться в банковских формулах по расчёту процентов по кредиту сможет не каждый. Поэтому вы можете посмотреть наш кредитный калькулятор.

Это специальная программа, куда забиты уже все формулы. Нужны только ваши данные и команда к действию.

Чтобы воспользоваться данным сервисом, стоит:

- Ввести в поля только цифры, без тире, точек, запятых;

- Можно немного округлить, чтобы получилось лучше;

- Потом кликнуть по надписи аннуитетный или дифференцированный платеж;

- Затем нажать на «рассчитать».

Все. Программа покажет вам сумму переплат, итоговый процент переплаты и полную стоимость кредита.

Калькуляторы есть и на почти всех банковских сайтах. Не забывайте ими пользоваться, когда рассматриваете, то или иное банковское предложение.

Как правильно рассчитать проценты по кредиту – пример

10000 * 12% = 1200 рублей составит сумма, которую необходимо выплатить за пользование процентами банку.

То есть, если из наших 10000 выплачено 5000, то: 5000 * 12%/12 = 50 рублей ежемесячно придется отдавать банку за пользование кредитом. При этом, помножив это же число на 12, получим среднюю сумму для оплаты процентов за весь год.

При обращении в банк для получения кредита следует уточнить, какая система кредитования работает в данной организации. Если предлагается сделать выбор самостоятельно, то есть смысл остановиться на дифференцированном платеже. По такому платежу меньше переплата, да и само осознание того, что платить приходится за свои деньги, является немаловажным фактором при выборе способа кредитования.

Ипотечные кредиты также выгодно выплачивать дифференцированно, так как при растущей стоимости недвижимости невыгодно выплачивать кредит с переплатой значительной суммы средств.

Рассмотрим пример, который поможет правильно рассчитать кредит самому. Для простоты возьмём целые числа и округлим полученный результат до целого значения.

Кредит был оформлен на сумму 12000 рублей и выбрана была дифференцированная система погашения.

Товар был условно куплен в декабре, значит следующий срок платежа датирован январем будущего года.

Срок кредита – 1 год, ставка по проценту – 10%.

| Месяц | Сумма основного долга | Расчет процентов | Итого к оплате |

| Январь | 12000 | 12000*12*31/100*365=122 | 12122 |

| Февраль | 11000 | 11000*12*28/100*365=101 | 11101 |

| Март | 10000 | 10000*12*31/100*365=102 | 10102 |

| Декабрь | 1000 | 1000*12*31/100*365=10 | 1010 |

Период с апреля по ноябрь был осознанно упущен, но практика подсчета ничем не отличается от приведенных выше примеров. При сложении 12 показателей из правой колонки получится сумма кредита, которую необходимо будет вернуть в банк в течение года. Суммирование же третьей колонки позволит высчитать сумму переплаты, то есть той части, ради которой и работает кредитное учреждение.

Для расчета по аннуитетной формуле достаточно рассчитать процентную ставку по кредиту, так как сумму основного долга, необходимого к погашению ежемесячно мы уже знаем. Эта сумма равна 1000 рублей, поскольку такой способ платежа предполагает оплату равными долями.

(10000*(0,12/12))/(1–(1/(1/(1/ (0,12/12))))) = 833.

Следовательно, ежемесячно платить придется 1833 рубля.

Практика показывает, что дифференцированные кредиты гораздо выгоднее при долгосрочных займах, при которых в последние месяцы или годы выплаты уже не кажутся такими ощутимыми.

При низкой процентной ставке и малом сроке кредитования выбор можно сделать в пользу аннуитетного платежа, в котором самым проблемным станет не первый год, как при дифференцированном способе займа. Долговая нагрузка равномерно распределится между всеми периодами кредитования.

Данные для расчетов

Чтобы правильно рассчитать процентную ставку и величину переплаты, необходимо знать точную информацию о планируемом к оформлению кредите

Важно понимать, по какой схеме будет погашаться долг: аннуитетной или дифференцированной. Это поможет выбрать формулу для вычислений

Кроме этого необходимо знать:

- сумму кредита;

- размер годовой ставки;

- период погашения займа.

Указанные нюансы всегда учитываются в калькуляторах, представленных на сайтах банков. Поэтому, зная все параметры ссуды, можно максимально точно подсчитать переплату по кредиту. Разберемся, что за формулу нужно применять при аннуитете и дифференциале.

График погашения кредита аннуитетными платежами

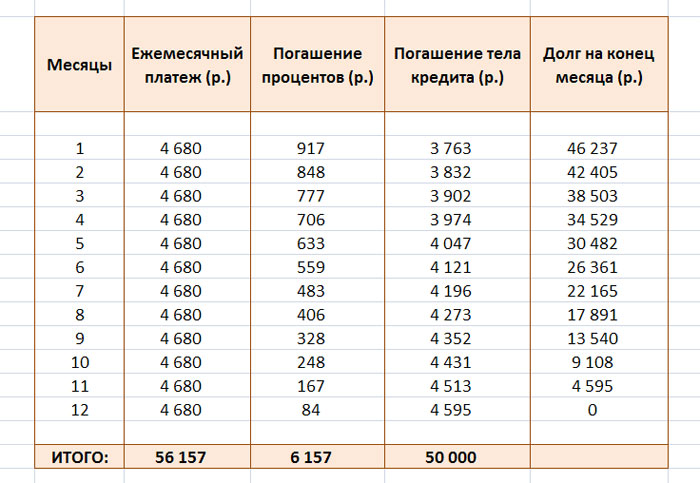

Вначале мы продемонстрируем вам сам график аннуитетных платежей, проанализируем его вместе с вами, а уж затем детально расскажем о том, как и по каким формулам мы его рассчитали.

Вот так выглядит аннуитетный график погашения нашего кредита:

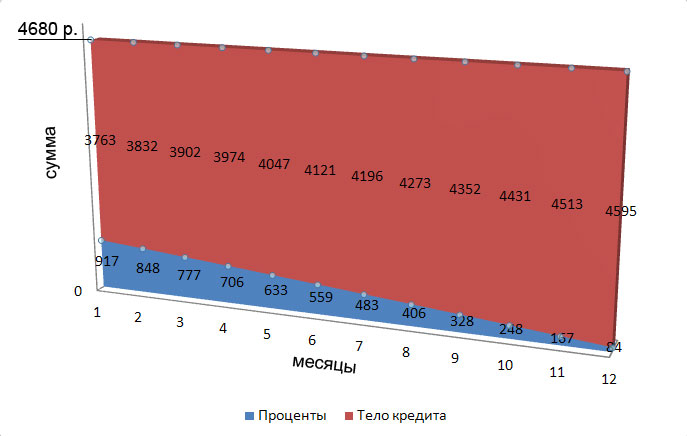

А это диаграмма (для наглядности):

И график, и диаграмма подтверждают написанное в публикации: Что такое аннуитетные платежи. Если вы по каким-то причинам её не читали, то обязательно это сделайте – не пожалеете. А те, кто читал, могут убедиться, что в аннуитетном графике погашения кредита выплаты осуществляются равными суммами, на начальном этапе доля процентов по кредиту самая высокая, а ближе к окончанию срока она существенно снижается.

Обратите внимание на то, что тело кредита погашается с первого же месяца кредитования. Просто на некоторых сайтах можно прочитать что-то типа такого: «При аннуитетной схеме погашения займа, вначале выплачиваются проценты, а уже потом само тело кредита»

Как видите, это утверждение не соответствует действительности. Правильнее будет сказать так:

Аннуитетные платежи содержат в себе на начальном этапе высокую долю процентов по кредиту.

Тело же кредита тоже погашается с первого месяца кредитования. Тем самым, уменьшается сумма долга и, соответственно, размер выплат процентов по кредиту.

Теперь давайте детальнее изучим наш график аннуитетных платежей. Как видите, ежемесячный платёж у нас составляет 4680 рублей. Именно эту сумму мы будем каждый месяц выплачивать банку на протяжении всего срока кредитования (в нашем случае – на протяжении 12 месяцев). В результате, общая сумма выплат составит 56 157 рублей. В кредит же мы брали 50 000 рублей (в графике это четвёртая колонка, которая называется «Погашение тела кредита»). Получается, что переплата по данному займу составит 6157 рублей. Собственно, это и есть проценты по кредиту, которые указаны в третьей колонке нашего графика аннуитетных платежей. Получается, что эффективная процентная ставка (или полная стоимость кредита) у нас составит – 12,31%. Давайте «красиво» оформим данную информацию:

Ежемесячный аннуитетный платёж: 4680 руб.

Тело кредита: 50 000 руб.

Общая сумма выплат: 56 157 руб.

Переплата (проценты) по кредиту: 6157 руб.

Эффективная процентная ставка: 12,31%.

Итак, мы с вами проанализировали график аннуитетных платежей. Осталось понять, как вычисляется процентная доля и доля тела кредита в ежемесячных выплатах. Вот почему в первый месяц проценты составляют именно 917 рублей, во второй – 848 рублей, в третий – 777 рублей и т.д.? Хотите узнать? Тогда читайте дальше!

Комиссия

Процент, который клиент отдает банку сверх процентной ставки, это и есть комиссия. Различные финансовые учреждения могут предлагать разные условия кредитования. Комиссия может начисляться как на тело кредита, так и на сумму, которую клиент взял в долг изначально. Последнее время многие банки отказываются от комиссии совсем и устанавливают лишь годовую процентную ставку.

Если комиссия не является фиксированной, она начисляется на остаток долга (тело кредита). Такой вариант является более выгодным для клиента, так как сумма процентов постоянно уменьшается. Как правило, комиссия начисляется на остаток долга по состоянию на последний рабочий день месяца. То есть если клиент выплатил всю сумму 28 числа, а последний рабочий день выпадает на 30-е, комиссию выплачивать не придется.

Ежемесячный платеж: считаем дальше

Сегодня банки, выдавая потребительские и ипотечные кредиты, применяют систему возврата займа, схему ануитентных платежей. Суть их заключается в следующем:

Так, по расчетам заемщик за 3 года должен возвратить банку 875 тысяч.

Исходя из того, что ануитентный – это ежемесячный платеж, для удобства переведем 3 года в месяцы – 12*3=36

Далее, ануитентный – значит пропорциональный, то есть 875 тыс. делим на 36 месяцев. Итог – 24 305.56.

Представленные выше расчеты наглядно иллюстрируют схему формирования стоимости кредитов, которая позволит примерно просчитать его полную стоимость.

Формулы

Рассчитать проценты по договору займа можно двумя способами:

- используя любой кредитный калькулятор в интернете, вписав в него все существенные условия договора;

- самостоятельно провести все расчеты на бумаге.

Первый вариант достаточно прост — необходимо путем поиска найти в интернете любой удобный кредитный калькулятор и воспользоваться этой услугой.

В появившемся окне выбираем:

- сумму предполагаемого кредита;

- срок возврата займа;

- предлагаемую банком кредитную ставку;

- % единовременных или ежемесячных комиссий;

- Вид платежа: аннуитентный или дифференцированный.

Простым нажатием кнопки получаем просчитанный результат. Программа автоматически определит сумму ежемесячного платежа, и фактическую переплату по процентам за кредит. Есть калькуляторы, которые могут составить приблизительный график платежей по займу и вывести остаток задолженности.

Другой способ немного сложнее – он требует больше времени, но гораздо более надежный, с помощью самостоятельного расчета можно учесть факторы, не берущиеся во внимание при расчете в онлайн сервисе. Для самостоятельно расчета следует ознакомиться со стандартными формулами начисления процентов

Для самостоятельно расчета следует ознакомиться со стандартными формулами начисления процентов.

Рассмотрим, каким образом осуществляется расчет процентов в тех случаях, когда процент по займу в документе не указан. Как уже было отмечено выше основанием для расчёта в данном случае будет являться ставка рефинансирования Центробанка.

Сумма займа умножается на процентную ставку рефинансирования, делится на количество дней в году и умножается на количество дней в платёжном периоде.

Сумма займа* % ставка / количество дней в году * количество дней платежного периода.

Предположим, клиент взял 50000 руб. на 30 дней. Ключевая ставка Центробанка – 10%.

Производим несложный расчет:

50000 руб.*10% /365дней*30дней

50000*10 = 5000 руб. в год.

5000/365*30 = 411 руб. в месяц.

Итого, 50000 + 411 = 50411 руб. – сумма необходимая к уплате для погашения долга.

Если же в договоре указывается процентная ставка следует использовать эту же формулу только вместо ставки рефинансирования мы вводим процент начисления, утвержденный в тексте соглашения.

Например:

Клиент хочет взять микрозайм в размере 20000 руб. под 2% в день на срок 10 дней.

Ставка 2% в день дает 730% годовых.

20 000 руб.*730% = 146000 руб.

146000 / 365*10= 4000 руб.

Сумма к возврату составит 20000 руб. + 4000 руб. = 24000 руб.

Рассмотрим теперь более сложные случаи начисления процентов по простой и сложной формуле.

Использование простой формулы применяется, если проценты начисляются на одну денежную сумму – размер основного долга. Кратковременные займы осуществляет в основном по этой методике.

Простая формула может выглядеть так:

Где Кс = окончательная сумма к уплате с учетом начисления всех процентов,

С – основная сумма долга,

T – временной период использования кредита,

Tгод – количество дней в текущем году,

Пс – ставка по проценту.

Расчет по сложной формуле производится, когда к основной сумме долга плюсуются начисленные, но не уплаченные вовремя проценты.

Формула может быть представлена в следующем виде:

Начальная сумма займа*(1+Пс)/n,

Где Пс – ежемесячная или годовая процентная ставка,

N – число истекшего времени в месяцах.

Задолженность в случае применения подобной формулы геометрически возрастает. Это мотивирует заемщика добросовестно выплачивать ежемесячный платеж, в ином случае капитализация будет возрастать, и переплата может оказаться весьма существенной.

Штрафные санкции

Если клиент банка не выполняет свои долговые обязательства, финансовое учреждение имеет право начислить штраф. Условия обязательно должны быть описаны в договоре. Штраф может быть представлен как в виде фиксированной суммы, так и в форме процентной ставки. Если согласно договору штрафные санкции предусмотрены в размере 100 рублей, к примеру, сумму следующего минимального платежа будет рассчитать не трудно. Необходимо лишь прибавить 100 рублей.

https://www.youtube.com/watch?v=ytpolicyandsafetyru

500 : 100 х 5 = 25 рублей – сумма штрафа.

До 5 июня клиенту необходимо будет внести 1025 рублей (два минимальных платежа по 500 рублей и 25 рублей штрафа).

Учет дополнительных расходов

Если вы хотите посчитать переплату по кредиту максимально точно, то кроме суммы процентов, которые вы будете должны банку, стоит учесть все дополнительные расходы: на страховку, поездки в банк, штрафы за просрочку платежа, досрочное погашение и так далее.

Посчитать переплату с дополнительными расходами можно в кредитном калькуляторе, который учитывает комиссии. В поля для комиссии можно вписать любые траты: оплату проезда до банка, страховку, штрафы. Этот инструмент остался со времен, когда комиссии не были запрещены.

Дополнительные расходы увеличивают сумму переплаты по кредиту

Дополнительные расходы увеличивают сумму переплаты по кредиту

Как самостоятельно рассчитать проценты по кредиту

Обязательный платеж по кредиту — это сумма, которую необходимо вносить по кредитному обязательству, для погашения выданной ссуды. Он состоит из — платежа для погашения основной суммы займа (тела кредита) и начисленным на него процентам, установленные банком. Соотношение тела кредита и процентов может быть разным.

Процентная ставка по кредиту – это фиксированная величина, зависящая от суммы и срока займа, которую банк начисляет заемщику за обслуживание кредитного договора. В зависимости от вида кредитования, сумма процентов отличается.

Чтобы рассчитать проценты по кредиту, а также ежемесячный платеж, учитываются следующие факторы:

- сумма выданного кредита;

- процентная ставка за год;

- метод погашения займа — дифференцированный и аннуитетный платежи;

- срок, на который был оформлен кредит.

При расчете процентов по кредиту, выбор формулы будет зависеть от вида ежемесячного платежа, которым будет погашаться задолженность.

Расчет процентов по ежемесячному дифференцированному платежу

Дифференцированные платежи — с каждым месяцем выплаты по процентам в этой схеме уменьшаются, а вот долг делится на равномерные части. Это связано с тем, что после выплаты каждого платежа, уменьшается сумма основного займа, а значит, уменьшаются и проценты, которые начисляются на фактический остаток займа.

В каждый платеж заложена:

- фиксированная часть основного долга;

- проценты на фактический остаток (так как с каждым месяцем остаток долга уменьшается, соответственно уменьшаются и проценты в составе платежа).

Расчет процентов по дифференцированной схеме выплат производится по следующей формуле:

Пл = (К /М) + (Ко х (Пр/12));

где:

- Пл — сумма ежемесячного платежа;

- К — размер оформленного кредита;

- М — срок погашения задолженности, выраженный в месяцах;

- Ко — остаток кредитного тела на текущий момент;

- Пр — процент по взятому кредиту.

Как это выглядит на практике:

Был взят кредит в размере 200 000 руб, под 25% годовых, сроком на 4 года.

Кредитная карта Тинькофф Платинум Получите кредитную карту, не выходя из дома Подробнее

Кредитная карта Тинькофф Платинум Получите кредитную карту, не выходя из дома Подробнее

Подставив вводные в формулу, получаем следующие платежи:

- 1 месяц: 200 000 / 48 + 200000 х 25 / 12 = 8333,33;

- 2 месяц: 200 000 / 48 + 191666,67 х 25 / 12 = 8159,66, где

- 200 000 — сумма кредита;

- 48 — срок займа в месяцах;

- 191666,67 — остаток суммы кредита, вычисляется — 200 000 – 8333,33;

- 25 — годовая процентная ставка;

- 12 — количество месяцев в году.

Таким образом видно. что при дифференцированном методе погашения долга, каждый следующий ежемесячный платеж будет меньше предыдущего.

Расчет процентов кредита по ежемесячному аннуитетному платежу

Аннуитетная схема подразумевает погашения кредитных средств равными частями на протяжении всего срока займа. Например: был взят кредит в размере 60 000 руб., сроком на 1 год. Значит ежемесячный платеж, будет составлять 5000 руб.

Аннуитет включает в себя 2 основные составляющие:

- проценты;

- основной долг.

Алгоритм расчета аннуитетных платежей выглядит так:

Ап = К х П / 1-(1+П)м;

где:

- К — общая сумма кредита;

- П — процентная ставка в месяц;

- М — общий срок кредитования, записывается в месяцах (например: срок кредита 3 г., значит считать нужно 36 мес.).

Например: был оформлен кредит на сумму 20 000 руб, под 22% годовых, сроком на 2 года (24 мес.).

Рассчитаем сумму ежемесячного платежа, предварительно определив размер процентной ставки за месяц — 22 / 12 = 1,833% (для перевода в численное выражение нужно 1,833% / 100 получим 0,0183):

Ап = 20000 х 0,0183 / 1-(1+0,0183)-24 = 1037,2 руб.

Просчитаем сумму переплаты по займу: для этого определим величину общего размера долга за весь период кредитования (с учетом процентов) и вычтем тело кредита:

1037,2 х 24 – 20 000 = 4892,8.

Таким образом, переплата по таким условиям кредитования составит 4892,8 рублей.

На общую сумму переплаты по кредитному обязательству оказывает влияние наличие большого количества факторов, причем некоторые из них могут проявиться уже в процессе погашения займа

Подписывая кредитный договор, стоит внимательно читать все его пункты, обращая внимание на все условия, а также права и обязанности обеих сторон

Расчёт доли тела кредита в аннуитетных платежах

Зная долю процентов в аннуитетном платеже, можно легко посчитать долю тела кредита. Формула расчёта проста и понятна:

Как видите, здесь нет ничего сложного. По сути, аннуитетный платёж содержит в себе две составляющие:

- 1. Долю процентов по кредиту.

- 2. Долю тела кредита.

Если нам известна величина самого аннуитетного платежа и размер процентной доли, то на погашение тела кредита в этом платеже пойдёт то, что останется после вычитания из него суммы процентов.

Расчёт доли тела кредита в нашем первом платеже выглядит так:

Надеемся, теперь всем понятно, откуда в графе «Погашение тела кредита» нашего графика аннуитетных платежей в выплатах за первый месяц взялась сумма 3763 руб. Да-да, это именно то, что осталось после того, как мы из суммы аннуитетного платежа (4680 руб.) вычли сумму процентов по кредиту (917 руб.). Аналогичным образом рассчитаны значения этой графы за последующие месяцы.

Итак, с телом кредита разобрались. Теперь осталось выяснить, как рассчитывается долг на конец месяца (в графике аннуитетных платежей это у нас последняя колонка).

Как рассчитать кредит в Excel?

Самый надежный и достоверный способ расчета суммы будущих процентов и размера общей переплаты по кредиту при каждом из видов начисления процентной ставки, является использование программного обеспечения excel. Благодаря множеству формул, все что вам необходимо — задать условия для проведения расчетов, а дальше система выполнит все действия сама.

Для того чтобы максимально разобраться со всеми формулами, предлагаем ознакомиться с подробным видео о расчете кредитов в «Эксель».

По сути, для того чтобы рассчитать нужные показатели, будет достаточно потратить не более 15 минут собственного времени. Соответственно, сделав предварительные подсчеты, вы сразу сможете для себя определить максимально удачные условия кредитования.

Как рассчитать проценты по полученному займу (кредиту)

Размер процентов

Размер процентов по займу (кредиту) можно указать в договоре. Если такой оговорки нет, организация должна выплатить заимодавцу (кредитору) проценты по ставке рефинансирования, действующей на дату возврата займа (или его части).

Заем может быть предоставлен без условия об уплате процентов (в отличие от кредитов). Если заимодавец предоставил беспроцентный заем, это условие должно быть прямо указано в договоре. Исключение – займы, предоставленные в натуральной форме. По умолчанию они являются беспроцентными. Но если заимодавец намерен получить с организации проценты, их размер и порядок уплаты следует предусмотреть в договоре.

Порядок уплаты

Порядок уплаты процентов можно указать в договоре. Но если это условие отсутствует, организация должна выплачивать проценты ежемесячно до полного погашения займа (кредита). Это следует из положений статей 809, 819 и 822 Гражданского кодекса РФ.

Таким образом, размер и периодичность уплаты процентов полностью зависят от условий, на которых организация и заимодавец (кредитор) заключили договор займа (кредита).

Форма уплаты процентов

По договору займа проценты можно заплатить как в денежной, так и в натуральной форме (п. 1 ст. 809 ГК РФ). Аналогичное правило распространяется на товарные кредиты (ст. 822 ГК РФ). По кредиту в денежной форме предусмотрена уплата процентов только деньгами (безналичным способом) (п. 1 ст. 819 ГК РФ, п. 3.3 Положения ЦБ РФ от 26 июня 1998 г. № 39-П).

Расчет процентов по займу

Проценты по займу рассчитывают стороны сделки, исходя из условий договора (п. 1 ст. 809 ГК РФ). Чтобы рассчитать проценты по полученному займу, определите:

— сумму займа, на которую начисляются проценты; — ставку процентов (годовую или месячную); — количество календарных дней в периоде, за который начисляются проценты.

Как правило, в расчете нужно учесть действительное число календарных дней в году – 365 или 366 и, соответственно, в месяце – 30, 31, 28 или 29 дней. Проценты следует начислить со дня, следующего за днем предоставления займа, по день его возврата включительно. Такой порядок подтвержден пунктом 3.14 Положения ЦБ РФ от 4 августа 2003 г. № 236‑П. Для организаций он не является обязательным, поэтому в договоре можно предусмотреть и другой порядок (например, установить фиксированную сумму процентов).

Величину процентов по полученному займу определите так:

Проценты по полученному займу = × Количество календарных дней в периоде, за который начисляются проценты

Пример расчета процентов по денежному займу, полученному от сотрудника

31 января в связи с нехваткой денег на выдачу зарплаты единственный учредитель (он же – генеральный директор) ООО «Торговая фирма Гермес» А.В. Львов предоставил организации процентный заем в сумме 200 000 руб. Заем предоставлен наличными под 20 процентов годовых. Изменение процентной ставки по займу не предусмотрено. По договору организация обязана вернуть заем наличными 16 апреля этого же года и одновременно выплатить Львову всю сумму начисленных процентов.

В бухучете проценты начисляются ежемесячно. Сумма процентов составила:

– за февраль: 200 000 руб. × 20% : 365 дн. × 28 дн. = 3068 руб.;

– за март: 200 000 руб. × 20% : 365 дн. × 31 дн. = 3397 руб.;

– за апрель: 200 000 руб. × 20% : 365 дн. × 16 дн. = 1753 руб.

Расчет процентов по кредиту

Проценты по кредиту рассчитает банк (кредитная организация) (п. 3.5 Положения ЦБ РФ от 26 июня 1998 г. № 39-П). Порядок начисления процентов по выданным кредитам установлен Положением ЦБ РФ от 26 июня 1998 г. № 39-П.

Данным Положением предусмотрены четыре способа начисления процентов:

— по формуле простых процентов; — по формуле сложных процентов; — с использованием фиксированной процентной ставки; — с использованием плавающей процентной ставки.

Способ начисления процентов должен быть прописан в кредитном договоре. Если в договоре не указан способ начисления процентов, то проценты начислят по формуле простых процентов с использованием фиксированной процентной ставки.

Такой порядок прописан в пункте 3.9 Положения ЦБ РФ от 26 июня 1998 г. № 39-П.

Проценты за пользование кредитными средствами банки начисляют на остаток задолженности по основному долгу, который учитывается на лицевом счете организации на начало операционного дня (п. 3.5 Положения ЦБ РФ от 26 июня 1998 г. № 39-П). Для расчета суммы процентов учитываются:

— фактическое количество дней пользования кредитом; — сумма кредита; — процентная ставка; — число календарных дней в году. .

Аннуитетные взносы

При аннуитете задолженность погашается равными частями. Подсчитывать остаток «тела» долга на каждый месяц не придется. Аннуитетные платежи одинаковы в течение всего кредитного периода. Для вычисления переплаты применяется формула сложных процентов.

Для начала рассчитывается месячный платеж по ссуде:

МП = (ПСК*ГПС/12) / (1-(1/(1+ГПС/12)^(КП-1))), где:

- ПСК – первичная сумма кредита;

- ГПС – годовая ставка процента;

- КП – число взносов по ссуде.

Как видно из формулы, придется подсчитывать месячный платеж, возводя число в степень и выполняя многоуровневое деление. Поэтому при вычислении нужно быть очень внимательным, чтобы не ошибиться. В результате получится размер взноса уже с процентами.

И, наконец, чтобы посчитать итоговую переплату, следует полученный платеж умножить на количество месяцев, и вычесть первоначальную сумму кредита (сколько вы занимали у банка). В результате таких несложных вычислений можно узнать точный размер процентов, которые придется отдать за пользование заемными деньгами.

Какие данные нужны для расчета кредита?

Чтобы посчитать ежемесячный платеж в таблицах Exсel, нужно определиться с суммой кредита, сроком и ставкой. В результате можно сформировать свой график погашения, прикинуть переплату и общую сумму выплат. Для чего нужно самостоятельно высчитывать все эти данные, когда есть автоматические системы расчета – кредитные калькуляторы? Ответ прост – чтобы элементарно проверить правильность расчетов в кредитной организации, вычислить присутствие дополнительных услуг, которые могут быть включены в состав платежа без ведома клиента. Такое, к сожалению, встречается довольно часто. Поясним основные термины:

- График погашения – это перечень ежемесячных выплат по кредиту, отражающие аннуитетный платеж, размер выплачиваемых процентов, сумму основного долга, остаток долга, общую переплату и сумму выплат. Этот документ является неотъемлемой частью кредитного договора. В графике также отражаются и дополнительные услуги, которые могут быть включены в платеж. Их включают в состав платежа или выделяют отдельным столбцом.

- Ежемесячный платеж – это минимальный размер выплат по кредиту, включающий в себя сумму основного долга, проценты, страховку и доп.услуги. Чаще всего ежемесячный платеж бывает аннуитетным, но некоторые банки предлагают своим клиентам и дифференцированную систему оплаты.

Как считать проценты при кредитовании

Как рассчитать процент годовых по кредиту:

- самостоятельно, пользуясь специальными формулами;

- используя онлайн-калькулятор;

- сформировав таблицу с формулами в Excel, что произведет расчеты автоматически.

Как высчитать реальный процент по кредиту

Как рассчитать проценты по кредиту: формула прописывается в типовом кредитном договоре. Для того чтобы сказать, сколько придется заплатить, нужно знать свою персональную ставку. Ее величина напрямую зависит от личного скорингового балла. Эту оценку можно узнать из отчета БКИ.

На персональную ставку процента оказывают влияние и такие факторы как:

- тип клиента – является ли заявитель участником зарплатного проекта;

- наличие дополнительных гарантий в виде страховки, поручительства, залога;

- качество кредитной истории и тому подобное.

Как просчитать ставку процента по ипотеке

Как считать проценты по кредиту, полученному на покупку жилья: по формуле аннуитетных или дифференцированных платежей. Все суммы подробно расписываются в графике платежей, который является неотъемлемой частью кредитного договора.

Как высчитать процентную ставку по кредитной карте

По кредитным картам процент начисляется вне грейс-периода и при снятии наличности. В последнем случае также нужно помнить и о размере комиссионных, что берут за эту операцию.

Пользуясь кредитной картой, важно уточнять, как определяется начало отчетного периода. В качестве отчетной используют дату:

В качестве отчетной используют дату:

- выдачи кредитки;

- ее активации;

- первого использования заемных средств после предыдущего полного расчета;

- совершения каждой отдельной покупки.

Базой для начислений выступает величина реальной задолженности, а не размер кредитного лимита. Нередко задается минимально необходимый платеж, устанавливаемый на уровне от 5%.

Как рассчитать процентную ставку по кредитке: нужно умножить процентную ставку на сумму задолженности, а потом поделить на 365 (366 в високосном году) и умножить на число дней пользования средствами.

Например, если заплатить за счет средств кредитки, по которой установлена ставка в 20% годовых, 15 000 рублей, то через 21 день с начала отчетного периода в невисокосный год нужно:

- вернуть 15 000 рублей, полученных за счет кредитного лимита;

- заплатить 15 000 х (20%/100%) х (21/365) = 172,6 рублей процентов.

Итого к оплате: 15 000 + 172,6 = 15 172,6 рублей.

Банковские онлайн-калькуляторы расчета процентов по кредиту

Онлайн-калькулятор процентов по кредиту – самый легкий способ расчета платежей и планируемой переплаты. Почти все кредиторы предлагают такие сервисы на своих сайтах, помогая клиентам подобрать наиболее оптимальную программу кредитования, определиться с суммой и сроком действия договора.

Есть калькуляторы, позволяющие вычислить максимально возможную величину займа в зависимости от уровня дохода, просчитать проценты по кредитам за все годы.

Подобные сервисы носят информативную функцию: многое зависит от ставки процента, но она оглашается кредитором лишь после полного анализа кредитной заявки.