Как рассчитать переплату по кредиту

Содержание:

- Как рассчитать кредит самостоятельно

- Дифференцированный метод просчета ежемесячных платежей

- Нюансы частично досрочного погашения задолженности

- Что необходимо для расчета кредитной переплаты

- Как рассчитать сумму процентов?

- Дифференцированный кредит03.

- Формула расчета процентов по кредиту

- Как рассчитать долг на конец месяца в графике аннуитетных платежей

- Учет дополнительных расходов

- Дифференцированный платеж

- Расчет аннуитетных платежей по кредиту

- Выводы

Как рассчитать кредит самостоятельно

Банк обязан предоставлять заемщику все сведения, связанные с выдачей кредита и с его исполнением. Это касается расчета полной стоимости кредита, помесячных платежей в графике. Но обращаться за расчетами в банк имеет смысл только после оформления договора и получения денег. Пока кредит не выдан, банк не связан с заемщиком договорными отношениями. Поэтому он может отказать в предоставлении расчетов и пояснений. В итоге для выбора и сравнения кредитных предложений такой вариант не подходит.

Онлайн-калькуляторы или ручной расчет

Все банки используют одинаковые формулы для расчета помесячных платежей. Естественно, делать такую работу вручную бессмысленно. Поэтому специалисты банка загружают исходные сведения в программы с формулами. Технические и математические ошибки в подсчетах встречаются крайне редко. В итоговых документах, которые получит заемщик, расчетные формулы не указываются.

Чтобы посчитать кредит самостоятельно, можно воспользоваться онлайн-калькуляторами в интернете, делать расчет вручную по формулам. В калькуляторы загружаются все исходные данные, от основной суммы долга и ставки процентов до размера дополнительных комиссий. В итоге калькулятор считает все сам, выдает вам результат по размерам ежемесячных платежей, сумма переплаты при разных условиях погашения кредита.

Формулы расчетов процентов по кредитам позволяют определить сумму ежемесячного платежа, общую переплату для заемщика

Расчеты можно сделать вручную или через интернет-калькуляторы. При этом формулы отличаются для аннуитетных и дифференцированных платежей

Вручную считать кредит очень сложно, особенно есть речь идет об аннуитетных платежах. Вам придется вникать в такие понятия как месячная и дневная процентная ставка, правильно подставлять все данные в формулы, перепроверять ручной расчет. Даже случайная ошибка в подсчетах или исходных данных может привести к неправильной оценке кредитного предложения, завысить или занизить размер переплаты.

По указанным причинам рекомендуем применять онлайн-калькуляторы. Их можно найти на сайтах кредитных организаций, на других интернет-ресурсах. Лучше перепроверять данные по нескольким калькуляторам, чтобы избежать ошибок. В этом случае вы сможете сделать объективное и обоснованное решение, выбрать оптимальные условия кредитования.

Какие данные нужны для расчета

Чтобы считать вручную или через онлайн-калькулятор, вам могут потребоваться следующие вводные данные:

- сумма кредита;

- точная ставка процентов;

- срок кредитования, количество платежей;

- дата начала платежей;

- сумма разовых комиссий, которые придется выплачивать заемщику;

- суммы ежемесячных комиссий.

В каждом онлайн-калькуляторе можно сразу указать, под какой вид платежей вы делаете расчет (дифференцированный или аннуитетный). Если вы считаете вручную, под каждый вид платежей нужно использовать разные формулы.

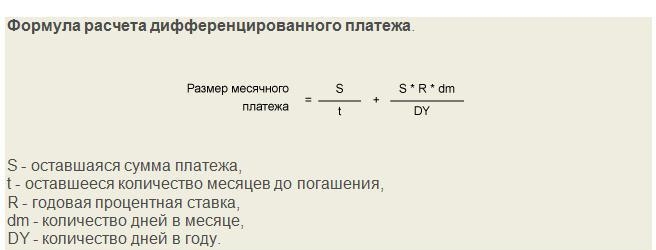

По дифференцированным платежам

Относительно просто рассчитать вручную проценты по дифференцированным платежам. Для этого нужно знать остаток долга по каждому ежемесячному платежу, ставку по кредиту. Формула для определения размера дифференцированных платежей:

Сп = (ООД х ПС х КДМ) / (100 х 365), где

Сп — сумма платежа

ООД — остаток по основному долгу

ПС — ставка в процентах годовых

КДМ — количество дней в месяце

(100 х 365) — произведение 100% на количество дней в году.

Формула используется для расчета каждого платежа отдельно, так как размер кредитного долга будет снижаться с каждым месяцем. После подсчета по всем платежам значения нужно суммировать. В итоге вы получите общую сумму переплаты под дифференцированные платежи.

Расчет делается с учетом того, что вы будете платить строго по графику, не планируете досрочно гасить кредит или нарушать сроки выплат. Если вы досрочно закроете часть кредита, остаток основного долга уменьшится. Следовательно, для определения суммы переплаты придется считать заново, подставляя уточненные показатели.

По аннуитетным платежам

Сделать расчет по аннуитетным платежам без онлайн-калькулятора намного сложнее. Вам придется применять формулу с многоуровневым делением, что непросто даже для профессионала в сфере финансов. Формула для определения размера аннуитетных платежей:

Сп = (СК х ПС / 12) / (1-(1 / 1 + ПС / 12) * (КП — 1)), где:

Сп — сумма платежа

СК — сумма кредита

ПС — ставка процентов годовых

КП — количество платежей по графику

* — показатель возведения в степень.

Сложно правильно посчитать все по этой формуле с первого раза. Чтобы избежать ошибок и быстро получить точные данные, лучше применять интернет-калькуляторы.

Дифференцированный метод просчета ежемесячных платежей

Посчитать можно не только аннуитетный вид произведения начислений, но и дифференцированный. Данный способ расчета выступает более справедливым с точки зрения кредитополучателя. При подобном виде исчислений происходит постепенное уменьшение основной части задолженности. Сумма долга будет состоять из двух частей. Первая часть — фиксированное число. Остаток задолженности составляет постепенно уменьшающаяся часть долга. Чтобы производить вычисления по данной формуле потребуется использование нескольких переменных:

- общая сумма взноса

- процентная ставка

- количество месяцев действия соглашения

Формула просчета и пример

Для произведения последующих вычислений потребуется значение максимальной оплаты. Основным взносом станет число, равное сумме кредитования, деленной на месяцы действия договора. Чтобы понять, какова сумма начисленных процентов, потребуется перемножить остаточный долг по соглашению с учетным процентом. Выявленное число необходимо разделить на 12.

Рассмотрим простой пример, демонстрирующий дееспособность данного метода на практике. Представим, что общая сумма договора займа составляет 240 000 рублей. Ставку возьмем стандартную 9 %. Длительность соглашения будет составлять 6 месяцев. Чтобы посчитать размер основного взноса потребуется 240000 разделить на 6. Итоговое число рано 40 000 рублей.

После подписания договора происходит дальнейшее вычисление и изменение финансовых средств, обязательных для внесения. Если обратиться к рассмотрению первого месяца, получаем:

40000+(240000-40000*0)*0,09/12 = 41800 рублей. Второй месяц действия соглашения демонстрирует иную картину:

40000+(240000-40000*1)*0.09/12 = 41500 рублей. Третий месяц также будет отличаться от предыдущих:

40000+(240000-40000*2)*0.09/12 = 41200 рублей.

Нюансы частично досрочного погашения задолженности

Могут быть 2 вида списаний при частично досрочном погашении:

В день, когда производится очередной платеж. При данном способе сума задолженности уменьшается на размер внесенного внеочередного платежа. Между очередными платежами. Данный вариант несколько сложнее в расчетах. Проценты, зависящие от размера долга, начисляются ежедневно, а погашение происходит 1 раз в месяц. Ко дню, когда будет произведен досрочный платеж, накапливается определенный размер процентов, которые аннулируются благодаря средствам, предназначенным для досрочного взноса. На оплату долга при таком варианте пойдет только оставшаяся часть суммы. На следующий месяц процент очередного взноса уменьшится, так как некоторая часть этих процентов уже была оплачена. Нет поводов переживать об этом моменте и переносить досрочное погашение на момент очередного взноса. Если платеж будет совершен раньше, то это будет выгоднее.

После уплаты внеочередного взноса вносятся изменения в график последующих кредитных выплат. Размер главного долга снижается и, как следствие, меняется один из параметров: срок кредитования, либо сумма ежемесячной выплаты. Клиент банковского учреждения всегда может выбрать более удобный для себя вариант. От этого выбора зависит то, каким образом банк сделает перерасчет кредита, и какой будет сформирован очередной график платежей. Обновленный график можно получить в офисе банка, либо, зайдя в интернет-банк, если есть к нему доступ. Наш онлайн-калькулятор даст вам возможность выбирать любой вариант и рассчитать кредит в зависимости от вашего выбора. Вам станет доступен подробный график выплат, в котором уже учтены и указаны досрочные погашения. Уменьшение срока кредитования – это выгодно, потому что при этом значительно снижается общая переплата. Из этого следует, что если ежемесячный платеж вам посилен, то следует снижать именно срок кредита.

Вы можете пробовать разные варианты параметров, чтобы подобрать для себя наиболее оптимальную схему выплат. Кредитный калькулятор хранит итоги расчетов, и вам не придется вспоминать все внесенные и полученные ранее цифры.

Изменяемая процентная ставка

По ходу кредита процентная ставка довольно часто подвергается изменениям. Такие случаи возникают, когда по просьбе заемщика или по условия договора банк пересматривает кредитную ставку. В нашем калькуляторе специально для подобных случаев есть своя функция. Вы можете указать сколько угодно изменений процентной ставки по ходу действия кредита. Для каждого отдельного временного отрезка необходимо установить начало действия ставки и ее размер. В платежном графике все изменения будут отмечены цветом.

Что необходимо для расчета кредитной переплаты

Любая ссуда всегда обладает собственной стоимостью. Данный показатель и является выручкой, получаемой банком-кредитором от клиентов-заемщиков. Для займополучателей расчет суммы кредита определяется показателем платности, то есть уровнем общей переплаты, которую по условиям договорных кредитных отношений клиент обязуется выплатить банку.

Кредитование для многих обывателей становится довольно сложным экономическим процессом. Зная о неосведомленности своих клиентов, многие недобросовестные кредиторы умышленно умалчивают о наличии скрытых комиссий и дополнительных взиманий. С такими сюрпризами сталкивается займополучатель уже после оформления кредитного договора.

Для того чтобы узнать, как посчитать переплату по кредиту, клиенту следует знать и учитывать несколько параметров, из которых и складывается общая его стоимость. А именно:

- Основная задолженность (тело займа).

- Стоимость начисленных процентов за весь период кредитования.

- Стоимость оформления кредитки или обслуживания открытого кредитного счета.

- Иные имеющиеся по условиям программы кредитования комиссионные и выплаты (штрафы за возможные просрочки по выплатам, оформление пакета документов, комиссии за обналичивание заемных средств и прочее).

Формула для расчета ежемесячного платежа

Формула для расчета ежемесячного платежа

Как рассчитать сумму процентов?

Сумма процентов будет зависеть от количества дней в расчетном периоде и остатка основного долга. Рассчитываться она будет по формуле:

Рассчитаем по нашему кредиту проценты за первый месяц:

Сумма основного долга будет рассчитываться, как сумма аннуитета за вычетом процентов:

Сумма остатка основного долга будет рассчитываться, как сумма кредита за вычетом погашенной суммы основного долга за 1 месяц.

За второй месяц показатели будут рассчитываться аналогично, только в формуле вместо суммы кредита нужно подставлять остаток основного долга. Количество дней в периоде также рассчитывается путем вычета текущей даты из предыдущей.

Как видим, у нас остался остаток после 6ого платежа. Чтобы такого не было, банки выставляют последний платеж чуть больше или чуть меньше остальных.

Зачастую расчеты могут не совпадать в предложенными в банке. Это связано с тем, что принципы расчетов могут отличаться между банками. Это вполне законно, поэтому для интереса можно поинтересоваться формулой расчета, используемой в выбранном банке и сравнить свои расчеты. Банки иногда по разному считают число дней между датами или учитывают выходные при расчетах

Дифференцированный кредит03.

Главная особенность такого варианта выплат в том, что к концу кредитного периода сумма взносов значительно уменьшается, то есть, финансовая нагрузка снижается. Рассчитывать размер выплат приходится заново ежемесячно. Рассчитать кредит и аннуитетный, и дифференцированный поможет калькулятор на нашем сайте.

Вернёмся к вопросу дифференцированных платежей. Почему их размер со временем уменьшается? Всё просто: сумму дифференцируют так, чтобы изначально заёмщик выплатил «тело» кредита – основной займ, при этом погашение «тела» осуществляется равными частями. Что касается начисления процентов, то их максимальное количество сосредотачивается как раз на первых взносах, так как насчитываются они на полную сумму кредитования. Далее “тело” займа уменьшается, а вместе с ним уменьшается и процентная надбавка. Для сравнения, в случае, когда взят аннуитетный кредит, размер взносов остаётся фиксированным на всём выплатном периоде.

Подвох в том, что при дифференцированном кредите Вы большую часть ежемесячного платежа отправляете на погашение основной суммы займа, а при аннуитетном на погашение процентов. Возникает вопрос, почему тогда всем не брать дифференцированный кредит?

Примеры дифференцированного кредита04.

Делаем небольшое сравнение на основе реальных примеров и кратких выводов в конце статьи. За основу взяты два вида кредита: потребительский и ипотечное кредитование.

Потребительский кредит:

Сумма кредита 550 000 рублей

- Процентная ставка по кредиту 15,5%

- Период кредитования 36 месяцев или 3 года

Без комиссий и дополнительных платежей

Ипотечное кредитование:

Сумма кредита 2 500 000 рублей

- Процентная ставка по кредиту 15,5%

- Период кредитования 120 месяцев или 10 лет

Без комиссий и дополнительных платежей

Потребительский кредит. Сумма переплаты составит 131 427 рублей. Первый ежемесячный платёж составит 22 381 рублей, второй 22 184 рублей, десятый 20 605 рублей, двадцатый 18 632 рубля. Если бы это был аннуитетный платёж, мы бы равномерно платили каждый месяц 19 200 рублей, но при этом переплата была бы 141 231 рубль. То есть, разница всего ~10 000 рублей? Да, но перейдем ко второму примеру.

Ипотека. Безусловно, ставка по ипотеке 15,5 очень высокая, но не максимальная. Нам знакомы случаи ипотечного кредитования до 18,5% в 2020 году. Это значение не должно Вас пугать, оно взято лишь для примера. Сумма переплаты составит 1 953 645 рублей, первый платёж 53 125 рублей, тридцатый платёж 45 325 рублей, а шестидесятый (спустя 5 лет) 37 248 рублей. Если бы это был аннуитетный платёж, то переплата составила 2 432 316 рублей, что примерно на 500 000 рублей больше, чем при дифференцированном кредите. При этом Вы бы спокойно платили 41 102 рубля каждый месяц.

Выводы. Дифференцированный кредит выгоден лишь при ипотеке и хорошем финансовом благополучии семьи. Данный вид кредита поможет сэкономить при длительном кредитовании, но значительно ослабит Ваш бюджет в первые 40% погашения кредита.

Формула расчета процентов по кредиту

В банковском секторе действует 2 системы определения величины платежей: дифференцированная и аннуитетная. Начисление процентов по ним отличается. Банки часто предлагают своим клиентам самостоятельно выбрать схему погашения задолженности

Поэтому важно заранее узнать, какой способ расчета более выгодный

Аннуитетные платежи

По этой системе размер выплат одинаков на протяжении всего срока действия займа. Аннуитет – равные друг другу платежи. Основная часть потребительских кредитов и микрозаймов погашается таким способом.

При аннуитете сначала все средства идут на выплату процентов банку, т.е. кредитор первые месяцы получает наибольшую прибыль, а затем деньги начинают перечисляться на закрытие основного долга (тела займа).

Алгоритм подсчета размера платежей:

-

ВП= (ПК ×ГП/12)/(1-((1/(1+ГП⁄12)))(КП-1), где:

- ВП – величина платежа.

- ПК – первичная сумма кредита.

- ГП – годовая процентная ставка.

- КП – количество взносов по кредиту.

Пример. Клиент оформил ссуду на 65000 р. под 15% годовых сроком на 1 год. Величина платежей за все грядущие месяцы равна (65000*15/12)/(1-((1/(1+15/12)))(12-1)= 5866,79 р. При аннуитете просто посчитать итоговую сумму переплаты за год. Она равна (5866,79*12)-65000=5401,48 р.

Дифференцированные платежи

При этом типе расчета величина ежемесячных траншей постоянно уменьшается. По автокредитам и ипотекам часто устанавливают дифференцированную систему начисления процентов. Платеж состоит из фиксированной суммы, с помощью которой можно равными частями погашать тело займа, и постоянно уменьшающейся суммы начисляемых процентов. Расчет кредита будет проводиться по следующей формуле:

- СП= (ОЗ*СТ*ДМ)/(100*365), где:

- СП – сумма процентов.

- ОЗ – остаток основного займа.

- СТ – процентная ставка.

- ДМ – количество дней в выбранном месяце.

- 365 или 366 – количество дней в году.

- 100 – количество процентов.

Фиксированная сумма равна результату деления суммы кредита на 12 месяцев. Пример. Клиент оформил ссуду на 65000 р. под 15% годовых сроком на 1 год. Фиксированная сумма равна 65000/12=5416, 6 р. В первый месяц платеж составит 5416,6+((65000*15*30)/(100*365))= 5416,6+801,3=6217,9 р. При оплате второго месяца тела кредита уменьшится на 5416,6, а взнос будет равен 5416,6+((59583,4*15*30)/(100*365))= 6151,2 р.

Как рассчитать долг на конец месяца в графике аннуитетных платежей

Прежде всего, надо понимать, что именно является вашим долгом по кредиту, и какие выплаты способствуют его уменьшению. В нашем примере вы берёте в кредит 50 000 рублей – это и есть ваш долг. Переплаченные по кредиту проценты (6157 рублей) вашим долгом не являются, это всего лишь вознаграждение банку за предоставленный кредит. Таким образом, можно сделать вывод:

Погашение процентов по кредиту никак не способствует уменьшению вашего долга перед банком.

В кризисные времена банки часто «идут навстречу» своим должникам. Они говорят как-то так: «Мы понимаем, у вас сейчас проблемы! Окей, наш банк готов пойти вам на уступки – можете нам просто погашать проценты, а само тело кредита погашать не надо. Все же люди братья и должны друг другу помогать! Бла-бла-бла…»

На первый взгляд такое предложение может показаться выгодным, а сам банк – «белым и пушистым лапулей». Ага, как бы ни так! Если взять в руки калькулятор и провести простые арифметические расчёты, то сразу становится ясно, что реальное предложение банка выглядит приблизительно так:

«Ребята, вы попали на деньги! Ничего не поделаешь, это жизнь! Предлагаем вам на время (а может и навсегда) стать нашим рабом – будете ежемесячно выплачивать проценты по кредиту, а сам долг погашать не надо (ну, чтобы сумма выплат по процентам не уменьшалась). Ничего личного – это просто бизнес, друзья!»

Теперь запомните главную мысль:

Именно погашение тела кредита вытаскивает вас из долговой ямы. Не процентов, а именно тела кредита.

Наверняка вы уже догадались, как рассчитывается долг на конец месяца в нашем графике платежей. В общем, формула выглядит так:

Обратите внимание! При расчёте долга на конец месяца, от общей суммы текущей задолженности отнимается только та часть платежа, которая идёт на погашение тела кредита (уплаченные проценты сюда не входят). Давайте для наглядности посчитаем, каким будет долг на конец месяца по нашему кредиту после внесения первого платежа:

Давайте для наглядности посчитаем, каким будет долг на конец месяца по нашему кредиту после внесения первого платежа:

Итак, при первом платеже текущая задолженность по кредиту у нас равна всей сумме займа (50 000 руб.). Чтобы посчитать долг на конец месяца, мы отнимаем от этой суммы не весь ежемесячный платёж (4680 руб.), а только ту часть, которая ушла на погашение тела кредита (3763 руб.). В результате наш долг на конец месяца составит 46 237 руб., именно на эту сумму будут начисляться проценты в следующем месяце. Естественно, они будут меньше, так как сумма долга уменьшилась

Теперь вы понимаете, почему важно погашать именно тело кредита?

Итак, друзья, мы с вами разобрались с формулами и расчетами аннуитетных платежей. Надеемся, теперь у вас нет вопросов по этой теме, и вы запросто сможете произвести все необходимые расчеты, а также составить график аннуитетных платежей по кредиту. Единственное, что бы вам, наверное, хотелось, это как-то автоматизировать процесс расчетов. Вы не поверите, но это возможно! Хотите узнать как? Тогда переходим к публикации: Расчет аннуитетных платежей по кредиту в Excel.

Наши группы:

Учет дополнительных расходов

В каждом кредитно-финансовой при кредитовании имеются и дополнительно взимаемые суммы. Они различны и зависят от типа оформляемого займа.

Для ипотеки:

- страхование;

- услуги нотариуса;

- работа оценочной комиссии;

- госпошлина для регистрации жилья в регистрационной палате;

- комиссионные для оформления бумаг по кредитуемой недвижимости.

Для автокредита:

- оформляемая страховка на машину;

- госпошлина за регистрацию авто.

Все подобные расходы могут достаточно существенно увеличить сумму займа. Банки-кредиторы обычно добавляют все дополнительные расходы к сумме годовых процентов. Многие заемщики сталкиваются с навязыванием услуг страхования при оформлении потребительского кредита. Эксперты советуют не подписываться на коллективную страховку, а настаивать, чтобы договор страхования был заключен напрямую между компанией страховщиком и самим клиентом. Только в этом случае займополучатель сможет вернуть себе уплаченные страховые средства (частично либо в полном объеме).

Дифференцированный платеж

Этот вид платежа (по фактическому остатку), называют классическим, потому что логика его стройна и понятна.

Выплачивать долг надо через равные промежутки времени, для физических лиц обычно принимают месяц. Поэтому срок, на который выдаётся кредит, представляется в месяцах, и основной платёж вычисляется путём деления тела кредита на количество месяцев.

Ежемесячный взнос состоит из двух частей:

- постоянной — это и есть основной платеж, он идёт непосредственно на погашение тела кредита;

- переменной — это проценты по кредиту; они начисляются, исходя из текущего остатка основного долга;

- может присутствовать комиссия или иные виды сборов, они добавляются к переменной части.

Недостатком этой формы выплаты является то, что клиент обязан знать, какую именно сумму надо вносить в очередной раз. Но при заключении договора распечатывается таблица, в которой всё это указано, и остаётся только ею руководствоваться.

Есть ещё один минус дифференцированного платежа: клиент больше платит в первой половине срока, когда стоимость денег выше. Инфляцию ведь никто не отменял, и она в данном случае работает против заёмщика. То есть, принцип «деньги сейчас дороже, чем потом» обращён против него.

1. Определим основной платёж

Поскольку взносы ежемесячные, срок кредита представляем в месяцах (Кво.мес). Основной платёж (Осн.плт) рассчитываем просто:

Осн.плт = См.кредита / Кво.мес.

2. Вычислим сумму процентов за текущий месяц

Отталкиваемся от текущего остатка долга (См.долга.тек). Умножим его на годовую ставку (Прц.ставка), представив её в виде десятичной дроби, и разделим на 12 – получим текущее значение суммы процентов (См.проц.тек):

См.проц.тек = См.долга.тек х Прц.ставка / 12

Он получается суммированием основного платежа и процентов для данного месяца:

См.плт.тек = Осн.плт + См.проц.тек

4. Рассчитываем остаток долга

Эта величина будет исходной при расчёте См.плт.тек следующего месяца. Она высчитывается с учётом прошедших месяцев (Кво.мес прошедших):

См.долга.тек = См.кредита – (Осн.плт х Кво.мес прошедших)

Но можно увидеть их сразу, воспользовавшись услугами кредитного калькулятора. Для этого надо обратиться к любому сайты, где присутствует возможность автоматического расчёта.

У Вас спросят параметры кредита и рассчитают по ним общую сумму, основной платёж и переплату (сумму процентов). Можно указать и процент комиссии. Кроме итоговых цифр, на экране высветится таблица ежемесячных платежей с указанием всех параметром.

Расчет аннуитетных платежей по кредиту

Поскольку аннуитетная схема является более сложной для самостоятельного расчета, ее следует рассмотреть более подробно. Для проведения вычислений используются следующие исходные данные:

- Сумма займа или тело кредита (Cк).

- Количество периодов кредитования (срок) Кп. В зависимости от того, какая схема расчетов и их периодичность указаны в договоре кредитования, может использоваться количество лет (практически не используется), месяцев (наиболее распространенный вариант для всех видов кредитов – ипотечных, на покупку авто, потребительских) или дней (иногда применяется для потребительских кредитов, нередко встречается при кредитовании в микрофинансовых организациях).

- Процентная ставка (Пр). Используется приведенная к периоду расчетов годовая ставка. Для ежемесячного начисления и погашения указанную в условиях кредитования ставку необходимо разделить на 12, для ежедневного на 365 или 360 (в зависимости от используемой кредитором методики расчетов).

Общая формула расчета регулярного платежа (Пл) выглядит просто:

Пл = Ск * Кр.

Здесь Кр – расчетный коэффициент (коэффициент аннуитета) для определения величины вносимых за каждый период средств. Именно он и является основной неизвестной, для которой необходим точный расчет.

Кр = Пр * (1+Пр)Кп / ((1 + Пр)Кп — 1)

Пример расчета для приведенных выше параметров ипотечного платежа.

- Ск = 6 000 000;

- Пр = 12% / 12 = 0.01;

- Кп = 20 *12 = 240 (ежемесячный расчет, 20 лет по 12 месяцев – 240 периодов).

Коэффициент аннуитета:

Кр = 0.01 * (1+0.01)240 / ((1 + 0.01)240 — 1) = 0.0110108

Ежемесячный взнос в этом случае составит

Пл = 6000000 * 0.0110108 = 66064.8 (руб.)

Полученный результат точно соответствует полученному при расчетах с использованием кредитного калькулятора.

Выводы

При желании кредитоваться, стоит помнить, что коммерческие банки и различные иные кредитно-финансовые учреждения держат в своих руках огромные денежные средства и запасы. И львиную долю прибыли приносят банковским структурам клиенты-заемщики. Чтобы не вступить на скользкий путь кредитования и не заключить договор на кабальных условиях, к такой услуге стоит подходить крайне осмотрительно. Заранее анализируя все расходы, а прежде всего, подсчитывая сумму общей переплаты. Только детальное изучение всех договорных обязательств убережет заемщика от излишних издержек в выплате ссуд.