Банки, которые дают кредит с плохой кредитной историей

Содержание:

- Кто имеет доступ к кредитной истории

- Похожие термины

- Почему вам не дадут кредит с плохой кредитной историей

- Какие банки выдают кредиты без отказов?

- Если банки отказывают

- Что делать, если кредитная история плохая

- Почему не одобряют кредит: испорченный рейтинг, высокий уровень долговой нагрузки, отсутствие поручителей?

- Как рассчитывается кредитный рейтинг

- В какие банки можно обратиться

- Что такое плохая кредитная история

- Какие факторы негативно влияют на КИ

- Особенности оформления кредита с плохой КИ

- Как оформить кредит онлайн

- Каким будет потребительский кредит в случае одобрения

- Итоговое сравнение кредитных карт с плохой кредитной историей

- Популярные банки

- Итоговое сравнение займов с плохой кредитной историей

Кто имеет доступ к кредитной истории

Данные по кредитной истории гражданина предоставляются только по его собственному согласию. В договорах, оформляемых в банках и МФО для получения кредита, для этого отведен специальный пункт. То есть, заверяя этот документ заемщик сам лично позволяет организации получить данные о его финансовой истории.

Могут ли получить эти сведения без разрешения гражданина? Нет, так как данная информация защищена на законодательном уровне, за её незаконную передачу третьим сторонам бюро грозит аннулирование лицензии (и возмещение нанесенного репутации ущерба, если такой факт установит суд).

Похожие термины

- Рефинансирование кредитов в Сбербанке — условия программ для физических лиц

- Кредиты наличными Совкомбанка

- Кредиты наличными Почта Банка

- Где взять кредит без отказа – ТОП 10 банков

- Кредиты банка Открытие

- Кредит наличными в Россельхозбанке

- Возврат страховки по кредиту

- Рефинансирование кредита в Альфа Банке

- Кредитные каникулы – условия получения отсрочки по выплате кредита

- Кредиты по паспорту – топ 7 кредитов от банков

- Кредиты в Уфе – топ 10 лучших кредитов наличными на сегодня

- Потребительские кредиты Сбербанка в 2020 году

- Топ-10 лучших кредитов в Ростове-на-Дону

- Топ-10 лучших кредитов наличными без справок

- Какая карта рассрочки лучше в 2020

Почему вам не дадут кредит с плохой кредитной историей

Кредиторов много. Разберем логичные действия всех.

Банки

Про государственные банки можете забыть сразу, туда даже обращаться не стоит. Но если раньше вам можно было попытать счастья в банках коммерческих, которые выдавали в свое время кредиты намного охотнее, то теперь ваш поезд ушел. Мало какой коммерческий банк, работающий в рамках закона, пойдет на такой риск. Они имеют право не давать вам объяснений на этот счет, но причины, поверьте, есть.

Факторы, которые влияют на одобрение кредита в банке

Таких факторов, которые препятствуют получению кредита в банке, можно назвать несколько:

- Ваша кредитная история. Эта причина самая главная на сегодняшний день. Если заемщик ранее не выполнял обязательства по кредитам, то он автоматически переходит в категорию граждан, имеющих низкий кредитный рейтинг. Риск невозврата нового долга у заемщика с плохой КИ очень высок, а очень высокие ставки, которые могли бы нивелировать его для банка, ограничены регулятором — Банком России.

- Гарантии. Банк, опасаясь невозвратных долгов, просит залог или оформление поручительства. Закон запрещает кредитору забирать у вас единственное жилье, к тому же если оно — обремененное несовершеннолетними детьми или недееспособными родственниками.

Автомобиль? Не выгоднее ли просто продать его по нормальной рыночной цене и распорядиться этими деньгами по своему усмотрению? В общем, так себе залог для банка. Поручительство: если у вас есть родственники и друзья, которые, зная вас «как облупленного» с вашей кредитной историей все еще готовы доверить вам не только ключи от дровяного сарая, но и немного одолжить денег, то банк — нет.

- Наличие судимости. Служба безопасности банка тщательно проверит вашу биографию и выявит даже неоплаченные штрафы за превышение скоростного режима вашим прадедушкой в прошлом веке. Если у вас есть даже погашенные судимости — как правило, денег вам не видать.

- Место работы. Это только в стихах все профессии нужны, все профессии важны. В реальной жизни ваша работа определяет ваш социальный статус. Банк обязательно откажет в кредите, если вы сезонный рабочий и не имеете стабильного дохода.

Но даже если вы теневой воротила биткоинов, но в графе «работа» у вас значится профессия фрилансер или того хуже — безработный, то для банка любой офисный клерк имеет перед вами огромные преимущества. Фрилансеров кредитуют некоторые банки, но, как правило, для этого в банке такие люди держат на счету на вкладе приличную сумму денег.

- Некоторые граждане могут попасть в негласный «черный список»: жалобщик, скандалист, качальщик «своих прав» и борец «за справедливость»? Банк даже связываться с вами не станет, вы для них — сложный клиент.

- Если вы посетили уже несколько банков и получили отказ — следующий банк, в который вы собираетесь обратиться за кредитом, обязательно об этом узнает. И выяснит причину отказа вам в кредите другими банками. Кроме того, в вашей кредитной истории все эти отказы будут зафиксированы — и не в вашу пользу.

- Отсутствие кредитной истории. Да, такое тоже бывает. Банк отказывает только потому, что вы для него — «терра инкогнито».

Вы никогда не брали кредитов, а теперь вам нужны деньги в долг? Закажите звонок юриста

Если верить статистике, 90% отказов в банке при запросе потребительского кредита, ипотеки или автокредита, происходит по причине плохой кредитной истории потенциального заемщика.

Микрофинансовые организации

Поэтому в МФО тоже, скорее всего, потребуют залог или поручительство, чтобы выдать вам кредит. При возникновении проблем с возвратом этих средств у вас и у других клиентов в конкретной микрофинансовой организации, Центробанк может сначала оштрафовать МФО, а то и вовсе исключить из реестра.

Кроме того, данные о кредиторах МФО также передают в Бюро кредитных историй (БКИ). Любая МФО теперь хорошо подумает, стоит ли выдавать вам деньги с плохой кредитной историей.

Итак, мы пришли к единственному правильному решению в вашей ситуации — снизить максимально риски кредитора, улучшив свою кредитную историю.

Взять кредит с плохой кредитной историей практически нереально

Но если какой-то банк или МФО все же выдадут вам средства в долг, необходимо погашать аккуратно этот займ, чтобы потихоньку улучшать свою КИ.

Какие банки выдают кредиты без отказов?

| Банк онлайн | Условия получения (срок, сумма, ставка)* | Как взять кредит |

| Совкомбанк Решение сразу | от 0% до 1 000 000 рублей до 5 лет | → Оформить заявку |

| МТС Лучший | от 5,9% до 5 000 000 рублей до 5 лет | → Оформить заявку |

| Почта Банк Низкая ставка | от 3,9% до 6 000 000 рублей до 5 лет | → Оформить заявку |

| ВТБ Решение за 5 минут | от 5,4% до 5 000 000 рублей до 5 лет | → Оформить заявку |

| УралСиБ Минимум документов | от 5% до 5 000 000 рублей до 5 лет | → Оформить заявку |

| Газпромбанк Без отказа | от 5% до 5 000 000 рублей до 7 лет | → Оформить заявку |

| Промсвязьбанк Выгодно | от 5,5% до 5 000 000 рублей до 7 лет | → Оформить заявку |

| Альфа-Банк Снижаем ставку для всех | от 5,5% до 5 000 000 рублей до 5 лет | → Оформить заявку |

| Хоум Кредит Гарантированная ставка | 5,9% до 3 000 000 рублей до 7 лет | → Оформить заявку |

| Открытие 3 минуты решение по заявке | от 5,5% до 5 000 000 рублей до 5 лет | → Оформить заявку |

| УБРиР Решение по кредиту от 5 минут | от 4,9% до 5 000 000 рублей до 10 лет | → Оформить заявку |

| Тинькофф Доставка на дом | от 8,9% до 2 000 000 рублей до 3 года | → Оформить заявку |

| Росбанк Без отказа | от 5,9% до 3 000 000 рублей до 7 лет | → Оформить заявку |

| Ренессанс Деньги в день обращения | от 6% до 1 000 000 рублей до 5 лет | → Оформить заявку |

| Зенит Без залога и поручителей | от 9,5% до 5 000 000 рублей до 7 лет | → Оформить заявку |

| Райффайзен банк За 2 минуты решение по заявке | 4,9% до 3 000 000 рублей до 5 лет | → Оформить заявку |

| Банк Пойдем Решение по видеозвонку | 5,5% до 500 000 рублей до 5 лет | → Оформить заявку |

| СКБ Банк Без поручителей | от 6% до 1 500 000 рублей до 5 лет | → Оформить заявку |

| Металлинвестбанк Всего по 2 документам | 6,8% до 2 000 000 рублей до 7 лет | → Оформить заявку |

| РГС Банк Без поручителей | 7,9% до 3 000 000 рублей до 5 лет | → Оформить заявку |

| Экспобанк Без подтверждения дохода | 7,9% до 1 000 000 рублей до 5 лет | → Оформить заявку |

| АК Барс За 5 минут решение по анкете | 6,9% до 2 000 000 рублей до 7 лет | → Оформить заявку |

Банк «Восточный»

- Ставка – от 9% до 24,7% годовых.

- Сумма – от 25 000 до 1 500 000 руб.

- Срок – от 1 до 5 лет.

- Возраст – от 21 до 76 лет.

- Документы – паспорт, справка о доходах (не обязательна при сумме до 500 000 руб.)

Онлайн-заявка на кредит банк «Восточный» →

Крупный частный банк, специализирующийся на потребительских кредитах и кредитных картах. Зарегистрирован на Дальнем Востоке, но имеет сотни офисов по всей России. «Восточный» известен быстрым рассмотрением заявок и высокими шансами на их одобрение. До 500 000 рублей здесь можно получить по паспорту, без подтверждения доходов.

Банк «Ренессанс Кредит»

- Ставка – от 9,5% до 24,5% годовых.

- Сумма – от 30 000 до 700 000 руб.

- Срок – от 2 до 5 лет.

- Возраст – от 24 до 70 лет.

- Документы – паспорт, второй документ, удостоверяющий личность.

Онлайн-заявка в банк «Ренессанс Кредит» →

Один из лучших банков страны, предоставляющих кредиты по двум документам. Не работает только с индивидуальными предпринимателями, а всем остальным дает деньги в течение часа.

ОТП Банк

- Ставка – от 10,5% до 50,3% годовых.

- Сумма – от 15 000 до 4 000 000 руб.

- Срок – от 1 до 7 лет.

- Возраст – от 21 до 69 лет.

- Документы – паспорт, справка о доходах (не обязательна при сумме до 1 000 000 руб.)

Онлайн-заявка на кредит в ОТП Банк →

ОТП Банк не только выдает наличные практически без отказа, но и не торопится забирать их обратно. Возвращать кредит здесь можно в течение 7 лет.

Тинькофф Банк

- Ставка – от 12% до 25,9% годовых.

- Сумма – от 50 000 до 2 000 000 руб.

- Срок – от 1 до 3 лет.

- Возраст – от 18 лет.

- Документы – только паспорт.

Онлайн-заявка на кредит в Тинькофф Банк →

Тинькофф Банк работает с молодыми людьми в возрасте от 18 лет, не отказывает клиентам вообще без кредитной истории. Это единственный банк, принимающий решение о выдаче и предоставляющий кредит без визита в офис. У него их попросту нет.

Банк «Пойдем!»

- Ставка – от 19% до 28% годовых.

- Сумма – от 30 000 до 500 000 руб.

- Срок – от 1 до 3 лет.

- Возраст – от 22 до 75 лет.

- Документы – паспорт, второй документ, справка о доходах (не обязательна при сумме до 200 000 руб.)

Онлайн-заявка на кредит в банк «Пойдем!» →

Банк с необычным названием немного похож на микрофинансовую компанию с соответствующими плюсами и минусами. Здесь относительно высокие процентные ставки, зато в «Пойдем!» могут обращаться даже заемщики с плохой кредитной историей.

Если банки отказывают

Получить кредит с негативной историей на практике совсем не просто. Особенно сложно тем, кто имеет длительные просрочки, которые по сроку превышают 90 дней. Таким заявителям отказы поступают довольно часто

Если и вам отказали, советуем обратить внимание на предложения микрофинансовых организаций

МФО — компании, которые выдают краткосрочные ссуды. Граждане получают максимально 30000 рублей, выбирая срок возврата не более месяца. И эти кредиторы могут закрыть глаза даже на самые серьезные нарушения. Вероятность одобрения достигает уровня в 80-90%. Микрокредиторы выдают деньги при плохой КИ, при отсутствии работы, не требуют справок.

Оформление микрокредита проходит удаленно. Вы подаете заявку онлайн, и при одобрении кредитор присылает деньги вам на карту. Выдача круглосуточная и всегда быстрая. Все занимает не больше часа.

Если вам удалось получить кредит наличными в банке или микрофинансовой организации, то главная задача теперь — выплатить этот долг без просрочек. Положительные данные заносятся в вашу кредитную историю, и репутация значительно улучшится. Это отличный способ откорректировать досье.

Что делать, если кредитная история плохая

Убрать и переписать плохую кредитную историю нельзя, информация хранится в таком виде в каком она есть. Срок хранения (действия) кредитной истории — 15 лет с момента ее последнего обновления. Но кредитную историю можно дополнить и слегка исправить новыми данными, которые могут показать, что банки снова вам могут доверять.

Для того чтобы очистить плохую кредитную историю, нужно взять несколько кредитов и добросовестно их погасить. Тогда те просрочки, которые были в прошлом, затеряются среди множества хороших кредитов. И тогда кредитная история в целом будет лучше.

Как взять новый кредит, если банки не выдают кредитов

Берите маленькие потребительские экспресс-кредиты на бытовую технику. Даже если бизнесмену нужен хороший автомобиль, Бюро кредитных историй все же рекомендует набрать в кредит, условно говоря, чайников и холодильников, а потом обратиться за автокредитом в 2 миллиона. Другого выхода не существует в принципе.

Почему кредитная история стала так важна?

Свою кредитную историю надо взращивать постепенно, заботиться о ней как о своей собственной репутации, запрашивать и получать ее как минимум 1 раз в 3 месяца. Потому что может быть и так, что вы ничего не знаете и кредитов никаких не брали, а на вас висит масса непогашенных кредитов, которые набрали мошенники по ксерокопии вашего паспорта, а ведь ксерокопии паспорта вы сдаете в массу организаций. Таких историй не так много, но они есть.

Ситуация: получен отказ в автокредитовании, но заемщик кредиты никогда не брал, что делать?

Для начала стоит обратиться в Бюро кредитных историй и сделать письменный запрос через Почту России. Порядок обращения подробно расписан на официальном сайте Национального бюро кредитных историй. Однако посредством Интернет получить свою кредитную историю невозможно; по закону кредитную историю можно выдать только вам или лицу, которому вы выдали доверенность.

Если кредитной истории нет… Как правильно начинать писать свою кредитную историю?

Сегодня банки не вполне доверяют человеку без кредитной истории, так как не хотят рисковать. Поэтому не удивляйтесь, если получили отказ даже при наличии высокой «белой зарплаты» и нужной прописки. Без кредитной истории вы для банка, что кот в мешке.

Если надумаете брать автокредит, придется начать с того, чтобы вызывать благоприятное отношение кредитных организаций.

Итак, мораль для заемщика по автокредитам такова: внимательно следите за своей кредитной историей, делайте запросы в Национальное бюро кредитных историй не реже 1 раза в 3 месяца самостоятельно или через свой банк. И тогда трудности автокредитования, по причине плохой кредитной истории, обойдут вас стороной.

Редакция сайта

Публикации по темам: как взять автокредит, какую машину выбрать в кредит, условия автокредитования в банках на новые и подержанные автомобили, как досрочно погасить автокредит на машину, страхование КАСКО и ОСАГО для кредитного авто. Редакция сайта «Автомобиль в кредит» помогает разобраться в вопросах получения, погашения и обслуживания кредита на автомобиль

Почему не одобряют кредит: испорченный рейтинг, высокий уровень долговой нагрузки, отсутствие поручителей?

Можно ли как-то обойти требования банка и получить кредит для того, чтобы погасить уже имеющиеся долги?

Низкий кредитный рейтинг. В первую очередь банк проверяет ваш рейтинг — это «анамнез» ваших отношений с кредиторами. Если ранее допускались просрочки, не возвращали старые кредиты, вам начисляли пени и выставляли штрафы — за каждый такой поступок у вас автоматически понижается рейтинг. И придется потратить много сил для того, чтобы свою кредитную историю исправить.

Кредитный рейтинг отсутствует. Такое бывает, если возраст заемщика составляет 18-21 год или человек раньше не брал кредиты и в целом не пользовался кредитными продуктами. Получить средства в долг, не имея кредитной истории тяжело.

Банк не знает, что за кота в мешке он покупает, выражаясь образно, в тот момент, когда принимает решение выдать ли вам кредит. Соответственно, риски в отношении таких клиентов увеличиваются.

Возрастные ограничения. Как правило, границы возрастного ценза для заемщиков составляют 18-65 лет, но к людям в возрасте до 23 лет и после 60 лет банки относятся настороженно. Первые не отличаются платежной дисциплиной и чувством ответственности, да и стабильной работы у них в эти годы, как правило, нет; вторые склонны часто болеть и внезапно умирать. Вероятность невозврата повышена в обоих случаях.

Высокие запросы. Если вы обратитесь в банк с запросом на сумму 10 000 рублей — вам, скорее всего, без проблем выдадут требуемую сумму уже через 30 минут. Но запросы на 100 000 рублей и выше будут проверяться очень тщательно.

У вас потребуют донести справки, возможно, попросят участия поручителей или наличие залога. Также повышается вероятность отказа при кредите на крупную сумму даже при высоком кредитном рейтинге.

Несоответствие дополнительным условиям. Опять же, речь идет о поручительстве и залоге. Если вы не можете предоставить поручителей или имущество, в кредите, вероятнее всего, откажут.

Поддельные документы или неправдивые сведения. В каждом банке работает своя служба безопасности. Она проверяет заемщиков, изучает представленные ими документы. Обычно проверки проводятся, когда у сотрудников возникают подозрения. Когда обман раскрывается, мошенник рискует подпасть под уголовную ответственность.

Высокий показатель долговой нагрузки. С октября 2019 года все банки и МФО обязаны проверять уровень ПДН. Этот показатель показывает, насколько человеку под силу «тянуть» обслуживание новых кредитов. Закон требует, чтобы на выплаты по долгам человек тратил не больше 50% бюджета.

Место работы у ИП. У банков не очень теплое отношение к индивидуальным предпринимателям — кредиторы считают, что малый бизнес закрывается при первых серьезных изменениях экономики в худшую сторону. Соответственно, если человек работает на предпринимателя, он рискует столкнуться с ситуацией, в которой ему нигде не дадут кредит.

Судимости. Если за кредитом обращается ранее судимое лицо, шансы получить кредит у него находятся на уровне 0-1%. Если у человека есть непогашенная судимость, ему откажут даже в захолустных развивающихся МФО.

Если судимость была погашена, шансы получить кредит немного выше, но вероятность отказа все-таки высока

Человек может попробовать обратиться в региональные небольшие банки, но важно, чтобы он соответствовал условиям:

Человек отбыл наказание 5 лет назад и раньше;

судимость не относится к тяжелым и опасным преступлениям по УК РФ;

заемщик уже минимум 1 год трудится на одном месте;

у человека есть ценное имущество, зарегистрированное на него: автомобиль, квартира.

Нет городского номера телефона в качестве контактных данных. Стационарные телефоны все больше становятся пережитком прошлого

Их ставят только офисные учреждения, государственные заведения. В целом люди перешли на мобильную связь. Но ряд банков требуют указывать городские телефоны в качестве рабочего контакта.

Нет целей. Обычно кредиты берутся под ремонт, покупку техники, мебели, на лечение или отдых. Если человек не может ответить, зачем ему деньги, он рискует столкнуться с отказом. С другой стороны, плохим ответом выступает «развитие бизнеса» или другие подобные цели.

Не знаете, как самому посчитать свою долговую нагрузку? Закажите звонок юриста

Как рассчитывается кредитный рейтинг

Используются несколько скоринговых показателей, на основе которых высчитывается среднее значение. При этом учитывается свыше 20 показателей, самым весомым из которых является наличие просрочки по выплате кредитов или займов за последние 6 месяцев. Также на показатель рейтинга влияют:

- количество активных в данный момент кредитных договоров у заемщика;

- общая сумма ежемесячных платежей по кредитам;

- количество ранее выплаченных кредитов без каких-либо просрочек (учитывается и общая сумма);

- средний доход гражданина (если имеется такая информация);

- наличие банковских счетов (включая депозитных).

Для чего используется индивидуальный кредитный рейтинг? Для упрощения процедуры принятия решение по выдаваемому займу. Именно благодаря ему сейчас многие банки и МФО предоставляют займы без справки о доходах.

В какие банки можно обратиться

Это банки, которые по статистике одобряют большую часть заявок. Они не выдают безотказные ссуды, но попробовать подать заявку можно, даже нужно. Шансы на одобрение есть, но чем хуже досье, тем их меньше. Советуем обратиться к следующим компаниям:

- Тинькофф. Выдает наличные кредиты без справок и полностью онлайн. Славится высоким процентом одобрения заявок, может дать одобрение даже в сложной ситуации. При положительном решении присылает на дом заемщика курьера, который привозит дебетову карту с деньгами. Обналичивание без процентов.

- УБРиР. Еще один банк, который часто одобряет заявки. Он нетребовательный, может выдать кредит без справок, работает с молодыми и пожилыми заемщиками, рассматривает даже индивидуальных предпринимателей. Принимает заявки онлайн, выдает деньги через свои офисы.

- Восточный Банк. Еще одна компания, которая может дать одобрение при негативной КИ. Выдает кредиты наличными со справками и без них, работает с пенсионерами. Реально получить ссуду в день обращения.

Это основные банки, которых реально можно взять кредит при наличии негативного досье. Но и другие банки с этой страницы могут озвучить одобрение. Поэтому пробуйте, подавайте запрос разным компаниям. Но помните, что больше трех запросов в короткие промежуток времени направлять не стоит. Если 3 банка отказали, обращайтесь к альтернативным кредиторам.

Что такое плохая кредитная история

Разберёмся, что такое испорченная история, и что приводит к её появлению. Проблемы возникают по ряду причин:

- Не вовремя погашаете проценты.

- Платёж, который вы вносите каждый месяц, превышает 50% доходов, подтверждаемых документами.

- Кто-то взял кредит на ваше имя, имея на руках копии паспорта и ИНН.

- Банк оформил вам кредитную карту без уведомления.

- Есть просрочки без уважительных причин.

- В Бюро кредитных историй не поступила информация о закрытии кредита.

- Долг передали коллекторской фирме. Коллекторы часто не передают информацию о погашении долгов. В итоге в БКИ остаются устаревшие данные, и вам приходится потратить немало времени на их обновление.

- Вы провели процедуру банкротства. После неё в течение пяти лет вам будут отказывать в кредитовании. Однако бывают исключения.

Какие факторы негативно влияют на КИ

Следующий негативный для КИ фактор – займы «до зарплаты». Не путайте их с микрозаймами на длительный срок. Если вы брали недавно микрозайм, после его возвращения придётся подождать от 3 месяцев до полугода.

Не редкость – ошибки при внесении данных в базу. Чаще всего они связаны с мошенничеством или задвоением данных. Например, вы потеряли паспорт, и злоумышленники оформили на него кредит. Другая ситуация – в базе оказалось несколько полных тёзок. Если вы обладатель распространённого сочетания имени и фамилии, вроде Ивана Смирнова, не удивляйтесь, если в базе найдётся человек, даже родившийся в том же году.

Следующий важный момент – гарантии банку. Здесь есть три варианта. Первый – залоговое имущество. Это может быть недвижимость, автомобиль, иная дорогостоящая собственность, способная покрыть материальный ущерб кредитующей стороны.

Являясь собственником квартиры в престижном районе, вы можете претендовать на внушительную сумму кредита в любом финансово-кредитном учреждении. Подписываете договор, получаете нужный объём материальной помощи, и стараетесь вовремя вернуть долг.

Ещё один вариант – помощь в получении. Это может быть подключение созаёмщика – платёжеспособного гражданина с высоким доходом. Если за вас может поручиться состоятельный человек, на чьих счетах достаточно средств для погашения вашего долга, банк не откажет. Оценивается также и кредитный рейтинг поручителя.

Особенности оформления кредита с плохой КИ

Если нужен кредит, а репутация оставляет желать лучшего, стоит понимать, что много получить просто нереально. Банки обещают выдать и по 1-2 миллиону рублей, но большие суммы актуальны только для качественных заемщиков, которые обладают положительной КИ. Если же история негативная, бессмысленно запрашивать приличную сумму. Больше 100-200 тысяч рублей получить крайне сложно. Исключения — если КИ не слишком негативная, просрочки не были длительными.

Есть банки, в которые обращаться в такой ситуации бессмысленно. Это Сбербанк, ВТБ, Промсвязьбанк, Россельхозбанк, Газпромбанк. Они работают только с “хорошими” заемщиками, предлагая им выгодные условия и приличные суммы. Даже Хоум Кредит указывает в требованиях к заемщику, что негатив в КИ недопустим.

Не ждите безотказного одобрения. Даже если вы обратитесь в один из самых лояльных банков по рынку, не факт, что он даст одобрение. Лучше сразу выбрать три предложения разных компаний и держать их про запас. Если один откажет, подадите онлайн-заявку в другой. Можно даже одновременно к ним обратиться.

При подаче множественной заявки учитывайте, что запросов должно быть не больше 3-х. Если направить больше, это еще более ухудшит кредитную историю.

Как оформить кредит онлайн

Практически все банки перешли на форму приема заявок от граждан через интернет. Это удобно и заемщиками, и самим кредиторам. Человеку не нужно идти в офис, чтобы обратиться за деньгами, он подает запрос самостоятельно через специальный сервис банка.

Все кредитные предложения, собранные на портале БанкСправка, доступны для интернет-оформления. Поэтому вы можете выбрать любой продукт и сразу обратиться в банк, заполнив анкету. Это классический опросник: точно такую же анкету клиент бы заполнял в офисе. Просто вносите требуемые данные, соглашайтесь с условиями обработки и ждите решения.

У каждого банка свой алгоритм рассмотрения, свои сроки оглашения решения. Некоторые, например, Тинькофф, могут дать ответ за несколько минут, в этом помогает специальная автоматическая программа. Другие могут рассматривать запрос пару часов или сутки.

Держите телефон включенным, многие банки предварительно прозванивают потенциальных заемщиков.

При положительном решении менеджер звонит для согласования выдачи одобренных средств. Стандартно заявитель приглашается в офис с заявленным пакетом документов. Там он подписывает договор и забирает деньги. Если банк предоставляет сервис доставки кредита на дом, заемщик может выбрать этот вариант.

Каким будет потребительский кредит в случае одобрения

Людям с плохой КИ банки выдают небольшие суммы. Стандартные условия кредитования в этом случае:

- Сумма займа: от 50 000 до 100 000 рублей.

- Процентная ставка: 15-20% годовых.

Рассчитывать на более выгодные условия потребительского кредита могут только заемщики с незначительными просрочками. Если банк одобрит заявку на маленькую сумму, мы советуем взять деньги, а не отказываться от них.

Выплатив небольшой долг без просрочек, вы улучшите кредитную историю за счет новых записей. В следующий раз уже больше банков будут готовы одобрить вам кредит, и условия кредитования станут более выгодными.

Итоговое сравнение кредитных карт с плохой кредитной историей

| Кредитные карты с плохой кредитной историей |

Максимальный лимит | Беспроцентный период | Процентная ставка в год | ||||

|---|---|---|---|---|---|---|---|

| 1 | Альфа-Банк (100 дней без процентов) | 500000 | 500 000 руб. | 100 | 100 дней | от 11.99 до 38.51% | от 11.99 до 38.51% |

| 2 | Тинькофф (Платинум) | 700000 | 700 000 руб. | 55 | 55 дней | от 12 до 29.9% | от 12 до 29.9% |

| 3 | Совкомбанк (Халва) | 350000 | 350 000 руб. | 1095 | 1095 дней | до 10% | до 10% |

| 4 | Росбанк (Можно все) | 1000000 | 1 000 000 руб. | 62 | 62 дня | от 26.9 до 29.9% | от 26.9 до 29.9% |

| 5 | Тинькофф (Драйв) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 6 | Тинькофф (All Airlines) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 7 | Тинькофф (All Games) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 8 | УБРиР (Хочу больше) | 700000 | 700 000 руб. | 120 | 120 дней | от 12 до 27.8% | от 12 до 27.8% |

| 9 | БКС Банк (Кредитная карта с льготным периодом) | 500000 | 500 000 руб. | 55 | 55 дней | от 14.9 до 28% | от 14.9 до 28% |

| 10 | Тинькофф (One Two Trip) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 11 | Тинькофф (AliExpress) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 12 | Тинькофф (Lamoda) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 13 | Тинькофф (Google Play) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 14 | Тинькофф (eBay) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 15 | Тинькофф (Рандеву) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 16 | Тинькофф (WWF) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 17 | Сбербанк (Подари жизнь Classic) | 600000 | 600 000 руб. | 50 | 50 дней | от 23.9 до 25.9% | от 23.9 до 25.9% |

| 18 | Сбербанк (Подари жизнь Gold) | 600000 | 600 000 руб. | 50 | 50 дней | от 23.9 до 25.9% | от 23.9 до 25.9% |

| 19 | Сбербанк (Золотая) | 600000 | 600 000 руб. | 50 | 50 дней | от 23.9 до 25.9% | от 23.9 до 25.9% |

| 20 | Альфа-Банк (Яндекс Плюс) | 500000 | 500 000 руб. | 60 | 60 дней | 11.99% | 11.99% |

| 21 | Банк Интеза (Visa Gold) | 350000 | 350 000 руб. | 55 | 55 дней | от 22 до 27.47% | от 22 до 27.47% |

| 22 | Почта Банк (Элемент 120) | 1500000 | 1 500 000 руб. | 120 | 120 дней | от 10.9 до 39.9% | от 10.9 до 39.9% |

| 23 | Гарант-Инвест (Кредитная карта) | 900000 | 900 000 руб. | % | % | ||

| 24 | Кукуруза (World MasterCard PayPass) | 300000 | 300 000 руб. | 55 | 55 дней | 16% | 16% |

| 25 | Тинькофф (S7 Airlines) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 26 | Приморье (Большой cash-back) | 700000 | 700 000 руб. | 50 | 50 дней | от 17 до 19.3% | от 17 до 19.3% |

| 27 | Авангард (Railbonus) | 150000 | 150 000 руб. | 50 | 50 дней | от 12 до 30% | от 12 до 30% |

| 28 | Авангард (Карты класса Gold) | 150000 | 150 000 руб. | 200 | 200 дней | от 15 до 30% | от 15 до 30% |

| 29 | Авангард (MasterCard World) | 150000 | 150 000 руб. | 50 | 50 дней | от 12 до 30% | от 12 до 30% |

| 30 | Авангард (Visa/MasterCard) | 150000 | 150 000 руб. | 200 | 200 дней | от 15 до 30% | от 15 до 30% |

| 31 | Локо-Банк (110 на все) | 1000000 | 1 000 000 руб. | 110 | 110 дней | 17.9% | 17.9% |

| 32 | Авангард (Карты класса Platinum) | 150000 | 150 000 руб. | 200 | 200 дней | от 21 до 30% | от 21 до 30% |

| 33 | Авангард (Airbonus Premium) | 150000 | 150 000 руб. | 50 | 50 дней | от 15 до 30% | от 15 до 30% |

| 34 | Авангард (MasterCard World Elite) | 150000 | 150 000 руб. | 200 | 200 дней | от 15 до 30% | от 15 до 30% |

| 35 | Авангард (Visa Infinite) | 150000 | 150 000 руб. | 200 | 200 дней | от 15 до 30% | от 15 до 30% |

Популярные банки

Русский Стандарт

Совкомбанк

Альфа-Банк

УБРиР

Тинькофф

Этапы получения кредитной карты

1Выберите подходящий банк

2 Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

Получить кредитную карту иногда проще, чем потребительский кредит или займ. Банки иногда предлагают кредитки даже тем клиентам, у которых есть проблемы с кредитной историей. С помощью такого предложения вы получите небольшую сумму денег для безналичного использования, которую можно после погашения использовать снова – тем самым вы улучшите свою кредитную историю. Оформить кредитную карту можно онлайн с доставкой на руки или в ближайшее отделение банка. На этой странице собраны все предложения по кредитным картам, которые доступны людям с проблемами в кредитной истории. При выборе учитывайте размер лимита, льготный период, процентную ставку и дополнительные условия.

Преимущества

- При правильном использовании кредитной карты вы сможете улучшить вашу кредитную историю и получить более выгодные предложения

- Для оформления кредитки обычно не потребуется большой пакет документов

- Иногда обращение за кредитной картой – единственный способ для проблемного заемщика получить нужную ему сумму денег в долг

Недостатки

- Не так много банков предлагают кредитные карты людям с проблемами в кредитной истории

- У таких кредиток могут быть повышенные процентные ставки из-за высокого риска работы с ненадежными заемщиками

- Банк все еще может отказать вам в оформлении кредитки без объяснения причин

- Кредитные карты для этой категории клиентов иногда отличаются невысоким статусом

Итоговое сравнение займов с плохой кредитной историей

| Займы с плохой кредитной историей |

Максимальная сумма | Максимальный срок | Процентная ставка | ||||

|---|---|---|---|---|---|---|---|

| 1 | Мани Мен | 80000 | 80 000 руб. | 126 | 126 дней | 0.5 | 0.5 % |

| 2 | Веб-займ | 30000 | 30 000 руб. | 30 | 30 дней | 0.83 | 0.83 % |

| 3 | Займер | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 4 | Вива деньги | 100000 | 100 000 руб. | 365 | 365 дней | 0.314 | 0.314 % |

| 5 | Лайм Займ | 70000 | 70 000 руб. | 168 | 168 дней | 1 | 1 % |

| 6 | еКапуста | 30000 | 30 000 руб. | 21 | 21 день | 0.99 | 0.99 % |

| 7 | Кэш-Ю Финанс | 30000 | 30 000 руб. | 25 | 25 дней | 1 | 1 % |

| 8 | Кредито24 | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 9 | Ван Клик Мани | 30000 | 30 000 руб. | 21 | 21 день | 1 | 1 % |

| 10 | Быстроденьги | 100000 | 100 000 руб. | 180 | 180 дней | 0.85 | 0.85 % |

| 11 | Веббанкир | 30000 | 30 000 руб. | 31 | 31 день | 1 | 1 % |

| 12 | Вивус | 100000 | 100 000 руб. | 364 | 364 дня | 0.6 | 0.6 % |

| 13 | Займиго | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 14 | МигКредит | 100000 | 100 000 руб. | 365 | 365 дней | 0.268 | 0.268 % |

| 15 | Деньги сразу | 30000 | 30 000 руб. | 16 | 16 дней | 1 | 1 % |

| 16 | До зарплаты | 100000 | 100 000 руб. | 365 | 365 дней | 0.5 | 0.5 % |

| 17 | ГринМани | 35000 | 35 000 руб. | 30 | 30 дней | 1 | 1 % |

| 18 | Джой Мани | 60000 | 60 000 руб. | 126 | 126 дней | 1 | 1 % |

| 19 | Е заем | 30000 | 30 000 руб. | 35 | 35 дней | 1 | 1 % |

| 20 | Турбозайм | 50000 | 50 000 руб. | 168 | 168 дней | 1 | 1 % |

| 21 | Пэй Пс | 30000 | 30 000 руб. | 180 | 180 дней | 0.5 | 0.5 % |

| 22 | Колибри Деньги | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 23 | Монеза | 30000 | 30 000 руб. | 35 | 35 дней | 1 | 1 % |

| 24 | Кредит Плюс | 70000 | 70 000 руб. | 168 | 168 дней | 0.75 | 0.75 % |

| 25 | Ракета Деньги | 80000 | 80 000 руб. | 126 | 126 дней | 1 | 1 % |

| 26 | Умные наличные | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 27 | Белка Кредит | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 28 | Макс Кредит | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 29 | Кредит7 | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 30 | Надо Денег | 30000 | 30 000 руб. | 30 | 30 дней | 1 | 1 % |

| 31 | КэшТуЮ | 30000 | 30 000 руб. | 60 | 60 дней | 1 | 1 % |

| 32 | Платиза | 80000 | 80 000 руб. | 30 | 30 дней | 1 | 1 % |

| 33 | ГлавФинанс | 30000 | 30 000 руб. | 30 | 30 дней | 0.65 | 0.65 % |

Этапы получения займа

1Выберите подходящую компанию

2 Нажмите кнопку «Подать заявку»

3 Заполните заявку на сайте компании

Кредитная история (КИ) – документ, который содержит сведения обо всех ваших кредитах и займах, о выплатах, долгах и просрочках по ним. Ведением и хранением этих документов занимаются бюро кредитных историй (БКИ). Любой человек, который когда-либо обращался за кредитом или займом, формирует свою кредитную историю. С ней знакомится микрофинансовая или микрокредитная компания перед тем, как выдать заем человеку. Если история будет испорчена большим количеством нарушений, то вам откажут в оформлении.

Однако многие организации предлагают улучшить КИ серией займов с облегченными условиями – небольшой суммой и низкой ставкой. Специальные условия для проблемных клиентов предлагают различные компании, например, Moneyman. Такой заемщик может получить маленькую сумму на карту, денежным переводом или наличными в отделении – для этого нужно иметь российское гражданство. На оформление заявки уйдет 10-15 минут, а ответ вы получите почти сразу же.

При выборе учитывайте сумму и срок, процентную ставку, требования к заемщикам и другие условия.

Преимущества

- МФК и МКК, в отличие от банков, всегда лояльно относятся к тем, кто желает исправить кредитную историю

- Обращение в такие организации – часто единственный способ получить деньги в долг для «проблемного» заемщика

- Успешное прохождение программы исправления КИ повысит ваши шансы на одобрение новых микрозаймов и кредитов

Недостатки

- Не все организации согласны сотрудничать с «проблемными» клиентами

- У микрокредитов для исправления КИ часто очень высокие ставки – в них заложен риск при работе с таким заемщиком

- Если нарушений слишком много, то процедуру придется повторить несколько раз

Основные причины плохой КИ

- Непогашенный кредит (серьезное нарушение)

- Неоднократные просрочки по кредитам от 5 до 35 дней

- Судимость, открытое исполнительное производство

- Забытые «копейки» по погашенному кредиту (которые считаются долгом)

- Ошибки банковских сотрудников (редко)

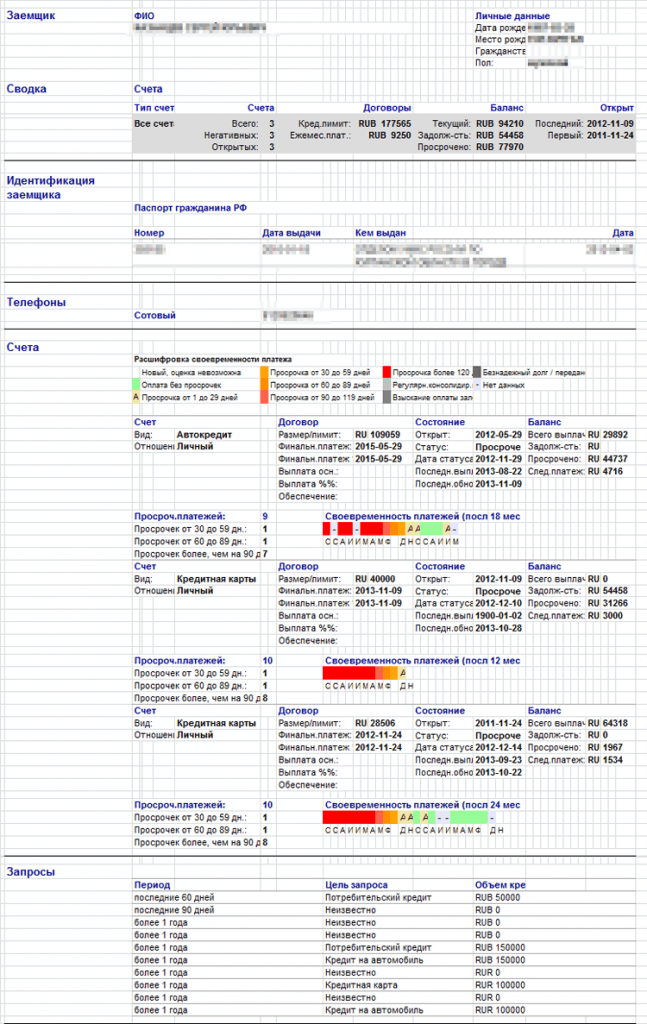

Так выглядит отчет с плохой КИ:

Смотрим на цветные маркеры, для расшифровки своевременности платежей:

Чем больше оранжевых и красных маркеров, тем хуже кредитная история, а окончательно испорченная содержит маркеры 7, 8 и 9.

В отчете БКИ содержится:

- Паспортные данные

- ИНН

- Номер пенсионного страхования

- Данные о кредиторе

- Период погашения

- Размер кредита

- Текущий баланс

- Задолженность

- Просрочки

- Реквизиты структур, которые делали запрос информации о кредиторе