Вклад до востребования сбербанка россии

Содержание:

- Плюсы вклада до востребования

- Условия вклада

- Специфика вклада

- Преимущества и недостатки

- Вклад до востребования Сбербанка России проценты и виды валют

- Вклад «До востребования»: его основные особенности

- Как переводить суммы на вклад «До востребования»?

- Депозитные программы Сбербанка России

- Условия рассматриваемого депозита

- Депозиты, близкие по условиям

- Закрытие вклада

- Как перевести деньги на вклад до востребования

- Чем отличается Сбербанк вклад до востребования от других простыми словами

- Порядок открытия депозита «До востребования»

- Как открыть

- Особенности

Плюсы вклада до востребования

Преимущества вклада до востребования, которые сделали его очень популярным у населения:

- Доступность банковского продукта: минимальная сумма рублевого депозита составляет всего 10 рублей. Соответственно, каждый человек может воспользоваться этой услугой без малейшего стеснения себя в собственных средствах. Обслуживание депозита бесплатно. Открыть его очень легко в отделении банка. Бесплатное обслуживание выгодно выделяет его по сравнению с альтернативой — пластиковой картой, за пользование которой снимается банком некоторая сумма.

- Широкие возможности для владельца счета. Можно совершать со средствами депозита любые операции. Можно переводить деньги, получать переводы, пополнять вклад или, наоборот, снимать с него необходимые средства — все это доступно без любых ограничений при единственном условии не снимаемого остатка — все тех же 120 рублей.

- Очень быстрое оформление, на которое уходит не более получаса.

Условия вклада

| Срок вклада | Бессрочно |

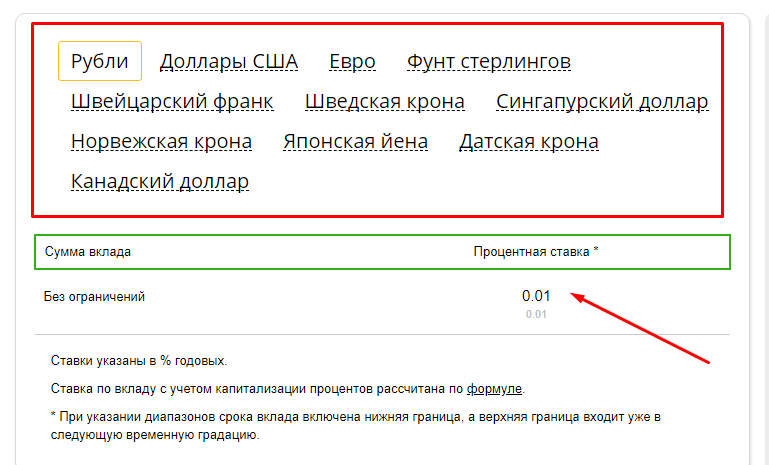

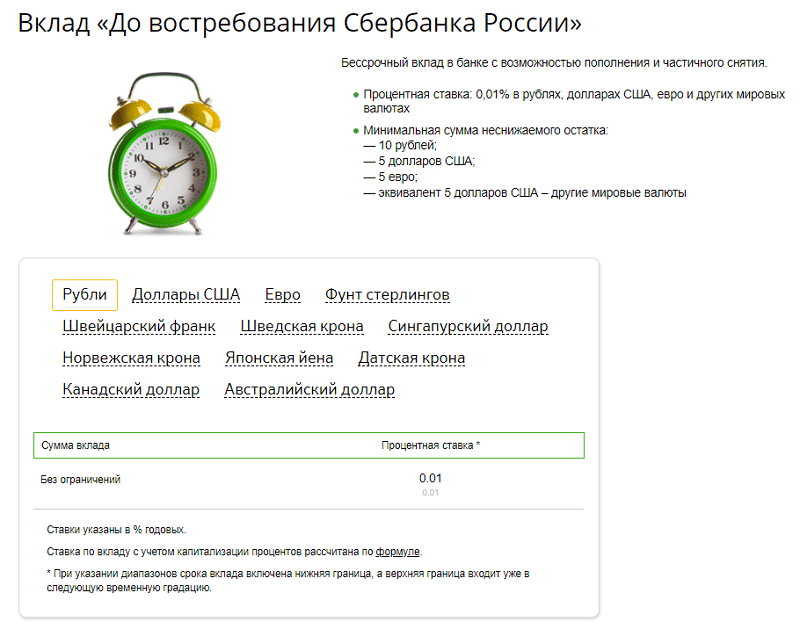

| Валюта вклада | Рубли / Доллары США / Евро / Фунты стерлингов / Швейцарские франки / Шведские кроны / Сингапурские доллары / Норвежские кроны / Датские кроны / Канадские доллары / Австралийские доллары / Японские йены |

| Минимальная сумма неснижаемого остатка | 10 рублей / 5 долларов США / 5 евро / эквивалент 5 долларов США – фунты стерлингов / швейцарские франки / шведские кроны / сингапурские доллары / норвежские кроны / датские кроны / канадские доллары / австралийские / японские йены |

| Пополнение | Не ограничено |

| Частичное снятие | До уровня минимальной суммы неснижаемого остатка |

Условия досрочного расторжения

-

В любой непредвиденной ситуации, если вам потребуются деньги раньше срока окончания вклада, вы всегда можете получить их.

- При востребовании вклада доход начисляется, исходя из фактического срока хранения денежных средств во вкладе, по процентной ставке, которая установлена по вкладу. При этом, если с момента открытия вклада процентная ставка изменялась, то для расчета процентов принимается каждое значение процентной ставки пропорционально сроку ее действия с момента открытия вклада.

Особые условия

- Открытие вклада «До востребования Сбербанка России» в валюте, отличной от рублей, долларов США и евро, осуществляется не во всех отделениях Сбербанка. Пожалуйста, уточняйте возможность открытия вклада в редких валютах по телефону отделения Банка, где вы обсуживаетесь.

- Со списком отделений Банка Вы можете ознакомиться в разделе “Отделения Банка”

По вкладу вы можете оформить доверенность и составить завещательное распоряжение.

Специфика вклада

Счет до востребования относится к депозитам, которые используются для сохранения средств, преумножения посредством начисления процентов, для расчетов и переводов. Решив воспользоваться вкладом до востребования, нужно учесть особенности этого депозитного счета:

- Договор о создании счета не нуждается в последующей пролонгации: временных рамок для его действия не устанавливается. Открыв несколько лет назад вклад до востребования, можно воспользоваться им и сейчас. Однако в индивидуальном порядке могут устанавливаться определенные ограничения.

- Возможность выбора валюты. Не обязательно открывать счет в рублях, могут использоваться другие самые распространенные или даже редкие валюты любых стран.

- При открытии счета на него нужно положить 10 рублей или, в случае, если счет открыт в другой валюте, сумму, эквивалентную 5 долларам США.

- Независимо от валюты вклада и его срока, ставка составляет 0.01%.

- Все операции со счетом осуществляются в отделении, лично вкладчиком, с предоставлением паспорта. Для осуществления операций другими лицами оформляется соответствующая нотариально заверенная доверенность.

- Наследники умершего вкладчика могут распоряжаться средствами со счета при имеющемся завещательном распоряжении.

- На депозит можно получать денежные переводы или совершать их, снимать в любое время необходимые суммы.

- Проценты начисляются ежеквартально. При закрытии счета они начисляются раньше срока в соответствии с общими правилами вклада.

Закрытие счета совершается в любой момент с получением имеющихся на нем средств и процентов.

Требования Сбербанка для клиента

- гражданство РФ;

- полные 18 лет;

- наличие регистрации на территории страны.

В отсутствие российского гражданства и регистрации также можно попытаться сделать вклад до востребования. В этом случае, при личном обращении потенциального вкладчика, банк примет решение по открытии или нет депозита в индивидуальном порядке.

Преимущества и недостатки

Разобравшись, что такое бессрочный , не стоит спешить с его открытием

Перед этим важно изучить плюсы и минусы финансового предложения

Достоинства

В числе преимуществ такого вклада можно отметить:

В числе преимуществ такого вклада можно отметить:

- Надежность хранения. Такая услуга позволяет клиенту банка надежно сохранить любую сумму. Если деньги будут находиться дома, то гарантировать безопасность невозможно.

- Скорость заключения договора. На это процедуру потребуется не более 20-30 минут.

- Простота оформления. Клиенту банка для открытия вклада достаточно предоставить паспорт. Других бумаг не потребуется.

- Доступ к деньгам в режиме 24/7. Вкладчик может распоряжаться свободной суммой по своему усмотрению: докладывать и снимать в любое время. Большинство стандартных депозитов не позволяют снимать деньги без потери вознаграждения или предусматривают штрафные санкции.

- Мультивалютность. Согласно условиям многих других депозитов, сумму можно держать только в рублях, долларах и евро. Вклад «До востребования» в Сбербанке России позволяет хранить деньги в 11 различных валютах.

- Минимальная сумма для открытия составляет всего 10 руб. или 5 долл. (евро). Такие условия делают депозит доступным широкому кругу потребителей.

- Возможность управлять деньгами в платежном онлайн-сервисе. После открытия вклада в отделении клиент имеет возможность переводить деньги со своего счета (например, зарплатного) на депозит и обратно.

Недостатки

Существует и несколько больших минусов:

- Низкая процентная ставка. Она достигает всего 0,01% и считается минимальной. По условиям договора этот показатель увеличивается только в том случае, если сумма депозита будет превышать 2 млн руб.

- Отсутствие защиты от инфляции.

- На этот вид депозита страховка Сбербанка не действует. Это свидетельствует о том, что при резком обвале рубля вкладчики не смогут вернуть потерянные суммы.

Вклад до востребования Сбербанка России проценты и виды валют

Мы выше перечислили всё возможные преимущества для вклада, какие только могут быть в Сбербанке России. Снятие, закрытие договора, пополнение, сроки — всё это определяется со стороны самого вкладчика. По сути, только он решает, что делать с вкладом, сбережениями. Ограничений нет, как и лимитов.

Так как процентная ставка равна одной сотой процента, она годовая, то банк пошёл навстречу и предложил вкладчикам ещё одно преимущество. Это большой количество валют, чтобы открыть депозит. К ним относятся:

- Рубли.

- Доллары: канадские, американские и даже сингапурские.

- Кроны.

- Швейцарские франки.

- Йены (японские).

- Фунты стерлинги.

Минимальная сумма для того, чтобы оформить вклад до востребования небольшая:

- Для российского рубля — всего лишь 10.

- Для всех остальных видов валют — по 5 денежных единиц. Например, для вклада в швейцарских франках требуется только 10 ₣.

У вас есть выбор, в какой валюте оформлять депозит. По каждой из них выдача денег происходит в рублях или в денежных единицах, в которых был открыт договор. Но не забывайте, что конвертация происходит по тому курсу, что актуален на момент вашего обращения за наличными.

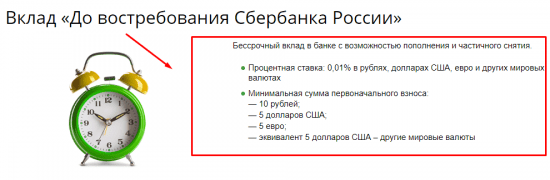

Вклад «До востребования»: его основные особенности

Основная особенность рассматриваемого нами типа – отсутствие ограничений по срокам хранения денежных средств. Накопительный счет открывается, можно сказать, навсегда. Его не нужно будет продлять через определенное количество времени. А если вам срочно потребуются денежные средства, размещенные на вкладе, вы можете снять их в любой момент без каких-либо ограничений. Остальные нюансы использования рассмотрим далее.

Разновидности продукта

Сбербанк позволяет завести вклад «До востребования» не только в российских рублях, но и в иностранной валюте. При этом клиенту доступны счета не только в привычных долларах или евро, но и в таких экзотических для большинства граждан валютах, как:

- австралийские, канадские и сингапурские доллары;

- фунты стерлингов;

- шведские, датские и норвежские кроны;

- японские йены;

- франки Швейцарии.

Условия депозита

Как уже говорилось выше, данный вклад открывается без ограничений по срокам. Лимиты на пополнение также отсутствуют – владелец счета может вносить на него любые суммы начиная с 1 рубля.

Снятие средств также возможно в любой момент и в любых объемах. Единственное требование – после него на вкладе должен сохраняться минимальный остаток. В зависимости от валюты счета, его сумма составляет:

- 10 рублей – для рублевых счетов;

- 5$ — для счетов в долларах США;

- 5€ — для накоплений в европейской валюте;

- эквивалент 5$ — для сбережений в остальных мировых валютах, разрешенных банком.

Начисляемые проценты

Процентная ставка вклада до востребования Сбербанка составляет 0,01% годовых. Ставка является фиксированной и не зависит от валюты счета, давности его использования или размещенной на нем сумме. Кстати, и изменять ее по своему усмотрению, как в других накопительных продуктах, Сбербанк не вправе.

Начисление процентов производится один раз в квартал. По умолчанию начисления прибавляются к телу счета – капитализируются. В дальнейшем клиент может распоряжаться ими по своему усмотрению.

Как переводить суммы на вклад «До востребования»?

При открытии описываемого вклада в Сбербанке пользователи преследуют различные цели:

- приём компенсаций, алиментов и аналогичных выплат;

- для переводов от государственных служб – ФНС, пенсионного фонда и т. п.;

- получение денег от клиентов за выполненную согласно договору работу;

- получения подарков от родных и близких;

- перечисления пособий, стипендий, зарплат и других выплат.

Перечисления в рублях

Чтобы отправитель смог правильно оформить транзакцию, ему нужно предоставить такие данные:

- БИК и ИНН Сбера;

- корреспондентский счёт – каждое отделение имеет собственный;

- данные паспорта держателя счёта;

- номер р/с;

- код отделения Сбербанка.

Валютные транзакции

Чтобы вам прислали перевод в иностранной валюте, у отправителя должна быть следующая информация:

- название финучрежения на английском языке;

- SWIFT-код конкретного офиса;

- номер л/с;

- ФИО адресат

Где найти реквизиты вклада?

Узнать реквизиты для передачи отправителям можно:

- в контракте, заключённом с банком;

- в приложении для мобильного телефона;

- в интернет-банкинге «Сбербанк Онлайн»;

- в отделении финансового учреждения у его сотрудников.

В последнем случае нужно предъявить паспорт кассиру.

Получение реквизитов через Сбербанк Онлайн

Если предпочитаете действовать через интернет-банкинг, алгоритм будет такой:

Необходимая информация появится на мониторе.

Депозитные программы Сбербанка России

Сбербанком России предусмотрена только одна программа вкладов до востребования, которая позволяет вкладчику распоряжаться средствами на свое усмотрение в любой момент.

Однако, данный банк предлагает своим клиентам возможность оформить вклад еще по нескольким депозитным программам с возможностью досрочного снятия.

Если использовать следующие программы, кроме предложения «Вклад до востребования», то для снятия денег нужно будет подавать заявку в банк заранее.

Более того, по таким программам начисление процентов происходит ежегодно, в случае досрочного снятия проценты пересчитываются.

| Название | Особенности | Минимальная сумма | Проценты за год | Сроки |

| До востребования | Пополнение счета и снятие счет в любой момент | 10 руб.; 5 долларов США; 5 евро. |

От 0,01 % | 1 – 5 лет |

| Сберегательный счет | Депозит с возможностью досрочного снятия | 1 руб.; 1 единица в доступной иностранной валюте. |

От 1,5 % в рублях;

От 0,1 % в долларах США; От 0,1 % в евро. |

До года с возможностью продления |

| Мультивалютный | Счет в трех валютах одновременно, возможность досрочного снятия с потерей процентов | 5 рублей;

5 долларов США; 5 евро. |

6,9 % в рублях;

1,85 % в долларах США; 0,9 % в евро. |

До 2 лет с возможностью продления. |

| Пенсионный | Пополнение счета и снятие счет в любой момент без потери процентов | 1 руб. | 3,66 % | 3 года с возможностью продления |

Необходимые документы

Для оформления вклада достаточно одного документа с фото клиента. Это может быть пенсионное удостоверение, паспорт РФ, загранпаспорт или водительские права, а также множество других официальных документов.

Можно ли открыть вклад, не выходя из дома, и какие банки это предлагают, читайте здесь.

Если нужно оформить пенсионный вклад, то клиент обязан предъявить пенсионное удостоверение.

Требования к вкладчикам

Открыть вклад до востребования в Сбербанке России может каждый желающий гражданин страны. Единственное требование банка – это наличие постоянного места регистрации. Кредитная история, а также источник дохода вкладчика не имеет значения.

Зачем нужны вклады?

Зачем нужны вклады?

Снятие средств

Снять средства со счета при оформлении вклада до востребования можно в любой удобный момент. Вкладчик может обратиться в кассу любого банка с документом для идентификации личности, где кассир в любой момент выдаст нужную сумму.

Также средства на счету можно использовать для оплаты покупок в интернет магазинах. Вкладчик может перевести средства на банковскую карту при помощи приложения интернет-банкинга Сбербанка России.

Закрытие вклада

Вклад до востребования будет закрыт автоматически после снятия всей суммы. По желанию вкладчик может написать заявление в отделении банка на закрытие счета, что даст право потребовать у сотрудников организации документы, подтверждающие факт закрытия.

Условия рассматриваемого депозита

Отдельного упоминания заслуживает тот факт, что рассматриваемая депозитная программа не может похвастаться большой процентной ставкой, но, несмотря на это, она пользуется огромной популярностью среди наших соотечественников. Основной причиной популярности рассматриваемого депозита является то, что у вас есть возможность открыть счет практически в любой мировой валюте, и практически в любое время осуществлять частичное снятие средств.

Согласно правилам рассматриваемой депозитной программы, независимо от того, в какой именно валюте вы примете решение открыть счет, размер процентной ставки будет составлять 0,01%. Из-за довольно низкого размера процентной ставки, наши соотечественники предпочитают использовать рассматриваемую депозитную программу для временного хранения средств. Обычно они создают подобные счета перед переводом денег на расчетный счет или перед открытием собственной виртуальной карты.

Если вы планируете открыть подобный депозит, то вам следует помнить, что начисление процентов в рамках рассматриваемой депозитной программы осуществляется каждый квартал. Также отдельного упоминания заслуживает тот факт, что минимально возможный размер вклада(десять рублей или пять долларов) играет роль неснижаемого остатка. Таким образом, эти денежные средства вы сможете получить назад лишь после того, как закроете депозит.

Благодаря тому, что рассматриваемые вклады являются бессрочными, вам не потребуется тратить собственное время и силы для периодического продления срока депозита. При возникновении необходимости обладатели подобных депозитов могут доверить третьим лицам управление их вкладом. Чтобы кто-то из ваших близких мог снимать деньги с депозита без вашего участия, вам необходимо принести в банк доверенность на конкретное лицо, которому вы решили доверить право управления вкладом.

Депозиты, близкие по условиям

Существуют похожие на «До востребования» банковские продукты. Это, как правило, зарплатные и пенсионные депозиты, и открываются они исключительно в российских рублях. Ставка может достигать 6% годовых, но и сумма, на которую она начисляется, ограничена 30 000 руб. Остальные условия до востребования на таких счетах сохраняются.

Другие вклады российских банков и Сбербанка, хотя и имеют процентные ставки больше, но управление ими не такое гибкое, и созданы они для накопления денежных средств, тогда как вклад до востребования служит максимально оперативному управлению финансами. Для оптимального использования личных денег рекомендуется держать их на разных счетах.

Закрытие вклада

Если держатель депозита решил закрыть вклад, то банку не требуется уведомление в письменной или в устной форме. В этом случае процесс будет полностью автоматизированным.

Чтобы расторгнуть договор о вкладе, необходимо снять со счета всю сумму, в т.ч. и неснижаемый остаток. Как только на депозитном счете не останется средств, произойдет автоматическое закрытие вклада, и договор будет расторгнут.

Чтобы расторгнуть договор о вкладе, необходимо снять со счета всю сумму, в т.ч. и неснижаемый остаток. Как только на депозитном счете не останется средств, произойдет автоматическое закрытие вклада, и договор будет расторгнут.

Доход будет начисляться с учетом того времени, в течение которого деньги находились на депозите. Процентная ставка используется та, что прописана в договоре.

Если ставка изменилась уже после открытия депозита, то размер вознаграждения будет рассчитан с использованием всех значений. При этом каждый из показателей будет применяться пропорционально сроку действия с даты заключения договора.

В некоторых случаях вкладчику может потребоваться документальное подтверждение того, что депозит был закрыт. Чтобы получить такие бумаги, необходимо обратиться в любое ближайшее отделение банка.

Как перевести деньги на вклад до востребования

Счет до востребования может понадобится для самых разных целей, например:

- перечисления зарплаты, пенсии, стипендии, социальных пособий и т.д.;

- получения подарков от друзей и родственников;

- перечисления платы за выполненную работу по договору;

- переводов от ФНС (возврат налогового вычета), ПФР и других ведомств, а также коммерческих организаций, в том числе банков, страховых компаний и т.д.;

- принятия средств от физических лиц – например, алиментов, компенсационных выплат и т.д.

Переводы в рублях

Чтобы совершить перевод на вклад до востребования Сбербанка для физических лиц, необходимо передать отправителю реквизиты вклада:

- ИНН и БИК Сбербанка;

- номер корреспондентского счета (у каждого подразделения банка он будет свой);

- код подразделения Сбербанка (если переводите с одного счета Сбербанка на другой);

- номер расчетного счета (он же лицевой счет);

- наименование получателя (как в паспорте).

Переводы в валюте

Для валютных переводов на вклад Сбербанка до востребования понадобятся следующие данные:

- официальное наименование банка на английском языке;

- SWIFT-код подразделения (для каждого – свой);

- номер лицевого счета;

- имя получателя.

Учтите, что номер р/с будет одинаковым в каждом случае. Вообще, это единственный реквизит, который необходимо обязательно запомнить или записать. Все остальные данные можно найти в межбанковском справочнике или в интернете на официальном сайте Сбербанка.

Как узнать реквизиты вклада

Посмотреть актуальные реквизиты можно в:

- договоре на открытие вклада до востребования;

- онлайн-банке;

- мобильном приложении.

Кроме того, можно напрямую обратиться в отделение и попросить распечатать реквизиты вашего счета.

Пошаговая инструкция для Сбербанк Онлайн:

Шаг №2 Переходим на вкладку «Информация по вкладу»

Шаг №2 Переходим на вкладку «Информация по вкладу» Шаг №3 Находим ссылку «Реквизиты перевода на счет вклада»

Шаг №3 Находим ссылку «Реквизиты перевода на счет вклада»

Чем отличается Сбербанк вклад до востребования от других простыми словами

Вклад назван «До востребования» не просто так. Он присутствует среди депозитов не только в Сбербанке, но и в других банках России. Такой вклад имеет одни и те же условия размещения. Самое главное — деньги выдаются не в конце, ни поквартально, а по требованию вкладчика. Он их получает со счета в любой момент. Кстати, вклад до востребования размещается в Сбербанке России не на конкретный срок, а на неопределённый период.

Нет ни сроков действия, ни получения денег, ни пополнения. Всё перечисленное происходит до востребования, то есть по желанию самого вкладчика. Он сам решает, когда пополнить счёт, на какую сумму, когда снять средства, закрыть договор. Свобода действия — главное кредо вклада, как банковской услуги.

Зачем же потребители открывают депозиты до востребования, в том числе и в Сбербанке России? Причин множество. Мы уже рассказали о свободе действий, о том, что снятие, пополнение осуществляется без ограничений со стороны банка. Вклад, к тому же, бессрочный. Но есть и другие его плюсы.

Точно так же подписывают доверенность на родного человека, чтобы тот мог время от времени снимать деньги со счёта. Например, мама открыла вклад до востребования, иногда пополняет его. Дочь снимает с него ту сумму, которая её нужна на важные нужды, например, ан покупку мебели, отдых, ремонт. Мать знает, что у той получится сделать всё по доверенности.

Порядок открытия депозита «До востребования»

Согласно действующим правилам рассматриваемой кредитной организации стать обладателем подобного депозита может любой наш соотечественник при условии, что ему уже исполнилось 18 лет. Потенциальный клиент должен обладать российским гражданством или регистрацией на территории РФ.

Важно упомянуть тот факт, что даже при отсутствии отечественного гражданства или регистрации на территории РФ кредитная организация может пойти навстречу потенциальному клиенту и позволить ему создать депозит. Важно помнить, что подобные решения вправе принимать лишь старший менеджер, по этой причине, если вы не обладаете гражданством и регистрацией, то вам необходимо обратиться именно к нему

Процедура создания депозита является несложной. Вам следует посетить филиал рассматриваемой кредитной организации и обратиться к одному из ее сотрудников. Помимо денежных средств, которые вы планируете применять для создания вклада, при вас должен быть паспорт. Если по тем или иным причинам вы не сможете предъявить сотруднику кредитной организации собственный паспорт, то сможете использовать иной документ, который в состоянии подтвердить вашу личность.

При обращении к сотруднику филиала и предъявлении паспорта вам выдадут специальную форму для заполнения заявки. Оформив заявку, вам будет нужно внести в кассу денежные средства, которые вы планируете использовать для создания вклада, после чего вам выдадут сберегательную книжку.

Как открыть

В отделении

Наиболее простой способ, как открыть вклад до востребования в Сбербанке – лично обратиться в отделение с паспортом. Надо будет попросить операциониста открыть счет до востребования.

Наиболее простой способ, как открыть вклад до востребования в Сбербанке – лично обратиться в отделение с паспортом. Надо будет попросить операциониста открыть счет до востребования.

Процедура занимает 5-10 минут. В итоге вам нужно будет подписать договор на открытие вклада и получить реквизиты счета на отдельном листке. В документе будут указаны:

- полные реквизиты счета в рублях и для валютных переводов – КПП, ИНН, SWIFT и т.д.;

- номер самого расчетного счета;

- печать банка и подпись специалиста.

Вариант подходит, если вам необходима официальная бумага, подтверждающая наличие у вас счета в банке. Например, для налоговой службы или визового центра.

В отделение вам нужно будет ознакомиться и подписать следующие документы:

- Условия размещения вкладов в ПАО Сбербанк.pdf

- Договор о вкладе в Сбербанке.pdf

В Сбербанк Онлайн

Открыть вклад до востребования в Сбербанке Онлайн нет возможности, это отмечено и на официальном сайте банка. Точнее там просто сказано только об одной возможности открытия — через офис.

Возможные варианты открытия вкладов через Сбербанк Онлайн (точно такой же список в мобильном приложении)

Возможные варианты открытия вкладов через Сбербанк Онлайн (точно такой же список в мобильном приложении)

Если же вам нужно просто сообщить реквизиты счета отправителю, то можно открыть сберегательный счет онлайн. С него вы сможете снять деньги, аналогично вкладу до востребования — в любое время, при этом нет ограничения на минимальный остаток.

Порядок действий таков:

- переходите в онлайн-кабинет;

- выбираете меню Вклады;

- нажимаете Открыть новый;

- указываете Сберегательный счет;

- выбираете нужную валюту;

- завершаете операцию, введя код из смс.

Пополнять вклад до востребования можно через онлайн банк или с помощью межбанковского перевода по имеющимся реквизитам.

Возможно вас заинтересует: Вклад Копилка Сбербанка — правила подключения.

В мобильном приложении

В мобильном приложение возможно открыть только альтернативу вкладу до востребования — Сберегательный счет. Приведем небольшую пошаговую инструкцию, следую которой можно открыть любой доступный вклад:

4 шага для открытия любого вклада в мобильном приложении

4 шага для открытия любого вклада в мобильном приложении

Особенности

- Основным условием вклада до востребования является возможность снятия капиталовложений в любое время по первому требованию вкладчика. При этом сумма выплат рассчитывается пропорционально фактическому количеству дней со дня оформления.

- Данный депозит не рассчитан на конкретный промежуток времени, оформляется на неограниченный срок.

- Валюту можно выбрать абсолютно любую (от этого не зависит ставка процента).

- Любые действия со счетом (пополнение, снятие средств или процентов) производятся в отделении банка лично вкладчиком или его доверенным лицом. Подлинность доверенности должна быть подтверждена нотариусом.

- Процент начисляется раз в квартал.

- Минимальная сумма вклада (а также неснижаемого остатка) составляет 10 руб., 5 долларов США, 5 Евро или сумма равная 5 долларам США в любой другой валюте.

- Как и любой другой вклад, может быть наследован в случае составления завещания (у нотариуса или в банке) или дарственной.