Просто кредитная карта от citibank

Содержание:

- Условия обслуживания и тарифы

- Преимущества «Просто кредитной карты»

- О кредитной карте Ситибанка

- Ситибанк: особенности кредитной карты

- Какие кредитные банки есть в Ситибанке

- Как закрыть

- Сколько стоит обслуживание?

- Требования к заемщику

- Снятие наличных, комиссия

- Как оформить кредитную карту Ситибанка?

- Есть ли кешбэк по кредитной карте?

- Необходимые документы

- Переводы и снятие наличных

- Как оформить онлайн заявку

- Программа рассрочки внутри кредитки

- Как оформить кредитку Ситибанка?

- Льготный период 180 дней на всё

- Требования к заемщику

- Как пополнить просто-кредитку?

- О карте

- Как начисляют кредитный лимит?

- Какие нужны документы?

- Условия обслуживания

Условия обслуживания и тарифы

Решив оформить этот пластик, не забудьте заранее ознакомиться с условиями и тарифами кредитной карты Ситибанка «Просто».

| Система платежей | Mastercard |

| Тип пластика | Standard |

| Сколько действует | 3 года |

| Кредитный лимит |

|

| Процентная ставка |

|

| Стоимость обслуживания | 0 ₽ |

| Льготный период (не относится к операциям, совершенным в рамках услуг: оплата в рассрочку, снятие наличных, переводы и квази-кэш.) | Стандартный – 50 дней, первый – 150 дней, по акции 180 дней |

| Снятие наличных | Без комиссии |

| Стоимость перевыпуска |

|

| Кэшбэк | Нет |

| Обязательный платеж | 6 – 8% |

| Подтверждение дохода | Требуется |

| Прописка в регионе банка | Требуется |

| Дополнительные функции | 3D Secure, чип, бесконтактная оплата PayPass |

| OPC | Нет |

| Интернет-банк | Бесплатно |

| Смс-банкинг | 89 ₽ в месяц |

| Приложение для Android, Apple | Бесплатно |

Преимущества «Просто кредитной карты»

К очевидным достоинствам кредитки относятся отсутствие комиссии за годовое обслуживание и бесплатное снятие наличных в любых банкоматах. В отличие от большинства конкурентов, Ситибанк не взимает штраф за образование просроченной задолженности.

«Просто кредитная карта» от Ситибанка обладает и другими весомыми преимуществами, в числе которых:

- Наличие программ рассрочки. На любую расходную операцию можно оформить рассрочку. В рамках данной услуги будет действовать сниженная процентная ставка — от 10,9 до 28% годовых. Сумма операции разбивается на 12, 18, 24 или 36 ежемесячных платежей.

- Возможность выпуска дополнительных карт. Услуга предоставляется бесплатно.

- Управление картой через приложение Citi Mobile. С помощью данного сервиса можно просматривать выписку по счёту, контролировать процесс погашения и оплачивать услуги операторов связи, телевидения, интернета, ЖКХ.

Владельцам карточки также предлагаются акции, скидки и специальные предложения от партнёров банка. Например, при оформлении кредитки до 31 марта 2021 года клиент получит промокод от сервиса Яндекс.Еда на сумму 500 рублей.

О кредитной карте Ситибанка

В рамках данного тарифа клиентам открывается карта категории MasterCard Standard. Счёт обслуживается только в рублях. Пластик имеет встроенный чип, а также поддерживает технологию безопасных платежей в интернете 3D Secure и опцию PayPass для бесконтактной оплаты покупок.

По карте допускается использование собственных средств. Предоставление кредитного лимита осуществляется на следующих условиях:

- сумма кредитования определяется в индивидуальном порядке и составляет не более 300 000 рублей (впоследствии можно увеличить до 1 000 000 рублей);

- процентная ставка вне льготного периода — от 20,9 до 32,9% годовых;

- за несвоевременное погашение задолженности штрафы не взимаются.

Оформить карточку можно в возрасте от 22 лет при наличии постоянной регистрации и трудоустройства на территории присутствия банка (перечень городов представлен на сайте банка). Клиент должен иметь официальное место работы со стажем не менее 3-х месяцев и среднемесячным доходом от 30 000 рублей. Для оформления необходимо предоставить паспорт и документ, подтверждающий доход (не требуется для клиентов Ситибанка и заёмщиков, которые имеют действующие кредитные продукты в других банках).

Оформить карту

Ситибанк: особенности кредитной карты

Если вы ранее не сталкивались с таким банковским продуктов, то вам будет полезно узнать о том, что он из себя представляет. Это не потребительский кредит, который вы используете четко на одну цель, а потом стабильно возвращаете по графику заранее известными платежами, здесь все работает немного по-другому.

У карты, которую вам дают, будет кредитный лимит. Это сумма, в пределах которой вы можете совершать покупки безналичным способом, причем как в оффлайн магазинах, так и на онлайн-площадках.

За то, что вы пользуетесь кредиткой, надо будет вносить плату за обслуживание (не по всем программам), и за использование кредитного лимита будут начисляться проценты. Причем каждая покупка будет рассчитываться по отдельности, поэтому единого графика платежей у вас не будет.

Платежи будут рассчитываться так: сумма расходов за месяц будет суммироваться, и к отчетной дате вы должны будете либо полностью погасить долг, либо внести минимальный платеж. Он небольшой, обычно, не более 10% от задолженности.

Какие выделим плюсы:

- Удобно хранить деньги, можно брать в поездки и заграницу;

- Можно совершать покупки в любой удобный момент;

- Есть льготный период, без начисления процентов;

- Есть бонусные программы за покупки и кэшбэк;

- Кредитку получить проще, чем кредит.

Какие минусы:

- Карта предназначена для покупок. Что касается наличных – это будет дополнительная услуга, с комиссией;

- Проценты выше, чем по обычному кредиту;

- Есть дополнительные расходы в виде платы за обслуживание и смс.

Но большинство клиентов все же выбирают карточки, а не кредиты наличными, т.к. они намного удобнее, мобильнее и выгоднее за счет своего беспроцентного срока.

Какие кредитные банки есть в Ситибанке

Не стоит думать, что в банке есть только одна кредитка, вовсе нет. Некоторые компании, например ВТБ, действительно сузили свою линейку до одного продукта, но в Ситибанке вы найдете большой выбор карт, под совершенно разные цели.

Посмотрим, что есть в доступе:

| Кредитка | Лимит, руб. | Годовая ставка | Грейс-период, дн. | Годовое обслуживание |

| Просто кредитная карта | До 300.000 | От 7% | До 180 | |

| Cash Back на сайте банка | До 300.000 | От 7% | До 50 | 0-950 |

| Citi Prestige на сайте банка | До 300.000 | От 7% | До 50 | 18000 |

| Miles & More World Elite Mastercard на сайте банка | До 1.500.000 | От 7% | До 50 | 15000 |

| Citibank Mastercard Gold на сайте банка | До 600.000 | От 7% | До 50 | 0-2950 |

| Citi PremierMiles на сайте банка | До 600.000 | От 7% | До 50 | 0-2950 |

| Miles & More Premium на сайте банка | До 600.000 | От 7% | До 50 | 0-2950 |

| Citibank Mastercard на сайте банка | До 300.000 | От 7% | До 50 | 0-950 |

| Citi Select на сайте банка | До 300.000 | От 7% | До 50 | |

| Citi Select Premium на сайте банка | До 300.000 | От 7% | До 50 | |

| Miles & More на сайте банка | До 300.000 | От 7% | До 50 | 0-950 |

| Аэрофлот на сайте банка | До 300.000 | От 7% | До 50 | 0-950 |

| Аэрофлот Премиум на сайте банка | До 300.000 | От 7% | До 50 | 1475-2950 |

| Аэрофлот-Ситибанк Visa Infinite на сайте банка | До 300.000 | От 7% | До 50 | 6993-9990 |

| Детский Мир-Ситибанк на сайте банка | До 300.000 | От 7% | До 50 |

Полную информацию о кредитных продуктах компании вы сможете найти на официальном сайте банка. Мы же кратко рассмотрим те программы, которые пользуются наибольшим спросом у заемщиков.

Просто кредитная карта от Ситибанка

Это самая популярная карточка в этом банке, потому что здесь сделали действительно хорошие тарифы, простые и понятные:

- С кредитным лимитом до 300 тысяч рублей;

- С большим льготным периодом на первые полгода с момента действия карты, причем он действует и на обналичивание;

- Платы за обслуживание нет;

- Снятие наличных бесплатно без ограничений.

Если вы живете в Москве, то можно подключить транспортное приложение для оплаты проезда в общественном транспорте, это очень удобно. Выдача возможна для граждан уже с 20 лет, имеющих постоянную регистрацию и стаж от 3 месяцев. Возможно косвенное подтверждение дохода.

Cash Back Ситибанк

Этот вариант выбирают заемщики, которые хотят получать максимальную выгоду от своих покупок. Заключается она в начислении кэшбэка за ваши безналичные расходы, он составит от 1% до 10% по акции, плюс можно еще 20% от суммы основного вознаграждения получить дополнительно, если вы в месяц потратили от 10 тысяч и больше.

В остальном же, тарифы очень схожи с просто картой: та же сумма до 300000 рублей, та же ставка от 7%, единственное, что грейс-период здесь всего 50 дней и только на покупки. Наличку можно получить только с комиссией 4,9% от суммы, но не менее 490р. Первый год использования кредитки бесплатный, со второго года по 950р. надо платить.

Детский Мир-Ситибанк

Ко-брэндовая карточка, которая создана в партнерстве с известной компаний «Детский мир». Ею удобно пользоваться родителям, особенно тем, у кого многодетная семья, много средств уходит на детские товары, продукты, игрушки и т.д.

Здесь есть программа лояльности, где за покупки вам начисляют бонусы от 1,5% до 8% от стоимости расходов не менее 20000р. в месяц. За первую покупку дадут приветственный бонус в размере 500 рублей. Кстати, участие в программе платное, стоит 99р. в месяц.

Остальные тарифы выглядят следующим образом:

- Изначально дают лимит до 300.000 с возможностью увеличения;

- Ставка начинается от 7% в год, максимально она будет составлять до 32,9% в год;

- Вам на покупки дают льготный период до 50 дней;

- Выпуск и годовое обслуживание бесплатные;

- За снятие наличных берут комиссию в размере 4,9% от суммы, но не меньше 490 рублей.

Оформление доступно для граждан с 20 лет, постоянно прописанных, с российским гражданством. Нужен доход от 30000р., при наличии других кредитов можно не подтверждать. Возможна курьерская доставка.

Аэрофлот Ситибанк

Еще одна партнерская карточка, только здесь уже бонусы вы можете потратить не в детских магазинах, а при своих путешествиях. За покупки вы будете получать бонусные мили от 1 до 2 миль за каждые 60 потраченных рублей, и потом сможете обменивать их на билеты в компании Аэрофлот, либо получите возможность повысить класс обслуживания или приобрести дополнительные услуги.

Кредитка премиального уровня, имеет следующие тарифы:

- Индивидуальный лимит до 300000р.

- Процентная ставка от 7% до 32,9% в год.

- Есть беспроцентный срок до 50 дней.

- Первый год обслуживание бесплатное, потом до 950р. надо платить.

- Комиссия за обналичивание 4,9% от суммы (мин. 490р.).

Получить данную карточку могут граждане РФ в возрасте от 22 лет, которые имеют постоянную прописку и трудовую деятельность не менее 3 месяцев. Если у вас есть любой кредитный продукт от другого банка, то справка 2-НДФЛ не нужна.

Как закрыть

Не стоит прекращать пользоваться пластиком окончательно без проведения процедуры закрытия. Как закрыть кредитку:

- Уточнить размер задолженности. Если платеж по карте не внесен или внесен частично, то необходимо добавить средства до полного восстановления лимита. Точную сумму можно узнать в личном кабинете, по телефону горячей линии 8 (800) 700-38-38 или в филиале организации. Самостоятельно пытаться её рассчитывать не стоит – велик риск ошибки.

- Снять собственные денежные средства. Если на счету находились личные сбережения, то их нужно перевести. Делать это необходимо в отделении, а не в банкомате.

- Написать заявление на закрытие. Если долга нет, а остаток личных средств отсутствует, то необходимо написать заявление о закрытии. Действие кредитного счета будет прекращено через 45 дней.

Сколько стоит обслуживание?

Кредитка «Просто» не имеет комиссионного сбора за обслуживание вообще. Выпуск пластика тоже бесплатный. Кредитная карта Ситибанка с бесплатным обслуживанием тарифицируется по следующему тарифу:

Таблица №1 – Сравнение условий (кредитные карты с 120 дневным льготным периодом)

| Карта | «Просто кредитная карта» АО КБ «Ситибанк» | «120 дней без процентов» ПАО РОСБАНК | «120 дней без платежей» ПАО Банк «ФК Открытие» |

| Условие | |||

| Срок действия | 3 года | 5 лет | 4 года |

| Обслуживание | Бесплатно | ₽0 (₽99 в мес., если потратить менее ₽15000) | ₽0 (₽100 в мес., если потратить менее ₽5000) |

| Выпуск | ₽0 | ₽0 | ₽0 |

| SMS – Оповещение | ₽89 в мес. | ₽60 в мес. | ₽59 в мес. |

Дополнительные опции, такие как блокировка карты, замена PIN или получение выписки по счёту тоже предоставляются на бесплатной основе. За ₽65 в месяц можно подключить Citi Express. Это доп. программа, позволяющая оплачивать транспорт в городе или метро.

Активировать промокод можно только по безналичной оплате на eda.yandex.ru или в мобильном приложении Яндекс.Еда. В случае, если заказ стоит более ₽500, то остаток можно доплатить по банковской карте. В случае, если заказ стоит менее ₽500, то остаток номинала пользователю не возвращается. Акция распространяется на любой заказ, в регионе присутствия онлайн сервиса Яндекс.Еда.

Снятие наличных

Во время акции на 120 дней без процентов снять наличные без комиссии можно в любом банкомате. В кассе отд. АО КБ Ситибанк данная услуга не практикуется. По окончанию 120-дневного льготного периода начинает действовать обычный 50-дневный. Согласно условиям снятие наличных входит в группу квази-кэш операций, которые не входят в грейс. То есть процентная ставка начисляется сразу.

Пополнение

Пополнение карточного счёта наличными в отд. Ситибанка облагается комиссией, равной ₽250. Если сумма зачисления более ₽45000, то операция пройдёт бесплатно.

Всегда без комиссии пополнить кредитную карту Ситибанка можно в родном банкомате или офисе АО «Почта России». Для удобства пользователя вся информация размещена в таблице.

Таблица №2 – Пополнение без комиссии

| Метод | Комиссия | Зачисление |

| Банкомат Citibank | ₽0 | Моментально |

| Касса Citibank | ₽0, если сумма более ₽45000 | |

| Касса Citibank | ₽250 если сумма менее ₽45000 | |

| «Эекснет» | ₽0 | |

| АО «Почта России» | ₽0 | От 1 часа |

Требования к заемщику

- Возраст от 22 до 60 лет

- Проживание и работа в Москве или Московской области, Санкт-Петербурге или Ленинградской области, Екатеринбурге, Самаре, Ростове-на-Дону, Уфе, Волгограде, Новосибирске, Казани, Нижнем Новгороде, Краснодаре

- Стаж на последнем месте работы не менее 3 месяцев

- Доход от 30 000 рублей в месяц

- Паспорт РФ

- Подтверждение дохода не требуется, если есть любой кредитный продукт другого банка или вы клиент Ситибанка

- Один из дополнительных документов:

- Онлайн Выписка с лицевого счета из Пенсионного фонда РФ через портал Госуслуг

- Справка 2-НДФЛ

- Документы на автомобиль

- Загран паспорт с отметками о поездках за пределы РФ

Подробнее о компанииОставить отзыв

Пользуясь сервисом cashlot24.ru я подтверждаю, что согласен с правилами пользования сервисом, являюсь гражданином РФ и мне больше 18 лет.

2011-2021 «Кашалот Финанс»

Заполни анкету и узнайте, можно ли оформить банкротство и списать все долги законно!

Снятие наличных, комиссия

Кредитка не предназначена для обналичивания средств. Решаясь на эту операцию, клиент сталкивается с целым рядом неудобств. Снятие наличных предполагает:

- Удержание комиссии. В зависимости от типа карты комиссия колеблется от 0 (Просто Карта) до 4,9 процентов от суммы (минимально 490 рублей ).

- Прекращение льготного периода. При получении наличных с кредитного счета грейс-период прерывается. Проценты за пользование займом придется заплатить полностью с первого дня после получения средств.

- Можно снять не всю сумму лимита. Некоторые карты не предполагают полное обнуление баланса. Получить в банкомате или кассе можно пятую, третью или вторую часть суммы.

- Можно установить ограничения на снятие. Для владельца дополнительного пластика основной держатель может сократить доступную сумму.

Как оформить кредитную карту Ситибанка?

Чтобы получить кредитку надо заполнить онлайн заявку на citibank.ru. В анкете нужно будет указать такие данные:

- Персональная информация — Ф.И.О., гражданство, пол и дата рождения.

- Данные из паспорта — Серия и номер, дата, место выдачи, кем выдан, код подразделения.

- Контакты для связи — электронная почта (e-mail) и номер мобильного телефона.

- Ежемесячный доход (в счёт принимается только сумма после вычета налога для физических лиц).

Далее на указанный номер поступит SMS, в котором указан код. Укажите его и тогда Вы перейдёте на следующий уровень заполнения онлайн заявки. В ней необходимо указать сведения о трудоустройстве, конкретнее:

- Наименование и адрес организации;

- Сферу деятельности организации;

- Занимаемую на предприятии должность;

- Дату трудоустройства на работу;

- Номер связи с бухгалтерией.

Как получить кредитку?

После одобрения скорринговой системы с Вами свяжется оператор горячей линии и уточнит способ доставки банковского продукта. На выбор предоставляется 3 способа:

- Курьерская доставка на дом или указанный адрес;

- Доставка по почте в ближайшее отделение АО «Почта России»;

- В ближайший офис Ситибанка.

- Номер карты, указанный на лицевой стороне;

- Срок действия банковского продукта;

- Дату рождения, как в паспорте.

Не забудьте правильно ввести капчу!

Как закрыть кредитку?

Сперва надо закрыть всю задолженность при её наличии, чтобы баланс был либо нейтральным, либо положительным. Далее обратитесь в ближайший отдел АО КБ «Ситибанк» или свяжитесь с оператором горячей линии и попросите закрыть «Просто карту».

Есть ли кешбэк по кредитной карте?

Если вы открываете кредитную карту, то помимо удобных сервисов, хочется получать приятные бонусы, при активном использовании кредитки.

Допустим, вы покупаете постоянно в одном и том же магазине технику для дома или строительные материалы. А такие покупки далеко недешевые.

Именно для таких пользователей кредитной карты существует кешбэк. Эта услуга позволяет вернуть определенный процент с потраченной суммы на счет карты.

Если говорить о Просто кредитной карте от Ситибанка, то кешбэк по ней не предусмотрен, однако есть возможность получать скидки до 20% у партнеров банка по России и всему миру. Для получения возврата с покупок предусмотрена другая кредитная карта — КешБэк.

Необходимые документы

Еще одним условием для оформления кредитки «Просто» является наличие следующих документов:

- Внутренний паспорт РФ;

- Второй документ на выбор – загранпаспорт, справка 2-НДФЛ, водительские права, свидетельство о постановке на учет транспортного средства, онлайн-выписка из ПФ (можно взять на сервисе Госуслуги). Его главная задача – прямо или косвенно подтвердить финансовое положение заявителя;

- Подтверждение дохода. Не требуется только в двух случаях – если заявитель является клиентом «Ситибанка» или у него есть любой кредитный продукт, оформленный в другом финансовом учреждении.

На заметку! Для закрытия карты необходимо погасить всю задолженность и обратиться с соответствующим заявлением в отделение банка или позвонить по номеру горячей линии.

Переводы и снятие наличных

Несмотря на то, что банк не берёт комиссии за снятие наличных средств в банкоматах любых банков в РФ и по всему миру, надо учитывать тот факт, что на эту операцию не распространяется льготный период. Т.е. как только вы сняли деньги, на эту сумму тут же начинают начисляться проценты согласно тарифному плану.

При этом вас не «выкидывает» из льготного периода по операциям за покупки в торговых точках – здесь всё остаётся как было.

Максимальный лимит снятия с карты вам будет назначен в индивидуальных условиях (судя по отзывам он равен половине кредитного лимита).

На карте можно хранить собственные средства. В первую очередь оплата покупок пойдёт из них. Лимит снятия собственных средств 100 тыс. руб. в сутки (без начисления процентов и комиссии).

Нюансы у переводов следующие. Вы можете бесплатно перевести средства на свои счета (например, на дебетовую карту) в онлайн-банке.

Чтобы осуществить перевод на счет юр. лица или на счет физ. лица, открытый в другом банке РФ, необходимо позвонить в службу CitiPhone (перевод без комиссии!) или обратиться в отделение банка (комиссия 1% от суммы перевода, мин. 150 руб., макс. 1500 руб.).

У вас есть возможность воспользоваться услугой «Универсальный перевод», когда вы можете сделать перевод денежных средств с кредитной карты и оформить его с оплатой в рассрочку под сниженную процентную ставку.

Обратите внимание! На перевод, как и на снятие наличных не распространяется льготный период

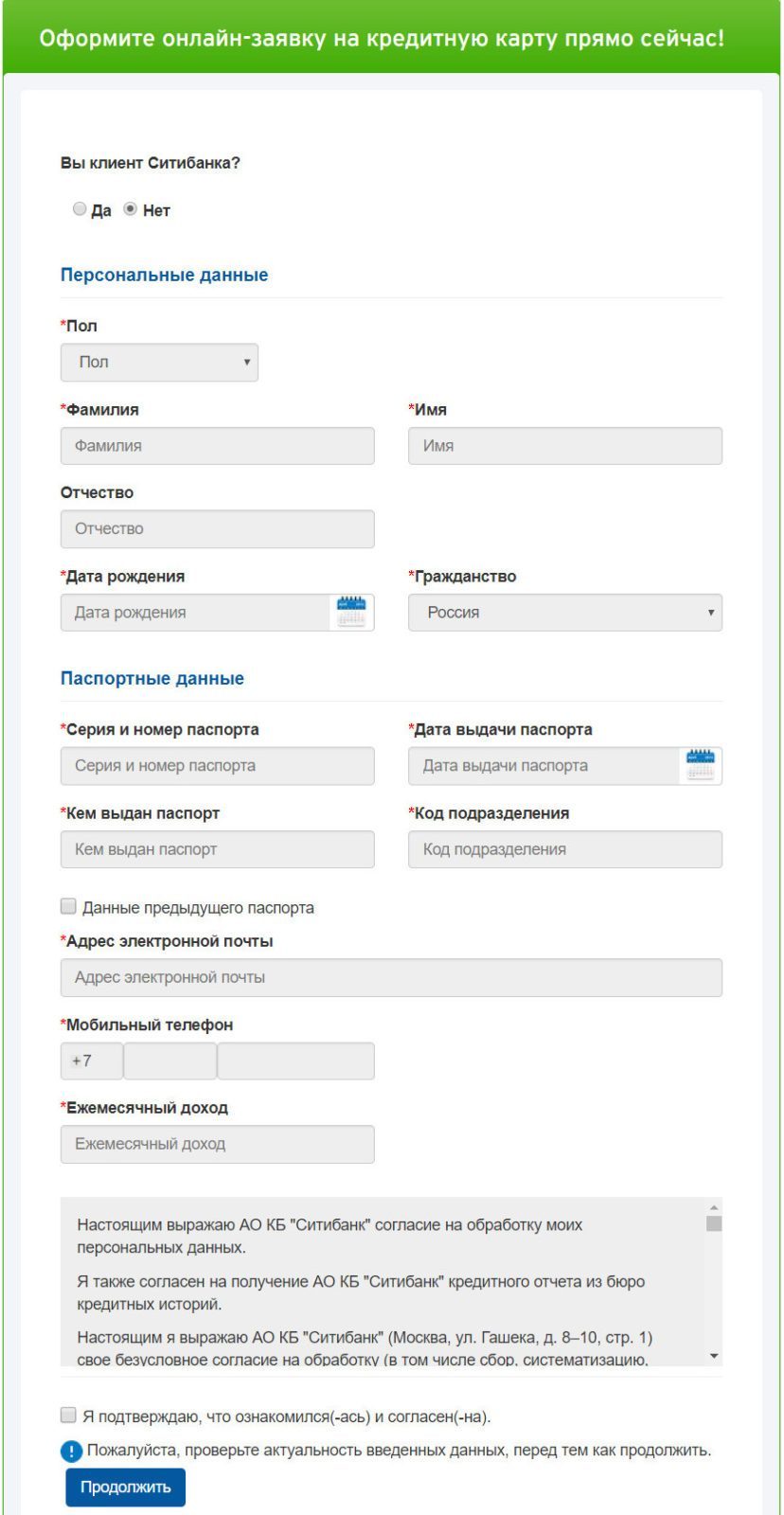

Как оформить онлайн заявку

Оформить кредитную карту теперь можно не только в офисе Ситибанка. Для этого необходимо зайти на сайт citibank.ru, затем выбрать раздел Кредитные карты и кликнуть на Онлайн-заявка на кредитные карты.

Далее оформить заявку по форме. Вам понадобятся ваши паспортные данные, электронный адрес и номер телефона, а так же данные об ежемесячном доходе. То есть, практически в один клик, вы станете счастливым обладателем кредитной карты Сити банка, оформив ее за пару минут.

При заполнении онлайн заявки на получение карты, необходимо дать согласие на обработку персональных данных, в противном случае ваша заявка отправлена не будет

При заполнении онлайн заявки на получение карты, необходимо дать согласие на обработку персональных данных, в противном случае ваша заявка отправлена не будет

Программа рассрочки внутри кредитки

Одна из особенностей «Просто кредитной карты» — возможность оформления покупок (всех или выборочно) в рассрочку. Делается это при помощи подключения бесплатной услуги «Заплати в рассрочку», которая является своеобразным «продуктом в продукте». Подключив услугу, вы как будто берете дополнительный кредит внутри кредитки.

Допустим, вы решили сделать дорогую покупку и понимаете: за льготный период вернуть всю сумму банку не успеете. За пределами льготного периода высокие проценты, это невыгодно. Чаще всего в таких ситуациях люди просто идут и берут кредит наличными, где процентная ставка ниже. Но в случае с «Просто кредитной картой» есть и другой вариант.

При помощи услуги одна конкретная дорогая покупка оформляется в рассрочку, и расплачиваетесь вы за нее отдельно и по частям. В результате и льготный период не страдает (остальные покупки по-прежнему можно делать без процентов), и на процентах экономия — по услуге «Заплати в рассрочку» они меньше.

Процентная ставка рассчитывается индивидуально в пределах от 7 % до 28 % годовых. Судя по тому, что в примерах расчета платежей у себя на сайте Ситибанк использует ставку в 18 % годовых, ориентироваться в качестве минимальной, по всей видимости, лучше все-таки на нее.

Ограничений по применению рассрочки нет, можно даже просто снять наличные. Срок рассрочки — 12, 18, 24 или 36 месяцев. При необходимости программу «Заплати в рассрочку» можно отключить, комиссии за полное или частичное погашение задолженности нет.

Но будьте внимательны! После подключения рассрочки «Просто кредитная карта» перестает быть такой уже простой. Судя по отзывам, многие клиенты банта путаются именно в этой услуге. Особенно если подключили ее, не разобравшись во всех нюансах.

Наиболее частая проблема — пользователи «Просто кредитной карты» не воспринимают рассрочку как отдельную услугу и продолжают пользоваться кредиткой как обычно. Но не тут-то было. Приведем пример подобной ошибки, чтобы было понятнее.

В чем дело? Рассрочка не погашается автоматически. Чтобы досрочно завершить ее, необходимо обращаться в банк. Поэтому еще раз подчеркнем: услуга «Заплати в рассрочку» — это фактически отдельный банковский продукт внутри кредитки. Рассматривайте ее просто как обычный кредит, и тогда вероятность запутаться будет меньше.

И еще один важный момент. У того же банка есть и программа «Все покупки в рассрочку», при которой в рассрочку автоматически начинают оформляться все покупки по кредитной карте. В таком случае логика самой карты, как вы понимаете, вообще меняется. По сути, каждый купленный вами товар будет оформляться в кредит. Иногда это может быть и нужно, но следите за тем, чтобы не подключить программу случайно, например, перепутав с услугой «Заплати в рассрочку». Иначе можно сильно удивиться от набежавших процентов.

Как оформить кредитку Ситибанка?

Для получения карточки необходимо заполнить анкету на сайте банка. В заявке потребуется указать следующую информацию:

- Персональные данные — пол, ФИО, дата рождения, гражданство.

- Паспортные данные — серия и номер документа, код подразделения, дата и место выдачи, реквизиты предыдущего паспорта (при наличии).

- Контактная информация — номер мобильного телефона и адрес электронной почты.

- Ежемесячный доход. Необходимо указать сумму заработка за вычетом налогов.

После заполнения указанных сведений следует ввести код, полученный в СМС. Далее необходимо перейти к следующему этапу заявки и вписать информацию о месте работы, а именно:

- название и адрес организации-работодателя;

- сферу деятельности предприятия;

- название занимаемой должности;

- дату трудоустройства;

- номер рабочего телефона.

Предварительное решение по онлайн-заявке на кредитную карту Ситибанка принимается в течение нескольких минут. В случае одобрения с клиентом свяжется уполномоченный сотрудник. Он уточнит информацию по заявке, сообщит перечень необходимых документов и расскажет об условиях доставки. Карту можно забрать в ближайшем офисе или заказать доставку на дом.

Оформить карту

Льготный период 180 дней на всё

С 15 декабря 2020 года по 31 марта 2021 года в Ситибанке действует акция — «В новый год с Ситибанком». Согласно её условиям, клиенту предоставляется расширенный льготный период длительностью до 180 дней, который распространяется на следующие операции:

- снятие наличности;

- совершение безналичных покупок;

- денежные переводы.

Указанные расходные транзакции могут быть проведены как с основной, так и с дополнительной кредитной карты. Началом расширенного грейса считается дата получения одобрения по кредитке. Если пользователь до окончания льготного периода погасит всю сумму долга, то банк не начислит проценты за использование заёмных средств.

Когда с момента одобрения карты пройдёт 180 дней, по продукту начнут действовать условия стандартного грейс-периода. Его продолжительность составляет 50 дней, при этом в расчёт берутся только операции оплаты товаров и услуг. Снятие наличных и денежные переводы не попадают под действие стандартного льготного периода, поэтому по данным операциям с первого дня начинается начисление процентов.

Для участия в акции необходимо выполнить одно из следующих условий:

- подать онлайн-заявку на получение кредитной карты в период с 15 декабря 2020 года по 31 марта 2021 года;

- предоставить все необходимые оригиналы документов до 30 апреля 2021 года.

Каждый клиент, независимо от того, участвует он в акции или нет, должен вносить на карту ежемесячные минимальные платежи. Сумма такого взноса зависит от остатка задолженности и рассчитывается для каждого заёмщика индивидуально. Размер и дата платежа отображаются в личном кабинете или в мобильном приложении Citi Mobile.

Требования к заемщику

Чтобы претендовать на получение кредитной карточки, вы должны соответствовать определенным требованиям банковского учреждения. У всех они разные, если говорить о Ситибанке, то требуют следующее:

- Гражданство РФ;

- Возраст от 22 лет;

- Постоянная регистрация в регионе присутствия банка;

- Трудовой стаж на последнем месте работы не менее 3 месяцев;

- Заработная плата от 30.000 рублей в месяц.

Какие нужны документы? Обязателен – только паспорт. Если у вас есть любой кредитный продукт от другого банка, то вы можете не подтверждать доход, это же правило распространяется на действующих клиентов банка.

Если же кредита другого нет, то вам понадобится принести справку о доходах по форме 2-НДФЛ. Возможно косвенное подтверждение платежеспособности, если нет возможности принести справку по требуемой форме, тогда используются следующие документы:

- Свидетельство о регистрации транспортного средства.

- Копия загранпаспорта с отметками о выезде за рубеж в течение последних 6 месяцев.

- Либо копия загранпаспорта, копия посадочного талона либо копия авиабилета.

Все это поможет вам увеличить шанс одобрения по заявке, а также повисит размер одобренного лимита. Чем больше документов, свидетельствующих о вашей платежеспособности, тем более лояльные тарифы будут к вам применены.

Как пополнить просто-кредитку?

В конце каждого расчётного периода банк сформирует выписку по счёту, из которой будет видна сумма минимального платежа или необходимую сумму погашения для удовлетворения требований льготного периода. Для сведения: день выписки можно менять 2 раза в год.

Какие способы БЕСПЛАТНОГО пополнения доступны клиенту:

- В кассах банка (не возьмут комиссию при сумме погашения от 45000 руб., иначе комиссия 250 рублей) – не самый лучший способ, но надо иметь его в виду;

- В банкоматах с функцией приёма наличных;

- Со своих текущих счетов через ИБ или мобильный банк;

- В терминалах Элекснет. Деньги дойдут в течение рабочего дня или на следующий день. Лимиты: 15 тыс. руб. за раз; 90 тыс. руб. в сутки с одного терминала; 600 тыс. руб. в сутки с разных терминалов.

- Почтовым переводом через Почту РФ – самый медленный способ.

Последние 2 способа надо использовать за несколько дней до даты платежа (см. выписку) – есть вероятность задержки перевода. Имейте в виду, что штраф за просрочку составляет 20% годовых от суммы просроченной задолженности + «нехорошая» запись в вашей кредитной истории.

Можно расширить способ бесплатного пополнения счёта карты за счёт бесплатных межбанковских переводов с других банковских карт (или счетов) или переводов с карты на карту (Card2Card). Для этого можно воспользоваться услугами платёжных сервисов, в которых проходят акции с нулевой комиссией за перевод (информацию найдёте по ссылкам) или, как вариант, можно завести бесплатную карточку, которая может делать исходящий перевод без комиссии.

Неплохой вариант – дебетовая карта Тинькофф. Её также можно использовать и как «транзитную карту»: стягивать без комиссии деньги с вашей зарплатной карты, например, со сбербанковской, и переводить их на Просто кредитную карточку.

О карте

Кредитная карта Просто от Ситибанка – это удобный и выгодный платежный инструмент с возможностью совершения покупок в кредит. Вам больше не нужно беспокоиться о том, сколько денег осталось у вас на счету, ведь вы в любой момент сможете воспользоваться своим кредитным лимитом до 300.000 рублей.

Кредитка является универсальной, а это значит, что здесь собраны все самые нужные характеристики, которые являются актуальными для заемщиков. Она подходит широкому кругу клиентов как для небольших повседневных расходов, так и для совершения крупных трат в преддверии праздника, проведения ремонта и т.д.

Как начисляют кредитный лимит?

Первоначальный кредитный лимит по карте «Просто» можно узнать только после рассмотрения сотрудниками «Ситибанка» вашей заявки, но одобренную сумму очень просто увеличить. Сделать это можно 2 способами – с подтверждением доходов справкой 2-НДФЛ и без всяких подтверждений. В первом случае необходимо активно пользоваться кредиткой не меньше 1 месяца. Во втором – не меньше 6 месяцев (лимит будет увеличен на 25%) или 1 года (повышение на 50%). При этом ваша кредитная история должна оставаться положительной.

Акция: Чтобы повысить лимитный период по кредитной карте Ситибанка Просто до 180 дней, поспешите оформить ее до 14 декабря 2020 года.

Какие нужны документы?

Нельзя охарактеризовать Ситибанк, как самую лояльную финансовую организацию для клиентов. Банк определяет основательные требования для заёмщиков. Он не любит сотрудничать с молодыми гражданами, а также просит предоставить большой перечень документов.

Кредитная карта Ситибанка с бесплатным обслуживанием оформляется по двум документам. К ним можно отнести:

- Копия паспорта гражданина Российской Федерации;

- Дополнительный документ, на выбор:

- Выписка из ПФР через сервис gosuslugi.ru (нужна подтверждённая учётная запись);

- Справка о доходе 2-НДФЛ из бухгалтерии или по форме банка;

- Двухсторонняя копия свидетельства регистрации автомобиля + копия водительского удостоверения;

- Копия заграничного паспорта.

Дополнительный документ нужен для того, чтобы определить финансовое состояние клиента. Большее предпочтение Ситибанк относит справке 2-НДФЛ. Если такой возможности нет, то можно предоставить выписку из Пенсионного фонда Российской Федерации или свидетельство о регистрации автомобиля.

Условия обслуживания

По кредитке нет комиссии за годовое обслуживание. Выпуск пластика также осуществляется бесплатно.

Прочие операции по продукту «Просто кредитная карта» тарифицируются следующим образом:

- снятие наличных — без комиссии в любых банкоматах (в кассах отделений банков данная услуга не предоставляется);

- стоимость денежных переводов клиентам других банков — 4,9% от суммы (минимум 490 рублей);

- пополнение карты наличными в офисе Ситибанка — бесплатно при внесении более 45 000 рублей (в иных случаях — с комиссией 250 рублей за операцию);

- пополнение карты через банкоматы Ситибанка и отделения Почты России — без комиссии;

- конвертация — по текущему курсу банка;

- стоимость СМС-оповещения об операциях (Citibank Alerting Service) — 89 рублей в месяц;

- комиссия за несанкционированный овердрафт — 0 рублей.

Такие опции, как смена ПИН-кода, оформление выписки и блокировка карты, предоставляются бесплатно. За 65 рублей в месяц можно подключить дополнительную услугу Citi Express. Это транспортное приложение, которое предназначено для оплаты проезда в метро и наземном городском транспорте.