Рефинансирование ипотеки в сбербанке

Содержание:

- Документы для рефинансирования ипотеки в Сбербанке

- Как оформить?

- Плюсы перекредитования ипотеки в Сбербанке

- Рефинансирование ипотеки Сбербанк

- Перекредитование ипотеки в Сбербанке

- Важно знать

- Условия рефинансирования ипотеки в Сбербанке в 2021 году

- Перечень документов

- Краткое резюме статьи

- Требования Сбербанка

- Как можно сделать рефинансирование ипотеки в Сбербанке

- Рефинансирование ипотечных займов в Сбербанке

- Плюсы и минусы рефинансирования

- Суть программы рефинансирования

- Рефинансирование ипотеки, взятой в другом банке

- Процентная ставка и ускоренная выдача кредитных средств

- Какую ипотеку можно рефинансировать в Сбербанке?

Документы для рефинансирования ипотеки в Сбербанке

Рассматривая, как рефинансировать ипотеку в Сбербанке под более низкий процент, можно выделить список необходимой документации для подачи. Предварительная подготовка всех необходимых данных значительно ускорит процесс работы с кредитованием, но может потребовать предоставления некоторых дополнительных бумаг по востребованию банком. К базовому списку относятся:

- паспорт и другое удостоверение личности;

- прописка на территории РФ;

- справка о доходах 2-НДФЛ;

- выпуска из трудовой книги с печатью организации;

- оценочные данные приобретаемой недвижимости;

- справки о залоге и согласие супруга или супруги;

- разрешение из текущего обслуживающего банка.

Как оформить?

Прежде всего, необходимо написать заявление на рефинансирование ипотеки в «Сбербанке» и подать документы. Но давайте обо всем по порядку. Клиент, желающий воспользоваться рефинансированием, должен прийти в офис банка и заполнить анкету вместе с его сотрудником. Ему будет предложено определиться со сроками кредита на рефинансирование. Это в итоге повлияет на ставку по кредиту и кредитную нагрузку.

Как только клиент остановится на удобном для него варианте, менеджер банка выдаст расчет по кредиту в печатном виде и сумму ежемесячных выплат. Также соискателю будет дано время на раздумье. Если его все устроит, и он захочет продолжить оформление, потребуется собрать определенный пакет документов, включающий:

паспорт;

справку о задолженности, которая берется у банка-кредитора;

копию договора по ипотечному кредиту;

копию трудовой книжки;

справку 2-НДФЛ

Важно! Желательно, чтобы у заемщика имелась прописка в соответствующем субъекте РФ, так как для многих банков это важно. Например, людям в Санкт-Петербурге обычно отказывают в рефинансировании ипотеки, если они не имеют постоянной прописки в городе или в Ленинградской области.

Когда будет собран пакет документов, необходимо снова прийти в офис «Сбербанка» и подписать необходимые бумаги

Через один-два дня (столько времени затрачивается на проверку документов) сотрудник перезвонит и огласит результат. При положительном решении на реквизиты банка-кредитора поступят денежные средства в счет погашения задолженности. После этого соискатель должен получить справку о погашении ипотеки в первом банке и начать платить Сберу.

На первый взгляд, нет ничего сложного, но на практике далеко не всем удается добиться рефинансирования, поскольку данная процедура сопрягается со многими сложностями и требует времени. Достаточно допустить всего одну ошибку, чтобы получить отказ. Если вы не хотите столкнуться с такой неприятностью, приходите в компанию «Роял Финанс», и мы обязательно поможем. Сотрудничество с нами имеет немало преимуществ:

Профессиональная поддержка на всех этапах рефинансирования.

Отсутствие скрытых комиссий.

Помощь в сборе пакета документов.

Делегирование задачи по взаимодействию с банком специалистам.

Экономия времени и денег.

Кроме того, наши сотрудники способны находить выходы даже в нестандартных ситуациях благодаря большому опыту и долговременному сотрудничеству со многими российскими банками. Они смогут подобрать именно такую программу рефинансирования, которая будет отвечать финансовым возможностям соискателя и его требованиям. Мы рекомендуем не спешить с самостоятельным оформлением столь сложной процедуры, так как «подводных камней» в ней предостаточно. Лучше позвоните нам по телефону, указанному на сайте, или приезжайте в офис. Полноценная консультация по данному вопросу точно не помешает!

- Помощь в получении ипотеки в Сбербанке

- Сбербанк отказал в ипотеке — что делать дальше?

- Ипотека без подтверждения дохода в Сбербанке

- Ипотека для самозанятых в Сбербанке

- Ипотека в Сбербанке для иностранных граждан

- Ипотека в декрете в Сбербанке

- Помощь в получении кредита в Сбербанке

- Вероятность одобрения ипотеки

- Снижение процентной ставки

- Заявка на ипотеку в Сбербанке

- Как узнать дадут ли ипотеку в Cбербанке и сколько?

- Как взять ипотечные каникулы в Сбербанке?

- Досрочное погашение ипотеки в Сбербанке

- Сбербанк: ипотека с детьми

- Ипотека с ребенком-инвалидом

- Расчет ипотеки: калькулятор Сбербанка

- Сбербанк: кредитный калькулятор

Плюсы перекредитования ипотеки в Сбербанке

Рефинансирование ипотечного кредита имеет определенные положительные и отрицательные стороны. К достоинствам пересчета ипотеки относят:

- Снижается сумма ежемесячного платежа.

- Возможность объединить иные банковские займы и ипотеку в одну общую задолженность, погашая её раз в месяц.

- Снижение процентной ставки, что поможет сделать величину переплаты меньше.

- Вероятность получить дополнительную сумму на сторонние нужды с меньшим процентом, нежели кредит наличными.

- Владельцы зарплатных карт Сбербанка экономят деньги на комиссионных сборах.

- Объектом залога может стать недвижимость, неоформленная в ипотеку.

- Доступно привлечь до трех созаемщиков.

- Можно досрочно погасить задолженность без комиссии.

- Клиентам доступно перекредитовать валютные займы.

Минусы рефинансирования

Отрицательные стороны пересчета ипотеки в Сбербанке включают следующие пункты:

- Снижение суммы ежемесячных платежей влечет увеличение срока кредитования.

- С учетом всех издержек выгода может быть незначительна либо отсутствовать.

- Отсутствует возможность получить налоговый возврат 13 % от приобретения нового жилья.

- Если не застраховать жизнь и здоровье, то Сбербанк поднимает процентную ставку.

Перед подачей заявки на рефинансирование ипотеки в Сбербанке следует учитывать сумму затрат. Отсутствие возможности получать налоговый вычет может быть менее выгодным, чем сниженная процентная ставка.

Рефинансирование ипотеки Сбербанк

Перекредитование широко практикуется во многих странах мира, в том числе и России. Операция будет выгодна в том случае, если разница ставок по процентам между двумя займами достигнет, хотя бы 2-3%. В других странах пересмотр условий договора является выгодным и в случае меньшей разницы, но в нашей стране этот процесс сопряжен с различными дополнительными расходами.

Сбербанк является одним из наиболее популярных и доверенных банков в России. Данное финансовое учреждение предлагает оформить перекредитование ипотечного кредита. Благодаря данной процедуре можно закрыть кредит, взятый ранее в другом банковском учреждении. Поскольку банк предлагает выгодные ставки по кредитам, для заявителя процедура перекредитования может принести существенную выгоду.

Эту процедуру могут пройти договора, заключенные в других банках

Условия рефинансирования в Сбербанке

Стоит отметить, что у банка есть определенные условия, касающиеся пересмотра условий ипотеки:

- Сумма займа не может быть выше, чем 80% от стоимости недвижимости.

- Максимальный срок нового долга составляет 30 лет. Процентные ставки будут зависеть от срока, на который оформляется новый договор. Если срок кредитования составит менее 10 лет, то ставка по процентам составит 9%. В случае оформления договора на период от 10 до 20 лет процентная ставка составит 10,5%. Менее выгодным будет оформление обязательств на срок от 20 до 30 лет, так как в данном случае размер процентной ставки будет достигать 11,5%.

Проценты немного выше, чем действующие ставки по жилищным займам

Вышеперечисленные процентные ставки касаются тех лиц, которые получают свой заработок на счет банка. Для других заемщиков процентная ставка будет завышена во всех случаях на 1%.

Для оформления новых условий кредита в банк надо предоставить пакет документов

Описание процедуры в 2020 году

Процедура практически ни чем не отличается от обычного оформления ипотечного займа. Также потребуется представить список определенных документов и провести экспертную оценку недвижимости.

Если вы хотите погасить жилищный кредит досрочно, то читайте об этом в нашей статье — Погашение ипотеки досрочно

Сбербанк выдвигает определенные требования к заявителю. Минимальный возраст заявителя составляет 21 год. Максимальный возраст составляет 60 лет. Это значит, что на момент когда кредит будет полностью погашен, заемщику не должно быть 60 лет. Этот возрастной параметр касается мужчин. Если кредит оформляет женщина, ее максимальный возраст на момент погашения ипотечного долга может составлять 55 лет. Заявитель может подключить к процедуре обновления договора одного или нескольких созаемщиков.

Процедура пересмотра условий кредита не отличается от оформления жилищного договора

Перекредитование ипотеки в Сбербанке

Переоформление ипотечного договора позволит наиболее быстро и легко сэкономить денежные средства. Клиенты банка чаще всего оформляют выдачу ссуды под залог имущества.

Банк выдвигает несколько условий для рефинансирования:

- Сумма должна составлять от 1 до 7 млн. рублей.

- Во время подачи заявки действующий займ должен быть сроком от 6 месяцев.

- Новый срок кредита может составлять минимум 1 год и максимум 30 лет.

- Одним из главных условий является своевременное погашение кредита без просрочек (допустим 1 просроченный платеж до 30 дней).

- Максимальная сумма не должна превышать 80% от стоимости имущества.

- Одному заемщику можно рефинансировать только один ипотечный кредит.

- Залогом может являться земельный участок, частный дом, квартира, комната или часть какого-либо помещения.

- Необходимо застраховать жизнь и здоровье.

Важно знать

Прежде чем начать процесс рефинансирования ипотеки, заемщику необходимо досконально просчитать целесообразность перекредитования. В процессе изучения информации, заемщики сталкиваются с часто возникающими вопросами, на которые необходимо узнать ответь до обращения в кредитную организацию.

Рефинансирование ипотеки выгодно в том случае, если разница в процентах не меньше 2 пунктов;

Минимальная ставка не всегда доступна заемщику, но всегда подразумевает страховку жизни и имущества и становится выше, если страховка не оформляется или не продлена;

Страховку выгоднее оформлять в аккредитованных страховых организациях, а не банковских (сумма страхования будет ниже);

При рефинансировании заемщик вправе как увеличить, так и уменьшить срок кредита, регулируя ежемесячный платеж;

С момента сбора пакета документов до написания заявления на закрытие ипотеки, ежедневно начисляются проценты, поэтому важно помнить, что сумма для досрочного погашения ипотечного кредита включает в себя кроме «тела» кредита набежавшие проценты;

Рефинансирование ипотеки можно подвести под окончание срока страховки, чтобы не потерять деньги или не тратить время на возврат разницы за период неиспользование страховки.

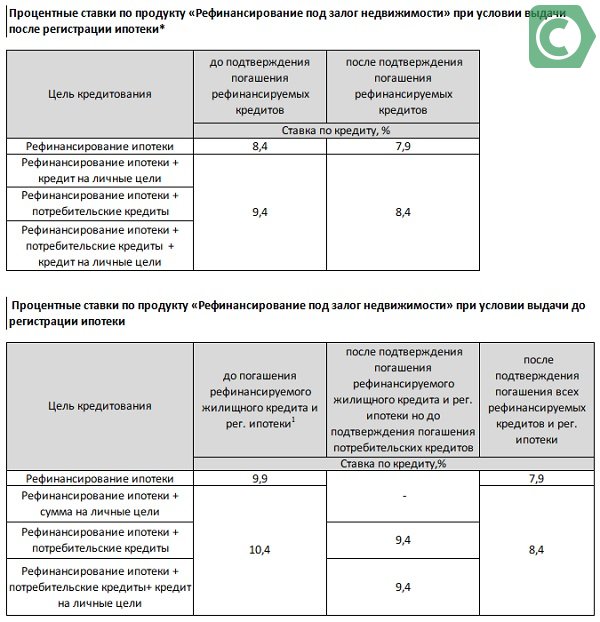

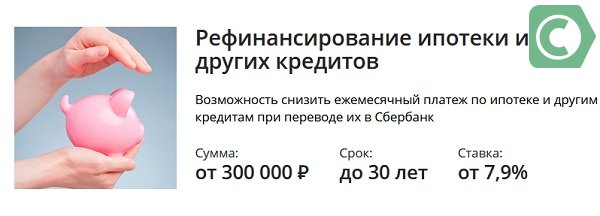

Условия рефинансирования ипотеки в Сбербанке в 2021 году

| Условия кредитования | |

|---|---|

| Процентная ставка: | от 7,9% до 10,4% годовых |

| Сумма кредита: | от 300’000 до 9’500’000 руб. (для Москвы и МО) |

| Сумма кредита: | от 300’000 до 5’000’000 руб. |

| Срок кредитования: | от 1 года до 30 лет |

* Ставка рефинансирования кредитов действует с учетом оформления страхования жизни и здоровья заёмщика.

| Требования к заемщику | |

|---|---|

| Возраст на момент предоставления кредита: | не менее 21 года |

| Возраст на момент полного погашения: | не более 75 лет |

| Рабочий стаж на текущем месте работы: | не менее 6 месяцев* |

* Для клиентов, получающих зарплату или пенсию на счет в Сбербанке, общий трудовой стаж за последние 5 лет должен составлять не менее 6 месяцев. Для остальных клиентов, не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа за последние 5 лет.

| Документы для рефинансирования ипотеки | |

|---|---|

| Паспорт гражданина РФ с отметкой о регистрации* | |

| Документ, подтверждающий финансовое состояние | |

| Документ, подтверждающий трудовую занятость | |

| Копии кредитных договоров рефинансируемых кредитов |

Кредитные калькуляторы Сбербанка

- Кредитный калькулятор Сбербанка

- Ипотечный калькулятор Сбербанка

- Универсальный калькулятор ипотеки

- Кредитный калькулятор Автокредита

- Кредитный калькулятор рефинансирования Кредита

Перечень документов

При оформлении необходимо представить следующие документы:

- Анкету (форма выложена на официальном сайте банка).

- Паспорт с регистрацией или с временной пропиской.

- Справка 2-НДФЛ, копия трудовой книжки или выписка из нее.

- Ипотечный договор, заключенный с другим банком, график платежей (если он не включен в договор).

Дополнительно могут потребоваться документы об остатке кредитных средств и об отсутствии задолженности, но это только в том случае, если информация не будет найдена в общей базе.

Если заявка одобрена, тогда необходимо в течение 90 дней представить документы о праве на собственность жилого помещения, справку об оценке недвижимости, выписку из ЕГРН, технический паспорт. Созаемщик должен написать согласие, заверенное нотариусом, на передачу имущества в залог.

Краткое резюме статьи

В Сбербанке возможно перекредитование не только обычных потребительских займов: кредитки, дебетовые карты с овердрафтом, автокредиты и ипотечные займы. Причем необязательно, чтобы все это было размещено в других банках — допускается рефинансирование займов, открытых в самом Сбербанке. Новая процентная ставка по займу более чем выгодна — от 10,6% годовых и 12,9% годовых по ипотеке и потребительским займам соответственно.

Чтобы получить новый займ, достаточно предъявить паспорт, любой второй документ и документацию на объединяемые займы. Даже подтверждение доходов требуется далеко не во всех случаях

Поэтому программа рефинансирования в Сбербанке имеет право если не привлечь, то хотя бы обратить на себя внимание

Требования Сбербанка

Сбербанк России предъявляет более жесткие требования к дебиторам, залоговому имуществу и займам на жилье, проводя рефинансирование ипотеки других банков. В данной программе заемщик или созаемщик должен быть:

- гражданином РФ;

- в возрасте 21 год и более;

- не старше 75 лет на момент окончания договора;

- работником финансово-устойчивого предприятия, с непрерывным стажем работы полгода (при этом общий стаж должен быть более года за последние 5 лет).

Предлагаемый залог должен соответствовать следующим критериям:

- быть в собственности заемщика или созаемщика (в строящемся доме у него имеется только право требования);

- по оценочной стоимости превышать размер ссуды вместе с процентами;

- находиться в залоге у банка, выдавшего ипотечный кредит;

- не иметь обременения (в случае внесения под залог дополнительного имущества).

К рефинансируемому займу предъявляются требования:

- отсутствие срывов погашений ежемесячных платежей на протяжении последних 6 месяцев;

- полностью выплаченная задолженность на дату обращения за рефинансированием;

- с момента заключения ипотечного договора должно пройти не мене 180 дней;

- окончание действия договора ипотеки – не менее чем через 90 дней;

- отсутствие реконструкций ипотечной ссуды.

Как можно сделать рефинансирование ипотеки в Сбербанке

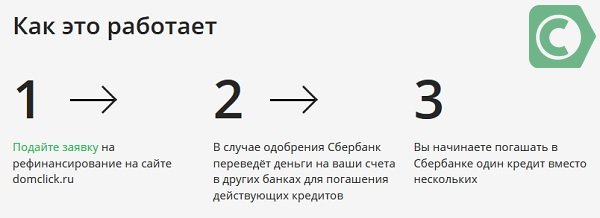

В Сбербанк банке по ипотеке рефинансирование начинается с подачи анкеты-заявки на сайте или в отделениях финучреждения. Кредитная заявка рассматривается в СБ РФ в срок от 3 до 8 дней.

В случае положительного решения в Сбербанке рефинансирование ипотеки взятой в другом банке, осуществляется в несколько этапов:

- рассмотрение документов по недвижимости и одобрение сделки

- подписание и регистрация договора ипотеки

- выдача кредита и погашение старой ссуды.

После получения подтверждения факта выплаты заёмщиком старого кредита СБ РФ снижает ставку до размера базовой.

Перед тем как подать заявление на рефинансирование ипотечного кредита как в Сбербанк, так и в любой другой банк, нужно рассчитать ипотеку по условиям рефинансирования. Расчет даст понять, насколько целесообразно рефинансирование, учитывая конкретные обстоятельства: срок, сумму, номинальный доход и другие условия

Также очень важно внимательно ознакомиться с условиями договора по рефинансированию, который предполагается заключить с банком, что бы не упустить важных деталей, влияющих на выплаты

Рефинансирование ипотеки физических лиц в СБ РФ: документы

Для рассмотрения кредитной заявки СБ РФ требуются документы, подтверждающие личность, трудовую занятость и уровень доходов потенциального заёмщика:

- паспорт

- трудовая книжка

- справка о доходах.

Кроме того, документы для рефинансирования ипотеки в Сбербанке для физических лиц должны включать копию «старого» кредитного договора.

Впоследствии (в течение 30 дней) клиент обязан предоставить банку документы по недвижимости: выписку из ЕГРН и свидетельство о праве собственности, а также техпаспорт и экспертную оценку жилья. Если состояние недвижимости не удовлетворит экспертов СБ РФ, то заёмщику будет отказано Сбербанком в рефинансировании ипотеки других банков, несмотря на первичное одобрение заявки.

Калькулятор ипотеки

Рассчитайте примерные суммы выплат ипотеки с учётом условий рефинансирования Сбербанка при помощи онлайн калькулятора:

Рефинансирование ипотечных займов в Сбербанке

Под рефинансированием понимается оформление займа для погашения действующего кредита с целью снижения ставки по процентам, уменьшения размера ежемесячного платежа и облегчения материального положения должника.

Перекредитование выгодно в тех случаях, когда размер процентной ставки по новому займу будет ниже минимум на 2-3 пункт по сравнению с действующим кредитом.

Программа рефинансирования ипотечных займов в Сбербанке действует для физических лиц и имеет немало отличительных особенностей. К ним можно отнести:

- Возможность объединить несколько различных кредитов в один и погашать задолженность перед одним кредитором;

- Снижение финансовой нагрузки путем уменьшения размера ежемесячного платежа;

- Помимо средств на погашение действующих кредитов можно получить дополнительно до 1 млн рублей, которые разрешено потратить на любые цели;

- Не требуется получать согласие действующего кредитора и предоставлять промежуточное обеспечение;

- Не нужно получать у текущего кредитора справку с остатком задолженности;

- Можно перевести валютный кредит в рубли;

- Возможность оформить по программам с господдержкой;

- В качестве залога можно предоставить частный дом с земельным участком.

В Сбербанке можно объединить различные кредиты, полученные в других банках. По программе рефинансирования под залог недвижимости можно объединить до 5 видов различных кредитных продуктов:

- Ипотека.

- Потребительский кредит.

- Автокредит.

- Кредитная карта.

- Овердрафт.

Главное условие для использования этой программы: наличие ипотечного займа. В качестве залога принимаются квартиры, комнаты, таунхаусы, загородные дома с земельными участками.

Многие задаются вопросом: можно ли рефинансировать ипотеку, взятую в Сбербанке. Для своих клиентов Сбербанк предоставляет возможность изменить условия кредитования только по программе реструктуризации.

Плюсы и минусы рефинансирования

Перекредитовать полученный ранее ипотечный займ под более низкий процент кажется очень заманчивым. Несомненно, это имеет свои плюсы.

- Подобный шаг поможет разгрузить семейный бюджет, уменьшив ежемесячный платёж по кредиту.

- При переводе ипотеки в Сбербанк для зарплатных клиентов появляется ряд преимуществ в виде экономии комиссий за перевод в сторонний банк.

- Снижается процент, установленный по ипотечному займу в некоторых случаях выходит экономия по их уплате.

- Появляется возможность соединить в общий займ несколько кредитных продуктов и вносить один платёж.

- Кроме очевидных плюсов от рефинансирования ипотеки в Сбербанке, нужно учитывать то, что не всегда подобное решение может благоприятно влиять на семейный бюджет.

- Несмотря на уменьшение процентной ставки, увеличение срока кредитования может повлечь повышение переплаты по кредиту в сравнении с прежними показателями.

- В случае совмещения с ипотекой других кредитных продуктов, нужно понимать, что при первоначальном графике платежей текущие ссуды закончатся раньше.

- Рефинансирование требует уплаты дополнительных услуг, сопутствующих процессу.

- Теряется возможность возмещения процентов и имущественного вычета.

Несмотря на это, перенесённая в Сбербанк ипотека позволяет сократить ежемесячный платёж на внушительную сумму. Благодаря этому такая услуга очень популярна. Тем не менее не каждый заёмщик может воспользоваться таким предложением.

Суть программы рефинансирования

Рефинансирование – это удобная программа, которая дает возможность потребителю перекредитовать, ранее оформленный, займ на более выгодных условиях. Преимущества данной программы, прежде всего, в уменьшении процентной ставки, поскольку новый кредит, как правило, предоставляется под более низкий годовой процент.

Можно рефинансировать в Сбербанке потребительский кредит или ипотеку. Это две разные программы, предполагающие различные условия и процентную ставку. Однако преимущества у обоих предложений схожи.

К существенным плюсам рефинансирования можно отнести:

- Увеличение общего строка погашения кредита. Обычно он увеличивается на 2-3 года;

- Возможность объединения в один сразу нескольких кредитов, если они подходят под установленную максимальную сумму по программе;

- Отсутствие дополнительных комиссий;

- Уменьшение размера ежемесячных платежей за счет увеличения срока кредита.

Рефинансирование ипотеки, взятой в другом банке

Если заемщик имеет действующий кредит в любой финансовой организации, он может сделать его рефинансирование в «ДомКлик». Эта процедура оформляется для того, чтобы получить денежные средства для погашения предыдущей ссуды. При этом новый займ берется на более выгодных условиях.

С помощью этой услуги от Сбербанка можно выполнить следующие действия:

- перекредитовать один займ, взятый в любой кредитной организации;

- объединить до пяти разных займов в один.

Максимальная сумма нового лимита зависит от цены на жилье, определенной с помощью оценки стоимости недвижимости. Также она зависит от размера долга и личных пожеланий заемщика. Помимо денег на погашение ипотечного кредита он имеет возможность взять дополнительную сумму на другие цели.

Процентная ставка составляет 9,5% или 10%. Она зависит от того, какой займ рефинансирует клиент. Итоговый процент можно рассчитать в специальном калькуляторе, представленном на сайте. Заемщикам стоит учитывать, что полученная в результате вычислений ставка становится актуальной только после оформления всех необходимых документов.

Программа рефинансирования в «Дом Клик» от Сбербанка разработана преимущественно именно для заемщиков, которые оформляли ссуду в других банках. Этим клиентам предоставляется самая низкая ставка по ипотеке. Однако для ее получения требуется выполнить следующие действия:

- нужно предоставить документ о том, что полученные средства были потрачены на закрытие предыдущего долга;

- далее следует зарегистрировать договор;

- также необходимо застраховать жизнь и здоровье в страховой компании этой организации.

Требования к кредиту и необходимые документы

Существует ряд условий, при соблюдении которых повышается вероятность получения положительного ответа после рассмотрения заявки.

Требования к ссуде, оформленной в другой кредитной организации:

- отсутствие просрочки выплат и задолженности последний год;

- кредитный договор был заключен не менее полугода назад;

- до полного погашения задолженности осталось не менее трех месяцев;

- ранее процедуры перекредитования данного займа или других кредитов не проводились.

К заемщику банк также выдвигает ряд требований, которым он должен соответствовать для получения положительного решения. Одним из этих требований является обязательное наличие созаемщика или поручителя в том случае, если такое лицо указано в договоре по рефинансируемому жилищному кредиту.

Также заемщик должен предоставить банку следующие сведения о рефинансируемой ссуде:

- информацию о кредитном договоре, включая его номер, дату заключения, срок его действия;

- также необходимо уточнить в какой валюте и в каком размере был взят займ;

- сведения о размере процентной ставки;

- график ежемесячных платежей;

- платежные реквизиты старого кредитора.

Все эти данные подтверждаются с помощью предоставления сотрудникам документов, которые были выданы при оформлении предыдущего договора.

Помимо всех перечисленных выше сведений сотрудник может запросить дополнительные сведения при возникновении вопросов в ходе рассмотрения заявки. Это может быть документ об остатке ссудной задолженности по Рефинансируемому кредиту с начисленными процентами, а также сведения о просрочке выплат и состоянии задолженности за последний год. Сведения должны быть актуальными на дату предоставления в Сбербанк.

Сервис «Дом Клик» – отличная площадка для рефинансирования действующей ипотеки. Выгоднее всего обращаться сюда, если предыдущий займ был оформлен в другой организации, но и для действующих клиентов Сбербанка здесь найдутся варианты получения более выгодных условий кредитования.

Процентная ставка и ускоренная выдача кредитных средств

При подписании соглашения на закрытие долга по ипотеке проценты будут выше. После покрытия займа и подписания финальных бумаг ставка снижается до 10,9 %. Многим заемщикам доступно повторно использовать рефинансирование ипотечного кредита.

Чтобы пройти процесс наиболее быстро, требуется следовать некоторым советам:

- Внимательно проверить реквизиты и список документации.

- Провести проверку кредитной линии.

- Во время заполнения бланков анкеты вписать все подтверждаемые источники дохода.

- После получения заключительного одобрения сразу предоставить бумаги в Сбербанк.

Вероятность отказа по рефинансированию

Среди заявителей на пересчет кредита немало граждан, кому Сбербанк отказывает. Основными причинами отрицательного решения являются:

- наличие просрочек по платежам за прошедший год;

- прошло меньше шести месяцев с даты оформления ипотеки;

- отсутствие чистой кредитной истории;

- допущена ошибка в поданных документах;

- официальный доход меньше указанного в справке 2-НДФЛ;

- залоговая недвижимость не соответствует требованиям;

- сложности оформления, связанные с льготными программами или материнским сертификатом;

- доход меньше, чем требуется для рефинансирования;

- договор по первичному кредиту исключает возможность пересчета займа.

Рефинансирование сбербанковской ипотеки

Если заемщик хочет пересчитать задолженность, которая взята в Сбербанке, то перекредитование не будет одобрено. Для действующих должников предусмотрена только реструктуризация, подразумевающая увеличение продолжительности выплат или добавления льготного периода.

Какую ипотеку можно рефинансировать в Сбербанке?

Итак, мы выяснили, что Сбербанк предлагает две программы рефинансирования. Одна подходит для потребительских кредитов целевого и нецелевого назначения. А вторая — для кредитов на жилье.

В этом году Сбербанк России предлагает физическим лицам универсальную программу рефинансирования ипотеки. Согласно условиям заемщик получает возможность выгодно перекредитовать займ на недвижимость, оформленный в любом другом официальном российском банке. К примеру, в Газпромбанке, Тинькофф, Уралсибе, Райффайзенбанке, Ренессанс Капитале, Совкомбанке и других.

Так же кредит, погашение которого планируется за счет денежных средств Сбербанка, должен быть оформлен не менее 1 года назад. Так в течение последних 12 месячев заемщик должен выполнять, взятые на себя, кредитные обязательства в срок и в полном объеме.

Общие условия

Сегодня перекредитовать кредит на недвижимость в самой крупной отечественной финансовой структуре можно на выгодных условиях. Программа Сбербанка предполагает:

- Невысокую процентную ставку;

- Длительный срок погашения ссуды;

- Отсутствие дополнительных комиссий.

Программа рефинансирования

В настоящее время программа рефинансирования предоставляется потребителям на таких условиях:

- Валюта займа – российские рубли;

- Процентная ставка – от 9,9% годовых (с учетом оформления страховки);

- Минимальная сумма — 300 000 рублей;

- Максимальная сумма ипотечного кредита – не более 80% от стоимости приобретаемого объекта недвижимости, до 7000000 рублей;

- Срок — от 12 месяцев до 30 лет;

- Комиссионный сбор за оформление в Сбербанке отсутствует;

- Обеспечение – под залог приобретаемой недвижимости;

- Страхование жизни и здоровья – добровольное, по желанию заемщика. При отказе от страховки ставка может быть увеличена.

Требования к заемщикам

При желании рефинансировать ипотеку другого банка в Сбербанке, важно не только не иметь просрочек у прошлого кредитора, но и соответствовать требованиям банка:

- Иметь гражданство Российской Федерации или ВНЖ;

- Соответствовать возрастным ограничениям: от 21 года до 75 лет (на момент возврата долга);

- Иметь постоянное место работы;

- Трудовой стаж – более полугода на одном предприятии за последние 12 месяцев и не менее 1 года общего стажа за 5 лет.

Требования к рефинансируемой ипотеке

В Сбербанке допускается рефинансировать ипотеку, оформленную в любом другом банке России. Основные требования к переоформляемому кредиту на жилье:

- Отсутствие задолженностей по платежам, то есть у прошлого кредитора погашение должно было быть по графику;

- Срок подписания договора — не менее 12 месяцев назад;

- Время до истечения срока действия соглашения — не менее 90 суток.

Необходимые документы

Документы, которые должен предъявить потенциальный клиент Сбербанка при рефинансировании займа на жилье:

- Заполненный бланк анкеты (форму для заполнения можно получить непосредственно в банке);

- Паспорт;

- Акт, подтверждающий регистрацию по месту пребывания (при временной прописке);

- Справка о доходах 2-НДФЛ или по форме Сбербанка;

- Акты, подтверждающие факт трудоустройства — книжка с работы, справка, договор;

- Документация на переоформляемую ипотеку другого банка. Нужны: номер ипотечного договора, сумма и валюта кредита, платежные реквизиты прошлого кредитора;

- Документы на залоговую (приобретаемую в кредит) недвижимость.

Только при наличие соответствующего документа Сбербанк одобрит заявку. Также банк оставляет за собой право затребовать у заемщика (созаемщика) дополнительные документальные акты.

Подача заявки

Одним из преимуществ программы рефинансирования в Сбербанке, является возможность узнать предварительный результат по запросу в дистанционном режиме. Для этого потенциальному клиенту необходимо придерживаться инструкции: