Заказать кредитную карту втб банка

Содержание:

- Условия бесплатного обслуживания кредитной карты ВТБ

- О банке

- Кому доступна кредитная карта ВТБ

- Как оформить онлайн заявку на кредитную карту «ВТБ 24»

- Как происходит получение карты

- Условия пользования

- Требования к заявителям

- Общие условия на кредитной карте ВТБ с льготным период

- кредитной карты ВТБ

- Условия и требования

- Подводные камни кредитной карты — ВТБ мультикарта

- Плюсы и минусы онлайн заявок

- Что еще важно знать о кредитной карте ВТБ

- Правила оформления кредитной карты в банке ВТБ

- Условия пользования кредитной картой ВТБ 24

- Как пользоваться кредитным продуктом

- Кредитная карта ВТБ заказать

- Платиновые кредитки

Условия бесплатного обслуживания кредитной карты ВТБ

Чтобы получить возможность не платить за обслуживание кредитной мультикарты, клиенту понадобится выполнить определенные условия. Он может выбрать из таких вариантов:

- При помощи карты делать в месяц покупки на сумму не менее 15 тысяч рублей ежемесячно. Но участвовать в наборе этой суммы может не только кредитная мультикарта — если у человека открыты в банке и другие, совершенные с них покупки могут быть тоже засчитаны.

- Иметь на карточном счете не менее 15 тысяч рублей.

- Получать на счет ежемесячно деньги от юрлиц на сумму не меньше 15 тысяч рублей (это может быть зарплата).

При невыполнении хотя бы одного из этих условий будет взиматься комиссия: клиенту придется заплатить за обслуживание кредитной мультикарты 249 рублей. Они спишутся со счета, открытого для этой карты. Оформляют мультикарту как платежное средство тоже за дополнительную плату. Чтобы эта процедура была бесплатной, понадобится осуществить самостоятельный заказ на сайте, через интернет. Если же заявка обрабатывается в отделении банка, с помощью его сотрудника, то взимается та же сумма — 249 рублей. Бесплатным будет оформление для отдельной категории граждан — пенсионеров. Если заявитель является зарплатным клиентом, оформление тоже будет выполнено бесплатно.

О банке

ВТБ – один из системообразующих российских банков. Основан в 1990 году под названием «Банк внешней торговли РФ». Позднее он был переименован во Внешторгбанк, а затем – в ВТБ. Банк возглавляет одноименную финансовую группу, в которую входит более 20 организаций в более чем 10 странах мира.

ВТБ занимает второе место по числу активов среди российских банков. Более 60% его акций принадлежат государству. Банк работает на основании генеральной лицензии Центробанка № от 8 июля 2015 года. Штаб-квартира банка расположена в Санкт-Петербурге. Сеть банка насчитывает более 20 филиалов во многих крупных городах России, а также представительства в Италии, Китае и Киргизии.

Изначально банк обслуживал крупный бизнес, финансовые организации и государственные структуры. Он предлагает им все необходимые финансовые услуги – кредитование, депозиты, дистанционное банковское обслуживание, операции на бирже и многие другие. Среди клиентов банка есть такие крупные компании, как ОАО «Газпром», ОАО «НК Роснефть», ОАО «НПК», ОАО «Ростелеком» и многие другие.

В январе 2018 года в его состав вошли ВТБ24 и Банк Москвы. Тогда банк начал обслуживать частных клиентов, малый и средний бизнес. Частным лицам банк предлагает кредиты (в том числе автокредиты и ипотеку), вклады, кредитные и дебетовые карты, сейфовые ячейки, страхование и другие услуги. Предпринимателям доступны разнообразные тарифы РКО, кредиты, депозиты, банковские гарантии, валютный контроль, корпоративные и зарплатные карты. С 2005 года банк участвует в системе страхования вкладов.

Вы узнаете, как войти в личный кабинет на официальном сайте ВТБ онлайн. Подробные указания по удобному и быстрому доступу в vtb.ru со скриншотами и видеоинструкцией. Наглядное руководство по восстановлению забытого пароля к личному кабинету банка. У нас представлена только самая актуальная информация.

Кому доступна кредитная карта ВТБ

Оформить кредитку ВТБ «100 дней без %» может каждый гражданин РФ с официальным доходом не меньше 15 000 руб. в месяц. Требования к кандидату на получение кредитки:

- Возраст 21-70 лет.

- Гражданство РФ.

- Регистрация в регионе, где есть представительство банка ВТБ.

- «Белый» доход от 15 тыс. руб. в месяц.

Для получения карты с лимитом не более 300 тыс. руб. достаточно паспорта. При оформлении ВТБ может затребовать и СНИЛС (на усмотрение банка).

Если претендуете на карту с лимитом 300 тыс. руб., то придется предоставить:

- Паспорт.

- СНИЛС.

- Документ, подтверждающий доход. ВТБ принимает форму 2-НДФЛ, справки с места работы в произвольной форме, выписки по счету, на который в последние полгода зачислялась заработная плата. Подойдет и справка по форме банка, ее образец можно скачать здесь. В банк идти необязательно, подать заявку можно удаленно через сайт банка.

Оформить кредитку ВТБ «100 дней без %»

Процесс получения кредитки ВТБ

Если вы являетесь зарплатным клиентом ВТБ, то при оформлении кредитки с лимитом 300 тыс. – 1 млн. руб. потребуется только паспорт. Всей остальной информацией банк уже владеет. Если изначально оформили карты с недостаточным лимитом, в будущем можно подать заявку на его увеличение и приложить те же документы к ней.

Что касается того как активировать кредитную карту, то отдельной процедуры нет. Она автоматически становится активной после первого использования. Пин-код выдает банк, вы можете тут же сменить его через банкомат или в личном кабинете на сайте ВТБ.

Заявка рассматривается в срок до 5 рабочих дней. Текущий статус заявки, а в случае одобрения и условия по кредитной карте можно уточнить по телефону.

После одобрения заявки еще порядка 2 недель уйдет на оформление пластика. Забрать Мультикарту можно в отделении банка (обязательно возьмите паспорт). Неработающие пенсионеры не могут рассчитывать на лимит до 1 млн. Для них ВТБ ограничил займы порогом в 100 тыс. рублей. При подаче заявки помимо паспорта нужно приложить пенсионное удостоверение и документ, подтверждающий размер пенсии.

Для физических лиц ВТБ предлагает . При оформлении допкарты, например, на другого члена семьи, понадобится ваш паспорт и нотариально заверенный документ, удостоверяющий его личность.

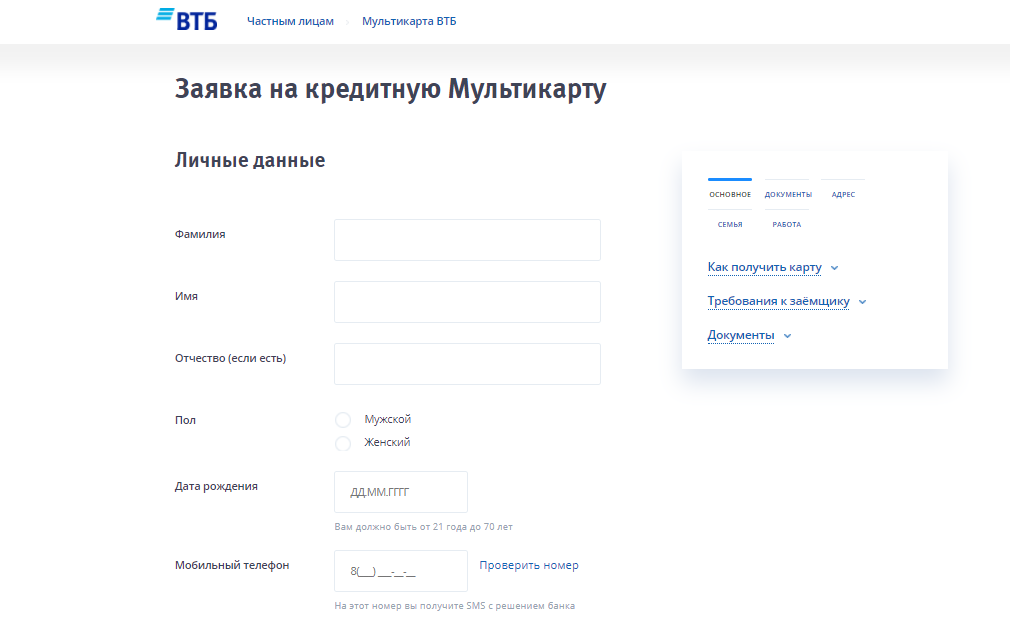

Как оформить онлайн заявку на кредитную карту «ВТБ 24»

Заявка представлена в форме анкеты, заполнение которой обеспечивает пользователю шансы на одобрение высокого карточного лимита.

Необходимо ввести личные данные:

- фамилия, имя, отчество;

- дату рождения и половую принадлежность;

- номер телефона и адрес электронного почтового ящика.

Заемщик выбирает параметры карточного продукта:

- максимальный лимит;

- секретное кодовое слово;

- имя на латинице;

- место получения карты.

Далее следует обладать сведениями о месте работы, в которой трудится претендент:

- полное наименование;

- форма трудоустройства;

- индивидуальный номер налогоплательщика фирмы;

- размер заработка, после всех произведенных вычетов.

Для того, чтобы процедура согласования прошла быстро и благоприятно, следует сообщить банку о своем образовании, семейном положении, наличии в собственности движимого и недвижимого ценного имущества.

Чем полнее и достовернее будет информация, тем на более выгодные условия может претендовать заявитель.

Как происходит получение карты

Изготовление карточки происходит в течение 10 рабочих дней. Карта, выпущенная на имя заемщика, с одобренным лимитом будет доставлена в дополнительное подразделение банка «ВТБ 24». Держатель пластика узнает о ее готовности посредством смс-оповещения. Ему останется собрать пакет, состоящий из обязательных и дополнительных документов, явиться в отделение банка, чтобы получить карту.

Изготовление карточки происходит в течение 10 рабочих дней. Карта, выпущенная на имя заемщика, с одобренным лимитом будет доставлена в дополнительное подразделение банка «ВТБ 24». Держатель пластика узнает о ее готовности посредством смс-оповещения. Ему останется собрать пакет, состоящий из обязательных и дополнительных документов, явиться в отделение банка, чтобы получить карту.

В офисе банка, обратившись за помощью к консультанту или самостоятельно выбив талон электронной очереди, пройти в окошко оператора. Подписать предложенные формы и стать обладателем кредитной карты, позволяющей решать финансовые вопросы, связанные с жизненно важными проблемами или развлечениями.

Условия пользования

Расчет кредитного лимита

Величина кредитного лимита рассчитывается банком в индивидуальном порядке. Но заемщик может повлиять на решение банка.

Если вы рассчитываете на лимит в размере до 100 тыс. рублей, то вам достаточно предоставить в банк паспорт гражданина РФ и один документ на выбор (загранпаспорт или свидетельство о регистрации автомобиля).

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Если вы хотите оформить сумму кредитных денег более 100 тыс. рублей, то обязаны подтвердить свой доход одним из следующих способов:

- справка по форме банка или 2-НДФЛ,

- выписка с личного банковского счета,

- справка с места работы.

Условия бесплатного обслуживания

Заявленная комиссия в 0 руб. за пользование карточкой доступна, только если будет соблюдено одно из условий:

- Сумма оплаты покупок по карте в месяц превышает 15 тыс. рублей.

- Минимальный остаток на счете – 15 тыс. рублей.

- Регулярное поступление пенсии.

- Поступления зарплаты или других выплат от юридического лица не менее 15 тыс. рублей в месяц.

Если не соблюдается ни одно из условий, то обслуживание за месяц составит 249 руб.

Беспроцентный период

Со льготным периодом, в течение которого вы можете пользоваться кредитными ресурсами и не платить за это банку, тоже не все просто. Он составляет 50 дней. При этом является нечестным. Что такое честный и нечестный льготный период, я писала в статье о грамотном пользовании кредиткой.

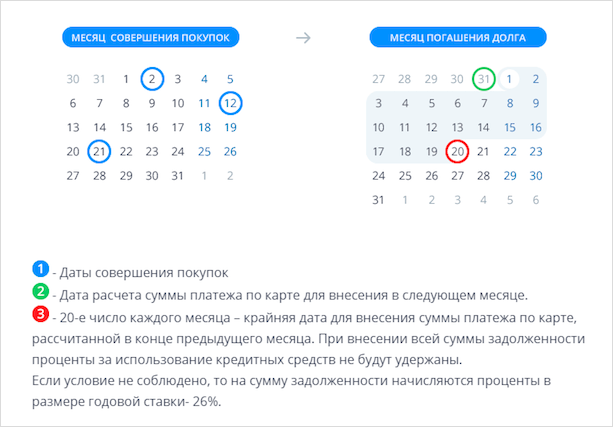

Банк требует полного погашения кредита до 20 числа следующего месяца. Если вы вносите только минимальный платеж, то вам не возобновляется беспроцентный период, и начинают начисляться проценты на сумму долга. Вот как это выглядит.

Требования к заявителям

Несмотря на предельную простоту оформления и получения карточки, без нескольких важных требованиях к соискателям «пластика» обойтись не удалось. Желающие всегда иметь под рукой небольшую сумму денег обязаны:

- быть старше 21 года;

- оказаться моложе 68 лет;

- иметь постоянное рабочее место.

Дополнительно банк предъявляет требования к получаемой заявителем заработной плате. В 2021 году она обязана превышать 20 тысяч рублей. А жителям столицы необходимо зарабатывать более 30 тысяч. Точную сумму следует уточнять на официальном сайте компании или позвонив по контактному телефону 88001002424.

Общие условия на кредитной карте ВТБ с льготным период

| Условия по кредитной «карте возможностей» ВТБ | |

| Лимит суммы | до 1 млн. ₽ |

| Длительность льготного периода (без процентов) | 110 дней |

| Процентная ставка за пользование кредитом в льготный период, годовых | 0% |

| Ставка по кредиту на оплату товаров и услуг вне льготного периода (при нарушении условий) | от 14,9% |

| Ставка по кредиту на снятие наличных | от 34,9% |

| Нижний предел суммы ежемесячных выплат по основному долгу (снятой с карты) | не менее 3% |

| Минимальный ежемесячный платёж по основному долгу | не менее 3% |

| Комиссионный сбор за снятие наличных с карты ВТБ | 0 ₽ — при сумме до 50 тыс. ₽ (в мес.); 5,5% (мин. 300 ₽) — при сумме более 50 тыс. ₽ (в мес.) |

| Сбор за переводы на карты других банков | 5,5% (мин. 300 ₽) |

| Пеня за нарушение графика выплаты задолженности | 0,1% от суммы задолженности в день |

| Кэшбэк за покупки | 1,5% за любые покупки; до 15% за любые у партнёров |

Для заказа карты нужно отправить онлайн заявку, в течении короткого времени Вам перезвонит сотрудник банка с разъяснениями.

Условия пользования льготным периодом на кредитной карте

- на оплату товаров и услуг;

- на снятие наличных наличных.

При оплате товаров и услуг банк предлагает 110 дней льготного периода, в течении которого нужно производить возврат части использованной суммы (не менее 3%). При этом, банк установил требование к обязательному возврату указанной в выписке суммы платежа, иначе беспроцентные условия будут отменены.

На сумму снятую с карты, беспроцентные условия действуют только первые 2 месяца, после чего будет начисляться ставка от 14,9% годовых.

Как работает льготный период

длится 90 дней (3 месяца)до 18-00 20 числа каждого месяца нужно обязательно внести ежемесячный платёжостаётся 20 дней на возврат полной суммы

Пример расчёта начала и конца льготного периода

К примеру: карта была оформлена 5 мая, 10 мая владелец карты выполняет покупку по карте, по условиям карты с 1 мая начинается беспроцентный период и длится 90 дней. При этом, во время льготного периода необходимо уплачивать минимальный процент (мин. 3%) от использованной суммы ссуды (точную сумму можно узнать в информировании банка). С 1 по 20 августа нужно вернуть оставшуюся сумму долга (потраченную с карты).

кредитной карты ВТБ

Клиентам, собирающимся пользоваться банковским продуктом, стоит помнить некоторые условия. Это размер ставки по кредиту, цена получения денег с помощью банкоматов, информация о минимальном возможном взносе по предоставленному кредиту.

Если деньги в банкомате ВТБ клиент решил снять собственные, комиссии нет. При снятии кредитных денег будет взиматься комиссия 5,5 процента (наименьшая сумма оплаты составит 300 рублей). После того как карта была оформлена, первую неделю наличность снимать можно будет без процентов. Сумма при этом не должна быть более 100 000 рублей за раз.

Процентная ставка для держателей кредитной мультикарты составляет 26 % годовых. Сумма наименьшего из возможных платежа рассчитывается в зависимости от задолженности — она составит 3 процента от размера долга.

В банкоматах других кредитующих организаций собственные средства клиент может снять со ставкой 1 %. Кредитные средства снимаются платно — это стоит 5,5 %, минимум установлен в 300 рублей. То есть сколько бы владелец кредитной мультикарты ни захотел снять с нее, он должен будет заплатить за операцию не меньше трехсот рублей.

Принимая во внимание все условия, которые банк выдвигает держателям этого продукта, можно понять, почему именно кредитная мультикарта приобретает такую популярность. Большинство клиентов привлекают выгодные условия, которые банк выдвигает желающим получить наличность на руки

Многие считают вполне приемлемой процентную ставку, которую устанавливает ВТБ. А тщательно разработанные условия кэшбэка привлекают любителей делать приобретения с использованием кредитных средств, находящихся на карте. Тем, кто хочет получить более подробную информацию относительно условий обслуживания, можно рекомендовать обратиться на официальный банковский интернет-ресурс.

Условия и требования

«ВТБ 24» постоянно обновляет и совершенствует кредитные продукты. Настоящим хитом является новая Мультикарта, которая объединяет в себя все самое лучшее, что было в кредитках, ставших архивными:

- кэшбек за покупки в размере 10 процентов от расходов;

- бонусы для путешествий и развлечений;

- период беспроцентного пользования до 50 дней;

- обслуживание и платежи онлайн бесплатные;

- снятие собственных средств без оплаты комиссионных.

Стать обладателем кредитки может гражданин РФ, достигший 21 летнего возраста. Верхнее возрастное ограничение увеличено до 70 лет. Обязательное требование — наличие постоянного дохода:

- 30 тысяч рублей для клиентов, местом регистрации которых является Москва и Московская область;

- 15 тысяч рублей для клиентов, зарегистрированных на других территориях.

Чтобы после предварительного одобрения онлайн-заявки подписать договор на получение и банковское обслуживание, необходимо личное присутствие в банке и предъявление двух документов, один из которых российский гражданский паспорт. Другим документом может быть:

Чтобы после предварительного одобрения онлайн-заявки подписать договор на получение и банковское обслуживание, необходимо личное присутствие в банке и предъявление двух документов, один из которых российский гражданский паспорт. Другим документом может быть:

- справка по форме 2-НДФЛ или по форме банка, выданная работодателем;

- выписка о движении денежных средств на личном банковском счете;

- документ, подтверждающий место работы и доход.

Для тех, кто рассчитывает на небольшой карточный лимит, в пределах до 100 тысяч рублей, достаточно предъявить вместе с паспортом:

- заграничный паспорт с отметками о выезде за рубеж в последние шесть месяцев перед подачей заявки;

- свидетельство регистрации автомобиля отечественного или импортного производства.

Клиенту, чья заработная плата, перечисляется на карту «ВТБ 24» нет необходимости собирать документы, в качестве идентификатора потребуется только паспорт.

Подводные камни кредитной карты — ВТБ мультикарта

Исходя из существующих отзывов, большинство проблем (подводных камней) возникает из-за того, что клиенты не изучают все доступные опции и функции карты или, например, изучают зарплатный тариф на обслуживание, а не общий для всех. Примерный перечень таких «проблем» выглядит так:

- Доступен только один тип бонусов. Да, это действительно так. В один момент времени у клиента может быть активирован только один из бонусов, будь то универсальный кэшбэк, авто и так далее. Об этом прямо сказано в описании кредитного продукта, нужно лишь прочитать.

- Максимальный бонус можно получить только при расходах более 75 тысяч рублей в месяц. И это тоже правда. О чем также сказано в описании. Банку нет особого смысла излишне поощрять тех клиентов, которые приносят финансовой организации небольшую прибыль.

- Обслуживание будет бесплатным только при выполнении требований банка. Все верно. У большинства банков подобные карты платные изначально и не предполагают вообще никаких вариантов перехода на бесплатное обслуживание. В случае с ВТБ достаточно просто тратить по 5 тысяч рублей с карты ежемесячно. Это сравнительно небольшая сумма даже для отдаленных регионов РФ, не говоря уже о крупных городах и столице.

- За снятие наличных нужно платить комиссию. Да, так везде. Кредитные карты изначально ориентированы на приобретение товаров или оплату услуг. Они вообще не задумывались как средство для снятия наличных средств. И если уж клиент хочет получить такой вариант кредита, придется переплачивать. Справедливости ради стоит отметить тот факт, что у большинства банков-конкурентов факт снятия наличных является причиной для того, чтобы не активировать бесплатный период использования заемных средств. У ВТБ такого нет. Даже если человек снял деньги в банкомате, у него есть 101 день для того, чтобы вернуть их и ничего не переплачивать (не считая 5,5% от суммы в момент получения налички).

- Для получения карты нужно подтверждать доход. Естественно. А как иначе банк сможет определить, можно ли устанавливать клиенту кредитный лимит и в каком размере? От уровня дохода зависит слишком многое, чтобы его игнорировать.

Плюсы и минусы онлайн заявок

Подача заявки онлайн способом существенно экономит время:

- во-первых, на первичное посещение банка, при котором необходимо было бы простояв очередь заполнить заявление на кредитку;

- во-вторых, на повторное, для получения сведений о решении.

Заполняя заявку на сайте, пользователь знакомится с условиями и требованиями банка, делает выводы в процессе оформления о том, являются ли они подходящими для него, и он соответствует ли претензиям «ВТБ 24».

Прекрасно, когда есть возможность выбирать из множества способов и предложений

Важно, взвесить все «за» и «против» и выбрать оптимальный для себя

Что еще важно знать о кредитной карте ВТБ

На протяжении одной недели после того, как вы получите кредитную карту ВТБ, снятие наличных, перевод денежных средств производятся без оплаты комиссии. Однако сюда не относятся операции в посторонних сервисах и P2P. Этим бонусом держатель карточки может воспользоваться, если захочет снять или перевести не более 100 000 руб. Иначе придется выплатить комиссионные сборы в размере 5,5 %, минимум 300 руб.

Расчет кредитного лимита. Увеличить лимит кредитной карты ВТБ невозможно, наибольшая предоставляемая сумма составляет 1 миллион руб. Получить такой кредитный заем смогут только хорошо зарекомендовавшие себя клиенты банка с отличной кредитной историей, имеющие постоянный доход.

Особые условия получения кредита большого размера будут у клиентов, у которых открыт зарплатный счет в ВТБ. Рассчитывается кредитный лимит индивидуально, кроме того, в учет берутся кредитная история, рейтинг, а также добросовестность клиента.

Чтобы посмотреть, какую сумму ВТБ готов предоставить лично вам, оформите заявку на веб-сайте.

Беспроцентный льготный период. Во время грейс-периода держатель карты не выплачивает проценты за то, что пользуется кредиткой. Пользоваться кредитной картой без процентов (в ВТБ эти условия выгоднее, чем во многих других банках) можно в течение 101 дня. При этом льготный период начинается с того времени, как только клиент воспользуется «пластиком», например рассчитается в магазине, переведет деньги или снимет денежные средства в банкомате. Платежный период начинается с 1 числа и заканчивается 20 числом ежемесячно. В течение этого времени следует вносить платеж, то есть 3 % от размера кредита.

Преимущество использования кредитных карт ВТБ заключается в том, что первые 31 день использования пластика не нужно совершать минимальный платеж.

Зайдя в личный кабинет, можно посмотреть все совершенные операции по карточке, и узнать, в какой день следует совершить платеж, какова вносимая сумма и когда закончится грейс-период. Банковская организация не устанавливает верхнюю границу минимального платежа, это значит, что можно вернуть долг раньше чем через 101 день.

Если держатель карты не вносил ежемесячно минимальный платеж, по истечении грейс-периода будут начислены проценты в размере 26 %. Также придется выплатить штраф за просрочку погашения кредита. Его размер составляет 0,1 % в сутки от размера займа. Кроме того, кредитная история будет испорчена.

Когда ежемесячные платежи совершались, однако держатель карты не вернул денежные средства полностью после того, как беспроцентный период закончился, начисляются проценты за все время пользования кредитным продуктом.

Чтобы избежать неприятных последствий, следует вовремя совершать ежемесячные выплаты, а также вернуть остаток по кредиту. Только тогда держатель карты выполнит условия грейс-периода и ему не придется выплачивать проценты банковской организации. Как только долг будет погашен спустя 101 день, начнет действовать новый беспроцентный период, в течение которого можно будет пользоваться банковскими деньгами бесплатно.

Плата за годовое обслуживание. Условия обслуживания кредиток в банке ВТБ приятно удивят держателей карт. «Пластик» может обойтись вам до 3 тыс. руб. в год, все зависит от того, как часто вы пользуетесь кредиткой и сколько денег хранится на ней. Если вы не хотите платить такую сумму, следует не нарушать условия бесплатного обслуживания карточки.

Чтобы пользоваться кредитными картами ВТБ бесплатно, следует ежемесячно совершать банковские операции по карте на сумму от 5 тыс. руб. и более. Иначе каждый месяц держатель карточки вынужден будет платить 249 рублей. Кроме того, соблюдение условий бесплатного владения «пластиком» позволит воспользоваться кэшбэком.

Кредитные карты ВТБ с бесплатным годовым обслуживанием комфортно использовать. Ведь «Мультикарта» позволяет подключить множество услуг. Эта кредитка объединила в себе множество функций, пользоваться ей можно по всей России, есть функция кэшбэк, каждый месяц можно менять опции, а грейс-период максимальный – 101 день. Именно поэтому многие держатели кредиток выбирают «Мультикарту» от ВТБ.

Информация по условиям обслуживания и процентным ставкам актуальная на сентябрь 2019 года.

Правила оформления кредитной карты в банке ВТБ

Если клиент ознакомился с условиями, которые предоставляются держателям кредитных мультикарт, и счел их подходящими для себя, можно давать заявку на выпуск продукта. Для подачи использовать следует способы, которые специально подготовлены банком. Стоит указать, что при самостоятельном формировании заявок удается избежать комиссии за проведение оформления.

3.1. Как оформить кредитную карту?

Чтобы кредитная мультикарта со всеми условиями была выпущена на ваше имя, можно использовать один из следующих способов:

- заполнение специальной формы на сайте банка,

- посещение банковского отделения лично и заполнение необходимых документов при непосредственном участии сотрудника организации.

3.2. Необходимые документы для оформления кредитной карты

Перед тем как начать оформление кредитной мультикарты, следует собрать документы. Понадобится паспорт гражданина России, справка для подтверждения доходов клиента, выписка со счета в банке, документ с места службы. В некоторых случаях могут потребоваться и другие бумаги — точнее скажет только сотрудник банка при знакомстве с уже представленными.

Условия пользования кредитной картой ВТБ 24

Банк ВТБ 24 предлагает своим клиентам оформить целый ряд кредитных карт, условия пользования которыми следующие:

1.Классические — с лимитом до 450 тысяч рублей, процентная ставка по представленным продуктам составляет от 28%.

2.Золотые — имеющие лимит в 750 000 рублей, стоимость оформления составляет 350 рублей, а обслуживание будет бесплатным, если ежемесячные траты превышают 35 000 рублей, а минимальная процентная ставка составляет 26%:

- «Карта мира» — начисляют 2 мили за каждые 27 рублей, действует специальная страховая программа;

- «Автокарта» — трехпроцентный кэшбэк при оплате топлива и 1% от покупок, имеется услуга «Помощь на дорогах»;

- «Карта впечатлений» — начисляется 1% кэшбека от покупок и 3% при оплате счетов в ресторанах, кафе, покупке билетов в кино;

- «Коллекция» — 1 бонус начисляется за каждые потраченные на покупки 27 рублей.

3.Платиновые — дающие возможность получить до миллиона рублей, оформление стоит 850 рублей, а возможность бесплатного обслуживания возникает при тратах в 65 000 рублей и выше за месяц, кредитная ставка — 22%:

- «Карта мира» — дает возможность приобретать билеты за накопленные мили (4 за 35 потраченных рублей), действует особенная страховка «Защита путешественников»;

- «Автокарта» — начисляется 1% cash back от любых покупок и 5% от оплаты топлива или парковки, включена услуга «Помощь на дорогах»;

- «Карта впечатлений» — 5% кэшбека начисляется за оплату развлечений и 1% за каждую иную покупку;

- «Коллекция» — за каждые 25 рублей начисляется 1 бонус, которыми можно оплачивать банковские услуги или приобретать вещи из представленного каталога.

В рамках партнерской программы выпускаются карты «ВТБ 24-РЖД» — клиент получает за совершенные по карте покупки билеты на поезда, обслуживание продукта стоит от 0 до 850 рублей в год, а лимит может доходить до 1 000 000 рублей.

Какие существуют виды кредитных карт от банка ВТБ 24?

Какие существуют виды кредитных карт от банка ВТБ 24?

Процентная ставка по карте составляет от 22%, а минимальный кредитный лимит — 299 999 рублей. Выпускаются Классические, Золотые и Платиновые карты «ВТБ 24-РЖД».

Кредитная карта Классик ВТБ 24: какой процент за снятие наличных?

Клиент может оформить следующие Классические кредитные карты:

- «Карманная карта» — позволяет получить наличные в любом банкомате без переплаты (процент за снятие наличных всего за 1% от снимаемой суммы, но не меньше пятидесяти рублей), а оформление и обслуживание будет стоит 900 рублей за год;

- «Cash back» — за любую покупку, даже через интернет, начисляется кэшбэк в 1%, оформляется карта за 75 рублей, процент за снятие наличных – 5,5%;

- «Коллекция» — за каждые потраченные 50 рублей начисляется 1 бонус, накопив которые можно потратить на любую вещицу из каталога, стоит такая карта 75 рублей.

Классические карты отличаются от иных повышенной процентной ставкой и минимальной суммой кредита, зато их оформление стоит дешевле, а обслуживание становиться бесплатным при тратах всего в 20 000 рублей.

Как получить кредитную карту онлайн?

Как получить кредитную карту онлайн?

Как пользоваться кредитным продуктом

После получения пластика его активируют. Заходят в приложение ВТБ Онлайн, звонят по номеру горячей линии 88001002424, отвечают в любое время суток, чтобы получить PIN-код на кредитку. Далее пластик проходит активацию в банкомате ВТБ. Нужно в меню нажать кнопку запроса баланса. Если телефон клиента включает NFC, реквизиты кредитки переносят в кошелек онлайн кошелек для покупок через смартфон.

После скачивания и установки приложения ВТБ Онланй настраивают push-уведомления. Доступно 2 пакета подключения услуги:

- В стандартный пакет входит 6 функций, основная — поступление заработной платы.

- Опции карты+ включают 20 информационных сообщений: оплата покупок по карточке, поступление, списание денег, овердрафт, проценты по вкладам, операции через приложение. Пакет стоит 59 рублей в месяц.

С помощью пуш-уведомлений держатель кредитки сможет:

- контролировать финансы по картам и счетам в одном месте;

- легко найти нужное сообщение в ленте;

- обезопасить средства, так как пуш уведомления приходят прямо в официальное приложение;

- получить подробное описание оказанной услуги и ее сумму.

С услугами СМС-оповещений те же тарифы. В месте, где не ловит интернет, вместо подключенных пуш-уведомлений будут приходить бесплатные СМС. Push-оповещения настраивают следующим образом:

В приложении заказывают при необходимости справки, которые оформляют, ставят печать и подпись. Через приложение оплачивают штрафы ГИБДД, услуги связи и счета от других 12 тысяч организаций.

Кредитная карта ВТБ заказать

Чтобы заказать кредитку от ВТБ, не обязательно идти в отделение банка.

Оформление происходит онлайн:

- желаемый кредитный лимит;

- личные данные (пункт можно пропустить при синхронизации с Госуслуги):

- Ф.И.О. и дату рождения;

- сотовый телефон;

- электронную почту.

- Проходит идентификацию по номеру телефона: в всплывающем окне вводится код, полученный по СМС.

После рассмотрения заявки банк отправляет клиенту сообщение с принятым решением.

Рассмотрение заявки занимает от 5 минут до нескольких суток – в зависимости от загруженности.

ВТБ банк кредитная карта выдается в любом удобном для заемщика отделении.

Цифровая кредитная карта возможностей

Банк приступил к выпуску цифровых кредиток в конце 2020 года.

Цифровая карта возможностей ВТБ не имеет физического носителя и активируется через мобильное приложение.

Подать заявку на оформление виртуального карточного продукта, клиент может так же в приложении, где указывает:

- платежную систему (Виза, Мастеркард, МИР);

- тип карты: классическая или Travel (доступна владельцам пакета «Привилегия»);

- кредитный лимит.

Кредитный договор заключается в онлайн-формате.

После получения одобрения карта загружается в электронный кошелек на телефоне и используется при оплате.

Оформление Дополнительной кредитной карты возможностей

Дополнительная карта – это пластиковый носитель, который выпускается к уже открытому счету клиента .

От основной карты дополнительная отличается только реквизитами.

Оформить такой продукт можно на себя или на другого человека – к примеру, на родственника.

ВТБ предусматривает возможность оформления как дебетовых, так и кредитных дополнительных карт.

Для этого заемщик:

- Готовит документы: российский паспорт и паспорт того человека, на которого оформляется продукт (если кредитка будет передаваться).

- Заполняет заявление в банковском отделении и передает сотруднику.

- Получает карту – самостоятельно или передает это право третьему лицу на кого была выпущена дополнительная карта. От получателя требуется только удостоверение личности.

Банк оставляет за клиентом право выпустить до 5 бесплатных карт, привязанных к одному счету.

Платиновые кредитки

Карта мира

Для любителей путешествовать банк ВТБ 24 приготовил приятный сюрприз. Чем больше вы покупаете, тем быстрее отправитесь в захватывающее путешествие.

- Оформление – 850 руб.;

- За 35 руб. вы получаете 4 мили;

- Покупка авиабилетов, оплата отеля милями;

- Страховка «Защита путешественников;

Автокарта

Для любителей путешествовать автомобилем, а также просто для хозяев авто, есть возможность открыть «Автокарту», уверенно себя чувствовать на дороге. Получите помощь, выгодно обслуживайте авто в АЗС и СТО.

Оформления – 850 руб.;

- 5% с суммы оплаты в АЗС возвращаются на счёт.

- 1% возврата с других покупок;

- Набор услуг «Помощь на дорогах»

Карта впечатлений

Проведите свой досуг культурно за счёт банка. Каждый сеанс в кинотеатре, поход на премьеру спектакля или просто ужин в ресторане отныне будут не только приятными, но также выгодными. Вам возвращается часть суммы.

- Оплата – 850 руб.;

- 5% от оплаты театра, киносеанса, цирка, т.д., а также счёта в заведениях общественного питания, вернутся на ваш счёт;

- 1% с других покупок также возвращаются;

Платиновая программа «Коллекция»

Для тех клиентов, которые очень любят подарки, рекомендуем заказать кредитку с программой «Коллекция». Собирайте бонусы, покупайте на них приятные мелочи. Также оплачивайте авиа, жд билеты, проживание в отелях.

- Открытие – 850 рублей;

- 25 рублей = 1 бонус;

- Подарки из «Коллекции»;