Что такое именная карта? + преимущество именной карты — как они выдаются и выпускаются

Содержание:

- Что можно делать с помощью карт?

- Как определить какого типа карта

- Как выглядит банковская карта

- Отличие дебетовой карты от зарплатной

- Классы дебетовых карт

- Визуальные характеристики банковских карт

- Банковские карты по регионам

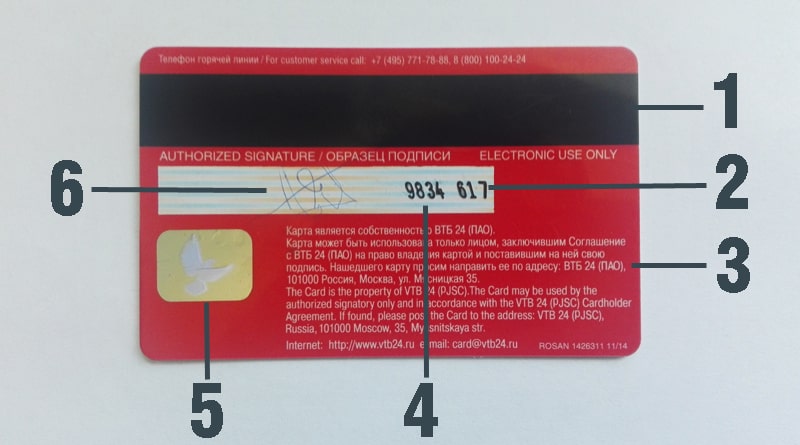

- Как выглядит банковская карта с тыльной стороны?

- Что означают цифры на пластиковой карте?

- Какие номера бывают

- Происхождение и дальнейшая история развития

- Как защитить себя от мошенничества с пластиковыми картами

Что можно делать с помощью карт?

Согласно указанному выше перечню видов пластиковых карт, их можно разделить по возможным операциям. Рассмотрим эти виды более подробно.

К примеру, две одинаковые на вид карты Visa Classic позволяют их держателям выполнять отличные друг от друга операции. Это связано с тем, что класс пластиковой карты только частично определяет возможности, которые доступны их носителям.

Первым делом рассмотрим дебетовые карты (расчётные). Они используются для доступа к собственным средствам клиента банка, которые размещены на карточном счёте.

Механизм их работы простой — сначала нужно положить деньги или подождать перевод на счёт, затем с помощью карты можно наличные использовать в любое время, где есть соответствующий терминал.

Некоторые из них ещё и можно назвать депозитными. Примером является дебетовая карта «Тинькофф Банка», которая приносит доход держателю за счёт наличия накопительной процентной ставки и различных бонусных программ.

Также дебетовые карты могут выпускаться банками при поддержке торговых сетей. К примеру, карта “Кукуруза” является универсальным инструментом оплаты товаров и услуг в сети “Евросеть”, а также её партнеров.

Как определить какого типа карта

Многие интересуются, как определить, какого типа карта. Самый правильный способ: это задать вопрос самому банку-эмитенту, чей логотип почти всегда нанесен на карточку. Есть более «продвинутый» способ: найти соответствующий сервис проверки в интернете.

Шесть первых цифр – это Bank Identification Number (BIN), банковский идентификационный номер (БИН), по которой специалист может узнать, каким банком выдана карта (это закрытая информация, но ссылку см. выше).

Цифры седьмая и восьмая уточняют, в рамках какой именно программы банковской организации была выпущена карта.

Идентификация непосредственно самой карты определяется цифрами с девятой по пятнадцатую.

Последняя цифра — контрольная. Она вычисляется по специальной формуле из тех цифр, которые идентифицируют карту. Это так называемый «алгоритм Луна», который выглядит так:

- цифры проверяемой последовательности нумеруются справа налево;

- цифры на нечётных местах остаются без изменений;

- цифры, стоящие на чётных местах, умножаются на 2;

- если в результате такого умножения возникает число больше 9, оно заменяется суммой цифр получившегося произведения — однозначным числом, т. е. цифрой;

- все полученные в результате преобразования цифры складываются. Если сумма кратна 10, то исходные данные верны.

Попробуйте, ради интереса. https://www.ozon.ru/referral/?code=OZON7IK15B

Кроме того, на карте должна стоять дробь, обозначающая срок действия карты. Например, 01/20. Это означает, что срок действия карты истечёт в январе 2020 года. Можно ли будет снять деньги или произвести оплату 1 февраля 2020 года? По общему правилу, нет, но все зависит от правил банка-эмитента.

Как выглядит банковская карта

Все виды банковских кредиток имеют международный формат (по стандарту ISO 7810 ID-1): 8,56 см х 5,398 см. Толщина пластика 0,76 мм. Имеет лицевую и обратную стороны, каждая из которых несет разную информацию. Оформление и оттенок пластика зависят от эмитента и особенностей платежной системы. Дизайн лицевой стороны, как правило, предусматривает рисунок, а обратная сторона выполняется в одном цвете. Фон способствует узнаваемости бренда эмитента и эстетическому восприятию карточки.

Лицевая сторона

Каждая сторона имеет важное значение и содержит функциональную информацию. На внешней поверхности наносят следующее:

- Номер из четырех цифр – важный элемент защиты данных, должен совпадать с первым блоком номера.

- Имя, фамилия владельца латиницей. Информация наносится на пластик клиентов, которые решили персонализировать свою карту.

- Срок действия (месяц/год). После его истечения клиент может бесплатно переоформить карточку, при этом все средства на счету сохранятся, а его реквизиты не изменятся.

- Логотип, голограмма используемой платежной системы.

- Номер (15, символов).

- Код проверки подлинности (если банковская карта относится к системе American Express, в остальных случаях он наносится на обороте).

- Встроенный чип.

- Логотип банка-эмитента.

- Значок механизма бесконтактной оплаты.

Обратная сторона

Любая банковская карта на обороте имеет следующие элементы:

- Название банка.

- Бумажная полоса для образца подписи владельца.

- Код CVV2/CVC2 (нужен для идентификации карты и клиента при онлайн покупках).

- Магнитная полоса (носитель информации).

Отличие дебетовой карты от зарплатной

У каждой компании есть счета в каком-либо банке, функционирующем в нашей стране. Фирма должна подключиться к зарплатному проекту выбранного банка, затем работникам предоставляется именная пластиковая карта, куда переводится заработная плата. Соответственно, бывают зарплатные банковские карты.

Использование зарплатных карточек позволяет упростить контролирование доходов граждан России налоговой организацией. Банки, в свою очередь, предоставляют данные в Федеральную налоговую службу, как только поступит такой запрос.

Когда вы получаете зарплатную карточку, на ней нет никаких средств, кредитного лимита, овердрафта. Такая карта создана лишь для того, чтобы на нее переводили вознаграждение. Поэтому кредитный лимит и овердрафт не могут быть в принципе, ведь формально зарплатная карта предоставляется компании, в которой вы работаете.

Кроме того, этот банковский продукт не имеет дополнительных либо платных услуг. Поскольку карта используется для перевода зарплаты, компания не имеет права решать за вас, какие подключать платные услуги.

Зарплатная карта наделена определенным функционалом, как и стандартная пластиковая карточка. К примеру, имея такую карту, вы можете:

- снимать денежные средства в банкомате;

- выполнять приходные и расходные переводы;

- использовать банковский продукт для проведения безналичных платежей;

- подключать дополнительные услуги, если вам это необходимо;

- использовать зарплатную карту как дополнение вашей дебетовой (кредитной) карты;

- участвовать в программах, получать бонусы от банка.

То есть, если у вас есть такая карточка, в вашем распоряжении оказывается весь ее функционал – оплата покупок, снятие налички. Как только карта будет оформлена и выдана вам на руки, вы сможете подключить дополнительные или платные услуги.

Таким образом, с учетом характеристик, которыми наделена стандартная зарплатная карта, делаем вывод, что ее можно считать дебетовой. Какие бывают отличия банковских дебетовых карт от других? Прежде всего, банковская организация не предоставляет вам дополнительных денег. Это значит, что на карточке будут находиться только ваши собственные средства. Следовательно, зарплатная карта действительно является подвидом дебетовой.

Несмотря на перечисленные сходства, зарплатная карта существенно отличается. Этот банковский продукт не имеет дополнительных опций, например, Cash-back. На зарплатную карточку нельзя получать накопительные баллы, проценты на остаток по счету также не будут начисляться и тому подобное. Банки производят «голые» зарплатные карты по одной простой причине: за ними проще осуществлять контроль.

Еще одна особенность: именно банк контролирует операции по карточке, а также обеспечивает безопасность. Зарплатная карта наделена всеми опциями, чтобы обезопасить проведение операций и сохранить средства. Банк тщательнейшим образом отслеживает все манипуляции с картами, ведь его контролируют территориальные органы Федеральной налоговой службы.

Это особенно важно, поскольку все зарплатные банковские карты, какие только бывают, входящие в один проект, связаны друг с другом. Например, в бухгалтерии что-то напутали (случайно или преднамеренно), в результате чего была произведена подозрительная операция

В этом случае банк должен проверить зарплатный проект. Значит, расчетный счет вашей фирмы может быть заморожен.

Естественно, что каждая зарплатная карта также будет заблокирована. А вы не сможете распоряжаться своими деньгами до тех пор, пока банк не разберется в произошедшем. Этот процесс может длиться достаточно долго. И все это время вы не будете пользоваться средствами, которые находятся на карте.

То есть по факту зарплатная карта принадлежит не вам лично. И если любой участник проекта допустит нарушение, вашу карточку заблокируют, даже если вы ни в чем не виноваты. Подытоживая все вышесказанное, следует отметить, что зарплатная и дебетовая карточки имеют разные пакеты услуг и программ.

Дебетовая карта принадлежит непосредственно вам, а зарплатная может быть заблокирована кредитной организацией, даже если нарушение совершили не вы, а бухгалтер в вашей фирме.

Время действия у обеих карточке составляет 3–5 лет.

Лимит на снятие наличных средств, а также на денежные переводы у зарплатной карты бывает меньше, чем у дебетовой. По этой причине многие держатели карточек имеют разные типы банковских карт. Например, не только заработную, но и дебетовую, чтобы пользоваться ей для личных нужд.

Классы дебетовых карт

Вторым важным признаком, позволяющим классифицировать применяемые сегодня дебетовые карты на категории выступает уровень обслуживания и количество предлагаемых банковских услуг. По этому параметру можно выделить самые различные группы пластиков. В качестве наиболее популярных необходимо отметить следующие из них.

Электронные

Самая простая разновидность дебетовых карт, владельцам которых предлагается обслуживание начального уровня. Обычно они называются Maestro или Electron и выпускаются как в VISA, так и в MasterCard.

Обладатели подобных пластиков могут применять их для безналичной оплаты различных услуг и товаров. Кроме того, электронные карты используются в банкоматах и терминалах. Стоимость обслуживания подобных банковских продуктов находится на самом низком уровне, а некоторые из них обслуживаются бесплатно.

Классические

Наиболее многочисленная по числу изготовленных карт категория пластиков. К ней относятся банковские карточки серий Classic и Standard. Именно подобные платежные средства и инструменты используются большинством клиентов кредитных организаций.

Основным достоинством классических банковских дебетовых карт является сочетание широкого набора функциональных возможностей с относительно невысокой стоимостью оформления и последующего обслуживания. Стандартный годовой тариф для подобного пластика находится в пределах между 0,5-2 тыс. руб.

/vidy-debetovyx-kart-4.jpg)

Фото №3. Классическая дебетовая карта

При этом карточка может использоваться как для расчета в реальных и виртуальных магазинах, так и для использования в банкоматах и терминалах. Естественно, классический дебетовый пластик предоставляет возможность переводить средства самыми различными способами, начиная с устройств самостоятельного обслуживания и заканчивая любыми платежными онлайн-сервисами.

Золотые

Первым видом карт повышенной престижности выступают так называемые золотые. Это связано с тем, что в наименовании подобных пластиков практически всегда присутствует Gold, например, MasterCard Gold или VISA Gold. Менее популярная платежная система American Express также выпускает карту из этой серии.

Главным отличием золотых пластиков от классических выступает расширенный спектр возможностей, предлагаемый их владельцам. Он заключается в большем лимите средств на снятие, наличии дополнительных программ страхования и других подобных привилегиях.

/vidy-debetovyx-kart-5.jpg)

Фото №4. Золотая карта

Не удивительно, что предоставление подобных льгот сопровождается увеличением стоимости обслуживания таких дебетовых карточек. Стандартной величиной годовой платы является 3-4 тыс. руб. очевидно, что количество владельцев золотых карт относительно невелико.

Платиновые

Для владельцев платиновых дебетовых карт предлагается еще более высокий уровень обслуживания. Основными отличиями от менее престижных вариантов выступают:

- высокие лимиты или отсутствие ограничений на обналичивание средств с карты;

- многочисленные страховые, бонусные и дисконтные программы, позволяющие получить заметную прибыль или скидки;

- закрепление за клиентом личного менеджера, специального канала для связи и возможность обслуживание в режиме 24/7.

Годовой тариф платиновой карты может достигать 5-10 тыс. рублей. Логичным следствием этого становится небольшое число подобных банковских продуктов, присутствующих на отечественном финансовом рынке.

/vidy-debetovyx-kart-6.jpg)

Фото №5. Платиновая карта

Черные

Наиболее престижная категория дебетовых карт. Черные пластики выпускают далеко не все банки. Многие подобные продукты являются кобрендинговыми, то есть эмитируются банком совместно с кем-то из партнеров финансовой организации.

Несколько наиболее важных характеристик дебетовых карт из серии Black выглядят так:

- возможность овердрафта, что приближает подобные пластики к кредиткам;

- большое количество различных акций и программ, принимать участие в которых имеет право владелец черной карты. Важную их часть составляют мероприятия, проводимые партнером банка, участвующим в изготовлении и выдаче карты;

- минимум ограничений и лимитов, касающихся величины денежных переводов и сумм обналичивания;

- круглосуточное обслуживание клиента персональным менеджером.

/vidy-debetovyx-kart-7.jpg)

Фото №6. Черная дебетовая карта премиум-сегмента

Это объясняется тем, что каждый банк самостоятельно устанавливает как стоимость обслуживания того или иного пластика, так и перечень предоставляемых его владельцу услуг. Поэтому для того, чтобы выбрать подходящую для конкретного клиента дебетовую карту, следует внимательно разобраться в предлагаемых финансовой организацией условиях.

Визуальные характеристики банковских карт

Банковские платёжные карты выпускаются в стандартных размерах, высота составляет 54 миллиметра, длина «пластика» достигает 86 миллиметров, толщина не превышает 0.76 миллиметра. Радиус закругления улов платёжного средства — 3.18 миллиметра, допустима погрешность в 0.3 миллиметра. Внешние параметры карты фиксируются международными стандартами ISO/IEC (нормативы международной электротехнической комиссии), чтобы владелец платёжного средства мог использовать любые банкоматы, терминалы и другие устройства самообслуживания.

Пластиковые карты выпускаются из плотного ПВХ (поливинилхлорида), устойчивого к механическим повреждениям, воздействиям яркого света и перепадам температуры. Как правило, после нескольких лет использования магнитная полоса карты покрывается царапинами, поэтому «пластик» регулярно заменяется в офисе обслуживания банка.

Аверс (лицевая сторона) карты. На лицевой стороне карты содержится логотип платёжной системы (Visa, MasterCard, Мир), наименование банка и его логотип. Большинство современных банков выпускает эмбоссированные (с тиснением) карты, указывая номер «пластика», фамилию и имя владельца, а также срок действия карты (поле Valid Thru). Если клиент заказал моментальную карту, вместо эмбоссирования номер платёжного средства печатается на поверхности пластика. Карты премиального сегмента украшаются голограммами, фоновое изображение может иметь уникальный дизайн. Большинство современных банковских карт снабжено чипом для кодировки персональной информации клиента, а также модулем NFC для проведения бесконтактных платежей.

Реверс (оборотная сторона) карты. На обороте «пластика» размещается магнитная полоса, кодирующая информацию о выпущенной карте, далее размещается область для подписи клиента, а также CVC-код для подтверждения платежей. В нижней половине карты обычно печатаются контактные телефоны клиентской службы банка, размещается его логотип, юридический адрес и голограмма для защиты от фальсификации. В зависимости от банка, на реверсе может быть размещена дополнительная информация об участии в программах лояльности, наличии модуля бесконтактной оплаты. Например, на реверсе карт Сбербанка указывается логотип программы лояльности Спасибо, чтобы напомнить клиенту о возможности начисления бонусных баллов.

Банковские карты по регионам

Под этим мы подразумеваем ограниченную территорию, где можно воспользоваться разными видами банковских пластиковых карт.

Основные виды банковских карт по региональному принципу:

Региональные. Часто существуют локальные платёжные системы, которые действуют на территории, например, страны. Это означает, что такой картой можно пользоваться только в этой стране, в других она работать не будет.

Международные. Они действуют по всему миру, то есть там, где есть терминалы и связь. Самый распространённый тип. Имея карту Visa от Сбербанка, можно оплатить бензин на автоматизированной заправке в Исландии.

Внутрибанковские. Такими картами можно пользоваться только в банкоматах конкретного банка. Очень неудобное ограничение. Но чаще всего они предоставляются в рамках кредитных операций, например, клиент, получивший кредит, может снять его в банкомате банка

Целиком или по частям, тут не так важно. Виртуальные

Описаны ранее – доступны в интернете, получили широкое распространение.

Зачастую первый тип выбирают для того, чтобы получить какие-либо преимущества. Платёжная система может сотрудничать с какой-либо компанией и упрощать платежи, давать бонусы и так далее. Виртуальные карты также набирают огромную популярность.

Как выглядит банковская карта с тыльной стороны?

1. Магнитная лента.

Представляет собой впаянную в корпус карты магнитную полосу. Ее функционал схож с чипом и содержит в себе основную информацию о владельце, банках и основных реквизитах. До 2015 года магнитная лента являлась основным идентифицирующим атрибутом. А вот, позже к ней добавился чип и стал обязательным элементом каждой банковской карты. Цвет полосы может отличаться, но, как правило, выполняется в темных тонах. Для этого может быть выбран черный, темно-синий, коричневый или иной цвет.

2. Код безопасности.

По-другому его называют код проверки подлинности. Может состоять и 3 или 4 цифр. Стоит отметить, что данный цифровой код может сокращенно называться CVV и иметь принадлежность к платежным системам MasterCard или CVC, относящихся к VISA. Он служит дополнительным реквизитом для доказательства подлинности карты при онлайн платежах.

3. Контактная информация банка эмитента.

Наносится в свободной форме и содержит основную контактную информацию банка, выдавшего карты. В верхней части карты, как правило, располагаются телефоны горячей линии. А основной информационный блок носит характер памятки для клиента и в нем содержатся:

- Наименование банка;

- Краткие правила пользования картой;

- Адрес банка;

- Голограмма платежной системы;

- Почтовый адрес;

- Адрес официального сайта банка.

4. Четырехзначный код.

Данный код наносится не на всех картах. Его основная задача, как и у кода на лицевой части, обеспечение дополнительной безопасности от подделки. Отличие лишь в том, что он дублирует не первые, а последние цифры номера карты.

5. Голограмма.

Кроме логотипа на карту наносится дополнительная голограмма платежной системы. Как правило она располагается на обратной стороне карты. Однако, на некоторых картах она может наноситься на лицевой части вместе с логотипом.

6. Поле для подписи клиента.

Располагается ниже магнитной полоски. Строка предназначена для образца подписи владельца карты и в отдельных случаях служит дополнительным идентификатором для сверки подписей. Поле имеет светлую поверхность для хорошей различимости нанесенной ручкой надписи. Фоном могут выступать горизонтальные полосы, а также наименование платежной системы мелкими буквами.

Что означают цифры на пластиковой карте?

Каждый номер представляет собой код, в котором заложена определенная информация. Ее расшифровка позволяет безошибочно определить карточный счет и провести запрашиваемую держателем карты операцию:

- Первая цифра идентифицирует принадлежность карты к определенной платежной системе. Номер карточки American Express начинается с «3», Visa — «4», MasterCard — «5», Maestro — «6».

- Последующие шесть цифр обозначают подразделение выдачи пластика. Они позволяют с точностью определить банк, в котором была выпущена кредитка.

- Оставшиеся цифры, за исключением последней, несут в себе информацию о валюте, вмонтированных в карту чипах и защитных устройств.

- Последняя цифра служит для распознавания действительности карты. Это позволяет системе быстро узнать действителен ли пластик на момент совершения сделки.

Уникальный цифровой набор на карте позволяет проводить любые операции с картой быстро и без каких-либо сбоев.

Какие номера бывают

Банковские карты имеют разные варианты номера.

15 цифр

Довольно распространены банковские пластики с 15-ти значным шифром. Обычно цифры располагаются в следующем порядке:

ХХХХ ХХХХХХ ХХХХХ, т.е. сначала идет 4 цифры, затем 6, затем 5. Чаще это встречается на зарубежных карточках.

16 цифр

Наиболее популярный во всем мире – это 16-тизначный шифр карточки. Он располагается на лицевой стороне пластика и скомпонован по 4, т.е. ХХХХ ХХХХ ХХХХ ХХХХ.

18 цифр

Зачастую российские карточки имеют 18-тизначный код. Просто добавляются еще 2 цифры после 16-тизначного кода: хххх хххх хххх хххх ХХ. Эти две новые цифры могут обозначить лимитированную серию пластиков, например, дополнительно показывает принадлежность к платежной системе маэстро, либо же 18-тизначный обозначает моментальную, неименную карточку.

17 и 19 цифр

Можно встретить и такое – 17 и 19 цифр на пластике. 19 цифр можно встретить на дополнительных пластиках – например, если семья использует общий счет, и на каждого члена семьи выпущен новый пластик. В этом случае, каждая последующая карточка обозначается дополнительной цифрой.

Происхождение и дальнейшая история развития

Рассмотрим пластиковые карты, начиная с того момента, когда стали появляться первые банковские карточки.

До торгового бума в Америке в пятидесятых годах прошлого века, как и во всем мире, использовались деньги в двух видах: наличном и безналичном.

Если с первой формой все понятно, то на второй остановим свое внимание. Безналичные деньги тогда представляли собой чеки и чековые книжки

Современному пользователю пластиковой карты понятны все негативные стороны использования чековой книжки:

Безналичные деньги тогда представляли собой чеки и чековые книжки. Современному пользователю пластиковой карты понятны все негативные стороны использования чековой книжки:

— возможность подделки;

— долгое оформление каждой операции;

— всегда нужно носить с собой бумажный чек, который можно легко испортить.

Во время того самого американского торгового бума, когда количество торговых сделок умножилось в несколько раз, необходимость иметь средство, которое будет надёжнее чеков, очень сильно обострилась.

Сперва банковские карты выглядели как обычный кусочек картона, на котором указывалась нужная информация.

Постепенно они совершенствовались, повышался уровень защиты.

В том виде, в котором все привыкли видеть пластиковые карты сегодня, они начали производиться в середине 70 годов прошлого века, сразу после того, как была изобретенная магнитная лента.

Как защитить себя от мошенничества с пластиковыми картами

Итак, можно ли снять деньги с карты, зная только ее номер? Судя по вышенаписанной информации, безусловно, можно. Сделать это можно несколькими способами – с использованием CVV кода или же без него, при использовании контактных данных, посредством считывания сведений при снятии наличных в банкомате и т.п. Чем больше информации о карте и его держателе находится в руках мошенника – тем проще и быстрее он снимет деньги с карты.

На самом деле, все меры безопасности являются достаточно условными для всех держателей карт. Если кто-то посторонний сможет узнать ваше имя и номер карты – остается лишь надеяться на то, что он окажется честным и порядочным человеком и не станет пользоваться этими сведениями для своего личного блага. Если вы предпримете гораздо больше мер безопасности для того, чтобы ваша банковская карта была менее уязвимой – шансы на то, что вы станете жертвой интернет-мошенника, будет сведен к минимуму. Однако минимальная вероятность быть обманутым все равно останется.

Все это вовсе не значит, что не нужно хранить свои кровные сбережения на банковских картах – это совсем не так. Просто необходимо быть осторожными в расчетах и стараться по возможности не выдавать информацию о себе и своей карте

Особо важно обезопасить свои гаджеты, которыми вы пользуетесь иногда для просмотра информации по своему счету. Сейчас, в последнее время, участились случаи, когда именно через телефоны и планшеты случаются взломы паролей

На основании уже имеющихся данных у мошенника будет доступк счету держателя карты.

Старайтесь также не использовать карту в качестве основной платежной силы – все-таки, наличные средства никогда не смогут вытеснить электронные деньги, даже несмотря на удобство их использования. Кстати, самое интересное – владельцы карт чаще всего становятся сами виноваты в том, что стали жертвами мошенничества. Не нужно сообщать никому данные о своей карте – ни лично, ни по телефону. Это можно делать только в том случае, если вы сами уверены в том, что сообщаете данные специалисту банка или надежному человеку. Если же номер телефона, по которому с вами связались, не внушает вам доверия и является подозрительным – не стоит даже разговаривать о таких вещах, как данные банковской карты.

Исходя из всего сказанного выше, стоит выделить особенно несколько моментов:

- Не сообщайте никому данные карты.

- Не пользуйтесь подозрительными сайтами и формами оплат.

- Не используйте для снятия наличных незнакомые банкоматы.

- Старайтесь оформлять для себя карты, которые имеют максимальную степень безопасности для проведения интернет-операций.

Придерживайтесь всегда этих правил, и вы не станете легкой добычей для мошенников. Если вас не устраивает то, насколько безопасен Сбербанк – вы всегда можете сменить банк для хранения средств, но перед этим нужно хорошо подумать – стоит ли это делать и окажется ли другой банк более надежным.

Правила использования кредитной карты за границей

Как найти мошенника по номеру карты?

Можно ли в Тайланде снять деньги с карты Сбербанка

Можно ли расплачиваться чужой картой в магазине?

Опасно ли оплачивать банковской картой в интернете?