Кредитные брокеры москвы. как выбрать лучшего?

Содержание:

- О кредитах

- Как избежать встречи с мошенником, выдающим себя за кредитного брокера?

- Помощь в получении кредита

- ТОП 10 предложений по потребительским кредитам 2021 года

- Кто такой кредитный финансовый брокер и чем он занимается

- Когда требуется помощь в получении кредита?

- Помощь в получение ссуды. Гарантированное одобрение заявки. Приемлемый размер комиссии. Работаю без предоплаты.

- Кто, помимо кредитных брокеров, оказывает аналогичные услуги

- Финансовая помощь в кредитах

- Финансовые решения для вашего бизнеса. Денежные средства на развитие и пополнение оборотных средств.

- Как найти грамотного посредника

- Почему стоит воспользоваться услугами кредитного брокера, если не можете взять кредит из-за плохой кредитной истории

- Документы для оформления ипотеки

- Быстрое онлайн кредитование под залог любой недвижимости. Отличные условия, лояльный подход.

- Дистанционное получение денег в долг. Большой опыт работы и контакты в крупнейших банках.

- Как получить кредит, не прибегая к помощи кредитного брокера и других посредников

- О кредитном брокеридже

- С какими клиентами работает кредитный брокер

- Поможет ли кредитный брокер клиенту с большой кредитной нагрузкой?

О кредитах

Итак, сначала давайте я расскажу про развод с кредитами. В общем-то тут все очень просто. Давайте разберем этот развод на конкретном примере

Предположим, наш горе-трейдер (назовем его Петя) имел неосторожность зарегистрироваться в брокере мошеннике А и вложил туда 500 долларов. Брокер «докинул» Пете к этой сумме еще 500 долларов

После того, как Петя «благополучно» слил все деньги в брокере, начинается самое интересное. Брокер говорит, что оформил на Петю кредит (на те 500 долларов, которые он докинул к счету) и теперь если Петя кредит не погасит, начнется страшное:

- На Петю подадут в суд,

- Придут коллекторы и отберут все имущество Пети,

- Петю посадят,

- На Петю заведут уголовное дело.

Теперь давайте я объясню вам, почему это развод для лохов. Друзья, я хотел бы воззвать к вашей логике. Подумайте сами, как брокер, находящийся в другой стране может взять кредит на ваше имя. Вы, правда, думаете, что придя в любой банк, скажем, на Кипре, вы без труда оформите кредит? Нет, потому что гражданином Кипра вы не являетесь. Или же вы думаете, что ради каждого кредита брокер ездит в Россию, Украину или Беларусь. Что ж, положим. Но в наших банках тоже не выдают на чужое имя (возьмете паспорт своего друга и попробуйте сходить в банк и оформить кредит). Вся эта схема с кредитами – это обыкновенный глупый развод для лохов.

Что такое бонусы знаете? Вот именно их вам и зачисляют на счет. И оплачивать бонусы реальными деньгами – это, знаете ли, совсем уже идиотизм. Впрочем, также, как и вся эта ситуация, при которой вы гасите кредит, переводя деньги на счет к брокеру (вы вдумайтесь, как вся эта история выглядит со стороны). Поэтому, разумеется, никакие коллекторы к вам не придут и в суд на вас никто не подаст. Занесите мошенников в спам и спите спокойно. Ни в одном брокере, будь то бинарные опционы, Форекс или CFD, вы не можете потерять больше, чем вы положили на счет (долгов перед брокерами в этой сфере не предусмотрено).

Как избежать встречи с мошенником, выдающим себя за кредитного брокера?

Ответ, в общем-то, и несложный: быть внимательным.

Совет! Обращать внимание на указанные выше признаки, например, то, что брокер работает без регистрации деятельности, без стационарного места работы, при отсутствии конкретного адреса, по которому его можно отыскать, и контактирует только через мобильный телефон.

Требование внести предоплату за услуги должно не только насторожить, а вызвать вполне однозначную реакцию – отказ от сотрудничества, не взирая ни на какие уговоры (а мошенники умеют убеждать). Любые предложения посредника анализировать на предмет – а для чего ему это нужно, какая у него выгода при том или ином действии?

Требование внести предоплату за услуги должно не только насторожить, а вызвать вполне однозначную реакцию – отказ от сотрудничества, не взирая ни на какие уговоры (а мошенники умеют убеждать). Любые предложения посредника анализировать на предмет – а для чего ему это нужно, какая у него выгода при том или ином действии?

Помощь в получении кредита

С увеличением безработицы, брокерские организации начали открываться в каждом районе. Это и не удивительно, ведь людям срочно понадобились деньги, а где их брать как не в банке? Причем многим все равно что будет, когда наступит просрочка. Вот и обращаются к таким посредникам.

Конечно, не все брокеры пытаются обмануть, есть и нормальные, которым важна репутация. Но их мало.

Два варианта работы брокеров:

- Консалтинговые услуги. Это консультация клиента по кредитным продуктам банков, объяснение как правильно заполнить документы. При этом обращаться в банк, сама организация не будет. Все делает заемщик. Такой вид услуг не пользуется особой популярностью в России.

- Полное ведение сделки. Брокер проводит полную консультацию клиента, помогает грамотно заполнить пакет документов. Обеспечивает процесс сделки, особенно это касается крупных кредитов. Например, ипотеки или автокредита.

Брокер по кредитам официально заключает договоры с банками о сотрудничестве, те в свою очередь, дают ему право знать обо всех своих продуктах, а также представлять интересы клиента при заключении сделки.

Банки предлагают своим партнерам программное обеспечение для быстрого оформления заявки на кредит, прямо из офиса компании.

Преимущества

Вообще, преимущества брокера сомнительны. Ведь все услуги можно выполнить самостоятельно. Единственный плюс, это время. Давайте рассмотрим то, что они сами пишут о себе, на своих сайтах и тут же будем давать опровержения.

Предварительная оценка платежеспособности и возможность получения кредита

Если человек брал ранее кредиты, все выплачивал вовремя, то он может быть уверен в положительно решении банка. В этом случае ему даже не нужно идти к брокеру.

Если клиент не платил, постоянно нарушал условия договора или имел судимость, то в кредите ему, скорее всего, откажут. И посредник ему не поможет.

Подбор выгодного клиенту, кредитного продукта

Потратив несколько часов в интернете, можно самостоятельно найти нужный вариант. Более подробно, можно ознакомиться в статье «Кредит-Онлайн«.

Грамотно оформить договор и узнать скрытые проценты

Договор уже оформил банк, клиенту необходимо его внимательно прочитать, особенно, мелкий шрифт.

Проверить кредитную историю

Можно самостоятельно раз в год, через любое отделение, любого банка. При себе необходимо иметь паспорт. Также получить отчет о собственной финансовой истории можно заплатив 500-1000 рублей в любом отделении или у брокера.

В интернете полно сайтов, оказывающих такие услуги.

Получить помощь в оформлении и сборе документов

С оформлением проблем не возникнет, а вот помощь в сборе практикуют только «черные брокеры». Возможно, имелось в виду, что клиенту подскажут, где именно брать необходимые документы.

Гарантированно получит поддержку в положительном принятии решения

Какой бы сильный брокер ни был, никто не сможет гарантировать положительного решения по кредиту. Был случай, когда директору отделения банка отказывал в кредите, его же банк. Кредитный комитет не одобрил сумму и срок кредита.

Избежать других проблем, связанных с получением кредита

Тут не совсем понятно, о каких проблемах идет речь. Клиент подает заявку, представляет документы, если необходимо залог и ждет решение банка.

Как видим, ничего полезного белые брокеры предложить не могут. Обычный набор услуг, который можно сделать бесплатно. Как писалось выше, единственное преимущество, это время.

Сегодня интернет предлагает посреднические услуги в получении денег. Клиенту не нужно приезжать в офис к брокеру, достаточно оформить заявку на сайте и получить кредит. Процент посредника уже заложен в сумму. Переплачивать ничего не нужно, да и сами кредиторы снизили требования к заемщикам. Достаточно иметь паспорт и счет, для получения ссуды.

Поэтому брокеры постепенно отходят от массового кредитования и работают с проблемными клиентами или большими суммами. Причем кредиторами все чаще выступают частные инвесторы или юридические лица — ростовщики.

Незаконные методы

Черные брокеры, подделывают документы и справки. Обманывают клиента и берут свой процент вперед. Белые брокеры никогда не возьмут оплату заранее. Только минимальные суммы 500-5 тыс. рублей.

Также недобросовестные брокеры могут «повесить» на человека кредит и ничего ему не заплатить.

Итог

С развитием интернета брокерские услуги становятся неактуальны. Гораздо проще зайти на сайт с партнерской программой банков, заполнить анкету, выбрать из большого количества предложений, наиболее подходящее и получить кредит. При этом никому и ничего не заплатив. Банк сам рассчитается за вас с владельцем сайта.

ТОП 10 предложений по потребительским кредитам 2021 года

- Тинькофф Банк >>> — «Кредит наличными». Сумма кредита: от 50 000 до 2 000 000 рублей без справок и поручителей. Срок кредита: от 1 до 3 лет. Процентная ставка: от 8.9% годовых. Одобрение в день обращения. Бесплатная доставка дебетовой карты с кредитом на дом или в офис на следующий день.

- ВТБ Банк >>> — «Кредит наличными». Сумма кредита: от 50 000 до 2 000 000 рублей. Срок кредита: от 6 месяцев до 7 лет. Процентная ставка: от 6% годовых. Предварительное решение в течение 15 минут.

- Home Credit Bank >>> — «Кредит наличными». Сумма кредита: до 3 000 000 рублей. Срок кредита: до 7 лет. Процентная ставка: от 7.9 % годовых. Моментальное решение по заявке. Возможно получение кредита день в день без визита в офис.

- Банк Открытие >>> — «Кредит наличными и рефинансирование». Сумма кредита: от 50 000 до 5 000 000 рублей. Срок кредита: от 2 до 5 лет. Процентная ставка: от 5.5% годовых. Принятие решения по заявке: 3 минуты. Бесплатная доставка дебетовой карты с кредитом и кешбэком.

- Почта Банк >>> — «Кредит наличными». Сумма кредита: от 50 000 до 5 000 000 рублей. Срок кредита: от 3 до 5 лет. Процентная ставка: от 5.9% годовых. 0% на первые 3 месяца с акцией «Ноль сомнений». Решение: за 1 минуту.

- СКБ-Банк >>> — «Кредит на любые цели». Сумма кредита: от 51 000 до 1 500 000 рублей. Срок кредита: от 1 до 5 лет. Процентная ставка: от 6.1% годовых.

- МТС Банк >>> — «Кредит наличными». Сумма кредита: от 20 000 до 5 000 000 рублей. Срок кредита: от 1 до 5 лет. Процентная ставка: от 6.9% годовых. Решение банка: сразу в СМС.

- Райффайзен Банк >>> — «Кредит наличными». Сумма кредита: от 90 000 до 2 000 000 рублей. Срок кредита: от 13 месяцев до 5 лет. Процентная ставка: от 7.99% годовых. Решение по заявке: за 2 минуты. Бесплатная доставка дебетовой карты с кредитом.

- Уральский Банк Реконструкции и Развития >>> — «Кредит на любые цели». Сумма кредита: от 50 000 до 5 000 000 рублей. Срок кредита: от 13 месяцев до 7 лет. Процентная ставка: от 6.3% годовых.

- Совкомбанк >>> — «Кредит для больших планов». Сумма кредита: от 50 000 до 30 000 000 рублей. Срок кредита: от 18 месяцев до 10 лет. Процентная ставка: от 9.9% годовых. Не выходя из дома, решение за 2 минуты. 0% для владельцев карты рассрочки Халва >>> в рамках акции «Всё под ноль!».

Кто такой кредитный финансовый брокер и чем он занимается

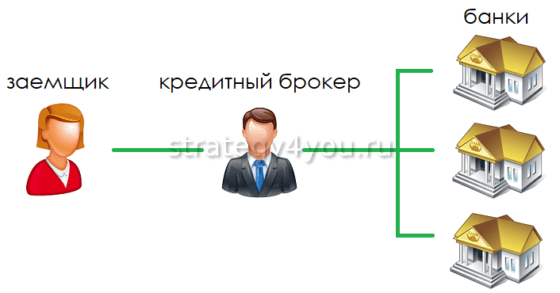

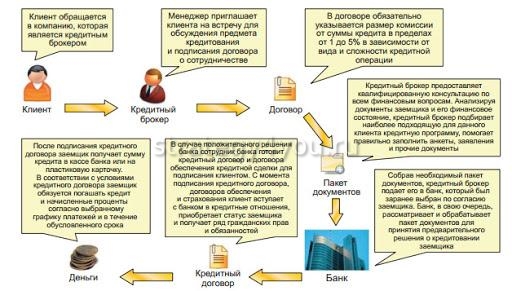

Брокер выполняет функцию агента-посредника между заемщиком и финансовой организацией. Это официальное лицо, сопровождающее весь процесс кредитования с момента подачи заявления до зачисления денежных средств на счет клиента. В роли посредника может выступать организация или физическое лицо.

Взаимодействуя с банковскими структурами, страховыми фондами, компаниями на рынке недвижимости, брокеры могут предложить наиболее выгодные условия. Посредники занимаются сопровождением операций по кредитованию частных и юридических лиц.

В развитых странах посреднические услуги — неотъемлемая часть рынка. На территории России это направление набирает популярность, наиболее распространены услуги брокеров, помогающих со сделками физических лиц. Такие посредники специализируются на массовом сегменте заемщиков, в этой области наблюдается наибольшая конкуренция.

Какие услуги оказывает

Финансовый посредник занимается подбором оптимальной схемы получения кредита, соответствующей материальному положению клиента, осуществляет юридическое сопровождение операций.

Полный перечень услуг кредитного брокера:

- оценка платежеспособности заемщика;

- консультирование об особенностях кредитной программы, методах повышения статуса заемщика;

- формирование кредитного досье;

- расчет ежемесячных платежей, сопутствующих расходов;

- проведение анализа схем погашения займа;

- формирование пакета документов;

- предварительное согласование с банком получения заемных средств;

- подача заявления в целевую организацию;

- сопровождение в период рассмотрения поданной заявки;

- снижение вероятности отказа в получении средств, ускорение процесса.

Посредник представляет интересы клиента при взаимодействии с финансовыми структурами. Обращение не дает полной гарантии положительного результата, но в большой степени повышает его вероятность.

Кому он необходим

Посредники — это профессионалы, хорошо разбирающиеся в нюансах кредитных программ, заполнения документов и совершения сделок.

В каких случаях нужен кредитный посредник:

- Лицам, неосведомленным в нюансах кредитования, значении специфических терминов. При отсутствии опыта обращения в банк за кредитом посреднические услуги позволят сэкономить время.

- Заемщикам с неблагополучной историей.

- Лицам с недостаточной материальной базой для взятия займа с имущественным залогом.

- Представителям малого бизнеса.

Брокер по кредитам помогает заемщикам после получения отрицательных решений нескольких банков. При наличии непогашенных просрочек посредник может предложить перекредитование или реструктуризацию долгов, продление срока погашения.

На чем зарабатывает

Прибыль посредников — это проценты от положительных сделок.

Прибыль посредников — это проценты от положительных сделок.

Существует 2 схемы оплаты посреднических услуг:

- заемщик платит за полученный результат, аванс не вносится;

- клиент вносит полную или частичную предоплату.

Наиболее востребованный вариант — оплата услуг при положительном решении банка. Финансовые брокеры заключают контракты с кредитными организациями, которые выплачивают агентам вознаграждение за приведенного клиента.

Когда требуется помощь в получении кредита?

Вот наиболее типичные для нашей страны случаи, когда требуется помощь в получении кредита:

- Кредитная история клиента не безупречна (были «просроченные» кредиты, проблемы с возвратом долга и т.д.)

- Клиент не уверен, что собрал достаточный пакет документов для подачи в банк

- Уже была сделана попытка обратиться в банк по вопросу займа, но был получен отказ

- Клиент затрудняется в выборе кредитной программы, которая меньше всего «ударила» бы по бюджету его семьи или организации

Во всех этих случаях помощь способен оказать квалифицированный специалист, действующий в своей сфере не менее 5 лет и имеющий положительные рекомендации от клиентов.

Помощь в получение ссуды. Гарантированное одобрение заявки. Приемлемый размер комиссии. Работаю без предоплаты.

Если вы читаете это объявление, значит вам срочно нужны заемные средства, но надежда на положительный ответ из банка не большая. Я могу вам помочь в этом вопросе. Гарантирую быстрое одобрение заявки без отказов.

Условия, на которые можно рассчитывать:

- объем кредитования от 500 000 до 3 000 000 рублей,

- ставка в размере 12,3-14,5%,

- взять ссуду можно на срок до 5 лет.

Возраст заемщика должен быть не меньше 21 года и не больше 67 лет (включительно). Для заключения договора потребуется только паспорт. Другие бумаги представлять не нужно, проверку сделаю сам. Звоните по рабочим дням с 9.00 до 20.00 по МСК.

Кто, помимо кредитных брокеров, оказывает аналогичные услуги

Помощь в решении финансовых вопросов предлагают не только кредитные брокеры, но и другие аналогичные компании – финансовые супермаркеты и финансовые консультанты.

Финансовый супермаркет – это своего рода магазин, в котором клиент может выбрать нужный ему финансовый продукт: кредит, депозит, страховку и т. п. Преимуществом финансовых супермаркетов является то, что выбор продуктов огромен, к тому же их легко можно сравнить.

Кредиторы и страховщики предлагают населению лишь определенную линейку разработанных ими продуктов, тогда как в финансовом супермаркете собраны депозиты, кредиты и страховые полисы большинства кредитно-финансовых организаций. Благодаря этому заемщики могут подобрать действительно выгодный для них вариант.

Компания «Кредитмарт» – один из первых российских финансовых супермаркетов.

Услуги финансовых консультантов аналогичны брокерским. Они заключаются в консультировании клиентов по финансовым вопросам, подборе оптимального банковского предложения. И это не обязательно должен быть кредит. Финансовые консультанты работают с любыми продуктами, в том числе и услугами инвестиционных компаний.

Возможно предоставление и такой услуги, как разработка личного финансового плана с учетом имеющихся целей клиента (к примеру, через полгода приобрести авто, а через пять лет – построить коттедж).

Чтобы составить финансовый план, специалисты проводят анализ активов клиента (собственности и сбережений), доходов и имущественных интересов. На выходе они получают несколько вариантов плана, следование которым позволит прийти к цели. Клиент выбирает наиболее оптимальный для себя.

Первые масштабные финансовые консультанты в Москве – «Инфинадо», «Золотые ворота» и «Личный капитал». Консультируют население по финансовым вопросам и фирмы – участники Ассоциации кредитных брокеров.

В настоящее время услуги кредитных брокеров и финансовых консультантов не являются диковинкой для граждан. И оформление займа с помощью посредника – обычная практика.

Однако прибегать к таким услугам стоит только при наличии объективной необходимости в них.

Только в таком случае желаемая цель будет достигнута, а деньги потрачены не зря.

Финансовая помощь в кредитах

Финансовая помощь в кредитах, которые Вы не в состоянии погасить самостоятельно, может быть оказана:

- Самими банками. Существуют программы рефинансирования, когда один, два и более непогашенных кредитов погашаются за счёт взятия нового займа. Новый кредит, погашающий старые, выдаётся на более выгодных условиях, чем предыдущие. Заметьте: задолжав одному банку, с просьбой о рефинансировании можно обратиться в другой.

- Компаниями, выдающими микрозаймы. Есть фирмы, при обращении в которые достаточно предъявить документы о непогашенном кредите – и они готовы будут выдать заём, чтобы Вы рассчитались с банком. Здесь есть одно «но»: проценты за такой микрокредит берутся нешуточные.

Финансовые решения для вашего бизнеса. Денежные средства на развитие и пополнение оборотных средств.

Задача любого бизнесмена — контролировать организационные процессы и в конечном итоге получать прибыль. Но как быть, если для процветания собственного дела вам потребовались средства на расширение горизонтов? Конечно, оформить кредит. Сегодня вы можете обратиться в нашу компанию, где наши специалисты подберут вам вариант финансирования от одного из банков-партнеров. Причин поступить именно так несколько:

- Мы определим цели и подберем для вас оптимальный вариант. Это может быть возобновляемый кредит в форме «овердрафт», кредитная линия, деньги на пополнение оборотных средств или заем под залог оборудования или товара.

- Вы не переплатите банку лишних процентов и комиссий. Гарантируем несколько программ на выбор от ведущих банков страны. Ставки с нами — от 4 % годовых. До 50 000 000 рублей.

- Возможность получить льготный кредит по государственной программе.

- Вы не тратите время на сбор документов, а спокойно занимаетесь непрерывными бизнес-процессами.

- Мы знаем, как правильно подать заявку, поэтому шансы получить отказ сводятся к минимуму.

Сохранить и приумножить бизнес — цель любого бизнесмена! И кредитные ресурсы часто становятся необходимым атрибутом для решения поставленной задачи. Мы гарантированно поможем сделать процесс оформления быстрым и комфортным для вас!

Список банков-партнеров и контрагентов

Условия получения кредита

Как найти грамотного посредника

Список кредитных брокеров Москвы с хорошей репутацией:

- Кредит Консалтинг Брокеридж — полностью сопровождают сделки по жилищным программам, потребительским займам, рефинансированию, бизнес-кредитам. Помогают оформить налоговый вычет.

- МБК Кредит — проверяют каждого клиента, знакомясь с его финансовыми отчетами, ежемесячной кредитной нагрузкой, также узнают стаж и место работы, прочее. Оплата услуг осуществляется после получения кредита, их стоимость составляет 1-3%.

- ЦФК Финанс — надежная компания, сотрудничающая лишь с клиентами, имеющими незапятнанную кредитную историю. Предоставляют широкий перечень услуг, работают с крупнейшими банками столицы и области. Оформление заявки доступно через официальный портал компании.

- Royal Finans — предоставляет консультации клиентам, предлагает оптимальные программы кредитования, помогает оформить документы. Помогает получать любые кредиты, выступает в роли представителя должника в суде и других инстанциях. Оплатить услуги клиент может после того, как получит кредит. Свой кредитный рейтинг каждый потенциальный заемщик может проверить на портале компании, воспользовавшись специальным тестом-скорингом.

- Столичный центр кредитования — специалисты компании помогают с оформлением документов, подбором банковских продуктов, предоставляют консультации. Стоимость услуг составляет от 1,5%, но не может быть ниже 10 тыс. рублей.

- МСК Кредит — предоставляют услуги даже безработным и клиентам с плохими кредитными историями. Чтобы узнать свои шансы на получение кредита, можно воспользоваться онлайн-анкетой на официальном портале компании.

- Проффинанс — помогают получить ссуду для бизнеса, оформить ипотеку (жилую и коммерческую), также помогают с ломбардными и тендерными кредитами, потребительскими и другими займами. Работают с выкупом проблемных активов, факторингом и лизингом.

- ССК — один из крупнейших федеральных брокеров страны. Консультируют клиентов, выступают в роли посредников, проверяют КИ, сопровождают процесс.

- Премиум Финанс — сопровождают сделку от начала и до конца. Оплатить услуги клиент может после полного одобрения его заявки банком.

- Финанс Кредит — помогает юридическим и физическим лицам получить кредит на максимально выгодных для них условиях. Услуги стоят от 7% от суммы займа.

- Кредитный центр — полностью проверяют все данные клиента, после чего берут на себя оформление документов и выбор оптимальных для заемщика банковских программ.

Процесс получения займа:

- Специалист консультирует клиента по телефону.

- Клиент приходит в офис, предоставляя все необходимые документы.

- Специалист компании изучает документы.

- Заемщику предоставляют личного менеджера, который будет вести его сделку от начала и до конца.

- После анализа полученных данных и учета всех личных пожеланий, клиенту предоставляют оптимальную для него программу кредитования.

- Заключается договор с компанией, клиент заполняет анкету на кредит.

- После получения положительного решения по кредиту, клиент оплачивает услуги брокера.

доступными способами

Почему стоит воспользоваться услугами кредитного брокера, если не можете взять кредит из-за плохой кредитной истории

Не знаете, как взять ссуду в банке, так как вам везде отказывают из-за плохого кредитного досье Возможно, кредитный брокер — ваш единственный шанс решить создавшуюся проблему и улучшить свое финансовое положение.

Преимущества такого решения:

- Вы не будете тратить собственное время на поиск выгодных кредитных программ, так как брокер сам выполнит эту задачу.

- Брокер способен помочь даже самым безнадежным клиентам — тем, у которых плохое кредитное досье, низкая заработная плата, либо вообще отсутствует официальный источник доходов. Также брокер помогает клиентам, планирующим получить крупную сумму наличными, при оформлении нецелевого кредита.

- Обращаясь к брокеру, можно быть полностью уверенным в том, что предложенные условия кредитования будут более выгодными, чем при обращении непосредственно в банк. Все брокеры напрямую взаимодействуют с кредиторами, добиваясь лучших условий выдачи ссуд для своих клиентов.

К сожалению, у сотрудничества с кредитным брокером имеются и свои недостатки:

- Процент комиссии, которую придется заплатить брокеру за посредничество, напрямую зависит от сложности вашей проблемы. То есть, если состояние вашей кредитной истории оставляет желать лучшего, вам точно придется раскошелиться, чтобы получить кредит. В обычных ситуациях услуги брокера стоят от 1% до 5%, однако если проблема действительно серьезная, с клиента могут потребовать 10% оплаты за услуги посредничества между ним и банком.

- За помощью к брокерам, чаще всего, прибегают люди с очень непростым финансовым положением. Следует понимать, что проценты по кредиту, который удастся оформить, вместе с платой самому брокеру, довольно сильно отразятся на семейном бюджете.

Документы для оформления ипотеки

Профессиональная помощь в ипотеке от «ЛионКредит» предусматривает подготовку пакета документации с контролем его актуальности и содержания. Стандартно банки запрашивают следующие документы:

- паспорт гражданина РФ;

- ИНН, водительские права или страховое свидетельство ПФР (в качестве второго документа для удостоверения личности);

- справка 2-НДФЛ (при наличии официального дохода);

- справка о доходах по форме банка (если необходимо взять ипотеку при отсутствии официальной зарплаты);

- свидетельство о заключении или расторжении брака;

- свидетельства о рождении детей;

- выписка из трудовой книжки или копия трудового договора/контракта;

- копии документов на недвижимое имущество.

Быстрое онлайн кредитование под залог любой недвижимости. Отличные условия, лояльный подход.

- Хотели бы оформить кредит онлайн без справок и поручителей? Мы готовы предложить удобный вариант! Помогаем взять ссуду под залог любого недвижимого имущества, как жилого, так и нежилого.

- Сумма до 4 млн рублей будет перечислена на карту в течение 3 дней с момента обращения. За это время мы соберем за вас все необходимые бумаги и договоримся с банком, положительный исход гарантирован!

- Заложенным имуществом можно продолжать пользоваться, при этом на оформлении лишних страховок настаивать не будем.

- Условия – возраст от 19 до 70 лет.

- Процентная ставка – от 7% до 12%.

- Период кредитования – до 8 лет.

Дистанционное получение денег в долг. Большой опыт работы и контакты в крупнейших банках.

- Наша организация уже более 8 лет сотрудничает с лучшими банками страны. За минимальное вознаграждение мы готовы оказать помощь в оформлении кредита. Предлагаем различные варианты сотрудничества – вы можете выбрать наиболее подходящий для себя.

- Не работаем с клиентами, которые ранее привлекались к уголовной ответственности. Еще одно условие – отсутствие долгов в баках-партнерах. Наличие просрочек в других финансовых организациях препятствием для получения ссуды не является.

- Не берем предоплат и задатков – только небольшую комиссию, которую мы попросим заплатить только после получения кредита.

Как получить кредит, не прибегая к помощи кредитного брокера и других посредников

Ни один кредитный брокер не может дать гарантию положительного решения по заявке на кредит. Ниже приведены правила, следование которым повысит вероятность получения займа на самых выгодных условиях без посредника (а значит, и без лишних трат).

Следите за своей кредитной историей. Все граждане нашей страны, получившие паспорт, имеют кредитную историю. Именно ее содержание во многом определяет, одобрит банк заявку или нет. Кредитная история содержит сведения обо всех платежах человека, и не только по кредитам, но и, к примеру, за мобильную связь. Заемщики имеют право на бесплатный просмотр кредитной истории один раз в год. Рекомендуем пользоваться этим правом, чтобы следить за тем, достоверные ли в документе указаны сведения.

Вовремя платите за коммуналку, кредиты и другие счета. Если кредитная история не испорчена, то вероятность получения ссуды увеличивается

Очень важно своевременно оплачивать все счета. Для удобства можно подключить автоплатежи в «Яндекс.Деньгах»

Следите за предложениями банков. При выборе кредитора необязательно лично посещать отделение каждого банка. Сравнить банковские продукты можно на одном из многочисленных интернет-порталов. К примеру, после заполнения анкеты на «Сравни.ру» пользователям выдают информацию о том, в какой организации они с большей вероятностью получат кредит.Перед подачей заявки нужно убедиться в надежности выбранного кредитора: проверить наличие лицензии ЦБ РФ и почитать отзывы клиентов.

О кредитном брокеридже

По сути, кредитный брокер – это посредник между кредитором и заёмщиком. В его функции входит:

- консультирование клиента по условиям кредитования;

- подбор предложений банков;

- помощь в подготовке документов;

- переговоры с сотрудниками кредитной организации и т. д.

Брокеры могут помочь с получением кредита, рефинансированием задолженности, исправлением негативной кредитной истории.

Некоторые специализируются исключительно на кредитах для бизнеса или ипотеке, а есть широкопрофильные компании с полным спектром финансовых услуг.

Преимущества работы с кредитным брокером:

- Экономия времени. Специалисты смогут быстрее собрать бумаги и избежать ошибок при подаче заявки.

- Получение выгодных условий. Банки-партнёры предоставляют кредиты по более низкой % ставке для клиентов брокеров, чем для людей с улицы.

Кроме того, кредитные брокеры работают с клиентами-отказниками – теми, кому не одобрили заём в банке. Они выясняют, в чём причина отказа, и устраняют её. Или же выбирают банк, который будет лояльнее относиться к такому заёмщику.

Услуги кредитного брокера не бесплатны. За помощь в получении потребительского кредита в Москве придётся заплатить примерно 5-10% от суммы. В регионах размер комиссии может быть выше – от 10%.

Знаете ли Вы что

Самые активные кредитные заемщики — это люди в возрасте от 25 до 45 лет.

Оформить выгодный кредит для людей в возрасте от 18 до 75 лет

Отдельно выделяется ипотечный брокеридж. В странах Евросоюза и США ипотечные брокеры такие же полноправные участники сделки, как и риэлторы, страховые компании и оценщики. С их помощью покупают недвижимость 60-70% клиентов. И дело не только в большей популярности ипотечных кредитов по сравнению с Россией. В штатах деятельность брокеров чётко регламентирована. Помимо законодательства, большую роль в этом играют профессиональные ассоциации.

В России ситуация иная. Ипотечные брокеры часто являются представителями банка, застройщика или агентства недвижимости, а не самостоятельными игроками рынка.

Законодательством РФ не предусмотрено лицензирование деятельности кредитных брокеров, а саморегулируемые организации находятся в стадии формирования. Попытки наладить работу ассоциации кредитных и ипотечных брокеров принимались неоднократно. Но успехом пока не увенчались. Поэтому о существовании профессиональной этики и единых стандартов говорить не приходится.

Отсутствие регулирования приводит к появлению чёрных кредитных брокеров – мошенников, которые под видом помощи в получении кредита обманывают клиентов.

С какими клиентами работает кредитный брокер

Брокер работает с тремя категориями клиентов:

• которые не могут получить кредит в банке и ищут помощь на стороне;

• не могут разобраться в сложных банковских продуктах, например, в ипотеке;

• хотят минимизировать время и усилия для получения кредита, делегируют брокеру поиск кредитора и подготовку документов.

Самые частые клиенты из первой категории — банковские отказники. Брокер изучает их кредитное прошлое, находит причины отказов в кредитовании и пытается их обойти или устранить, например, находит кредитора с высоким аппетитом к риску. За эти услуги клиенты платят брокеру комиссию с выданного кредита.

Поможет ли кредитный брокер клиенту с большой кредитной нагрузкой?

Один непогашенный кредит, два непогашенных кредита – это финансовая нагрузка.

Как быть, если срочно потребовался еще один заем? К примеру, на расширение бизнеса или оплату обучения ребенка. Политика финансовых организаций в этом случае однозначна: многие придерживаются условия, когда размер кредитных выплат не должен превышать 50% от дохода заемщика. Это допустимый максимум.

Другие учреждения смотрят на данный вопрос иначе – 12 000 рублей заемщик оставляет на проживание, остальной доход идет на уплату кредита. Такой вариант походит лицам с большой зарплатой.

Ограничения на кредитную нагрузку бывают разными. Имея солидные выплаты, необходимо грамотно выбирать банк для нового кредитования. Есть ряд тонкостей, о которых знает брокер по кредитам и даже не догадывается обычный человек. Специалист владеет знаниями о тех схемах, по которым работают банки, ему известны легальные варианты «обходных» путей в отношении ограничений. Главное условие – отсутствие просрочек по текущим кредитам.