Молодежная карта сбербанка: как заказать, мобильное приложение

Содержание:

- Банки с молодёжными картами

- Банковские карты для детей

- Как получить карту

- С какого возраста подросток может оформить свою карту и зачем это нужно?

- ТОП-3 дебетовых карты для подростка

- С какого возраста можно получить банковскую карту?

- Вопросы пользователей

- Как оформить детскую дебетовую карту в банке

- Как получить Молодежную карту Сбербанка (с дизайном или без)

- Молодежная дебетовая карта Сбербанка

- Альтернативные детские карточки

Банки с молодёжными картами

Тинькофф Банк предлагает молодёжную карту «TinkoffBlack». Она привлекает, в первую очередь, бесплатным обслуживанием и начислением 5% годовых на имеющийся остаток. Также, имеется кэшбэк в размере 5% на «быструю еду» в определённой категории кафе и на продукты в трёх категориях; В то же время, с помощью мобильного приложения можно оплачивать билеты на концерты и киносеансы: в этом случае экономия составит 15%. Карту можно использовать для получения стипендии. Кроме того, у данного банка имеется ещё 15 видов молодёжных карт, различающихся категориями услуг, по которым предоставляются различные бонусы и начисления.

Молодёжная карта Альфа-банка – «Некст»,также предлагает несколько вариантов кэшбэка. Например, он составляет 5% для любых кинотеатров и 10% для сети кафе BurgerKing, так что, если вы завсегдатай этой (а также некоторых других) сети кафе, эта карта может стать для вас неплохим подспорьем. Интересно, что недавно с карты был снят возрастной лимит для получения, так что оформить её может любой желающий.

Банк «Открытие» банковских карт для молодежи как таковых не предлагает, однако есть вариант весьма сходный по привлекательности и условиям с молодёжными картами других банков и удобный для молодых людей – это карта Opencard. Большой плюс данной карты – это бесплатное обслуживание, а также возможность пополнения с карт других банков без оплаты комиссии. Кэшбэк – до 3% на все товары и услуги, но он не должен превышать 15000 рублей. Счёт можно открыть в рублях, долларах США и евро.

ВТБ банк предлагает молодёжную — Мультикарту. Здесь есть довольно привлекательная бонусная программа с кэшбэком до 10% и возможностью выбора одной из семи опций в зависимости от приоритетов клиента, например скидки по ипотеке, оформленной в ВТБ24 или скидки при расчётах картой этого банка на АЗС, являющихся его партнёрами. Счёт можно открыть как в рублях, так и в евро и долларах США. Преференции становятся доступными при условии совершения покупок с помощью карты на сумму не менее 5000 рублей.

Молодёжная карта Восточного банка (Восточный экспресс) привлекает высоким кэшбэком на онлайн покупки товаров и услуг (до 40%), при покупке прочих товаров и услуг он составляет 1%. На остаток по счету начисляется 7% годовых. В то же время, стоимость обслуживания карты довольно высока – 99 рублей ежемесячно. Также взимается ежемесячная плата за СМС-банкинг (59 рублей).

Банк Ак Барс не выпускает молодёжных карт как таковых, но предлагает несколько вариантов дебетовых карт с похожими условиями. Для молодых людей может подойти карта «Ак Барс Evolution», предполагающая начисление 7% на остаток от 30 000 до 100 000 рублей и 3% на остаток более 100 000 рублей. Карта ориентирована на людей, увлекающихся путешествиями: кэшбэк выражается в милях (2 мили за каждые потраченные 100 рублей), предоставляются скидки на оплату общественного транспорта в некоторых городах.При условии зачисления на карту от 10 000 рублей в месяц и покупок на сумму не менее 20 000 рублей в месяц, ежегодное обслуживание карты бесплатное.

Банковские карты для детей

Чаще всего в банках карты для ребенка бывают 2-х видов, в зависимости от возраста: детские (6-14 лет) и подростковые (14-18 лет). Для детских карт нужно наличие родительской карта в этом же банке (детская привязывается к счету родителя), а подростковые идут с отдельным счетом и с родителем уже не связаны.

Тинькофф Junior

Возраст: 0-18 лет. Нет разделения на детские и подростковые.

Годовое обслуживание: Детская карта бесплатная (включая смс-уведомления), но нужна родительская карта Black. И, если заказывать Джуниор по этой секретной ссылке, то родительская карта идет в придачу с бесплатным обслуживанием навсегда, иначе за нее 99 руб/мес.

Кэшбек: 2% за все покупки в интернете. 1% на остальные покупки.

Может ли устанавливать родитель лимиты: Да, онлайн: на все операции и на снятие наличных.

Нюансы: Тинькофф не проверяет возраст ребенка и есть ли он (это мой личный опыт). Снятие в любом банкомате до 20 тыс руб/мес без комиссии, потом 2%. В детском мобильном приложении ребенок может открывать счета-копилки с 3.14% годовых для накопления на разные цели. А родитель во взрослом приложении может давать задания ребенку с последующей оплатой, получается некая полезная игра. Про эту карту писал отдельный пост, так как она у меня есть.

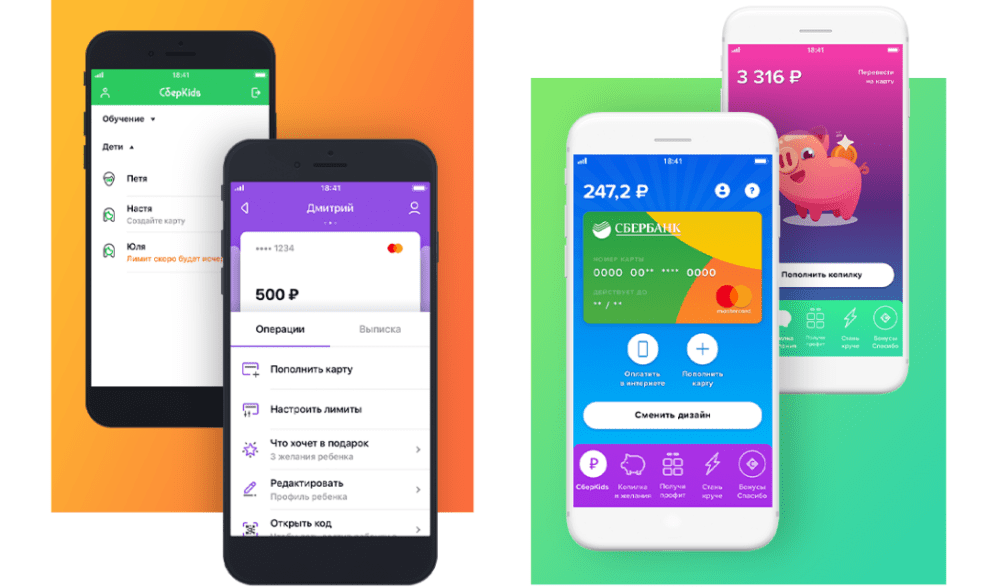

Сбербанк СберKids

Возраст: 7-14 лет. С 14 до 18 лет делается уже другая карта, не привязанная к родительской.

Годовое обслуживание: Детская карта бесплатная + 30 руб/мес за смс-уведомления. И может быть плата за родительскую, смотря какую выберете. Например, Моментальная 0 руб/год, Классическая 750 руб/год.

Кэшбек: 0.5% за все.

Может ли устанавливать родитель лимиты: Да, онлайн.

Нюансы: Карта выпускается не физическая, а виртуальная для привязки к телефону. Соответственно, нельзя снимать с нее наличные и платить в точках, где нужен физический пластик, а также пользоваться за границей (в том числе в иностранных инет-магазинах). Для детей есть свое приложение СберKids. Максимальный баланс карты 15 тыс руб, а максимальный оборот 40 тыс руб/мес.

Альфабанк Kids

Возраст: 6-13 лет. С 14 до 18 лет делается карта, не привязанная к родительской.

Годовое обслуживание: Детская карта бесплатная. Соответственно, плата идет только за взрослую карту, в зависимости от выбранного тарифа. Например, Альфакарта и Яндекс.Плюс — 0 руб/год.

Кэшбек: 5% кэшбек за кафе и рестораны, максимум 2000 руб в месяц.

Может ли устанавливать родитель лимиты: Да, онлайн: на все расходные операции, на снятие наличных, на покупки в интернете.

Нюансы: Лимит на снятие наличных 800$ в месяц, запрещены переводы P2P, нельзя пополнять электронные кошельки. Комиссии за снятие наличных в своих банкоматах нет, за снятие в сторонних банкоматах, как у родительской карты 1%-2%.

Райфайзен

Возраст: 6-14 лет. С 14 до 17 лет делается другая карта, не привязанная к родительской.

Годовое обслуживание: 490 руб/год + 60 руб/мес за смс информирование.

Кэшбек: нет. Он появляется только на карте с 14 лет (5% за все, но максимум 200 руб/мес).

Может ли устанавливать родитель лимиты: Да, онлайн.

Нюансы: Лимит на снятие наличных и переводы 30 тыс руб/день и 30 тыс руб/месяц. Снятие в банкомате банка и партнеров без комиссии, в других банках 1%, минимум 100 руб.

P.S. Так как я сам пользуюсь Тинькофф, то больше всего знаю про их детские карты. Если вы пользуетесь детскими картами других банков, то буду рад, если напишите нюансы.

Как получить карту

Оформить дебетовую карту для подростка в Тинькофф Банке можно в отделении финансового учреждения или на его сайте. Для этого потребуется только паспорт гражданина РФ.

Оформление заявки

Оформление заявки займет около 2 минут. В анкете нужно указать следующие данные:

- ФИО заявителя;

- номер мобильного телефона;

- адрес электронной почты;

- дату рождения.

Затем следует подтвердить наличие гражданства РФ и указать валюту: рубли, доллары или евро. Далее требуется придумать и ввести кодовое слово. Для подачи заявки нужно нажать кнопку “Оформить”.

В каких случаях могут отказать

Банк может отказать в выдаче дебетовой карты, если:

- клиент не соответствует установленным требованиям;

- в анкете указаны недостоверные данные;

- клиент находится в черном списке финансового учреждения.

Как пользоваться картой

После активации карты требуется пополнить счет собственными средствами. Затем их можно использовать для безналичной оплаты покупок в магазинах или на интернет-площадках, а также обналичивать по необходимости.

Внимание! Чтобы защитить средства от мошенников, следует хранить данные карты в недоступном для посторонних лиц месте

С какого возраста подросток может оформить свою карту и зачем это нужно?

Собственную дебетовую карту гражданин России может оформить с момента, когда он получил паспорт. То есть с 14 лет. До этого момента ребенок тоже может иметь карточку, но только прикрепленную к родительскому счету. Такая карта называется дополнительной и расходует деньги родителей ребенка. «Детские» продукты предлагают многие банки, получить их можно до 14 лет.

Как правило, несовершеннолетний может получить не любую дебетовую карту, а только из определенного перечня продуктов. Однако уровень полученной карты может быть любой (Classic, Gold, иногда даже Platinum) в зависимости от политики банка. При этом стоит помнить, что не все кредитные организации готовы обслуживать несовершеннолетних клиентов. Некоторые не позволяют оформить банковскую карту до 18 лет. Также несовершеннолетним не положены кредитные карты, что логично.

Приятно, что если по «детской» карте взрослый всегда может посмотреть любую транзакцию, то по «подростковому» продукту такой возможности у него не будет. Личный счет подростка не подвластен его родителям, даже если они потребуют информацию у банка.

ТОП-3 дебетовых карты для подростка

На самом деле, на рынке не так уж и много специальных предложений для подростков, которые можно назвать выгодными и интересными. Выбирать их стоит по определенным параметрам:

- Можно оформить хотя бы начиная с 14 лет.

- Желательна минимальная стоимость обслуживания или возможность сделать его бесплатным.

- Карта должна быть удобна в использовании и выгодна.

По этим критериям мы отобрали три банковские карты, чьи возможности заинтересуют многих потенциальных клиентов.

Tinkoff Black Junior

Tinkoff

- Процент на остатокдо 3,5%

- Кэшбекот 1 до 5% за покупки

- Стоимость обслуживания99 руб./месяц (до 1188 руб./год)

«Молодёжная»

- Процент на остатокнет

- Кэшбекдо 30% у партнеров

- Стоимость обслуживания150 руб./год

«Карта для подростка»

Tinkoff Black

Дебетовая карта Tinkoff Black – выгодный продукт с хорошим кэшбеком, процентом на остаток денежных средств на счету и различными партнерскими акциями. Главное преимущество этой дебетовой карты – она работает на тех же условиях, что и взрослая. По сути, это тот же продукт, только доступный с 14 лет, а не с совершеннолетия.

Приятная особенность продукта – возможность копить, откладывать и получать доход с этих денег. На суммы до 300 000 рублей будут начисляться 3,5% годовых, что позволит не сжигать деньги из-за инфляции. Также за каждую покупку будет начисляться минимум 1% кэшбека. А в нескольких любимых категориях и местах, которые можно выбирать в приложении – от 3 до 15% с каждого чека. Ещё один плюс – в бесплатном пополнении с карт других банков и переводах на них же до 20 000 рублей в месяц, а также снятии без комиссии в любых банкоматах от 3000 рублей. Можно оформить и другой продукт Тинькофф Банка – карту AllGames, обслуживание которой бесплатно, а траты на развлечения и компьютерные игры дадут повышенный кэшбек до 3%. Такая карта отлично подойдет заядлому геймеру или тусовщику.

Впрочем, не обошлось и без ложки дёгтя. Тинькофф Блэк – дорогая карта, и ее обслуживание обойдется в 99 рублей за месяц использования или 1188 рублей в год, тогда как оплата других карт из нашей подборки – не более 500 рублей. Ну либо придется накопить 50 000 рублей и держать их на карте, что не каждому подростку по силам – тогда банк будет обслуживать карту бесплатно.

«Молодёжная» карта крупнейшего банка страны – удобный инструмент без особых возможностей, но и без серьезных нареканий. Главный плюс – в распространенности Сбербанка. Счета и карты Сбербанка есть практически у каждого гражданина страны. Соответственно, если вдруг нужно будет получить или отправить перевод, то не придется тратиться на комиссию. А еще не нужно будет долго искать банкоматы – они есть буквально на каждом шагу.

Карта проста и понятна даже тем, кто в жизни ни разу такой продукт в руках не держал. За покупки начисляется до 30% кэшбека бонусами «Спасибо». Наконец, эта карта выдается аж до 25 лет без смены тарифа. Но обслуживание все равно будет стоить 150 рублей в год – в пять раз меньше, чем у обычной «взрослой» карты с такими же возможностями. Продуктом удобно пользоваться, если не нужны специфические услуги или кэшбек в рублях.

Впрочем, на этом преимущества заканчиваются. Здесь нет крутого кэшбека, внушительного процента на остаток или других программ, которые порадуют даже искушенных людей. Бесплатным обслуживанием тут тоже не балуют. Программа лояльности – только приевшиеся баллы «Спасибо», которые можно потратить в строго ограниченном перечне мест. В качестве первой карты «для галочки» она подходит, но в дальнейшем можно перейти на что получше.

Эта дебетовая карта выдается только подросткам в возрасте от 14 до 17 лет, что делает ее, по сути, уникальным продуктом для несовершеннолетних. При этом в функциональности она не ограничена, как обычные «детские» карты – это полноценный платежный инструмент для подростка.

Удобно, что можно переводить деньги с других банков без комиссии – родители или работодатели смогут пополнять счет подростка так, как им это удобно. Снимать деньги бесплатно можно только в банках «Русского Стандарта». Для оплат в онлайн-магазинах производитель предлагает бесплатную «Виртуальную карту», которая может служить дополнением к «Карте для подростка» – очень удобно. Есть неплохая программа лояльности с кэшбеком 1% на все покупки, до 5% на избранные категории и до 25% у партнеров банка «Русский Стандарт». Правда, потратить их можно не на что угодно, а только на определенный перечень товаров и услуг, включая коммуналку.

Единственные недостатки – обслуживание стоимостью 499 рублей в год и необходимость письменного согласия родителей или опекунов. Впрочем, с ними можно смириться, т.к. сама по себе карта очень хороша.

С какого возраста можно получить банковскую карту?

Ответ на этот вопрос регламентирован законодательно. В статье 28 ФЗ указано юридическое обоснование процедуры — ребёнок в возрасте, начиная с 6 лет и по достижении им 14-летнего порога, имеет право осуществления мелких финансовых сделок бытовой направленности (в том числе и совершать покупки). Кроме того, несовершеннолетние граждане могут по собственному усмотрению тратить наличные деньги, которые они получают от родителей на карманные расходы.

Оформив карту, родителям становится проще регулировать лимит трат, самостоятельно определять количество покупок и их периодичность. При этом практически все компании готовы выдавать как дебетовые, так и кредитные пользовательские продукты. Если ребёнок много времени проводит за пределами России, можно стать держателем детской карты иностранного банка.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Внимание! Оформить продукт самостоятельно без родительской привязки несовершеннолетний может только по факту достижения им 14-летнего возраста. Письменное согласие родных и присутствие одного из них при получении карты — обязательно.

Вопросы пользователей

Клиент забирает пластик самостоятельно в отделении Сбербанка.

В отделении компании, через банкомат в первые 48 часов.

Овердрафт не предусмотрен.

Все расчеты осуществляются в рублях.

Обслуживание карты стоит 150 рублей на дебетовой и 62,5 рубля на кредитке.

0,5% стандартно, при подключении категории повышенного кэшбэка — 5%.

0,5%.

Максимального кэшбэка по карте Сбербанка не предусмотрено, накопление бонусов не имеет ограничений.

Продвинуться на уровень не ниже «Огромное Спасибо». Выбрать 1–2 категории повышенного кэшбэка. Возврат составит 3–20% в зависимости от подключенной опции. Наибольший процент предусмотрен в категории транспорт — 20%.

Пополнение и снятие средств, оплата штрафов, мобильной связи.

3 года.

На покупки в партнерских магазинах.

В течение 5 дней.

Как оформить детскую дебетовую карту в банке

Заказать дебетовую карту для ребенка или подростка может только родитель, либо законный представитель. Даже если у подростка есть свой паспорт, документы должен подавать взрослый человек. Заявки, отправленные детьми и подростками, отклоняются.

Необходимые документы

Чтобы оформить карту для ребенка или подростка, нужно предоставить несколько документов:

- паспорт взрослого человека, к счету которого будет привязана карточка;

- свидетельство о рождении для ребенка до 14 лет или паспорт для подростка;

- заявление на выдачу карточки, составленное по образцу от банка.

Порядок рассмотрения заявки

Другие банки обрабатывают заявки дистанционно и отправляют карты с курьерами. Узнать, какой порядок оформления предлагает банк, можно на его сайте или в приложении.

Срок эмиссии

Время эмиссии банковской карты для ребенка: 1-5 дней. Некоторые банки выпускают детские карты с индивидуальным дизайном. В таком случае минимальный срок эмиссии увеличивается до 2 дней.

Срок действия карты для детей: от 3 до 5 лет (в зависимости от банка). Если за это время ребенок получит паспорт, он может оформить новую карточку уже на свое имя. Если нет, то детскую карту можно перевыпустить.

Как получить Молодежную карту Сбербанка (с дизайном или без)

Оформляется заявка двумя способами:

- Через сайт Сбербанка или при личном обращении в отделение.

- Чтобы оформить карту онлайн необходимо подготовить файл с дизайном, справку о доходах (с кредитным лимитом) и паспортные данные.

При оформлении через офис заявка рассматривается при подаче заявления.

Как оформить до 18 лет

Заранее подготовить:

- паспортные данные;

- электронную почту и номер телефона;

- полное название учебного заведения или места работы;

- свидетельство о временной регистрации (при наличии).

Как оформить после 18 лет

Алгоритм действий аналогичный. В некоторых случаях при рассмотрении заявки на кредитную карту потребуются данные поручителя и его согласие (особенно лицам, не достигшим возраста 21 год).

Необходимо подготовить:

- паспортные данные заявителя и поручителя;

- справки о доходах обоих лиц (по месту учебы в случае получения стипендии, по месту работы, иные справки, подтверждающие доход за последние 6 месяцев);

- свидетельство о временной регистрации.

Молодежная дебетовая карта Сбербанка

Лидером в сфере предложения дебетовых карт для детей и подростков можно назвать Сбербанк, который предлагает «Молодежную карту», предназначенную специально для возраста от 14 до 25 лет. Стоимость ее обслуживания – 150 рублей в год. Доступны варианты Visa и MasterCard, индивидуальный дизайн невозможен.

Лимиты снятия наличных денежных средств: в сутки в банкоматах и кассах банка, а также в банкоматах других банков – 150 000 рублей, в кассах других банков – без ограничений, а в месяц можно снять сумму, большую в 10 раз.

Привлекательной она является благодаря «возврату» до 20% от суммы покупок в виде бонусов (бонусная программа «Спасибо»). Предложение предусматривает также наличие следующих функций:

- бесконтактные платежи – покупки совершаются в одно касание без ввода пин-кода;

- Android Pay и Apple Pay — оплата покупок посредством смартфона;

- круглосуточный доступ к банку, при условии наличия мобильного приложения «Сбербанк Онлайн».

К недостаткам банка можно отнести тот факт, что услуга «Мобильный банк» бесплатна только в экономном пакете (без sms-информирования), а в полном пакете – только первые два месяца.

Сбербанк выпускает также «Молодежную карту 7+» для детей с 7 до 14 лет, которая представляет собой дополнительную к счету родителей, выпущенную на имя ребенка, и является прекрасной альтернативой наличным денежным средствам. В этом случае родители имеют возможность контролировать все операции, производимые ребенком, с помощью личного кабинета на сайте банка.

Можно ли иметь 2 «Молодежные карты» Сбербанка

Политика банка предусматривает предоставление каждому клиенту только 1 карточки одного вида. Соответственно, в Сбербанке можно получить только 1 карту «Молодежная». Дополнительная карта к уже имеющейся также не эмитируется.

«Молодежная карта» Сбербанка за границей

Данный продукт банка легко возьмут к оплате за границей

При этом важно понимать, что, поскольку счет карточки открыт лишь в рублях, при расчете зарубежом произведут конвертацию в национальную валюту страны пребывания.. Банкоматы иностранных компаний при совершении операций удерживают комиссию

Она достигает 3%, но минимум 5-13 евро или долларов США, а получение наличности обойдется еще в 1-2%.

Банкоматы иностранных компаний при совершении операций удерживают комиссию. Она достигает 3%, но минимум 5-13 евро или долларов США, а получение наличности обойдется еще в 1-2%.

Бонусы «Спасибо» начисляются и при расчете за границей: 0,5% от суммы с учетом курса.

Альтернативные детские карточки

Другие банки тоже выпускают карты. Но они не были включены в основной рейтинг, так как это виртуальные карты (не имеют пластикового носителя).

- СберКидс. Крупнейший банк России Сбербанк не мог остаться в стороне и не попытаться внести что-то свое в мир детских карт.

- Детская карта Ак Барс банка. Карта сочетает в себе сразу три функции, о которых поговорим далее в статье.

- Детская карта Почта банка. Банк от всем известной Почты России, появившийся только в 2016 году. Это относительно недавно по сравнению с другими банками, поэтому Почту банк можно назвать самым молодым в нашем списке.

SberKids от Сбербанка

Выпустить карту легко: достаточно зайти в приложение Сбербанк Онлайн, и в каталоге найти карту СберКидс. У Сбера также имеется мобильное приложение, удобное для использования, в котором дети точно разберутся. И оно понадобится для того, чтобы активировать карту после действий родителя. Сделать это можно, отсканировав код, отразившийся на экране родительского телефона.

Пользоваться картой от Сбербанка ребенок сможет сразу, как только приложения уведомят вас об окончании операции. Но чтобы пользоваться ей в магазинах в оффлайн-режиме, нужно будет оформить ее в Wallet или Google Pay в зависимости от ОС телефона. Почему обязательно надо это сделать?

Дело в том, что СберКидс не предполагает выпуск пластика, а это значит, что карта виртуальная. Она будет находится у ребенка в телефоне, а точнее – в его приложении от Сбербанка. Современные технологии позволяют это сделать: наверняка вы видели, как человек в очереди оплачивает покупки в магазине, всего лишь коснувшись телефоном терминала. Такой же принцип будет работать и с детской картой Сбера. Удобно это или нет – решать вам.

Нельзя пополнять счет наличными средствами, только с карты самого банка на счет ребенка, и с этим могут возникнуть трудности. Снимать наличку с виртуальной детской карты тоже нельзя.

У Сбера так же много бонусов от самого банка, как и у его партнеров. Поскольку это крупный банк, то и партнеров у него очень много.

- сам Сбер обещает 0, 5% от суммы покупки

- за покупки у партнеров – до 10%.

Оформление карты бесплатное, но обслуживание нет. Придется платить тридцать рублей каждый месяц, чтобы получать уведомления о пополнении и снятии средств с карты.

Отличительная функция СберКидс в том, что можно устанавливать лимиты, как ежедневные, так и ежемесячные. Но банк установил и свои ограничения:

- максимальный баланс карты составляет 15 тысяч рублей

- максимальный оборот за месяц – 40 тысяч рублей.

Также нельзя оплачивать покупки со средств виртуальной детской карты в иностранных магазинах, как и в оффлайн, так и в онлайн режиме.

Достоинства карты СберКидс:

- наличие мобильного приложения

- есть многочисленные бонусы от партнеров банка

- ребенок осваивает современные технологии

- карту украсть нельзя, поскольку она не подразумевает собой выпуск пластика. Украв телефон, похититель также не сможет ничего сделать с денежными средствами, т. к. на приложении стоит пароль.

- легкое оформление. Не нужно будет ехать в отделение банка или вызывать на дом курьера, потому что доставлять нечего: все находится в мобильном приложении у вас и у ребенка.

- функция установления лимитов на внесение и трату средств

Детская карта Ак Барс банка

Карта сочетает в себе сразу три функции:

- пропуск в школу

- платежи

- проездной (но только для Казани, Зеленодольска, Нижнекамска, Альметьевска, Набережные Челны)

У карты от данного банка два комплекта. Первый – для школьников начальной школы, а второй – с пятого по одиннадцатый класс, то есть для учащихся средней и старшей школ. Их условия лишь незначительно различаются.

Плюсы карты:

- широкий спектр услуг: платежи, проездной и пропуск в общеобразовательное учреждение

- быстрое пополнение карты, в большинстве случаев – без комиссии

- возможность оплаты покупки как с помошью смартфона, так и пластиковой карты

Детская карта Почта банка

Этот банк, как и Сбербанк, выпустил только виртуальную карту, которая не имеет пластика. Карта очень удобна в использовании как родителем, так и ребенком. Все операции с ней будут бесплатными, единственное – перевыпуск карты будет стоить 50 рублей. Но и эту сумму платить не придется, если истек срок карты в 36 месяцев или договор был расторгнут по инициативе банка.

Стоит проверить, поддерживает ли детское устройство NFC – технологию бесконтактной оплаты. Если нет, то лучше будет рассмотреть другую карту, ведь смысл виртуальной утрачивается, поскольку функционал сокращается в разы.

Преимущества:

- Пополнение счета без комиссии с любого банкомата или других карт

- Возможно снятие наличных денег, тоже без взятия комиссии

- Бесплатные уведомления о финансовых операциях

- Возможность оплаты в иностранных магазинах