Ипотечный калькулятор с дополнительным платежами онлайн

Содержание:

- Популярные вопросы по вкладам

- Как быстрее рассчитаться с банком за кредит

- Платежи и проценты по кредиту

- Как внести платежи по ипотеке?

- Как рассчитать досрочное погашение с помощью калькулятора

- Особенности досрочного погашения кредита

- Результаты.

- Популярные вопросы по калькулятору

- Зачем использовать кредитный калькулятор

- Кредитный калькулятор: преимущества и недостатки

- Досрочный возврат ипотечного кредита

- Расчет аннуитетных платежей по кредиту в Excel

- Расчёт срока кредита с помощью кредитного калькулятора

- Преимущества досрочного погашения ипотеки

- Процедура подсчета

Популярные вопросы по вкладам

Как рассчитать проценты по вкладу в банке?

Для расчета нужно сумму вклада умножить на число дней, в течение которого был открыт вклад, умножить на ставку по депозиту, деленную на 100%. Полученную сумму нужно разделить на число дней в году(365 или 366). Проще воспользоваться универсальным калькулятором вкладов на нашем сайте.

Что такое процентная ставка по вкладу

Процентная ставка по вкладу — это число, которое определяет доходность вклада. Чем она выше, тем больше доходность. Различают простую и эффективную ставку по вкладу. Ставка по вкладам зависит от ключевой ставки ЦБ.

Что такое капитализация процентов по вкладу?

Капитализация процентов по вкладу — это плюсование процентов, которые начислены за каждый период, к сумме вклада. К примеру, вы положили вклад на 1000 р и получили через месяц доход 10 р, эти 10 рублей плюсуются к сумме вклада — 1000 + 10 = 1010.

На новую сумму вклада начисляются проценты. Значит в следующем месяце вы получите больше.

Что значит проценты не капитализируются?

Проценты не капитализируются — это значит проценты не прибавляются к сумме вклада каждый месяц. Обычно они выплачиваются на определенный счет в виде дохода. Их можно снимать и пользоваться этими деньгами. С одной строны это хорошо, сразу получаешь доход. С другой — плохо, т.к. доход по вкладу не растет

Как быстрее рассчитаться с банком за кредит

В помощь заемщику предусмотрены различные субсидии — материнский капитал, налоговый вычет, помощь молодым специалистам. Они идут на покрытие основного долга и позволяют быстрее рассчитаться с банком. Кроме того, калькулятор учитывает такую возможность, как досрочное погашение кредита.

В специальные графы внесите дату, сумму и тип платежа. Досрочно погашать долг можно 2-мя основными способами:

- Уменьшать срок кредитования при сохранении установленных месячных платежей;

- Уменьшать размер месячного взноса при сохранении установленного периода кредитования.

Отдельное поле предусмотрено для указания периодичности внесения платежа. Погашать заем можно единовременно или через равные промежутки времени (ежемесячно, раз в 2 месяца, раз в полгода и т. д.).

Платежи и проценты по кредиту

Тип платежа соискатель выбирает сам, исходя из периодичности и размера личных финансовых поступлений. Аннуитетные и дифференцированные выплаты имеют существенные отличия, которые определяют их достоинства и недостатки.

Аннуитетный

Клиент совершает фиксированные ежемесячные взносы, первая часть которых идёт на погашение процентов по договору, вторая – уменьшает тело кредита. Проценты начисляются на фактическую сумму долга, а она с каждым периодом уменьшается, в последующих выплатах соотношение частей будет изменяться. При этом сумма основного платежа останется неизменной.

Кредитный калькулятор при выборе аннуитета по заданным соискателем параметрам рассчитывает:

- Процентную ставку за платёжный период, чаще всего это 1 месяц (ПСМ). Вычисляется следующим образом: ПСГ/100/12 (количество месяцев в году).

- Коэффициент аннуитета (КА) по формуле, где * — степень, равная общему количеству платежей:

ПСМ x (1 + ПСМ) *

(1 + ПСМ) * — 1

- Сумму аннуитетного платежа (АП), которая равна: ОД x КА.

- Проценты (СП) по формуле, где СЗ – размер фактической задолженности, которая в первом взносе всегда равна ОД: СЗ x ПСМ.

- Их долю (ДСП): АП – СП.

- Долю погашения ОД (ДОД): АП – ДСП.

Анализ расчётов, диаграммы и графика онлайн-сервиса Сбербанка покажет, что аннуитетный тип наиболее выгоден для финансового учреждения (переплата выше, чем при дифференцированном). Но он удобен для клиентов, которые получают стабильный фиксированный доход.

Дифференцированный

На практике данный тип платежей применяется для ипотечных кредитов, но нередко банки используют его для потребительских программ. Главное отличие – стабильное уменьшение суммы ежемесячного платежа на протяжении всего срока действия договора. Основная финансовая нагрузка приходится на первые месяцы. Доля погашения ОД остаётся фиксированной для каждого периода, а размер процентов уменьшается.

Алгоритм расчёта параметров кредита с дифференцированным типом выплат для онлайн-калькулятора выглядит проще и состоит из вычислений:

- Доли платежей, ежемесячно погашающих ОД – соотношение ОД и количества периодов срока кредитования (количество месяцев).

- Доли процентов: произведение фактического ОД на ПСМ.

- Размер дифференцированного платежа (ДП) для каждого периода: сумма доли процентов и ОД.

Проценты так же начисляются на остаток ОД, то есть их сумма становится меньше с каждым периодом.

Анализ результатов кредитного калькулятора покажет, что при строгом соблюдении графика выплат, дифференцированный тип предпочтительнее для некоторых клиентов, так как уменьшает переплату по продукту.

С помощью формул, соискатель может провести все расчёты по кредиту самостоятельно, но проще доверить эту работу кредитному калькулятору.

Как внести платежи по ипотеке?

- Безналичный перевод денежных средств, осуществляемый через бухгалтерию работодателя. Этот вариант требует оформления двух поручений на списание денег. Первая бумага даст возможность бухгалтеру предприятия списывать часть зарплаты и перечислять её на банковский счёт. Второй документ подписывается в банке. Он даёт право кредитной организации снимать деньги в счёт оплаты ипотеки;

- Оплата кредита пластиковой картой Сбербанка. Заёмщик подтверждает своё согласие на списание денежных средств с карточного счёта. После этого необходимая сумма будет списываться банком в автоматическом режиме;

- Перечисление средств с депозита, открытого в Сбербанке. Клиент должен подписать специальное соглашение к договору банковского вклада. После этой процедуры требуемая сумма будет периодически списываться со счёта;

- Внесение наличных денежных средств в кассу банка;

- Перевод средств при помощи информационно-платёжных терминалов, оснащённых депозитным модулем (требуется подписание договора о комплексном банковском обслуживании).

- Граждане, использующие Мобильный банк, смогут совершать транзакции, используя свой смартфон. Оплата ипотечного взноса происходит по следующему алгоритму:

- Войдите в систему «Сбербанк Онлайн»;

- Выберите вкладку «Мои автоплатежи»;

- Включите опцию «Подключить автоплатёж»;

- Введите номер счёта получателя и настройте периодичность автоплатежа;

- Нажмите кнопку «Подтвердить по смс» и введите полученный пароль в соответствующее поле.

Некоторые способы оплаты предполагают взимание комиссионного вознаграждения в пользу банка. Перед зачислением платежа необходимо уточнить у менеджера банка цену этой услуги и попросить подсчитать её размер.

Как рассчитать досрочное погашение с помощью калькулятора

Вне зависимости от того, берёте вы потребительский займ, ипотечный или любой другой, пользование программой позволяет заранее узнать размер регулярных платежей и начисляемого на них процента. Напомним, что рассчитать частичное досрочное погашение кредита поможет калькулятор. Его также рационально использовать после того, как банк выдал график, ведь не лишним будет убедиться в его правильности.

Для использования приложения достаточно владеть следующими данными:

- сумма займа, взятого у банка (или запланированная к получению);

- продолжительность кредитования;

- размер годовой процентной ставки;

- вид платежа (аннуитетный или дифференцированный).

Также пользователь указывает дату оформления и окончания выплат по кредиту. Просчитывая досрочный платеж по займу, необходимо отметить его и указать, когда планируется последний взнос. У погашения задолженности ранее указанного срока есть преимущество – сокращение процентной переплаты при оформлении дифференцированного займа. Не забывайте, выплатить кредитную сумму раньше срока можно двумя способами: сокращением размера выплат или срока кредитования.

Особенности досрочного погашения кредита

- Финансовая организация не вправе отказать заемщику в досрочном погашении кредита и эта возможность указана в статье 810 Гражданского кодекса РФ. Тем не менее банк необходимо уведомить о преждевременном внесении суммы не ранее чем за 30 дней, если в кредитном договоре не прописаны иные условия. В противном случае банк может отказать или пойти на встречу, но потребовать плату (комиссию) за внеплановое оказание услуг.

- Большинство заемщиков думает, что погашение долга перед банком ранее запланированного срока всегда выгодно, однако это не так. Поскольку уровень инфляции в стране достаточно высокий, деньги со временем значительно обесцениваются и рубль сегодня, не равен рублю через 10-15 лет, таким образом инфляция зачастую «съедает» ставку по кредиту. Однако это утверждение актуально только для заемщиков со стабильной «белой» зарплатой, которая также индексируется из года в год.

- Гасить кредит выгоднее многочисленными малыми суммами в первой половине срока, а не одной большой ближе к концу периода. Проценты выплачиваются в основном в начале срока и чем больше сумма остатка тем больше начисляется процентов, соответственно, чем позже начнут вносится средства в счет досрочки, тем незначительнее будет общая экономия.

- Многократное преждевременное погашение разных кредитов, особенно в короткие сроки (через полгода-год после получения), может привести к снижению персонального рейтинга заемщика по причине ненадежности. Банку выгодно сотрудничество на длительный период, таким образом он обеспечивает себе постоянный и прогнозируемый денежный поток.

- Досрочный платеж не всегда стоит вносить, как только появились лишние деньги. Некоторые банки учитывают преждевременные взносы меньше суммы ежемесячного долга в счет погашения процентов с соответственным снижением регулярного платежа в этом месяце. Рекомендуется уточнить подробности погашения в банке, вносить досрочку в день ежемесячного платежа или переводить сумму, превышающую этот платеж.

- При долгосрочных кредитах и при наличии высокой вероятности их досрочного погашения необходимо оформлять страховку на каждый год отдельно, а не на весь срок сразу. В противном случае переплату за лишние месяцы/годы страхования беспроблемно смогут получить лишь заемщики с договорами от 1 сентября 2020 года, а все остальные только через суд.

- Досрочное погашение кредита в счет уменьшения срока в большинстве случаев более выгодно по причине экономии на переплатах по процентам. Досрочное погашение в счет ежемесячного платежа удобно только при необходимости ослабления долгового бремени.

Используйте онлайн-калькулятор досрочного погашения, чтобы узнать на сколько уменьшится сумма ежемесячных платежей и срок кредитования при оплате кредита раньше установленного срока без визита в банк.

Кредитный калькулятор с досрочным погашением предоставлен сайтом calcus.ru

Результаты.

Ближайший платеж 3 466.5 рублей Суббота дд.мм.уууу

Это будет выходной день, рекомендуем оплатить заранее

Смотреть на графике платежей

Нужно выплатить 124 721.82

Сумма кредита

100 000 руб.

Проценты

24 721.82 руб.

Показать подробно

Переплата по кредиту —

Уже выплатили процентов

—

Осталось

—

Остаток долга ХХХ руб.

Уже выплатили

21 000 руб. (35%)

Осталось

31 000 руб. (65%)

Внесли для досрочного погашения

21 000 руб.

Сэкономлено при досрочках

21 000 руб.

Дата последнего платежа дд.мм.уууу, осталось платить УУ месяцев

-ХХ мес. по сравнению с начальным сроком

Комиссии и страховки

Комиссия

21 000 руб.

Страховка

31 000 руб.

Среднемесячный платеж(для расчета ПДН)

Считать ПДН

Возможный налоговый вычет 16 213.84 руб.

Считать подробно

Прогноз досрочного погашения

Считать прогноз

Популярные вопросы по калькулятору

Можно ли в калькуляторе менять ставку по кредиту?

Да, изменение ставки возможно. Для этого добавьте досрочное погашение с типом «Изменение ставки». Новая ставка будет действовать обычно с ближайшей даты очередного платежа

Можно ли внести ежемесячные досрочные погашения?

Да, такое возможно. Нужно добавить досрочное погашение с типом «Ежемесячное уменьшение срока» или суммы. Каждый месяц в дату, указанную при добавлении гашения будет добавляться досрочка на заданную сумму.

Возможен ли расчет досрочки с материнским капиталом?

Досрочное погашение материнским капиталом ничем не отличается от обычного досрочного погашения. Нужно указать дату внесения и сумму материнского капитала. В случае Сбербанка если капитал внесен не в дату очередного платежа, то часть капитала пойдет на погашение процентов.

Зачем использовать кредитный калькулятор

Главная задача онлайн-приложения: проведение подсчёта ежемесячных платежей, состоящих из двух частей – основной задолженности и начисленных на неё процентов. Кроме того, в онлайне можно рассчитать каким окажется размер переплаты в конце срока кредитования.

Если клиент банка при оформлении ипотеки изначально планировал выплачивать кредит досрочно, ему выгоднее сокращать сумму основного долга, нежели срок. Это позволит существенно сократить ежемесячный платеж и переплату по кредиту. Кредитный калькулятор с частичным досрочным погашением наглядно продемонстрирует выгоду, а также поможет сравнить оба варианта ЧДП друг с другом, выявить плюсы и минусы.

Кредитный калькулятор: преимущества и недостатки

Использование кредитных калькуляторов имеет положительные и отрицательные стороны. Так, к плюсам можно отнести:

- возможность для заемщика рассчитать стоимость кредитного обязательства;

- возможность сравнить предложения сразу нескольких банков или микрофинансовых организаций;

- сэкономить свое личное время, так как не будет необходимости идти в кредитную организацию, стоять в очереди или разговаривать с менеджером.

Минусом кредитного калькулятора онлайн является то, что все-таки в большинстве случаев его расчеты являются примерными, ведь во время расчетов берется во внимание приблизительный размер процентной ставки, а также график платежей, который может быть изменен после обработки личных данных, кредитной истории и размера доходов заемщика. Также при расчетах банковских кредитов практически никогда не учитывается оплата страховки, процент за обналичивание денежных средств, а также элементарное – количество дней в месяце, которое может отличаться

Именно поэтому, в случае, если клиент определился с выбором кредитной организации, уже позднее все расчеты лучше совершать непосредственно в отделении банка, а также внимательно читать кредитный договор

Также при расчетах банковских кредитов практически никогда не учитывается оплата страховки, процент за обналичивание денежных средств, а также элементарное – количество дней в месяце, которое может отличаться. Именно поэтому, в случае, если клиент определился с выбором кредитной организации, уже позднее все расчеты лучше совершать непосредственно в отделении банка, а также внимательно читать кредитный договор.

Кредитный калькулятор предоставлен сайтом calcus.ru

Досрочный возврат ипотечного кредита

Жилищный заём — это крупный кредит, продолжительность которого может доходить до тридцати лет. Всё это время заёмщик подвергается сильному психологическому давлению. В случае потери работы и возникновения форс-мажорных обстоятельств человек остаётся один на один с миллионным долгом. Постоянный стресс испытывает не только контрагент банка, но и созаёмщики, которые несут солидарную ответственность за своевременный возврат задолженности.

Контрагенты стремятся найти дополнительные источники дохода (вторая работа, ценные бумаги, авторские гонорары и др.), которые дадут возможность досрочно вернуть ссуду. Самостоятельные расчёты показывают, что ранний возврат кредита даёт возможность значительно снизить стоимость заёмных денег.

Внеплановое погашение обязательств осуществляется без предварительного уведомления сотрудников банка. Заёмщик обязан составить заявление и отнести его в офис кредитной организации. В документе указывается сумма и реквизиты счёта, с которого будут перечисляться деньги (на счёте должно быть необходимое количество средств).

Объём досрочного платежа не ограничен. Проценты при досрочном погашении платятся за фактическое время пользования ссудой. Комиссия за зачисление средств не взимается. Дата исполнения заявления может приходиться как на рабочий, так и на выходной день. Допускается неполное досрочное погашение ипотечного кредита. Оно осуществляется за счёт сокращения размера аннуитета или уменьшения срока кредита.

Пользователи системы «Сбербанк Онлайн» вносят деньги на счёт в дистанционном режиме. Для этого нужно войти в свой аккаунт и активировать профильную функцию. Далее необходимо включить онлайн-калькулятор и определить размер платежа. После того как кредит будет полностью погашен, заёмщику предстоит взять бумагу об отсутствии задолженности. Далее необходимо закрыть ипотечный счёт и снять обременение с залогового жилья.

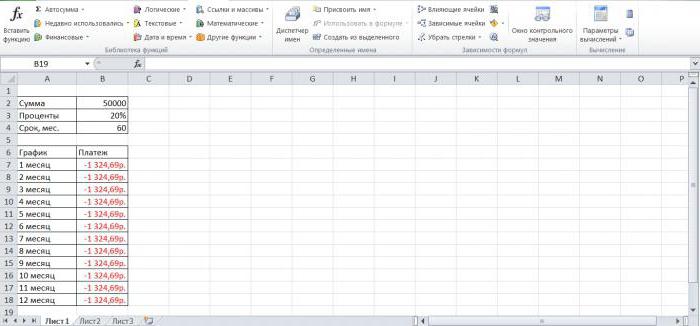

Расчет аннуитетных платежей по кредиту в Excel

За вычисление аннуитета в Excel отвечает функция ПЛТ. Принцип вычисления в общем виде заключается в выполнении следующих шагов:

- Составить исходную таблицу данных.

- Построить график погашения долга для каждого месяца.

- Выделить первую ячейку в столбике «Платежи по кредиту» и ввести формулу расчета «ПЛТ ($В3/12;$В$4;$В$2)».

- Получившееся значение растянуть для всех столбцов таблички.

Результат работы функции ПЛТ

Результат работы функции ПЛТ

Расчет в MS Excel погашение основной суммы долга

Аннуитетные платежи должны вноситься ежемесячно определенными суммами. Причем процентная ставка не изменяется.

Вычисление остатка суммы основного долга (при БС=0, тип=0)

Предположим, что кредит на 100000 рублей берется на 10 лет под 9%. Необходимо рассчитать сумму основного долга в 1 месяце 3-го года. Решение:

- Составить таблицу данных и вычислить ежемесячный платеж по приведенной выше формуле ПС.

- Рассчитать долю платежа, необходимую для погашения части долга, по формуле «=-ПМТ-(ПС-ПС1)*ставка=-ПМТ-(ПС +ПМТ+ПС*ставка)».

- Посчитать сумму основного долга за 120 периодов по известной формуле.

- Используя оператор ПРПЛТ найти количество процентов, выплаченных за 25 месяц.

- Проверить результат.

Вычисление суммы основного долга, которая была выплачена в промежутке между двумя периодами

Такой расчет лучше сделать простым способом. Нужно использовать следующие формулы для вычисления суммы в промежутке за два периода:

- =«-БС(ставка; кон_период; плт; ; ) /(1+тип *ставка)».

- = «+ БС(ставка; нач_период-1; плт; ; ) /ЕСЛИ(нач_период =1;1; 1+тип *ставка)».

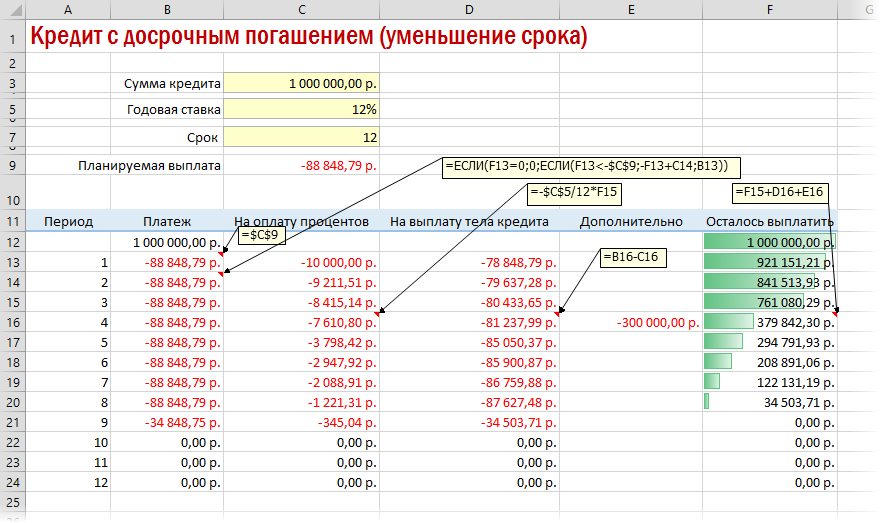

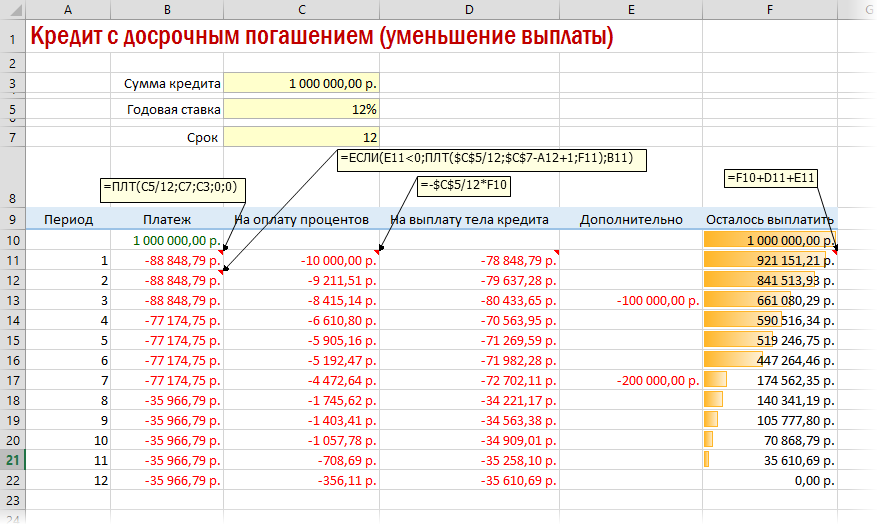

Досрочное погашение с уменьшением срока или выплаты

Если потребуется уменьшить срок кредитования, то придется производить дополнительные вычисления с помощью оператора ЕСЛИ. Так можно будет контролировать нулевой баланс, который не должен быть достигнут раньше окончания сроков выплаты.

Досрочное погашение с уменьшением срока

Досрочное погашение с уменьшением срока

Чтобы снизить выплаты, нужно пересчитывать взнос за каждый предыдущий месяц.

Уменьшение выплат кредитования

Уменьшение выплат кредитования

Кредитный калькулятор с нерегулярными выплатами

Есть несколько вариантов аннуитета, когда заемщик может вносить нефиксированные суммы в любой день месяца. В такой ситуации остаток долга и проценты считаются за каждый день. При этом в Экселе надо:

- Ввести числа месяца, по которым вносятся платежи, и указать их количество.

- Проконтролировать отрицательные и положительные суммы. Отрицательные предпочтительнее.

- Посчитать дни между двумя датами, в которые вносились деньги.

В Excel можно быстро посчитать размер регулярных выплат при условии, что уже накопилась фиксированная сумма. Данное действие выполняется с использованием функции ПЛТ после составления исходной таблицы.

Расчёт срока кредита с помощью кредитного калькулятора

Чтобы рассчитать кредит с помощью кредитного калькулятора достаточно ввести необходимые параметры, и тогда программа посчитает всё сама. Отметим, что при дифференцированной схеме погашения оптимальный срок кредита посчитать значительно проще, чем про аннуитетной. Во втором случае, не задумываясь, отправляйтесь к специалисту.

При обращении в банк за информацией по кредиту, лучше пользоваться онлайн-калькулятором, находящимся на официальной странице банка. Это поможет наиболее точно определить Ваши кредитные условия и рассчитать срок погашения кредита. Некоторые виды кредитов имеют фиксированную процентную ставку, в этом случае поле процентной ставки в интерфейсе кредитного калькулятора будет изначально заполнено, и расчёт будет производиться с учётом этих данных.

Для проверки корректности графика ежемесячного платежа предоставляемого банком, лучше генерировать график платежей на нашем сайте. Это позволит убедиться в том, что Вас не обманывают.

Введите все базовые значения, включая изменяемую процентную ставку (если предоставляется), вид платежа и даже досрочное погашение кредита. Мы вводим базовые значения для примера.

При производимом расчёте Вы получаете полный график платежей и сможете легко сравнить его с графиком, представленным банком. Распечатайте, сохраните или отправьте график ежемесячных платежей на электронную почту. Поделитесь ссылкой с родственниками, если это необходимо.

Вся необходимая информация для того, чтобы самостоятельно рассчитывать сроки, суммы, ежемесячные платежи содержится в кредитном договоре:

- общая сумма кредита с процентами;

- годовая ставка по кредиту;

- сумма ежемесячного платежа;

- ежемесячные или единоразовые комиссии

Некоторые кредитные калькуляторы рассчитаны на учёт дополнительных условий при расчёте срока кредита, например, схему погашения или социальную категорию заёмщика.

Преимущества досрочного погашения ипотеки

Какие есть преимущества в досрочном погашении:

Значительное снижение общей суммы переплаты по кредиту. Досрочно погасить кредит можно при условии, что вы будете каждый месяц перечислять банку в несколько раз больше финансовых средств, чем прописано у вас в кредитном договоре. Таким образом, вы сможете в 2-3 раза быстрее закрыть кредит и не платить проценты, которые набегают за каждый месяц пользования кредитными средствами.

Вы сможете быстрее закрыть задолженность перед банком и стать полноправным владельцем недвижимости, на покупку которой оформлялся займ. То есть, вы получаете все права на объект недвижимости: право дарения, обмена, передачи по наследству и тд

Обратите внимание на то, что пока вы не оплатили ипотечный займ полностью, права на недвижимость принадлежать банку, и если вы не будете вовремя вносить платежи, банк имеет право отобрать у вас жилье и распорядится им по своему усмотрению.

Наиболее эффективным является предварительное погашение кредита при следующих условиях:

- Ваш реальный доход превышает в несколько раз сумму, указанную в документах, подтверждающих вашу платежеспособность, которые вы предоставляли банку для получения ипотеки. К примеру, если ваш доход равен 40 тысяч рублей ежемесячно, вы можете оплачивать половину общей суммы в счет погашения кредита (по закону). Но, если у вас неофициальная зарплата больше, и вы получаете не 40, а 60 тысяч рублей в месяц на руки, вы сможете выплачивать банку 30 тысяч. Таким образом, вы быстрее закроете свой долг.

- У вас есть дополнительный источник заработка, к примеру, подработка, свой бизнес, доход от сдачи в аренду недвижимости и др. С помощью этих средств, вы также сможете быстрее закрыть жилищный кредит. Все дополнительные доходы можно и нужно использовать в качестве средств, направленных на погашение кредита. Так, вы сможете за короткое время распрощаться с долговыми обязательствами и получить недвижимость в свое полное распоряжение.

- Вы получили внеплановые деньги. Часто бывает, что начальство на работе поощряет сотрудников премиями и надбавками за хорошую работу. Если вы получили премию, ее также можно использовать в счет оплаты кредита.

Процедура подсчета

Чтобы рассчитать необходимые параметры достаточно найти кредитный калькулятор и задать необходимые параметры. После определения необходимых показателей можно написать заявление или сформировать заявку на досрочное погашение. Также при необходимости можно просчитать альтернативные варианты платежей, чтобы определить оптимальный.

В зависимости от необходимого параметра можно сделать одновременно несколько подсчетов. В этом и преимущество кредитного калькулятора – он позволяет самостоятельно определить оптимальный вариант внесенного платежа, минимизируя переплаты. Также для этого вовсе не нужно каждый раз обращаться в офис банка – все можно сделать самому. С помощью программы можно определить:

- Размер остатка задолженности окончательной или после внесения определенных средств на погашение кредитного договора.

- Необходимый платеж, который нужно внести на счет, чтобы уменьшить ежемесячный платеж до желаемого размера.

- Выбрать оптимальный вариант, по которому переплата будет минимальной. Для этого после указания размера вносимых средств нужно просчитать размер переплат при уменьшении размера ежемесячного платежа, а также при сокращении срока кредитования (на условии внесения точно такого же платежа на счет).

Кредитный калькулятор очень удобен для клиентов банка, а также потенциальных заёмщиков. Он позволяет не только выбрать оптимальный формат займа, оценив различные варианты размеров платежей, сроков кредитования и переплат за пользование средствами банка в это время. Также заёмщик может оценить остаток суммы задолженности на текущий момент, рассчитать переплату при закрытии задолженности полностью или частично в указанный период

Но чтобы результат расчетов был максимально точным, очень важно правильно использовать программу и указывать точные параметры займа. При этом надо понимать, что результаты таких подсчетов носят информационный характер, а для точного погашения лучше уточнить информацию у работника банка, чтобы в дальнейшем избежать недоразумений с кредитным договором