Самые выгодные карты сбербанка

Содержание:

- Классические карты на все случаи жизни

- Как оформить карту

- Какую карту от СберБанка выбрать для накоплений в 2021 году?

- С чего начать. Дебетовая или кредитная

- Карты Сбербанка

- Для пенсионеров

- Стоимость обслуживания дебетовой карты

- Бесплатные карты Сбербанка

- Какую дебетовую карту Сбербанка выбрать?

- Газпромбанк / Умная карта

- Разновидности классических платежных карт Сбербанка

- Особенности пенсионных продуктов

- Кэшбэк по Молодежной карте Сбербанка

- Общие характеристики дебетовых карт Сбербанка

- Достоинства:

- Привилегии MasterCard:

- Привилегии VISA:

- Какую дебетовую карту Сбербанка выбрать?

- Классическая дебетовая карта с дизайном от Сбербанка

- Золотая дебетовая карта Сбербанка

- Кэшбэк по Золотой карте

- Обналичивание по Золотой карте

- Дебетовая карта с большими бонусами от Сбербанка

- Кэшбэк по карте С большими бонусами

- Обналичивание

- Молодежная карта от Сбербанка

- Кэшбэк по Молодежной карте Сбербанка

- Общие характеристики дебетовых карт Сбербанка

- Достоинства:

- Привилегии MasterCard:

- Привилегии VISA:

- Какую дебетовую карту Сбербанка выбрать?

- Райффайзен Банк / #всесразу

- Пользование картой

- Заключение

Классические карты на все случаи жизни

Клиенту банка доступен универсальный инструмент – классические дебетовые карты. Это выбор тех, кто ищет комфортные условия сочетания цены и качества. Выпуск осуществляется в рамках платежных систем Visa, MasterCard, МИР. Оформление доступно лицам от 14 лет, постоянно или временно зарегистрированным на территории РФ.

Их можно использовать, как для перечисления заработной платы (предоставив реквизиты счета бухгалтерии работодателя), так и безналичных покупок или снятия наличных. Высокий уровень защиты данных позволяет без угроз для безопасности приобретать товары через Интернет. Могут быть привязаны к электронному кошельку Яндекс. Деньги. За каждую покупку начисляется 0,5-20% от ее стоимости. Баллы можно тратить в магазинах партнеров, из расчета 1 балл = 1 рубль. Также, держателям доступен бесплатный сервис Копилка. С его помощью можно накапливать денежные средства, откладывая установленный процент от дохода, расхода, либо фиксированную сумму. Средства будут переведены автоматически, дополнительных действий не требуется.

MasterCard Standard / Visa Classic

750 р. зы 1-ый год

450р. со 2-го года

индивидуальный дизайн за 500 р.

Как оформить карту

Оформить карту можно, посетив представительство банка или онлайн на сайте. Первый вариант удобен тем, что сотрудник кредитной компании сможет проконсультировать пользователя, ответить на его вопросы, поможет выбрать подходящий продукт. При оформлении моментальной карты, ее можно будет сразу получить. Для получения кредитной карты новому заемщику, необходимо подавать заявление в представительстве кредитной компании.

Второй способ дистанционный, клиенту не потребуется посещать офис банка, оформить заявку можно в любое удобное время на сайте кредитной компании.

Порядок оформления дебетовой карты:

- Открыть сайт sberbank.ru;

- Перейти в раздел «Карты» и выбрать дебетовые или кредитные карты;

- Изучить условия пользования картами, тарифы, ознакомиться с ответами на популярные вопросы и выбрать карту, нажав вкладку «Подробнее»;

- Чтобы оформить карточку, надо перейти в «Заказать онлайн»;

- Заполнить заявку. При заказе дебетовой карты заявка заполняется на сайте банка, потребуются личные данные пользователя, паспортные сведения;

- Далее заявка отправляется в банк;

- После готовности карты должно прийти на телефон соответствующее уведомление.

Клиенты, зарегистрированные в системе онлайн-банкинга, смогут также оформить дебетовую карту в личном кабинете, в мобильном приложении в разделе «Карты».

Заказ кредитной карты онлайн возможен для зарегистрированных пользователей в системе Сбербанк Онлайн или в мобильном приложении.

Порядок действий:

- В разделе «Карты» выбрать «Кредитные карты»;

- Из предлагаемого перечня выбрать карту с наиболее удобными условиями;

- После выбора нажимается «Оформить онлайн»;

- Осуществляется переход в Сбербанк онлайн, где надо авторизоваться в личном кабинете;

- Открыть раздел «Карты»;

- Нажать «Заказать кредитную карту»;

- Заполняется заявка: выбирается тип платежной системы, валюта счета, вводится необходимый кредитный лимит, данные на получателя, контактная информация, адрес получения карты и т. д.;

- Заявка отправляется на рассмотрение;

- Предварительное решение по кредитной карте можно получить в этом случае за несколько минут, но для окончательного потребуется представить в банк оригиналы требуемых документов.

Срок рассмотрения заявок не зависит от выбранного способа. По дебетовым картам заявки одобряются в день получения, по кредитным – зависит от типа карточки и характеристики заемщика.

Какую карту от СберБанка выбрать для накоплений в 2021 году?

Откладывать деньги может не каждый и некоторым удобно когда средства лежат на карте, ведь тогда они не тратятся так быстро. Накопительные карты от СберБанка дают возможность клиентам не только сохранить свой капитал, но и приумножить его. Отличие накопительной дебетовой карты от обычной заключается в том, что банк начисляет процент за средства, которые клиент не использовал и сохранил на счету. Процент начисления может быть разный и зависит от условий карты: как правило, это от 3% до 10%.

Примечание! Открытие накопительной карты в СберБанке бесплатно, а также за нее не взимается годовое обслуживание. Но только при условии, что карта находится на платежной системе МАЭСТРО

Также важно знать, что накопительными картами нельзя пользоваться заграницей

Открывая накопительную карту следует учитывать желания и возможности. Например, пенсионерам не надо даже думать или выбирать. Они могут просто оформить дебетовую Пенсионную карту МИР. Открыв такую карту пенсионер будет еще и получать 3,5% годовых; если не снимать деньги, то сумма получится приличная.

Дебетовые карты Сбербанка 2021

Дебетовые карты Сбербанка 2021

Для других граждан разработаны специальные программы заработка на депозитах. СберБанк предлагает такие виды карточных счетов:

- доверительный;

- сберегательный;

- накопительный;

- золотой.

Программы отличаются в основном размером процентной ставки. У некоторых карт она минимальная — 1%, а других около 14,5%. Процентная ставка зависит от суммы, которую готов положить на счет клиент, и сроков. Поэтому чем дольше деньги находятся на карте, тем больше будет процент.

Узнайте об ипотеке в Сбербанке в 2021 году.

С чего начать. Дебетовая или кредитная

Первым делом надо определиться, какая карта Сбербанка необходима – кредитная или дебетовая. Эти 2 типа карточных продуктов имеют существенные различия.

Кредитка предназначена для расчетов заемными деньгами, в пределах заранее одобренного банком лимита. При погашении задолженности кредитный лимит автоматически восстанавливается и им можно опять пользоваться. Возобновление лимита возможно неограниченное число раз без дополнительного согласования.

За использование заемных денег по кредитной карте начисляются проценты. Но их можно не платить, если погашать задолженность до конца льготного периода и соблюдать правила пользования им. Подробнее об условиях кредитных карт можно прочитать в отдельной статье – «Какой процент установлен по кредитной карте Сбербанка: годовые ставки и условия».

Кредитку рекомендуется выбрать в следующих случаях:

- Надо делать покупки за счет заемных средств, например, при задержке заработной платы или в других сложных финансовых ситуациях.

- Планируется размещать временно свободные средства под проценты на вкладе, накопительном счете, а в обычном режиме пользоваться деньгами банка, погашая долг до конца льготного периода.

- Необходимо создать положительную кредитную историю. Получить кредитку обычно проще, чем обычный потребительский кредит, а за счет льготного периода можно избежать процентов.

Дебетовые карточки предназначены для расчета деньгами клиента, уже находящимися на счете. Они могут быть внесены наличными, переводом или поступить в качестве выплаты заработной платы, пособия и т. д. Дебетовая карта Сбербанка не предусматривает расходов на оплату процентов по кредиту. Ее рекомендуется выбрать в следующих случаях:

- для получения зарплаты и других выплат;

- для совершения переводов;

- для снятия наличных и оплаты покупок своими деньгами.

Подробные условия по всем видам карт Сбербанка можно узнать в статье «Виды карт Сбербанка».

Карты Сбербанка

Все карты от Сбербанка делятся на кредитные и дебетовые продукты. В первом случае имеется возможность расходования кредитных средств, а в последнем – только собственных сбережений. Для пополнения дебетовой карты можно использовать банкоматы и терминалы, кассу. С нее можно совершать переводы и различные транзакции без ограничений. А вот кредитная карта имеет определенный лимит, больше которого нельзя снять. Оба инструмента позволяют снимать денежные средства, но в некоторых случаях с комиссией.

Самыми востребованными сейчас в Сбербанке считаются дебетовые карты с наличием кэшбэк.

Также карты можно разделить по принадлежности к конкретной платежной системе. На данный момент Виза и Мастеркард самые распространенные. Спорить о том, какая лучше, не имеет смысла, так как обе позволяют совершать аналогичные операции. В Российской Федерации оба пластика принимаются.

Основной разницей по приобретению конкретного пластика становится тариф. В каждом отдельном случае банк устанавливает индивидуальную тарификацию.

Все карты аналогичны по размеру и имеют магнитную полосу. Некоторые карты включают опцию пай пасс для оплаты товаров и услуг в одно касание. Такие опции несколько увеличивают стоимость производства.

Для пенсионеров

Хороший вариант для получения пенсии – Пенсионные карточки Сбербанк-Maestro или МИР. Лучше брать первую, т.к. МИР – чисто российская система, еще «сырая», да и действует только в России. Но учитывая, что банкам дано указание в 2017 довести количество карт МИР до 40 млн, можно предположить, что операционисты правдами и неправдами будут выдавать именно их.

Посмотрим, каковы преимущества пенсионных карт Сбербанка:

Еще плюс: в некоторых магазинах пенсионерам положены повышенные бонусы по программе «Спасибо». К примеру, в аптеках «36,6» держатели простых карточек получают бонусы в размере 2% от суммы чека, а по Пенсионной карте Сбербанк-Maestro – 3 %.

Стоимость обслуживания дебетовой карты

Количество выпускаемых Сбербанком дебетовых карт еще выше. На начало 2020 года оно составляет 18 пластиков. Кроме того, продолжают обслуживаться некоторые виды карточек, эмитированных ранее. Стоимость обслуживания наиболее популярных дебетовых карточных продуктов от Сбербанка приводится в таблице.

|

Вид дебетового пластика |

Годовое обслуживание |

|

|

В первый год |

В последующие годы |

|

|

С большими бонусами |

4 900 руб. |

4 900 руб. |

|

Сберкарта Тревел |

2 400 руб. |

2 400 руб. |

|

Мир Классическая |

750 руб. (дополнительная – 450 руб.) |

450 руб. (дополнительная – 300 руб.) |

|

Золотая |

3 000 руб. (доп. – 2 500 руб.) |

3 000 руб. (доп. – 2 500 руб.) |

|

Классическая и Классическая с дизайном на выбор |

750 руб. (доп. – 450 руб.) |

450 руб. (доп. – 300 руб.) |

|

Молодежная и Молодежная с дизайном на выбор |

150 руб. |

150 руб. |

|

Карта болельщика БК ЦСКА |

750 руб. (доп. – 450 руб.) |

450 руб. (доп. – 300 руб.) |

|

Пенсионная |

бесплатно |

бесплатно |

|

Аэрофлот Классическая |

900 руб. (доп. – 600 руб.) |

600 руб. (доп. – 450 руб.) |

|

Аэрофлот Золотая |

3 500 руб. (доп. – 3 000 руб.) |

3 500 руб. (доп. – 3 000 руб.) |

|

Аэрофлот Signature |

12 000 руб. (доп. – 2 500 руб.) |

12 000 руб. (доп. – 2 500 руб.) |

|

Visa Цифровая |

бесплатно |

Бесплатно |

|

Подари жизнь Классическая |

1 000 руб. (доп. – 450 руб.) |

450 руб. (доп. – 300 руб.) |

|

Подари жизнь Золотая |

4 000 руб. (доп. – 2 500 руб.) |

3 000 руб. (доп. – 2 500 руб.) |

|

Подари жизнь Платиновая |

15 000 руб. (доп. – 2 500 руб.) |

10 000 руб. (доп. – 2 500 руб.) |

|

Моментальная |

бесплатно |

бесплатно |

Бесплатные карты Сбербанка

Сбербанк стремится занимать лидирующее положение на рынке банковских услуг и привлечь к себе как можно больше клиентов. И это не удивительно, ведь от этого зависит его доход. Именно по этой причине, сегодня банк может похвастаться множеством пластиковых карт, годовое обслуживание которых не будет стоить их владельцам ничего. Давайте разбираться детальнее.

Социальная Maestro — это дебетовая бесплатная карта Сбербанка, предназначенная для обслуживания пенсионных счетов, пособий и компенсаций. Это отличная возможность помочь пенсионерам снизить финансовую нагрузку с и так невысокого ежемесячного бюджета. По сути, карта наделена всеми основными возможностями, которых будет вполне достаточно для удовлетворения нужд среднестатистического гражданина:

- снятие наличных возможно как в кассе, так и на банкомате;

- ее можно подключить к программе «спасибо»;

- предусмотрены скидки и бонусы от системы МастерКард;

- плата за обслуживание отсутствует;

- карта предусматривает получение дополнительного дохода в размере 3,5% на остаток по истечении 3 месяцев с момента открытия счета;

- клиент получает доступ к веббанкингу где может настроить автоплатеж по коммунальным платежам и пополнению собственного мобильного.

Карта открывается для граждан достигших 18 лет и позволяет своему держателю открыть дополнительные карты. Причем срок действия карты — 3 года, по истечении которых ее можно перевыпустить. Оснащаются эти карты чипом, что гарантирует их полную надежность.

Momentum — это современная неименная карта, стандарт международного образца, оформление которой займет у вас 15 минут. Особенность этой карты в том, что ее можно оформить в любой валюте: доллар, евро, рубль. Впрочем, как и обналичить в любой стране мира. Все владельцы этой карты с легкостью могут осуществлять любые электронные платежи, пользоваться услугой «Спасибо», подключить «Мобильный банк» и настроить функцию автоплатежа. Причем нужно отметить, что получить такую универсальную, а главное, бесплатную карту, может даже школьник, ведь основное условие — клиент должен достигнуть 14 лет.

Не забудем и о том, что карты Моментум выпускаются еще и в виде кредиток. Они также являются бесплатными, да еще и имеют 50-дневный беспроцентный период. Вот только оформить ее можно всего на год, да и предлагают ее только проверенным клиентам.

МИР — это новинка российского рынка, представленная в виде национальной карты. Конечно, назвать ее полноценным международным продуктом пока нельзя, но она очень активно завоевывает отечественный рынок. Своим держателям карточка может предложить полный спектр услуг по хранению, переводу, обналичиванию собственных средств, и, конечно, может быть подключена к Сбербанку-онлайн и «Мобильному банку». Возможность получить бесплатную карточку МИР имеют как пенсионеры, так и работники в качестве зарплатного проекта.

Другие карты тоже имеются, но они пользуются немного меньшей популярностью. Так, среди карт с бесплатным обслуживанием нужно отметить:

- Кредитные карты Visa и MasterCard Gold (премиальные карты оформляемые для отдельных клиентов: зарплатников, вкладчиков, ответственных заемщиков с кредитным лимитом до 600 тысяч и ставкой в 25,9%);

- Премиальные дебетовые карты «Сбербанк Премьер», оснащенные огромным набором возможностей.

Какую дебетовую карту Сбербанка выбрать?

Предвидим ваш вопрос, а какая дебетовая карта Сбербанка лучше? Мы бы посоветовали исходить из конкретной ситуации и ваших потребностей.

Если вы абсолютно равнодушны к дизайну пластика, а сумма ежедневного/ежемесячного обналичивания не будет превышать 150 тыс./1,5 млн. руб., оформляйте Классическую карточку. Если хотите выделиться, — тогда Классика с дизайном.

Не хотите платить за СМС информирование и желаете иметь cash back побольше, тогда выбирайте карту С большими бонусами.

Гурманам, имеющим собственный автомобиль или часто использующим такси, я бы рекомендовала платежный инструмент Gold. Да, годовая оплата высокая, но и бонусы повышенные

Предположим, вы студент, у вас нет серьезных запросов по пополнению, обналичиванию и собираетесь заказать одну карту. Да и платить большую сумму за годовое обслуживание не хотите. Тогда оптимальный выбор – Молодежная карта.

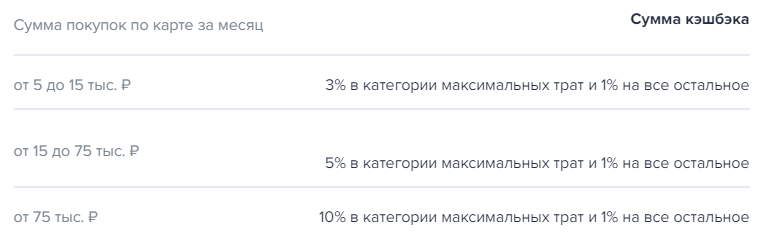

Газпромбанк / Умная карта

Предложение от Газпромбанка “Умная карта” позволяет копить кэшбэк или мили по выбору владельца. Разберем, почему она “умная”.

Условия обслуживания

Бесплатное ежемесячное обслуживание при соблюдении одного из следующих условий:

- оплата товаров и услуг от 5 000 ₽ за расчетный период;

- неснижаемый остаток – 30 000 ₽;

- кредит в банке;

- зарплата от 15 000 ₽ на карту банка.

В остальных случаях плата за обслуживание – 99 ₽ в месяц.

К карточке можно открыть накопительный счет. Если остаток по нему превысит 5 000 ₽, то банк начислит 5,3 %. Счет можно пополнять и снимать деньги без ограничения. Также нет потолка по сумме и сроку накопления. Единственный минус такого счета – возможность снижения процента на остаток по инициативе банка.

Наличные можно снять в банкоматах Газпромбанка бесплатно или 3 раза за расчетный период в других банках (не более 100 000 ₽ в месяц). Бесплатные переводы – не более 10 000 ₽ за расчетный период.

Бонусная программа

Дебетовую карту Газпромбанка называют умной из-за бонусной программы. Владельцу не надо выбирать категорию для получения повышенного кэшбэка. Банк сам определяет, на какие товары или услуги больше всего денег тратит клиент, и назначает по этой категории повышенный процент возврата.

На сайте перечислены категории, по которым выплачивают повышенные проценты возврата: АЗС, кафе, рестораны, детские товары, аптеки, одежда и обувь и пр.

Один раз в месяц владелец пластика может поменять кэшбэк на мили.

Разновидности классических платежных карт Сбербанка

Три разновидности пластиковой карты Сбербанка в зависимости от принадлежности к платежным системам:

- Visa Classic;

- MasterCard Standard;

- МИР Классическая.

Продукт МИР можно выбирать в том случае, если все расчеты пластиком планируются на территории РФ и преимущественно с госструктурами. Даже для онлайн-покупок в российском сегменте Интернета предпочтительна карточка международной платежной системы.

Считается, что различия между MasterCard и Visa играют роль только при поездках за рубеж. Обычно карточки MasterCard более распространены в Европе, Visa — в США. Однако это деление очень условно. Главное правило при зарубежных поездках — открыть картсчет в валюте страны, куда планируете поехать. Правильный выбор базовой валюты минимизирует потери средств при конвертации во время расчетов за рубежом.

Обратите внимание: кроме любой из карточек клиент вправе заказать до 5 дополнительных, привязанных к тому же картсчету, что основная. Можно, к примеру, оформить «допку» на ребенка в возрасте от 7 лет, установив для нее отдельный лимит на сумму платежей

Наиболее популярные среди дебетовых карточек – предложения Visa Classic. При этом есть несколько разновидностей сбербанковских карточек Виза Классик с дополнительными опциями.

Visa с индивидуальным дизайном

Если будущему держателю не нравится, как выглядит карта Сбербанка со стандартным дизайном, который предлагает эмитент, можно заказать пластик, которого нет больше ни у кого, и который особенно приятно брать в руки при каждом платеже;

Важно: за выпуск такой карточки нужно заплатить 500 рублей, тогда как выпуск любой другой сбербанковской дебетовки бесплатный. Заказать продукт с индивидуальным дизайном можно только онлайн через сайт sberbank.ru, любой другой — либо через сайт, либо в отделении банка-эмитента.

Заказать продукт с индивидуальным дизайном можно только онлайн через сайт sberbank.ru, любой другой — либо через сайт, либо в отделении банка-эмитента.

Спустя 7-10 дней нужно прийти в офис, подписать договор и забрать карточку, которую можно немедленно активировать, привязать к ней номер сотового телефона и получить доступ (логин-пароль) в Сбербанк Онлайн.

Стоимость обслуживания (руб. / год):

- основная карта — 1 250 за первый год (включая плату за выпуск), 450 за каждый последующий;

- дополнительная карточка — 600 за 1-й год, 450 за последующие;

- Преимущество: возможность индивидуального оформления пластика.

Недостаток: дополнительная плата за выпуск, соразмерная стоимости годового обслуживания.

Классическая Visa Аэрофлот

Кобрендинговый продукт для действующих или будущих участников программы «Аэрофлот Бонус». Дает возможность получать и копить бонусные мили, которые впоследствии можно использовать для приобретения авиабилетов на рейсы соответствующей компании и ее партнеров из альянса Sky Team.

Мили начисляются из расчета 1 Миля за каждые 60 руб., потраченных с рублевого картсчета на покупки и оплату услуг. Если счет открыт в валюте, 1 Миля начисляется за каждый Доллар или Евро.

При оплате услуг, например, ЖКХ, мольной связи в банкоматах и терминалах сторонних организаций (не Сбербанка) начисление бонусов не производится.

Стоимость обслуживания основной карты — 900 за первый год, 600 за последующие.

Преимущество: более выгодная бонусная программа для людей, часто пользующихся услугами Аэрофлота, начисление «приветственных» 500 Миль.

Недостаток: увеличенная плата за годовое обслуживание.

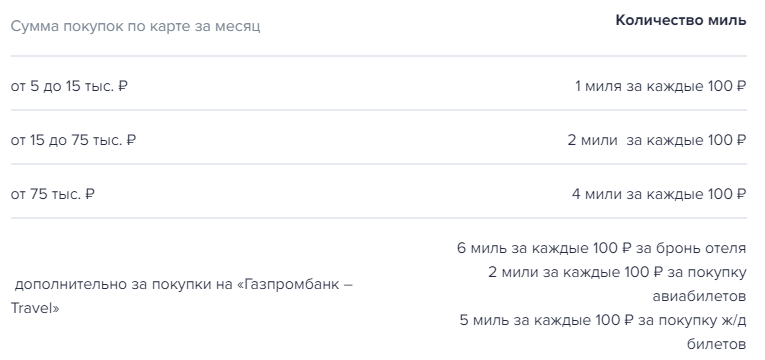

Классическая Visa «Подари жизнь»

Карточка для благотворителей, желающих вносить лепту в одноименный фонд на лечение детей, которые страдают тяжелыми заболеваниями.

Если на карте положительный баланс либо доступный овердрафтный лимит, банк ежемесячно перечисляет 0,3% от размера безналичных расходов по карте со счета клиента в благотворительный фонд. Дополнительные 0,3% от суммы покупок клиента Сбербанк перечислит на благотворительность со своих доходов.

Стоимость обслуживания основного пластика — 1000 за первый год и 450 за последующие.

Преимущество: возможность участия в благотворительном проекте БФ «Подари жизнь», при этом перечисленные в фонд средства от клиента фактически удваиваются за счет дополнительных взносов банка.

Недостаток: увеличенная плата за годовое обслуживание.

Особенности пенсионных продуктов

Для начисления пенсии рекомендуется оформить Социальную карту. В обслуживание включены дополнительные возможности международного формата. Карточка имеет ряд ограничений для оплаты в сети. Также могут возникнуть трудности при использовании продукта за пределами страны.

Пенсионерам доступен ряд преимуществ. Владельцам карточек предоставляется бесплатное обслуживание и дополнительные льготы. Держатели Социального продукта часто получают акционные баллы (в рамках программы Спасибо).

Для оформления договора необходимо подготовить пакет документов:

- паспорт;

- документ на право получения пенсии;

- заполненный бланк заявления для открытия пенсионного счета согласно с установленной формой.

Если у клиента отсутствует подтверждение регистрации, или отделение расположено за пределами юрисдикции, выпуск карточки может быть осуществлен в индивидуальном порядке после рассмотрения всех характеристик заявителя.

Золотые карты дают своим владельцам ряд преимуществ.

Кэшбэк по Молодежной карте Сбербанка

Единственное отличие от Классической карты заключается в бонусных процентах от Сбербанка. У Молодежной карточки они выше в 10 раз, 5 против 0,5%.

Условия по пополнению, переводам и процентам на остаток такие же, как у классической карты.

Общие характеристики дебетовых карт Сбербанка

У карт Сбербанка много общего:

- В крупных городах на изготовление уходит до трех рабочих дней, в областях – до 10. Доставка в удаленные пункты назначения может занять 15 рабочих дней

- Из документов достаточно паспорта

- Российское гражданство

- Возраст. Для классических карт от 14 лет, Gold и с Большими бонусами – с 18 лет, Молодежной – в пределах 14-25 лет.

- Чип, оснащенный качественным процессором, обеспечивает безопасность оплаты

- 3D Secure

- Возможность бесконтактной оплаты. Используются технологии Pay Pass/Pay Waves

- Оплата смартфоном/планшетом через Google/Apple/Samsung Pay

Достоинства:

- Банкоматы/терминалы имеется в огромном количестве и в любых городах. Плюс широкая сеть офисов. Поэтому нет проблем с обналичиванием/пополнением

- Возможность бесконтактной оплаты

- Обналичивание в определенных лимитах без сборов

- Много способов пополнения без комиссии

- Удобный интернет банк/мобильное приложение

- Наличие бонусов «Спасибо»

- Карту можно сделать зарплатной

- Неограниченное количество дополнительных карт

- Все платежные инструменты можно использовать за пределами России

Привилегии MasterCard:

- На Яндекс. Заправках – до двух рублей с литра топлива

- В Яндекс. Такси – 10% в категориях «Курьер»/«Доставка»

- В отеле Radisson – 10% при проживании

- В интернет магазине YOOX – 15%

- Переводы денег в ВК – комиссия отсутствует

Привилегии VISA:

- Билеты в цирк – 50%

- На портале Hotels.com – 8%

- Обучение иностранным языкам в Alibra School – 10%

- Lamoda – 15%

- Оптик Сити – 12%

- Мегачас (продажа часов) – 15%

Какую дебетовую карту Сбербанка выбрать?

Предвидим ваш вопрос, а какая дебетовая карта Сбербанка лучше? Мы бы посоветовали исходить из конкретной ситуации и ваших потребностей.

Если вы абсолютно равнодушны к дизайну пластика, а сумма ежедневного/ежемесячного обналичивания не будет превышать 150 тыс./1,5 млн. руб., оформляйте Классическую карточку. Если хотите выделиться, — тогда Классика с дизайном.

Не хотите платить за СМС информирование и желаете иметь cash back побольше, тогда выбирайте карту С большими бонусами.

Гурманам, имеющим собственный автомобиль или часто использующим такси, я бы рекомендовала платежный инструмент Gold. Да, годовая оплата высокая, но и бонусы повышенные

Классическая дебетовая карта с дизайном от Сбербанка

Единственное отличие от Классической дебетовой карты – возможность выбора дизайна пластика среди 200 предложенных вариантов. За владение платежным инструментом с оригинальным рисунком нужно доплатить 500 руб. Все прочие условия полностью совпадают.

Золотая дебетовая карта Сбербанка

Тарифы Золотой карты немного отличаются от Классической. Отличия следующие:

- Добавляется отечественная платежная система МИР. Её срок действия больше, 48 месяцев. Рублевая карта может быть только в этой системе

- Обслуживание – 3 000/год. Дополнительные карты можно заказывать без ограничений. Их обслуживание обойдется в 2 500 руб.

- Бесплатное СМС информирование и перевыпуск

Кэшбэк по Золотой карте

Отличие от Классической карты также заключается в бонусных процентах от Сбербанка. У Золотой карточки они выше в 10 раз, 5 против 0,5%.

Обналичивание по Золотой карте

Что касается, снятия наличных, ежедневный/ежемесячный лимит на обналичивание в кассах и банкоматах Сбербанка вырастает вдвое, соответственно, до 300 тыс. и 3 млн.

Дебетовая карта с большими бонусами от Сбербанка

Теперь посмотрим на отличия карты С Большими Бонусами от Классической:

- Тип карты – Платинум

- Обслуживание – 4 900/год. Дополнительные карты можно заказывать без ограничений. Их обслуживание обойдется в 2 500 руб

- Бесплатное СМС информирование и перевыпуск

Кэшбэк по карте С большими бонусами

По карте предусмотрен повышенный кэшбэк в избранных категориях:

Супермаркеты – 1,5%;

Кафе/рестораны – 5%;

АЗС, такси (Яндекс, Gett), от Сбербанка – 10%;

У партнеров – до 20%.

Обналичивание

Ежедневный/ежемесячный лимит на обналичивание в кассах и банкоматах Сбербанка вырастает, соответственно, до 500 тыс. и 5 млн.

Молодежная карта от Сбербанка

Замыкает сегодняшний обзор Молодежная карта. Разберемся с её отличиями от Классической карточки. Отличия следующие:

- Обслуживание – 150 руб./год

- Карту можно открывать только в рублях

- Дополнительные карты не предусмотрены

- Можно выбирать индивидуальный дизайн – 500 руб

Кэшбэк по Молодежной карте Сбербанка

Единственное отличие от Классической карты заключается в бонусных процентах от Сбербанка. У Молодежной карточки они выше в 10 раз, 5 против 0,5%.

Общие характеристики дебетовых карт Сбербанка

У карт Сбербанка много общего:

- В крупных городах на изготовление уходит до трех рабочих дней, в областях – до 10. Доставка в удаленные пункты назначения может занять 15 рабочих дней

- Из документов достаточно паспорта

- Российское гражданство

- Возраст. Для классических карт от 14 лет, Gold и с Большими бонусами – с 18 лет, Молодежной – в пределах 14-25 лет.

- Чип, оснащенный качественным процессором, обеспечивает безопасность оплаты

- 3D Secure

- Возможность бесконтактной оплаты. Используются технологии Pay Pass/Pay Waves

- Оплата смартфоном/планшетом через Google/Apple/Samsung Pay

Достоинства:

- Банкоматы/терминалы имеется в огромном количестве и в любых городах. Плюс широкая сеть офисов. Поэтому нет проблем с обналичиванием/пополнением

- Возможность бесконтактной оплаты

- Обналичивание в определенных лимитах без сборов

- Много способов пополнения без комиссии

- Удобный интернет банк/мобильное приложение

- Наличие бонусов «Спасибо»

- Карту можно сделать зарплатной

- Неограниченное количество дополнительных карт

- Все платежные инструменты можно использовать за пределами России

Привилегии MasterCard:

- На Яндекс. Заправках – до двух рублей с литра топлива

- В Яндекс. Такси – 10% в категориях «Курьер»/«Доставка»

- В отеле Radisson – 10% при проживании

- В интернет магазине YOOX – 15%

- Переводы денег в ВК – комиссия отсутствует

Привилегии VISA:

- Билеты в цирк – 50%

- На портале Hotels.com – 8%

- Обучение иностранным языкам в Alibra School – 10%

- Lamoda – 15%

- Оптик Сити – 12%

- Мегачас (продажа часов) – 15%

Какую дебетовую карту Сбербанка выбрать?

Предвидим ваш вопрос, а какая дебетовая карта Сбербанка лучше? Мы бы посоветовали исходить из конкретной ситуации и ваших потребностей.

Если вы абсолютно равнодушны к дизайну пластика, а сумма ежедневного/ежемесячного обналичивания не будет превышать 150 тыс./1,5 млн. руб., оформляйте Классическую карточку. Если хотите выделиться, — тогда Классика с дизайном.

Не хотите платить за СМС информирование и желаете иметь cash back побольше, тогда выбирайте карту С большими бонусами.

Гурманам, имеющим собственный автомобиль или часто использующим такси, я бы рекомендовала платежный инструмент Gold. Да, годовая оплата высокая, но и бонусы повышенные

Райффайзен Банк / #всесразу

Рассмотрим условия по дебетовой карте #всесразу, которая может быть рублевой, долларовой или в евро.

Условия обслуживания

Обслуживание бесплатное для всех клиентов, кто откроет карточку до декабря 2020 г. Никаких других условий выполнять не надо.

За снятие наличных в собственных банкоматах банка и его партнеров не надо платить комиссию. В отделениях и банкоматах других банков – 1 % от суммы, но не менее 100 ₽. Лимит на снятие наличных денег – 200 000 ₽ в день.

Переводы бесплатные только внутри Райффайзен и до 10 000 ₽ в месяц по номеру телефона в другие банки. Если сумма перевода больше 10 000 ₽, то придется заплатить 1,5 %. На карты других банков – 1,5 % (минимум 50 ₽).

Можно открыть накопительный счет “Выгодное решение” и получать 5 % годовых.

Бонусная программа

Для новых клиентов Райффайзен начислит 300 приветственных баллов за расходные операции свыше 5 000 ₽. В течение первого года пользования пластиком владелец получит 1 балл за каждые потраченные 50 ₽. Со второго года 1 балл дается за каждые 100 ₽. К своему дню рождения клиент получит 300 подарочных баллов и 200 баллов к Новому году. Максимальное количество баллов за расчетный период – 1 000. Срок их действия – 3 года.

Накопленные баллы можно обменять на товары и услуги из каталога вознаграждений на сайте или денежные средства.

Пользование картой

Пользоваться золотой картой можно точно так же, как и любой другой. Удобнее всего перевести на нее все поступления и тем самым сделать ее основной. Как вариант, можно отдельно пополнять для хранения или оплаты в отдельных случаях.

Однако такой кредитный лимит – это нормальное явление для золотой карты. Тем не менее чтобы не переплачивать проценты, рекомендуется самостоятельно отслеживать расходы.

Пополнение карты

Условия по пополнению золотых карт любого типа:

- Пополнение карты через Сбербанк (касса, банкоматы, терминалы Сбербанк Онлайн): бесплатно. В данном случае не играет никакой роли, где производится пополнение, и где открывалась карта. Можно открыть ее в Воронеже, а пополнять на Камчатке. Комиссии в обоих случаях не будет.

- Пополнение карты через другие банки: комиссия составит 1,25% от суммы платежа. Минимальный размер комиссии: 30 рублей, а максимальный – 1000 рублей. Таким образом, даже если человек пополнит счет на 10 миллионов рублей, он все равно заплатит только 1 тысячу.

- Максимальная сумма пополнения в день: 10 миллионов рублей.

- Минимальная сумма пополнения в день: не устанавливается.

Важно помнить, что часть карт поддерживают расчеты только в рублях, однако остальные требования и условия для всех одинаковы

Условия снятия наличных

При помощи золотой карты любого типа можно без проблем снимать деньги со счета. Однако следует учитывать, что при попытке работать через сторонние банки/банкоматы будет взиматься комиссия:

- Снятие в кассе Сбербанка: без ограничений и комиссий.

- Снятие в банкоматах ПАО «Сбербанк»: без комиссии. Но есть лимиты по сумме:

1. За 1 месяц: не более 3-х миллионов рублей.

2. За 1 день: не более 300 тысяч рублей. При превышении лимита придется заплатить 0,5% от суммы превышения.

- Снятие денег через другой банк: дополнительный платеж в размере 1%, но не менее 100 рублей.

- Если нужно получить деньги без карты, максимальная сумма в сутки составит всего 50 тысяч рублей.

Заключение

Когда я думала над структурой этой статьи, хотела построить ее так: сделать собственный рейтинг дебетовых пластиковых карт. Он должен был основываться на моих предпочтениях и желаниях, на анализе предложений банка, выявлении достоинств и недостатков. И логичным завершением статьи должен был стать выбор оптимального варианта.

Но, друзья, мы так устали от попыток постоянного манипулирования нами: с экрана телевизора, с рекламных щитов, по телефону и в интернете. Я отказалась от первоначальной идеи навязывать вам свое мнение

Решила, показать алгоритм действий, какие вопросы надо обязательно изучить, на что обратить пристальное внимание и т. д

И результатом его выполнения должна стать именно ваша карта и ничья иная.

Буду ждать комментариев о проделанной вами работе по подбору дебетовой карточки. Смогли ли вы найти подходящий вариант? Приветствуются ваши советы по выбору. Вы поможете читателям сэкономить время, а, возможно, и деньги.