Программа лояльности от банка «открытие»

Содержание:

- Бонусы ко Дню Рождения:

- Opencard бесплатная?

- Как потратить бонусы банка Открытие

- Дебетовая карта Opencard. Программа лояльности МАКС

- Как пользоваться картой

- Что такое Опен бонусы и как они начисляются

- Преимущества и недостатки дебетовой Opencard

- Opencard кредитная

- Как потратить бонусные баллы

- Преимущества и особенности

- Как работает кэшбэк от «Открытия»

- Условия кредитования в банке Открытие следующие:

- Покупка еды за баллы на сайте Деливери Клаб

- Интернет банк Открытие: клиент для юридических лиц

- Как зарегистрироваться в интернет-банке Открытие

Бонусы ко Дню Рождения:

- начисляются за 7 дней до Дня Рождения, указанного в карте клиента. Для получения бонусов актуальная Дата рождения должна быть установлена в карте клиента не позднее, чем за 8 календарных дней до него;

- С 1 июня 2021г сумма начисленных бонусов не может быть менее 700 бонусов и превышать 1000 бонусов для карт со статусом Серебро, 3 000 бонусов для карт со статусом Золото и 5 000 бонусов для карт со статусом Платина; *В расчет берется сумма покупок за период {} – {37 дней (включительно)} – {365 дней}

- срок жизни бонусов, начисленных ко Дню Рождения составляет 15 дней – 7 дней до Дня Рождения, День Рождения и 7 дней после него.

Opencard бесплатная?

По карте Тарифа Opencard клиент платит только комиссию за оформление — 500 рублей/8USD / 7EUR (обслуживание бесплатно). Комиссия будет возвращена после достижения суммарного оборота покупок по карте 10000 рублей в виде Openbonus. Также при активации карты всем подключается услуга СМС-инфо, которая бесплатна первые 2 месяца. По истечении 2 месяцев комиссия за пользование услугой составит 59 рублей/1.5 USD/1.5 EUR в мес. Об этом клиенту будет направлено уведомление, и при желании услугу можно отключить в ИБ/МБ/КЦ.

По карте Тарифа Opencard (кредитная) клиент платит только комиссию за оформление — 500 рублей (обслуживание бесплатно). Комиссия будет возвращена после достижения суммарного оборота покупок по карте 10000 рублей в виде Openbonus. Также при активации карты всем подключается услуга СМС-инфо, которая бесплатна первые 45 дней

За пользование услугой составит 59 рублей ВАЖНО: Вознаграждение не начисляется в случае, если на момент расчета вознаграждения на карте клиента имеется просроченная задолженность.

По Opencard Премиум стоимость обслуживания составляет 2500 Рублей РФ/4ОUSD / 4ОEUR месяц (при выполнении минимальных требований комиссия не списывается). За оформление карты комиссия не списывается

Смс-информирование бесплатное.

Как потратить бонусы банка Открытие

У бонусных единиц есть одна особенность – владелец карты не тратит их, а возмещает единицами расходы на покупки уже после их совершения.

Компенсировать можно только полную стоимость товара, частичный возврат не предусмотрен.

Условия использования заработанного кэшбэка:

- Покупка должна быть отражена в истории операций в мобильном приложении или онлайн-банкинге.

- Цена равна 3 тыс. рублей (либо ее эквивалент в валюте) или превышает ее.

- С момента покупки прошло не более 30 календарных дней.

- Оплата за товар проводилась по основной карточке / остаток более 100 тыс. р. поддерживается на основной или дополнительной карточке.

- Сумма опен бонусов равна или превышает стоимость покупки.

Если все условия соблюдены, пользователь может компенсировать расходы и потратить опен бонусы.

Для данной операции предусмотрена специальная опция, отражаемая напротив каждой транзакции. После компенсации расходной операции деньги моментально поступают на счет карточки в рублях.

Таким образом работает программа лояльности, но клиенту важно соблюдать установленные условия. Дополнительные ограничения:

Дополнительные ограничения:

- Баллы нельзя перевести другому клиенту банка Открытие.

- Услуги бонусными единицами не оплачиваются.

Программа лояльности от банка Открытие позволяет получать возврат от трат и хранения денег на картсчете в сумме до 15 тыс. рублей. Но получить их можно, только совершив покупки, ведь единицы поступают на специальный бонусный счет.

Банк Открытие — крупный российский банк, занимающий высокие позиции среди кредитных организаций страны. Финансовая организация занимается как кредитованием населения, так и приемом денежных средств во вклады. Все операции со счетами можно совершать в личном кабинете банка Открытие в режиме онлайн. Достаточно подключить интернет-банк на официальном сайте банка.

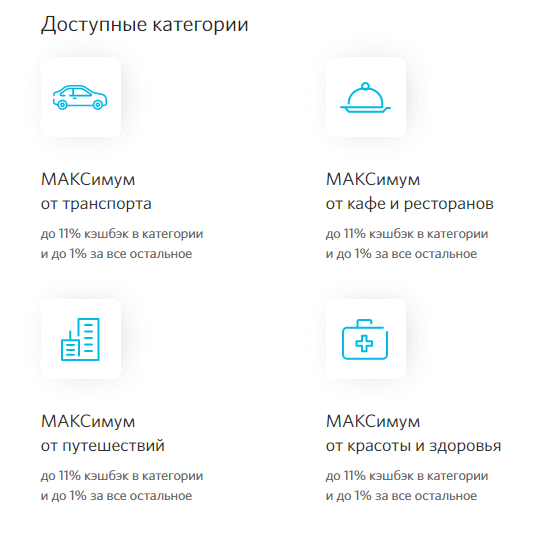

Дебетовая карта Opencard. Программа лояльности МАКС

Программа лояльности теперь называется «МАКС».

Категории получения кэшбэка

Можно выбрать одну из следующих категорий, за покупки в которой Банк будет начислять кэшбэк:

- 3% за Всё

- «Отели и билеты»: 3000-3301, 3351-3441, 3501-3791, 3797, 3799, 4112, 4511, 7011, 7512.

- «Аптеки и красота»: 7230, 7297, 7298, 5122, 5912.

- «АЗС и транспорт»: 4111; 4121; 4131; 5172; 7512; 5541, 5542, 5983, 3351–3441.

- «Кафе и Рестораны»: 5812-5814.

Исключения: 4784, 4812-4814, 4816, 4829, 4900, 5999, 6010-6012, 6050, 6051, 6211, 6529-6538, 6540, 7276, 7299, 7399, 7995, 8999, 9222, 9223, 9311, 9754.

Условия получения кэшбэка

Несомненно, программа лояльности относится к достоинствам карточного продукта, поэтому я пишу о ней сразу после перечисления достоинств.

Клиенты могут достаточно легко получать 2% практически на всё. Для этого достаточно сделать любой перевод через ДБО.

Для получения 3% уже нужно постараться. Банк для этого третьего процента придумал вилку. Или нужно держать в банке активы на сумму в 500 000 руб., (подходят карточные и накопительные счета, вклады, брокерские счета). Или нужно использовать кредитную карту «Открытия» и делать платеж за использование кредитных средств на сумму не превышающую минимальный платеж (это 5% от суммы долга) на 1 000 руб.

За первый приветственный месяц 3% начисляется без каких-либо условий.

Для получения 11% расклад получается следующий:

+6% при условии совершения любого перевода в ДБО,

+5% за хранение в банке активов в 500 000 руб. также как и в предыдущем условии.

За что платится кэшбэк

Кэшбэк платится за всё, кроме перечня исключений, который в банке относительно стандартный и не большой.

- Квази-кэш (МСС 6012, 6050, 6051, 6529, 6530, 9754);

- Денежные переводы (МСС 4829, 6534, 6536, 6537, 6538);

- Брокерские операции/Сделки по финансированию (МСС 6211/6540);

- Оплата сделки (МСС 6531, 6532, 6533);

- Казино (МСС 7995, 9754);

- Оплата телекоммуникационных услуг (МСС 4812, 4813, 4814, 4816);

- Оплата коммунальных услуг, налоговых платежей, штрафов (МСС 4784, 4900, 7276, 9311, 9222);

- Cпециальные розничные магазины (МСС 5999);

- Неклассифицированные услуги (МСС 7299, 7399);

- Профессиональные услуги — нигде более не классифицированные (MCC 8999).

С другой стороны кэшбэк не будет начисляться на суммы более 300 000 за отчетный период внутри следующих категорий:

- Авиатранспорт (МСС 4511);

- Авиакомпании (МСС 3000-3299);

- Ювелирные изделия и аксессуары (МСС 5094, 5944);

- Консультации врачей, лечение (МСС 8011-8099);

- Одежда, обувь и аксессуары (МСС 5137, 5139, 5611, 5621, 5631, 5641, 5651, 5655, 5661, 5681, 5691, 5699, 5931, 5948, 7296);

- Отели и гостиницы (МСС 3501-3831, 7011);

- Образование, дополнительное обучение (МСС 8211-8299);

- Агентства путешествий (МСС 4722, 4723);

- Автомобильные дилеры (МСС 5511,5521).

По другим категориям покупки не могут быть более 150 000 руб. в течение отчетного периода.

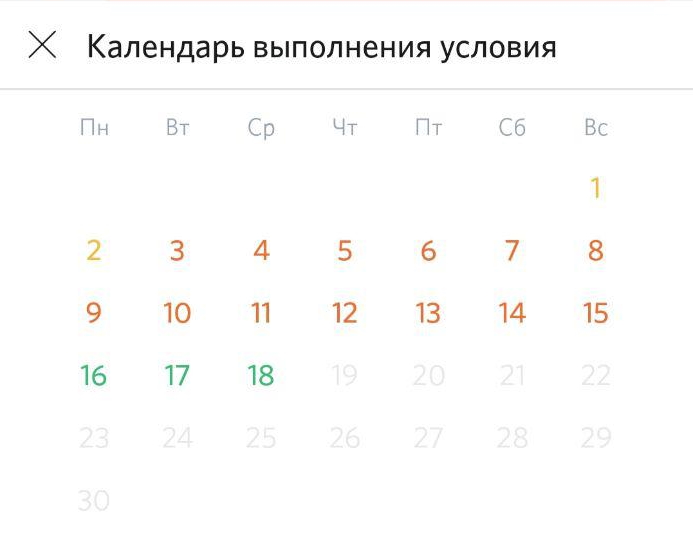

Кэшбэк начисляется до 10 рабочего дня следующего месяца. Максимум за месяц можно получить 3 000 бонусов. Если выполнить 2-е условие, то лимит составит 5 000 бонусов.

Компенсировать можно только покупку, совершенную за последний 30 дней, по основной карте на сумму от 1 500 руб. Пишут, что можно даже пополнить телефон через сайт оператора и этой операцией можно будет обменять бонусы на деньги. Срок действия бонусов — 2 года.

Еще есть нюанс, что бонусируются только первые 5 покупок на протяжении суток. Это, видимо, сделано для защиты от «накручивания» кэшбэка.

Минимум в месяц можно получить 100 бонусов. С октября 2020 введено округление стоимости покупки в меньшую сторону до кратности в 100 руб.

Лайфхак. Как выполнить второе условие по кэшбэку?

Способ 1:

Чтобы получить по Опенкарте кэшбэк в 3% или в 11% предлагается следующий алгоритм. Правда, он требует существенных затрат, но зато у кого есть под подушкой лишние доллары или евро, подойдет.

Итак, вначале нужно открыть накопительный счет «Моя копилка» и положить на него любую сумму валюты. Я лично положил 1 доллар.

После этого придти в офис и получить бесплатную карту в этой же валюте с тарифом «К продукту» или же «Опенкарт». Теперь нужно пополнить полученную валютную карту валютой в эквиваленте 100 000 руб.

Представитель банка на форуме сообщил, что при расчете будет использоваться курс ЦБ. Это значит, что при курсе доллара 65 руб. достаточно на карте разместить $1 538. Что я также и сделал, и получил дополнительный % со следующего месяца.

Способ 2:

Способ 2:

Нужно иметь кредитную Opencard. Совершить с неё в текущем месяце покупку на сумму менее 1 500 руб., а в следующем месяце погасить полностью задолженность. Все остальные покупки делать по дебетовой Opencard.

Как пользоваться картой

Пополнение

Для того чтобы начать пользоваться картой, необходимо пополнить ее баланс. Сделать без комиссии это можно через банкомат банка Открытия с функцией приема наличных или в кассах отделения.

Сеть банкоматов достаточно широка. Например, в Москве принимают деньги более 300 аппаратов. Почти в каждом районе клиент сможет подобрать для себя удобное место пополнение. Также партнером является Альфа банк, что значительно расширяет возможности пополнения.

Кроме этого можно обратиться в любое отделение. В разных городах России их насчитывается более 600 штук.

Для тех, кто не любит привязываться к месту, подойдет альтернативный вариант пополнения с любой карты стороннего банка (стягивание). Сделать это можно через личный кабинет. При этом Открытие не берет комиссию за подобную операцию. О тарифах за стягивание со стороны стороннего банка необходимо будет уточнить дополнительно. Например, с карты Сбербанка можно стягивать средства бесплатно (до 30 000 руб. за раз).

С небольшой комиссией можно пополнить карту через сеть партнеров:

- 1%, не менее 50 руб. – через сеть «Рапида»;

- 1,5%, не менее 50 руб. – через терминалы Qiwi или Элекснет.

Ну и, конечно же, не забываем о C2C-переводах, межбанке и о системе быстрых платежей ЦБ РФ, с помощью которых без труда можно пополнить любую карточку – сейчас можно завести карты банков, которые позволяют делать такие переводы бесплатно (подробности по ссылкам).

Снятие наличных

Важным преимуществом Opencard можно считать возможность снятия наличных денег без комиссии (!) в банкоматах и ПВН любых банков. За день можно снять сумму не более 200 тыс. руб./3000 USD/2500 EUR, а за месяц – не более 1 млн руб./ 15 тыс. USD/13 тыс. EUR.

При желании получить деньги через кассу банка без предъявления карты, придется заплатить комиссию в размере 500 руб. на сумму до 199 999 руб. или 10% от суммы при снятии более 200 тыс. руб.

При пользовании картой стоит учитывать, что проверка баланса по карте в банкоматах сторонних банков составляет 60 руб. Исключение составляет только первая проверка после выпуска карты или использования сети банков партнеров (Альфа банка, Газпромбанк,Зенит, Уралсиб и др.).

Переводы внутренние и в другие банки

Переводы с Opencard удобно совершать в личном кабинете. При этом комиссия не начисляется при перемещении средств внутри Открытия или на счета в других банках по полным реквизитам (межбанковские переводы).

В случае если будет произведен перевод с карты на карту в другой банк на сумму более 20 тыс. руб. в месяц, банк спишет плату в размере 1,5%, но не менее 50 руб. При C2C-переводах на сумму менее 20 тыс. рублей в месяц банк комиссию не берёт.

Также есть ограничения на сумму операций:

- 800 тыс. руб. в день в интернет банке;

- 300 тыс. руб. в день в мобильном банке.

В целом условия удобнее, чем во многих банках, и функцией переводов вполне можно пользоваться абсолютно без комиссий.

Иные условия

Из того, что еще важно знать до начала пользования дебетовой картой – это наличие функции овердрафта. По карте есть возможность совершить операцию на сумму большую, чем есть на счете

Это своего рода кредитная линия, которая называется овердрафт. За каждый день наличие такой задолженности начисляется комиссия в размере 1,4%

По карте есть возможность совершить операцию на сумму большую, чем есть на счете. Это своего рода кредитная линия, которая называется овердрафт. За каждый день наличие такой задолженности начисляется комиссия в размере 1,4%.

С одной стороны, это может быть удобно, когда необходимо что-то оплатить в моменте, а денег не счете нет. Но если об этом не знать, то подобная функция может оказаться неприятным сюрпризом.

Вы можете бесплатно поменять пин-код в банкоматах банка Открытие сколько угодно раз.

Что такое Опен бонусы и как они начисляются

Опен бонусы – баллы или единицы, которые возвращаются на специальный счет. Размер поступления зависит от способа их получения – за покупки или хранение денег на карточном счете.

Они быстро конвертируются в рубли: 1 ед. = 1 р. Условия начисления позволяют возвращать до 3% в виде кэшбэка:

- 1% начисляется за все траты по основной карточке, если их сумма в месяц превышает 5 тыс. рублей.

- 1% владелец получает за оплату товаров, совершая операции в онлайн-банкинге или мобильном приложении, если сумма за месяц превышает 1 тыс. рублей.

- 1% начисляется с остатка денег на счете/счетах всех Opencard, если на балансе более 100 тыс. рублей. Достаточно поддерживать минимальный остаток по одной карте, чтобы получать 1% от сумм, хранимых на всех картсчетах.

Первые два условия имеют ограничения: к учету принимаются только расходы на товары, которые могут совершаться в любых категориях и в любых магазинах.

За оплату кредитов, комиссий за операции, переводы, снятие наличных, пополнение электронных кошельков и квази-кэш возврат кэшбэка не полагается.

Владелец карты может выполнить одно условие или все, 1% положен за каждое из них. В результате общий размер баллов составит 3%.

Бонусный счет пополняется по истечении календарного месяца.

Прочие тарифы по карте можно найти на официальном сайте банка.

Преимущества и недостатки дебетовой Opencard

Перечислим вкратце основные преимущества и недостатки дебетовой карты Opencard банка Открытие, после чего разберёмся с её возможностями более подробно. Нередко все достоинства карты трудно разглядеть среди рекламы и тарифов, то же касается и её недостатков.

К преимуществам можно отнести:

1. Бесплатное обслуживание карты (как дебетовой, так и кредитной) в течение всего срока действия (4 года) – основной и дополнительной.

2. Бесплатная доставка (пока в 28 городах РФ, скоро обещают доставлять по всей стране).

3. Шикарный кэшбэк до 11% на любимые категории, причем это действительно ходовые категории (АЗС и транспорт, Аптеки и салоны красоты, Кафе и рестораны, Отели и билеты) + 1% на всё остальное или кэшбэк до 3% на все товары – по выбору клиента. Единственный нюанс – для получения максимального кэшбэка надо выполнить ряд условий. Но в первый месяц использования карты банк всем начислит по максимуму!

4. Снятие наличных в банкоматах любых банков без комиссии.

5. Межбанковские переводы в интернет-банке и мобильном приложении без комиссии.

6. Перевод с карты на карту без комиссии (до 20 тыс. руб. в месяц).

7. Пополнение карты с карточек сторонних банков без комиссии и бесплатное стягивание с неё средств из сервисов других банков.

8. Возможность использовать накопительный счёт (для безопасных накоплений).

9. Выпуск карт в разных валютах (рубли, доллары, евро).

10. Поддержка бесконтактной оплаты и платежных сервисов: Apple Pay, Samsung Pay, Google Pay.

11. Постоянные акции от банка и платёжных систем (на выбор: Visa, MasterCard и отечественная МИР).

12. Наличие в линейке кредитной и дебетовой премиальной карты.

Из недостатков можно выделить:

1. За получение карты придётся заплатить (500 рублей/ 8 долларов/ 7 евро в зависимости от валюты картсчета). Несмотря на то что банк обещает вернуть комиссию за выпуск в виде бонусных рублей после достижения оборота покупок 10 тыс. рублей, неприятный осадочек остаётся. Это единоразовая комиссия. По дополнительной карточке та же петрушка.

2. Кэшбэк возвращается в виде бонусов (фантиков – на банковском сленге), которые ещё надо умудриться погасить (бонусами можно возместить только 100% от любой покупки стоимостью от 15000 рублей). Т.е. придётся поломать голову, как выгодно использовать бонусы! В этом плане, карты, дающие кэшбэк «живыми деньгами», смотрятся предпочтительнее.

3. Необходимость выполнения ряда условий для получения максимального кэшбэка – опять надо разбираться, чтобы пользоваться картой более эффективно (в последнее время банки не дают скучать своим клиентам, хочешь большего – читай обзоры и анализируй тарифы!).

4. А вот тарифы читать как раз неудобно (длинная простыня мелкого текста – ставим банку в минус).

5. На остаток счёта не начисляется проценты, что компенсируется наличием накопительного счета.

6. Платное смс-информирование (хотя первые 45 дней услуга бесплатна), внушительная комиссия на перевыпуск по вине клиента (утрата, порча, компрометация).

7. Не самый выгодный курс конвертации по операциям в валюте – лучше для поездок за границу выпустить валютную карточку (подробности здесь).

С первого взгляда плюсы карты действительно очень заманчивы. Насколько реально их получение будем выяснять на примере обычного тарифа, а особенности премиальных карт рассмотрим отдельно.

Стандартная линейка представлена картами VISA Gold, Mastercard World и МИР. Также карту можно открыть в одной из трех основных валют. Условия для них идентичные, поэтому для удобства все расчеты будем производить в рублях.

Opencard кредитная

- Бесплатное обслуживание карты и пополнение с карт других банков

- Повышенная ставка на остаток по счету «Моя копилка» за счет бонусных рублей

- Без комиссии переводы на карту другого банка по номеру телефона

- Скидка 20% на билеты и отели при оплате бонусами на travel.open.ru

- Без комиссии оплата ЖКХ

- Валюта карты рубли, доллары, евро

Заполните анкету на получение карты сейчас для получения максимального кэшбэка

Оформить Opencard

Банк Открытие предоставляет услуги стандартного потребительского кредитования. Гражданам выдаются нецелевые ссуды лимитом до 2,5 миллионов рублей. Взять кредит могут и пенсионеры, для них разработана специальная программа с лимитом выдачи до 200 000 рублей. Зарплатные клиенты могут оформить наиболее выгодный кредит с пониженными процентными ставками.

Если Вы хотите получить кредит наличными, то необходимо оставить заявку в банке Открытие, заполнив все поля предлагаемой анкеты.

Как потратить бонусные баллы

Процесс компенсации покупок зависит от типа карточки. Если у вас карточка Travel, то перед тем как потратить бонусные рубли, зарегистрируйтесь в специальном веб-сервисе банка Открытие по адресу travel.open.ru.

Нажмите «Регистрация» и заполните форму.

Нажмите «Регистрация» и заполните форму.

После авторизации привяжите свою карту. Компенсация расходов осуществляется на этом же портале. Стандартный алгоритм:

- Авторизация в личном кабинете.

- Выбор покупки (бронь отеля либо приобретение ж/д или авиационных билетов).

- Оформление заказа.

- Ввод суммы, которую нужно компенсировать (оставшаяся часть будет оплачена с карты).

Минимальная сумма компенсации у держателей Travel – 1 бонусный балл (он равен 1 RUR). Компенсировать стоимость приобретений можно полностью или частично.

Держатели карт Opencard компенсируют приобретения в личном кабинете, который предоставляется банком Открытие. После авторизации изучите выписку, выберите расходную транзакцию, подтвердите свое намерение и дождитесь поступления средств на счет карты.

Держатели карточек Лукойл могут тратить бонусы при расчете картой на автозаправочных станциях данной компании. Сообщите оператору, какую сумму вы желаете оплатить баллами – остаток будет списан с карт-счета.

Преимущества и особенности

К положительным сторонам карт «Открытие» с кэшбэком относятся:

- автоматическое поступление бонусов;

- получение пассивного дохода (достаточно оплачивать товары и услуги безналичным способом);

- возможность выбора размера кэшбэка и схемы его начисления.

Получение максимального кэшбэка

На карты Opencard и SVO Club в первый месяц поступает 11%. Размер максимального возврата в дальнейшем зависит от соблюдения условий. 5% поступает при выполнении операций через интернет-банкинг на сумму от 1000 руб. или хранении остатка в 100 тыс. руб. (деньги, находящиеся на вкладе или накопительном счете, не учитываются).

Как рассчитать размер кэшбэка

Для определения числа баллов, начисляемых на счет за год, предназначен имеющийся на сайте open.ru калькулятор. В строки программы вписывают сумму оплаченных безналичным способом чеков, стоимость покупок в категориях с повышенным кэшбэком. После этого нужно поставить галочки возле соблюдаемых условий, например, хранения неснижаемого остатка, операций через интернет-банкинг или выплаты кредита по графику.

Размер кэшбэка можно рассчитать с помощью калькулятора.

Размер кэшбэка можно рассчитать с помощью калькулятора.

Управление кэшбэком

Конвертацию баллов в рубли выполняют через «Личный кабинет» или приложение, разработанное ПАО «Открытие». Эти же программные средства используют для возмещения стоимости покупки. Расчет выполняют с использованием основной карты. Перед тем как потратить вознаграждения, нужно убедиться в достаточности их количества.

Как работает кэшбэк от «Открытия»

Порядок начисления вознаграждения зависит от вида финансовой программы.

Opencard

Баллы на картах этой серии накапливаются по следующей схеме:

- 1% поступает, если в течение месяца безналичным способом было потрачено более 5 тыс. руб.;

- 1% начисляется при сохранении несгораемого остатка 100 тыс. руб.;

- 1% клиент получает при совершении операций через онлайн-банкинг на сумму 1000 руб.

.jpg) Баллы на карту Opencard собираются в течение месяца.

Баллы на карту Opencard собираются в течение месяца.

1 балл, поступающий на «Опенкарт», равен 1 руб. Через «Личный кабинет» или мобильное приложение можно возмещать стоимость покупок, сделанных не ранее 30 дней назад.

Travel

Банк предлагает клиентам 3 типа карт этой серии. Порядок начисления кэшбэка по каждому из них можно изучить с помощью таблицы:

| Тип платежного средства | Приветствие за первую покупку | Количество баллов за каждые 100 руб., потраченные безналичным способом |

| Classic | 200 | 2 |

| Gold | 300 | 3 |

| Signature | 600 | 4 |

Бонусы можно потратить на оплату номеров в отелях, покупку железнодорожных и авиабилетов на сайте travel.open.ru.

«Лукойл»

Для карт этой серии кэшбэк рассчитывается так:

| Тарифный план | Приветственный бонус | Баллы при оплате покупок на заправках «Лукойл» | Бонусы за покупки в магазинах, не относящихся к сети фирменных АЗС |

| «Классический» | 200 | 1 за каждые потраченные 50 руб. | 1 за 100 руб. |

| «Золотой» или «Оптимальный» | 300 | 1 за 75 руб. | |

| «Премиальный» | 600 | 1 за 60 руб. |

Начисленные баллы используют при покупке топлива в сети АЗС «Лукойл». 1 бонусная единица равна 1 руб.

«Карта Гладиатора»

Приветственный бонус по программе World составляет 300 баллов, по World Black Edition — 500 баллов. За каждые потраченные 100 руб. поступает 1,2 или 1,4 бонуса соответственно. Вознаграждения тратят при покупке билетов на матчи или спортивных атрибутов в торговой сети «Спартак». 1 бонусная единица приравнивается к 1 руб.

«Карта Гладиатора» имеет приветственный бонус.

«Карта Гладиатора» имеет приветственный бонус.

Карта «РЖД»

Баллы в этом случае зачисляются по такой схеме:

| Тариф | Приветственные вознаграждения | Число бонусов за безналичный расчет, за 50 руб. |

| «Стандартный» | 500 | 1 |

| «Золотой» или «Оптимальный» | 1000 | 1,5 |

| «Премиальный» | 1500 | 2 |

Баллы применяют при оплате билетов на быстрые поездки ФПК — дочернего подразделения РЖД.

Пенсионная карта

В течение расчетного периода пользования за любые покупки начисляется 3% от потраченной суммы. Средства поступают на карту и могут расходоваться вместе с присутствующими на ней деньгами. Выполнять конвертацию баллов в рубли не нужно.

На пенсионную карту начисляется 3% потраченной суммы.

На пенсионную карту начисляется 3% потраченной суммы.

«Много.ру»/MnogoKard

Банк выплачивает вознаграждения по такой схеме:

| Вид карты | Приветственный начисления | Поощрения за покупки |

| «Много.ру» | 300 | 1 за 50 руб. |

| MnogoKard | 1500 | 1 за 27 руб. |

Бонусные отчисления можно использовать для оплаты заказов на сайте mnogo.ru. Цены здесь выражаются в баллах.

SVO Club

Расчет поощрений в этом случае происходит так:

| Покупка, за которую поступают баллы | SVO Club | Премиум SVO Club |

| Оплата номеров в отелях, аренда автомобилей, приобретение железнодорожных и авиабилетов | 5% | 7% |

| Покупки в Шереметьево | 5% | |

| Прочие приобретения | 1% |

Вознаграждения используют для оплаты аренды транспорта, покупки билетов, бронирования номеров в гостиницах.

Условия кредитования в банке Открытие следующие:

Сумма кредита: до 5 000 000 рублей

Срок кредитования: от 1 года до 5 лет

Процентная ставка: 6,9% в первый год кредитования

Срок рассмотрения заявки: 3 минуты

- Наличие гражданства РФ и регистрация в городе присутствия банка «Открытие»

- Возраст: от 21 года до 68 лет

- Время работы на последнем месте: от 3 месяцев

- Общий трудовой стаж:не менее 1 года

В банке Открытие, вы получите займ под выгодные проценты. Также предлагается услуга рефинансирования, которая позволит значительно снизить ставку по действующим кредитам: можно перекрыть до пяти договоров одновременно.

Оставить заявку на получение кредита наличными

Как работает мобильное приложение банка Открытие

Для удобства доступа в личный кабинет банка Открытие вы можете установить мобильное приложение «Банк Открытие». Его можно загрузить бесплатно и оно доступно для мобильных устройств на базе iOS и Android. В мобильном приложение доступны практически все функции личного кабинета. В нем Вы можете совершать следующие операции:

Мобильное приложение банка Открытие завоевало статус «Лучшее приложение мобильного банкинга», в 2017 году. Для входа в мобильное приложение используется логин и пароль, полученные при регистрации личного кабинета.

Если у вас еще нет данных для входа в личный кабинет — можете пройти процедуру регистрации прямо в приложении «Банк Открытие»:

- Откройте приложение

- Введите или отсканируйте номер карты

- Наберите код, полученный в SMS

- Введите пароль для входа в мобильное приложение

Мобильное приложение вы можете установить, нажав на соответствующую кнопку в правом нижнем углу главной страницы сайта банка Открытие. Для загрузки приложения нажмите кнопку «Установить».

Установить официальное мобильное приложение банка Открытие вы можете, воспользовавшись ссылками ниже. Скачать банк открытие мобильное приложение для Android и Iphone соответственно:

Ипотечная программа банка Открытие

Ставка от 5,99% годовых действует при выполнении следующих условий:

Сумма кредита — от 500 тыс. до 12 млн. рублей для приобретения квартиры в новостройке в Москве и МО, Санкт-Петербурге и ЛО — от 500 тыс. до 6 млн рублей для других регионов РФ

- Сумма кредита — от 500 тыс. до 12 млн. рублей для приобретения квартиры в новостройке в Москве и МО, Санкт-Петербурге и ЛО — от 500 тыс. до 6 млн рублей для других регионов РФ

- Введите или отсканируйте номер карты

- Первоначальный взнос — от 15% до 80%

- Страхование жизни и трудоспособности

Кроме того, банк предлагает еще три программы

- Квартира в новостройке от 7,5%

- Вторичное жилье от 7,6%

- Рефинансирование ипотеки от 7,8%

- Госпрограмма 2020 от 5,99%

- Семейная ипотека от 4,7%

- Военная ипотека от 7,6%

- Квартира + Материнский капитал от 7,6%

- Новостройка + Материнский капитал от 7,5%

- Рефинансирование военной ипотеки от 7,6%

- Апартаменты от 7,8%

- Свободные метры от 9,5%

- Ипотека плюс от 10,5%

- Загородный дом от 8,5%

- Дальневосточная ипотека от 2%

Ознакомится с каждой программой и оформить заявку онлайн, вы сможете ниже:

Оформить заявку онлайн

У банка Открытие отлично настроена обратная связь со своими клиентами. Связаться с банком можно множеством способов:

- Если необходимо оперативно получить консультацию или решить вопрос, связанный с подключением или отключением услуг банка.

Покупка еды за баллы на сайте Деливери Клаб

Если вы используете онлайн-сервис Delivery Club на сайте, заказать еду за баллы можно следующим образом:

- Откройте главную страницу delivery-club.ru;

- Находим основное окно с товарами и нажимаем на кнопку «Фильтр» возле строки поиска; Выберите кнопку «Фильтр»

- Выбираем фильтр «За баллы»; Поставьте галочку на «Еда за баллы»

- Находим подходящий ресторан и выбираем еду.

Далее также нужно заполнить форму с личной информацией, указав точный адрес, подъезд квартиры, номер телефона. Если покупатель хочет приобрести дополнительно за баллы еду вместе с платным заказом, то он имеет право взять лишь одно блюдо бесплатно (за баллы).

Интернет банк Открытие: клиент для юридических лиц

Для бизнес-клиентов алгоритм действий таков:

- выбираем “Интернет банк для крупного и среднего бизнеса”;

- переходим на вкладку “Открытие бизнес онлайн”;

- заполняем поля на открывшейся панели. Необходимо ввести логин (1), пароль (2), нажать клавишу “Войти” (3). Чтобы система запомнила учетные данные и набирала их автоматически, есть функция “Сохранить логин” (4). Пароль при этом набирать все-таки придется пользователю, это сделано для защиты персональных данных от случайных посетителей.

- Стоимость открытия счета 0 рублей!

- Стоимость обслуживания от 0 рублей в месяц!

- Открытие счета за 5 минут онлайн!

Вход в по рутокену

Полноценная работа предприятий и организаций с расчетным счетом невозможна без электронной цифровой подписи. Этот обязательный реквизит, удостоверяющий законность перевода корпоративных денежных средств, размещается на рутокен – съемный носитель информации.

Чтобы подключить сервис, юридические лица должны выполнить следующие действия:

- В отделении ФК Открытие получить специальный комплект для установки программного обеспечения.

- Выполнить настройки по инструкции.

- Создать электронную подпись, распечатать сертификат в двух экземплярах, предоставить в офис.

- Банк проверяет полученные данные и дает подтверждение. После этого можно работать в системе.

Драйверы для установки программного обеспечения рекомендуется скачать на официальном сайте ФК Открытие, в разделе “Установка драйвера”.

Впоследствии вход в личный кабинет производится только по рутокену. Вставьте носитель в специально предназначенное гнездо компьютера, откройте вкладку интернет-банкинг для бизнеса, в открывшемся окне нажмите “Войти”.

Не получается войти или не работает рутокен — что делать

Решение проблем, связанных с работой рутокена, либо устранение других неполадок, возможно при помощи специальной Инструкции, выложенной на сайте ФК Открытие.

В частности, если не получается войти в личный кабинет по рутокену, необходимо проверить следующие моменты:

В разделе также анализируются причины других неисправностей и способы их решения.

Как зарегистрироваться в интернет-банке Открытие

Для этого предусмотрено несколько способов:

- на сайте ПАО ”Открытие”;

- через банкомат;

- по телефону;

- в любом из отделений, обратившись к менеджерам банка.

Чтобы зарегистрироваться в личном кабинете, следует открыть предназначенное для этого окно и нажать на ссылку “Регистрация”.

Далее следует заполнить: номер карты из 16 цифр (1); знак согласия с правилами сервиса(2), нажать клавишу для продолжения регистрации (3).

После этого система переводит клиента в личный кабинет, где размещены все персональные сведения. Пользователю предлагается логин и пароль для входа. По желанию, эти учетные данные можно поменять, и придумать свои комбинации символов.