«сбербанк» кредит

Содержание:

- Как перевести деньги человеку, если у него открыт счет в другом банке?

- Особенности получения информации по кредиту

- Особенности оформления

- Что потребуется предоставить в банк

- Учимся грамотно пользоваться кредиткой Сбербанка

- Основные способы перевода

- Условия потребительского кредитования на 2020 год

- Проверка баланса карты при отсутствии мобильного банка

- Как пользоваться кредитной картой Сбербанка: основные правила

- Способы получить график платежей по кредиту

- Как найти нужную операцию

- Позвонить на горячую линию

- Посредством мобильного приложения

- Виды платежей

- Как погасить аннуитетный платёж?

- Как узнать оставшуюся задолженность по кредиту

- Как перевести деньги человеку, если у него открыт счет в Сбербанке?

- Выводы

Как перевести деньги человеку, если у него открыт счет в другом банке?

Для того чтобы перевести деньги частному лицу на счет или карту, открытую в другом банке, Вы можете воспользоваться одним из следующих вариантов:

- Выберите на странице «Платежи и операции» категорию «Перевод частному лицу в другой банк». Далее в поле «Счет получателя» выберите из выпадающего списка подходящий Вам пункт: «На счет в другом банке» или «На карту MasterCard другого банка». После этого заполните остальные поля формы и нажмите на кнопку «Перевести».

- На главной странице нажать кнопку «Операции» рядом с тем продуктом, с которого хотите списать средства. Далее выбрать раздел «Перевести частному лицу» и действовать по аналогии с п. 1.

Особенности получения информации по кредиту

Специфика клиентского информирования зависит от этапа кредитования. Если человек в принципе находится на стадии рассмотрения вопроса о возможности взять кредит, то предварительную информацию он получает через калькулятор Сбербанка. Здесь же отразится и стандартная информация по предстоящему графику платежей.

Полученный результат поможет предполагаемому заемщику Сбербанка сделать окончательный выбор. Стоит учесть, что фактические условия кредитования могут изменяться при дальнейшем обращении к кредитному специалисту. Далее параметры кредитования будут зафиксированы в подписанном двустороннем договоре.

По факту подписания договора физическое лицо получает на руки график платежей в бумажном выражении. В нем будет отражены сведения о платежной дате и суммам, подлежащим к выплатам. Но имеется альтернатива этому варианту. Удобство пользования банковскими услугами обеспечивается в т. ч. и за счет наличия у клиента личного кабинета.

Особенности оформления

Как и формат документа, его оформление может быть свободным. Это обозначает то, что график можно нарисовать от руки или напечатать на компьютере, правда во втором случае его нужно будет обязательно распечатать. Для графика подойдет обычный лист бумаги или бланк с фирменными реквизитами и логотипом компании.

Графику, как дополнительному приложению к договору, следует присвоить отдельный номер. Информацию о нем надо занести в специальный учетный журнал, туда же, куда вносятся сведения обо всех заключенных договорах и приложениях к ним.

Делается документ в двух абсолютно одинаковых экземплярах, один из которых передается заказчику или покупателю, а второй остается у исполнителя.

Формировать график надо крайне внимательно, учитывая интересы обеих сторон и тщательно просчитывая все тонкости условий договора. Следует помнить о том, что если вдруг возникнет ситуация с задержкой оплаты, этот документ может стать частью доказательной базы, причем как с одной, так и с другой стороны.

Что потребуется предоставить в банк

Самым первым и основным документом, требуемым для пересмотра графика выплат, становится оформленное заявление плательщика. В документе необходимо описать создавшуюся ситуацию. К заявке необходимо приложить и следующий список документации:

- кредитный договор;

- паспорт плательщика;

- имеющийся рабочий график кредитных проплат;

- банковская выписка, подтверждающая отсутствие задолженности;

- расчетный лист с места работы (при изменении графика выплаты зарплаты);

- квитанции, свидетельствующие об исправном внесении требуемым проплат по действующему графику;

- трудовой договор и дополнительное распоряжение (при изменении руководством даты перечисления заработной платы).

Банк может предложить рефинансировать потребительский займ с составлением нового графика выплат

Банк может предложить рефинансировать потребительский займ с составлением нового графика выплат

Учимся грамотно пользоваться кредиткой Сбербанка

Как активировать и как пополнить карту

Вы получаете пластиковую карту с бумажным конвертом, в котором содержится ваш индивидуальный ПИН-код. Он необходим для идентификации при совершении операций через платежные терминалы в торговой сети или банкоматах.

Проверьте информацию на лицевой стороне карты

Особенно обратите внимание на написание фамилии и имени. На обратной стороне в специальном поле поставьте подпись шариковой ручкой

Специальных действий для активации кредитки не требуется. Это произойдет автоматически на следующий день после ее получения.

Сбербанк разрешает 3 способа внесения денег в счет погашения задолженности по кредитке:

- Перевод с зарплатной карты.

- Внесение наличных через банкоматы или работника в отделении банка.

- Банковским переводом по реквизитам карты.

По первым двум способам комиссия не начисляется.

Льготные условия кредитования на 50 дней

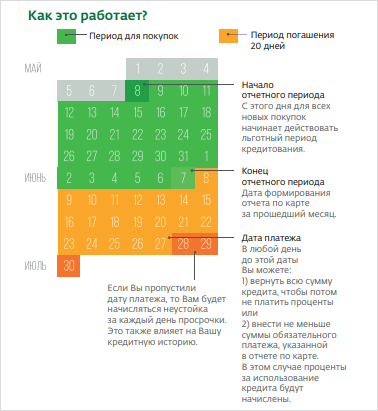

По кредитке установлен период времени, в течение которого вы можете пользоваться заемными деньгами без процентов. По классическим картам Visa и MasterCard – это 50 дней.

Как правильно пользоваться льготным периодом? Вы должны погасить полную сумму задолженности до даты платежа, которая указана в отчете по счету. Только в этом случае банк не начислит проценты. Если вы вносите только часть суммы в погашение долга, то платите за это рассчитанный для вас процент.

Расчет льготного периода лучше всего представлен в наглядной форме:

Льготный период действует не на все операции. Например, его не будет в следующих случаях:

- снятие наличных,

- операции в казино,

- безналичные переводы.

По этим видам операций проценты начисляются сразу.

Схема использования кредитных средств:

- Вы оплачиваете кредиткой покупки товаров и услуг или снимаете наличными. Лимит уменьшается на потраченную сумму.

- Вы вносите сумму в погашение долга целиком или по частям (но не менее минимального платежа). Доступный денежный лимит увеличивается, и вы снова можете им пользоваться.

На сайте Сбербанка действует удобный калькулятор, который наглядно показывает принцип действия карты со льготным периодом. Вы можете завести все свои покупки и посмотреть, сколько экономите на уплате процентов. Более подробно мы разбирались с калькулятором в статье о кредитных картах.

Разбираем понятие “обязательный платеж”

Будете вы погашать всю сумму долга целиком или по частям, решать только вам. Одно вы должны запомнить очень хорошо – сумма не должна быть меньше минимального обязательного платежа. Да, вы заплатите проценты, потому что не погасили весь долг, но:

- вы не попадете под санкции банка;

- сохраните чистой свою кредитную историю;

- возобновите в полном объеме кредитную линию, которую одобрил вам Сбербанк.

Итак, обязательный минимальный платеж – это:

- 5 % от суммы долга, но не менее 150 руб.

- Сумма превышения кредитного лимита.

- Проценты по кредиту, если вы не воспользовались льготным периодом.

- Комиссии, неустойки.

Увеличение кредитного лимита: стоит ли обращаться в банк

Банк для каждого клиента в индивидуальном порядке рассчитывает лимит денежных средств, которыми он может пользоваться. Эта сумма возобновляется каждый раз после погашения долга целиком или частично. В этом главное преимущество и отличие кредитной карточки от потребительского кредита.

На основе анализа вашей анкеты и собственных источников информации банк самостоятельно определяет ту границу, за которую вы не сможете переступить. Максимальная сумма по классическим картам Visa и MasterCard – 600 000 руб. Но часто она значительно меньше.

Как увеличить кредитный лимит? Это делает только банк по совокупности факторов, характеризующих вас как надежного плательщика. К сожалению, заявки от граждан на увеличение лимита банк не рассматривает.

Как закрыть кредитную карту

Процедура закрытия кредитной карточки простая. Необходимо:

- Подать в отделение банка, где получали кредитку, заявление на отказ от дальнейшего ее использования.

- Погасить имеющиеся задолженности.

- Вернуть по требованию банка карту, т. к. она является его собственностью.

Закрытие счета происходит по истечении 30 дней после возврата карточки.

Основные способы перевода

Для того чтобы перевести кредит из одного финансового учреждения в другое, существуют возможности рефинансировать кредиты, однако это не единственный метод. Рассмотрим более детально доступные возможности для клиентов в Сбербанке:

- Оформить программу рефинансирования (при этом главная задача, не иметь действующих крупных кредитов в Сбербанке или просрочек по ссудам).

- Выполнить полное погашение обязательств за счет оформленного в Сбербанке потребительского займа.

- Обратиться к кредитору за выгодными кредитными условиями по программе кредитования под залог недвижимости.

- Использовать иное дорогостоящее имущество в качестве объекта обеспечения при оформлении ссуды на погашение долга.

Заемщик Сбербанка может использовать различные доступные методы погашения долга по иным займам, в том числе при помощи денег с карты или номера Мегафона со счетов мобильных на территории РФ. Главное условие в том, чтобы при обращении к кредитору, была предоставлена возможность предоставления средств на погашение кредитных программ, ипотеки или иных текущих займов.

Условия потребительского кредитования на 2020 год

ОСНОВНЫЕ УСЛОВИЯ ПО КРЕДИТАМ ДЛЯ ФИЗЛИЦ

- Процентная ставка: от 11,9% до 19,9%

- Сумма кредита: от 30’000 до 5’000’000 руб.

- Срок кредитования: от 3 месяцев до 5 лет

Процентная ставка по кредитам в 2020 году

Базовая процентная ставка на потребительский кредит, кредит наличными на любые цели в Сбербанке в 2020 году будет 12,9 процента годовых. Если клиент банка (зарплатный клиент, физлицо) получает заработную плату или пенсию на карту или расчётный счёт в Сбербанке, то проценты по кредиту в 2020 году будут снижены на 1%, и соответственно составят 11,9 % в год. Данные условия кредитования (акции по кредитам для зарплатных клиентов), предназначены только для физических лиц.

Проценты по кредитам Сбербанка

| Cтавки по кредитам 2020 (специальные условия*) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 13,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 11,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 11,9% до 12,9% |

| Cтавки по кредитам 2020 (общие условия) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 14,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 12,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 12,9% до 13,9% |

* В 2019 году, Сбербанк снизил минимальную процентную ставку по кредиту на 1 процент. Если вы оформите заявку на кредит через интернет банк «Сбербанк онлайн», либо получаете зарплату или пенсию на счёт в Сбербанке, то ставка по кредиту от 300’000 рублей составит 11,9 процента годовых. (Специальные условия).

Проценты по кредитной карте

Кредитные проценты по кредитной карте Сбербанка, в 2020 году останутся на прежнем уровне предыдущего 2019 года и в зависимости от тарифа и типа карт составят:

| Процентные ставки по кредиткам в зависимости от тарифа | ||

|---|---|---|

| Наименование кредитной карты | С персональным лимитом* | На стандартных условиях |

| «Премиальная кредитная карта» | 21,9 % | 23,9 % |

| «Золотая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая карта Аэрофлот» | 23,9 % | 25,9 % |

| «Карта Аэрофлот Signature» | 21,9 % | — |

| «Золотая карта Аэрофлот» | 23,9 % | 25,9 % |

| Классич. карта «Подари жизнь» | 23,9 % | 25,9 % |

| Золотая карта «Подари жизнь» | 23,9 % | 25,9 % |

*Кредитные карты с персональным лимитом в Сбербанке выдаются только по предодобренному персональному предложению банка. Узнать о том, одобрена ли вам карта, можно в личном кабинете интернет банка либо в мобильном приложении «Сбербанк онлайн».

| Требования к заемщику | |

|---|---|

| Возраст на момент предоставления займа: | не менее 18 лет |

| Возраст на момент полного погашения: | не более 65 лет |

| Рабочий стаж на текущем месте работы: | не менее 3 месяцев |

*Работающим пенсионерам, получающих пенсию на счет в Сбербанке, стаж работы не менее 3 мес., на текущем месте работы, при общем трудовом стаже не менее 6 месяцев за последние 5 лет. **Клиентам, не получающих зарплату на счёт в Сбербанке, рабочий стаж не менее 6 месяцев на текущем месте работы, при общем трудовом стаже не менее 1 года за последние 5 лет.

| Необходимые документы | |

|---|---|

| Паспорт гражданина РФ с отметкой о регистрации* | |

| Документ, подтверждающий финансовое состояние | |

| Документ, подтверждающий трудовую занятость |

*Допускается наличие временной регистрации, при этом дополнительно представляется документ, подтверждающий регистрацию по месту пребывания. **Если у вас есть зарплатная карта Сбербанка России, для оформления кредита понадобится только паспорт. Подайте заявку в Сбербанк Онлайн. После одобрения кредита, деньги придут вам на карту.

Проверка баланса карты при отсутствии мобильного банка

Баланс на карте проверяется разными способами. Если нет возможности установить на гаджет приложение от Сберегательного банка для дистанционной работы в системе или клиент не хочет подключать дополнительную услугу, состояние счета можно проверить:

- через банкоматы или терминалы обслуживания Сбербанка;

- в контактном центре финансовой организации;

- в отделении банка;

- в личном кабинете через компьютер или мобильное приложение.

Пользователь самостоятельно выбирает удобный вариант контроля баланса или использует их попеременно в зависимости от ситуации.

Сервис Сбербанк Онлайн

Проверка баланса в сервисе Сбербанк Онлайн возможна при наличии компьютера, подключенного к интернету. При первом посещении интернет-банкинга клиент проходит несложную регистрацию для получения персонального логина и пароля.

Для создания личного кабинета пользователю понадобится банковская карта и действующий номер мобильного телефона. Контакт, указанный в регистрационной форме, привязывается к карточному счету клиента.

Создание личного кабинета происходит поэтапно:

- На официальном сайте Сберегательного банка найти раздел «Сбербанк Онлайн».

- Нажать на Регистрацию.

- Ввести точный номер пластика, мобильного телефона.

Если все действия сделать правильно, к клиенту придет смс-оповещение с паролем для входа в систему. Присланный шифр после авторизации лучше изменить.

Важно. Посторонним лицам данные для авторизации в личном кабинете Сбербанка Онлайн передавать нельзя

Проверить баланс в личном кабинете можно на вкладке «Карты». В этом месте отображаются карточные счета, имеющиеся у клиента с денежным остатком.

Информация о денежном остатке на карте через банкомат

Простой способ узнать сколько денег на карте Сбербанка – воспользоваться банкоматами или терминалами этой финансовой организации. Автоматы для платежей установлены во многих городах Российской Федерации, проблем с их поиском не возникает.

Чтобы проверить денежный остаток на карточном счете, клиент банка:

- Вставляет пластиковый носитель в устройство.

- Вводит персональный ПИН-код.

- Выбирает в открывшемся меню кнопку с проверкой баланса.

Пользователь может выбрать удобный вариант отображения информации: на чеке-квитанции (выписке) или экране.

Недостаток способа – возле банкомата может собраться большая очередь, придется ждать своего времени или искать свободный автомат.

Информация, выведенная на экран, привлекает мошенников

При проверке счета надо соблюдать осторожность, чтобы избежать неприятных ситуаций

Общение с сотрудниками контактного центра

Проверить баланс карты Сбербанка, если у пользователя не подключен мобильный банк, можно в центре поддержки.

Список контактов горячей линии:

- Для клиентов из разных городов Российской Федерации, которые используют стационарные телефоны, –.

- Для сотовых операторов, действующих в пределах России, – 900.

- Гражданам РФ, временно пребывающим за пределами страны, для связи с сотрудниками горячей линии можно позвонить на номер +7 495 500-55-50.

Оплата не взымается за звонки в службу поддержки в пределах Российской Федерации. Телефония вне государства оплачивается с учетом действующих тарифов сотовой компании.

Узнавать баланс в call-центре можно несколькими способами:

- общение с банковским сотрудником;

- использование голосовых подсказок;

- самостоятельное управление системы с использованием персонального кода.

Для связи с оператором после прослушивания приветственного сообщения нажимается «0». Если ввести «2», система сообщит о денежном остатке на счету.

Отправка сообщений на короткий номер

Быстро узнать о состоянии счета можно через смс-запрос на номер 900. В теле сообщения указывается текст «Баланс». После последней буквы без пробела вводятся четыре последние цифры с карты. Посмотреть их можно на лицевой стороне пластика.

Как пользоваться кредитной картой Сбербанка: основные правила

У кредиток значительный диапазон применения. С их помощью можно:

- делать покупки в долг в любом магазине, в том числе и в интернете;

- оплачивать любые услуги (коммунальные, мобильной связи), госпошлины, штрафы и др.;

- обналичивать заемные средства в банкомате;

- перевод на рублевые дебетовые карточки (собственные и посторонних лиц) через интернет-банк.

За переводы и снятие денег в банкомате снимается комиссия в 3%, при этом прекращается действие грейс-периода.

Выбор и активация

Перед оформлением кредитки следует учесть свои требования

и пожелания к продукту, чтобы выбрать подходящий вариант. Банк предлагает

пластики разными по уровню и с различными опциями, использованием бонусов

(мили, Спасибо, кэшбэк). При подписании договора внимательно изучите его,

разберитесь во всех ньюансах, кажущиеся непонятными

Обратите особое внимание

на размер процентов, льготного периода, установленные ограничения и имеющиеся

бонусы

Перед активацией пластика банковские сотрудники

рекомендуют еще раз проверить на его лицевой стороне корректность написания

фамилии и имени, а затем расписаться в специальном поле. Активация кредитки

проводится в автоматическом режиме.

Перед первой платежной операцией нужно

воспользоваться банкоматом или терминалом для проведения следующего действия:

- вставить пластик в картоприемник, ввести ПИН-код;

- сделать запрос по балансу.

После этого можно делать безналичные расчеты.

Карточки с программой мили от Аэрофлот и с возможностью автоматически совершать благотворительность

Правила пользования

кредитными картами Сбербанка

Чтобы получить выгоду от кредитки и не влезть в долги, специалисты советуют придерживаться следующих правил:

- Для комфортного взаимодействия с банком подключите интернет-банкинг и СМС-оповещение. Благодаря этому сервису вы будете своевременно получать напоминание о дате и сумме очередного платежа, а также отслеживать баланс по карточке.

- Контролируйте ежемесячные отчеты банковского учреждения, чтобы быть в курсе финансовой ситуации.

- Погашайте задолженность до окончания льготного периода, не дожидайтесь конечного дня уплаты. Если опоздаете с платежом, банк сразу начислит проценты за использование заемных средств. В этом заключается все «коварство» использования кредитных карт любого банка, и Сбербанка в том числе. Проценты по кредиткам высокие (свыше 20%). Если пропустить дату платежа, придется выплачивать не только долг, но и проценты. Все ваши свободные средства будут уходить на уплату процентов, а сам долг будет расти. В этом случае кредитка становится финансовой «обузой» для картодержателя.

- Если у вас в Сбербанке открыта зарплатная карточка, перечисляйте с нее деньги для погашения долга. Возьмите за правило после зачисления зарплаты сразу выплачивать задолженность.

- Старайтесь пополнять кредитку суммами крупнее минимального платежа. Это обязательная сумма, позволяющая дальше пользоваться пластиком. Чем дольше вы возвращаете долг, тем дороже он вам обойдется.

Золотые кредитные продуты банка с условиями выпуска

Если возникают любые спорные вопросы по применению

карточку, нужно обращаться в колл-центр банка для их своевременного решения.

Как пополнять

Своевременное пополнение кредитной карты Сбербанка – залог ее

успешного использования. Зачисление

средств на счет можно осуществить несколькими способами:

- В личном кабинете Сбербанк Онлайн. В разделе «Карты» выбрать обозначение кредитки, в меню операций кликнуть на «Пополнить». Из списка выбрать зарплатную карточку для списания и перечислить нужную сумму.

- В мобильном приложении интернет-банка. Операция по перечислению производиться аналогичным способом, как и в веб-версии.

- Отправить СМС на номер 900. Для отправки СМС-сообщения создайте текст типа «ПЕРЕВОД XXXX YYYY ZZZZ», где XXXX – последние 4 цифры зарплатной карточки, YYYY – последние цифры номера кредитки, ZZZZ – сумма в рублях.

- В банкомате. В меню на экране выбирается раздел «Платежи и переводы», затем – «Пополнить» и дальше действовать согласно подсказкам на экране.

Чтобы осуществлять платежи вовремя, нужно точно знать дату и сумму погашения. Узнать эту информацию можно:

- В отчетах по карточке, которые приходят ежемесячно на электронную почту картодержателя.

- В Сбербанк Онлайн во вкладке «Информация по карте».

- В мобильном приложении, открыв страницу карточки с информацией по ней.

Вам может быть интересно:

Сбербанк страхование путешественников

Способы получить график платежей по кредиту

При подписании кредитного или ипотечного договора со Сбербанком клиенты получают на руки второй экземпляр соглашения и график платежей (Это не история операций, не путайте!). Правда многие теряют график или же не имеют его при себе, в момент, когда нужно оплатить долг.

Узнать график платежей по кредиту, а также получить его распечатанную версию можно следующими способами:

- в личном кабинете Сбербанк Онлайн;

- в офисе банковского учреждения.

Теперь ознакомимся с каждым из этих вариантов более подробно.

Через Сбербанк Онлайн

График внесения регулярных платежей по кредиту заемщик может просмотреть через сервис Сбербанк Онлайн. Чтобы узнать информацию, необходимо следовать такой инструкции:

- Зайдите на официальный ресурс финансовой организации;

- Используя логин и пароль, полученные при регистрации, пройдите авторизацию в системе «Сбербанк Онлайн»;

- В главном горизонтальном меню выберите раздел «Кредиты»;

- Откроется список всех кредитов, которые у вас открыты в этом банке (потребительский, ипотека, кредитная карта). Кликните на интересующий вас;

- Откроется меню с основными сведениями по ссуде, кликните на опцию «График платежей»;

- Далее вы можете распечатать необходимую информацию, если нажмете на команду «Печать», после чего система автоматически передаст таблицу на принтер. Также можно кликнуть «выслать на электронную почту».

Через мобильное приложение

Через Мобильное приложение вы можете просмотреть только историю операций по карте. График платежей по кредиту или ипотеке здесь не отображается. Если хотите узнать информацию о том, какие операции совершались с вашей карты (поступления на счет, списания), следуйте инструкции:

1.Откройте приложение Сбербанка на мобильном телефоне.

2. В главном меню нажмите на пункт «История». Откроется история операций за последние 7 дней.

Данный способ является бесплатным, но стоит помнить, что так вы можете просмотреть только историю последних операций. Чтобы получить полный отчет, закажите его через личный кабинет Сбербанк Онлайн.

Через банкомат

Через банкомат можно пополнить карту Сбербанка, перевести деньги с пластика на карту/счет другому человеку, оплатить некоторые услуги, в том числе и кредит. Но вот просмотреть полную историю невозможно.

В отделении банка

График платежей по кредиту выдается клиенту после подписания кредитного договора с банком. В случае, если он будет утерян и вы не сможете самостоятельно просмотреть или распечатать его через личный кабинет, посетите отделение банка с паспортом и запросите новый график.

Другой повод для посещения отделения банка с целью получения нового графика платежей по кредиту — частичное досрочное погашение кредита. В этом случае происходит перерасчет суммы основного долга и уменьшение срока кредита (если это просит заемщик) или уменьшение суммы ежемесячного платежа, но срок полного погашения долга при этом остается неизменным.

Также график платежей может меняться при просрочке основного платежа. Вся информация обновляется в личном кабинете Сбербанк Онлайн.

По телефону горячей линии

Запросить полный график платежей по кредиту по телефону горячей линии также возможно. Вернее вы можете подать заявку на получение графика и забрать его в ближайшем отделении банка.

- 900 – бесплатно со всех мобильных операторов России;

- +7 495 500-55-50 — для звонков из любой страны мира;

- 8 (800) 555-55-50 – с разных регионов России.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Как найти нужную операцию

Найти нужную транзакцию можно только в разделе «История операций» в веб-версии личного кабинета — уточняющих параметров в мобильном приложении недостаточно для того, чтобы отыскать нужный платеж.

Откройте историю и выберите «Расширенный поиск». Здесь задайте параметры:

- дату транзакции — конкретный день или временной отрезок;

- счет списания;

- тип операции — поступление средств, оплата, снятие и т.д.;

- статус — завершено, черновик, в обработке;

- сумму — конкретную или диапазон «от и до»;

- валюту.

Помимо этого, здесь же можно отыскать операцию по наименованию торговой точки, где совершалась оплата, или по названию операции. Можете заполнить все строчки или одну из них. Если после заполнения полей список истории окажется пустым, попробуйте очистить некоторые строки или полностью сбросить все параметры и задать их заново.

Позвонить на горячую линию

Для того чтобы уточнить интересующую клиента информацию в телефонном разговоре со специалистом, следует иметь при себе паспорт. Только после подтверждения личности возможно разглашение информации таким способом. В этом случае должник вправе уточнить ближайшую дату платежа и платежную сумму.

Однако специалист не станет сообщать по телефону годичную информацию из графика платежей. Для уточнения расширенного объема интересующих сведений следует обратиться за ними через иные перечисленные источники. Более того, имеется возможность и самостоятельной распечатки нового экземпляра.

Посредством мобильного приложения

Сбербанком Онлайн можно пользоваться через телефон. Скачивание официального приложения абсолютно бесплатно. При этом преимуществом пользования сервисом выступает доступность банковских услуг и возможность совершения денежных транзакций для погашения кредитной задолженности.

Сведения, отражающиеся в приложении от Сбербанка в кратком виде:

- Тип кредита: потребительский, ипотечный и т.д.

- Денежный остаток к оплате.

- Рекомендуемый платеж.

- Оплата до определенной даты (платежная по договору).

Эта информация доступна в разделе «кредиты», который располагается на главной странице приложения. Наряду с этим разделом имеются и следующие: «мои финансы и бюджет», «карты», «цели», «инвестиции» и т.д. При входе в интересующий клиента раздел открывается список действующих кредитных продуктов (начиная с потребительского кредита и заканчивая ипотекой и пластиковыми картами).

Стоит отметить, что пункты в графике погашения кредита Сбербанка не подлежат самостоятельному изменению без последствий для клиента. Именно поэтому формулировка «рекомендуемый платеж» не должна влиять на снижение платежной суммы, т. к. за этим следует начисление штрафных санкций (пени) за каждый день просрочки. К последнему понятию подключается и термин «платежная дата».

Виды платежей

В Сбербанке выдаются исключительно аннуитетные кредиты, по ним размер ежемесячного платежа всегда одинаков. Он меняется в меньшую сторону только при досрочном гашении. При аннуитетном графике платежей в начале срока основу платежа составляют проценты, а незначительную часть – тело кредита. Во второй половине выплат ситуация меняется – по большей части выплачивается основной долг.

Второй вариант – дифференцированные платежи (на уменьшение), в данном банке он уже не практикуется. Ввиду того, что ипотека выдается на длительный срок, такой вид выплат иногда встречается по старым кредитам Сбербанка. Дифференцированный график платежей выгоднее для клиента, потому как основной долг выплачивается быстрее.

Как погасить аннуитетный платёж?

Существуют следующие способы погашения ипотечного кредита:

- Автоматическое списание средств с зарплатной карты. Заёмщик должен подписать соответствующее поручение и направить его в бухгалтерию предприятия. Также ему следует отнести в банк заявление, которое будет являться основанием для перечисления денег на ипотечный счёт;

- Списание денег с дебетовой карты. Требует однократного оформления специального поручения;

- Перечисление денежных средств с текущего или депозитного счёта. Если у клиента открыт счёт в банке, то ему нужно написать заявление о списании денег в счёт погашения ипотечной ссуды. Допускается перечисление средств со счетов, открытых в сторонних банках (в этом случае человеку придётся оплатить комиссионные издержки);

- Перечисление нужной суммы наличными в кассе банка.

Пользователи, зарегистрированные в системе Сбербанк Онлайн, смогут перечислять взносы в дистанционном режиме. Обладатели смартфонов могут воспользоваться Мобильным банком для зачисления средств на счёт. Если клиент заключил договор с кредитным учреждением об удалённом банковском обслуживании, то он может совершать финансовые транзакции при помощи банкомата или терминала (устройство должно быть снабжено депозитным модулем и специальным купюроприёмным аппаратом).

Как узнать оставшуюся задолженность по кредиту

Узнать остаток по ипотеке в Сбербанке можно несколькими способами, как удобнее заемщику:

- Посмотреть в Сбербанк Онлайн в разделе «Кредиты».

- Подойти в отделение банка. При себе нужно иметь паспорт и номер кредитного договора.

- Позвонить по телефону горячей линии, в этом случае будьте готовы назвать свои паспортные данные, а при наличии карты – кодовое слово.

- При помощи банковской карты можно узнать остаток долга по ипотеке в банкомате Сбербанка. Здесь так же, как и в онлайн-банке, удастся посмотреть актуальный ежемесячный платеж.

Уточнить остаток задолженности, размер ежемесячного платежа и график выплат по ипотеке Сбербанка можно разными способами. Для получения актуальной информации наиболее удобны удаленные каналы обслуживания – Сбербанк Онлайн, банкоматы и телефон горячей линии.

Как перевести деньги человеку, если у него открыт счет в Сбербанке?

Для того чтобы перевести деньги частному лицу на счет или карту, открытую в Сбербанке, Вы можете воспользоваться одним из следующих вариантов:

- Выберите на странице «Платежи и операции» категорию «Перевод клиенту Сбербанка». Далее в поле «Счет получателя» выберите из выпадающего списка подходящий Вам пункт: «На карту Сбербанка», «На счет в Сбербанке России» или «На карту Сбербанка по номеру мобильного телефона». После этого заполните остальные поля формы и нажмите на кнопку «Перевести».

- На главной странице нажать кнопку «Операции» рядом с тем продуктом, с которого хотите списать средства. Далее выбрать раздел «Перевести частному лицу» и действовать по аналогии с п. 1.

Выводы

Стремительно развивающаяся сфера кредитования постоянно вносит свои коррективы и меняет процесс взаимодействия с клиентами, делая его более удобным и комфортным. Каждый современный заемщик, обладая кредитными обязательствами, при необходимости может обратиться в банк-кредитор и на условиях взаимосотрудничества, прийти к общему решению по изменению кредитных выплат.

Непосредственно процесс корректировки графика оплат никак не отображается на кредитной истории заемщика (конечно, при отсутствии у него просрочек). Сбербанк рассматривает решение около 5-ти суток и практически всегда идет навстречу пожеланиям своего клиента.