Что такое потребительский кредит?

Содержание:

- Отличие целевого потребительского кредита от нецелевого

- Займ наличными

- Важные нюансы

- ПСК В ФОРМУЛАХ И ЦИФРАХ

- Лайфхак

- Лайфхак

- Как вернуть 13 процентов за потребительский кредит?

- Отличия от обеспеченных займов

- Как оформить заявку на потребительский кредит?

- Особенности оформления потребительского кредита

- Условия кредитования и требования к заёмщику

- Виды и особенности потребительского кредита

- Кредит под низкий процент в Хоум Кредит

- Как снизить максимальный процент по кредиту

- Калькулятор потребительского кредита

- Динамика уровней ПСК ЦБ РФ за последние 3 года

- Какие факторы влияют на одобрение заявки

- Условия и требования

- Что такое полная стоимость кредита

- О нецелевом потребительском кредитовании

Отличие целевого потребительского кредита от нецелевого

Все виды потребительских кредитов в россии можно классифицировать по формам в зависимости от цели как:

- целевые, которые оформляются для покупки определённых товаров, например, мебели, холодильника, телевизора и т.д. В этом случае вещь, купленная в кредит, является залоговым имуществом. Если целевой потребительский кредит заемщиком оказывается не оплачен, банк вправе изъять у заемщика цель, на которую брался кредит;

- нецелевые – взятая в банке ссуда может быть потрачена заёмщиком так, как он пожелает. То есть, потребительский нецелевой кредит не связан конкретно ни с какой определенной целью. Поскольку залогом здесь ничто не является, банки берут с заёмщика по таким кредитам более высокий процент.

Займ наличными

В этом случае кредитование происходит двумя способами:

1. Перевод на карту. Она может быть выдана специально под ссуду, либо деньги перечислятся на ту, которая есть. Получение потребительского кредита таким способом очень удобно, следовательно, и популярно. Гораздо проще иметь при себе карточку, чем таскать денежные суммы. Тем более точек для обналичивания очень много, получить деньги не составит большого труда. К тому же этот способ безопасен. Вряд ли кто из злоумышленников позарится на карту.

2. На руки. С каждым годом такая услуга теряет свою популярность. Связано это с распространением карт, а также комиссией, которую взимает банк за обналичивание.

Как погасить кредит

Для этого необходимо воспользоваться одним из нескольких вариантов:

Спрогнозировать жизнь на такой короткий промежуток вполне реально. Иначе окажется так, что обстоятельства сделают из вас неплатежеспособного клиента, с которым банки не захотят иметь дело. А в жизни случаются ситуации, когда ссуда — единственный выход из ситуации. Еще вам будет интересно узнать как получить кредит под залог и как взять кредит на 7 лет.

Важные нюансы

В процессе оформления кредита тщательно изучайте все документы, оформляемые банком. Не спешите и не соглашайтесь сразу. Прочитайте внимательно каждую строку договора. Часто кредитные договора содержат скрытые условия и платежи.

Изучая договор, внимательно присмотритесь к таким нюансам:

- вся сумма заемных средств. Сюда входит сам кредит, проценты и комиссионные сборы;

- график и размер месячных выплат;

- штрафные санкции за просрочку;

- возможность досрочного погашения.

Рефинансирование займов

Многие банки предлагают услугу рефинансирования займов. К примеру, у вас имеется несколько невыгодных кредитов.

Большинство банков предлагают рефинансирование не более 5 займов, включая кредитные карты. Подобное предложение является весьма выгодным и актуальным, учитывая постепенное уменьшение процентных ставок.

ПСК В ФОРМУЛАХ И ЦИФРАХ

В статье 6 закона «О потребительском кредите (займе)» установлена формула расчета ПСК. Для расчета потребуется информация от банка — её можно получить у сотрудника кредитного отдела. Формула достаточно простая:

ПСК = i x ЧБП x 100

ПСК, как мы уже знаем, — полная стоимость кредита в процентах годовых.

ЧБП — число базовых периодов за срок кредита, то есть сколько клиент должен совершить выплат. Стандартное ЧБП в год при ежемесячных выплатах по кредиту = 12. То есть для трехлетнего кредита ЧБП будет 36. Для ежеквартальных выплат ЧБП в год = 4. При выплатах раз в год или реже ЧБП = 1. Базовым периодом в кредитном договоре называется стандартный временной интервал. Он встречается наиболее часто в графике платежей, который обязательно выдается вместе с договором.

i — процентная ставка базового периода, выраженная в десятичной форме. То есть если в год ставка — 12%, то при ежемесячных выплатах по кредиту в месяц это будет 1%, а в десятичной форме — 0,01.

Как видно, ничего сложного, но только на этом этапе. Основную трудность представляет формула расчета процентной ставки базового периода:

Теоретически для расчета этого показателя нужно иметь образец кредитного договора, в котором отражены все необходимые данные. Практически можно запросить число базовых периодов и процентную ставку базового периода у кредитного специалиста банка как устно, так и письменно

Обратите внимание, что кредитор не может отказать в предоставлении этой информации. Если вам отказали предоставить информацию, следует обращаться с жалобой в Центральный банк

Но это крайний случай. За клиента ПСК обязан считать банк, и на практике так и происходит. Перепроверить для себя, если есть такая потребность, можно более простым способом.

Лайфхак

Если не хотите забивать голову самостоятельными расчетами, можно ввести данные в онлайн- или мобильный калькулятор. А ещё лучше сделать это в нескольких калькуляторах сразу, чтобы потом сравнить результаты между собой и с тем, что указывает банк в ПСК. Конечно, это займет время, но в будущем оно окупится сполна благодаря сэкономленным на кредите деньгам.

ПСК в рублях — второе значение, которое требует указывать закон, — считается по следующей формуле:

ПСК = стоимость кредита + добавочные выплаты + переплата.

Для расчета добавочных выплат сложите все предполагаемые траты: комиссии, платежи (ежемесячные и т. д.) за весь период договора. Данные о переплате можно найти в графике платежей.

Вот так бывает

Узнав конкретные данные, можно сделать подсчет полной стоимости, используя простую формулу. Например, имеется заем стоимостью 220 тыс. руб. Срок — 24 месяца под 17% годовых. Есть дополнительные взносы: 1,5% за предоставление, 1,2% за обслуживание.

При аннуитетном платеже, то есть при ежемесячном внесении одинакового взноса, переплата составит 41 тыс. руб. Ее можно посчитать в кредитном калькуляторе — например, в этом: http://calculator-credit.ru/calculator.php.

За выдачу денег придется отдать:

220 000*1,5/100 = 3,3 тыс. руб.

Плата за обслуживание составит:

(220 000 + 41 000)* 1,2/100 = 3,132 тыс. руб.

ПСК = 220 + 41 + 3,3 + 3,132 = 267,432 тыс. руб.

Следует иметь в виду, что ПСК учитывает все платежи, которые клиент совершит за весь срок кредита. Другими словами, если вы собираетесь выплачивать кредит досрочно, то данная величина изменится.

Вот так бывает

Рассмотрим пример: возьмем ипотечный кредит. В случае длительного срока погашения может быть выгодно взять кредит с комиссией за снижение процентной ставки, однако в случае досрочного погашения комиссия не возвращается. В другом случае кредит берется под более высокий процент тоже на длительный срок, но гасится досрочно. Конечная сумма платежа будет ниже, чем в случае с невозвращаемой комиссией.

Лайфхак

Чтобы сравнить и выбрать наиболее выгодный вариант, следует воспользоваться кредитным калькулятором, в котором можно сравнивать различные варианты.

В нем надо вбить сперва вариант с комиссией за понижение. Затем посчитайте вариант, когда вы отдадите кредит с более высокой процентной ставкой, но за более короткий период. Вы сразу наглядно увидите, где сумма переплаты будет выше, а где ниже.

Как вернуть 13 процентов за потребительский кредит?

Все граждане Российской Федерации знают, что каждый месяц они выплачивают государству 13 % от суммы общего дохода за указанный промежуток времени. Также, многим известно, что при трате денежных средств на нижеуказанные покупки возвращаются те самые 13 %:

- приобретение и/или строительство жилья;

- получение образования (в том числе плата за родственников);

- траты на медицину, в том числе лекарства и медицинские услуги.

Но по разным причинам мало кто знает, что вернуть вышеуказанные 13 % можно не только при покупке на собственные средства, но и на выданные банком деньги в виде потребительского кредита.

Важно! Получить возврат могут только те лица, которые выплачивают ежемесячно НДФЛ (Налог на доходы физических лиц), кроме индивидуальных предпринимателей (ИП) и людей, которые работают по ЕНВД (Единый Налог на Вмененные Доходы) и УСН (Упрощенная Система Налогообложения). Чтобы вернуть 13 % за потребительский кредит, нужно собрать ряд обязательных документов, список которых может варьироваться, в зависимости от направления, куда были потрачены денежные средства (смотрите список направлений выше)

Чтобы вернуть 13 % за потребительский кредит, нужно собрать ряд обязательных документов, список которых может варьироваться, в зависимости от направления, куда были потрачены денежные средства (смотрите список направлений выше).

Справка! В любом случае обязательны: паспорт, декларация 3-НДФЛ и справка 2-НДФЛ.

Обращаться с этим вопросом следует в инспекцию. Там необходимо объяснить ситуацию, указать, что кредит был взят на одну из вышеперечисленных целей. После этого специалисты скажут, какие именно следует собрать документы и куда с ними приходить в следующий раз. Когда предоставлены все документы, осуществляется проверка их на подлинность в течение 3-ех месяцев. После этого выносится решение об удовлетворении/неудовлетворении просьбы.

Отличия от обеспеченных займов

Кредит с обеспечением и без, в чем разница? Здесь два принципиальных отличия.

1. Выдача ссуды под залог или поручительство снижает риски банка по невозврату долга до минимума. Лишь наступление форс-мажорных обстоятельств у заемщика не позволит кредитору возвратить ссуду (война, стихийное бедствие, пожар и т.д., в ходе которых погибает заложенное имущество, а заемщику наносятся финансовые потери). Поэтому у таких кредитов низкая процентная ставка.

Ссуда без обеспечения такие риски увеличивает в разы. По стране сотни тысяч списанных кредитов по решению суда из-за невозможности взыскать задолженность.

2. Другой порядок действий кредитной организации в отношении должника.

Как оформить заявку на потребительский кредит?

До недавнего времени для оформления займа на потребительские нужды требовалось обязательное посещение банка или торговой точки. При этом процедура заполнения и подачи необходимых документов была достаточно быстрой и простой, что не удивительно, учитывая высокий уровень конкуренции в этом сегменте рынка. Клиент попросту не стал бы работать с банком, предъявляющим завышенные требования или медленно оформляющим нужные для получения денежных средств бумаги.

Можно ли оформить заявку онлайн?

Однако, в последние 3-4 года все большее количество заявок на потребительские кредиты подается по интернету в режиме онлайн. Это объясняется не только удобством подобной процедуры для клиента, но и серьезным ростом объемов интернет торговли. В результате покупка того или иного товара может практически полностью происходить в сети: начиная от его выбора, продолжая подачей онлайн заявки и получением кредита, и заканчивая выполнением оплаты и последующим заказом доставки товара.

Особенности оформления потребительского кредита

Оформить заем на потребительские нужды достаточно просто. Необходимо ознакомиться с кредитными программами, определиться с необходимой суммой, выбрать банк и подать заявку. Большинство фирм допускают онлайн-оформление запроса, срок рассмотрения заявки зависит от вида ссуды и запрашиваемого лимита кредитных средств.

Анкеты на экспресс-кредиты рассматриваются банком в течение нескольких минут. Часто кредитор не требует личной встречи с заемщиком, позволяя отправить отсканированные копии документов по интернету. Решение по крупным займам принимается 2-3 дня, визит в отделение банка является обязательным. На какой бы кредит ни подавалась заявка, следует внимательно ответить на все вопросы, указать актуальную контактную информацию и реальный доход.

Требования к заемщикам

Компании-кредиторы предъявляют достаточно лояльные требования к своим клиентам. Стандартными условиями для кредитования является возраст от 18 лет, российское гражданство, постоянная прописка и доход, позволяющий выплатить долг в оговоренные сроки.

При крупных займах понадобится справка о доходах, официальное трудоустройство и стаж больше 4-5 месяцев в нынешней организации. Много значить может и кредитный рейтинг заемщика при оформлении потребительского кредита: неблагонадежным клиентам чаще отказывают в выдаче ссуды. В такой ситуации придется рассчитывать на заем в МФО или у частного лица.

Необходимые документы

Список необходимых документов для оформления потребительского кредита простой и не требует много времени на сбор бумаг. Клиенту нужно взять с собой паспорт, справку о доходах, документ, который подтверждает трудоустройство (трудовую книжку или договор). Также может понадобиться дополнительное удостоверение для идентификации личности: права, загранпаспорт, страховка, идентификационный код. Часто у мужчин требуют военный билет.

Если по договору предусмотрено поручительство, то для поручителя понадобятся такие же документы, как и для заемщика. В случае залогового кредитования нужно принести в банк документы на залог (дом, квартиру, автомобиль).

В случае мелких экспресс-займов достаточно одного лишь паспорта. Кредиторы часто верят на слово клиентам и не требуют даже справку о доходах. Если вам требуется срочная денежная ссуда, то изучите список банков и МФО, которые выдают кредиты без дополнительных документов более внимательно.

Нужно ли оформлять страховку

Когда будет даваться кредит, непременно зайдет речь о страховке

Поэтому важно понять, в каких случаях без страхования не обойтись, а когда можно сэкономить

Существует несколько видов страхования. Обязательной является страховка для имущества, переданного в залог. Актуальна для автокредитов, ипотек, нецелевых потребительских кредитов с залогом.

Необязательным считается страхование жизни, здоровья и трудоспособности заемщика. Такую услугу банки чаще всего навязывают клиентам. При этом заемщик вправе отказаться оплачивать такой страховой полис. В ответ на этот шаг банк может поднять процентную ставку, чтобы обезопасить себя от возможных просрочек или невыплат по кредиту.

Также существует понятие страхования кредитного риска. Страховые взносы оплачивает банк, однако эти расходы зачастую закладываются в процентную ставку. Поэтому стоимость страховки по умолчанию перекладывается на плечи заемщиков.

Условия кредитования и требования к заёмщику

Независимо от выбранного банка, кредиты без обеспечения имеют свои отличительные особенности, в числе которых:

- Невысокие лимиты кредитования (до 300 000 рублей). Даже если в тарифах банка заявлено, что сумма кредита может достигать 1 миллиона рублей и более, то на практике получить такую ссуду достаточно сложно. На одобрение больших сумм без предоставления обеспечения могут рассчитывать только те клиенты, которые получают заработную плату или пенсию в данном учреждении.

- Невыгодная процентная ставка. Высокие риски невозврата кредита банки компенсируют увеличением реальной стоимости заёмных средств. В ряде случаев снизить ставку можно только путём оформления полиса страхования жизни и здоровья заёмщика.

- Короткие сроки погашения. Как правило, подобные ссуды выдаются на период, не превышающий 5 лет. В некоторых банках максимальный срок необеспеченных займов составляет всего 3 года.

Если заёмщик одновременно является зарплатным клиентом, то для него условия потребительского кредита без обеспечения будут более лояльными по сравнению с перечисленными. Наличие регулярных зачислений выступает гарантией своевременного погашения обязательств, так как сумма ежемесячного платежа, как правило, автоматически удерживается с зарплатной или пенсионной карты.

Повышенные риски банка по необеспеченным кредитам также выступают причиной ужесточения требований к заёмщикам. Такие клиенты подвергаются более детальной проверке, в особенности в части кредитной истории. Банки готовы выдавать быстрые кредиты без залога и поручителей только тем заёмщикам, которые имеют положительный опыт погашения обязательств в прошлом. В остальном список требований включает стандартные пункты, а именно:

- наличие гражданства РФ;

- возрастные ограничения (от 18 до 65 лет);

- постоянная регистрация на территории, где есть отделения банка;

- постоянное место работы, при этом текущий стаж должен превышать 3 месяца.

Иногда банки предъявляют требования к минимальному размеру дохода. Например, для получения кредита наличными в Альфа-Банке заработная плата клиента после вычета налогов должна составлять не менее 10 000 рублей в месяц.

Виды и особенности потребительского кредита

Данная статья поможет вам разобраться со всеми видами и особенностями этого займа глазами простого обывателя и даст полное представление о различных его аспектах, так как не каждый человек представляет всю картину целиком и видит все важные для себя детали.

Потребительский кредит − это займ, который выдается банком, торговыми компаниями и другими кредитно-финансовыми учреждениями заемщику, то есть физическому лицу, для удовлетворения его потребительских нужд. И так, этот потреб продукт можно разделить на два основных типа, целевой и нецелевой.

Целевой кредит

Выдаётся только для определённых целей, например, для оплаты медицинских лекарств, покупки автомобиля. Распространённость этого вида кредитования кроется в маленьких процентах, которые вытекают из минимальных рисков банка. Его особенность заключается в том, что вы не получаете денежные средства, банк их перечисляет сразу непосредственно на ваши потребительские нужды, то есть в организацию которая будет либо оказывать вам услуги, либо предоставит выбранный товар. Но, конечно же, есть и альтернатива − нецелевой или, как его ещё называют, кредит наличными или кредит на неотложные нужды.

Нецелевой кредит

Данный вид кредитования подходит тем, кто не хочет информировать банк о своих намерениях, или сам ещё точно не определился, что и где будет покупать, а точнее сказать банк предоставит вам именно денежные средства, которыми в дальнейшем вы можете распоряжаться по своему усмотрению и нуждам. По заключениям многих банков, кредит наличными − это наиболее практичное предложение для заемщиков на текущее время. Все кредиты, в том числе и потребительский кредит делятся еще на два типа, с обеспечением и без обеспечения.

Обеспеченный и необеспеченный кредит

Вкратце, поясню, что значит кредит с обеспечением и без него. Кредит с обеспечением выдаются под залог имущества или под поручительство. Также к обеспечению можно отнести и такой факт, при котором вы на этапе подачи заявления или заявки на предоставления кредита, указываете законно принадлежащее вам имущество, эта информация также дает банку возможность снизить риск в части не возврата потраченных вами средств банка и влияет на результат рассмотрения вашего заявления обращения в положительную или отрицательную сторону.

К кредитам с обеспечением банк всегда относиться более лояльно, чем к кредитам без обеспечения и как правило может одобрить большую сумму, по отношению к кредиту у которого обеспечение отсутствует.

Кредит под низкий процент в Хоум Кредит

ООО «ХКФ Банк» — розничный финансовый институт на российском рынке, дочерняя компания чешской “Home Credit Group”. Входит в ТОП-10 по кредитам физическим лицам, занимает первое место на рынке потребительских кредитов в точках продаж.

При оформлении кредита онлайн банк «Home Credit» принимает решение о выдаче за 1 минуту. Возможно получение кредита день в день без визита в офис на любую банковскую карту. Услуга «Наличные деньги предоставляется на таких условиях»:

- Ставка от 9,9% до 24,8% годовых.

- Сумма кредита — от 10 000 до 999 000 рублей с шагом 1 000 рублей.

- Срок кредита от 1 до 5 лет.

- Для оформления нужен паспорт.

- Со второго месяца доступна опция «Выбор даты ежемесячного платежа».

Банк «Home Credit» выдает целевые кредиты пенсионерам, не ремонт, на покупку автомобиля, программа рефинансирования от 10,9% годовых. Карта рассрочки «Свобода» дает возможность погашать кредиты по карте без процентов до 51 дня. Дебетовая карта Польза — это до 7% годовых на остаток средств, 15% кэшбэк в категории «Аптеки», бесплатное обслуживание, пополнение и снятие наличных.

Кратко: Новые программы банка “Хоум Кредит” — «Финансовая защита» / «Финансовая защита лайт» помогают погасить кредит в случае непредвиденных обстоятельств.

Как снизить максимальный процент по кредиту

Кредитная история – важный фактор во взаимоотношениях между банковской организацией и клиентом. Мы расскажем, как сформировать положительную кредитную историю и исправить уже имеющиеся недостатки.

- У хорошего заемщика уже есть кредитная история. Некоторые склонны полагать, что человек, никогда не оформлявший ранее кредитов и кредитных карт, имеет более высокий шанс на одобрение заявки. Но для банка он несет потенциальный риск, так как еще не продемонстрировал свои возможности и дисциплину при погашении кредитных обязательств.

- Чем длиннее кредитная история, тем лучше. Чтобы проявить себя с точки зрения платежеспособности и честного клиента, надо пользоваться кредитным продуктом не менее полугода и совершить за это время без просрочек все необходимые ежемесячные выплаты. Если использовать льготный период кредитования, то можно не выплачивать банку проценты, но при этом формировать положительную кредитную историю. Но мелкие кредиты на товары (POS-кредиты) не учитываются в КИ.

- Положительная кредитная история по всем аспектам. Будет недостаточно просто закрыть к необходимому сроку свой заем. Обязательным условием для формирования положительной кредитной истории является корректное ежемесячное погашение долга в соответствии с графиком платежей. Даже небольшие просрочки могут сыграть решающую роль.

- Создать новую КИ, если старая окончательно испорчена. Не получится внести изменения в данные кредитной истории, где уже были осуществлены просроченные платежи. Вся подробная информация хранится в Бюро кредитных историй. Для исправления негативной кредитной истории можно только оформить новый кредитный договор и исправно выполнять обязательства не менее полугода. Иногда кредитор идет навстречу заемщику и может одобрить потребительский кредит или кредитную карту при наличии задержек и просрочек в КИ. Все будет зависеть от того, на сколько был задержан платеж и какая сумма не возвращалась вовремя банку.

- Для своих клиентов ставки всегда ниже. Каждой категории граждан могут быть предложены разные условия по потребительскому займу. Самые надежные заемщики для банка – зарплатные клиенты. Банковская организация располагает уже достаточной информацией и имеет подтверждение заработной платы.

Заемщик может самостоятельно выбирать банк, через который будет получать зарплату. Если происходит регулярное пополнение счета в виде зарплатных выплат, то банк приравняет этого индивидуального заемщика к категории зарплатных клиентов и ему будут доступны более выгодные условия.

На втором месте у кредитора клиенты, которые не являются зарплатными, но уже когда-то обращались в эту организацию за кредитом, кредитной картой и другими банковскими продуктами. В этом случае клиент тоже может рассчитывать на хорошие условия для оформления займа.

На самом последнем месте заемщики, которые еще никогда не обращались в данный банк. Кредитной организации сложно предугадать поведение клиента при погашении долга, и скорее всего ему назначат самые высокие процентные ставки. На максимальный годовой процент будет влиять количество подтверждающих документов. Тем, кто сможет подтвердить свою платежеспособность (копия трудовой, 2 – НДФЛ и т.д.), предложат пониженную ставку. Конечная ставка будет зависеть от разных факторов. Чем больше сумма кредита, тем меньше годовой процент. Высокая уровень заработная плата тоже поможет снизить ставку. Каждый банк по-своему определяет уровень риска клиента, оказывающий влияние на определение условий по займу.

Часть кредиторов связывают конечную процентную ставку с оформлением дополнительных услуг. Она будет отличаться, если клиент отказывается оформлять, к примеру, услугу страхования.

Калькулятор потребительского кредита

Инструмент, который присутствует практически на каждом сайте банковской организации, кредитный калькулятор, поможет рассчитать основные параметры кредита. Он покажет Вам размер ежемесячного платежа в зависимости от основной суммы кредита и срока кредитования. Очень удобные и прозрачные инструмент, если Вы сомневаетесь, кредит на какую сумму можете себе позволить. Кроме того, он позволяет прикинуть баланс между Вашими доходами и обязательным ежемесячным платежом банку. Целесообразно воспользоваться также для сравнения предложения разных банков.

Кредитный калькулятор GQ

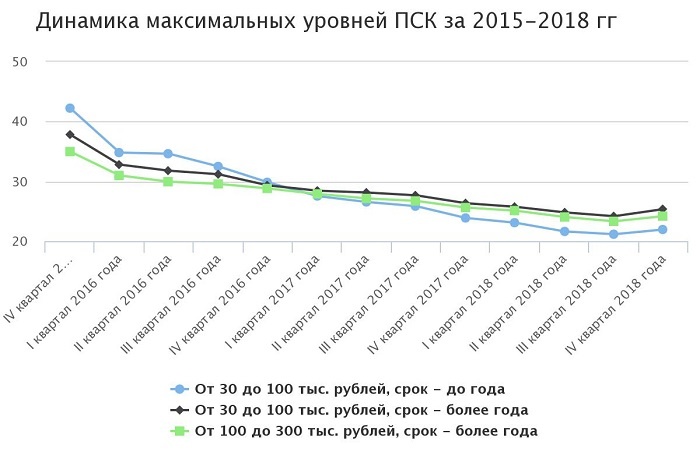

Динамика уровней ПСК ЦБ РФ за последние 3 года

ЦБ РФ начал рассматривать и регулировать показатель полной стоимости займа только в IV квартале 2015 года. А значит, проанализировать динамические изменения максимальной ставки по потребительскому кредитованию можно только за последние 3 года. Рассмотрим показатели максимальной ставки по ссудам, в которых:

Срок кредитования до 1 года. Сумма – от 30 000 до 100 000 руб.

Срок кредитования более 1 года. Сумма – от 30 000 до 100 000 руб.

Срок кредитования более 1 года. Сумма – от 100 000 до 300 000 руб.

Именно эти три типа потребительского займа отмечались уменьшением показателя ПСК за последние 3 года. За исключением увеличения максимальной ставки в 4 квартале 2018 года. Хотя фактический рост стоимости займов произошел раньше. Все нововведения в ограничении стоимости кредита, которые появляются за 45 суток, основываются на среднерыночном ПСК предыдущего квартала. А это означает, что рост максимальной процентной ставки по ссудам начался еще в середине 2018 года после значительного уменьшения стоимости займа.

Заранее предугадать динамику в отрицательную или положительную сторону не представляется возможным. Ведь на корректировку данного значения оказывают влияние внешние факторы и сами участники рынка, потому что ЦБ РФ проводит расчет показателя на основании среднерыночных данных ПСК. К тому же население прибегает к оформлению потребительских займов по необходимости, а не для удовлетворения простых желаний.

Какие факторы влияют на одобрение заявки

На одобрение заявки влияет ряд факторов. Некоторые из них поддаются коррекции, другие — нет. Банком рассматривается благонадежность клиента и его платежеспособность. То есть в этом ключе для кредитора главное — возможность погашения займа. Денежная ссуда выдается на разные суммы. Чаще — пропорционально доходу желающего ее получить.

Окончательный размер кредита, процентной ставки и пени за неуплату можно узнать уже непосредственно при подписании договора. Функция понижения процентной ставки благонадежным клиентам тоже существует не просто так. Так что хорошая кредитная история и высокий доход — это те два кита, с которыми вы можете рассчитывать не только на сам ссуду, но и на выгодные для себя условия.

Условия и требования

В системе Finhub вы можете зарегистрироваться единожды, как инвестор или заемщик. Участие в системе доступно гражданам Украины возрастом от 21 года при наличии мобильного телефона, электронной почты, паспорта и личной карты, открытой в одном из банков страны.

Как получить кредит у нас?

Получить займ на выгодных условиях вы сможете в 3 шага, потратив 10 минут личного времени.

Шаг 1. Регистрация — заполните стандартную форму анкетирования, внесите данные о себе, прикрепите свое фото и фото паспорта.

Шаг 2. Подача заявки — укажите необходимую сумму, срок кредитования, ознакомьтесь с графиком платежей.

Шаг 3. Поступление денег — средства поступят на карту сразу после обработки заявки.

Преимущества кредитования в Finhub

Преимущества системы кредитования Finhub очевидны:

- низкие процентные ставки за счет прямого кредитования;

- быстрое оформление, занимающее не более 10 минут;

- наличие поощрительной системы — пропорционально количеству взятых кредитов снижаются процентные ставки;

- прозрачность — отсутствуют дополнительные комиссии, скрытые платежи, график погашений с суммами открыт для клиентов до заключения сделки;

- надежность, безопасность — все данные участников конфиденциальны и не доступны третьим лицам;

- доступность 24/7 — платформа работает круглосуточно.

Что такое полная стоимость кредита

Полная стоимость рассрочки подразумевает совокупность предполагаемых взносов, которые обязуется оплачивать заемщик. Исчисляется в процентном значении, а иногда – денежном. Назначенные ежемесячные и другие платы подробно оговариваются в соглашении между клиентом и финансовой компанией.

Понять с первого раза, что это такое, обычному потребителю непросто. Например, на сайте Сбербанка размещена реклама о том, что банк снижает стоимость до 11,9% годовых тем, кто подает заявку на кредит через сервис Сбербанк Онлайн. Но если зайти в раздел сайта, то можно увидеть информацию о том, что минимальное значение для полной стоимости потребительских займов составляет 12,51%. Там же размещена информация о максимальной величине – 20,94%. Становится неясным, откуда взялись все эти сведения и что они значат.

Это понятие не является синонимом процентной суммы. Ее клиент оплачивает за то, что пользуется средствами кредитора. Начисляется она за определенный период. Есть еще целый перечень выплат, часть которых на законном уровне обязательно включаются в платеж. Другая часть, в силу тех или иных обстоятельств, имеет право не рассматриваться при вычислении этой величины.

О нецелевом потребительском кредитовании

Программы подобного вида работают с наличными средствами. И в этом, кроется ключевое различие с обычным целевым кредитом. Ведь если вы оформляете нецелевой кредит, то:

- Вы можете потратить ее куда угодно;

- Деньги выдаются наличными.

Но в последнее время, используется еще и система дебетовых карт. На которую и будет зачислена нужная вам сумма денежных средств. Уже через пластиковую карточку вы сможете все обналичить.

При этом банк еще и не станет проверять фактическое использование средств. При получении нецелевого кредита менеджера даже не интересует, на что будут потрачены средства. Тем не менее, он обязательно это спросит.

Все дело в том, что банк не интересуется тем, куда вы потратите средства с нецелевого кредита. Но тут кроется одна большая ловушка. Которая базируется на психологии человека. Предположим, что вы ответили: я не знаю на что будет потрачен кредит. Менеджер это услышал, и он делает соответствующие выводы:

- Клиент отнесся к кредиту недостаточно серьезно;

- В будущем, это легкомыслие может повлиять на соблюдение графика выплат.

Поэтому, даже при получении нецелевого кредита мы рекомендуем вам назвать какую-нибудь конечную цель. Чтобы увеличить вероятность одобрения и саму сумму денежных средств.

Более того, инспекторам и менеджерам доступен специальный маркер. Еще на стадии заполнении заявки. Если вы не знаете на что берете деньги, то могут посчитать, что вы берете его для кого-нибудь другого. А это автоматически увеличивает потенциальный риск невозврата. Поэтому говорить о том, что вы оформляете деньги для брата например, тоже не стоит. Вероятность отказа сильно возрастает.