Онлайн заявка в центр-инвест на потребительский кредит наличными

Содержание:

- Кредитные карты

- Необходимые документы

- Как подать заявку

- Регистрация

- Программы инвестиционного кредитования

- Что такое инвестиционное кредитование простыми словами

- Формула расчета инвестиционных кредитов

- Кредиты с онлайн-заявкой других банков

- Аналитика ставок по кредитам

- Получить потребительский кредит в Центр-инвесте

- Ипотека

- Кредитный калькулятор

- Требования к заемщику

- Как получить потребительский кредит?

- Как подобрать кредит наличными в Центр-инвесте в России?

- Требования к заемщикам для инвестиционного кредитования

- Условия по кредитам и автокредитам

- О банке

- Что делать после отправки

Кредитные карты

В банке три вида кредитных карт:

- Со льготным периодом до 55 дней. Ставка — 26%. Кредитный лимит — 3 среднемесячные зарплаты. Ежемесячная плата за обслуживание — 60 рублей.

- С кредитной линией (револьверный кредит). Ставка — 24% (19% для зарплатных клиентов). Кредитный лимит — до 6 среднемесячных зарплат. Обслуживание — 60 рублей (бесплатно для зарплатных клиентов).

- Классическая карта. Ставка — 24% (19% для зарплатных клиентов). Кредитный лимит — до одной среднемесячной зарплаты. Особое условие — полное погашение в течение 90 рабочих дней. Обслуживание — 30 рублей (бесплатно для зарплатных клиентов).

Лимиты на кредитные карты устанавливаются в соответствии с вашей среднемесячной зарплатой. Для увеличения заемной суммы необходимо обратиться в банк с заявлением. Если заявку на расширение лимитных рамок одобрят, нужно заключить новый договор с новой суммой кредитного лимита.

Необходимые документы

- Паспорт заемщика

- СНИЛС

- ИНН

- При оформлении залога – паспорт и письменное согласие супруга (супруги) залогодателя на залог имущества

- Для работников по найму (кроме зарплатных клиентов) – справка о доходах за период не менее 12 месяцев с помесячной разбивкой в свободной форме либо 2-НДФЛ; заверенная работодателем копия трудовой книжки

- Для индивидуальных предпринимателей – свидетельство о государственной регистрации в качестве ИП; налоговая декларация за 2 последних отчетных периода с отметкой ФНС о принятии; книга учета доходов и расходов за текущий календарный год (если предусмотрено); выписка с расчетного счета за последний календарный год; платежные документы об уплате налогов за последние 12 месяцев; информация о деятельности компании

- Для собственников бизнеса – учредительные документы (устав, протокол и приказ на директора, свидетельство о государственной регистрации юридического лица, ИНН, выписка из ЕГРЮЛ); бухгалтерский баланс и отчет о прибылях и убытках за два последних отчетных периода с отметкой ФНС о принятии; налоговые декларации за текущий календарный год с отметкой ФНС о принятии; справка из банка, содержащая сведения об оборотах за последний год с помесячной разбивкой; информация о деятельности организации; платежные реквизиты; карточка с образцами подписей, заверенная обслуживающим банком

- Для пенсионеров – справка о назначении пенсии из ПФР или банковская выписка со счета, на который регулярно поступает пенсионное обеспечение

- Для учета дополнительных доходов – справка о доходах от работы по совместительству; выписка по счету срочного банковского вклада; договор сдачи в аренду имущества, находящегося в собственности у заемщика, документы об уплате налогов за аренду и подтверждение фактических расчетов по договору; справка или банковская выписка о периодических социальных выплатах

- Дополнительно могут быть запрошены иные документы

Как подать заявку

Для подачи онлайн-заявки на главной странице сайта необходимо нажать кнопку «Оформить кредит». Чтобы создать анкету, нажмите кнопку «Новая заявка».

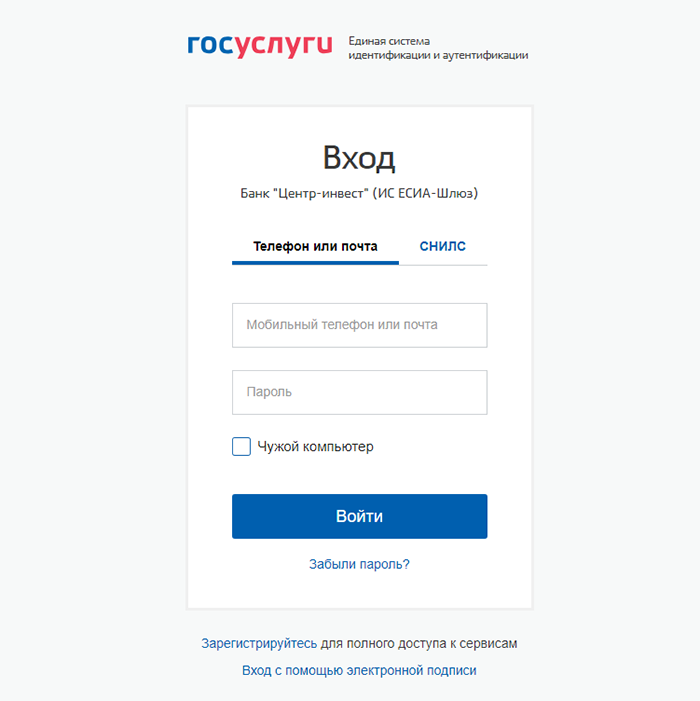

Если у вас есть аккаунт на сервисе Госуслуги, то нужно нажать на ссылку “Импорт своих данных с портала”. Сайт перенаправит на страницу авторизации портала Госуслуги.

После ввода логина и пароля банковская форма заполнится данными, которые были указаны на портале госуслуг. Необходимо проверить корректность сведений.

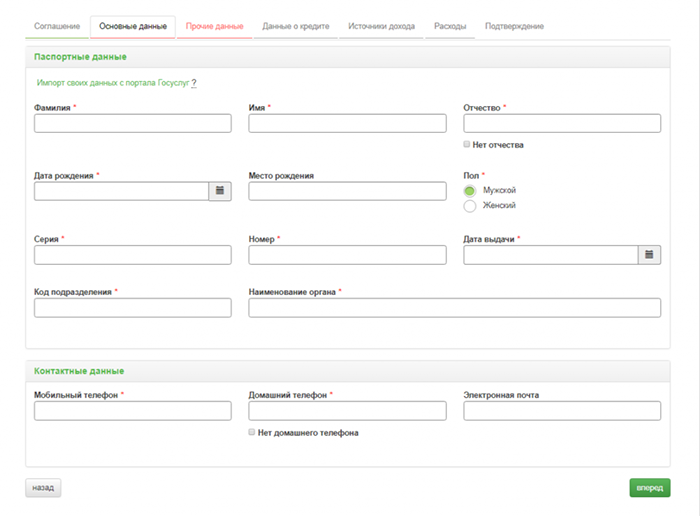

Чтобы вручную заполнить анкету, нужно выбрать вкладку “Основные данные”. На этой странице потребуется указать паспортные и контактные данные.

При заполнении этой части анкеты необходимо учесть такие особенности:

- все данные вносятся так, как написано в паспорте;

- после ввода кода подразделения наименование органа, выдавшего паспорт, заполняется автоматически;

- номер телефона вводится в 10-значном формате;

- домашний номер телефона желателен, но необязателен (можно поставить отметку в чек-боксе);

- электронная почта не является обязательным полем.

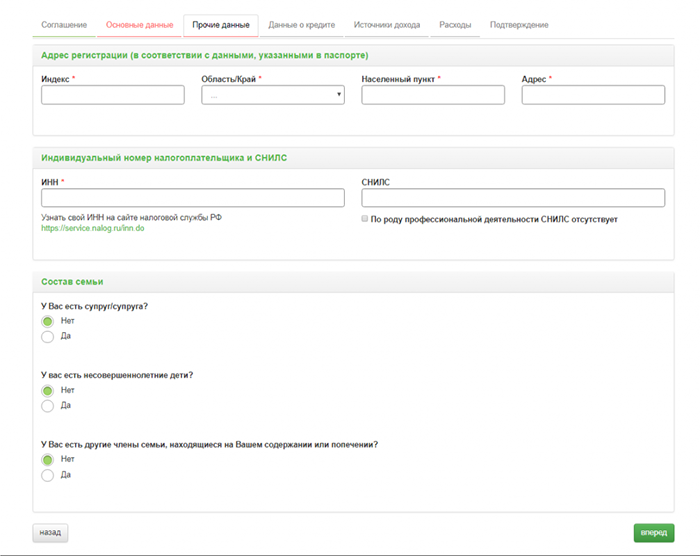

На вкладке “Прочие данные” потребуется указать сведения о регистрации и составе семьи. Также необходимо указать ИНН и СНИЛС. Свой номер ИНН можно узнать в налоговой инспекции или в бухгалтерии работодателя. Поле СНИЛС заполняют только те, кому этот документ выдан.

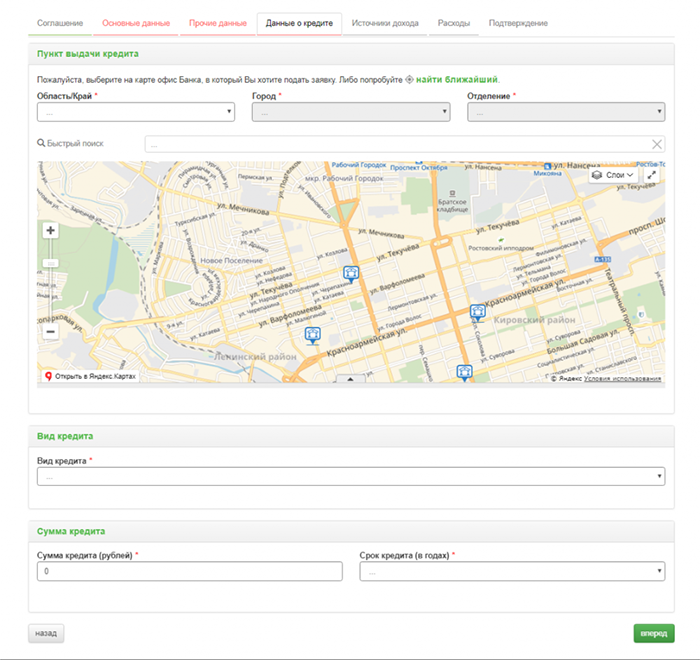

Следующий раздел – “Данные о кредите”. Здесь необходимо выбрать удобное отделение. Если включить определение местоположения, то сервис найдет ближайший офис Центр-инвест. Далее нужно указать тип займа — “Потребительский кредит” и его параметры: сумма, срок и цель.

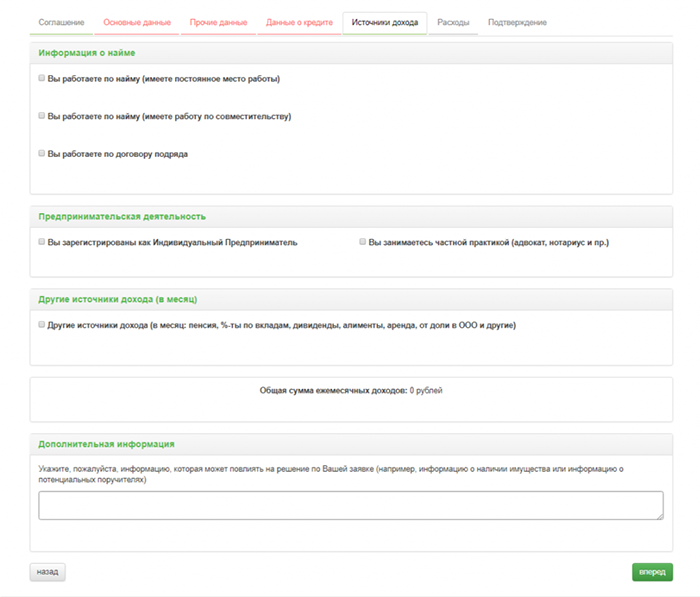

На странице “Источники дохода”, нужно выбрать категорию занятости и указать размер ежемесячного дохода.

При заполнении этой части анкеты необходимо:

- правильно указать название организации;

- указать ИНН организации;

- указать стационарный телефон бухгалтерии, отдела кадров или руководителя.

Эту информацию можно уточнить в бухгалтерии, посмотреть на печати или в трудовом договоре.

Суммы регулярных трат можно указать на вкладке “Расходы”. Сюда входят любые обязательные расходы: кредиты, коммунальные платежи, плата за садик, аренда, взносы.

Проверьте сведения анкеты и нажмите на кнопку “Отправить”. Если обнаружена ошибка, то на этом этапе можно вернуться и исправить.

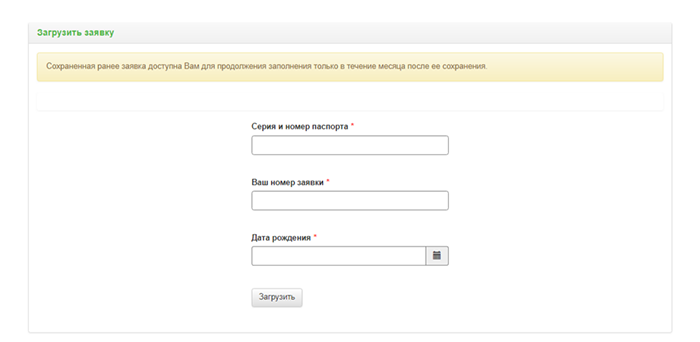

На любом из этапов заполнения анкеты можно сохранить данные и вернуться к ним в течение 30 дней. Для этого надо запомнить или записать присвоенный номер заявки. Также его можно выслать на электронную почту. Вернуться к сохраненной анкете можно со стартовой страницы подачи онлайн-заявки, введя паспортные данные и номер заявки.

Регистрация

Есть несколько методов подключения персонального кабинета.

Первый предусматривает использование банкомата. Для этого нужно найти один из банкоматов организации, вставить пластиковую карту и ввести ПИН-код. В меню необходимо выбрать следующие пункты: «Дополнительные услуги», потом «Подключение к Интернет-банку». Дальше выбираем нужный пункт в этом меню, после чего банкомат распечатает чек с идентификатором клиента. Он является логином для авторизации. Однако таким образом можно получить только логин.

Второй метод предусматривает посещение банковского отделения. Необходимо иметь при себе паспорт и пластиковую карту Центр-Инвеста. Нужно сообщить сотруднику о желании подключиться к системе онлайн-банкинга, после чего клиента попросят оформить заявление. Далее сотрудник выдаст специальный конверт с данными для авторизации – ID клиента, логин, а также кодовое слово для восстановления.

Полученные данные не следует показывать никому, даже частично. Их использование разрешается при обращении в техподдержку банка либо в офисном отделении.

Программы инвестиционного кредитования

Рассмотрим несколько банковских предложений:

| Название банка | Срок | Ставка | Цели | Форма предоставления кредита | Сумма |

| Россельхозбанк (только для юридических лиц) | До 96 месяцев | Индивидуально | Покупка транспорта, недвижимости, оборудования, пополнение основных средств, реконструкция помещений | Единовременной суммой или в виде кредитной линии с лимитом | До 60 000 000 руб. |

| ВТБ | До 12 лет | От 10% | Приобретение товаров, оборудования, недвижимости, транспорта | Разовый кредит или кредитная линия без возобновления | До 150 000 000 руб. |

| Сбербанк | До 15 лет | Финансирование лизинговых сделок, инвестиционных проектов, импорт товаров, пополнение оборотных средств, и другие цели | Разовый кредит или все виды кредитных линий | Рассчитывается индивидуально | |

| ЮниКредит Банк | 1-10 лет | Индивидуально | Товары, оборудование, расширение бизнеса, недвижимость, транспорт | Разовый кредит | До 73 000 000 руб. |

Что такое инвестиционное кредитование простыми словами

Итак, инвестиционное кредитование — это одалживание денег бизнесу (начинающему или действующему) для его развития. По структуре источников финансирования оно делится на несколько видов:

- Банковское: деньги выделяются в виде целевого кредита, либо возобновляемой или не возобновляемой кредитной линии;

- Государственное, когда средства перечисляются из федерального или муниципального бюджета. Это доступно только для отдельных отраслей, развитие которых будет экономически выгодно для страны;

- Деньги от иностранных организаций. В российское предприятие вкладываются инвестиции, а инвестор получает прибыль от дохода. Также кредиторами могут быть иностранные банки.

Наибольшей популярностью пользуются инвестиционные банковские кредиты, выдающиеся на следующие цели:

| Проектное финансирование | Финансирование для расширения действующего бизнеса | Инвестиции в строительство |

| Инвестиции вкладываются в новый проект или предприятие | Деньги вкладываются в покупку нового оборудования, строительство дополнительных производственных цехов, и пр. | Привлекаются на строительство любого типа площадей обычно после получения предприятием всех разрешений и лицензий |

| Сумма кредита рассчитывается из потенциально возможной прибыли | Учитывается доходность организации за разные периоды времени, от этого рассчитывается размер кредита | Для расчета кредита учитывается объем вложенных заемщиком собственных денег, потенциально возможная прибыль от использования финансируемых объектов недвижимости |

| Потребуется бизнес-план с детальными расчетами | Для рассмотрения заявки в банк предоставляются бухгалтерские отчеты и налоговые декларации | В банк направляются отчеты о фактических и планируемых затратах |

Обратите внимание! Существует и валютное инвестиционное кредитование, при котором предприятию выдаются деньги в иностранной валюте. Например, такое предложение есть в банке «Уралсиб»: срок кредита – до 6 лет, минимальная сумма – эквивалентна 50 000 000 долларов США, форма – единовременный заем или кредитная линия (возобновляемая или не возобновляемая)

В залог передается имущество.

Формула расчета инвестиционных кредитов

Каждый банк использует индивидуальные формулы для расчета сроков, сумм и обязательных платежей по кредитам. Рассмотрим условный пример ежемесячных платежей, который может заметно отличаться от предложения конкретного банка.

Предприятие берет в кредит 5 000 000 руб. на срок в 1 год (12 месяцев) по ставке 10%. Ежемесячный платеж будет рассчитан следующим образом:

Определяется ежемесячная процентная ставка: 10/12 = 0,83%

Далее сумма долга умножается на полученную ставку и на срок кредитования:

(5 000 000 × 0,83%) × 12 = 498 000 руб. в месяц. Итого, за год нужно будет выплатить 5 976 000 рублей, переплата составляет 976 000 руб.

Обратите внимание: переплата равна почти 20% от суммы кредита, хотя ставка по нему 10%. Если же кредит берется на более долгий срок – например, на 10 лет — то переплата может вырасти в разы, хотя соответственно сокращается и ежемесячный платеж

Если же кредит берется на более долгий срок – например, на 10 лет — то переплата может вырасти в разы, хотя соответственно сокращается и ежемесячный платеж.

Кредиты с онлайн-заявкой других банков

Наличными

от 5,5% годовых

до 5 млн. сумма

срок до 85 мес.

Получить кредит

Снижаем ставку

от 5,9% годовых

до 6 млн. сумма

срок до 85 мес.

Получить кредит

Прайм Выгодный

от 6,9% годовых

до 5 млн. сумма

срок до 60 мес.

Получить кредит

Стандартный без подтверждения дохода

от 6,5% годовых

до 300 тыс. сумма

срок до 85 мес.

Получить кредит

Залоговый+

от 8,8% годовых

до 8 млн. сумма

срок до 243 мес.

Получить кредит

Универсальный

от 7,9% годовых

до 5 млн. сумма

срок до 60 мес.

Получить кредит

Кредит под залог квартиры

от 5,9% годовых

до 15 млн. сумма

срок до 182 мес.

Получить кредит

Наличными

от 5,5% годовых

до 5 млн. сумма

срок до 60 мес.

Получить кредит

Аналитика ставок по кредитам

Сравните условия кредитования в Центр-инвесте с предложениями других банков. Центр-инвест предлагает 2 программы кредитования для физических лиц, установил минимальную ставку по кредитам — 11%, при этом можно получить от 300 тыс. до 1 млн. рублей на срок от 1 года до 5 лет. В таблице приведены средние ставки по банкам с подобными условиями выдачи кредитов.

| Банк | Ставка в среднем | Процентные ставки | Сумма, руб. | Срок |

|---|---|---|---|---|

| Банк Жилищного Финансирования | 10,99% | 10,99% | 450 000 — 20 000 000 | до 304 мес. |

| Банк Финсервис | 11% | 11% | 500 000 — 100 000 000 | до 121 мес. |

| Энерготрансбанк | 11% | 11% | 500 000 — 5 000 000 | до 60 мес. |

| Банк Интеза | 11,2% | 10,9 — 11,5% | 700 000 — 3 000 000 | до 60 мес. |

| Центр-инвест | 11,25% | 11 — 11,5% | 300 000 — 1 000 000 | до 60 мес. |

| Плюс Банк | 11,45% | 11,45% | 500 — 100 000 000 | до 182 мес. |

| Трансстройбанк | 11,45% | 11,45% | 300 000 — 10 000 000 | до 182 мес. |

| Углеметбанк | 11,49% | 11,49% | 300 000 — 100 000 000 | до 12 мес. |

| Живаго-Банк | 11,5% | 11,5% | 500 000 — 3 000 000 | до 60 мес. |

| Агророс | 11,5% | 11,5% | 1 000 000 — 3 000 000 | до 36 мес. |

Получить потребительский кредит в Центр-инвесте

Потребительские кредиты Центр-инвеста можно оформить на любые потребительские нужды, предоставив в банк минимальный набор документов. На нашем сайте представлено 2 варианта для физических лиц на сумму от 1000000 до 100000000 рублей. Годовая ставка зависит от типа кредита и кредитной истории заемщика. Минимальная ставка в Центр-инвесте в 2021 году – 11%, максимальная – 12% в год.

Условия кредитования

Чтобы выбрать выгодный кредит в Центр-инвесте необходимо воспользоваться кредитным калькулятором, который позволяет сравнить и подобрать подходящие предложения по определенным параметрам. При нажатии кнопки «Подробнее» можно узнать подробную информацию по программе кредитования, узнать условия и требования банка.

Центр-инвест предусматривает возможность получения кредита без подтверждения дохода, что немало важно для клиентов без официального трудоустройства. Как правило, кредит предоставляется на небольшую сумму до 200000 рублей и непродолжительный срок от 3 месяцев до 4 лет

Для получения крупной суммы кредитных средств можно оформить кредит под залог недвижимости или автомобиля. В таком случае сумма может быть до 15000000 рублей, но не более 80% от оценочной стоимости объекта залога. Такие кредитные программы предусматривают незначительную переплату и срок заимствования до 15 лет.

Требования к заемщикам

Воспользоваться потребительскими кредитами могут частные лица, которые соответствуют требованиям Центр-инвеста:

- Наличие гражданства РФ;

- Возраст от 18 до 70 лет;

- Непрерывный трудовой стаж на последнем месте работы не менее 9 месяцев;

- Постоянная или временная прописка;

- Стабильный доход в виде заплаты или пенсии, который позволит выплачивать ежемесячные платежи.

Оформить заявку на кредит можно через сайт банка www.centrinvest.ru или в офисов банка. Процесс рассмотрения заявки может занять от 30 минут до 4 рабочих дней. На скорость обработки заявок влияет персональный кредитный рейтинг заемщика. Если заявленная сумма не более 100000 рублей денежные средства можно получить в день обращения.

Ипотека

Ипотечный займ предполагает оформление приобретаемой недвижимости в качестве залога. Взять ипотеку можно по одной из 5 программ. Все зависит от целей оформления займа: покупка нового или вторичного жилья, строительство частного дома, покупка коммерческой недвижимости. Особые условия действуют для семей с детьми по программе с господдержкой. Стандартные ипотечные предложения на покупку нового, вторичного жилья и на строительство дома отличаются только процентной ставкой:

- новое жилье — от 10%;

- вторичное — от 9,5%;

- строительство — 11%.

Остальные условия одинаковы:

- ПВ — 20%;

- срок — до 20 лет;

- сумма — от 300 до 20 млн рублей.

Значительно отличаются от стандартных специальные программы кредитования:

- Программа с гос. поддержкой. Ставка — 6%; срок — до 20 лет; сумма — до 12 млн для Москвы и Московской области и до 6 млн — для других регионов; ПВ — от 20%. Ипотека предоставляется только на покупку нового жилья.

- Приобретение коммерческой недвижимости. Ставка — от 12,75%; срок — до 10 лет; сумма — от 600 тыс. до 20 млн рублей; ПВ — 20%.

Важно: процентная ставка, соответствующая вашему тарифу, действительна только в первые 10 лет. Начиная с 11 года переплата будет рассчитываться исходя из размера ключевой ставки Центрального банка Российской Федерации по состоянию на 1 октября предыдущего года + 3,5% годовых.. Также банк предлагает рефинансирование ипотечных кредитов, взятых в других кредитно-финансовых учреждениях

Стоит отметить, что единой программы рефинансирования в банке нет. Здесь действуют условия, аналогичные вашему ипотечному долгу перед другим кредитором. Например, если вам нужно перекрыть ипотеку, взятую на вторичное жилье, смотрите условия аналогичной ипотечной программы в Центр-Инвест — это и будут условия рефинансирования для вас

Также банк предлагает рефинансирование ипотечных кредитов, взятых в других кредитно-финансовых учреждениях. Стоит отметить, что единой программы рефинансирования в банке нет. Здесь действуют условия, аналогичные вашему ипотечному долгу перед другим кредитором. Например, если вам нужно перекрыть ипотеку, взятую на вторичное жилье, смотрите условия аналогичной ипотечной программы в Центр-Инвест — это и будут условия рефинансирования для вас.

Кредитный калькулятор

Кредит предоставляется на погашение основного долга без учета процентов на день погашения кредита, при наличии документа, подтверждающего остаток ссудной задолженности, а так же при наличии положительной кредитной истории по рефинансируемому кредиту (возникновение не более 3-х просроченных платежей, продолжительностью не более 10 календарных дней каждый за последние 180 дней обслуживания долга), отсутствия фактов реструктуризации ссуды за время действия кредитного договора и отсутствия просроченной задолженности на момент рефинансирования.

Рефинансированию подлежат кредиты, выданные не менее 6 месяцев назад до момента подачи заявки.

До момента предоставления Заемщиком в Банк документа, подтверждающего исполнение в полном объеме обязательств по рефинансируемому кредиту, процентная ставка увеличивается на 3 процентных пункта.

Пакет документов (Заемщик, Поручитель, предмет залога) — стандартный пакет документов для оформления потребительского кредита в ПАО КБ «Центр-инвест» дополняется следующими документами:

- — реквизиты для погашения кредита стороннего банка (с указанием ссудного счета, при отсутствии возможности погашения на ссудной счет – текущего счета клиента, открытого для обслуживания рефинансируемого кредита в стороннем банке);

- — копия кредитного договора по рефинансируемому кредиту со всеми приложениями (дополнительными соглашениями) к нему и графиком погашения задолженности;

- — документ об остатке ссудной задолженности;

- — документ о качестве обслуживания долга и наличии/отсутствии фактов реструктуризации ссуды.

Выдача денежных средств производится в день подписания кредитной документации путем перечисления денежных средств с текущего счета Заемщика в ПАО КБ «Центр-инвест» на ссудный счет, открытый в стороннем банке для учета задолженности по основному долгу по рефинансируемому кредиту. При отсутствии возможности перевода средств на ссудный счет, кредитные средства перечисляются на банковский счет клиента, открытый в стороннем банке для обслуживания рефинансируемого кредита.

В рамках одного кредитного договора возможно предоставление кредитных средств на иные потребительские цели, помимо рефинансирования кредита, выданного сторонней кредитной организацией. При этом кредитные средства на иные потребительские цели выдаются наличными через кассу Банка.

Требования к заемщику

Как получить потребительский кредит?

-

Подать ЗАЯВКУ

ОНЛАЙН или

заявление-анкету + пакет документов

-

Сбор и предоставление в

пакета документов

-

Правила потребительского кредитования

-

Памятка заемщика по потребительскому кредиту

-

Правила погашения кредита с датой оплаты до 10 числа каждого месяца

-

Способы оплаты кредита ПАО КБ «Центр-инвест»

-

Тарифы и условия кредитного продукта «Кредит 007» (потреб. кредит через банкомат / интернет-банк на

счет зарплатной карты) -

Модель кредитного договора по кредитному продукту «Кредит 007» (потреб. кредит через банкомат /

интернет-банк на счет зарплатной карты) -

Тарифы по операциям, связанным с кредитованием физических лиц

-

Показатель долговой нагрузки заемщика

Как подобрать кредит наличными в Центр-инвесте в России?

В России несложно оформить потребительский кредит в Центр-инвесте, но минимальные требования к заемщикам являются причиной значительных переплат, поэтому нужно тщательно ознакомиться с условиями кредитования.

Основные требования к заемщикам и список документов

Кредит наличными является самым доступным и известным способом решения внезапных финансовых проблем. Прежде чем определиться в выборе кредита, необходимо сравнить условия разных кредитных предложений Центр-инвеста.

Чтобы получить кредитные средства с наилучшими условиями, заемщику необходимо соответствовать основным требованиям, а именно:

- возрастные требования от 18 до 70 лет;

- иметь гражданство РФ;

- регистрация в городе предоставления ссуды;

- наличие постоянного ежемесячного заработка;

- положительная кредитная история.

Также необходимо соблюдать и другие требования, если они указаны в кредитном договоре.

Выбрать лучший вариант поможет наш портал, на котором размещены все популярные предложения банков России. Чтобы воспользоваться подходящей программой достаточно обратиться в банк с минимальным списком документов, основным среди которых является паспорт гражданина РФ. Хорошим сигналом для банка в большинстве случаев, будет подтверждение платежеспособности клиента. Такие заемщики, могут рассчитывать на доверие банка, более низкую ставку и большой кредитный лимит.

Если вы хотите оформить заявку на значительную сумму, то потребуется документ, подтверждающий ваш соответствующий уровень дохода. Это может быть справка 2-НДФЛ, 3-НДФЛ, справка в свободной форме, либо выписка по зарплатному счету.

Преимущества потребительских кредитов Центр-инвеста

Центр-инвест выдает клиентам денежные кредиты на любые потребительские цели — для приобретения товаров или оплаты услуг. Получить кредитные средства можно в кассе банка или на пластиковую карту.

Преимущества кредитов на потребительские нужды заключается в следующем:

- Удобное оформление онлайн заявки на сайте банка.

- Быстрое рассмотрение заявок и максимально быстрое решение о выдаче кредита.

- Возможность получения без справок, залога или поручительства.

- Постоянная годовая ставка на весь период кредитования.

- подробное информирование в кредитном договоре обо всех комиссиях и дополнительных сборах.

- Возможность досрочного погашения задолженности, в результате чего сумма переплаты будет значительно меньше.

Стоит обратить внимание и на то, что при оформлении кредита в Центр-инвесте вы также можете получить приятные бонусы в виде пластиковых карт, хороших скидок на другие услуги, приличных ставок по депозитам и т.д. Полученные денежные средства необходимо использовать только в чрезвычайных ситуациях, чтобы избежать больших переплат

Полученные денежные средства необходимо использовать только в чрезвычайных ситуациях, чтобы избежать больших переплат.

Требования к заемщикам для инвестиционного кредитования

Инвестиционное кредитование – это большой риск для банков, поэтому они предъявляют к заемщикам повышенные требования:

- Обязательно наличие бизнес-плана с четкими и обоснованными экономическими расчетами;

- Платежеспособность. Она подтверждается документами о доходности предприятия, лицензиями на осуществление деятельности, контрактами с контрагентами. Также оценивается количество человек в штате, стабильность поставок сырья, рынок сбыта;

- Наличие собственных средств для вложений. Обычно кредиторы требуют от 25%, но некоторым нужно финансирование из бюджета клиента от 50%;

- Предоставление обеспечения. Залогом может стать имущество и иные активы организации;

- Отсутствие долгов. Если у юридического лица есть задолженность перед государством или кредиторами, шансы на одобрение кредита сводятся к минимуму.

Это лишь общие критерии. Для оценки благонадежности и платежеспособности заемщиков банки пользуются индивидуальными методами. По сути, инвестиционное кредитование схоже с другими залоговыми кредитами, но, в отличие от них, кредитор и заемщик преследуют одну цель – увеличение прибыли на предприятии

Предпринимателю это выгодно по понятным причинам, но его финансовое благосостояние немаловажно и для кредитора: если есть риск снижения доходности после заключения договора, это может повлечь убытки и для него

Условия по кредитам и автокредитам

Для тех, кто желает получить наличными до 3 млн руб. и подписать договор на срок до 5 лет «Центр-Инвест» предлагает воспользоваться акционным предложением. До 31.12.2017 можно оформить кредит на льготных условиях – ставка всего 13,5 – 14,75%, с учетом скидки за подачу заявки онлайн.

Также «Центр-Инвест» выдает и более крупные суммы, на процент переплаты влияет способ подтверждения платежеспособности, срок договора и наличие залога.

| Срок | Сумма, руб. | Процентная ставка | |

|---|---|---|---|

| Форма 2-НДФЛ | 3-6 месяцев | более 3 млн | 15,0% |

| 6-60 месяцев | 16,5% | ||

| Форма 2-НДФЛ + залог недвижимости | До 7 лет | 15,75% | |

| Справка свободной формы или устное заявление клиента | 3-6 месяцев | 16,0% | |

| 6-60 месяцев | 17,5% |

Справка 2-НДФЛ может быть заменена иным документом: налоговой отчетностью, выпиской из банка о начислении денежных средств, договором аренды недвижимости.

Для клиентов «Центр-Инвест» действуют специальные условия – ставка на 1% меньше чем для новых заемщиков (не применимо к акционной программе). Вы можете использовать кредитный калькулятор и произвести примерные расчеты, вычислив ориентировочную сумму ежемесячного взноса.

Автокредит позволяет приобрести новое или подержанное автотранспортное средство с первоначальным взносом от 20%. До конца 2017 года действует льготная программа кредитования с использованием государственной субсидии. Наличные на покупку автомобиля клиент получат через 3 – 5 дней после подачи заявки.

| Условие | Срок | Сумма, руб. | Процентная ставка | Авансовый платеж |

|---|---|---|---|---|

| Клиент банка + Государственная субсидия | до 3 лет | до 1 160 000 | 8,5% | от 20% |

| Клиенты банка | 14,5% | |||

| Новые заемщики + Государственная субсидия | 9,5% | |||

| Новые заемщики | 15,0% |

По стандартным условиям процент переплаты будет зависеть от суммы первоначального авансового взноса: до 50% — 13,75%, от 50% — 14,75. Ставка на покупку коммерческого транспорта – 16,25%. Действующие клиенты банка получат скидку в 1% на первый год или два.

С выгодными предложениями других банков вы можете ознакомиться в нашем рейтинге кредитов.

О банке

Центр-Инвест – региональный банк, один из крупнейших в Ростовской области. Основан в 1992 году при участии нескольких крупных ростовских предприятий. В 2004 году в состав акционеров вошел Европейский банк реконструкции и развития, в 2005 году – немецкая корпорация DEG. В 2019 году был признан Центробанком значимыми на рынке платежных услуг.

Основной пакет акций Центр-Инвеста контролируют председатель совета директоров Василий Высоков с женой Татьяной (22%), ЕБРР (17%) и DEG (14%). Головной офис банка расположен в Ростове-на-Дону. В региональную сеть входят четыре филиала (в Краснодаре, Ставрополе, Волгограде и Нижнем Новгороде) и более 110 офисов, большая часть которых расположена в Ростовской области и соседних регионах. Номер генеральной лицензии банка – от 26 августа 2016 года

Клиентам Центр-Инвеста доступны все основные банковские услуги. Физическим лицам он предлагает кредиты, вклады, банковские карты, денежные переводы, сейфовые ячейки, операции с иностранной валютой и ценными бумагами. Для бизнеса доступны РКО, кредиты и гарантии, депозиты, эквайринг, корпоративные и зарплатные карты, лизинг и торговое финансирование.

Что делать после отправки

Кредитная заявка рассматривается в Центр-инвест от 1 до 5 рабочих дней. В течение этого времени сотрудники банка могут позвонить по указанным телефонам, чтобы проверить достоверность сведений анкеты.

После предварительного одобрения займа, клиенту нужно обратиться в офис, который выбран при заполнении анкеты. С собой необходимо взять пакет документов. Редакция сайта “Банкономика” рекомендует уточнить их перечень по телефону горячей линии 8(800)200-99-29. Положительное решение по онлайн-заявке может быть изменено банком при рассмотрении документов.

Перед подписанием договора необходимо внимательно прочитать текст. Банк рекомендует взять экземпляр с собой. В течение 5 дней клиент может подписать договор и получить деньги. После этого срока решение Центр-инвест о выдаче займа аннулируется.

Оформление онлайн-заявки — удобное решение для тех, кто хочет сэкономить время. Кредитная анкета у Центр-инвест подробная и разбита на понятные разделы. Если у клиента есть аккаунт на Госуслугах, то можно автоматически заполнить часть данных.