Расчетный счет в банке санкт-петербург

Содержание:

- Требования к документам на открытие расчетного счета

- Интернет-банк для клиентов

- Где можно быстро открыть расчетный счет

- Необходимые документы

- Эквайринг

- Отчёт о финансовых результатах

- Интернет-банк Банка Санкт-Петербург

- Сервисы Банка Санкт-Петербург для бизнеса

- Альфа-Бизнес

- О банке

- Вопрос-ответ

- Банк «Санкт-Петербург» — интернет-банкинг для юр лиц

- Программа лояльности Alfa-Loyalty

- Необходимые документы

- Условия РКО

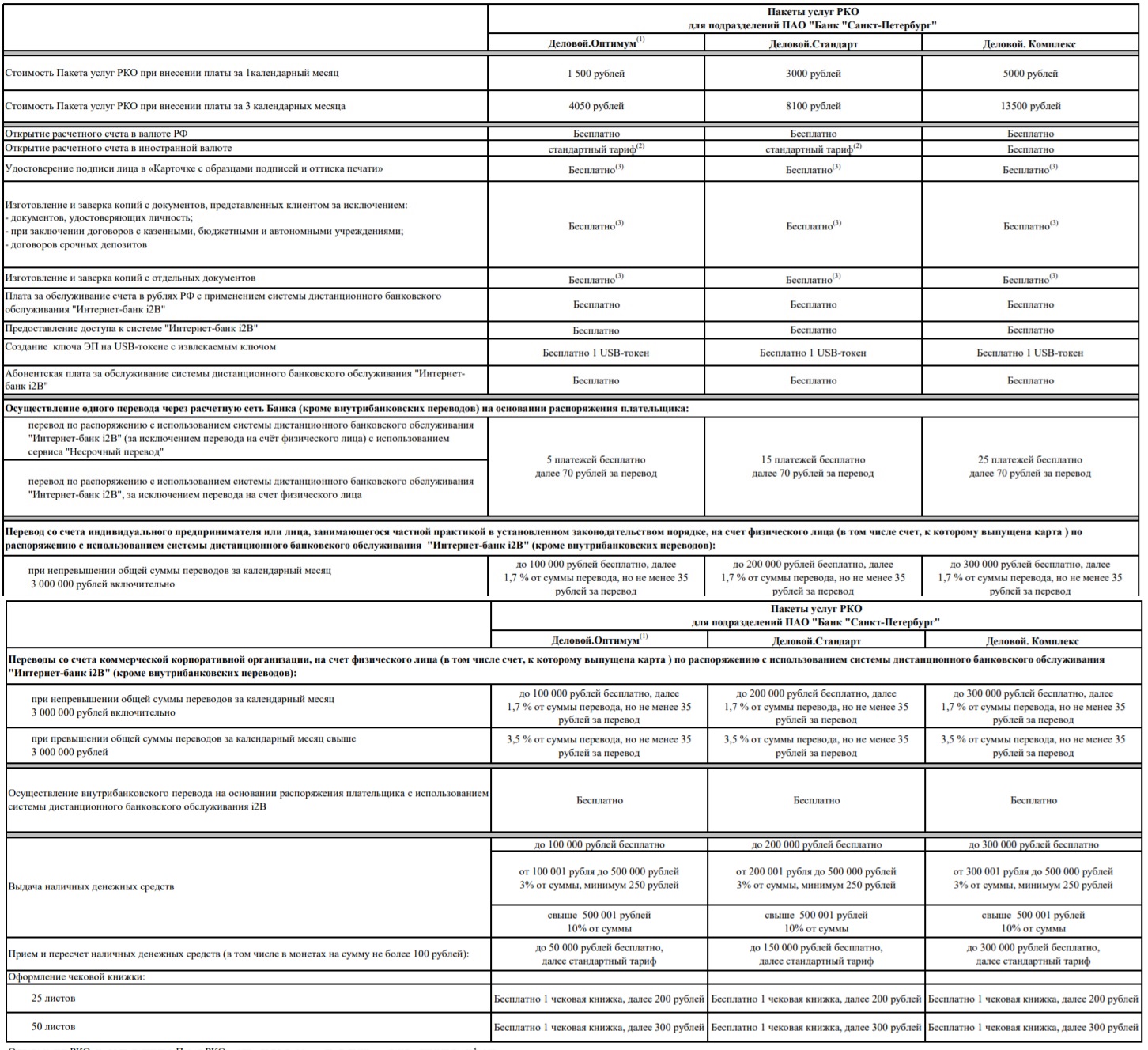

- Тарифы на РКО в банке «Санкт-Петербург»

- Тарифы

- Тарифы Банка Санкт-Петербург

- Какие есть тарифы на дополнительные услуги банка для ИП и ООО

- Какие документы нужны для открытия

- Телефон «Банка «Санкт-Петербург» для физических лиц

- Данные оборотной ведомости по счетам бухгалтерского учёта

- Документы для открытия расчетного счета

- Как ускорить процесс

Требования к документам на открытие расчетного счета

Перечень документов для ООО:

- Устав.

- Решение о создании юр. лица.

- Протокол или приказ об избрании директора предприятия.

- Распорядительные акты на иных сотрудников, имеющих доступ к счету.

- Паспорта всех лиц с правом подписи.

- Лицензии, если деятельность является лицензируемой.

- Бухгалтерская отчетность за прошедший год.

- Письменные рекомендации о деловой репутации ООО от корпоративных клиентов банка или иных кредитных организаций.

Перечень документов для ИП:

- Паспорт.

- Лицензии, патенты (если оформлены).

- Бухгалтерская отчетность за прошедший год.

- Письменные рекомендации о деловой репутации предпринимателя от корпоративных клиентов банка или иных кредитных организаций.

Интернет-банк для клиентов

Банк «Санкт-Петербург» также оказывает полный комплекс дистанционного обслуживания.

Банк «Санкт-Петербург» также оказывает полный комплекс дистанционного обслуживания.

Банк предлагает возможность дистанционного обслуживания.

Дистанционно можно открывать счета, заказывать корпоративные карты, заключать договоры эквайринга.

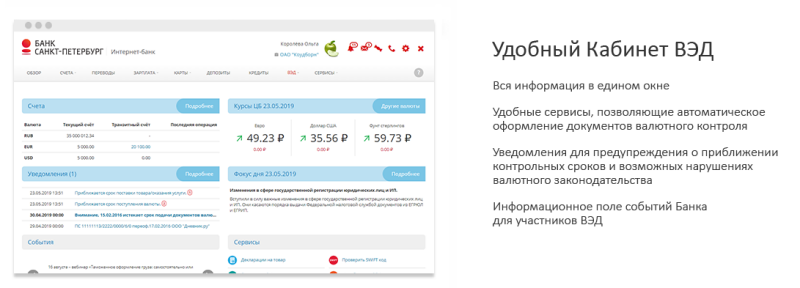

Для участников внешнеэкономической деятельности создано специальное окно, в котором отображается вся необходимая информация, включая поле событий банка. Сервис позволяет автоматически оформлять документы валютного контроля, уведомляет о приближении контрольных сроков и возможных нарушениях валютного законодательства. В целях совершения сделок на выгодных условиях и фиксации курса имеется котировальная доска.

Для получения доступа к корпоративному интернет-банку клиент должен заключить соглашение об электронном документообороте с использованием системы «Интернет-банк i2B». Процедура происходит в отделении по месту обслуживания.

На сайте учреждения необходимо нажать кнопку «войти» и ввести логин и пароль, которые клиент получит на мобильный телефон после заключения соглашения.

После введения данных придет смс-код, действительный в течение 3 минут. После входа и смены пароля интернет-банк будет готов к работе.

Банком разработано мобильное приложение «БСПБ-Бизнес».

Мобильное приложение «БСПБ-Бизнес» позволяет осуществлять круглосуточный контроль за финансами компании.

Мобильное приложение «БСПБ-Бизнес» позволяет осуществлять круглосуточный контроль за финансами компании.

Оно позволяет осуществлять:

- контроль финансов компании, получая информацию о состоянии счетов на экране;

- быстрый вход с использованием короткого пин-кода или биометрии;

- мониторинг операций с фильтрами по датам, суммам, контрагентам и пр.;

- проверку контрагентов сервисом «Светофор»;

- оперативную работу с платежами.

Где можно быстро открыть расчетный счет

Экспертами Выберу.ру изучено, в каком банке за 1 день можно открыть счет, проведен сравнительный анализ лучших предложений. В таблице представлен ТОП банков, предлагающих выгодные условия РКО и оптимальные тарифы:

Все вышеперечисленные банки требуют от клиентов минимальный пакет документов, большинство услуг РКО оказывают онлайн. Менеджеры помогают подобрать выгодный тариф с учетом особенностей бизнеса клиентов, рекомендуют дополнительные сервисы, услуги.

После открытия расчетного счета клиентов ждут подарки и бонусы от партнеров банков на проведение рекламных кампаний, онлайн-бухгалтерию, программы управления, развития бизнеса, создание собственного сайта и многое другое.

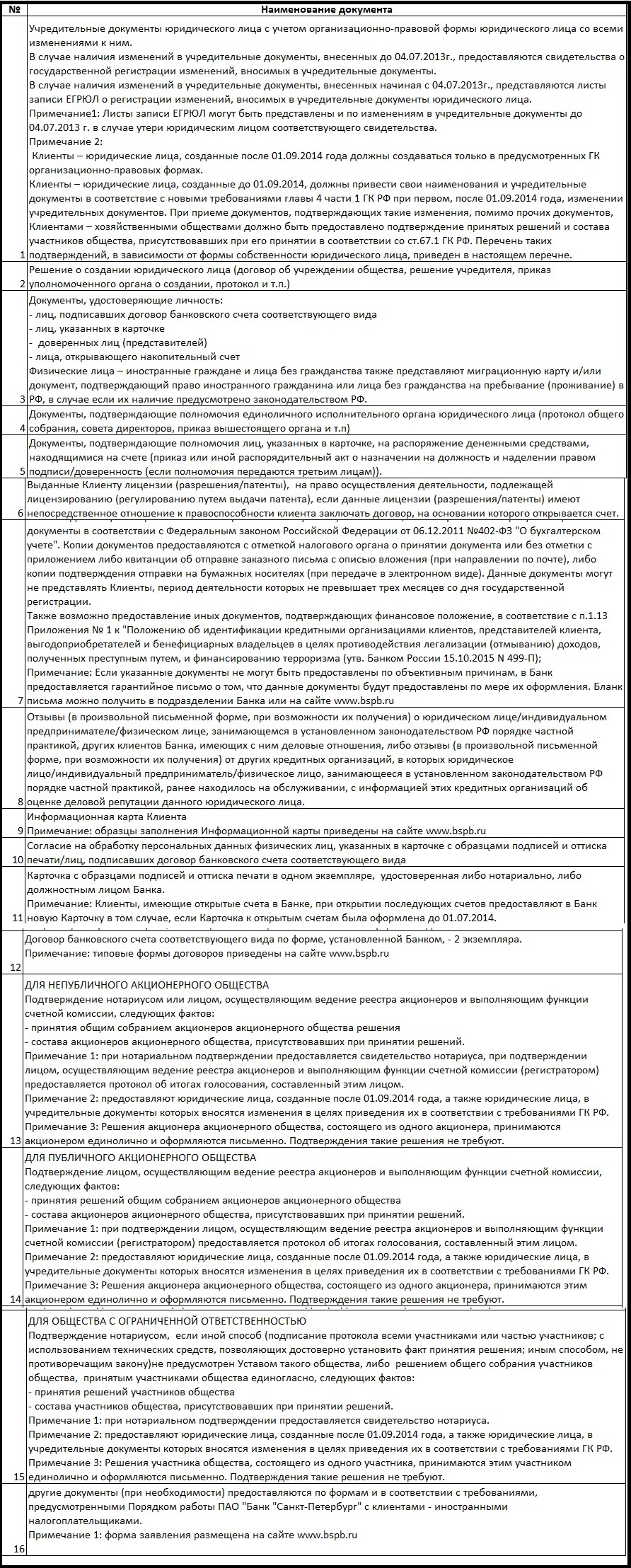

Необходимые документы

Для оформления услуги необходимо собрать и передать пакет бумаг. В него входят:

- учредительные документы юрлица;

- бумаги, свидетельствующие о законности полномочий исполнительных органов;

- лицензии, разрешения и прочая документация, выданная предпринимателю;

- копии годовой бухотчетности;

- отзывы в произвольном виде об ИП или юрлице от других клиентов банковской организации;

- для непубличного АО — решение собрания, состав держателей акций;

- для публичного АО — решение собрания, состав участников, участвующих в процессе принятия решения.

- анкета юрлица для определения статуса плательщика налогов.

Эквайринг

Для клиентов РКО Альфа-Банка доступно три вида эквайринга с разными тарифами.

Торговый эквайринг

Подойдет для магазинов и ресторанов.

Вне зависимости от тарифа, клиентам гарантирована бесплатная установка терминала, стоимость которого уже включена в стоимость тарифа. Деньги поступают на счет моментально благодаря быстрому онлайн-зачислению. Вы также можете выбрать терминал – стационарный, переносной с аккумулятором или интегрируемый с кассой (указанная в кассе сумма автоматически передается в терминал).

Также клиенты могут воспользоваться бонусами от партнеров Альфа-Банка: Яндекс, HH.ru, MegaGroup и многих других.

Отчёт о финансовых результатах

Форма 102, квартальная

2021 год

2020 год

2019 год

2018 год

2017 год

2016 год

2015 год

2014 год

2013 год

2012 год

2011 год

2010 год

2009 год

2008 год

2007 год

на 1 января

на 1 апреля

на 1 июля

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 января

на 1 апреля

на 1 июля

на 1 октября

на 1 октября

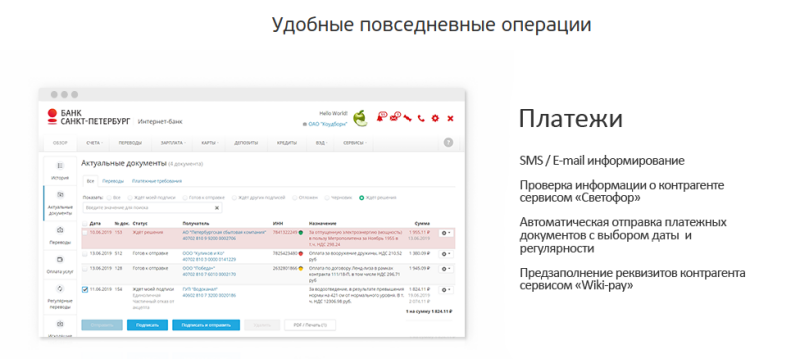

Интернет-банк Банка Санкт-Петербург

Для управления расчетным счетом в Банке Санкт-Петербург предусмотрен полнофункциональный интернет-банк. Он доступен в любых современных браузерах для Windows и MacOS. Для подтверждения операций в нем можно использовать SMS-платежи или цифровой ключ.

Интернет-банк позволяет следить за движением средств по счетам, принимать и отправлять платежи, обмениваться документами с банком и отправлять заявки на новые продукты. Предусмотрены инструменты для разделения уровней доступа и управления группой компаний. Работает встроенная система проверки контрагентов, которая оценивает надежность получателя платежа перед его отправкой.

Сервисы Банка Санкт-Петербург для бизнеса

Банк Санкт-Петербург активно обслуживает как малый, так и средний бизнес. Его клиенты могут взять кредит или гарантию, разместить средства на депозите, подключить зарплатный проект и эквайринг, пройти валютный контроль и воспользоваться гарантией. Далее рассмотрим некоторые наиболее востребованные услуги банка.

Эквайринг в Банке Санкт-Петербург

В банке можно подключить услугу приема банковских карт в магазине или на сайте. Эквайринг в нем поддерживает оплату картами любых популярных систем и предоставляет все необходимые инструменты для контроля продаж. Деньги поступают на счет на следующий рабочий день.

При подключении торгового эквайринга можно как использовать собственное оборудование, так и купить новое. Комиссия рассчитывается индивидуально в зависимости от оборотов в месяц. При использовании своих устройств она будет меньше. Можно приобрести терминал в рассрочку или оплатить его стоимость единовременно.

Интернет-эквайринг подключается и обслуживается бесплатно. Комиссия у него также зависит от размера оборотов по счету. Банк предусматривает как готовые платежные модули для популярных CMS, так и API для самостоятельной настройки. Эквайринг поддерживает популярные облачные онлайн-кассы.

Тарифы на эквайринг:

| Тариф | Торгвый эквайринг | Интернет-эквайринг |

| Принимаемые карты | Visa, MasterCard, МИР (в том числе бесконтактные)

UnionPay, JCB Apple Pay, Google Pay |

Visa, MasterCard, МИР |

| Стоимость подключения | Бесплатно

Стоимость терминала — от 18 000 рублей единовременно или от 1 700 рублей в месяц в рассрочку |

Бесплатно |

| Комиссия за эквайринг | Для оборудования банка — 1,5-4%, минимум 2 650 рублей в месяц за терминал

Для собственного оборудования — 1,5-2,3% |

1,6-4%, минимум 3 000 рублей в месяц за подключенный сайт |

| Сроки перечисления средств |

На следующий рабочий день |

Услуги для валютных сделок

Банк Санкт-Петербург предусматривает все необходимые инструменты для работы с иностранной валютой. Он открывает валютные счета, проводит валютные платежи и выступает в роли агента валютного контроля. Расчеты проводятся в долларах США, евро и юанях. Тем, кто часто пользуется услугами для ВЭД, доступны индивидуальные условия обслуживания.

Валютный контроль в Банке Санкт-Петербург проводится без посещения отделенеий. Передать документы, поставить контракт на учет и проверять сведения на ошибки можно в отдельном разделе интернет-банка. В процессе банк предоставит бесплатные консультации по вопросам валютного контроля, поможет подготовить документы и напомнит о сроках.

Тарифы на услуги для ВЭД:

| Открытие валютного счета | 2 000 рублей |

| Ведение валютного счета | 900 рублей в месяц |

| Платежи в валюте | От 30 долларов или евро (при сумме до 20 долларов или евро — 10%) |

| Валютный контроль | 0,13% минимум 650 рублей плюс НДС |

| Постановка контракта на учет | Бесплатно

Срочная — 3 000 рублей плюс НДС |

| Перевод контракта в другой банк | 10 000 рублей и 0,15% от суммы неисполненных обязательств плюс НДС |

| Внесение изменений в документы валютного контроля | 200 рублей за строку плюс НДС |

| Предоставление документов по валютному контролю | 200 рублей за документ плюс НДС |

| Подготовка документов для валютного контроля | От 100 рублей за операцию или от 400 рублей за документ плюс НДС |

Инкассация в Банке Санкт-Петербург

Банк Санкт-Петербург располагает собственной службой инкассации, которая предоставляет услуги по доставке наличных. С помощью нее вы сможете оперативно и безопасно перевезти крупную сумму — например, выручку в отделение для зачисления на счет. Банк обеспечивает сохранность доставляемых средств и предоставляет гибкие условия обслуживания.

Альфа-Бизнес

Карта позволяет не тратить время на посещение отделения для совершения операций. Для снятия денег с расчетного счета Альфа-Банка или его пополнения (самоинкассации) можно использовать пластиковую карту. С ней также можно оплачивать покупки и услуги для вашего бизнеса.

Реквизиты карты будут доступны сразу после подключения: привяжите виртуальную версию к своему смартфону и используйте ее для совершения необходимых операций.

Тарифы:

Альфа-Бизнес Премиум

Карта с привилегиями для руководителей. Повышенный кэшбэк – до 5% на бизнес-расходы. Возможность пользоваться консьерж-сервисом с круглосуточной поддержкой: персональный менеджер поможет купить билеты на самолет, забронирует номер, организует мероприятие и даже проведет юридическую консультацию по интересующему вас вопросу. При выезде за рубеж владельцам карты гарантирована страховка от мошенников – карта защищена от несанкционированного снятия, списания со счета суммы больше, чем сумма покупки. Пользуйтесь бизнес-залами в аэропортах, чтобы получить 100% от стоимости прихода баллами.

О банке

Банк Санкт-Петербург — один из ведущих банков северо-запада России. Основан в 1990 году на базе Ленинградского областного управления Жилсоцбанка СССР. Долгое время находился под контролем крупного банкира Владимира Когана. Позднее банк выкупили его топ-менеджеры. В 2011 году в число акционеров банка вошел Европейский банк реконструкции и развития.

Сейчас большая часть акций банка принадлежит группе частных лиц, среди которых члены топ-менеджмента — в частности, председателю правления Александру Савельеву (удерживает более 24%). Головной офис банка расположен в Санкт-Петербурге. Региональная сеть включает в себя филиалы в Москве, Новосибирске, Калининграде, Приозерске и Киришах, представительства в Краснодаре и Ростове-на-Дону, и около 60 отделений в городах присутствия. Номер генеральной лицензии банка — от 31 декабря 2014 года.

Банк Санкт-Петербург предоставляет различные услуги частным клиентам и бизнесу. Предпринимателю в нем доступны РКО, кредиты, гарантии, корпоративные и зарплатные карты, обслуживание ВЭД, инкассация, эквайринг и факторинг. Частным клиентам банк предлагает вклады, кредиты, банковские карты, денежные переводы, инвестиционные услуги и премиальное обслуживание.

Вопрос-ответ

Для чего открывать счет для малого бизнеса?

Открытие РКО решит сразу несколько вопросов предпринимателей. Во-первых, это позволит проводить расчеты с контрагентами на суммы более 100 тыс. руб. Во-вторых, это упростит оплату налогов – благодаря сервисам онлайн-бухгалтерии и быстрым переводам. Наконец, открытие РКО – это большой плюс для клиентов вашего бизнеса и ваших сотрудников: первые смогут оплачивать товары и услуги безналично, а вторые – быстро и вовремя получать зарплату.

Можно ли подключить онлайн-кассу?

Да

Альфа-Банк предлагает клиентам несколько вариантов касс со встроенными фискальными модулями, которые передают данные о проведенных операциях в налоговую.

Какой тариф лучше выбрать?

При выборе тарифа обратите внимание на свой ежемесячный оборот и на комиссию с операций. Не менее важна и плата за обслуживание счета

Если вам подходят несколько тарифов, доверьтесь профессионалам – подайте заявку, а менеджер Альфа-Банка перезвонит вам и поможет выбрать подходящий пакет услуг.

Можно ли поменять тариф и сколько это будет стоить?

Сменить тариф можно бесплатно – для этого вам нужно подать заявление в отделении Альфа-Банка. Следующая после смены тарифа абонентская плата будет взиматься в новом размере.

Банк «Санкт-Петербург» — интернет-банкинг для юр лиц

Для юридических лиц интернет-банкинг представлен в двух вариантах:

-

Интернет-банк «i2B». Это интернет-банк, разработанный на собственной платформе, позволяющий управлять счетами организации в круглосуточном режиме дистанционно, обладающий высокой степенью безопасности и имеющий удобный и понятный интерфейс, внешне очень похожий на интерфейс интернет-банка для физических лиц.

Мобильного приложения не предусмотрено, однако есть мобильная версия сайта.

До подключения интернет-банка можно ознакомиться с его функционалом и устройством в специальной демо-версии, доступной любому желающему по адресу:

-

Интернет-банк «ДБО BS-Client». Эта передовая платформа используется многими российскими банками ввиду своей универсальности и легкости. Это так называемый «тонкий клиент», который позволяет через web-соединение получать информацию по счетам и продуктам из любой точки мира в режиме онлайн, обмениваться с банком платежными документами.

При интуитивно понятном интерфейсе и простоте использования, интернет-банк соответствует всем современным стандартам информационной защиты, используя многофакторную аутентификацию, шифрование данных, дополнительную защиту в виде usb-токенов.

К особенностям системы относится: совместимость только с браузером Internet Explorer, а также отсутствие мобильного приложения для iOS и Android.

При желании организациям предоставляется банк-клиент (так называемый «толстый клиент»). При использовании этой системы не нужен постоянный доступ в интернет: связь с банком производится лишь при необходимости приема и передачи информации.

В условиях огромной конкуренции банковского рынка России, региональный Банк «Санкт-Петербург» уже многие годы занимает уверенную позицию, доказывая свою надежность. Надеемся, что информация портала «24Direktor.ru» помогла вам узнать больше о продуктах банка и помогла определиться с выбором обслуживающей кредитной организации.

Программа лояльности Alfa-Loyalty

Возможность получать баллы за операции по счетам компании. Их можно обменять на услуги Альфа-Банка или современные гаджеты.

Операции, за которые начисляются баллы:

- внешние переводы в рублях (1 балл за перевод);

- безналичная оплата картами (100 руб. = 1 балл);

- внешние переводы в иностранной валюте (20 баллов за операцию, эквивалентную 100 тыс. руб.);

- обмен валют (20 баллов за операцию, эквивалентную 100 тыс. руб.);

- остаток средств на счете (25 баллов за каждый 100 тыс. руб. на вашем счете);

- подключение налоговой копилки (100 баллов);

- платежи в бюджет со счета копилки (10 баллов за каждые 10 тыс. руб.).

Чтобы стать участником программы, нужно открыть бизнес-счет в Альфа-Банке – предложение появится в личном кабинете. Действующим клиентам потребуется написать письмо с текстом «Хочу подключить программу лояльности» – также в личном кабинете.

Необходимые документы

Для ИП:

- Паспорт

- Свидетельство о регистрации или выписка из ЕГРИП

- Карточка с образцами подписей и оттиска печати

- Документы, подтверждающие личность и полномочия указанных в карточке лиц

- Лицензии и разрешения (если есть)

- Копия бухгалтерской или финансовой отчетности

- Сведения о деловой репутации

Для ООО:

- Устав со всеми изменениями и дополнениями

- Протокол или решение об учреждении

- Карточка с образцами подписей и оттиска печати

- Документы, подтверждающие личность и полномочия руководителя

- Документы, подтверждающие личность и полномочия указанных в карточке лиц

- Лицензии и разрешения (если есть)

- Копия бухгалтерской или финансовой отчетности

- Сведения о деловой репутации

Банк может запросить дополнительные документы и сведения.

Условия РКО

Расчетно-кассовое обслуживание юридических лиц проводится по месту ведения счета.

Расчетно-кассовое обслуживание юридических лиц проводится по месту ведения счета.

Расчетно-кассовое обслуживание осуществляется в установленное операционное время по месту ведения счета. Исключение составляют прием наличных или использование карт.

Банк совершает операции, предусмотренные для счета данного вида законодательством РФ, банковскими правилами и обычаями делового оборота, применяемыми в практике.

Банк зачисляет средства на счет в операционный день, следующий за днем их поступления, при условии получения надлежащим образом оформленных распоряжений плательщиков.

Письменные распоряжения клиента заверяются подписями и печатью в соответствии с указанными образцами в карточке. По системе удаленного обслуживания распоряжения представляются как электронные документы.

Перед исполнением распоряжения банк осуществляет контроль подписей, значений реквизитов, достаточности средств на счете, соответствия платежа в бюджетную систему требованиям нормативных актов, наличия согласия третьего лица в установленных случаях. Информация о результатах контроля и проведенных операциях доводится до владельца счета.

Информация о трансграничном переводе в случае необходимости уточнения реквизитов поступившего распоряжения плательщика направляется клиенту. При получении от банка плательщика уведомления о приостановлении зачисления денежных средств на счет клиента, операция блокируется на срок до 5 рабочих дней. Если клиент предоставит документы, обосновывающие правильность перевода, средства зачисляются на счет.

Банк осуществит списание средств со счета при поступлении распоряжений получателей только при наличии соглашения с клиентом об исполнении инкассовых поручений и/или платежных требований с заранее данным акцептом.

Выдача наличных в сумме 1 млн руб. и выше производится по заявлению о бронировании, поданному письменно, устно или в электронном виде не позднее, чем за 1 рабочий день до дня выдачи.

Тарифы на РКО в банке «Санкт-Петербург»

Банк предлагает несколько пакетов услуг. Рассмотрим наиболее популярные:

| Лучше здесь | Деловой.Лайт | Деловой.Оптимум | Деловой.Стандарт | Деловой.Комплекс | |

| Обслуживание счета в месяц | Бесплатно первые три месяца | 490 руб | 1 700 руб | 3 000 руб | 5 000 руб |

| Внесение наличных | — | — | Бесплатно до 50 000 руб |

Бесплатно до 150 000 руб |

Бесплатно до 300 000 руб |

| Снятие наличных | От 3% | От 3% не менее 250 руб |

Бесплатно до 100 000 руб |

Бесплатно до 200 000 руб |

Бесплатно до 300 000 руб |

| Внешние платежив адрес ЮЛ и ИП | 20 бесплатно, далее 70 руб | 3 бесплатно, далее 200 руб | 10 бесплатно, далее 60 руб | 20 бесплатно, далее 50 руб | 30 бесплатно, далее 70 руб |

| Внешние платежив адрес ФЛ | — | Бесплатно до 100 000 руб |

Бесплатно до 200 000 руб |

Бесплатно до 300 000 руб |

|

| Внутренние платежи | Бесплатно | ||||

| Интернет-банк | Бесплатно |

Тарифы

Клиентам финансовой организации доступно три тарифа РКО — «Оптимум», «Стандарт» и «Комплекс». Каждый из них имеет свои особенности:

- «Оптимум» — тарифный план для новичков с месячной оплатой в 1 500 р. При покупке тарифа на три месяца придется заплатить 4050 р. Услуга открытия одного РС в национальной валюте бесплатна. Размер комиссии сверх лимита 100 т. р. составляет 1,7% «плюс» 35 рублей за перевод. Если месячная сумма переводов превышает 3 млн. р, комиссия увеличивается до 3,5 %.

- «Стандарт». Человек или компания получает больше возможностей, но плата за них выше. Так, месячный пакет услуг обходится в 3000 р, а при оплате аванса за 3 месяца придется внести 8100 р. Лимит переводов, за которые не берется комиссия, повышается до 200 000 р. Свыше этой суммы придется заплатить 1,7% (до 3 млн рублей) и 3,5% при превышении суммы больше 3 млн р.

- «Комплекс». Такой тариф подходит для представителей бизнеса с большим оборотом. Цена месячного обслуживания РС в «Банке «Санкт-Петербург» составляет 5 т. р. При оплате аванса за 3 месяца необходимо внести 13,5 т. р. Минимальный объем платежей без комиссии составляет до 300 000 р. При превышении этого параметра придется заплатить 1,7% от суммы.

Тарифы Банка Санкт-Петербург

| Тариф | Деловой Лайт | Деловой Оптимум | Деловой Стандарт | Деловой Комплекс |

| Открытие счета |

Бесплатно |

|||

| Ведение счета | 490 рублей в месяц | 1 500 рублей в месяц | 3 000 рублей в месяц | 5 000 рублей в месяц |

| Платежные поручения | Первые 3 — бесплатно

Далее — 200 рублей |

Первые 5 — бесплатно

Далее — 70 рублей |

Первые 15 — бесплатно

Далее — 70 рублей |

Первые 25 — бесплатно

Далее — 70 рублей |

| Переводы физлицам | До 3 000 000 рублей — 1,9%, минимум 37 рублей

От 3 000 000 рублей — 6%, минимум 37 рублей |

До 100 000 рублей — бесплатно

До 3 000 000 рублей — 1,9%, минимум 37 рублей От 3 000 000 рублей — 6%, минимум 37 рублей |

До 200 000 рублей — бесплатно

До 3 000 000 рублей — 1,9%, минимум 37 рублей От 3 000 000 рублей — 6%, минимум 37 рублей |

До 300 000 рублей — бесплатно

До 3 000 000 рублей — 1,9%, минимум 37 рублей От 3 000 000 рублей — 6%, минимум 37 рублей |

| Внесение наличных |

До 3 000 000 рублей — 0,3%, минимум 250 рублей До 10 000 000 рублей — 0,25% От 10 000 000 рублей — 0,2% |

До 50 000 рублей — бесплатно

До 3 000 000 рублей — 0,3%, минимум 250 рублей До 10 000 000 рублей — 0,25% От 10 000 000 рублей — 0,2% |

До 150 000 рублей — бесплатно

До 3 000 000 рублей — 0,3%, минимум 250 рублей До 10 000 000 рублей — 0,25% От 10 000 000 рублей — 0,2% |

До 300 000 рублей — бесплатно

До 3 000 000 рублей — 0,3%, минимум 250 рублей До 10 000 000 рублей — 0,25% От 10 000 000 рублей — 0,2% |

| Выдача наличных на зарплату | 0,7% | До 100 000 рублей — бесплатно

Далее — 0,7% |

До 200 000 рублей — бесплатно

Далее — 0,7% |

До 300 000 рублей — бесплатно

Далее — 0,7% |

| Выдача наличных на прочие нужды | До 500 000 рублей — 3%, минимум 250 рублей

До 2 000 000 рублей — 10% От 2 000 000 рублей — 11% |

До 100 000 рублей — бесплатно

До 500 000 рублей — 3%, минимум 250 рублей До 2 000 000 рублей — 10% От 2 000 000 рублей — 11% |

До 200 000 рублей — бесплатно

До 500 000 рублей — 3%, минимум 250 рублей До 2 000 000 рублей — 10% От 2 000 000 рублей — 11% |

До 300 000 рублей — бесплатно

До 500 000 рублей — 3%, минимум 250 рублей До 2 000 000 рублей — 10% От 2 000 000 рублей — 11% |

| Корпоративные карты |

Выпуск — бесплатно Обслуживание — 100 рублей в месяц |

|||

| Выдача справок |

Бесплатно |

|||

| Интернет-банк | Подключение и обслуживание — бесплатно

Выпуск USB-ключа — 2 500 рублей |

Подключение, обслуживание, выпуск одного USB-ключа — бесплатно |

||

| SMS-уведомления |

300 рублей в месяц |

Какие есть тарифы на дополнительные услуги банка для ИП и ООО

Альфа-Зарплата

Предприниматели могут управлять зарплатным проектом онлайн. Зарплата начисляется на счет в срок от 1 минуты, а операционный день длится до 23:30 – деньги придут вашим сотрудникам в зарплатный день. Снятие наличных с зарплатной карты в любом банкомате мира – бесплатно.

Также клиенты Альфа-Банка получат круглосуточную поддержку зарплатного менеджера.

Преимущества для сотрудников:

- ставка по кредиту наличными на весь период обслуживания – от 5,5%;

- процент на остаток по накопительному Альфа-Счету – до 6%;

- бесплатные переводы в приложении Альфа-Банка (с карт любых банков).

Привилегии для руководителей:

- переводы по звонку – до 5 млн руб.;

- льготный курс для конвертации валюты;

- Альфа-Банк оплатит трансферы в аэропорты, страховку и Priority Pass.

Открытие зарплатного проекта, выпуск карт и их доставка – бесплатно.

Перевод зарплаты и годовое обслуживание – бесплатно.

Какие документы нужны для открытия

Выбирая, где открыть счет для ИП и ООО быстро, уточните перечень обязательных документов для заключения договора. Они могут отличаться. Список утверждается внутренними положениями и приказами в каждом кредитно-финансовом учреждении.

Минимальный перечень документов для ИП включает:

- паспорт;

- лицензии и патенты (при наличии).

Юридические лица должны представить:

- устав;

- паспорт руководителя, приказ о его назначении;

- лицензии, патенты, если деятельность ООО подлежит лицензированию.

Банки имеют право потребовать дополнительно справки, выписки, подтверждающие финансовую устойчивость бизнеса, другие документы.

Свидетельства о постановке ИП и ООО на учет в налоговой службе в банк не предоставляются. Кредитно-финансовое учреждение запрашивает их самостоятельно.

Телефон «Банка «Санкт-Петербург» для физических лиц

- 8 (800) 222-5050 — Единая горячая линия для всех клиентов. Бесплатный номер для звонков из любой точки России, кроме г. Москва. Телефон для справок работает круглосуточно.

- 8 (495) 228-3838 — Телефон «Банка «Санкт-Петербург» для жителей Москвы и Московской области. Дозвониться по номеру можно круглосуточно, даже из-за границы.

- 8 (812) 329-5050 — Телефон горячей линии «Банк «Санкт-Петербург» для жителей СПб и Ленинградской области. Круглосуточная служба поддержки физических лиц. Бесплатный номер для «культурной столицы» и её области.

- 8 (383) 375-8855 — Телефон филиала «Невский» для жителей г. Новосибирск и Новосибирской области. Бесплатный номер для консультации частных лиц. Служба поддержки работает круглосуточно без выходных и праздников.

- 8 (4012) 995-700 – Филиал «Европейский». Телефон горячей линии ПАО «Банк «Санкт-Петербург» для г. Калининград и Калининградской области. Номер службы поддержки бесплатный и работает круглосуточно. Предназначен для физических лиц.

- 8 (401) 299-7000 – Круглосуточный телефон для звонков из-за границы.

Данные оборотной ведомости по счетам бухгалтерского учёта

Форма 101

2021 год

2020 год

2019 год

2018 год

2017 год

2016 год

2015 год

2014 год

2013 год

2012 год

2011 год

2010 год

2009 год

2008 год

2007 год

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

Документы для открытия расчетного счета

У каждого банка свои требования к списку документов от ИП и ООО. Стандартный список для индивидуальных предпринимателей выглядит так:

- паспорт РФ;

- для людей с иностранным гражданством – миграционная карта, документ о праве на проживание в РФ;

- ИНН;

- лицензии/патент на предпринимательскую деятельность при наличии;

- нотариально оформленная карточка с образцами подписей и оттиска печати;

- нотариально оформленная доверенность представителя ИП и его паспорт;

- при наличии выгодоприобретателя – соответствующие договоры;

- выписка из ЕГРИП, если в данном реестре сведений об ИП нет;

- страховое пенсионное свидетельство.

Для открытия расчетного счета ООО необходимо подготовить такие документы:

- устав или учредительный договор;

- документ о полномочиях исполнительного органа;

- приказ или доверенность о полномочиях сотрудниках организации распоряжаться денежными средствами на банковском счете;

- доверенность на полномочия представителя;

- лицензия на ведение деятельности;

- информация о деловой репутации;

- информация о выгодоприобретателях, бенефициарных владельцах;

- выписка из ЕГРЮЛ или свидетельство о регистрации ООО (для юридических лиц, зарегистрированных до начала 2017 года).

В зависимости от ситуации каждый банк может дополнительно запросить и другие документы – при условии, что клиент не обратился за услугой регистрации бизнеса к нему.

Как ускорить процесс

Сократить время на открытие счета можно, если следовать следующим рекомендациям:

- заполняйте заявку на РКО без ошибок, отвечайте на вопросы анкеты точно и подробно;

- подготовьте и отправьте копии всех необходимых документов. Сканы или фотографии должны быть в хорошем качестве;

- оставьте для связи действующий номер контактного телефона и электронную почту, которую вы регулярно проверяете;

- возьмите на встречу с менеджером оригиналы документов, уточните, что еще от вас необходимо.

Открыть расчетный счет без внутренней проверки банка нельзя. Кредитно-финансовые учреждения обязательно проверяют всех потенциальных клиентов.