Автокредиты с плохой кредитной историей

Содержание:

- Предложения для клиентов с плохой КИ

- Оформление

- Отделения и филиалы банков, предоставляющих услугу в Люберцах

- Какие бывают автокредиты

- Залог во время выплаты долга

- Что делать, если в кредите отказали?

- Требования к заёмщику

- Как взять автокредит с плохой кредитной историей — инструкция для заемщика

- При каких составляющих дадут автокредит?

- Залог авто на время выплаты долга

- Пути получения автокредита

- Что значит плохая кредитная история

- Как выбрать хорошего кредитного брокера

- Где можно получить кредит на авто с плохой кредитной историей – список возможных кредиторов

- Что такое кредитная история?

- Что делать, если банки не дают кредит на авто

- Как кредитная история влияет на шансы получить автокредит в банке

- Как взять кредит

Предложения для клиентов с плохой КИ

В ряде случаев банки одобряют автокредит людям и с подпорченной КИ. При этом условия могут быть следующими:

- Завышенные процентные ставки, дополнительные платежи, страховые взносы и т. д.

- Попытка обозначить кредит как нецелевой потребительский. Клиента завлекают большими суммами и тем, что он не должен будет отчитываться, куда потрачены деньги.

- Автокредит под залог недвижимого имущества. В таком случае банковской организации будет очень выгодно, если заемщик не сможет оплачивать кредитные обязательства. В результате у учреждения появляется возможность отсудить даже единственную квартиру у заемщика.

- Поручительство. В банке могут предложить привести друзей или родственников, которые могут поручиться и при утрате платежеспособности заемщиков смогут взять на себя долги.

Оформление

Сейчас все больше банков переводят оформление кредитов в онлайн. Действующие предложения по автокредитам можно найти на сайтах, там же оформить заявку. Решения по ним принимаются в течение часа (максимум – 24 часа). Но для завершения оформления автокредитования и оформления договора нужно будет все равно посетить офис банка.

Необходимые документы

Для рассмотрения кредита онлайн требуют следующие документы:

- паспорт;

- заявление-анкета;

- справка 2-НДФЛ.

Для оформления кредита в офисе банка к ним добавляются:

- водительское удостоверение;

- трудовая.

Договор автокредита

Многие банки направляют клиентов в «дружественные» автосалоны, что не обязательно плохо: там будет гарантия качества машины, быстрое оформление и отсутствие хлопот с документами. С этим автосалоном заключается договор на покупку машины, согласно которому первоначальный взнос поступает от покупателя, а оставшиеся деньги перечисляет банк.

Внимательно смотрите на возможность изменения процентной ставки

Внимательно смотрите на возможность изменения процентной ставки

Поэтому заемщик подписывает сразу два договора: с салоном и с банком

Основное внимание тут стоит уделить договору с банком, который регулирует основные аспекты кредита до полного погашения ссуды

На какие моменты в договоре с банком нужно обратить внимание:

Порядок погашения автокредита должен быть полностью описан: тип платежа, размер ставки и пр.

В графике и суммах процентов по ссуде не должно быть неоговоренных выплат.

Возможные дополнительные выплаты в графе обязанностей заемщика, которые могут быть неприятным сюрпризом

Примерами такого рода являются многочисленные комиссии: за выдачу займа, выпуск банковской карты, обслуживание клиентского счета и т.д.

Очень важно проследить, может ли банк менять процентную ставку во время действия договора. Строго не рекомендуется подписывать договор, где банк под любым предлогом может повышать ставку.

Заемщику с плохой КИ необходима информация по штрафам за просрочку процентных платежей.

Желательно ознакомится с пунктом о досрочном погашении займа — присутствует ли платеж за досрочное погашение.

Важный пункт — возможность для реструктуризации и рефинансирования кредита;

Банк может потребовать застраховать машину

Если КАСКО не требуется, то банк, вполне вероятно, повысит ставку по кредиту.

Отделения и филиалы банков, предоставляющих услугу в Люберцах

-

- Операционный офис «Октябрьский проспект»

- Люберцы, мкр. Городок А, улица Смирновская, 16

- Время работы:

- Пн.-Пт.: 09:00—20:00Сб.: 10:00—19:00

-

- Дополнительный офис Люберцы

- Люберцы, мкр. Городок А, Октябрьский проспект, 49

- +7 495 644-02-25, 8 800 200-02-90

- Время работы:

- понедельник – пятница c 09-00 до 19-30 (без перерыва) суббота c 09-00 до 15-00 (без перерыва)

-

- Операционная касса № 21—03

- Люберцы, мкр. Городок А, Новорязанское шоссе, 1

- +7 495 786-26-26

- Время работы:

- Пн.—Вс.: 08:00—21:30

-

- Дополнительный офис «Люберецкий» Филиала «Центральный» Банка ВТБ (ПАО)

- Люберцы, улица Кирова, 3

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00, технический перерыв в кассе: 14.15-15.00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

-

- Доп.офис №9040/01201

- Люберцы, мкр. Городок А, улица Комсомольская, 15А

- 8 800 555-55-50

- Время работы:

- Пн.:с 08:30 до 18:30Вт.:с 08:30 до 18:30Ср.:с 08:30 до 18:30Чт.:с 08:30 до 18:30Пт.:с 08:30 до 18:30Сб.:с 09:30 до 16:30

Какие бывают автокредиты

Одной из разновидностей целевых потребительский займов является автокредит. Банк выдает денежные средства только на покупку нового или бывшего в употреблении автомобиля. Этот вид займа очень популярен, так как многие автолюбители только так могут позволить себе купить собственный автомобиль.

Банки тщательно разработали схему рассрочки платежа по кредиту, поэтому можно взять ссуду и тем, у кого плохая финансовая репутация.

Можно выделить несколько вариантов автомобильных займов:

- Без первоначального взноса. Отлично подходит для тех, кто впервые сталкивается с необходимостью взять кредит, а средств на предоплату нет. Сумма делится равными частями на весь срок гашения. Такой вид займа обходится физическому лицу дорого, так как банк страхует свои риски. Сумма переплаты по такому кредиту очень большая.

- При получении кредита можно обойтись без оформления каско. Так можно сэкономить на страховке, но процентные ставки по займу будут очень высокие. Банк очень сильно рискует, когда выдает кредит без предоставления страховки на имущество, которое берет в залог. Если автомобиль окажется поврежден до того, как полностью будет погашен кредит, финансовому учреждению самостоятельно придется решать вопросы с ремонтом, так как страховую компанию привлечь нельзя.

- Экспресс-кредитование – помогает в короткие сроки приобрести автомобиль без большого пакета документов. Банк позволяет взять довольно внушительную сумму, но процентные ставки по ней будут очень высокие. Экспресс-кредит можно взять только заёмщикам с хорошей кредитной историей.

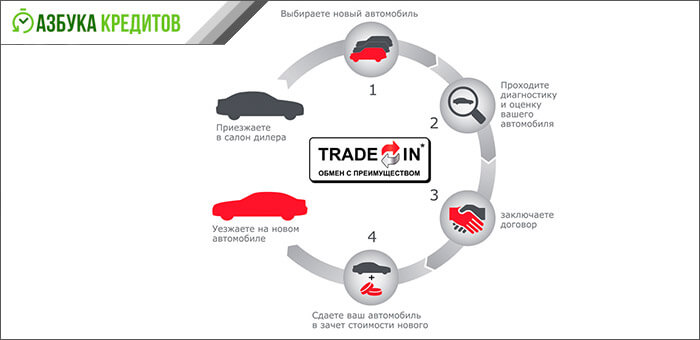

- Для первоначального взноса используют залоговый автомобиль заемщика. Такой автокредит можно взять в том случае, когда физическое лицо решило поменять старый авто на новый. При этом именно старая машина становится обеспечением займа. Она же является первоначальным взносом. Заёмщику необходимо выплатить только остаток.

Последний вариант очень выгоден. Страховать автомобиль не обязательно, процентные ставки относительно небольшие. Но есть главное условие: в качестве первоначального взноса может выступить довольно новая модель в хорошем состоянии и с небольшим пробегом.

Даже с плохой кредитной историей можно взять заём. Но при любом виде автокредита процентная ставка будет очень высокая относительно той, что предлагают заёмщикам с хорошей репутацией.

Залог во время выплаты долга

Подписание закладной гарантирует финансовой организации, что средства, одолженные покупателю автомобиля, будут погашены в полном объеме и с учетом процентов, а в случае отказа от погашения или несоблюдения финансовых обязательств банк-залогодержатель вправе потребовать продажи автомобиля и погашения долга за счет вырученных средств.

Чтобы повысить шансы на успешное получение кредита на авто, заемщик может предложить банку дополнительное залоговое обеспечение в виде недвижимости или иной ликвидной собственности. Наличие обеспечения в виде залогового автомобиля является достаточной мерой, однако при условии, что стоимость ТС в процессе погашения долга остается неизменной. Стоимость транспортного средства с пробегом, особенно после попадания в ДТП, заметно снижается. Кредитор может столкнуться с нехваткой средств для полного расчета должника.

Предоставление банку в залог квартиры, дачи, гаража позволит с большей степенью уверенности ждать одобрения, ведь у банка остается избыток гарантийных обязательств

Главное, понимать важность дальнейших своевременных выплат, так как клиент будет рисковать уже своей личной собственностью, а не только автомобилем

Что делать, если в кредите отказали?

Если один банк не выдал кредит на приобретение автомобиля, это не означает, что и остальные ответят отказом. И испорченная кредитная история — делу не помеха. Можно обратиться в микрофинансовую организацию и взять в ней последовательно несколько сумм, пусть и небольших. Главное — вернуть их вовремя и оплатить проценты. Обычно МФО хороши тем, что не требуют большого пакета документов.

Достаточно заполнить анкету и предъявить паспорт, возможно, еще водительские права. Оформление кредита, как и оплата процентов, зачастую вообще происходит в режиме онлайн. Кредит выдается на несколько дней, значит, меньше чем за месяц можно исправить кредитную историю, ведь за каждую ссуду будут начислять баллы, отражающиеся в истории. Единственный недостаток способа — высокий процент по таким ссудам. Впрочем, при небольшом сроке кредитования он не так заметен.

Выходом из ситуации может быть поручительство 2-3 человек, обладающих хорошей репутацией и достаточно высоким уровнем дохода (он должен быть подтвержден соответствующими документами). Иногда оформляется поручительство от той компании, где трудится заемщик, причем предприятие ежемесячно самостоятельно перечисляет банку часть зарплаты сотрудника в счет погашения кредита. Это означает, что со стороны заемщика не будет немотивированной просрочки. Для кредитора это выгодно.

Выходом из ситуации может быть поручительство 2-3 человек, обладающих хорошей репутацией и достаточно высоким уровнем дохода (он должен быть подтвержден соответствующими документами). Иногда оформляется поручительство от той компании, где трудится заемщик, причем предприятие ежемесячно самостоятельно перечисляет банку часть зарплаты сотрудника в счет погашения кредита. Это означает, что со стороны заемщика не будет немотивированной просрочки. Для кредитора это выгодно.

Наконец, если у заемщика уже есть транспортное средство, но ему не хватает какой-то суммы, чтобы купить новое, он может воспользоваться услугами автоломбарда. Здесь нет таких жестких требований к платежеспособности клиента, как в банках. Но и сумма кредита, которая будет зависеть от оценочной стоимости автомобиля, будет относительно небольшой. Так что такой вариант подойдет не всем, но в некоторых случаях его можно рассматривать в качестве запасного.

Главное в процессе оформления автокредита, даже если кредитная история испорчена, — ответственно подойти к формированию необходимого пакета документов. Стоит адекватно оценить свои потребности и возможности, чтобы стоимость автомобиля не была слишком высокой. Кроме того, не стоит упускать возможность немного исправить свою финансовую биографию перед обращением в банк, оформив предварительно несколько микрозаймов с полным их погашением.

Требования к заёмщику

Оформление автокредита для клиентов с испорченной финансовой историей не отличается от стандартного. Нужно собрать документы и обратиться в подходящую организацию, заполнив соответствующее заявление.

Перечислим условия, которые минимизируют вероятность получения автокредита по степени возрастания значимости:

- допущенные в прошлом просрочки по кредитам;

- нет достаточных для кредита официальных доходов;

- отсутствие залога или поручителей;

- наличие крупных непогашенных кредитов;

- судимость, возбужденные уголовные дела и пр.

Высока вероятность взять автокредит с неважной историей погашения займов тем, кто:

- официально трудоустроен в крупные компании или бюджетные учреждения;

- имеет подтвержденную высокую степень платёжеспособности.

При соблюдении этих условий кредитное учреждение может закрыть глаза на прошлые недоразумения.

Необходимо гражданство и постоянная прописка в месте выдачи кредита. Значение имеет и возраст – от 21 до 65 лет.

Как взять автокредит с плохой кредитной историей — инструкция для заемщика

На этом этапе нужно найти кредитора, который предложит выгодные условия.

Для клиентов с испорченной репутацией финансовая выгода отходит на второй план. Ждать низких ставок не приходится. Основная цель – получить одобрение заявки на ссуду по средним параметрам, без огромной переплаты по страховкам и процентам.

Шаг 1. Выбираем банк и программу кредитования

Помощь вам окажут в автосалоне, через который вы покупаете машину. Дилер предложит специальные программы для новых авто.

Для машин с пробегом тоже есть свои «плюшки», например treid-in, когда в зачет принимают старые машины определенных марок. Можно воспользоваться и госпрограммой поддержки отечественного автопрома.

Условия Trade In могут незначительно отличаться в пользу покупателя или автосалона

Условия Trade In могут незначительно отличаться в пользу покупателя или автосалона

В каждом конкретном случае условия программы определяют срок кредитования, размер первого платежа и проценты. Большинство предложений ограничиваются периодом 5 лет, но можно найти варианты с длительным сроком, на 7 – 10 лет.

Но какую бы программу вы не выбрали, решение о выдаче денег принимает кредитор. Советуем заемщику с плохой кредитной историей и без справок о доходах воспользоваться услугами автосалона по рассылке заявки во все финансовые структуры. Либо самостоятельно найти лояльного заимодавца, проведя анализ предложений и потратив некоторое время на звонки и визиты.

Шаг 2. Собираем документы и подаем заявление

После того, как предварительно одобрили вашу заявку, соберите документы.

Основной комплект для автокредита на б/у авто или новую машину:

- заявка-анкета;

- копия паспорта заемщика и созаемщика (если есть);

- копия водительского удостоверения;

- подтверждение доходов (2НДФЛ или ее альтернативы);

- договор купли-продажи ТС;

- копия ПТС;

- подтверждение оплаты страховки или копия договора СК;

- согласие супруга(и) на передачу залогового имущества кредитору.

Кроме стандартного перечня документов для автокредита, заемщику с низким рейтингом придется предоставить и другие бумаги, по требованию кредитора.

Список документов может быть весьма обширным

Список документов может быть весьма обширным

Если отсутствует справка об официальных доходах, приготовьте подтверждения своей состоятельности: выписки с депозитных счетов, договоры аренды имущества, копии пакета акций крупного металлургического комбината или слитки ценных металлов. Кстати, банковские золотые слитки — отличный залог.

После рассмотрения документов и проверки сведений вы получите решение. Обычно процедура аудита занимает два-три дня. Остается дождаться договоров и внимательно их прочитать.

В договоре купли-продажи продавец и покупатель определяют условия сделки, в том числе и порядок расчетов заемными деньгами. В договоре кредитования могут фигурировать три стороны: покупатель (вы), продавец (автосалон) и кредитор (банк).

В этом случае продавец выступает только получателем денег, а все обязательства по выполнению условий ссуды принимает на себя заемщик. Договор залога определяет все, что касается обеспечения: порядок передачи, страхование, изъятие в случае нарушения расчетов.

Наши советы:

Убедитесь, что присутствует пункт о досрочном погашении без комиссии. Проверьте информацию о полной стоимости кредита (эффективной ставке). Изучите график платежей, информацию о штрафах и пени в случае нарушения сроков

Отдельное внимание уделите договору залога, при любых сомнениях возьмите консультацию юриста

Что будет, если не заплатить автокредит вовремя, смотрите в этом видео:

Шаг 4. Страхуем авто и ждем перечисления средств на счет продавца

После согласования и подписи договоров с продавцом машины и банком, застрахуйте авто по КАСКО. Наличие других полисов (жизни и здоровья) позволит получить лояльность кредитора, но вряд ли отразится на тарифах.

Шаг 5. Регистрируем авто в ГИБДД

Если вы приобретаете авто через автосалон, воспользуйтесь комплексным обслуживанием. Сегодня автобизнес переживает не лучшие времена и уважающие клиентов дилеры предлагают продажи «под ключ», с регистрацией в ГИБДД. Вам останется оплатить пошлину, поставить подписи в журналах регистрации и получить свидетельство.

Шаг 6. Сдаем ПТС на хранение в банк

После всех формальностей необходимо нанести визит в офис кредитора и передать ПТС на хранение. Не забудьте получить выписку об этом. Имеете право распоряжаться машиной по прямому назначению, использовать ее в рабочих или личных целях. Но залоговое авто нельзя продать, подарить или обменять, пока не выплачен кредит и не снято обременение.

При каких составляющих дадут автокредит?

Нужно заметить, что для банка такой вид финансирования относительно безопасен. Ведь классическое автокредитование предусматривает покрытие – машину, под залог которой выданы средства. На транспортное средство, как правило, оформляется полная страховка, как и на самого заёмщика. Теоретически, машину и с учёта снять нельзя, но умельцы обходят этот момент (изготавливают дубликат ПТС).

Итак, чтобы получить кредит на машину, ежемесячные платежи банку не должны превышать половины всего дохода, который остаётся после внесения обязательных платежей. И тут всё зависит от алчности агента, принимающего решение по заявке. Если ему важнее продажи – кредит выдадут, даже если в прошлом заёмщик проявил себя недобросовестным должником.

Но при любых сомнениях проблемы в КИ толкуются не в пользу клиента. Оспорить это решение нельзя, можно лишь обратиться в другую организацию. Известны случаи, когда один банк отказывало в кредите, а другой – одобрял его.

Залог авто на время выплаты долга

Для уменьшения рисков банк выдает деньги на покупку машины, если обеспечением станет сам купленный автомобиль. В этом случае банк оставляет у себя в залог оригинал ПТС.

Это значит, что до окончательного погашения ссуды заемщик не является полным владельцем машины и не может её подарить или продать – он может только пользоваться автомобилем.

Нужно учитывать, что хотя сама новая машина является ценным залогом, но её ценность может резко снизиться при аварии. Следовательно, при наличии плохой КИ, нужно быть готовым к предложению других вариантов в качестве залога.

Если нет ликвидного ценного имущества, то можно заложить имеющуюся недвижимость (дачу или гараж) – это не только позволит получить деньги, но и продемонстрирует кредитной организации серьезность намерений заемщика.

Пути получения автокредита

Если намерение купить автомобиль через автокредитование утверждено окончательно, следует изучить все действующие предложения банков и проанализировать, как купить машину с помощью банка. Отобрав несколько наиболее подходящих программ, запрос на выдачу средств направляют в несколько банков.

Если потенциальный заемщик внимательно ознакомился с текущими требованиями банков, будет проще определить, как взять заем с высокой степенью вероятности успеха. Получив предварительно одобренный ответ от кредитора, гражданин соглашается на все условия банка и оформляет покупку в кредит.

Однако подобные действия могут повлечь за собой неприятности в виде высокой переплаты, неудобных условий погашения, недостаточной суммы, требования предоставить дополнительные обеспечительные гарантии. Возможно, придется искать дополнительные суммы для увеличения первого взноса.

Оформление через автодилера

Не всегда оформление автозайма требует посещения офиса банка – многие покупки происходят на территории автосалона, при условии, что автодилер сотрудничает с какими-либо банками.

В таком случае шансы на получение одобрения значительно увеличиваются – многие салоны не отправляют запросы в БКИ, поэтому информация о наличии в прошлом проблем с банками у будущего автомобилиста может и не выявиться. Однако, если приобретается дорогое кредитное авто, заявка клиента будет изучаться более тщательно, чем при покупке недорогого транспортного средства. Повысить шансы на успех можно, направив запросы сразу в несколько кредитных структур.

Исправление кредитной истории

Наиболее долгий, но зато более продуктивный вариант – обелить испорченную историю, взяв предварительно перед покупкой автомобиля несколько небольших займов, в том числе и в микрофинансовых структурах.

Данный способ подходит, если будущий владелец автомобиля понимает всю ответственность приобретения и не принимает решения спонтанно.

Определив для себя сроки на покупку машины, клиент может поступить следующим образом:

- Обратиться в МФО, сотрудничающие с БКИ, за небольшими краткосрочными займами и выплачивать их, не допуская малейших просрочек. В дальнейшем, заем закрывается досрочно, а информация об успешном кредитовании попадает в базу БКИ.

- Клиент оформляет товарный кредит на какую-либо технику, мебель и т. д. Получить товарный заем гораздо проще, а досрочное погашение также положительно скажется на кредитной истории клиента.

- Обращение в банки в рамках программ экспресс-кредитования. Такой вариант также жизнеспособен, так как требования к заемщикам минимальны, а сроки оформления и погашения небольшие.

Спустя некоторое время после погашения небольших займов, полученных любым из вышеперечисленных способов, потенциальный покупатель авто делает запрос о своей кредитной истории. Изучив полученные результаты, можно с большой долей уверенности обращаться в банк за оформлением автокредита.

Что значит плохая кредитная история

Допустим, что в течение некоторого времени человек брал три кредита, по второму кредиту заемщик допустил просрочку в 60 дней, а первый и третий кредиты гасил очень хорошо. Как эту историю оценивают банки? Просрочив месяц или полтора, по некоторым признакам люди понимают, что отношение банка к ним изменилось: сотрудники банка регулярно звонят и пишут с требование гасить долги вовремя.

С точки зрения банка:

- просрочка по кредиту более 30 дней, — это уже плохая просрочка,

- а если с момента просрочки платежа истекло 60 дней и более, а уж тем более, когда пропущено 90 дней — то такой заемщик расценивается банком как мошенник.

Как выбрать хорошего кредитного брокера

Чтобы сделка по оформлению кредита состоялась, необходимо выбрать надежного посредника, качественно выполняющего свою работу. Найти брокерские компании можно в Интернете. Из предложенных организаций необходимо выбрать ту, которая наиболее устраивает клиента.

Что нужно учитывать при выборе посредника:

- Как долго брокерская фирма существует.

- Наличие отзывов.

- Наличие логотипа и собственного сайта – желательно, чтобы он был сделан профессионально и содержал все важные для клиента сведения.

- Условия оплаты – добросовестные брокеры не требуют предварительной оплаты или платежей за услугу сразу, деньги выдаются после выполненной работы, качество которой устраивает клиента.

- Фирма должна иметь офис для приема. Назначение консультации на нейтральной территории недопустимо и свидетельствует о непрофессионализме организации.

Значение при выборе имеет стоимость – сотрудники, качественно выполняющие работу, запрашивают значительный гонорар, при этом стоимость оговаривается заранее, в процессе работы посредник не запрашивает части оплаты или полной суммы.

Где можно получить кредит на авто с плохой кредитной историей – список возможных кредиторов

Есть отличный метод быстрого и эффективного поиска банковской организации, которая готова будет удовлетворить ваши потребности в выдаче нужной суммы в долг для покупки авто. На многих финансовых порталах существует услуга заполнения заявки во все банки сразу. Это действительно очень удобно для потенциального заемщика. В режиме онлайн заполняется всего одна анкета, а после, высвечивается готовый список возможных кредиторов. Вам же потребуется выбрать только одного для заключения с ним сделки.

Однако рекомендуем вам быть осторожными в предоставлении личных паспортных данных, которыми могут воспользоваться мошенники. Выбирайте проверенные сайты, не разбрасывайтесь конфиденциальной информацией о себе.

Мы также хотим обратить ваше внимание на следующие банки, где можно взять деньги наличными или на карту для покупки автотранспортного средства, не указывая кредитору цель получения займа. Кредиторы ниже проверяют и учитывают КИ, но отличаются лояльностью среди других банковских компаний:

| Название банка | Размер процентной ставки | Сумма к выдаче (рубли) | Особенности кредитования |

| «Тинькофф Банк» | От 12,9% | До 300 000 | Выдается кредитная карта, лимит которой может быть использован для покупки авто. Беспроцентный период по карте действует в течении 55 дней |

| «Хоум Кредит Банк» | 14,9% | До 500 000 для новичков (до 850 000 для зарплатных клиентов) | Выдается кредит наличными, которые можно потратить на любую модель транспортного средства |

| «Восточный Экспресс Банк» | 15% | До 500 000 | Срок кредита от 13 до 36 месяцев |

| «Русский стандарт» | От 15% | До 500 000 | Срок кредита составляет 60 месяцев. Сумма выдается наличными, требуется минимальный пакет документов |

| «Совкомбанк» | 12% | 100 000 | Кредит выдается на срок – 12 месяцев на любые цели |

Далее описаны наиболее яркие условия банков с конкретными программами автокредитования, действующими на рынке России:

| Название банка | Процентная ставка | Размер первоначального взноса | Сумма и срок |

| «Связь-Банк» программа «Свой автомобиль Стандарт» | 19,5% | От 30% | 100 000 – 3 000 000 рублей на 6-60 месяцев |

| «Московский Кредитный Банк» программа «Потребительский кредит для покупки авто» | От 12,5% | От 0% | 50 000 – 2 000 000 рублей на срок от 6 месяцев до 15 лет |

| «Запсибкомбанк» | От 15,25% | От 0% | До 100% от стоимости приобретаемого авто на срок до 5 лет |

Сравнивая потребительские кредиты и целевые займы на авто можно сделать вывод, что отдельный кредит наличными + собственные средства (при необходимости) обойдется заемщику выгоднее, чем полноценное кредитование по специальной программе. Преимущества последнего способа заключаются в более крупной сумме и длительном сроке. К тому же следует учитывать, что выдавая целевые займы на авто кредиторы ставят определенные требования к маркам машины, которые выступают в качестве залога. Поддержанный товар (б/у авто) может «не понравится» банковской организации, что станет причиной отказа в займе.

Что такое кредитная история?

Начнем с общего определения. Кредитная история это своеобразное досье на потенциального заемщика, которое используется:

- Для предварительной оценки поведения заемщика;

- Для выдачи ему кредита или отказа в выдаче денежных средств.

В общих чертах, в системах кредитных историй могут быть внесены кредиты датированные 2005-м годом и позже. Единых правил для составления кредитной истории нет, она у каждого банка может дополняться собственными пунктами.

При этом, кредитная история позволяет составить своеобразный портрет заемщика не только для потенциального банка, но и для:

- КПК;

- МФО;

- Других кредитных организаций.

В кредитной истории в обязательном порядке указываются все кредиты и проблемы, которые возникали у вас при выплатах и погашении.

Храниться вся эта информация будет не только у банка, но и в специальных бюро историй (кредитных). Это не только БКИ, но и внутренние базы данных банков. Так, у Русского Стандарта очень долгое время была собственная база по кредитным историям. Что происходит на данный момент не совсем понятно.

Но достоверно точно известно, что около 5 лет помимо проверок по БКИ, нужно было запрашивать информацию еще и через вышеуказанный банк. Так как его база данных не была объединена с общим кластером информации. Поэтому, если вы уж соберетесь проверять собственные данные, мы рекомендуем вам озаботиться этим вопросом заранее.

При этом, если вы берете займы или микрокредиты в нескольких компаниях, то возможно, данные придется собирать по частям.

Что делать, если банки не дают кредит на авто

Если вам отказали в выдаче ссуды, воспользуйтесь другими способами решить проблему и купить заветный автомобиль.

Их несколько:

Посредники

Посредничество при оформлении кредитов – распространенная услуга. Брокеры возьмут на себя все хлопоты: подготовят заявки, разошлют в несколько структур, проведут переговоры и пролоббируют ваши интересы.

Если удастся уговорить финансистов на выдачу кредита клиенту с плохой историей, вы получите счет от брокеров, высокие тарифы от кредитора и ключи от машины. Риски: некоторые брокеры подделывают документы, облегчая получение ссуды. Если этот обман раскроется, у заемщика отзовут кредит и надолго поместят в «черный список».

Замена заемщика

Оформите ссуду на другого человека: родственника, супруга. Конечно, при его согласии и готовности разделить плюсы и минусы ситуации. К минусам относится регистрация машины и риски в случае невыплаты займа.

По условиям договора приобретаемый автомобиль будет зарегистрирован на заемщика, поэтому вы сможете пользоваться им, оформив доверенность. После расчетов с кредитором и получения закладной можно совершить сделку купли-продажи, заплатив государству налоги.

Ну а если вы не вернете деньги вовремя, коллекторы придут к «заемщику» и потребуют рассчитаться. Оценив эти риски, примите правильное решение.

Аренда авто (лизинг) с правом выкупа

Суть схемы в том, что по договору автомобиль передается в аренду с правом последующего выкупа. Весь период аренды машина принадлежит продавцу (арендодателю), а после выплат долга переходит к покупателю (арендатору).

Применяют этот способ как небольшие частные компании, владеющие парком машин, так и физические лица, собственники легковых и грузовых ТС. Минусы этого способа в высоких рисках встретить аферистов и больших расходах (проценты выше банковских).

Заем у частного лица

Отлично, если знакомый инвестор даст деньги безвозмездно, то есть даром! Напишите расписку и бегите в салон за машиной!

Но если альтруистов в окружении нет, ищите заимодавца по объявлениям или рекомендациям. Люди, дающие ссуды без проверки кредитной истории, кроме процентов берут залог, предпочитая недвижимость. Сделки оформляют нотариально. Проценты выше, чем в банке, но может ли это остановить желающих ударить автопробегом по бездорожью?

Как кредитная история влияет на шансы получить автокредит в банке

Кредитная история (КИ) влияет на возможность получить любой кредит, в том числе и на покупку автомобиля. Ведь в случае с автокредитом банк выделяет заёмщику немаленькую сумму и на большой срок. Если кредит на покупку мобильного телефона или компьютера можно взять и на три месяца, автомобиль стоит гораздо дороже. И смысл привлекать заёмные средства на его покупку имеется именно с перспективой расплатиться минимум за год.

Конечно, особенность автокредита — до полного расчёта автомобиль остаётся предметом залога, а его техпаспорт всё это время хранится в банке. Но банку нужны платежи в срок, а не судебные тяжбы, с которыми сопряжено взыскание долга с проблемного заёмщика, а реализация залога — это всегда время и дополнительная возня.

Поэтому кредитной организации всегда проще отказать заёмщику с признаками проблемного. Однако бывают и исключения.

Новая машина, пересекая порог автосалона, теряет 15–20% стоимости, с машинами б/у ситуация ещё сложнее, поэтому ликвидность кредитного авто заведомо сомнительна

Новая машина, пересекая порог автосалона, теряет 15–20% стоимости, с машинами б/у ситуация ещё сложнее, поэтому ликвидность кредитного авто заведомо сомнительна

Как взять кредит

Для того, чтобы получит автокредит, если прошлый опыт кредитования был не самым удачным, следует поступить так:

- Затребовать свое кредитное дело, чтобы посмотреть, в каком виде вы предстанете перед экспертом в банке. Кроме того, так получится убедиться, все ли предыдущие обязательства выполнены. Из кредитной истории нужно взять выписку, причем она должна быть актуальной. Если ранее была просрочка, но в итоге кредит все же выплачен, то подойдет классический автокредит, на него можно и рассчитывать.

- В банк следует представить справки, которые гарантируют нынешнюю платежеспособность.

- Ожидать решения.

Жителям Москвы подать заявку на автокредит можно онлайн. Все потому, что уровень зарплат, а значит и платежеспособности, у жителей столицы выше, нежели у населения остальных регионов.

Есть еще ряд моментов, которые нельзя оставить без внимания, это:

- Следует следить за правильностью оформления документов. Если займ от банка, то должен быть кредитный договор; если у частного лица, то расписка; если же в автосалоне – то договор купли-продажи.

- Стоит не забыть о получении документов на ТС. В салоне их выдадут в любом случае, а если дело касается покупки у владельца, то об этом нужно позаботиться. После завершения сделки обязательно нужно передать документы на оформление на свое имя.