Альфа инвестиции отзывы о брокере

Содержание:

Работа с УК

С конца декабря 2015 г. «Альфа-Капитал» предлагает возможность стать клиентом УК через регистрацию в личном кабинете на сайте банка. Благодаря этому инвесторы, в чьих городах нет представительства компании, получили возможность открыть счет и увеличивать капитал.

Инструкция по открытию счета

Если счет открывается через офис продаж «Альфа-Капитала» (адрес можно уточнить на официальном сайте), помогут сотрудники. Онлайн-технологии позволяют сделать это самостоятельно.

Вариант 1:

- Выбрать понравившуюся стратегию https://www.alfacapital.ru/individual/iis/, нажать на кнопку «Открыть онлайн».

- Кликнуть «У меня нет учетной записи на портале «Госуслуги».

- Заполнить персональные данные (Ф. И. О., ИНН, код и номер паспорта, телефон, адрес, электронная почта).

- На следующей странице заполнить сумму инвестирования, Ф. И. О. латиницей (как на банковской карте).

- После получения СМС требуется пополнить ИИС.

Вариант 2:

- Зарегистрироваться на сайте «Госуслуги» https://www.gosuslugi.ru.

- Выбрать на сайте понравившуюся стратегию, нажать кнопку «Открыть онлайн».

- Затем кликнуть «У меня есть подтвержденная запись на портале «Госуслуги», ввести тот же логин и пароль, что и на портале. Данные в заявку будут скопированы автоматически.

Пополнение счета и вывод средств

Пополнение счета ИИС в «Альфа-Капитал» возможно:

- банковской картой;

- банковским переводом.

При оплате картой нужно заполнить стандартные поля. Просто переписываем данные с карты (номер, Ф. И. О., дату и CVC). Нажимаем «Оплатить». На этом открытие ИИС закончено.

При оплате банковским переводом также заполняются поля (рекомендую внимательно проверить реквизиты), но счет будет открыт после перевода средств.

Выводят деньги через личный кабинет, при этом удерживается налог на полученный доход и комиссия «Альфа-Капитала».

Поддержка

Официальный портал «Альфа-Капитал» может похвастаться формой обратной связи https://www.alfacapital.ru/news/media/22042015_3.html: там ответят на любой вопрос. Или же звоните на горячую линию.

Преимущества и риски Альфа инвестиций

Выбрав ALFA инвестиции, клиент получает следующие преимущества:

- доступ к московской и Санкт-Петербургской бирже, что дает возможность совершать сделки не только с акциями российских компаний, но и с иностранными ценными бумагами,

- предоставление широкого перечня готовых инвестиционных идей,

- удобное приложение, через которое можно совершать сделки с любой точки земного шара,

- экспертная помощь при получении налоговых вычетов,

- широкий выбор финансовых инструментов для инвестирования, в том числе продуктов с надежной защитой капитала (ИСЖ и НСЖ),

- оказание депозитарных услуг (создание и ведение счетов депо, предоставление консультаций, оформление залоговых операций с ценными бумагами и т.д.),

- бесплатное открытие и обслуживание брокерского счета,

- начинать инвестировать в акции, облигации и валюту можно с любой суммы,

- вывод денег в рабочие и выходные дни.

Как начать инвестировать с нуля?

С картой 100 дней без процентов от Альфа Банк вы сможете начать инвестировать уже сегодня, погасив первоначальный взнос на акции через 3 месяца. Получить карту можно здесь

Инвестиционная деятельность всегда сопряжена с рядом рисков. Это правило также действует и для клиентов Альфа инвестиции. В целом, клиенты могут столкнуться со следующими видами рисков:

- экономический — возникает при переменах в экономической ситуации страны,

- рыночный — характеризуется неблагоприятным изменением стоимости финансового инструмента (например, падение цены на акцию конкретной компании),

- кредитный — неисполнение (исполнение ненадлежащим образом) своих обязательств эмитентом ценной бумаги,

- правовой — потери, возникшие в результате изменения законодательных норм РФ,

- налоговый — убытки, которые может понести инвестор в случае изменения порядка налогообложения доходов от инвестиционной деятельности,

- валютный — неблагоприятные колебания курса валют.

Важно!

С 8 февраля по 19 мая 2021 года в Банке действует специальная акция, участникам которой предоставляется защита от инвестиционных рисков в течение 100 дней. В случае, если стоимость ценных бумаг упадет, то брокер компенсирует понесенные убытки на сумму до 20 000 рублей.

Открытие счета в банковской организации

Есть несколько способов открыть брокерский счет в финансовой организации. Это можно сделать:

- в офисе финансового учреждения по предъявлению паспорта;

- в мобильном приложении банка, после регистрации;

- на сайте банковской организации в личном кабинете в разделе инвестиций.

Каждый вариант наделен своими особенностями оформления договора брокерского обслуживания. Мы рассмотрим каждый из способов подробно.

Открытие счета доступно действующим клиентам финучреждения, независимо от того, какими продуктами Альфа-банка они пользуются.

Открытие в онлайн-банкинге

Счет открывается с помощью услуги «Инвестирование», доступ к которой можно получить, после авторизации в личном кабинете интернет-банкинга.

После авторизации нужно найти соответствующий раздел и из открывшегося списка выбрать пункт «Альфа-Инвестиции».

Далее появится виртуальная кнопка открытия счета. После нажатия на нее системой будут автоматически сформированы необходимые документы, включающие персональные и контактные данные клиента.

Необходимо будет внимательно изучить все открывшиеся документы, и только после этого дать согласие на открытие.

Примерно так же открывается счет и в мобильном приложении финансовой организации.

Открытие в офисе

Открытие инвестиционного счета доступно в любых отделениях финансового учреждения по предъявлению паспорта.

Найти ближайший офис банка можно на веб-портале финучреждения в подвале главной страницы в разделе «Офисы». Для этого нужно указать свой город проживания и выбрать услугу «Инвестиционные продукты».

Открытие в Альфа-Директ

Если у трейдера нет желания пользоваться услугами брокера, он может торговать на фондовой бирже самостоятельно, используя сервис Альфа-Директ. Плюсы открытия брокерского счета на данной платформе:

- подключается специальное программное обеспечение (QUIK или Альфа-Директ), позволяющее осуществлять все торговые операции, отдавать распоряжения, отслеживать текущие позиции на бирже и осуществлять иные финансовые операции онлайн;

- служба поддержки работает круглосуточно и без выходных;

- переводы и зачисления осуществляются моментально;

- счет можно пополнять с любой карты, открытой в Альфа-банке.

Начать торговать можно с любой суммой. Это условие привлекает многих начинающих трейдеров. Чтобы заключить брокерский договор, нужно на главной странице сервиса нажать кнопку «Открыть счет».

Откроются две вкладки:

Следует указать гражданство и выбрать нужный вариант входа. Если пользователь является клиентом банковской организации, вход осуществляется через первую вкладку.

Во втором случае необходимо заполнить анкету и пообщаться со специалистом. Обоим пользователям потребуется выбрать тариф обслуживания и подтвердить кодом из сообщения ряд дополнительных документов.

Инвестором может стать любой совершеннолетний гражданин страны. К торговле допускаются также индивидуальные предприниматели и организации.

Это на сегодня вся информация. Ставьте лайки, комментируйте статью. Подпишитесь на рассылку. До скорой встречи!

Как пользоваться

Доступ к инвестиционному сервису осуществляется либо через мобильное приложение, либо через Терминал на персональном компьютере. Для последнего на сайте компании представлена обширная и понятная инструкция, хотя новичкам я бы рекомендовал инвестировать со смартфона.

В мобильном приложении Альфа Директ всё немного проще. Интерфейс у него, конечно, по сравнению с аналогами чуть менее понятен, однако к нему можно быстро привыкнуть: здесь есть вкладка с покупкой ценных бумаг – «Котировки», и уже приобретенные продукты – вкладка «Мой портфель». Во вкладке «Идеи» можно найти советы по вложению в те или иные инвестиционные инструменты, однако, как я уже говорил ранее, лучше думать своей головой или по крайней мере почитать информацию в интернете, и сделать свои выводы.

Шаг #1. Регистрация

Как я уже упомянул, счёт можно открыть с 14 лет и это является большим плюсом. Процесс регистрации в сервисе будет зависеть от того, являетесь ли вы клиентом Альфа Банка, если да – всё можно проделать онлайн, подтвердив свою личность кодом из СМС. В противном случае брокерский счёт можно открыть в любом отделении банка и там же оформить карту. Также счёт можно открыть через Госуслуги РФ, имея идентифицированный аккаунт в сервисе.

Далее перед вами открывается вот такая страница, вводите на ней свои данные и вновь нажимаете на кнопку «Открыть счёт».

После чего просто следуете дальнейшим инструкциям.

Шаг #2. Пополняем баланс

Как я говорил ранее, пополнить баланс брокерского счёт можно только с карты Альфа Банка. Для этого заходим в Альфа Директ, переходим во вкладку «Портфель» и нажимаем кнопку «Пополнить».

Нас перекинет в основное приложение банка, где нужно будет нажать на брокерский счёт:

И в следующем окне ввести необходимую сумму зачисления, после чего нажать «Перевести»:

После этого средства будут успешно зачислены на счёт.

Шаг #3. Как зарабатывать на Альфа Директе

В приложении представлен большой выбор инвестиционных инструментов. В отдельной вкладке также доступен электронный инвестиционный помощник, который «советует», куда можно вложить деньги. Звучит интересно, однако на деле таким способом заработать у вас вряд ли выйдет – скорее всего вы просто выйдете в ноль, а поэтому лучше думать своей головой и следить за новостями в экономическом и политическом секторах.

Если на это нет ни желания, ни сил, ни времени, то можно вложиться в фонды и облигации. Заработок от таких инвестиционных инструментов хоть и невелик, однако риски минимизированы. Фонды представляют из себя пакет сразу из нескольких десятков или даже сотен акций разных компаний, поделенных между пользователями, что обеспечивает постоянный рост фонда и низкий порог входа. Облигации подразумевают выдачу своих денег «в кредит» компании, которая обязывается выплатить его с процентами по истечению определенного времени.

Однако сейчас я бы вообще не рекомендовал новичкам начинать инвестировать – все аналитики в один голос твердят, что в течение в 2021 года фондовый рынок ждёт обвал. И как только это произойдёт – смело можете вкладывать в ценные бумаги.

Шаг #4. Покупаем акции

Чтобы купить ценную бумагу, нужно перейти во вкладку «Котировки» и выбрать интересующий нас продукт:

В поле снизу ввести необходимое количество, нажать кнопку «Buy» и подтвердить оплату.

После этого вы станете обладателем приобретённой ценной бумаги, которая будет отображаться в вашем портфеле и которую в любой момент можно будет продать.

Шаг #5. Выводим прибыль

Вывести средства с брокерского счёта всё также можно лишь на карту Альфа Банка. Для этого переходим в «Мой портфель» – «Перевести». Нас вновь перекинет в основное приложение банка, откуда можно точно также вывести деньги с брокерского счёта себе на карту, введя нужную сумму и нажав «Перевести», после чего средства будут зачислены.

Плюсы Альфа Директ

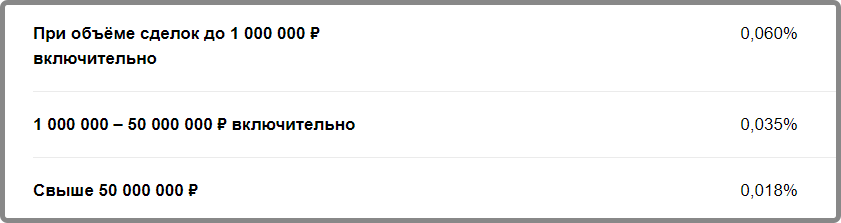

- Невысокие тарифы на Фондовом рынке при сравнении с конкретными другими брокерами. 0,04% от сделки -это вообще нормальная цифра, если сравнить с тем же Сбербанком. Получается даже дешевле, чем у Сбербанка на тарифе «Самостоятельный». Там при сумме до 1 000 000 рублей на счете комиссия будет 0,06%

- Удобное приложение с классными фишками, например, как устанавливать отложенными по времени заявками.

- В мобильном приложении Альфа-Директ весь рынок разбит четко на отдельные сектора, не смешивая активы между собой:акции РФ, акции США, валюты, ОФЗ, облигации, фьючерсы, ETF, паи.

- Если вы будете выводить валюту со счета, то брокер предлагает поддержать ее на счете около 15 дней, чтобы не платить лишние комиссии. У других брокеров “время отлежки” может быть и до 45 дней.

- Техническая поддержка быстро работает. Я дозвонилась до специалиста буквально за минуту.

Тариф Сбербанка «Самостоятельный» имеет интересней предложение по комиссиям(к плюсу №1)

Тариф Сбербанка «Самостоятельный» имеет интересней предложение по комиссиям(к плюсу №1)

Индивидуальный инвестиционный счет

Данный счет могут открыть физические лица. По нему возвращается 13% от государства в виде преференций. Таким образом, подоходный налог, который взимается со всех граждан Российской Федерации, может обойти граждан. Это очень удобно и экономит много средств. Для оформления необходимо определиться с инвестиционной стратегией подать заявление.

Особенности:

- самая маленькая сумма инвестиций – 10 000 рублей;

- готовые стратегии для инвестирования;

- возврат 13% от внесенной суммы посредством налогового вычета;

- оформление онлайн.

Контроль за капиталом

Такой тип предполагает только внесение средств гражданином. Дальше все необходимые действия совершают сотрудники Альфа-Банка, в том числе и контролируют состояние счета. Вид отличается высокой доходностью. Всю ответственность за проводимые действия несет непосредственно банковская организация.

Особенности:

- разнообразие оборотных валют;

- доступ к бонусным программам;

- полный контроль за счетом;

- предоставление индивидуального инвестиционного портфеля;

- минимальный вклад – 500 000 рублей;

- ежегодный доход – 19%.

Налогообложение с инвестиций

Налоги важный нюанс, о котором необходимо знать.

Налоги важный нюанс, о котором необходимо знать.

Если всегда оплачивать 13% со всех доходов, можно получить штраф от налоговой. Требуется правильно рассчитывать сумму, учитывая вид дохода и ставку рефинансирования.

Так как отечественные инвестиционные компании являются налоговыми агентами, клиентам не приходится беспокоиться о необходимости осуществить оплату в государственный бюджет. Фирмы сами переводят необходимую сумму государству.

Необходимо оплачивать налог, если доходность по рублевым операциям превысила 13,25% годовых, а по валютным 9% годовых. При этом налог взимается только с части процентов. Например, если доходность составила 17%, то необходимо заплатить налог с 4%. Налоговая ставка составляет 13%, как и в случае с операциями с ценными бумагами.

В случае с доверительным управлением есть несколько важных нюансов:

- Налог оплачивать не нужно, пока сумма доходов не превысит максимальный показатель.

- Если деньги поступают на счет управляющей компании через электронные кошельки, то сотрудники ФНС не могут проконтролировать это.

Таким образом, не обязательно отчитываться о полученной прибыли.

- Переводы между физическими лицами налогами не облагаются.

- Для того чтобы оплатить налог, необходимо обязательно подавать декларацию по форме 3-НДФЛ.

Работая с Альфа-Капиталом, все будет совершенно легально. Поэтому проблем при сдаче отчетности в налоговую не возникнет. Компания давно работает на рынке и является надежной. Она предоставляет много возможностей для заработка, поэтому необходимо только выбрать, какой вариант инвестиций предпочтителен в конкретно взятом случае.

Инвестиции в мфо. Преимущества и недостатки

Какие ПИФы есть у Альфа-Капитала?

Для удобства своих клиентов Альфа-Капитал разделил все свои паевые инвестиционные фонды на три категории, которые отличаются друг от друга уровнем дохода и набором инвестиционных инструментов. К трем типам ПИФов относятся классические, отраслевые и специализированные фонды. Рассмотрим подробнее каждый из них.

Классические ПИФы

ПИФы данной категории приобретают акции и облигации известных компаний. Классические паевые инвестиционные фонды компании Альфа-Капитал представлены следующими фондами:

- Ликвидные акции. Данный фонд занимается покупкой-продажей акций российских и мировых компаний. Доходность с февраля 2019 по февраль 2020 составила 14%.

- Индекс Мосбиржи. Название говорит само за себя. ПИФ полностью дублирует индексы крупнейшего биржевого холдинга России ММВБ. Доходность за прошлый год – 16%.

- Баланс. В инвестиционном портфеле в равной степени находятся как акции, так и облигации. Благодаря такому составу ПИФ остается на плаву даже в условиях кризиса. Доходность за последний год составила 16%.

- Облигации плюс. На деньги инвесторов фонд приобретает российские облигации, которые отличаются низким уровнем рисков и, как правило, невысокой доходностью. Хотя в период с февраля 2019 по февраль 2020 прибыль данного ПИФа УК Альфа-Капитал выросла на 12%.

- Резерв. Имеет большое сходство с предыдущим ПИФом. В инвестиционном портфеле в основном государственные бумаги РФ, а также облигации крупных российских организаций. Доходность за год составила 11%.

- Еврооблигации. Большая часть активов фонда – облигации, номинированные в иностранной валюте, чаще всего в американских долларах. Доходность у ПИФа достаточно высокая, динамика за прошедшие три года составила 11%. Но и риски немаленькие, так как не сегодняшний день частым явлением стали резкие колебания валютных курсов.

Отраслевые ПИФы

Отраслевые паевые инвестиционные фонды инвестируют все средства в покупку ценных бумаг той или иной отрасти. Среди ПИФов Альфа-Капитала по состоянию на март 2020 года клиентам для финансовых вложений доступны три отраслевых фонда:

- Ресурсы. Средства ПИФа направлены на приобретение акций российских компаний, которые смело можно назвать основой экономики России. К ним относятся нефтегазовые, нефтехимические и горно-металлургические корпорации. Доходность фонда за прошлый год составила 11%.

- Глобальный баланс. Вложения инвесторов расходуются на покупку акций и облигаций компаний, относящихся к потребительскому сектору. Также инвестиции тратятся на ценные бумаги финансовых организаций. Основным преимуществом данного фонда является то, что расчетные операции осуществляются в $ или другой твердой валюте. Кроме того, диверсификация активов существенно снижает уровень возможных рисков. Доходность ПИФа с февраля 2019 по февраль 2020 – 10%. Ранее фонд Глобальный баланс Альфа-Капитала именовался фондом Торговли.

- Технологии. Данный фонд вкладывает инвестиции в акции крупнейших корпораций, занимающихся разработкой, производством и продажей высокотехнологичной продукции. Большую часть инвестиционного портфеля занимают ценные бумаги таких компаний, как Apple, Microsoft и прочие аналогичных IT-гигантов мирового уровня. Доходность ПИФа за год – 8%.

Специализированные фонды

На сегодняшний день Альфа-Капитал предлагает гражданам инвестировать свои сбережения в два специализированных паевых инвестиционных фонда:

- Золото. Вложения в золото считается выгодным на протяжении многих лет. Оно всегда в цене. Инвестиции данного фонда направляются на приобретение акций золотодобывающих компаний и собственного на покупку самого драгоценного металла. За последний год доходность ПИФа – 15%.

- Альфа-Капитал. Один из первых ПИФов данной Управляющей компании. Его инвестиционный портфель включает в себя высоколиквидные акции, стабильные и наиболее надежные облигации и другие перспективные ценные бумаги. Данный фонд характеризуется умеренными рисками и неплохой доходностью, которая за период с февраля 2019 по февраль 2020 составила 14%.

Как открыть счет и начать торговлю в Альфа-Директ

На официальном сайте alfadirect.ru нажимаете «Открыть счет».

Первый этап

При переходе на следующий страницу требуется указать, являетесь ли вы клиентом Альфа-Банка. Если да, то при нажатии «Продолжить» вы будете перенаправлены на страницу для введения данных . После идентификации вам будет предложено указать номер счета или карты, и договор на открытие брокерского счета будет оформлен удаленно.

Если клиентом Альфа-Банка вы не являетесь, выбирать следует «Стать клиентом банка». Далее необходимо вписать ФИО, эл. почту, номер телефона, номер и серию паспорта и установить галочку напротив строки с соглашением на обработку персональных данный и нажимать кнопку «Подать заявку».

Удаленно заключить договор на брокерское и депозитарное обслуживание с автоматическим открытием необходимых счетов можно и через установленное на смартфоне приложение «Альфа-Мобайл», но для этого необходимо быть клиентом Альфа-Банка. В программе доступен раздел «Альфа-Инвестиции», при переходе на который будет предоставлена сопутствующая документация и информация. После, следуя указаниям, можно осуществить подписание договоров одноразовым кодом, направляемым в СМС на контактный номер телефона, вводимым в соответствующее поле приложения.

При заключении договоров через «Альфа-Директ» и «Альфа-Клик» клиенту автоматически подключается тарифный план «Первый шаг», через Альфа-Мобайл – «Мобайл».

Открыть брокерский счёт в Альфа-Директ можно и при личном посещении отделения Альфа-Банка, где сотрудники самостоятельно подготавливают пакет необходимой документации и дают рекомендации к последующим действиям. По умолчанию клиенту подключают тарифный план «Первый шаг». В дальнейшем изменение тарифного плана возможно через Личный Кабинет в соответствии с рекомендациями раздела «Смена тарифного плана».

Второй этап

Необходимо установить торговый терминал. Компьютерное ПО представлено двух видов – Альфа-Директ 4.0 и стандартный QUIK. Отличаются они функционалом, и предоставлением денежной суммы за использование, поэтому для торговли выбираете более интересующую программу. На сайте указана подробная информация и подробное руководство.

Торговый терминал «Альфа-Директ» разрабатывался для упрощения доступа к биржевым инструментам для обмена валюты и расширения возможностей инвестирования в инструменты, альтернативные банковским депозитам. Поэтому считается, что он идеален для новичков. Опытные же трейдеры отдают предпочтение стандартной платформе Quik от ARQA Technologies.

Если нет возможности постоянно использовать компьютер, то «Альфа-Директ» и управляете всеми операциями через смартфон. Оно доступно через системы Android и App Store. По возможностям мобильная версия практически не уступает компьютерной. А главное, что процессом можно управлять абсолютно в любом месте.

Третий этап

Далее требуется электронно-цифровая подпись. Необходимо зайти в и запросить новый сертификат для терминала 4.0,ЛК, QUIK.

Далее в окне «Электронная подпись» Личного Кабинета следует выбрать созданный сертификат. Его статус должен быть «Сертификат ожидает удостоверения». Удостоверьте сертификат с помощью СМС-кода.

С помощью ЭП совершение сделок на бирже будет безопасным и надежным. Это исключает вероятность подделывания и исправления поручений без ведома клиента. Услуга предоставляется на платной основе.

Последний шаг подразумевает под собой обращение в любое отделение Альфа-Банка для подписания Генерального Соглашения. При себе необходимо иметь паспорт и сообщить сотруднику причину визиту.

Процесс по открытию счета происходит в течение 2 дней с момента подписания регистрационных документов. Статус отображается в личном кабинете.

Подписание Генерального Соглашения

После подписания в отделении банка Генерального Соглашения, вам будут предоставлены документы: карточка о регистрации ЭП, заявка на открытие брокерского счета и демо-счета. Счет в личном кабинете станет доступным в тот же день.

Использование счета возможно на двух рынках – фондовом и срочном. Но именно секция нас интересует больше всего. Для работы она будет доступна через несколько дней.

Как стать клиентом компании

Чтобы стать клиентом компании Альфа-Капитал необходимо выполнить следующее:

- Заполнить заявку на покупку паев или получение доступа к торговой площадке.

- Указать ФИО и паспортные данные (учредительную информацию для юридических лиц).

- Подписать договор электронным способом

(физические лица делают это с помощью кода из смс сообщения, что является аналогом электронной подписи в России). - Внести сумму на счет для начала работы.

Если покупаются паи, то транзакция обрабатывается в течение 3 – 5 дней. На телефон заявителя приходит информация, когда сделка будет осуществлена. Клиенты Альфа-Банка комиссию за перевод не платят, для других она регламентирована тем банком, в котором находится счет заявителя.

Необходимо понимать, что Альфа-Капитал получает процент за каждую транзакцию, когда пользователь сам торгует на бирже. Но если покупаются паи, то фирма зарабатывает на том, что продает их выше биржевой стоимости, а покупает ниже нее. Эта дельта уходит в доход организации, чтобы оплатить работу специалистов.

Накопительное страхование жизни

Готовый инвестиционный продукт позволяет накопить средства, который при необходимости можно использовать на лечение. Периодичность и размер вкладов определяются выбранной программой.

- Максимальный страховой лимит составляет 10 миллионов рублей

- Накопления гарантированно возвращаются в установленный договором срок вне зависимости от наступления страхового случая

- Инвестиционный портфель при наличии выгодоприобретателя не делится между наследниками

- Дополнительно клиент вправе рассчитывать на доход от инвестиций и медицинские услуги

В некоторые программы включены онкосканирование и генетические тесты, онлайн-консультации от врача-терапевта и помощь в поиске нужных лекарств, бесплатные услуги юриста.